有価証券報告書-第113期(平成28年4月1日-平成29年3月31日)

財政状態、経営成績及びキャッシュ・フローの状況の分析

(1)経営成績

当期の経営成績の分析

「第2[事業の状況] 1[業績等の概要]」をご参照ください。

なお、「第2[事業の状況] 2[経営方針、経営環境及び対処すべき課題等]および3[事業等のリスク]」をあわせてご参照ください。

(2)重要な会計方針および見積もり

財務諸表作成上の見積もり

連結財務諸表の作成に際し、経営者は、特定の金融商品と投資の評価、訴訟の結果、税金の見積もり、のれんの帳簿価額の回収可能性、貸付金に対する貸倒引当金、繰延税金資産の回収可能性および資産負債の報告数値ならびに財務諸表の開示内容に影響を与えるその他の事項について見積もりを行っております。これらの見積もりは、その性質上、判断および入手し得る情報に基づいて行われることになります。したがいまして、実際の結果がこれらの見積もり額と異なることがあり、結果として連結財務諸表に重要な影響を与える場合や、近い将来調整が生じる可能性があります。

金融商品の公正価値

野村の金融商品の大部分は経常的に公正価値で計上され、公正価値の変動は損益もしくはその他の包括利益に計上されます。公正価値評価は米国会計原則により明確に適用が要求される場合と、野村が公正価値オプションを選択できる対象に選択して適用する場合があります。

その他の一義的な評価基準が公正価値に基づかない金融資産や負債は非経常的に公正価値評価されます。その場合、公正価値は当初認識以降の減損の測定など限定的な状況で使用されます。

米国財務会計基準審議会編纂書(以下「編纂書」)820「公正価値評価と開示」に基づき、公正価値で測定されたすべての金融商品はその測定に使用された基礎データの透明度によって3段階のレベルに分類されます。

レベル1

測定日現在の、同一の金融商品の(未調整の)取引価格を反映した観察可能な評価インプット

レベル2

レベル1に含まれる取引価格以外の、直接的に、または、間接的に観察可能な評価インプット

レベル3

野村の仮定や特定のデータを反映する観察不能な評価インプット

市場で観察可能なデータの利用可能性は、商品によって異なり、種々の要素の影響を受ける可能性があります。以下に限りませんが、有意な要素には、特に商品がカスタマイズされたものである場合には市場における類似する商品の普及度、例えば新商品であるかまたは比較的成熟しているかどうかというような市場での商品の様態、現在のデータが取得できる頻度および量などの市場から得られる情報の信頼性などが含まれます。市場が著しく変動している期間は、利用可能な観察可能なデータが減少する場合があります。そのような環境の下では、金融商品は公正価値評価の階層の下位レベルに再分類される可能性があります。

金融商品の分類を決定するのに用いる重要な判断には、商品が取引される市場の性質や商品が内包するリスク、市場データの種類と流動性、および類似する商品で観察された取引の性質が含まれます。

評価モデルに市場においてあまり観察可能でないデータあるいは観察不能なデータを使用する場合には、公正価値の決定過程には当社の重要な判断が含まれます。そのためレベル3の金融商品の評価は、レベル1やレベル2の金融商品の評価に比べてより多くの判断が含まれます。

市場が活発であるかどうかを当社が判断するための重要な基準には、取引数、市場参加者による価格決定の頻度、市場参加者間で取引される価格の多様性、および公表された情報の量などが用いられております。

毎期経常的に公正価値評価される資産の合計に対するレベル3に分類された資産の比率は、2017年3月31日現在で3%となりました。

| (単位:十億円) | |||||||||

| 2017年3月31日 | |||||||||

| レベル1 | レベル2 | レベル3 | 取引相手および現金担保との相殺 | 合計 | |||||

| 公正価値評価資産 (除くデリバティブ) | 7,261 | 9,616 | 462 | - | 17,339 | ||||

| デリバティブ資産 | 18 | 23,163 | 178 | △22,322 | 1,037 | ||||

| 合計 | 7,279 | 32,779 | 640 | △22,322 | 18,376 | ||||

詳細につきましては「第5[経理の状況] 1[連結財務諸表等] (1)[連結財務諸表] [連結財務諸表注記] 2 公正価値測定」をご参照ください。

デリバティブ取引

野村は、トレーディング目的およびトレーディング目的以外として先物、先渡、オプションおよびスワップを含む多様なデリバティブ金融商品取引を行っています。すべてのデリバティブは公正価値で評価され、公正価値の変動はデリバティブの使用目的に応じて、連結損益計算書あるいは連結包括利益計算書で認識されます。

法的に拘束力のあるマスター・ネッティング契約を交わしたデリバティブの公正価値は、野村の連結貸借対照表では相殺して表示しております。加えて、現金担保の請求権および現金担保の返還義務はそれぞれ、相殺されたデリバティブ負債およびデリバティブ資産と相殺されております。

デリバティブ取引は、上場デリバティブおよび店頭デリバティブで構成されております。上場デリバティブの公正価値は取引所価格または評価モデルにより決定され、店頭デリバティブの公正価値は評価モデルにより決定されます。相殺後の上場デリバティブおよび店頭デリバティブの資産および負債は次のとおりです。

| 2016年3月31日 (十億円) | ||

| 資産 | 負債 | |

| 上場デリバティブ | 89 | 123 |

| 店頭デリバティブ | 1,283 | 927 |

| 合計 | 1,372 | 1,050 |

| 2017年3月31日 (十億円) | ||

| 資産 | 負債 | |

| 上場デリバティブ | 63 | 156 |

| 店頭デリバティブ | 974 | 765 |

| 合計 | 1,037 | 921 |

2017年3月31日現在における、契約上の残存満期年限ごとに分類した店頭デリバティブ資産および負債の公正価値は次のとおりです。

| 2017年3月31日 (十億円) | |||||||

| 満期年限 | 異なる満期間の相殺 (注) | 公正価値の合計 | |||||

| 1年以内 | 1~3年 | 3~5年 | 5~7年 | 7年超 | |||

| 店頭デリバティブ-資産 | 2,094 | 1,696 | 1,359 | 1,054 | 5,099 | △10,328 | 974 |

| 店頭デリバティブ-負債 | 1,847 | 1,535 | 1,129 | 636 | 3,301 | △7,683 | 765 |

(注)同じ取引相手先において、異なる満期間の公正価値を相殺する場合の相殺の金額を表示しております。同じ満期間の相殺はその年限内にて相殺しております。また、同じ取引相手先との現金担保の相殺を含んでおります。

デリバティブ取引の公正価値にはクレジットリスクに対する調整を含んでおり、これにはデリバティブ資産へのカウンターパーティークレジットリスクとデリバティブ負債への自社クレジットが含まれます。野村はポジションのクレジットリスクを軽減する目的でデリバティブ取引を行っており、この様なポジションとデリバティブのクレジットリスクの変動に関する損益を一体として認識しております。

のれん

企業結合の完了時に買収価額と純資産の公正価値との差額がのれんとして認識されます。当初認識以降、のれんは償却されず、減損の判定がレポーティング・ユニットのレベルで毎年第4四半期、あるいは減損の兆候の可能性を示す事象がある場合にはそれ以上の頻度で行われます。野村のレポーティング・ユニットはビジネスセグメントのひとつ下のレベルになります。

野村は、それぞれのレポーティング・ユニットにつき、まず定性的に事象を検証し、レポーティング・ユニットの公正価値が簿価を下回っている可能性が高い(50%超)かどうかを判断します。もし公正価値が簿価を下回っていないという判断の場合には、それ以上の分析は必要とされません。もし公正価値が簿価を下回る可能性が高い場合には定量的な2段階のテストを行います。

まず第1段階ではのれんを含めたレポーティング・ユニットの簿価を現時点での見積公正価値と比較します。ここでもし公正価値が簿価を下回る場合には、第2段階に進みます。第2段階では、レポーティング・ユニットののれんの暗示的な現時点での公正価値を、あたかもレポーティング・ユニットを企業結合により買収したかのように、レポーティング・ユニットの純資産の公正価値とレポーティング・ユニットの公正価値を比較して決定します。のれんの簿価が暗示的な現時点での公正価値を上回る場合、減損損失が認識されます。

2017年3月期において、のれんの減損はありませんでした。

一定の金融商品および取引先に対するエクスポージャー

市場環境は、野村が一定のエクスポージャーを有するさまざまな金融商品に影響を与え続けています。また、野村は通常の業務においても、特別目的事業体などの取引先に対し、一定のエクスポージャーを有しております。

レバレッジド・ファイナンス

野村は、顧客にレバレッジド・バイアウト、レバレッジド・バイインにかかる貸付金を提供しています。通常このような資金提供はコミットメントを通じて行われることが多く、野村は実行済および未実行コミットメントの双方においてエクスポージャーを有しております。次の表は、2017年3月31日現在における野村のレバレッジ・ファイナンスのエクスポージャーを対象企業の地域別に表しております。

| (単位:百万円) | |||||

| 実行済残高 | 未実行コミットメント残高 | 合計 | |||

| 欧州 | 52,590 | 48,233 | 100,823 | ||

| 米州 | 36,453 | 201,503 | 237,956 | ||

| アジア・オセアニア | - | 39,132 | 39,132 | ||

| 合計 | 89,043 | 288,868 | 377,911 |

特別目的事業体

野村が行う特別目的事業体との関与は、これらの事業体を組成すること、またマーケットの状況に応じて、これらの事業体が発行する負債証券および受益権を引受け、売出し、販売することが含まれております。また野村は通常の証券化およびエクイティデリバティブ業務の中で、これらの事業体に対する金融資産の譲渡、これらの事業体が発行したリパッケージ金融商品の引受け、売出し、販売を行っております。さらに野村は、マーケットメーク業務、投資業務、組成業務に関連し、特別目的事業体にかかる変動持分の保有、購入、販売を行っております。特別目的事業体とのそのほかの関与には、債務保証やデリバティブ契約などが含まれます。

変動持分事業体への関与に関するより詳しい説明は、「第5[経理の状況] 1[連結財務諸表等] (1)[連結財務諸表] [連結財務諸表注記] 6 証券化および変動持分事業体」をご参照ください。

新しい会計基準の公表

「第5[経理の状況] 1[連結財務諸表等] (1)[連結財務諸表] [連結財務諸表注記] 1 会計処理の原則および会計方針の要旨:会計方針の変更および新しい会計基準の公表」をご参照ください。

(3)繰延税金資産の状況

1)繰延税金資産・負債の主な発生原因

2017年3月31日現在、連結貸借対照表上、その他の資産-その他として記載されている繰延税金資産、およびその他の負債として記載されている繰延税金負債の内訳は、以下のとおりであります。

| (単位:百万円) | |

| 2017年3月31日 | |

| 繰延税金資産 | |

| 減価償却、その他の償却、および固定資産の評価 | 17,988 |

| 子会社・関連会社株式投資 | 100,100 |

| 金融商品の評価差額 | 65,158 |

| 未払退職・年金費用 | 21,854 |

| 未払費用および引当金 | 84,268 |

| 繰越欠損金 | 406,440 |

| その他 | 8,408 |

| 繰延税金資産小計 | 704,216 |

| 控除:評価性引当金 | △519,492 |

| 繰延税金資産合計 | 184,724 |

| 繰延税金負債 | |

| 子会社・関連会社株式投資 | 125,752 |

| 金融商品の評価差額 | 46,684 |

| 海外子会社の未分配所得 | 947 |

| 固定資産の評価 | 18,042 |

| その他 | 5,840 |

| 繰延税金負債合計 | 197,265 |

| 繰延税金資産(負債)の純額 | △12,541 |

2)繰延税金資産の算入根拠

繰延税金資産は、米国会計基準に基づき、将来において実現すると予想される範囲内で認識しており、将来において実現が見込まれない場合には評価性引当金を計上しております。なお、将来の課税所得の見積期間は納税単位ごとに個別に判断し、適正な期間見積もっております。

3)過去5年間の課税所得および見積もりの前提とした税引前当期純利益、調整前課税所得の見込額

当社は、日本にて連結納税制度を採用しており、野村證券を含む主要子会社は当制度に含まれております。上記1)に記載されている繰延税金資産のうち、日本の連結納税グループにおける繰延税金資産(負債)の純額は5,843百万円となっており、野村の連結財務諸表における繰延税金資産(負債)の純額の大部分を占めております。そのため、以下の記載では連結納税グループの合算数値を記載しております。

過去5年間の課税所得(繰越欠損金使用前の各年度の実績値)

| (単位:百万円) | |||||

| 2011年度 | 2012年度 | 2013年度 | 2014年度 | 2015年度 | |

| 日本の連結納税グループ合算値 | 54,192 | 148,907 | △91,847 | 252,152 | 195,472 |

(注) 法人確定申告書上の繰越欠損金控除前の課税所得であり、その後の変動は反映しておりません。

見積もりの前提とした税引前当期純利益、調整前課税所得の見込額

日本の連結納税グループについては、5年を課税所得見積もり期間とし、見込み税引前当期純利益合計および見込み調整前課税所得合計はそれぞれ、897,695百万円、838,524百万円となっております。

(4)リスクについての定量・定性的開示

リスク・マネジメント

野村の事業活動は、市場リスク、信用リスク、オペレーショナル・リスク、その他外生的事象に起因するリスクなどのさまざまなリスクに晒されております。野村では、財務の健全性を確保し、企業価値を維持・向上するために、これらのリスクを総合的にコントロールし、モニタリングし、報告するためのリスク管理体制を構築しております。

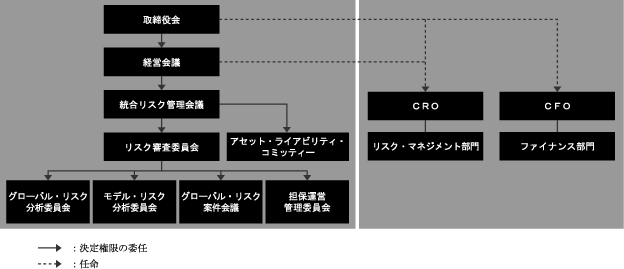

グローバル・リスク管理体制

リスク管理

野村では、市場リスク、信用リスク、オペレーショナル・リスク、モデル・リスクなど業務運営によって生じる不測の損失により当グループの資本が毀損する可能性、自社の信用力の低下または市場環境の悪化により円滑な資金調達ができなくなるという資金流動性リスク、および収益環境の悪化または業務運営の効率性もしくは有効性の低下により収益がコストをカバーできなくなるというビジネス・リスクをリスクとして定義しております。

そのうえで、野村では全社員が自らリスク管理を行う主体であると認識し、リスクに適切に対処することを基本理念としております。野村では、組織内の全階層において積極的なリスク管理がなされるよう推進し、かつ、リスクをリスク・アペタイトの範囲内に抑制するよう努めております。野村のリスク管理の枠組みはリスク・アペタイト、リスク管理のガバナンスおよび監督、財務的経営資源の管理、すべてのリスク・カテゴリーの管理、およびリスクの計測および管理プロセスで構成されています。これら主要な項目については次に詳述いたします。

リスク・アペタイト

野村は、規制上の資本、流動性、業務環境によって決定される制約条件を勘案のうえ、最大限取りうるリスク水準の範囲内で、戦略的な目標と事業計画の達成のために許容するリスクの種類およびリスク量を、リスク・アペタイト・ステートメントとして定めています。リスク・アペタイト・ステートメントは、チーフ・リスク・オフィサー(CRO)および財務統括責任者(CFO)により提案され、経営会議が承認することにより決定されます。リスク・アペタイト・ステートメントには、自己資本充実度とバランスシート、流動性リスク、市場および信用リスク、オペレーショナル・リスク、コンプライアンス・リスク、モデル・リスクが含まれ、原則として定量的項目と定性的ステートメントによって構成され、当グループの事業遂行にともなうリスクが表されています。またリスク・アペタイトの各項目の主管部署は、定期的にモニタリングを行い、違反が発生することがないよう、適切に管理を行う必要があります。

野村のリスク・アペタイト・ステートメントについては、経営会議において年一回見直しがなされています。見直しは必要に応じて臨時で実施し、当社戦略に重大な変更があった場合には必ず見直しを行うことになっております。リスク・アペタイトは、野村のリスク管理体制の基礎をなすものです。

リスク管理の組織体制

野村では、効果的な事業運営とリスク管理のための会議体が設置されています。リスク管理体制は以下のとおりです。

取締役会

取締役会は、野村グループの経営の基本方針、その他法令に定められた事項について決定し、取締役および執行役の職務執行状況を監督します。また取締役会は、経営会議規程の制定、改廃について決定する権限を有しております。

経営会議

経営資源の有効活用と業務執行の意思統一を図ることにより、野村における経営戦略および経営資源の配分ならびに経営にかかる重要事項を審議し、株主価値の増大に努めます。またリスク管理に関する審議事項の決定権限を統合リスク管理会議に委譲しています。経営会議の主要な役割は以下のとおりです。

・経営資源の配賦-各年度の開始にあたり、経営会議は経済資本や無担保調達資金等の各種経営資源の配賦や経営資源のリミットの設定を行います。

・事業計画-各年度の開始にあたり、経営会議は野村の事業計画や予算を承認します。また、期中における、重要な新規ビジネス、事業計画の変更、予算や経営資源の配賦を承認します。

・レポーティング-経営会議は経営会議の内容等を取締役会へ報告します。

統合リスク管理会議

業務の健全かつ円滑な運営に資することを目的として、経営会議の委任を受け、野村の統合リスク管理にかかる重要事項を審議、決定します。統合リスク管理会議は、野村のリスク・アペタイトを設定し、それに整合した統合リスク管理の枠組みの整備を行います。また、リスク管理の枠組みを整備することを通じて野村のリスク管理を監督します。リスク管理に関する重要な事項その他議長が必要と認める事項について、取締役会および経営会議に報告します。

加えて、統合リスク管理会議は、経営会議の委譲を受け、リスク管理規程を策定し、リスク管理の基本方針を含むグループ全体のリスク管理の枠組みについて定めております。

リスク審査委員会

統合リスク管理会議の委任を受けたリスク審査委員会は、統合リスク管理会議が定める野村の戦略的なリスク配分、リスク・アペタイトに基づいて、野村の市場リスク、信用リスク、レピュテーショナル・リスクにかかる重要事案を審議・決定し、業務の健全かつ円滑な運営に努めております。審議内容や議長が必要と認める事項について、統合リスク管理会議に報告します。

アセット・ライアビリティ・コミッティー

アセット・ライアビリティ・コミッティーは、統合リスク管理会議の委任を受け、統合リスク管理会議が定める野村のリスク・アペタイトに基づきバランス・シート管理体制、財務的経営資源の配賦、流動性管理などを審議します。審議内容や議長が必要と認める事項について、統合リスク管理会議に報告します。

グローバル・リスク分析委員会およびモデル・リスク分析委員会

グローバル・リスク分析委員会およびモデル・リスク分析委員会は、リスク審査委員会の委任を受け、野村におけるリスク・モデルおよび評価モデルの開発、管理および方針に関する重要事項の審議・決定をします。両委員会は、新規モデルや既存モデルの大幅な変更の承認など、リスク・モデルの管理における統制および監督について責任を有します。重要事項の審議や決定について、定期的にリスク審査委員会に報告します。

グローバル・リスク案件会議

グローバル・リスク案件会議は、リスク審査委員会の委任を受け、野村における健全かつ円滑な業務運営を目的として、リスク・アペタイトの範囲内で個別取引の審議・承認を行います。

担保運営管理委員会

担保運営管理委員会は、リスク審査委員会の委任を受け、担保集中、流動性、担保再利用、リミットおよびストレス・テストを通じた担保リスク管理について審議または決定を行います。また野村の担保戦略の方向性を示し、担保の規制要件を確実に遵守します。

チーフ・リスク・オフィサー

チーフ・リスク・オフィサー(CRO)は、リスク・マネジメント部門における全般的な戦略および方針を構築する責任を有します。また、野村のリスク・マネジメント部門を統括し、収益責任を負う部門等から独立した立場で、リスク管理の枠組みの有効性を維持する責任を負います。また、リスク管理の状況について、定期的に統合リスク管理会議へ報告するほか、リスク管理上必要な対応策の実施について統合リスク管理会議への付議または報告を行います。

財務統括責任者

財務統括責任者(CFO)は、野村全体の財務戦略を統括します。また、経営会議の委任を受け、流動性管理について執行権限および責務を有します。

リスク・マネジメント部門

リスク・マネジメント部門は、収益責任を負う部門等から独立して設置された、リスク管理を担当する部署または組織で構成されております。リスク・マネジメント部門は、リスク管理にかかるプロセスの構築と運用、方針および規程類の整備と周知、手法の有効性の検証に責任を負うほか、グループ各社からの報告の受領や、担当役員および統合リスク管理会議等への報告や、行政当局への報告およびリスク管理手法等の承認申請も必要に応じて行います。リスク管理に関する重要な事項はリスク・マネジメント部門がCROと緊密に連携します。CROやCo-CROは、定期的に経営会議や統合リスク管理会議にリスクに関する事項を報告します。

リスク・ポリシー管理の枠組み

ガバナンス上必要不可欠なツールであるリスク・マネジメント部門の規程や実施手続きには、野村のリスク管理を円滑に行うための基本方針、規則、基準や特定のプロセスが定義されております。リスク・マネジメント部門は、リスク管理に関する規程および実施手続きを策定するための共通の枠組みとして基本原則、プロセスおよび手続きを明確に規定したリスク・ポリシー管理の枠組みを定めております。リスク管理に関する規程および実施手続きはすべて当該枠組みに準拠し、適用除外事項については所定の手続きに従うものとします。

モニタリング、報告およびデータ管理

リスクに関する経営情報(以下「マネジメント・インフォメーション」)の算出と集計、報告およびモニタリングは、適切なリスク管理体制に不可欠です。マネジメント・インフォメーションの目的は、適切な上申と意思決定、および対応策の策定に資する情報を提供することです。リスク・マネジメント部門およびファイナンス部門は、リスク・アペタイトに対応するポジションの状況に関するマネジメント・インフォメーションを定期的に取りまとめる責任を有します。マネジメント・インフォメーションは、リスク・カテゴリー全般にわたる情報を含み、また各リスクの特定および評価のためのさまざまなリスク管理手法を使用して作成されます。リスク・マネジメント部門は、マネジメント・インフォメーションに関するデータを適切に管理する責任を有します。

財務的経営資源の管理

野村は、財務的経営資源を適切に使用するため、財務的経営資源の管理体制を構築しております。経営会議は、期初に、各部門に財務的経営資源の配賦を行います。各営業部門では、財務的経営資源の配賦により収益予算の策定を行います。財務的経営資源の主要な構成要素は以下のとおりです。

リスク・ウェイティド・アセット

経営会議は毎年、連結自己資本比率(連結Tier1比率)の最低基準値を決定します。自己資本比率を算出する際の重要な構成要素はリスク・ウェイティド・アセットとなり、このリスク・ウェイティド・アセットは経営会議により、各営業部門とそれ以下の階層に配賦されております。詳しくは第2「事業の状況」の「連結自己資本規制」の項目をご参照ください。

経済資本

野村の経済資本であるNCAT(Nomura Capital Allocation Target)は、野村がビジネスを行うにあたり必要となる資本に関する内部指標であり、野村にとって深刻な不利益を被るシナリオにより1年間に発生しうる予期せぬ損失を吸収するために必要な資本として計測されます。この深刻な不利益を被るシナリオとは、信頼水準99.95%で1年間に発生しうる損失として定量化されるものと定義されます。NCATは、ポートフォリオNCATおよびノン・ポートフォリオNCATにより構成されます。ポートフォリオNCATは、市場リスク、信用リスク、イベント・リスク、プリンシパル・ファイナンス/プライベート・エクイティに関するリスクおよび投資有価証券に関するリスク等、野村の資産価値に直接影響を及ぼすリスクを構成要素とし、ノン・ポートフォリオNCATは、ビジネス・リスクおよびオペレーショナル・リスク等、特定の資産価値に直接的には影響を及ぼさないリスクを構成要素とします。NCATリミットは経営会議の承認により設定され、各部門やそれ以下の階層に配賦されます。

社内資金

財務統括責任者は、野村グループ内に無担保で提供される資金の上限額を決定し、経営会議は各部門へ配分を行います。グローバル・トレジャリーは部門毎の資金使用量をモニタリングし、経営会議に報告します。

リスクの分類と定義

野村では、リスクを以下のとおり分類、定義したうえで、各リスクを管理する部署または組織を設置しております。

| リスク・カテゴリー | リスクの概要 |

| 市場リスク | 市場のリスク・ファクター(金利、為替、有価証券の価格等)の変動により、保有する金融資産および負債(オフ・バランスを含む)の価値が変動し、損失を被るリスクをいいます。 |

| 信用リスク | 債務者が、債務不履行、破産、または法的手続き等の結果として、予め合意した条件通りに契約上の義務を履行できないことにより、損失を被るリスクをいいます。信用リスクはオン・バランス、オフ・バランス双方のエクスポージャーを含みます。また、当該リスクはカウンターパーティーの信用力低下を反映したクレジット・バリュエーション・アジャストメント(CVA)により損失を被るリスクを含みます。 |

| オペレーショナル・リスク | 内部プロセス・人・システムが不適切であること、もしくは機能しないこと、または外生的事象が生起することから損失を被るリスクをいいます。当該リスクには、戦略リスク(経営陣の不適切な意思決定により損失を被るリスク)は含まれませんが、オペレーショナル・リスクの顕在化の結果、法令や規制等の違反に至るリスク、および野村グループ各社の評判の悪化に至るリスクを含みます。 |

| モデル・リスク | 評価モデルおよびリスクモデルにおいて、モデルの誤謬、またはモデルの不正確もしくは不適切な適用により、損失を被るリスクをいいます。 |

| 資金流動性リスク | 自社の信用力の低下または市場環境の悪化により必要な資金の確保が困難になる、または通常より著しく高い金利での資金調達を余儀なくされることにより損失を被るリスクをいいます。 |

| ビジネス・リスク | 収益環境の悪化または業務運営の効率性もしくは有効性の低下により、収益がコストをカバーできなくなるリスク。野村の経営陣はビジネス・リスクを管理する責任を有します。 |

市場リスク管理

市場リスクは、市場のリスク・ファクター(金利、為替、有価証券等の価格)の変動により、保有する金融資産および負債(オフ・バランスを含む)の価値が変動し、損失を被るリスクです。

市場リスク管理プロセス

市場リスクを適切に管理するためには、複雑かつ不断に変動する市場環境をグローバルに分析し、損失に繋がる可能性のある傾向を把握したうえで、適時に適切な対応を取る能力が必要となります。

野村では継続して市場リスクを統計的に計測・モニタリングする主要な手段として、バリュー・アット・リスク(以下「VaR」)、ストレスVaR(以下「SVaR」)および追加的リスク(以下「IRC」)を利用しております。また、感応度分析やストレス・テストも市場リスクを評価・分析する手段として利用しております。感応度は、市場リスク・ファクターの単位当たりの変動によるポートフォリオ価値変化を示す尺度として利用されます。感応度は、資産種別によって異なり、通常、異なるリスク・ファクターに関する感応度を合算することはできません。ストレス・テストにおいては、ポートフォリオ・リスクやテイル・リスクをその非線形な性質を含めて分析し、グループ全体から各部門、個々のトレーディング・デスクに到るあらゆる階層で、市場リスク・ファクターを横断した合算が可能となります。市場リスクは、ビジネス部門やシニア・マネジメントに報告される日次レポートその他の経営情報により、社内手続きに基づいて承認されたリミット内であるかどうかモニタリングされます。

VaR

VaRは、株価、金利、クレジット・スプレッド、為替レート、コモディティ価格とこれらのボラティリティや相関を含む市場要因の不利な動きにより発生しうる損失額を計測するものです。

VaRメソドロジーの前提

野村は、グループ全体のトレーディングに関するVaRの計測にあたり、グローバルに実装された単一のVaRモデルを利用しています。野村は、ヒストリカル・シミュレーション法を採用しており、過去2年間のヒストリカルな市場の動きを、野村の現在のエクスポージャーに適用することにより収益分布を構成します。この分布を利用して、将来発生しうる損失を必要な信頼水準(確率)において推定することができます。VaRモデルが市場変動性の変化を反映するようシナリオの重みを付ける手法を採用しております。また野村は、同一のVaRモデルを、社内におけるリスク管理と規制上の報告の双方に使用しています。保有期間1日のVaRは、リスク管理やリスク・リミットに対するモニタリングに利用され、保有期間10日のVaRは規制資本の計算に利用されます。保有期間10日のVaRは、実際の10日間における市場変動のヒストリカル・データを利用して計算されます。野村は、バーゼル2.5規制のもとでVaRを補完するためにSVaRの計算を行っています。SVaRはストレス下にある金融市場のある1年間のデータを利用して計測されます。このSVaRの対象期間は、定期的に調整されますが、SVaRに利用されるヒストリカル・データは、VaRの場合のように重みを付けていません。

野村のVaRモデルは、可能な限り、個々のヒストリカル・データを利用します。しかし、高品質な個別データが存在しない場合、代理変数ロジックにしたがって当該エクスポージャーに適切なヒストリカル・データを割り当てます。代理変数の水準は、内部のリスク管理プロセスを通じて慎重にモニタリングされると共に、VaR計算に利用されるヒストリカル・データの拡大にも継続的に取り組んでおります。

・VaRバックテスティング

野村のVaRモデルのパフォーマンスが、目的に合致しているかは、継続的にモニタリングされております。VaR検証の主な方法は、1日分の損益とそれに対応するVaR値の比較(バックテスティング)です。野村は、VaRモデルのバックテスティングを、異なるレベルでも行っており、バックテスティングの結果はリスク・マネジメント部門が月次でレビューしております。

2017年3月期において、グループ・レベルで信頼水準99%のVaRの超過はありません。

・VaRの限界と利点

VaRの主な利点は、さまざまな資産区分のリスクの合算が可能であることです。しかしながら、リスク計測方法としてのVaRには、リスク計測に利用する際に留意すべき点としてよく知られている限界があります。主な限界のひとつは、過去データに基づいたリスク計測であることです。つまり、目先の市場変動を推測する場合、直近の変動要因に基づく分布および相関から推測することが適していることを暗黙のうちに仮定しております。また、VaRは流動性のある市場におけるリスクの把握に適しておりますが、急に不連続に変動する市場要因の把握には適しておりません。それゆえに、VaRは厳しい事象の影響について、すべてを表しているとは言えません。

野村はVaRモデルが有する限界を認識しており、VaRを多様なリスク管理プロセスのひとつの要素としてのみ利用しております。

ストレス・テスト

野村は、VaRや感応度分析がすべてのポートフォリオ・リスクやテイル・リスクを捕捉できないという限界を有することから、市場リスクのストレス・テストを行っております。このストレス・テストは、日次や週次で行われ、ストレス・シナリオはトレーディング・ストラテジーの特性に応じて柔軟に設定されます。野村では、デスク・レベルのみならず、市場変動が野村全体に与える影響を把握するためにグローバルに統一されたシナリオによるグループ・レベルでのストレス・テストも行っております。

ノン・トレーディング・リスク

野村におけるノン・トレーディング・ポートフォリオの主な市場リスクは、取引関係維持やビジネス推進を目的として長期的に保有している投資有価証券にかかるもので、主に日本の株式市場の変動の影響を受けます。このポートフォリオの市場リスクを推定する手法のひとつに、東京証券取引所第一部上場銘柄に対する主要インデックスであるTOPIXの変化に対する市場感応度分析があります。

野村では、TOPIXとビジネス推進を目的として保有する株式の直近90日間の市場価格の変動に基づく回帰分析を行います。野村の試算では、取引関係維持やビジネス推進を目的として保有する株式は、TOPIXが10%変動すると、2016年3月末で約185億円、2017年3月末で約163億円の損失が予想されました。TOPIXは2016年3月末が1,347.20ポイント、2017年3月末は1,512.60ポイントで引けております。このシミュレーションは、TOPIXとの回帰分析により算出された結果です。したがって、投資有価証券の個々の株式の価格変動により、実際の結果はこの試算とは異なる点にはご留意ください。

信用リスク管理

信用リスクとは、債務者が、債務不履行、破産、または法的手続き等の結果として、予め合意した条件どおりに契約上の義務を履行できないことにより、損失を被るリスクをいい、オフ・バランス資産にかかる損失を含みます。当該リスクはまた、カウンターパーティーの信用力低下を反映したクレジット・バリュエーション・アジャストメント(CVA)により損失を被るリスクを含みます。なお、野村では、グローバルおよびリーガル・エンティティ単位で信用リスクを管理しています。

信用リスク管理体制

野村における信用リスクの計測、モニタリングおよび管理に関する事項は、グローバル・ポリシー、プロシージャーで規定しています。クレジット・リスク・マネジメント部門(以下「CRM」)は、リスク・マネジメント部門内のグローバルな組織として、これらのポリシーやプロシージャーの実装、および維持、管理に責任を負います。これらのポリシーは、統合リスク管理会議、グローバル・リスク・ストラテジック・コミッティ(以下「GRSC」)の承認を受けて制定され、信用リスク管理の基本方針のほか、クレジット・リミット設定にかかる承認権限を定めています。

信用リスク・エクスポージャーは、CRMならびに、グローバルおよび地域の各種リスク・コミッティにより管理されており、重大な信用リスクの把握やクレジット・リミットの遵守の徹底のほか、多額の与信の提供に関する承認や、シニア・マネジメントがリスクの集中に関する承認を行う態勢を確保しています。

信用リスク管理プロセス

CRMは、リスク・マネジメント部門内の信用リスクを管理するための組織であり、CROに報告します。野村における信用リスク管理プロセスには、以下を含みます。

・カウンターパーティーの債務不履行の可能性の評価

・すべてのアクティブなカウンターパーティーに対する内部格付の付与

・与信の供与およびクレジット・リミットの設定に関する承認

・時価および将来のポテンシャル・エクスポージャーの計測、モニタリングおよび管理

・契約書における信用リスクに関する条件の設定

・一括清算、担保徴求およびヘッジを含む適切な信用リスク削減手法の活用

信用リスク管理の対象には、カウンターパーティーとの取引に加えて、ローン、プライベート・エクイティ投資、ファンド投資、投資有価証券のほか、信用リスク管理が必要と考えられる各種の債券や株式商品を含みます。

カウンターパーティーの信用力の評価は、対象先の事業環境、競争力、経営陣や財務面での強みや柔軟性に関する詳細なデュー・ディリジェンスや分析に基づき行います。また、クレジット・アナリストは、会社の組織体制や、明示的なまたは暗黙の信用補完も考慮します。なお、CRMは、カウンターパーティーのみでなく、カウンターパーティー・グループ単位でも信用リスクを評価します。

CRMは、信用分析の結果に基づき、カウンターパーティーまたは債務者のデフォルト確率を評価し、格付機関と同様のアルファベット記号や所定の番号を付与します。クレジット・アナリストは、内部格付を付与するとともに、年1回以上、見直しを行う責任を負います。

野村の内部格付制度では、さまざまな格付モデルを使用して、グローバルに一貫性と正確性を確保しています。これらのモデルは、リスク・メソドロジー・グループにより開発され、見直しが行われています。内部格付は、野村におけるカウンターパーティーの信用リスク管理における重要な構成要素として、以下のように活用されています。

・個々のカウンターパーティーまたはカウンターパーティー・グループに対して野村が許容するカウンターパーティー・クレジット・リスクの上限額の設定(クレジット・リミットの設定)

・クレジット・リミット設定の承認権限の委譲にかかる基準額の決定(テナーを含む)

・クレジット・レビュー(クレジット・リミットの見直し)の頻度の決定

・カウンターパーティー・クレジット・リスクに関する野村のシニア・マネジメント向けの報告

・カウンターパーティー・クレジット・リスクに関する社外ステークスホルダー向けの報告

信用リスク管理部署(以下「CRCU」)はグローバル・モデル・バリデーション・グループ内に設置されており、CRMから独立した立場で、野村の内部格付制度に関する検証が適切に実施される体制を確保し、制度に問題があればその速やかな解決のために、シニア・マネジメントに報告します。CRCUは、内部格付制度が正確、かつリスクを予知できるものであることを確認し、シニア・マネジメントに対して定期的に制度に関する報告を行います。

野村は、規制自己資本を算出するための信用リスク・アセットの計算において、2011年3月より基礎的内部格付手法を採用しています。なお、信用リスク・アセットの計算において、重要性の低い一部のビジネスまたは資産については、標準的手法を採用しています。

クレジット・リミット/リスク計測

内部格付は、カウンターパーティーに対してクレジット・リミットを設定するために必要不可欠なものです。また、野村のクレジット・リミットの枠組みは、リスク・アペタイトに沿って、適切に信用リスクを取ることができるように設計されています。グローバルのクレジット・ポリシーでは、内部格付に基づき、個々のカウンターパーティー・グループに対して設定できるクレジット・リミットおよびテナーの上限を定めた承認権限の表を定めています。

野村では、カウンターパーティー・エクスポージャーは、主にデリバティブ取引、証券貸借取引(以下、総称して「デリバティブ等取引」)により発生しています。カウンターパーティーに対して発生するクレジット・エクスポージャーは、個々のカウンターパーティーの信用力の分析に基づき設定するクレジット・リミットにより管理しています。信用リスクは、設定したクレジット・リミットによるクレジット・エクスポージャーのモニタリングや、カウンターパーティーの信用力に関する継続的なモニタリングを通して、日次で管理しています。特定のカウンターパーティー、セクター、産業または国に対する野村のリスク・アペタイトを変更させるような状況下では、その内容、程度に応じて、内部格付やクレジット・リミットの変更を行います。

野村のグローバル・クレジット・マネジメント・システムには、カウンターパーティーに対するすべてのクレジット・リミットおよびクレジット・エクスポージャーが記録されています。これにより、CRMは、クレジット・リミットの使用状況を把握、監視、管理し、リミット超過が発生した場合、適切に報告を行う態勢を確保しています。

野村では、デリバティブ等取引については、主に所定の信頼水準でのポテンシャル・エクスポージャーを計測するモンテ・カルロ・シミュレーション・モデルで信用リスクを計算しています。信用リスク管理に使用されるエクスポージャー計測モデルは、2012年12月より、期待エクスポージャー方式による連結自己資本規制比率の算出にも利用されています。

なお、ローンおよびローン・コミットメントは、使用分および未使用分の双方について、計測およびモニタリングを行っています。

ロング・ウェイ・リスク

ロング・ウェイ・リスクは、カウンターパーティーに対するエクスポージャーが、当該カウンターパーティーの信用力の悪化と高い相関関係にある場合に発生するリスクをいいます。野村は、ロング・ウェイ・リスクを管理するためのグローバルのポリシーを設置しています。また、ポートフォリオのロング・ウェイ・リスクの評価ではストレス・テストも活用し、クレジット・エクスポージャーや規制自己資本について必要に応じて調整を行っています。

ストレス・テスト

ストレス・テストは、野村の信用リスク管理において必要不可欠であり、定期的に実施するストレス・テストにより、カウンターパーティー、セクター、および地域ごとの信用リスクの評価を行っています。なお、ストレス・テストには、リスク・ファクター、デフォルト確率または格付遷移に一定のストレスを与えることでリスクの集中度合いを確認するテストも含まれます。

リスク削減手法

野村では、信用リスク管理において、金融商品、契約書、さらに一般的な取引慣行を活用しています。野村は、多くのカウンターパーティーとの間で、国際スワップデリバティブ協会(以下「ISDA」)の基本契約書、またはそれに準ずる契約書(以下、総称として「マスター・ネッティング契約」)を締結しています。マスター・ネッティング契約を締結することで、債権、債務を相殺し、カウンターパーティーのデフォルトにより発生する潜在的な損失額を減少させています。また、信用リスクを更に削減するため、担保契約も活用し、取引開始時、またはエクスポージャーの水準、格付の変更、もしくはその他の事由が発生した際に、カウンターパーティーから担保を受領できるようにしています。

デリバティブ等取引における与信相当額

以下は、2017年3月末における野村のトレーディング目的のデリバティブ等取引における与信相当額になります。カウンターパーティーの信用格付と満期までの年限ごとに公正価値で表示しており、これらの信用格付は野村のCRMが付与した内部格付です。

| (単位:十億円) | ||||||||||||||||||

| 信用格付 | 満期までの年限 | 異なる満期間の相殺(1) | 公正価値の合計 (a) | 受入担保額(b) | 再構築コスト(3) (a)-(b) | |||||||||||||

| 1年未満 | 1年から3年 | 3年から5年 | 5年から7年 | 7年超 | ||||||||||||||

| AAA | 77 | 14 | 3 | 11 | 58 | △146 | 17 | 1 | 16 | |||||||||

| AA | 574 | 552 | 486 | 343 | 2,145 | △3,771 | 329 | 85 | 244 | |||||||||

| A | 1,041 | 806 | 441 | 300 | 947 | △3,279 | 256 | 78 | 178 | |||||||||

| BBB | 262 | 198 | 206 | 116 | 547 | △972 | 357 | 89 | 268 | |||||||||

| BB以下 | 59 | 52 | 38 | 31 | 111 | △204 | 87 | 203 | 0 | |||||||||

| その他(2) | 81 | 74 | 185 | 253 | 1,291 | △1,956 | △72 | 115 | 0 | |||||||||

| 小計(店頭取引デリバティブ) | 2,094 | 1,696 | 1,359 | 1,054 | 5,099 | △10,328 | 974 | 571 | 706 | |||||||||

| 上場デリバティブ | 99 | 50 | 9 | 0 | - | △95 | 63 | 88 | 0 | |||||||||

| 合計 | 2,193 | 1,746 | 1,368 | 1,054 | 5,099 | △10,423 | 1,037 | 659 | 706 | |||||||||

(1)同一のカウンターパーティーとのデリバティブ等取引の異なる満期の債権、債務の相殺額を表示しています。また、同一のカウンターパーティーとの同一の満期の取引については、債権、債務の相殺後の金額を各年限の欄に表示しています。なお、編纂書210-20「貸借対照表-相殺」および編纂書815「デリバティブとヘッジ」に基づき、デリバティブ等取引にかかる現金担保による相殺効果も勘案されています。

(2)「その他」は、無格付のカウンターパーティーおよび特定のカウンターパーティーを対象としない、ポートフォリオ・レベルでの評価調整を含んでいます。

(3)受入担保額がデリバティブ等取引の公正価値の合計を上回っている場合、野村の与信相当額を適切に表示しないためゼロと表記しております。

カントリー・リスク

野村では、カントリー・リスクを、カウンターパーティーや発行体に影響を及ぼし、金融債務の履行を不可能にさせるような、ある国特有のカントリー・イベント(政治、経済、法制度にかかるイベント等)に起因した損失発生の可能性と定義しています。野村において、カントリー・リスク管理の枠組みは、その他のリスク管理の枠組みを補完する役割を果たしていますが、この枠組みは、特定国に対するクレジット・エクスポージャーの集中を制限するためのカントリー・リミット、カントリー・レーティング、さらに役割分担や承認権限およびその委任等について定めたカントリー・リスク管理のポリシーやプロシージャーなど多数の管理ツールで構成されています。

野村のクレジット・ポートフォリオは、国別に十分に分散されており、集中がみられるのは、高格付の国のみとなっています。エクスポージャーの95%超は、投資適格級の国に対するものです。エクスポージャー残高の上位10か国の内訳は、以下のとおりです。

| カントリー・エクスポージャー上位10か国(1) | ( 単位 : 十億円 ) |

| (2017年3月31日) | |

| 米国……………………………………………………………………………………………… | 1,352 |

| 日本……………………………………………………………………………………………… | 1,329 |

| 英国……………………………………………………………………………………………… | 906 |

| フランス………………………………………………………………………………………… | 242 |

| オランダ………………………………………………………………………………………… | 153 |

| シンガポール…………………………………………………………………………………… | 149 |

| ドイツ…………………………………………………………………………………………… | 116 |

| イタリア………………………………………………………………………………………… | 111 |

| インド…………………………………………………………………………………………… | 95 |

| ルクセンブルグ………………………………………………………………………………… | 63 |

(1) 上表には、2017年3月末時点のカントリー・エクスポージャーの上位10か国を、対象国別に記載しています。カウンターパーティー・エクスポージャー、インベントリー・エクスポージャーを合算したものから、クレジット・バリュエーション・アジャストメント(CVA)を差し引いたものとなっています。

カウンターパーティー・エクスポージャーには、現金・現金同等物、中央清算機関への差入証拠金、デリバティブ取引の公正価値(受入証拠金の考慮後)、有価証券貸借取引、ファンデッド・ローンの公正価値、アンファンデッド・ローン・コミットメントの想定元本が含まれます。

また、インベントリー・エクスポージャーには、債券、株式、エクイティ・デリバティブ、クレジット・デリバティブの公正価値が含まれ、ロング・ポジションとショート・ポジションをネットしたものとなっています。

オペレーショナル・リスク管理

野村はオペレーショナル・リスクを、内部プロセス・人・システムが不適切であること、もしくは機能しないこと、または外生的事象が生起することから損失を被るリスクと定義しています。この定義には、戦略リスク(経営陣の不適切な意思決定により損失を被るリスク)は含まれませんが、オペレーショナル・リスクの顕在化の結果、法令や規制等の違反に至るリスク、および野村グループ各社の評判の悪化に至るリスクを含みます。

三段階管理

野村は、業界標準である、以下の三段階管理で、オペレーショナル・リスク管理を行うこととしております。

(1)第一段階:ビジネス・ユニットは自らリスク管理を行います。

(2)第二段階:オペレーショナル・リスク管理部署は、オペレーショナル・リスク管理の中長期的方針と枠組みを策定し、その運用を推進します。

(3)第三段階:内部監査は、独立した立場でオペレーショナル・リスク管理の枠組みの確認を行います。

野村におけるオペレーショナル・リスク管理の枠組み

野村は、オペレーショナル・リスクの特定、評価、管理、モニタリング、報告が可能となるオペレーショナル・リスク管理の枠組みを整備しております。経営会議より委任を受けた統合リスク管理会議がこの枠組みに基づくオペレーショナル・リスク管理全般を監督しています。

オペレーショナル・リスク管理の枠組みは、以下のように構成されております。

・管理の枠組みの基盤

・ポリシー・フレームワークの構築と維持:オペレーショナル・リスク管理に関して定められた各種基本的事項をポリシー等として明文化します。

・研修および理解の促進:オペレーショナル・リスク管理について、野村内の認識を高めるための取組みです。

・主要な管理活動

・RCSA(Risk & Control Self Assessment、リスクとコントロールの自己評価):自らの業務におけるオペレーショナル・リスクや、リスク削減のために導入されているコントロールを特定、評価し、更なるリスク削減に向けた対応策を策定するために、ビジネス・ユニットが用いるプロセスです。

・シナリオ分析:低頻度であるが大規模な損失をもたらす、いわゆる「テイル・リスク」を特定、分析するプロセスです。

・損失事象等の報告:野村内で発生した事象および他社で発生した事象を収集し、業務改善に資する情報を得るプロセスです。将来における同様な事象の発生を防止または低減するために、適正な対応策を策定する重要なステップとなります。

・KRI(Key Risk Indicator、リスク指標):オペレーショナル・リスクにかかる主要な計数の収集と監視を行い、予め定めた水準を超えた場合には必要な対応を行うプロセスです。

・管理活動結果の活用

・分析および報告:オペレーショナル・リスク管理部署の主要な役割として、ビジネス・ユニットからもたらされるオペレーショナル・リスク情報について事実確認や原因分析を行ったうえで経営陣等へ報告を行います。

・所要資本の計算と配賦:バーゼル規制および地域規制当局の要件に基づき、オペレーショナル・リスクにかかる所要自己資本を計算しております。

オペレーショナル・リスクの所要自己資本額計算

野村は、金融庁告示に定められた粗利益配分手法によりオペレーショナル・リスクにかかる所要自己資本額を算出しております。粗利益配分手法では、業務区分に配分した粗利益に金融庁に定められた一定の掛目を乗じたものの過去3年間の平均値を計算し、オペレーショナル・リスク相当額としております。

野村では、所要自己資本額を算出する際に用いる粗利益として、連結ベースの金融費用控除後の収益を用います。ただし、一部の子会社については、売上総利益を粗利益として用いております。これら粗利益を、管理会計上のセグメント情報を用いて、下表の業務区分に配分します。

| 業務区分 | 内容 | 掛目 |

| リテール・バンキング | リテール向け預貸関連業務等 | 12% |

| コマーシャル・バンキング | リテール向け以外の預貸関連業務等 | 15% |

| 決済業務 | 顧客の決済にかかる業務 | 18% |

| リテール・ブローカレッジ | 主として小口の顧客を対象とする証券関連業務 | 12% |

| トレーディングおよびセールス | 特定取引にかかる業務および主として大口の顧客を対象とする証券・為替・金利関連業務等 | 18% |

| コーポレート・ファイナンス | 企業の合併・買収の仲介、有価証券の引受け・売出し・募集の取扱い、その他顧客の資金調達関連業務等 | 18% |

| 代理業務 | 顧客の代理として行う業務 | 15% |

| 資産運用 | 顧客のために資産の運用を行う業務 | 12% |

・各業務区分に配分された金融費用控除後の収益額と、上表のとおり各区分に設定された掛目をそれぞれ乗じることにより「業務区分配分値」を算出します。いずれの業務区分にも配分されない収益額については18%を乗じ、「配分不能値」を算出します。

・これらの業務区分配分値と配分不能値をすべての業務区分について合計することにより、「年間合計値」を算出します。この年間合計値を直近3年間について計算し、それらの平均値がオペレーショナル・リスクに相当する所要自己資本の額となります。年間合計値が負の場合にはゼロとして平均値を算出します。業務区分配分値を合計する際、ある業務区分配分値が負であった場合には、他の区分における正の業務区分配分値と相殺します。ただし、配分不能値が負の場合には、相殺は行わず、ゼロとして取り扱います。

・オペレーショナル・リスク所要自己資本額の計算基準時点は3月末と9月末であり、年2回計算されます。

モデル・リスク管理

モデル・リスクとは、評価モデルおよびリスク・モデルに関して、モデルの誤謬、またはモデルの不正確もしくは不適切な適用により、損失を被るリスクをいいます。モデルの誤謬は、前提条件を設定し実装するまでのいかなる時点においても、発生する可能性があります。また、モデルの出力結果は入力データの質に依拠しているため、入力データにも注意を払う必要があります。さらに、基本的には妥当なモデルであり、モデルの設計目的に合った正確な出力がされる場合であっても、不適切に使用または誤って適用された場合、高いモデル・リスクを生じる可能性があります。

こうしたリスクに対処するため、当社では定性的ステートメントと定量的項目から構成されるモデル・リスク・アペタイトを設定いたしております。定性的ステートメントには、モデルの不正確もしくは不適切な適用について明示しております。定量的項目については、モデル・リスクから生じる潜在的損失に基づいております。

モデル管理の枠組み

当社のモデル管理の枠組みの下では、モデルは以下のどちらかに該当するものとして定義されます。

・評価モデル、すなわち、当社が保有するポジションの価格およびリスク感応度を算出するためのモデル

・リスク・モデル、すなわち、特定のタイプのリスクにより被る潜在的損失を算出しポートフォリオのリスクを定量化するために、また、規制資本および経済資本算出、中央清算されないデリバティブ取引の必要証拠金算出モデル、リミットのモニタリング、経営陣への報告を行うために使用されるモデル

モデルの公式使用に先立ち、モデル検証グループは、モデルの健全性および包括性について、モデルの開発者から独立した立場で検証を行う責任を有しております。この検証手続きの一環として、グローバル・モデル・バリュエーション・グループは複数の分析を通しモデルの適合性を評価し、モデル・リスクの定量化を図ります。モデル・リザーブや資本調整を適用することにより、モデル・リスクは軽減されることがあります。評価モデルはビジネス部門により、また、リスク・モデルはリスク・マネジメント部門内のリスク・メソドロジー・グループにより開発され、維持管理されます。

またある種のモデルは、外部業者により開発されることもあります。リスク・メソドロジー・グループはリスク・モデルと野村におけるリスク計測メソドロジーの継続的な改良や改善に対して、一義的な責任を担っております。

すべてのモデルはまた、適切性を保つためモデル検証グループによる年次再承認手続きを受けなければなりません。リスク審査委員会からの権限委譲に基づき、モデル・リスク分析委員会とグローバル・リスク分析委員会は、それぞれ評価モデルとリスク・モデルに関するモデル管理の統制、監督に責任を有します。

評価モデルとリスク・モデルの変更

野村は統合リスク会議、GRSCのいずれか、または双方により承認された各種規程類と実施手続きを文書化しており、評価モデルまたリスク・モデルの変更時の手続や検証の必要性について規定しております。さらに、新しく導入したモデル・パフォーマンス・モニタリング実施手続きを行うことで、モデルが設計時の機能を失う状況や潜在的に機能しなくなる状況を特定し、場合によっては追加的な検証の実施など必要な手続きを取っております。モデル変更により重要度に関する閾値を超える影響が生じる場合には、モデル承認が必要となります。

この重要度に関する閾値は、モデル検証グループが実施手続において定義し、その遵守状況を管理しております。リスク・モデルに対するある種の重要な変更に対しては、新旧モデルの同時運用と新しいモデルのバックテスティングとストレス・テストがモデル承認に先立ち必要とされます。

リスク計測と管理手法

リミット管理の枠組み

堅牢なリミット・モニタリングおよび管理を構築することは、リスクの適切なモニタリングおよび管理の要となります。リミット管理の枠組みにおいては、適正な水準の権限を有する組織階層においてリミットの承認が行われるように、明確なエスカレーションの方針が策定されます。リスク・マネジメント部門はリミットの承認、モニタリング、必要に応じた報告を含むリミット管理の枠組みの日々のオペレーションに責任を有します。ビジネス部門は、当該リミットを遵守する責任を有します。リミットは、市場リスク、信用リスク、オペレーショナル・リスクなどの定量的指標に適用されます。

ニュー・ビジネス・リスク管理

ニュー・ビジネス承認プロセスは、野村にとっての新規ビジネスに取り組む際の最初の手続きであり、経営陣の意思決定を支援し、新商品および案件に関連して確実にリスクを認識し適切な管理を行うためのものです。ニュー・ビジネス承認プロセスは以下のとおり2つのプロセスで構成されます。

(1)案件の承認プロセス:案件のレビューを実施し、意思決定をするプロセスであり、権限を有する各種の案件会議が設置されます。遵守されない場合の責任についても文書として明確に定められています。

(2)新商品承認プロセス:ビジネス部門のスポンサーが新商品の取扱を申請し、関連部署からさまざまな意見を得ることができるプロセスです。新商品の組成および取引を実施した結果生じるあらゆるリスクを横断的に把握し、分析することを目的とします。

ストレス・テスト

野村では、さまざまな階層におけるリスクを網羅し、さまざまなストレス期間、ショック水準、蓋然性、およびメソドロジーを使ったストレス・テストを実施しております。ストレス・テストの結果は、資本計画、資本の十分性評価、流動性の十分性評価、再建・破綻処理計画の策定、リスク・アペタイトの適切性の評価、および通常のリスク管理において利用します。

ストレス・テストは定期的に実施する他、外部環境、または野村のリスク・プロファイルに大きな変化が生じた場合には必要に応じ行います。ストレス・テストの結果は、ストレス・テストの種類に応じて、詳細な分析と共にシニア・マネジメントおよび他のステークホルダーへ適切に報告します。

ストレス・テストは大きく、以下の4つに分類されます。

・感応性分析は、他のリスク・モデルでは計測が容易でないリスクを補足するために、1種類、ないしは関連する2種類のリスク・ファクター(株価、または株価とそのボラティリティ等)における市場変動の影響を計測する目的で行われます。

・シナリオ分析は、複数の資産区分およびリスク区分にわたり定義されたイベントによる影響を計量化する目的で利用されます。また野村のさまざまな階層に対して行うストレス・テストやリバース・ストレス・テストを行う際の主たる方法として利用されます。

・野村グループの資本十分度を評価するための、厳しいが蓋然性が一定程度あるシナリオを採用したストレス・テストは、少なくとも四半期に一度実施されます。

・リバース・ストレス・テストは、当社の事業継続が困難となる状況を引き起こす可能性のある脆弱性がどこにあり、そのような状況でいかに対応するかを分析し、当該分析の結果を検証するプロセスで少なくとも年に一度実施されます。

ストレス・テストは、野村グループ全体のガバナンスにおける重要な機能と位置付け、フォワード・ルッキングなリスク管理、意思決定、およびリスク・マネジメント部門・フロント部門・経営陣の間の意思疎通を円滑に進めるためのツールとして活用されています。

(5)流動性資金調達と資本の管理

資金調達と流動性管理

概況

野村では、資金流動性リスクを野村グループの信用力の低下または市場環境の悪化により必要な資金の確保が困難になる、または通常より著しく高い金利での資金調達を余儀なくされることにより損失を被るリスクと定義しております。このリスクは、市場において有担保あるいは無担保調達が不可能になる、野村の信用格付けが低下する、予定外の資金需要の変化に対応できない、迅速かつ最小の損失での資産の流動化ができない、あるいは、グループ会社間の自由な資金移動が妨げられる規制資本上の制約に関する変化等、市場全体の事情や野村固有の事情により発生します。資金流動性リスク管理については、経営会議が定める流動性リスク・アペタイトに基づくことを基本方針としております。野村の資金流動性管理は、市場全体が流動性ストレス下にある場合において、またそれに加えて野村の信用リスクに過度なストレスを想定した場合においても、それぞれ1年間、および30日間にわたり、無担保による資金調達が困難な場合においても、保有資産を維持しつつ業務を継続することができる十分な資金流動性を常に確保することを主な目的としております。また、金融庁の定める流動性カバレッジ比率(「金融商品取引法第五十七条の十七第一項の規定に基づき、最終指定親会社が当該最終指定親会社およびその子法人等の経営の健全性を判断するための基準として定める最終指定親会社およびその子法人等の経営の健全性のうち流動性にかかる健全性の状況を表示する基準」)の充足が求められております。

野村は、主な流動性維持の目的を達成可能とする、さまざまな資金流動性リスク管理フレームワークを定めております。このフレームワークには、(1)余剰資金の集中管理と流動性ポートフォリオの維持、(2)流動性ポートフォリオ以外の担保未提供資産の活用、(3)資産構成等に見合った資金調達ならびに調達手段の多様化および調達期間の分散、(4)野村グループ各社に対する与信枠の管理、(5)流動性ストレステストの実行、(6)コンティンジェンシー・ファンディング・プランに関することが含まれております。

経営会議は、野村の資金流動性に関する重要事項についての決定権を有しており、財務統括責任者(以下「CFO」)は、経営会議の決定に基づき、野村の資金流動性管理に関する業務を執行する権限と責任を有しております。

1.余剰資金の集中管理と流動性ポートフォリオの維持

野村は、野村グループ内で資金流動性を有効に活用することを可能とするため、野村グループ各社の余剰資金の集中管理を行っております。資金の使用に関しても、野村では、無担保で提供される資金を一元的に管理しており、内部で上限を設けております。この上限は、CFOによって決定され、経営会議において各部門へ配分が行われます。ファイナンス部門において、資金流動性の管理を行う組織であるグローバル・トレジャリーは、使用状況についてモニタリングを行い、経営会議へ報告しております。

また、グループ会社間の資金移動を円滑なものにするため、規制対象ブローカーあるいは銀行における資金調達は限定的にしか行っておりません。野村は、無担保による資金調達の当社あるいは主要規制外発行体への集中を積極的に行っております。このことにより、野村は調達コストを最小化し、投資家からの認知度を高め、さまざまなグループ会社間の資金供給のフレキシビリティを高めております。

潜在的な資金流動性必要額を考慮し、十分な資金流動性を確保するために、野村は、現金ならびに売却や担保提供することで流動性資金を供給することができる流動性の高い担保未提供資産等で構成される流動性ポートフォリオを維持しており、グローバル・トレジャリーにて他の資産と区別して管理をしております。流動性ポートフォリオの金額は、2017年3月31日現在、4兆9,703億円となっており、ストレスシナリオを考慮した資金流動性必要額を満たしております。

以下の表は2016年3月31日、2017年3月31日現在の野村の流動性ポートフォリオの内訳をアセットタイプ別に表示したものです。年間平均は月末の残高を用いて算出されております。

| (単位:十億円) | ||||

| 2016年3月31日 年間平均 | 2016年3月31日 | 2017年3月31日 年間平均 | 2017年3月31日 | |

| 現預金(1) | 1,873.0 | 2,050.5 | 2,289.4 | 2,317.1 |

| 国債 | 3,821.8 | 3,617.9 | 3,094.3 | 2,507.0 |

| その他(2) | 230.0 | 278.7 | 235.7 | 146.2 |

| 流動性ポートフォリオ | 5,924.8 | 5,947.1 | 5,619.4 | 4,970.3 |

(1)現預金には、現金、現金同等物および必要に応じて即時利用可能な中央銀行、市中銀行への預金を含みます。

(2)その他にはMMF、米国政府機関債などのアセットタイプが含まれています。

以下の表は2016年3月31日、2017年3月31日現在の野村の流動性ポートフォリオの内訳を通貨別に表示したものです。年間平均は月末の残高を用いて算出されております。

| (単位:十億円) | ||||

| 2016年3月31日 年間平均 | 2016年3月31日 | 2017年3月31日 年間平均 | 2017年3月31日 | |

| 円 | 1,859.5 | 2,464.5 | 1,946.0 | 1,527.9 |

| USドル | 2,839.8 | 2,698.3 | 2,877.5 | 2,632.6 |

| ユーロ | 772.7 | 369.7 | 358.7 | 382.0 |

| 英国ポンド | 319.9 | 248.2 | 308.4 | 285.1 |

| その他(1) | 132.9 | 166.4 | 128.8 | 142.7 |

| 流動性ポートフォリオ | 5,924.8 | 5,947.1 | 5,619.4 | 4,970.3 |

(1)その他には豪ドル、カナダドル、スイスフランなどの通貨が含まれています。

野村は流動性ポートフォリオの要件をグローバル基準、および各主要オペレーティングエンティティによって評価しています。野村は、主に当社および野村證券株式会社(以下「NSC」)、他の主要なブローカーディーラーおよび銀行子会社で流動性ポートフォリオを管理しています。流動性ポートフォリオの保有量とエンティティを決定する際に、野村グループ内で自由に流動性を移す能力に影響を及ぼすかもしれない法規制、税制を考慮しています。規制の制限の詳細については、「第5[経理の状況] 1[連結財務諸表等] (1)[連結財務諸表] [連結財務諸表注記] 18 法的規制」を参照してください。

以下の表は2016年3月31日、2017年3月31日現在の野村の流動性ポートフォリオをエンティティ別に表示したものです。

| (単位:十億円) | ||

| 2016年3月31日 | 2017年3月31日 | |

| 当社およびNSC(1) | 1,522.5 | 1,250.8 |

| 他の主要なブローカーディーラー | 2,958.5 | 2,474.5 |

| 銀行子会社(2) | 1,037.1 | 776.2 |

| その他の関連会社 | 429.0 | 468.8 |

| 流動性ポートフォリオ | 5,947.1 | 4,970.3 |

(1)NSCは日本のブローカーディーラーであり、日本銀行に口座を維持し、日本銀行のロンバード貸付制度を直接利用することにより、同日資金調達が可能です。当社における余剰流動性資金は必要な時に即時解約可能な短期社内貸付により、NSCに貸し出しております。

(2)ノムラ・バンク・インターナショナル PLC(以下「NBI」)、ノムラ・シンガポールLIMITEDおよびノムラ・バンク・ルクセンブルグ S.A.

2.流動性ポートフォリオ以外の担保未提供資産の活用

流動性ポートフォリオに加えて、主にトレーディング資産で構成される有担保資金調達の際の追加担保として使用可能な担保未提供資産を2017年3月31日現在、2兆485億円所有しております。グローバル・トレジャリーは、その他担保未提供資産のモニタリングを行っており、流動性ストレス下においては、当該資産を現金化し、野村グループの流動性供給のために利用することができます。なお、流動性ポートフォリオとその他担保未提供資産の合計は、7兆188億円となりました。これは、野村の1年以内に満期の到来する無担保債務の合計に対して、372.7%に相当します。

| (単位:十億円) | ||

| 2016年3月31日 | 2017年3月31日 | |

| その他担保未提供資産 | 2,002.7 | 2,048.5 |

| 流動性ポートフォリオ | 5,947.1 | 4,970.3 |

| 合計 | 7,949.8 | 7,018.8 |

3.資産構成等に見合った資金調達ならびに調達手段の多様化および調達期間の分散

野村は、保有資産を継続して維持していくうえで必要となる長期性資金を確保するために、長期無担保債務の額、および株主資本を十分な水準に維持するように努めております。また、無担保調達資金の借換えリスクを低減させるために、資金調達を行う市場やプロダクト、投資家、通貨および返済期限の分散にも努めております。

野村は、さまざまな種類の債券を発行することによって、資金調達手段の分散を図っております。これらには、仕組ローンや仕組債が含まれ、金利・為替・株式・コモディティやこれらのインデックスにリンクしたリターンが付いております。野村は、資金調達方法の多様性が増すように仕組ローンや仕組債を発行しております。これらについて、野村は、通常、デリバティブや原資産に対する支払い義務をヘッジすることにより、無担保調達債務と同様の効果を得ております。なお、日本円以外の長期債務比率は、2016年3月31日現在39.2%から2017年3月31日現在38.1%に減少しております。

3.1 短期無担保債務

野村の短期無担保債務は、短期銀行借入(長期銀行借入のうち、満期まで1年未満のものを含む)、その他の短期借入、コマーシャル・ペーパー、銀行業務受入預金、譲渡性預金、および償還まで1年以内の社債で構成されております。銀行業務受入預金および譲渡性預金は、銀行子会社の預金および譲渡性預金を表しております。短期無担保債務には、長期無担保債務のうち残存期間が1年以内となったものを含んでおります。

以下の表は、2016年3月31日、2017年3月31日現在の野村の短期無担保債務明細を表示したものです。

| (単位:十億円) | |||

| 2016年3月31日 | 2017年3月31日 | ||

| 短期無担保債務 | 3,303.8 | 1,883.0 | |

| 短期銀行借入 | 184.9 | 206.4 | |

| その他の短期借入 | 127.1 | 177.9 | |

| コマーシャル・ペーパー | 177.9 | 2.6 | |

| 銀行業務受入預金 | 2,021.2 | 909.0 | |

| 譲渡性預金 | 32.0 | 16.1 | |

| 償還まで1年以内の社債 | 760.7 | 571.0 | |

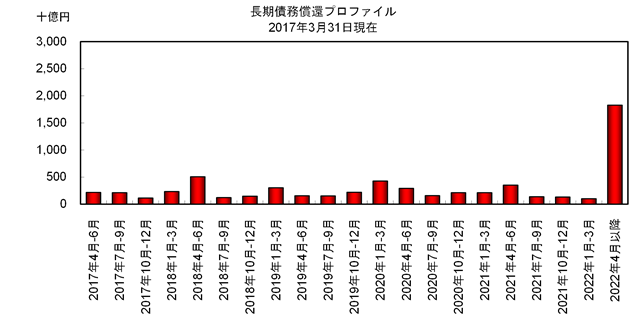

3.2 長期無担保債務

野村は、常に十分な長期性資金を確保し、適切なコストでの調達および適切な長期債務償還プロファイル維持を満たすために、満期や通貨の分散を行い定期的に長期性資金の調達を行っております。

野村の長期無担保債務には、米国発行登録および登録ミディアム・ターム・ノートプログラム、ユーロ・ミディアム・ターム・ノートプログラム、国内発行登録およびさまざまな発行プログラムより発行される普通社債や劣後社債が含まれております。

日本のグローバルな金融サービスグループとして、野村は、世界中のさまざまな市場と資金調達センターへのアクセスを持っております。主として当社、NSC、ノムラ・ヨーロッパ・ファイナンスN.V.、NBIおよびノムラ・インターナショナル・ファンディング Pte. Ltd.が外部からの借入、債券発行その他資金調達を行っております。使用通貨や保有資産の流動性に合わせた資金調達や、必要に応じた為替スワップの使用により、調達構造の最適化を図っております。

野村は、市場や投資家のタイプごとに、効率的かつ十分に多様化された資金調達を行うために、さまざまなプロダクトや通貨による調達をしております。野村の無担保債務の大部分は、発行コストの上昇や債務償還満期を早める財務制限条項(格付け、キャッシュ・フロー、決算あるいは財務レシオ)は、付されておりません。

以下の表は、2016年3月31日、2017年3月31日現在の野村の長期無担保債務明細を表示したものです。

| (単位:十億円) | |||

| 2016年3月31日 | 2017年3月31日 | ||

| 長期無担保債務 | 6,593.6 | 5,918.9 | |

| 長期銀行業務受入預金 | 169.8 | 207.8 | |

| 長期銀行借入 | 2,732.5 | 2,474.0 | |

| その他の長期借入 | 143.9 | 116.8 | |

| 社債(1) | 3,547.4 | 3,120.3 | |

(1)編纂書810「連結」に定義される変動持分事業体の要件を満たす“連結変動持分事業体(VIE)が発行する社債”と編纂書860「譲渡とサービシング」により、会計上担保付金融取引として取り扱われる譲渡取消に伴う担保付借入を含んでおりません。

3.3 償還プロファイル

プレーン・バニラ物(プレーン・バニラ債および長期借入金)の調達に関しては、平均残存年数が3年以上となるように努めており、2017年3月31日現在の平均残存年数(残存期間1年超のものの平均)は、3.6年となっております。また、仕組ローンや仕組債については、その大部分が、金利・為替・株式・コモディティやこれらのインデックスにリンクしており、これらの償還確率は、内部数理モデルによって継続的に評価され、グローバル・トレジャリーによりモニターされております。予定された満期日以前に償還される可能性のあるものについては、野村の内部ストレスオプション評価モデルにより、評価されております。このモデルは、ストレス市場環境下で、いつその債券が償還される可能性があるかを評価します。下図は、このモデルにおいて評価された野村の長期債券と長期借入の満期の分散状況を示したものです。

上記のモデルに基づき評価された仕組ローンや仕組債の平均残存期間(残存期間1年超のものの平均)は、2017年3月31日現在で、7.3年となっており、プレーン・バニラ物を合わせた長期債務全体の平均残存期間(残存期間1年超のものの平均)は、2017年3月31日現在で、5.1年となっております。

3.4 有担保資金調達

野村は、トレーディング業務のための資金調達活動は、担保付借入、レポ契約、日本の現先レポ取引によって、通常行っております。これらの有担保資金調達は、無担保資金調達に比べコストが低く、格付けの影響を受けにくいものと考えております。有担保資金調達は、担保資産の質や市場環境の影響を受けます。流動性の高い資産を担保として用いる場合は短期の契約で資金調達を行う一方で、流動性の低い資産を担保として用いる場合は、契約期間の長期化に努めております。野村は、有担保資金調達に伴う資金流動性リスクを低減させるために、カウンターパーティーのグローバルな分散、担保の種類の多様化にも努めております。また、流動性の低い資産を用いた短期有担保資金調達の借り換えが難しくなる場合のリスクに備えて、流動性ポートフォリオを保有しております。詳細は、「第5[経理の状況] 1[連結財務諸表等] (1)[連結財務諸表注記] 4 担保付取引」をご参照ください。

4.野村グループ各社に対する与信枠の管理

野村は、資金調達の安定性を確保するために、金融機関から野村グループに対する与信枠の維持、拡大に努めております。また、資金流動性リスク管理の一環として、野村は、借入の契約満期日が一時期に集中しないように分散させております。

5.流動性ストレステストの実行

野村は、先に述べた流動性管理方針に沿うよう、一定のストレスシナリオ下でのキャッシュ流出をシミュレートする内部モデルに基づいて流動性ポートフォリオをモニターしております。

資金流動性必要額は、さまざまなストレスシナリオ下において、異なるレベルで、さまざまな時間軸に沿って見積もられております。そこでは、親会社や子会社レベルでの格下げといった野村固有および市場全体のイベント下で発生する資金流動性必要額を見積もっております。野村では、このリスク分析を「マキシマム・キュームレーティブ・アウトフロー(以下「MCO」)」と呼んでおります。

MCOフレームワークは、主たる資金流動性リスクを考慮したうえで構築し、以下の2つのシナリオに基づいて、将来のキャッシュ・フローをモデル化しております。

・ストレスシナリオ:市場全体が流動性ストレス下にある場合において、無担保による資金調達、資産の売却をすることなく1年間適切な流動性を維持すること。

・アキュートシナリオ:市場全体が流動性ストレス下にあることに加え、野村の信用リスクに過度なストレスを想定した場合において、無担保による資金調達、資産の売却をすることなく30日間適切な流動性を維持すること。

野村は、これらの各モデルで用いられている時間軸の中で、資産の流動化を行ったり、ビジネスモデルを修正することはできないと想定しております。したがって、MCOフレームワークは、ストレス状況下においても、野村が適切と考える流動性リスク・アペタイトを満たすために必要な資金流動性額を定義するものです。

2017年3月末時点において、野村の流動性ポートフォリオは、上述のシナリオ下で想定された資金流出予想額を上回っておりました。

野村は、規制環境や市場の変化に基づいた資金流動性リスクの前提条件を継続的に評価し、調整をしております。ストレスの影響をシミュレートするために用いるモデルでは、以下のような事象を考慮、想定しております。

・資産の売却ができない状況

・追加の無担保調達を行うことができない状況

・既存の借入金の返済期日や発行済み社債の償還期日(1年以内)

・発行済み社債の買い取りの可能性

・流動性の低い資産を担保とする資金調達ラインの喪失

・通常の事業環境下での運転資金需要の変化

・ストレス時における受入銀行預金および担保の流出

・既存のレポ調達時の担保掛目の拡大

・決済銀行からの担保・預託金追加要求

・コミットメント提供先のドローダウン

・損失に伴う資金の喪失

・野村の信用格付けが2ノッチ格下げされた場合のデリバティブ取引にかかる契約上の追加担保要請、および清算・決済機関からの潜在的な追加担保要請

・グループ会社間の資金や証券の移動を制限する法規制を考慮した資金流出

6.コンティンジェンシー・ファンディング・プラン

野村は、詳細にわたるコンティンジェンシー・ファンディング・プラン(以下「CFP」)を定め、包括的リスク管理の枠組みに組み込むとともに、定量的なコントロールを強化しております。この中で、リクイディティ・イベントの範囲の分析と特定方法を記載しております。そのうえで、野村固有のあるいは市場全体の影響の可能性を見積もることや、リスクを低下させるために即座にとられるべき対応を特定しております。CFPは、キーとなる内部および外部の連絡先やどの情報を知らせるかを示すプロセスの詳細をリスト化しております。また、野村が規制上、法的、あるいは税務上の制限によって、グループ会社レベルにおける資金へのアクセスができなくなったことを想定し、グループ会社レベルで、個別の資金需要に応えうるように作られております。なお、野村は、定期的にさまざまな市場や野村固有のイベントに対して本CFPの有効性をテストしております。野村は、日本銀行等中央銀行が行うさまざまな証券に対して実施する資金供給オペレーションへのアクセスも持っております。これらのオペレーションは、通常のビジネスでも利用しておりますが、市場の悪化による不測のリスクを軽減させる重要な手段のひとつです。

流動性規制

2008年にバーゼル委員会は、流動性フレームワークの基盤となる「健全な流動性リスク管理およびその監督のための諸原則」を公表しました。続いて、バーゼル委員会は資金流動性にかかる2つの最低基準を策定し、流動性管理の枠組みをさらに強化しました。これらの基準は、それぞれ独立しているものの相互補完的な2つの目的を達成するために策定されております。

第1の基準の目的は、金融機関の流動性リスク態様の短期的強靭性を高めることにあり、その手段として、金融機関が流動性の高い資産を十分に保有し、1ヶ月間継続する強いストレスシナリオに耐える力を持っていることを確保することにあります。バーゼル委員会は、この目的を達成するために流動性カバレッジ比率(以下「LCR」)を策定しました。

第2の基準の目的は、長期的な強靭性を高めることにあり、その手段として、金融機関に対し、常により安定的な資金調達源を確保したうえで、業務を行うことを促すための追加的なインセンティブを設けました。安定調達比率(以下「NSFR」)は、対象期間を1年とし、資産・負債が持続可能な満期構造を保つよう策定されました。

これら2つの基準を構成するパラメータは、主として、国際的に統一された既定の数値です。しかしながら、各国固有の状況を反映させるため、一部のパラメータには各国裁量の要素が含まれております。LCRについては、本邦においてバーゼル委員会の国際合意文書に必要な修正を加えた金融庁告示が公布され、2015年3月末から最低基準として段階導入されております。なお、当第4四半期連結会計期間におけるLCRの月次平均値は180.0%となっており、上記金融庁告示の定める要件を満たしております。なお、NSFRについては、現時点で本邦において導入されておりません。

キャッシュ・フロー

野村のキャッシュ・フローは、主に顧客ビジネスフローやトレーディングからなる営業活動およびそれと密接な繋がりのある財務活動によりもたらされます。金融機関はビジネスを展開していくことにより営業活動および投資活動において現金支出となる傾向にありますが、野村のキャッシュ・フローは以下に記載しておりますとおり2016年3月期、2017年3月期ともに営業活動において現金収入、投資活動において現金支出となりました。下の表は、野村の2016年3月期および2017年3月期の連結キャッシュ・フロー計算書の抜粋です。

| (単位:十億円) | |||

| 2016年3月期 | 2017年3月期 | ||

| 営業活動から得た(△営業活動に使用された)現金(純額) | 1,238.4 | 1,305.0 | |

| 当期純利益 | 142.6 | 242.6 | |

| トレーディング資産およびプライベート・エクイティ投資 | 248.5 | 1,197.1 | |

| トレーディング負債 | △2,280.0 | 708.2 | |

| 売戻条件付買入有価証券および買戻条件付売却有価証券(純額) | 1,605.7 | 635.6 | |

| 借入有価証券担保金および貸付有価証券担保金(純額) | 1,762.2 | △1,706.5 | |

| その他(純額) | △240.6 | 228.2 | |

| 投資活動から得た(△投資活動に使用された)現金(純額) | △23.7 | △118.1 | |

| 財務活動から得た(△財務活動に使用された)現金(純額) | 986.4 | △2,130.6 | |

| 長期借入の増減(純額) | 95.9 | △876.7 | |

| 受入銀行預金の増加(純額) | 1,010.1 | △1,068.2 | |

| その他(純額) | △119.6 | △185.7 | |

| 現金および現金同等物に対する為替相場変動の影響額 | △40.2 | 4.2 | |

| 現金および現金同等物の増加(△減少)額 | 2,160.9 | △939.4 | |

| 現金および現金同等物の期首残高 | 1,315.4 | 3,476.3 | |

| 現金および現金同等物の期末残高 | 3,476.3 | 2,536.8 | |

詳細につきましては、「第5 [経理の状況] 1[連結財務諸表等] (1)[連結財務諸表] ⑤ 連結キャッシュ・フロー計算書」をご参照ください。

2017年3月期を通じて、野村の現金および現金同等物は9,394億円減少し2兆5,368億円となりました。受入銀行預金の減少により1兆682億円の現金支出があり、財務活動に使用された現金(純額)は2兆1,306億円となりました。トレーディングにおいては、トレーディング資産およびプライベート・エクイティ投資の減少およびトレーディング負債の増加による現金収入の結果、1兆9,053億円の現金収入となりました。一方、売戻条件付買入有価証券および買戻条件付売却有価証券や借入有価証券担保金および貸付有価証券担保金のようなレポ取引、有価証券貸借取引から1兆710億円の現金支出がありました。この結果、営業活動から得た現金(純額)は1兆3,050億円となりました。

2016年3月期を通じて、野村の現金および現金同等物は2兆1,609億円増加し3兆4,763億円となりました。受入銀行預金の増加により1兆101億円の現金収入があり、財務活動から得た現金(純額)は9,864億円となりました。トレーディングにおいてはトレーディング資産およびプライベート・エクイティ投資の減少による現金収入がありましたが、トレーディング負債の減少による現金支出の結果、2兆315億円の現金支出となりました。一方、売戻条件付買入有価証券および買戻条件付売却有価証券や借入有価証券担保金および貸付有価証券担保金のようなレポ取引、有価証券貸借取引から3兆3,678億円の現金収入がありました。この結果、営業活動から得た現金(純額)は1兆2,384億円となりました。

貸借対照表および財務レバレッジ

2017年3月31日現在の資産合計は、2016年3月31日現在の41兆902億円に対し、売戻条件付買入有価証券が増加したこと等により、1兆7,619億円増加し、42兆8,521億円となりました。また、2017年3月31日現在の負債は、2016年3月31日現在の38兆3,472億円に対し、買戻条件付売却有価証券が増加したこと等により、1兆6,611億円増加し、40兆83億円となりました。2017年3月31日現在の当社株主資本は、2016年3月31日現在の2兆7,002億円に対し、利益剰余金の増加に伴い、前期末比897億円増加の2兆7,899億円となりました。

野村は、マーケットの極端な変動によってもたらされ得る大きな損失にも耐えられる規模の資本を維持することに努めております。野村の適正資本の維持にかかる基本方針は経営会議が決定し、その実践の責任を負います。適正資本の維持にかかる基本方針には、適正な総資産規模の水準やそれを維持するために必要な資本規模の決定などが含まれます。当社は、当社のビジネス・モデルに起因する経済的なリスクに耐え得る必要充分な資本を維持しているかにつき、定期的な確認を行っておりますが、こうした観点とは別に、銀行業や証券業を営む子会社は規制当局から要請される最低資本金額を満たす必要もあります。

レバレッジ・レシオは、野村と同様に他の金融機関でも、一般的に用いられており、当社のアニュアルレポートの利用者が野村のレバレッジ・レシオおよび調整後レバレッジ・レシオを他の金融機関と比較できるように、ベンチマークとする目的で、自主的に開示しております。調整後レバレッジ・レシオは、野村がレバレッジにかかる有用な補助的指標であると考える米国会計原則に基づかない指標です。

以下の表は、当社株主資本、総資産、調整後総資産と財務レバレッジの状況を示しています。

| (単位:十億円) | ||||

| 2016年3月31日 | 2017年3月31日 | |||

| 当社株主資本 | 2,700.2 | 2,789.9 | ||

| 総資産 | 41,090.2 | 42,852.1 | ||

| 調整後総資産(1) | 26,012.5 | 24,122.3 | ||

| レバレッジ・レシオ(2) | 15.2 | 倍 | 15.4 | 倍 |

| 調整後レバレッジ・レシオ(3) | 9.6 | 倍 | 8.6 | 倍 |

(1)調整後総資産は米国会計原則に基づかない指標であり、総資産の額から売戻条件付買入有価証券および借入有価証券担保金の額を控除したものとなり、以下のように計算されます。

| (単位:十億円) | ||

| 2016年3月31日 | 2017年3月31日 | |

| 総資産 | 41,090.2 | 42,852.1 |

| 控除: | ||

| 売戻条件付買入有価証券 | 9,205.2 | 11,456.6 |

| 借入有価証券担保金 | 5,872.5 | 7,273.2 |

| 調整後総資産 | 26,012.5 | 24,122.3 |

(2)レバレッジ・レシオは、総資産の額を当社株主資本の額で除して得られる比率です。

(3)調整後レバレッジ・レシオは、調整後総資産の額を当社株主資本の額で除して得られる比率です。

総資産は、主に売戻条件付買入有価証券が増加したことにより、4.3%増加しました。当社株主資本は、主に利益剰余金が増加したことにより、3.3%増加しました。この結果、野村の財務レバレッジは、2016年3月31日現在の15.2倍から2017年3月31日現在15.4倍に上昇しました。

調整後総資産が減少した理由は、現金および現金同等物の減少によるものです。その結果、調整後レバレッジ・レシオは、2016年3月31日現在9.6倍、2017年3月31日現在8.6倍となりました。

連結自己資本規制

金融庁は2005年6月に「金融コングロマリット監督指針」を策定し、連結自己資本規制に関する規定を設けました。この「金融コングロマリット監督指針」に基づき、2005年4月から、当社は、連結自己資本規制比率のモニタリングを開始しました。

2011年4月から、当社は、親会社に対する連結自己資本規制の適用を受ける最終指定親会社の指定を受け、「最終指定親会社及びその子法人等の保有する資産等に照らし当該最終指定親会社及びその子法人等の自己資本の充実の状況が適当であるかどうかを判断するための基準を定める件」(平成二十二年金融庁告示第百三十号、以下「川上連結告示」といいます。)により、バーゼルⅡに基づく連結自己資本規制比率の計測を開始しました。また、2011年12月末からは、マーケット・リスク相当額の計測方法を大幅に改定したバーゼル2.5に基づく連結自己資本規制比率の計測を開始しました。さらに、2013年3月末からは、より質の高い資本を具備させることを目的とした自己資本項目の再定義や、信用リスク・アセットの計測対象の大幅な追加を主な内容とするバーゼルⅢを受けて改正された川上連結告示の内容に基づいた連結自己資本規制比率の計測を行っております。

当社は、川上連結告示第2条の算式に従い、普通株式等Tier1資本の額、Tier1資本(普通株式等Tier1資本およびその他Tier1資本)の額、総自己資本(Tier1資本およびTier2資本)の額、信用リスク・アセットの額、マーケット・リスク相当額およびオペレーショナル・リスク相当額をもとに連結自己資本規制比率を測定しております。2017年3月31日現在の野村の連結普通株式等Tier1比率(普通株式等Tier1資本の額をリスク・アセットの額で除した比率)は18.2%、連結Tier1比率(Tier1資本の額をリスク・アセットの額で除した比率)は19.2%、連結総自己資本規制比率(総自己資本の額をリスク・アセットの額で除した比率)は20.0%となり、川上連結告示等の定める要件をそれぞれ満たしました。なお、2017年3月31日現在、川上連結告示等の定める要件は適用される最低連結資本バッファーを含み、連結普通株式等Tier1比率について6.00%、連結Tier1比率について7.50%、連結総自己資本規制比率について9.50%となっております。

2016年3月31日および2017年3月31日現在の連結自己資本規制比率について、以下に示しております。

| (単位:億円) | |||

| 2016年3月31日 | 2017年3月31日 | ||

| 自己資本 | |||

| 普通株式等Tier1資本の額 | 24,694 | 25,492 | |

| Tier1資本の額 | 25,775 | 26,898 | |

| 総自己資本の額 | 29,006 | 27,994 | |

| リスク・アセット | |||

| 信用リスク・アセットの額 | 78,720 | 77,626 | |

| マーケット・リスク相当額を8%で除して得た値 | 53,074 | 35,046 | |

| オペレーショナル・リスク相当額を8%で除して得た値 | 27,912 | 27,106 | |

| リスク・アセット合計 | 159,705 | 139,779 | |

| 連結自己資本比率 | |||

| 連結普通株式等Tier1比率 | 15.4% | 18.2% | |

| 連結Tier1比率 | 16.1% | 19.2% | |

| 連結総自己資本規制比率 | 18.1% | 20.0% |

普通株式等Tier1資本の額、その他Tier1資本の額およびTier2資本の額は、それぞれにかかる基礎項目の額から調整項目の額を控除することにより算出されます。基礎項目や調整項目については、バーゼルⅢに基づく改正後の川上連結告示により定められ、経過措置により段階的に当社に適用されます。

信用リスク・アセットおよびオペレーショナル・リスク相当額は、金融庁の承認を得て2011年3月末から基礎的内部格付手法および粗利益配分手法によりそれぞれ算出しております。また、マーケット・リスク相当額は内部モデル方式により算出しております。

また、当社は川上連結告示で定められた要件の遵守状況を示す他に、バーゼルⅢが適用される他の金融機関との比較を容易にするため、連結自己資本規制比率を開示しております。当社の経営者はこれらに関する報告を定期的に受けております。

連結レバレッジ規制

金融庁は2015年3月に「金融庁長官が定める場合において、最終指定親会社が経営の健全性の状況を記載した書面に記載すべき事項を定める件」(平成二十二年金融庁告示第百三十二号、以下「開示告示」といいます。)を改正するとともに「金融庁長官が定める場合において、最終指定親会社が経営の健全性の状況を記載した書面に記載すべき事項を定める件第三条第一項の規定に基づき、金融庁長官が別に定める連結レバレッジ比率」(平成二十七年金融庁告示第十一号、以下「連結レバレッジ比率告示」といいます。)を公表し、連結レバレッジ比率に関する算出ならびに開示にかかる要件を定めました。当社は開示告示および連結レバレッジ比率告示に基づき、2015年3月末から連結レバレッジ比率の算出および開示を開始しました。また、当社の経営者は同連結レバレッジ比率に関する報告を定期的に受けております。なお、2017年3月末現在の当社の連結レバレッジ比率は、4.63%となりました。

当社をめぐる規制動向

金融危機によって明らかになった脆弱性を踏まえ、規制資本の枠組みを強化するより広範な取組みについてバーゼル銀行監督委員会(以下「バーゼル委員会」)は一連の文書を公表しました。当社にとって関連が深いと思われる事項について、以下に概要を記載しております。

2010年12月16日にバーゼル委員会は銀行セクターの強靭性を高めるために、いわゆるバーゼルⅢテキスト「より強靭な銀行および銀行システムのための世界的な規制の枠組み」および「流動性リスク計測、基準、モニタリングのための国際的枠組み」を公表しました。これには、資本の質、一貫性および透明性の向上、店頭デリバティブ取引における信用評価調整(Credit Value Adjustment)の導入のような自己資本の枠組みにおけるリスク捕捉の強化、リスク・ベースの枠組みに対する補完的指標としてのレバレッジ比率の導入、現行の枠組みにおける「プロシクリカリティ(景気循環増幅効果)」に対する懸念を抑制する一連の措置、また、30日間の流動性カバレッジ比率と、それを補完するより長期的な構造の流動性比率を含む、最低限の流動性基準の導入が含まれています。これらのバーゼルⅢパッケージは、2013年より段階的に適用が開始されております。加えて、2012年7月25日に、清算機関(以下「CCP」)向けエクスポージャーに対する資本賦課についての暫定規則が公表され、バーゼルⅢの一部として2013年から実施されております。さらに、上記のとおり2015年3月末より開始した連結レバレッジ比率の算出および開示に加え、現在までに、バーゼル委員会から、ファンド向けエクイティ出資にかかる資本賦課、カウンターパーティ信用リスクエクスポージャーの計測にかかる標準的手法、CCP向けエクスポージャーに対する資本賦課、大口エクスポージャーの計測と管理のための監督上の枠組み、バーゼルⅢ安定調達比率、証券化商品の資本賦課枠組みの見直し、マーケット・リスクの最低所要自己資本等に関して一連の最終規則が公表されております。

また、2011年11月のG-20サミットにおいて、金融安定理事会とバーゼル委員会は、グローバルにシステム上重要な金融機関(以下「G-SIBs」)の監督手法および破綻処理計画の策定を含むG-SIBsに対する追加的要件を公表しました。同時に、G-SIBsのリストは毎年11月に金融安定理事会とバーゼル委員会により、更新されております。なお、2011年11月の公表以来、当社はG-SIBsには指定されておりません。一方で、G-SIBsの枠組みを国内のシステム上重要な金融機関(以下「D-SIBs」)まで拡張するようにとの要請を受け、バーゼル委員会は2012年10月、D-SIBsに関する評価手法およびより高い損失吸収力の要件に関する一連の原則を策定・公表しました。2015年12月、金融庁は当社をD-SIBsに指定し、2016年3月以降の追加的な資本賦課水準を0.5%(3年間の経過措置あり)といたしました。

今後も、川上連結告示を始めとする各業態の自己資本規制、流動性規制、レバレッジ規制等の諸規制はバーゼル委員会、証券監督者国際機構または金融安定理事会等の一連の規制強化の動きに沿って改定される可能性があります。

格付会社による信用格付

無担保資金の調達コストおよび調達可能金額は一般的に格付会社による長期あるいは短期の信用格付の影響を受けます。当社および野村證券には、Standard & Poor's、Moody's Investors Service、Fitch Ratings、格付投資情報センターおよび日本格付研究所より長期および短期の信用格付が付与されています。

2017年5月31日現在の当社および野村證券の格付会社による格付は以下のとおりです。

| 野村ホールディングス(株) | 短期債務 | 長期債務 |

| Standard & Poor's | A-2 | A- |

| Moody's Investors Service | - | Baa1 |

| Fitch Ratings | F1 | A- |

| 格付投資情報センター | a-1 | A+ |

| 日本格付研究所 | - | AA- |

| 野村證券(株) | 短期債務 | 長期債務 |

| Standard & Poor's | A-1 | A |

| Moody's Investors Service | P-2 | A3 |

| Fitch Ratings | F1 | A- |

| 格付投資情報センター | a-1 | A+ |

| 日本格付研究所 | - | AA- |

(6)オフ・バランス・シート取引

非連結事業体との取引

野村は通常の業務において、将来の財政状態や業績に影響を与える可能性があるさまざまなオフ・バランス・シート取引を非連結事業体と行っております。

野村が行う非連結事業体とのオフ・バランス・シート取引には、以下のものが含まれます。

・債務保証契約上の義務

・譲渡した資産に対する留保持分または偶発的な持分、もしくは、譲渡した資産に関し信用リスク、流動性リスク、市場リスクを補完するような類似の取引

・デリバティブとして会計処理される契約による一切の義務(偶発債務を含む)

・非連結事業体が資金調達リスク、流動性リスク、市場リスク、信用リスクの補完を野村に対し提供している場合、またはリース、ヘッジ、研究開発契約を野村と結んでいる場合、野村が保有しかつ野村にとって重要な非連結事業体の変動持分から発生する一切の義務(偶発債務を含む)

非連結事業体は、会社、パートナーシップ、ファンド、信託、その他法的事業体の形態をとり、限定された特定の目的を履行するために、発起人によって設立されます。野村は、これらの事業体を設立または発起したり、第三者によって設立または発起された事業体と取引を行います。

野村の非連結事業体との関与は、マーケットの状況に応じて、これらの事業体が発行する負債証券および受益権を組成し、引受け、売出し、販売することが含まれております。また野村は通常の証券化およびエクイティデリバティブ業務の中で、これらの事業体に対する金融資産の譲渡、これらの事業体が発行したリパッケージ金融商品の引受け、売出し、販売を行っております。さらに野村は、マーケットメーク業務、投資業務、組成業務に関連し、特別目的事業体にかかる変動持分の保有、購入、販売を行っております。非連結事業体とのそのほかの関与には、債務保証やデリバティブ契約などが含まれます。これらの事業体との重要な関与は、たとえ期末日における損失の可能性が低くても、取引すべてに基づいて評価されています。

変動持分事業体との取引については、「第5[経理の状況] 1[連結財務諸表等] (1)[連結財務諸表] [連結財務諸表注記] 6 証券化および変動持分事業体」をご参照ください。

(7)契約上の義務の開示

野村の業務の一部として、将来支払いが必要となるかもしれないさまざまな契約上の義務および偶発的コミットメントを有しております。これらの取引は以下のものを含んでおります。

スタンドバイ信用状およびその他の債務保証

野村は、通常の銀行もしくは金融業務の一環として、スタンドバイ信用状およびその他の債務保証の方法で取引相手とさまざまな債務保証を行っており、こうした債務保証には一般に固定満期日が設定されております。

長期借入および約定金利の支払

野村の業務に関連して、野村の資金調達政策に従い、日本円建ておよび日本円建て以外の長期借入、それにかかわる変動および固定金利の支払いを行っております。

オペレーティング・リース・コミットメント

野村は、国内外でオフィスおよび特定の従業員用住宅、施設等を解約可能リース契約により賃借しており、当該契約は契約期間満了時に更新されるのが慣行になっております。

野村は、国内外で特定の器具備品および施設を解約不能オペレーティング・リース契約により賃借しております。

キャピタル・リース・コミットメント

野村は、国内外で特定の器具備品および施設をキャピタル・リース契約により賃借しております。

購入義務

物品およびサービスを購入する義務には、建物設備等の工事、広告宣伝、コンピュータ・IT関連の維持管理などに関する契約が該当します。

貸出コミットメント

野村は、銀行もしくは金融業務の一環として、貸出コミットメントを行っており、こうした契約義務には一般に固定満期日が設定されております。

投資銀行業務に関連して、野村は顧客により発行されうる有価証券を引き受けることを保証する契約を結んでおります。

投資コミットメント

野村は、パートナーシップ等に投資するコミットメントおよび当該投資に関連してパートナーシップに資金提供するコミットメントを行っております。

「第5[経理の状況] 1[連結財務諸表等] (1)[連結財務諸表] [連結財務諸表注記] 8 リース」に野村のオペレーティング・リース、キャピタル・リースにかかわる追加的情報を、「第5[経理の状況] 1[連結財務諸表等] (1)[連結財務諸表] [連結財務諸表注記] 10 借入」に野村の短期借入および長期借入にかかわる追加的情報を、「第5[経理の状況] 1[連結財務諸表等] (1)[連結財務諸表] [連結財務諸表注記] 20 コミットメント、偶発事象および債務保証」にこれらにかかわる追加的情報を記載しております。

こうした貸出コミットメントにかかる契約金額は、契約がすべて実行され、取引相手先が債務不履行の状態となり、既存担保が無価値になったと仮定した場合に想定される、野村の信用関連損失の最大値を表しております。締結された契約が実行されることなく契約義務が満期を迎える場合もあるため、こうした信用関連コミットメントの契約金額は将来の現金所要額を必ずしも表しているわけではありません。こうした契約義務にかかる信用リスクは、顧客の信用力および受入担保の価値によって異なったものになります。野村は、各顧客の信用力を個別に評価しております。信用供与に際して必要と考えられる場合に野村が取引相手から受け入れる担保の金額は、取引相手の信用力評価に基づいております。

下記の表は2017年3月31日現在での満期年限別の契約上の義務および偶発的コミットメントを表示しております。

| (単位:百万円) | |||||

| 契約総額 | 満期年限 | ||||

| 1年以内 | 1~3年 | 3~5年 | 5年超 | ||

| スタンドバイ信用状およびその他の債務保証 | 8,604 | 15 | 3 | 688 | 7,898 |

| 長期借入(1) | 7,155,196 | 478,658 | 2,337,682 | 1,536,160 | 2,802,696 |

| 約定金利の支払(2) | 743,046 | 108,237 | 181,505 | 112,363 | 340,941 |

| オペレーティング・リース・コミットメント | 127,818 | 17,075 | 26,954 | 17,935 | 65,854 |

| キャピタル・リース・コミットメント(3) | 46,579 | 3,666 | 7,085 | 7,279 | 28,549 |

| 購入義務(4) | 27,313 | 19,663 | 4,221 | 1,600 | 1,829 |

| 貸出コミットメント | 1,010,257 | 388,275 | 123,303 | 157,510 | 341,169 |

| 投資コミットメント | 15,194 | 465 | - | 383 | 14,346 |

| 合計 | 9,134,007 | 1,016,054 | 2,680,753 | 1,833,918 | 3,603,282 |

(1)長期借入で開示されている金額は、編纂書860にしたがって金融資産の譲渡を売却取引ではなく金融取引として会計処理されている金融負債を含んでおりません。これらは野村の資金調達を目的とした借入ではなく、したがって野村が現金を返済する実際の契約上の義務を表しておりません。

(2)約定金利の支払金額は、長期借入金に関連し、その償還期日および2017年3月31日現在適用される金利に基づいて見積もられる将来の支払金利の総額であります。

(3)キャピタル・リース・コミットメントの契約総額は利息を控除する前の最低支払リース料を記載しています。

(4)購入義務の金額は、重要な条件がすべて特定されている法的な強制力のある契約に基づく、契約上の義務となる最低金額が記載されています。購入義務の金額には、既に貸借対照表に負債または支払債務として計上されているものは除かれています。

上記に記載されている契約上の義務および偶発的コミットメントには、通常の場合短期の義務の性格を有する短期借入、受入銀行預金、その他の支払債務、担保付契約および担保付調達(例えば、売戻条件付買入取引および買戻条件付売却取引)およびトレーディング負債などを含んでおりません。

上記の金額に加えて、野村は担保付契約および担保付調達に関連する金額を含む売戻契約および買戻契約を結ぶ義務を負っております。これらのコミットメントは2017年3月31日現在、売戻契約に対して1,830十億円および買戻契約に対して968十億円となっております。