訂正公開買付届出書

- 【提出】

- 2023/08/29 16:00

- 【資料】

- PDFをみる

脚注、表紙

(注1) 本書中の「公開買付者」とは、株式会社チェンジホールディングスをいいます。

(注2) 本書中の「対象者」とは、イー・ガーディアン株式会社をいいます。

(注3) 本書中の記載において計数が四捨五入又は切捨てされている場合、合計として記載される数値は計数の総和と必ずしも一致いたしません。

(注4) 本書中の「法」とは、金融商品取引法(昭和23年法律第25号。その後の改正を含みます。)をいいます。

(注5) 本書中の「令」とは、金融商品取引法施行令(昭和40年政令第321号。その後の改正を含みます。)をいいます。

(注6) 本書中の「府令」とは、発行者以外の者による株券等の公開買付けの開示に関する内閣府令(平成2年大蔵省令第38号。その後の改正を含みます。)をいいます。

(注7) 本書中の「本公開買付け」とは、本書提出に係る公開買付けをいいます。

(注8) 本書中の「株券等」とは、株式に係る権利をいいます。

(注9) 本書中の記載において、日数又は日時の記載がある場合は、特段の記載がない限り、日本国における日数又は日時を意味します。

(注10) 本書中の「営業日」とは、行政機関の休日に関する法律(昭和63年法律第91号。その後の改正を含みます。)第1条第1項各号に掲げる日を除いた日をいいます。

(注2) 本書中の「対象者」とは、イー・ガーディアン株式会社をいいます。

(注3) 本書中の記載において計数が四捨五入又は切捨てされている場合、合計として記載される数値は計数の総和と必ずしも一致いたしません。

(注4) 本書中の「法」とは、金融商品取引法(昭和23年法律第25号。その後の改正を含みます。)をいいます。

(注5) 本書中の「令」とは、金融商品取引法施行令(昭和40年政令第321号。その後の改正を含みます。)をいいます。

(注6) 本書中の「府令」とは、発行者以外の者による株券等の公開買付けの開示に関する内閣府令(平成2年大蔵省令第38号。その後の改正を含みます。)をいいます。

(注7) 本書中の「本公開買付け」とは、本書提出に係る公開買付けをいいます。

(注8) 本書中の「株券等」とは、株式に係る権利をいいます。

(注9) 本書中の記載において、日数又は日時の記載がある場合は、特段の記載がない限り、日本国における日数又は日時を意味します。

(注10) 本書中の「営業日」とは、行政機関の休日に関する法律(昭和63年法律第91号。その後の改正を含みます。)第1条第1項各号に掲げる日を除いた日をいいます。

対象者名

イー・ガーディアン株式会社

買付け等をする株券等の種類

普通株式

買付け等の目的

(1)本公開買付けの概要

公開買付者は、2023年8月2日付の取締役会において、対象者を公開買付者の連結子会社とすることを目的とする一連の取引(以下「本取引」といいます。)の一環として、株式会社東京証券取引所(以下「東京証券取引所」といいます。)プライム市場に上場している対象者普通株式(以下「対象者株式」といいます。)を対象とした本公開買付けを実施すること、並びに、対象者が実施する公開買付者を割当予定先とする対象者株式1,527,716株(所有割合(注1):15.00%)の第三者割当による新株式発行(以下「本第三者割当増資」といいます。)を引き受けることを決議いたしました。なお、本書提出日現在、公開買付者は、対象者株式を所有しておりません。また、本取引は、対象者株式の上場廃止を企図するものではなく、公開買付者及び対象者は、本取引後も対象者株式の上場を維持する方針です。

(注1) 「所有割合」とは、対象者が2023年5月12日に提出した第26期第2四半期報告書(以下「対象者第2四半期報告書」といいます。)に記載された2023年3月31日現在の対象者の発行済株式総数(10,405,800株)から、対象者が2023年7月14日に提出した「自己株券買付状況報告書」に記載された対象者が所有する2023年6月30日現在の自己株式数(221,028株。但し、対象者自身が所有する株式ではない点、及び将来的には対象者の各取締役に交付されて議決権の行使が可能となる点を考慮し、役員向け株式交付信託が2023年6月30日現在所有する対象者株式(191,780株)は含まれておりません。以下、自己株式の計算において同じとします。)を控除した株式数(10,184,772株)に対する割合(小数点以下第三位を四捨五入。)をいい、後述の本第三者割当増資の払込みに伴う希釈化前の割合をいいます。

本取引は、以下の①及び②の各取引により構成されますが、公開買付者及び対象者は、本取引に関して、2023年8月2日付で資本業務提携契約(以下「本資本業務提携契約」といい、当該契約に基づく資本業務提携を「本資本業務提携」といいます。)を締結しております。本資本業務提携契約については、下記「(3)本公開買付けに係る重要な合意に関する事項」をご参照ください。

① 本公開買付け

公開買付者は、対象者の株主の皆様から対象者株式を取得することを目的として、対象者株式に対する公開買付けを実施いたします。

本公開買付けにおいて、公開買付者は、対象者の連結子会社化を目的としているため、対象者株式の上場廃止を企図するものではなく、公開買付者及び対象者は本取引後も対象者株式の上場を維持する方針であることから、買付予定数の上限を4,316,816株(希釈化後所有割合(注2):36.86%、所有割合:42.39%)と設定しております。本公開買付けに応じて売付け等がなされた株券等(以下「応募株券等」といいます。)の総数が買付予定数の上限(4,316,816株)を超える場合は、その超える部分の全部又は一部の買付け等を行わないものとし、法第27条の13第5項及び府令第32条に規定するあん分比例の方式により、株券等の買付け等に係る受渡しその他の決済を行います。なお、当該買付予定数の上限は、以下の点を考慮した結果、本取引完了時における公開買付者の対象者に対する希釈化後所有割合を49.90%とするために必要となる株式数に相当する数としております。

(ⅰ)対象者における資金需要等(具体的には、①サイバーセキュリティ事業における人材採用関連費用、②ブランド力の強化及びサービスの認知度向上に係るマーケティング費用、③拠点の増設及び設備投資の関連費用、並びに④サイバーセキュリティ業界における将来のM&Aのための資金に充当される予定とのことです。本第三者割当増資に関する詳細については、下記「(5)本公開買付け後の対象者株式の追加取得予定」をご参照ください。)を考慮の上で、本第三者割当増資における発行株式数を1,527,716株(希釈化後所有割合:13.04%、所有割合:15.00%)とする点

(ⅱ)公開買付者が採用する国際会計基準に照らして、公開買付者による対象者への実質的支配が確立しているものとして対象者の連結子会社化が可能となる必要最低限の所有割合の水準

(ⅲ)対象者の連結子会社化という本取引の目的の確度を高めるべく可能な範囲で買付予定数を引き上げる必要性

(ⅳ)公開買付者における投資効率性(公開買付者は、本取引に際して対象者の連結子会社化に必要と考える範囲を超えた対象者株式について追加の資金を投じて取得することは現時点で想定しておりません。)及び対象者の上場維持基準抵触を回避する必要性(下記「(6)上場廃止となる見込み及びその事由」に記載のとおり、公開買付けの買付予定数の設定次第では、特に「流通株式時価総額」の基準を満たさなくなる可能性があります。)

他方、公開買付者は、本公開買付けにおいて、買付予定数の下限を3,742,904株(希釈化後所有割合:31.96%、所有割合:36.75%)としており、応募株券等の総数が買付予定数の下限に満たない場合には、公開買付者は、応募株券等の全部の買付け等を行いません。なお、当該買付予定数の下限は、以下の点を考慮し検討した結果、本取引完了時における公開買付者の対象者に対する希釈化後所有割合を45.00%とするために必要となる株式数に相当する数としております。

(ⅰ)対象者における資金需要等を考慮の上で、本第三者割当増資における発行株式数を1,527,716株(希釈化後所有割合:13.04%、所有割合:15.00%)とする点

(ⅱ)公開買付者が採用する国際会計基準に照らして、公開買付者による対象者への実質的支配が確立しているものとして対象者の連結子会社化が可能となる必要最低限の所有割合の水準

(注2) 「希釈化後所有割合」とは、対象者第2四半期報告書に記載された2023年3月31日現在の対象者の発行済株式総数(10,405,800株)に本第三者割当増資により新たに発行される対象者株式数(1,527,716株)を加算した数(11,933,516株)から、対象者が2023年7月14日に提出した「自己株券買付状況報告書」に記載された対象者が所有する2023年6月30日現在の自己株式数(221,028株)を控除した株式数(11,712,488株)に対する割合(小数点以下第三位を四捨五入。)をいいます。以下同じとします。

② 本第三者割当増資

本公開買付けの成立を条件として、対象者の第三者割当による新株式発行を公開買付者が引き受ける第三者割当増資を実施いたします。本第三者割当増資によって引き受ける対象者株式は1,527,716株(希釈化後所有割合:13.04%、所有割合:15.00%)となる予定です。本第三者割当増資の払込金額は、本取引に係る公表日の前営業日である2023年8月1日の東京証券取引所プライム市場における対象者株式の終値2,099円と同額に設定しております。

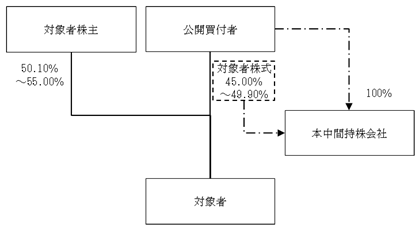

公開買付者は、サイバーセキュリティ企業のM&Aを推し進め、サイバーセキュリティ業界の再編を行うための中間持株会社(以下「本中間持株会社」といいます。)を2023年12月末までを目途に設立することを予定しています。本中間持株会社にサイバーセキュリティという専門分野についての深い知見を有する経営陣を招聘し、大胆な発想に基づく機動的な意思決定を可能とする経営体制を確立した上で、公開買付者において、本取引を通じて所有するに至る対象者株式の全て(最大数5,844,532株(希釈化後所有割合:49.90%)、最小数5,270,620株(希釈化後所有割合:45.00%))を本取引の完了より1年以上が経過した後に本中間持株会社に移管することを予定しておりますが、その具体的な時期、方法及び条件は未定であり、本公開買付けが成立した後に、対象者との間で協議を行い決定する予定です(本中間持株会社の詳細については、下記「(3)本公開買付けに係る重要な合意に関する事項」をご参照ください。)。

対象者が2023年8月2日に公表した「株式会社チェンジホールディングスによる当社株券に対する公開買付けに関する意見表明、同社との資本業務提携、及び同社を割当予定先とする第三者割当の方法による新株式発行に関するお知らせ」(以下「対象者プレスリリース」といいます。)によれば、対象者は、2023年8月2日開催の取締役会において、対象者の取締役6名(監査等委員である者を含みます。)の全員一致により本公開買付けに賛同する旨の意見を表明するとともに、本公開買付けにおける対象者株式の1株当たりの買付け等の価格(以下「本公開買付価格」といいます。)については、第三者算定機関であるみずほ証券株式会社(以下「みずほ証券」といいます。)から取得した対象者株式の株式価値の算定結果や同種他社事例において買付け等の価格決定の際に付与されたプレミアムの水準に照らしても対象者株式の売却を希望する対象者株主にとって妥当な価格での売却機会が確保されていると評価できること、及び、公開買付者が本取引後も引き続き対象者株式の上場を維持する方針であり、対象者株式の売却を希望しない対象者の株主にとっては本取引後も対象者株式を継続して所有するという選択肢をとれ、中長期的には、本件シナジーの実現により対象者の企業価値が向上することで、本第三者割当増資による株式の希薄化による不利益を上回る利益が期待できると考えられるため少数株主の利益保護に十分留意されていると評価できることから、合理的であると考えているものの、本公開買付けの買付予定数には上限が設定され、本公開買付け後も引き続き対象者株式の上場を維持していく方針であることから、対象者株主の皆様が本公開買付けに応募するか否かについては、中立の立場を取り、対象者の株主の皆様のご判断に委ねること及び公開買付者との間で本資本業務提携契約を締結することを決議したとのことです。なお、対象者の取締役会の意思決定の過程の詳細については、対象者プレスリリース及び下記「(4)本公開買付価格の公正性を担保するための措置及び利益相反を回避するための措置等、本公開買付けを含む本取引の公正性を担保するための措置」の「③ 対象者における利害を有しない取締役(監査等委員である者を含む)全員の承認」をご参照ください。

さらに、対象者が2023年8月2日に関東財務局長に提出した有価証券届出書(以下「対象者有価証券届出書」といいます。)及び対象者プレスリリース(以下、対象者有価証券届出書と併せて「対象者有価証券届出書等」といいます。)によれば、対象者は、2023年8月2日開催の取締役会において、対象者の取締役6名(監査等委員である者を含みます。)の全員が本第三者割当増資に係る審議に参加し、参加した取締役の全員の一致により、本第三者割当増資(募集株式数は新株1,527,716株の発行、払込価格は本取引に係る公表日の前営業日である2023年8月1日の対象者株式の終値である1株当たり2,099円と同額、総額3,206,675,884円)について決議しているとのことです。なお、本第三者割当増資により調達する資金の使途の詳細については、下記「(5)本公開買付け後の対象者株式の追加取得予定」をご参照ください。

そのため、本第三者割当増資は本公開買付けの成立を条件としており、応募株券等の総数が買付予定数の下限に満たず、本公開買付けが不成立になった場合、公開買付者は、本第三者割当増資における募集株式の発行数として対象者が決議した株式数(普通株式1,527,716株)の全部について、払込みを行いません。

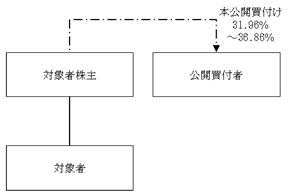

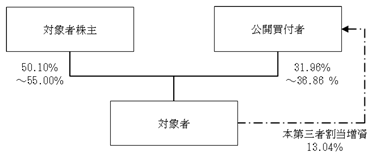

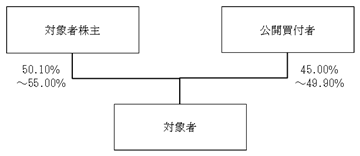

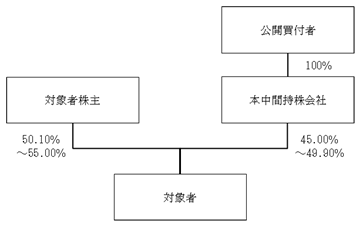

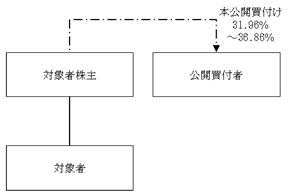

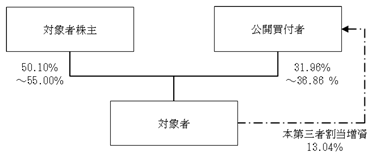

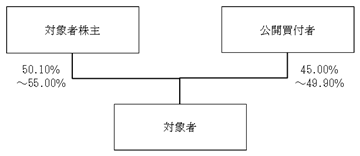

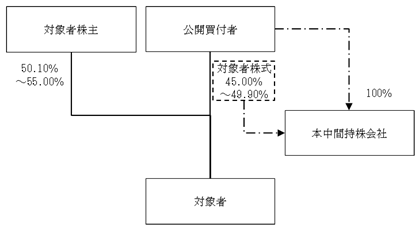

<本取引のスキーム図>※ 対象者の持分比率を表現するに当たり、下記Ⅰにおいては所有割合を、下記Ⅱ乃至Ⅵにおいては希釈化後所有割合を記載しております。

Ⅰ.現状

Ⅱ.本公開買付け(買付期間:2023年8月3日~2023年10月2日、決済開始日:2023年10月10日)

Ⅲ.本第三者割当増資(払込日:2023年10月11日、払込期間:2023年10月11日~2023年11月30日)

Ⅳ.本取引実施後

Ⅴ.本中間持株会社の設立(2023年12月末まで)及び本中間持株会社への対象者株式の譲渡(具体的な譲渡方法及び実施時期は未定(但し、本取引の完了より1年以上が経過した時期を予定))

Ⅵ.最終的な資本関係

(2)本公開買付けの実施を決定するに至った背景、目的及び意思決定の過程並びに本公開買付け後の経営方針

① 本公開買付けの実施を決定するに至った背景、目的及び意思決定の過程

公開買付者は、2003年4月にITプロジェクト等のコンサルティングビジネス及びIT人材を育成する研修ビジネスを行うことを目的として、株式会社チェンジとして設立されました。その後、公開買付者は、2023年4月には商号を「株式会社チェンジホールディングス」に変更し、グループ戦略機能の強化、経営資源配分の最適活用及び次世代に向けた経営人材の育成を推進し、あらゆる経営環境の変化にも迅速に対応できる、柔軟かつ強靭な経営基盤を構築することで成長を加速するために、持株会社体制へと移行いたしました。公開買付者の株式については、2016年9月に東京証券取引所マザーズに上場し、2018年9月に東京証券取引所市場第一部に市場変更し、2022年4月からは東京証券取引所の市場区分の変更に伴い、東京証券取引所プライム市場に移行し、現在に至ります。

本書提出日現在、公開買付者グループ(公開買付者並びに公開買付者の子会社及び関連会社を総称していいます。以下同じとします。)は、持株会社である公開買付者並びに子会社32社及び関連会社2社で構成されており、NEW-ITトランスフォーメーション事業・パブリテック事業を柱として、「人×技術」で日本の生産性を飛躍的に向上させ、人口減少下の日本を持続可能な社会にするための事業を展開しております。また、公開買付者グループでは、「Change People、Change Business、Change Japan」というミッション及び「生産性をCHANGEする」というビジョンの実現のため、2019年5月15日に発表した中期経営計画「Digitize & Digitalize Japan」を掲げ、2019年9月期から2034年3月期において1Phaseを3ヶ年毎に区切り、Phase1からPhase5までの15ヶ年で、日本のデジタルトランスフォーメーション市場におけるリーダーの地位を確立するべく取り組んでおります。

また、公開買付者は、2022年5月13日に中期経営計画(改訂版)「Digitize & Digitalize Japan(Phase2)」を発表し、「Digital」×「Local」×「Social」を掲げ、デジタル技術を活用することで地域が抱える社会課題を解決し、地域を持続可能にすべく、デジタル人材の獲得を積極的に行い、最先端の技術を活用した新たなビジネス領域の拡大、地方自治体向けITプラットフォームサービスや地方自治体向けSaaS(注1)サービス及びプロダクトの開発、展開、拡大を進め、「人×技術」で、地方を含めた日本の生産性を飛躍的に向上させるビジネスの成長に邁進しておいります。

(注1) 「SaaS」とは、「Software as a Service」の略称で、ソフトウェアの機能を、インターネット経由でサービスとして提供する形態のことをいいます。

さらに、公開買付者の子会社である株式会社チェンジ(以下「チェンジ」といいます。)は、2023年4月17日には、アセンテック株式会社(以下「アセンテック」といいます。)と業務提携を開始しております。かかる業務提携は、2023年3月15日付でアセンテックが発表した、一つのサービスで、エンドポイントセキュリティ(注2)、アイデンティティ管理(注3)及びアプリケーション管理(注4)を提供し、SaaS利用における全てのセキュリティ課題を解決することのできる、SaaS向けの純国産セキュリティプラットフォーム「ブレイクアウト」をチェンジが取扱うことで、日本の顧客向けに共同でSaaSアクセス環境の新しい利用形態を提案していくことを目的としております。SaaSで業務を完結している顧客を始め、コンタクトセンターやコールセンター等、個人情報を扱い、今までリモートワークが困難であったSaaS型の定型業務等での利用が想定されることから、チェンジ及びアセンテックは、広く、民間及び地方公共団体への展開を図っております。

(注2) 「エンドポイントセキュリティ」とは、マルウェア等の脅威が侵入する入口であるエンドポイントに対し、セキュリティ対策を実施することをいいます。

(注3) 「アイデンティティ管理」とは、情報システムにおける何らかの実体のデジタルアイデンティティ(アイデンティティ情報)やそのアクセス権限のライフサイクルにわたる管理をいいます。

(注4) 「アプリケーション管理」とは、さまざまなコンピュータ・プログラムやソフトウェア・アプリケーションのライフサイクルを扱うプロセスをいいます。

一方で、対象者プレスリリースによれば、対象者は、1998年5月にホームページ制作及びマルチメディアコンテンツプロバイダー、無料レンタル掲示板事業、レンタルサーバ事業を営む株式会社ホットポットとして設立されたとのことです。2005年10月には商号を「イー・ガーディアン株式会社」に変更したとのことです。対象者株式については、2010年12月に東京証券取引所マザーズ市場に上場し、2016年9月に東京証券取引所市場第一部に市場変更し、2022年4月からは東京証券取引所の市場区分の変更に伴い、東京証券取引所プライム市場に移行し、現在に至るとのことです。

本書提出日現在、対象者グループ(対象者及び対象者の子会社を総称していいます。以下同じとします。)は、対象者及び子会社5社で構成されているとのことです。また、「We Guard All」を経営理念とし、ソーシャルサポート、ゲームサポート、アド・プロセス、サイバーセキュリティ及びその他の業務区分から成り立つインターネットセキュリティ事業を展開しているとのことです。ソーシャルサポート業務では、ソーシャルメディアにおいて、投稿監視・カスタマーサポートを行っており、加えて運用や分析といった多種多様な新サービスを展開しているとのことです。併せて、近年拡大しているキャッシュレス決済分野においては、個人や加盟店審査時における本人認証サービスの提供を行っているとのことです。ゲームサポート業務では、日本市場に参入する中国系及び韓国系海外ゲーム企業の多言語カスタマーサポート、ゲーム向けアクティブサポートサービスを提供しているとのことです。アド・プロセス業務では、広告審査業務、広告枠管理から入稿管理、広告ライティング等のサービスを提供しているとのことです。サイバーセキュリティ業務では、一般的な脆弱性診断に留まらず、24時間365日サイバー攻撃を監視・検出するSOC(注5)サービスや、クラウド型のWAF(注6)の提供を開始し、顧客の多様なニーズに合わせたサービスを展開しているとのことです。以上のように対象者は、サイバーセキュリティ、デバッグ、運用というインターネットセキュリティに関するサービスをワンストップで提供しているとのことです。

一方で、対象者のインターネットセキュリティ事業においては、TikTok Pte Ltd.(2023年3月31日現在、同社は対象者株式を保有しておりません。)への依存度が高くなっており、同社の事業方針の変更又は事業動向によっては、対象者の事業戦略及び経営成績に重大な影響を及ぼす点、インターネットセキュリティ市場に対象者グループに比べ、資本力、マーケティング力、幅広い顧客基盤、より高い知名度を有する会社が新規参入する等他社との競合状況が激化した場合には、価格の下落又は競争価格以外の要因でも受注を失うおそれがある点、及び新技術が相次いで登場する中で当該新技術等への対応が遅れた場合、対象者グループの提供するサービスが陳腐化・不適応化し、業界内での競争力低下を招くおそれがある点を課題として認識しているとのことです。

(注5) 「SOC」とは、「Security Operation Center」の略称であり、サイバー攻撃の検知や分析を行い、その対策を講じること等を専門とする組織をいいます。

(注6) 「WAF」とは、「Web Application Firewall」の略称であり、ウェブアプリケーションの脆弱性をついた攻撃に対するセキュリティ対策をいいます

このような状況の下、公開買付者は、デジタル人材の獲得を積極的に行い、最先端の技術を活用した新たなビジネス領域の拡大、地方自治体向けITプラットフォームサービスや地方自治体向けSaaSサービス及びプロダクトの開発、展開、拡大を進めるにあたって、ITプラットフォームサービスやSaaSサービスに対するサイバー攻撃の脅威を防ぐサイバーセキュリティ領域への事業領域を広げる観点から、サイバーセキュリティ事業を営む対象者を含む複数の企業との協業可能性について検討の上、2022年5月下旬から、公開買付者より各社に対してアプローチをいたしました。

公開買付者は、公開買付者グループ及び対象者グループ(以下「両社グループ」といいます。)の置かれている事業環境を踏まえ、2023年5月中旬に、公開買付者及び対象者の今後の事業展開や、今後、一層の投資拡大が見込まれるサイバーセキュリティ業界の再編の必要性及びその手法について対象者との初期的な意見交換を行い、両社グループが主導してサイバーセキュリティ業界の再編を実施するというビジョンを対象者と共有するとともに、両社グループの提携について対象者との間で協議を開始いたしました。公開買付者は、当該協議において両社グループの強み、課題及び両社グループがそれぞれ置かれている事業環境について意見を交換した結果、公開買付者は、両社グループが提携することで、両社グループがそれぞれ持つ顧客網や人材、サイバーセキュリティ業界に対する知見及び人材育成といった強みを伸ばしつつ、前述の両社グループがそれぞれ抱える課題を克服し、事業環境の変化に対応することができるようになると考えました。そして、公開買付者は、対象者が公開買付者にとって最良の提携先であると判断し、対象者との提携を本格的に検討するようになりました。具体的には(ⅰ)M&Aにおけるナレッジ共有、(ⅱ)両社グループの顧客基盤の相互活用、(ⅲ)プロフェッショナル人材の相互交流及びセキュリティ人材の育成、(ⅳ)新規サービスの共同開発、並びに(ⅴ)セキュリティ関連サービスの内製化等のシナジー(以下「本件シナジー」といいます。)を創出できる可能性があると考え、公開買付者は、2023年5月下旬に、対象者に対し、資本業務提携の可能性について打診したところ、対象者からも資本業務提携を前提とした協議に応じる旨の回答がありました。

その後、公開買付者は、対象者における財務基盤強化の見地も踏まえつつ、対象者によるサイバーセキュリティ事業の拡大及びマーケティング活動並びにサイバーセキュリティ業界の再編に向けた投資活動を加速させるためには、公開買付者が、対象者による第三者割当増資を引き受け、新たに資金提供を行う必要性があることを認識し、その初期的な検討を行いました。そこで、公開買付者は、2023年6月上旬に、対象者に対して、公開買付けによる対象者株式の取得と対象者による第三者割当増資の引受けを通じた対象者の連結子会社化のスキームに関する初期的な打診を行い、対象者との間で、本資本業務提携の具体的な手法・内容等に関する本格的な検討を開始いたしました。当該検討に当たり、公開買付者は、2023年6月上旬に、(ⅰ)対象者との取引条件の協議や各種手続等について助言を受けることを目的として、株式会社SBI証券(以下「SBI証券」といいます。)をファイナンシャル・アドバイザーとして、(ⅱ)本公開買付けの検討等に際し必要な法的助言を受けること及び対象者への今後のデュー・ディリジェンスを行うこと等を目的として、長島・大野・常松法律事務所をリーガル・アドバイザーとして、(ⅲ)対象者への今後のデュー・ディリジェンスに向けて、株式会社AGSコンサルティングを財務・税務アドバイザーとしてそれぞれ選任いたしました。

また、公開買付者は、2023年6月8日に、初期的に本公開買付価格を3,000円(当該提案日である2023年6月8日の前営業日である2023年6月7日の東京証券取引所プライム市場における対象者株式の終値2,007円に対して49.48%(小数点以下第三位を四捨五入。以下、プレミアム率の計算において同様とします。)のプレミアムを加えた価格)で考えていることを対象者に伝達し、これに対して対象者からは、2023年6月8日に、第三者算定機関であるみずほ証券から取得予定である対象者株式の株式価値の試算結果や同種他社事例を踏まえ検討する必要はあるものの、当該提案の株価水準であれば本取引の検討をさらに進めることができる旨の回答がありました。加えて、公開買付者は、2023年6月8日に、本第三者割当増資の払込金額についても、本取引に係る公表日の前営業日の東京証券取引所プライム市場における対象者株式の終値と同額とすることを考えていることを対象者に伝達し、これに対して対象者からは、2023年6月8日に、当該提案の株価水準であれば本取引の検討をさらに進めることができる旨の回答がありました。

その後、公開買付者は、本公開買付けの実現可能性の精査のため、2023年6月中旬から同年7月中旬にかけて対象者に対するデュー・ディリジェンスを実施するとともに、両社は、2023年6月中旬から同年7月下旬にかけて、役員派遣を含む公開買付者による対象者の経営への参画の可能性及び本件シナジーを実現するための具体的な方策を含め、本取引に係る検討・協議を継続してまいりましたが、具体的な提携の方法について議論を進めていく中で、公開買付者は、公開買付者及び対象者の企業価値向上には、公開買付者と対象者が資本関係を構築しつつ、対象者が経営の自主性や独自の企業文化を維持することが将来的な企業価値向上につながると考えるようになり、公開買付者は、対象者の上場を維持しつつ連結子会社化をすることの意義を再確認いたしました。併せて、業務提携における施策について議論を進めていく過程で、公開買付者及び対象者は、日本国内の民間企業、官公庁、地方自治体や日本企業の海外現地法人が抱えるセキュリティ人材不足の問題を解消する提携の効果を最大化するためには、より多くの優秀なセキュリティ専門人材を確保し、対象者グループが提供するサービス提供先の範囲を拡大することが必要であるとの考えに至りました。公開買付者は、対象者に対するデュー・ディリジェンスや対象者との本取引に係る検討・協議を進める中で、2023年7月上旬に、対象者から、資金調達の具体的な資金使途及びその金額規模(具体的な資金使途については、下記「(5)本公開買付け後の対象者株式の追加取得予定」をご参照ください。)の伝達を受けたことから、対象者の資金調達需要を満たし、かつ対象者の上場を維持した上で対象者を公開買付者の連結子会社とするため、公開買付者が採用する国際会計基準に照らし、公開買付者による対象者への実質的支配が確立しているものとして対象者が連結子会社になり得る水準の目安を希釈化後所有割合にして45.00%(5,270,620株)と設定し、本公開買付けが成立した場合、希釈化後所有割合にして45.00%以上とするために必要となる株式数を本第三者割当増資にて引き受けることといたしました。

具体的には、公開買付者のパブリテック事業の主たる顧客である官公庁及び地方自治体は、近年急速にデジタル化が進行したことで、サイバーセキュリティに対する関心を高めており、また、同様に公開買付者のNEW-ITトランスフォーメーション事業の主たる顧客である金融機関及びシステムインテグレーター(注7)は、一般の民間企業であるものの、その事業内容は官公庁及び地方自治体と同様に公共性が高く、情報システム上の安全性の確保が、経営上の大きな課題となっております。システムインテグレーターの業界においては、多重下請け構造が定着しており、近年のサイバー攻撃の増加に伴いプライムベンダー(注8)の下請け企業が当該攻撃のターゲットにされるケースが増加しております。しかしながら、一部の官公庁、地方自治体及び民間企業において、サイバーセキュリティ分野に精通した専門人材は不足しており、またサイバーセキュリティは投資対効果の測定が困難である等の理由から、十分なセキュリティシステムへの投資が行われておりません。加えて、IDC Japan株式会社が2023年4月12日付で公表したプレスリリース「2023年の世界セキュリティ市場は2,190億米ドルに成長」によると、国内セキュリティ市場規模拡大に大きく寄与し、サイバーセキュリティ分野の人材確保やセキュリティシステムへの十分な投資を行うことができているのは、一部の官公庁、地方自治体及び「コンシューマー業」「流通/サービス業」「製造/資源業」「公共業」の4つの産業における大企業等の民間企業とのことです。一方で、公開買付者としては、ランサムウェア等の多岐に亘るサイバー攻撃に対するセキュリティ対策の手段を総合的に講じることのできるサイバーセキュリティ企業が国内において存在しないと認識していることから、一部の官公庁、地方自治体及び「コンシューマー業」「流通/サービス業」「製造/資源業」「公共業」の4つの産業における大企業等の民間企業でも、特定の1社にセキュリティ対策を依頼することであらゆる脅威を防ぐことのできる、いわゆる「ワンストップ・フルマネージド」なサービスを利用できておらず、セキュリティシステムの効率的な導入及び運用ができているとは言い難い状況であると考えております。さらに、秘匿性の高いデータの管理は、当該データの海外への流出を防ぐ観点から、日本国内のサイバーセキュリティサービスの利用によることが望ましいと思われるにもかかわらず、現状、日本国内においては海外のサイバーセキュリティサービスが多く利用されております。

(注7) 「システムインテグレーター」とは、システム導入に係る受託業務を営む企業のことをいいます。

(注8) 「プライムベンダー」とは、ITのシステムやサービス開発の元請けを担うシステムインテグレーターのことをいいます。

公開買付者は、上記の問題点を解決し、これらのニーズに応えるために、国内においてワンストップ・フルマネージドかつコストパフォーマンスに優れたサイバーセキュリティサービスの開発を行うことが必要不可欠であり、その実現のためには、従来から個別に提供されていた不正アクセス対策、ウィルス対策、情報漏えい対策に加え、コンサルティングサービス、セキュリティ対策製品の構築サービス、運用支援サービス、教育・訓練サービスまで、幅広いサービスを提供し、多数のセキュリティ専門人材を抱える企業の存在が必要であると認識するに至りました。対象者グループは、ソーシャルサポート業務では、ソーシャルメディアにおける投稿監視、サイバーセキュリティ業務では、一般的な脆弱性診断に留まらず、24時間365日サイバー攻撃を監視・検出するSOCサービスや、クラウド型のWAF等、既に多くのセキュリティ関連サービスを提供していることから、公開買付者としては、対象者グループの知見を活かしつつ、公開買付者及び対象者が、M&Aを通じて日本国内におけるサイバーセキュリティ業界の再編を図ることによって、現在、公開買付者で一部外注をしているセキュリティサービスを内製化することが可能になることに加え、対象者グループ及び日本国内のサイバーセキュリティ各社のサービスを含め、ワンストップで純国産のセキュリティシステム及びソリューションを提供する総合セキュリティ会社としての地位を確立し、ひいては日本のサイバーセキュリティ業界全体の世界における位置付けを高めることができるのではないかという結論にいたりました。一方で、対象者プレスリリースによれば、対象者は、2023年6月末時点で、約52億円のネットキャッシュではあるものの、対象者のサイバーセキュリティ事業の拡大やサイバーセキュリティ業界の再編、対象者ブランド力等の強化という目的の実現には多額の投資が必要となり、将来的に資金調達の必要性が生じる可能性を認識したとのことです。具体的には、①サイバーセキュリティ事業における人材採用の拡大、②ブランド力の強化及びサービスの認知度向上に係るマーケティングの拡大、③拠点の増設及び設備投資、④サイバーセキュリティ業界における将来的なM&Aの実施を検討しており、合計して30億円程度の資金調達が必要になる可能性があるとのことです。しかしながら、かかる施策については、多額の投資資金が必要となるのみならず、当該投資には施策の失敗のような一定の不確実性が伴うため、公開買付者は、かかる施策に要する投資資金については、対象者と共同で施策を推進し、事業リスクをお互い負担するため公開買付者がその一部を拠出することで、対象者及び本取引後も引き続き対象者株式を保有する株主が受け得る事業リスクを最小限にすることが、対象者及び本取引後も引き続き対象者株式を保有する株主にとって望ましいと、判断いたしました。

また、公開買付者は、両社グループがサイバーセキュリティ業界の再編を行うためには、両社グループが緊密に連携することが必要不可欠であり、両社グループが業務提携を行うだけに留まらず、公開買付者が対象者を公開買付者の連結子会社とすることで、相互に開示できる情報の範囲が広がり、情報の伝達がスムーズになることで、両社間での迅速かつ広範囲の人的交流、両社グループの持つノウハウの共有が可能となり、両社グループの間での効率的かつ迅速な経営判断が可能になると判断いたしました。

加えて、公開買付者は、今後、対象者がより多くの優秀なセキュリティ専門人材を採用するためには、サイバーセキュリティ業界における対象者のプレゼンスを向上することが重要であると考えており、対象者が上場廃止をすることで、対象者が上場企業としての知名度を失いかねず、結果として対象者における人材採用に悪影響がでる可能性があると判断しました。併せて、対象者の独自の企業文化及び経営自主性を維持するほうが対象者の持続的な発展に資すると判断し、対象者の上場を維持すべきとの考えに至りました。また、公開買付者は、対象者グループの社員の皆様のモチベーションの維持・向上といった観点からも、公開買付者が対象者を公開買付者の連結子会社とすることが望ましいと判断いたしました。

なお、本取引は、対象者を公開買付者の連結子会社とした上で、サイバーセキュリティ業界の再編を実現することを目的としているところ、公開買付者としては、サイバーセキュリティ業界の再編は、対象者の連結子会社化が達成されなければ実現できないと考えており、連結子会社化が達成されなければ本取引を実施する意義が乏しいと考えているため、本第三者割当増資は本公開買付けの成立を条件としており、応募株券等の総数が本公開買付けの買付予定の下限に満たず、本公開買付けが不成立となった場合、公開買付者は、本第三者割当増資における募集株式数として対象者が決議した株式数の全部(普通株式1,527,716株)について、払込みを行いません。また、対象者有価証券届出書等によれば、上記のとおり、本公開買付けが不成立となった場合、対象者は金融機関からの借入れ等により資金調達を行う予定とのことです。具体的な資金使途については、下記「(5)本公開買付け後の対象者株式の追加取得予定」をご参照ください。

本公開買付価格については、上記の分析及びデュー・ディリジェンスの検討の結果を踏まえ、公開買付者は、2023年7月9日に、対象者を連結子会社とすることを目的とし、対象者との間で資本業務提携契約を締結することを前提に、対象者を連結子会社化するためには、対象者の株主から必要な株式数を応募してもらう確度を高めることが極めて重要であり、そのためには、市場株価に十分なプレミアムを付す必要があると考え、改めて本公開買付価格を3,000円(当該提案日である2023年7月9日の前営業日である2023年7月7日の東京証券取引所プライム市場における対象者株式の終値(2,080円)に対して44.23%、同日を基準とした過去1ヶ月終値単純平均値(2,046円)に対して46.65%、同日を基準とした過去3ヶ月終値単純平均値(2,095円)に対して43.19%、同日を基準とした過去6ヶ月終値単純平均値(2,240円)に対して33.92%のプレミアムを加えた価格。)とすることを提案いたしました。

これに対して、対象者から、2023年7月9日に、当該提案の株価水準であれば当該提案がなされた時点において問題はなく、本取引の詳細な検討をさらに進めることができる旨の回答がありました。そして、対象者は、かかる提案について更に詳細な検討を行った結果、第三者算定機関であるみずほ証券から取得した対象者株式の株式価値の試算結果や2018年8月から2023年7月までの発行者以外の者による、連結子会社化を目的とした、買付予定数に上限が設定された公開買付けの事例(特別関係者を含む買付者の買付前所有割合が5.00%以上の事例、公表の前営業日の終値に対するプレミアムが0.00%以下の事例、及び公開買付けに対して反対意見が表明された事例を除きます。)7件において、買付け等の価格決定の際に付与されたプレミアムの水準(プレミアムの平均値は公表の前営業日の終値に対して33.18%、過去1ヶ月間の終値単純平均値に対して34.01%、過去3ヶ月間の終値単純平均値に対して37.89%、過去6ヶ月間の終値単純平均値に対して36.33%、プレミアムの中央値は、公表の前営業日の終値に対して20.96%、過去1ヶ月間の終値単純平均値に対して24.11%、過去3ヶ月間の終値単純平均値に対して28.13%、過去6ヶ月間の終値単純平均値に対して31.46%)に鑑み、同種他社事例において買付け等の価格決定の際に付与されたプレミアムの水準に照らしても、対象者株式の売却を希望する対象者株主にとって妥当な価格での売却機会が確保されていると評価できること、及び公開買付者が本取引後も引き続き対象者株式の上場を維持する方針であり、対象者株式の売却を希望しない対象者の株主にとっては本取引後も対象者株式を継続して所有するという選択肢をとれることから、少数株主の利益保護に十分留意されていると判断し、2023年7月31日、本公開買付価格を3,000円とすることで対象者と最終的な合意に至りました。

また、本第三者割当増資の払込金額についても、2023年7月9日に公開買付者から対象者に対して、改めて2023年8月1日の東京証券取引所プライム市場における対象者株式の終値と同額とすることを提案いたしました。これに対し、対象者からは、2023年7月9日に、当該提案の株価水準であれば当該提案がなされた時点において問題はなく、本取引の詳細な検討をさらに進めることができる旨の回答がありました。そして、対象者は、市場株価に対してディスカウントした払込金額でないことから、対象者株主による懸念の可能性が低減されていると判断し、2023年7月27日、かかる提案を受け入れ、2023年8月1日の東京証券取引所プライム市場における対象者株式の終値と同額とすることで最終的な合意に至りました。

なお、本公開買付価格は3,000円である一方、本第三者割当増資の払込金額は、本取引に係る公表日の前営業日である2023年8月1日の東京証券取引所プライム市場における対象者株式の終値2,099円と同額であるため、本公開買付価格と本第三者割当増資の払込金額との間に差異が生じております。これは本第三者割当増資及び本公開買付けが、それぞれ対象者を連結子会社化する一体の取引でありながら、本公開買付けは、対象者株主に金銭を交付し対象者株式を取得するという対象者株主との取引である一方、本第三者割当増資は、対象者に金銭を払い込むことにより対象者株式を取得するという対象者との取引であるという異なる両取引の性質について、個別に検討を行ったためです。

すなわち、まず、本公開買付けにおいては、連結子会社化のために必要な株式数の応募が集まらないリスクが存在するため、連結子会社化するために必要な株式数を応募してもらう確度を高めることが重要であり、市場株価の動向等を踏まえて、市場株価に十分なプレミアムを付す必要があると考えました。また、本公開買付けに応募しない株主については、公開買付者が本取引後に対象者を連結子会社化することで生じ得る本件シナジーが実現することによる対象者の企業価値向上の機会を享受しうる一方で、本公開買付けに応募する株主については、所有する株式を売却するためその機会を享受できません。したがって、プレミアムを含んだ本公開買付価格とすることで、本件シナジーのうち一定部分を公開買付者から対象者株式を売却する対象者株主に対して分配する必要性があると考えました。そのため、公開買付者は、応募の見通し及びシナジー分配等という要素を考慮して、上記のとおり、本公開買付価格として3,000円(本取引に係る公表日の前営業日である2023年8月1日の東京証券取引所プライム市場における対象者株式の終値である2,099円及び、同日を基準とした過去1ヶ月終値単純平均値(2,087円)、過去3ヶ月終値単純平均値(2,061円)、過去6ヶ月終値単純平均値(2,180円))に対して、それぞれ42.93%、43.75%、45.56%、37.61%のプレミアムを加えた価格。)とすることといたしました。

他方で、本第三者割当増資については、本件シナジーの実現のために必要な資金を対象者に提供することを目的としており、対象者との取引となります。対象者株主から株式の取得することなく、対象者を連結子会社化することで生じ得る本件シナジーの実現による対象者の企業価値向上の機会を対象者株主は享受することができることから、その払込金額についてプレミアムを含んだ価格とする必要はありません。むしろ、市場株価を基準とした払込金額とすることによって公開買付者と既存株主との間で本件シナジーを分配することが適切であると考えます。そのため、公開買付者は、対象者と協議・交渉の結果も考慮して、上記のとおり、本取引に係る公表日の前営業日である2023年8月1日の東京証券取引所プライムにおける対象者株式の終値2,099円と同額とすることに合意いたしました。

なお、公開買付者としては、本第三者割当増資の払込金額は、本取引に係る公表日の前営業日である2023年8月1日の東京証券取引所プライムにおける対象者株式の終値2,099円と同額としており、これは日本証券業協会の「第三者割当増資の取扱いに関する指針」(平成22年4月1日付)に従った金額であるため、一般に許容される以上の株価下落及び希釈化のおそれを生じさせるものではないと考えており、ひいては、本取引が、既存の対象者株主の皆様に不当に経済的不利益をもたらすものではないと考えております。さらに、本第三者割当増資において、公開買付者は、対象者の総議決権の過半数に相当する対象者株式を取得するわけではなく、特定引受人(会社法(平成17年法律第86号。その後の改正を含みます。以下同じです。)第206条の2第1項)に該当しない以上、同条の規定に基づく通知等の手続を要しないと考えております。また、公開買付者としては、本取引に際して対象者の連結子会社化に必要と考える範囲を超えた対象者株式を追加で取得することは現時点で想定しておりません。

加えて、公開買付者は、本取引のように本公開買付価格よりも低い金額での本第三者割当増資を組み合わせたからといって、公開買付者が不当に低廉な金額によって対象者の連結子会社化を行ったことにはならないと考えております。すなわち、本第三者割当増資については、対象者の具体的な資金需要等(具体的な資金使途については、下記「(5)本公開買付け後の対象者株式の追加取得予定」をご参照ください。)に基づき、必要最小限の規模で実施されるものであり、不当に低廉な金額で対象者を連結子会社化するために、本第三者割当増資を組み合わせたわけではありません。公開買付者においては、公開買付者が対象者を連結子会社化して対象者の希釈化後所有割合が49.90%となるよう株式を取得する場合に、本公開買付けのみでこれを実施しようとする場合と比較し、より多くの資金が必要となるであろうとの試算をしております(注9)。

(注9) 公開買付者が対象者を連結子会社化して対象者の希釈化後所有割合が49.90%となるよう株式を取得する方法として、①第三者割当増資のみにより取得する場合、②本取引により取得する場合、及び③公開買付けのみにより取得する方法により取得する場合のそれぞれにおける、買付予定数及び必要資金の総額は、以下のとおりです。

※ 「議決権希釈化率」とは、①においては当該第三者割当増資、②においては本第三者割当増資による発行株式数についての、対象者第2四半期報告書に記載された2023年3月31日現在の対象者の発行済株式総数(10,405,800株)から、対象者が2023年7月14日に提出した「自己株券買付状況報告書」に記載された対象者が所有する2023年6月30日現在の自己株式数(221,028株)を控除した株式数(10,184,772株)に対する割合をいいます。

※ 「買付予定数」とは、公開買付けにおいて、対象者の株主から取得する必要がある株式数をいいます。

※ 「必要資金総額」には、第三者割当増資における払込総額(1株当たりの払込金額2,099円に発行株式数を乗じた金額)及び公開買付けにおける買付予定数に本公開買付価格(3,000円)を乗じた金額の合計額を記載しています。

公開買付者は、自身を取り巻く事業環境としては、政府がデジタル社会の実現に向け、デジタル化をはじめ大胆な規制改革を実現し、ウィズコロナ、ポストコロナの新しい社会づくりを掲げ、行政のデジタル化や、テレワークやワーケーション等、新しい働き方を推進することを表明しております。このことは、「人×技術」で地方を含めた日本のデジタルトランスフォーメーションを推し進めている公開買付者グループにとって、ポジティブな環境であると認識しております。一方で、NEW-ITトランスフォーメーション事業は、企業を取り巻く環境や企業経営の効率化等の動きにより、関連市場が今後急速に拡大すると予測されるものの、各種新技術に対する投資抑制の影響を受ける可能性があり、公開買付者グループの一員である株式会社トラストバンクが行うふるさと納税に関するサービスにつきましては、ふるさと納税制度が所得税法や地方税法で定める寄附金控除等の法律に基づくものであり、今後の税制改正等により公開買付者グループの事業及び業績に影響を及ぼす可能性があると認識しております。

併せて、対象者プレスリリースによれば、対象者を取り巻く事業環境としては、SNS(動画プラットフォームを含みます。)の利用拡大、FinTechの発展、Eコマース市場の拡大、キャッシュレス決済の普及拡大といった成長機会が生まれ続けており、今後も安定成長を継続していく見込みとのことです。株式会社野村総合研究所が2021年12月17日付で公表したニュースリリース「野村総合研究所、2027年度までのICT・メディア市場の規模とトレンドを展望~ウィズコロナの世界でDXが加速社会課題の解決にITはどのように貢献できるか?~」によると、日本国内における法人向けセキュリティ市場は、2020年の10,259億円から、2027年には12,771億円へと拡大する見込みでありながら、日本国内においては、セキュリティ人材が不足しており、企業を中心にサイバーセキュリティサービスの提供を社外に求める動きが活発になるものと考えているとのことです。対象者はこうしたニーズに的確に応えることで更なる成長を果たしたいと考えているとのことです。

公開買付者は、上述の両社グループを取り巻く事業環境を考慮すると、以下のような施策を実施することにより本件シナジーが実現可能であり、ひいては両社グループのより一層の企業価値向上を図ることができると考えております。

(ⅰ)M&Aにおけるナレッジ共有

両社グループは、これまで戦略的にM&Aを活用してきた実績を有しております。両社グループが、IT業界においてそれぞれ独自に持つネットワークを活用し効率的にM&A案件を発掘するのと同時に、過去のM&Aの実績から確立されたノウハウを相互に活用した、より効果的なPMI(注10)を実行することが可能となり、両社グループにとって、M&Aがより一層成長ドライバーとして機能すると考えております。特に、両社グループは、サイバーセキュリティ業界再編のために、積極的にM&Aを実施する方針であり、当該施策は、両社グループが総合セキュリティ企業となることに大いに資すると考えております。

(注10) 「PMI」とはPost Merger Integrationの略称であり、M&A成立後の統合プロセスをいいます。

(ⅱ)両社グループの顧客基盤の相互活用

公開買付者グループは、官公庁、地方自治体、金融機関及びシステムインテグレーターをはじめとする顧客基盤を持つ一方で、対象者グループは大手SNSメディアをはじめとした顧客基盤を有しており、両社グループの顧客基盤は異なります。両社グループのサービスをそれぞれの顧客にも提供することで、両社グループの販売力及び収益性の向上が可能になると考えております。

また、公開買付者は、海外のサイバーセキュリティプロダクトに関して数多くの顧客への販売、セキュリティコンサルティングを行ってきた実績から、サイバーセキュリティ領域における経験及び知見を有しているため、対象者グループの提供するソリューションを、効率的かつ適切に公開買付者自身の顧客に対して提案することが可能であると考えております。

(ⅲ)プロフェッショナル人材の相互交流及びセキュリティ人材の育成

両社グループにおいて、各社における専門性を有する人材の交流を通じて、両社グループそれぞれのIT領域におけるナレッジ及びテクノロジーを共有し両社グループの事業領域のシナジー形成を図りつつ、両社グループの相互理解を深めることは、両社グループの円滑な業務提携に資するものと考えております。加えて、公開買付者グループは、長年、デジタル人材育成サービスを提供しており、教育コンテンツ・プログラムの開発に長けており、対象者グループのセキュリティに関するノウハウを掛け合わせることで、新たなセキュリティ人材育成サービスをグループ内外で展開することが可能となり、セキュリティ人材の育成やシステムインテグレーターで働くエンジニアのリスキリングを通じて、セキュリティ業界における人材不足の解消を図ることが可能となります。さらに、産学連携による大学や高等専門学校での学校教育を通じたセキュリティ人材の育成カリキュラムの提供等により、将来のセキュリティ人材のスキルを底上げすることが可能となります。

(ⅳ)新規サービスの共同開発

公開買付者グループは、最先端のテクノロジーや人材育成を通じて、民間企業から官公庁、地方自治体の生産性の飛躍的な向上や付加価値の大幅な向上に強みを有しております。一方で対象者プレスリリースによると、対象者グループはAIによる効率化やPRA活用によるコスト削減に強みを持っているとのことです。具体的な方針等は未定であるものの、両社グループの既存顧客にとらわれない多様な業種、業態及び規模に向け、上記の両社グループの強みを更に生かすことができるセキュリティパッケージを含む新規サービスの開発について協議をしてまいります。

(ⅴ)セキュリティ関連サービスの内製化

公開買付者グループは、対象者グループが、既に多くのセキュリティ関連サービスを提供していることから、現在一部外注しているセキュリティ関連サービスをグループの中に取り入れ、内製化し、顧客に対してコストパフォーマンスに優れた製品の開発、提案を行うことが可能になると考えております。

そして、公開買付者及び対象者は、2023年8月2日、両社の企業価値を継続的に向上させるためには、公開買付者と対象者との間で本資本業務提携契約を締結し、強固な提携関係のもと、両社の強みを掛け合わせ、顧客の必要とするニーズに迅速に応えられる体制の構築が必要であるとの考えで一致し、本資本業務提携契約を締結いたしました。本資本業務提携契約の概要については、下記「(6)本公開買付けに係る重要な合意に関する事項」をご参照ください。

以上の経緯の下で、公開買付者は、公開買付者が対象者を連結子会社化することが、公開買付者及び対象者の企業価値向上に大きく資するものであると考え、2023年8月2日、対象者との間で本資本業務提携契約を締結するとともに、本公開買付価格について合意したことから、2023年8月2日付の取締役会において、本公開買付けを実施することを決定するに至りました。

② 対象者が本公開買付けに賛同するに至った意思決定の過程及び理由

対象者プレスリリースによれば、対象者は、2023年5月中旬から両社グループの提携について、公開買付者との協議を開始したとのことです。その後、公開買付者は、本公開買付けの実現可能性の精査のため、2023年6月中旬から同年7月中旬にかけて対象者に対するデュー・ディリジェンスを実施するとともに、両社は、本取引に係る検討・協議を継続してまいりましたが、公開買付者による対象者の連結子会社化に向けた方法として、対象者の少数株主に売却の機会を提供することが可能である本公開買付けと、対象者の財務基盤を悪化させることなく対象者の資金調達需要を満たすことが可能である本第三者割当増資を組み合わせることで、少数株主の売却機会の確保及び資金調達需要の双方に配慮することが可能であると考えられたことから、対象者は、本取引の方法として、本公開買付けと本第三者割当増資を組み合わせることが望ましいとの結論に至ったとのことです。なお、対象者はこのような協議・検討の過程で、下記「(4)本公開買付価格の公正性を担保するための措置及び利益相反を回避するための措置等、本公開買付けを含む本取引の公正性を担保するための措置」の「① 対象者における独立した第三者算定機関からの株式価値算定書の取得」に記載のとおり、対象者及び公開買付者から独立したフィナンシャル・アドバイザー及び第三者算定機関としてみずほ証券を2023年6月上旬に選定し、みずほ証券に対し、対象者株式の価値算定を依頼し、みずほ証券から株式価値算定書を取得するとともに、下記「(4)本公開買付価格の公正性を担保するための措置及び利益相反を回避するための措置等、本公開買付けを含む本取引の公正性を担保するための措置」の「② 対象者における独立した法律事務所からの助言」に記載のとおり、対象者及び公開買付者から独立した法務アドバイザーとして賢誠総合法律事務所を2023年6月中旬に選定し、同事務所から法的助言を得たとのことです。

本公開買付価格について、対象者は、本公開買付けの買付予定数には上限が設定され、本公開買付け後も対象者株式の上場が維持されることから、対象者株式の売却を希望しない対象者の株主にとっては、本公開買付け後も対象者株式を継続して所有するという選択肢がとれるものの、対象者株式の売却を希望する対象者の株主にとって妥当な価格での売却機会を確保する必要もあるため、同種他社事例に比して遜色ないプレミアムが付される必要があると考えていたところ、2023年7月9日に、公開買付者から公開買付価格を3,000円とするとの提案を受けたとのことです。これに対して、対象者は、同日に、当該提案の株価水準であれば当該提案がなされた時点において問題はなく、本取引の詳細な検討をさらに進めることができるとの初期的な感触を抱いたとのことです。そして、対象者は、かかる提案について更に詳細な検討を行った結果、第三者算定機関であるみずほ証券から取得した対象者株式の株式価値の試算結果や同種他社事例において買付け等の価格決定の際に付与されたプレミアムの水準に照らしても、対象者株式の売却を希望する対象者株主にとって妥当な価格での売却機会が確保されていると評価できること(なお、応募株券等の総数が買付予定数の上限を超え、あん分比例の方式による決済が行われる可能性があるものの、かかる場合であっても、対象者株式の売却を希望する対象者株主は、保有する対象者株式の一部については本公開買付けにおいて売却することが可能であり、また、本公開買付けにおいて売却することができなかった残りの対象者株式についても、公開買付者が本取引後も引き続き対象者株式の上場を維持する方針であることから、引き続き売却を希望する場合には、東京証券取引所プライム市場で売却する機会があり、他方で保有を継続する場合には、本件シナジーの実現により対象者の企業価値が向上することによる利益を享受する機会があること)、及び公開買付者が本取引後も引き続き対象者株式の上場を維持する方針であり、対象者株式の売却を希望しない対象者の株主にとっては本取引後も対象者株式を継続して所有するという選択肢をとれ、中長期的には、本件シナジーの実現により対象者の企業価値が向上することで、本第三者割当増資による株式の希薄化による不利益を上回る利益が期待できると考えられることから、少数株主の利益保護に十分留意されていると判断し、2023年7月31日、本公開買付価格を3,000円とすることで公開買付者と最終的な合意に至ったとのことです。加えて、本公開買付けにおける買付予定数の下限及び上限について、対象者及び公開買付者は、2023年7月11日、本取引において公開買付者が対象者を連結子会社化するとともに、本取引後においても対象者株式の上場を維持する方針であることから、本公開買付け及び本第三者割当増資により公開買付者が取得する対象者株式を合計して、公開買付者の希釈化後所有割合が最低でも45.00%、最大でも49.90%となるように設定する方針で一致したとのことです。

また、本第三者割当増資の払込金額について、対象者は、市場株価に対してディスカウントした払込金額となると、対象者株式の希薄化の程度が高まり、対象者の市場株価が下落するリスクが高まる懸念もあることに加え、本公開買付けの買付予定数には上限が設定されているところ、一般論として、部分買付けの場合には、本公開買付価格に不満があっても、本公開買付けに応募しなければ上記のリスクが実現した場合に不利益を被ると考え、本公開買付けに応募する必要があると考える少数株主が存在する可能性も懸念されるため、かかる対象者株主による懸念の可能性を低減する必要があると考えるに至ったとのことです。2023年7月9日に公開買付者から対象者に対して、2023年8月1日の東京証券取引所プライム市場における対象者株式の終値と同額とするとの提案があり、これに対して、対象者は、2023年7月9日に、当該提案の株価水準であれば当該提案がなされた時点において問題はなく、本取引の詳細な検討をさらに進めることができるとの初期的な印象を持ったとのことです。そして、対象者は、市場株価に対してディスカウントした払込金額でないことから、対象者株主による懸念の可能性が低減されていると判断し、2023年7月27日、かかる提案を受け入れ、2023年8月1日の東京証券取引所プライム市場における対象者株式の終値と同額とすることで最終的な合意に至ったとのことです。加えて、本第三者割当増資による発行株式数について、対象者及び公開買付者は、2023年7月11日、対象者の具体的な資金需要等を考慮の上で、所有割合にして15.00%に相当する数となるように設定する方針で一致したとのことです。

なお、対象者は、本第三者割当増資が本公開買付けと近接した時期に実施されることにより、(ⅰ)公開買付者が公開買付けのみで対象者の連結子会社化に必要な対象者株式を取得する場合と比較すれば、本公開買付けによる買付予定数が減少し、株主の売却機会が少なくなること、(ⅱ)本第三者割当増資の払込金額(2,099円)と本公開買付価格(3,000円)に差異が生じていることや本第三者割当増資による株式の希薄化(1株当たり利益の減少及び議決権の希薄化を意味します。なお、本第三者割当増資により発行される対象者株式に係る議決権数(15,277個)の、2023年3月31日現在の対象者の総議決権数(102,127個)に対する割合は14.96%であり、既存株主の株式について、14.96%の議決権の希薄化が生じることになります。)の影響により株価下落リスクが生じる可能性が否定できないこと、(ⅲ)以上の(ⅰ)及び(ⅱ)の事項を懸念した少数株主が、本公開買付けに応募しない場合には、応募した場合よりも不利に扱われる可能性が否定できないと考え、本公開買付価格に不満があっても、事実上、本公開買付けに応募するように圧力を受けてしまう、いわゆる強圧性の問題が生じると考える株主が存在する可能性があることを認識したとのことです。

これらの点について、対象者は、(a)本第三者割当増資は、対象者の具体的な資金需要等に基づき、必要最小限の規模で実施されるものである一方、公開買付者が公開買付けのみによって対象者の連結子会社化に必要な対象者株式を取得する場合には、対象者は金融機関からの借入れ等によって資金調達需要を満たす必要があり、対象者の財務基盤が悪化する可能性があること、(b)本第三者割当増資及び本公開買付けが公表された後の対象者株式の市場株価が、本公開買付価格に引き付けられて上昇し、本公開買付期間の終了後に下落するリスクは完全には否定できないものの、対象者としては、(x)本第三者割当増資の払込金額については、本取引に係る公表日の前営業日である2023年8月1日の東京証券取引所プライム市場における対象者株式の終値と同額であり、ディスカウント発行ではなく、日本証券業協会の「第三者割当増資の取扱いに関する指針」に従った金額であるため、一般に許容される以上の株価下落及び希釈化のおそれを生じさせるものではないと考えられること、(y)公開買付価格については、より多くの株式の応募を集めるために市場株価に十分なプレミアムを付すことが一般的であるのに対して、割当先との提携を前提とする第三者割当増資の払込金額についてはシナジー反映前の金額にすることによって買付者と既存株主との間でシナジーを分配することが適切であるという考え方にも合理性はあること、並びに(z)本取引後も対象者株式を継続して所有する株主にとっては、中長期的には、本件シナジーの実現により対象者の企業価値が向上することで、本第三者割当増資による株式の希薄化による不利益を上回る利益が期待できるという考え方にも合理性があること、(c)本取引においては、本取引に係る意思決定の過程において、対象者の独立役員である社外取締役兼監査等委員3名からの本第三者割当増資の必要性及び相当性に関する意見書の取得を含め、本取引の公正性を担保するために十分な措置が講じられており、これらの措置を通じて対象者の少数株主の利益の保護が図られていること、(d)本第三者割当増資の内容については有価証券届出書その他の資料に適切に記載され、対象者の株主に対する適切な説明が行われることにより、対象者の株主に適切な判断機会を確保しているものであることを総合的に勘案すれば、本公開買付けに応募しない一般株主の利益にも十分な配慮がなされており、強圧性は十分に低減されているものと判断したとのことです。

上記協議・検討の結果、対象者は、対象者株式の上場を維持することによって対象者の経営の自主性や独自の企業文化を維持しつつも、公開買付者が本取引の実施を通じて、対象者を連結子会社化し、公開買付者と対象者との間で安定的かつ強固な関係を構築し、上記「① 本公開買付けの実施を決定するに至った背景、目的及び意思決定の過程」に記載のとおり、(ⅰ)M&Aにおけるナレッジ共有、(ⅱ)両社グループの顧客基盤の相互活用、(ⅲ)プロフェッショナル人材の相互交流及びセキュリティ人材の育成、並びに(ⅳ)新規サービスの共同開発、並びに(ⅴ)セキュリティ関連サービスの内製化といった施策を実施することで、本件シナジーを実現させることが、対象者の企業価値向上に資するとの判断に至ったことから、本日開催の対象者取締役会において、対象者の取締役(監査等委員である者を含みます。)6名全員が本公開買付けを含む本取引に係る審議に参加し、参加した取締役6名の全員一致により、本公開買付けに賛同する旨の意見を表明することを決議したとのことです。

また、対象者は、本公開買付価格(3,000円)については、(ⅰ)第三者算定機関であるみずほ証券から取得した対象者株式の株式価値の算定結果や同種他社事例において買付け等の価格決定の際に付与されたプレミアムの水準に照らしても対象者株式の売却を希望する対象者株主にとって妥当な価格での売却機会が確保されていると評価できること、具体的には、(a)下記「(4)本公開買付価格の公正性を担保するための措置及び利益相反を回避するための措置等、本公開買付けを含む本取引の公正性を担保するための措置」の「① 対象者における独立した第三者算定機関からの株式価値算定書の取得」に記載のとおり、本公開買付価格は、みずほ証券による市場株価基準法、類似企業比較法に基づく対象者株式の算定結果のレンジを上回り、ディスカウンテッド・キャッシュ・フロー法(以下「DCF法」といいます。)に基づく対象者株式の算定結果のレンジ内であること、かつ、(b)本公開買付価格は、本取引に係る公表日の前営業日である2023年8月1日の東京証券取引所プライム市場における対象者株式の終値(2,099円)に対して42.93%、同日を基準とした過去1ヶ月終値単純平均値(2,087円)に対して43.75%、同日を基準とした過去3ヶ月終値単純平均値(2,061円)に対して45.56%、同日を基準とした過去6ヶ月終値単純平均値(2,180円)に対して37.61%のプレミアムが付されており、2018年8月から2023年7月までの発行者以外の者による、連結子会社化を目的とした、買付予定数に上限が設定された公開買付けの事例(特別関係者を含む買付者の買付前所有割合が5.00%以上の事例、公表の前営業日の終値に対するプレミアムが0.00%以下の事例、及び公開買付けに対して反対意見が表明された事例を除きます。)7件において、買付け等の価格決定の際に付与されたプレミアムの水準(プレミアムの平均値は公表の前営業日の終値に対して33.18%、過去1ヶ月間の終値単純平均値に対して34.01%、過去3ヶ月間の終値単純平均値に対して37.89%、過去6ヶ月間の終値単純平均値に対して36.33%、プレミアムの中央値は、公表の前営業日の終値に対して20.96%、過去1ヶ月間の終値単純平均値に対して24.11%、過去3ヶ月間の終値単純平均値に対して28.13%、過去6ヶ月間の終値単純平均値に対して31.46%)に鑑み、同種他社事例に比して遜色ないプレミアムが付されていること、及び(ⅱ)公開買付者が本取引後も引き続き対象者株式の上場を維持する方針であり、対象者株式の売却を希望しない対象者の株主にとっては本取引後も対象者株式を継続して所有するという選択肢をとれ、中長期的には、本件シナジーの実現により対象者の企業価値が向上することで、本第三者割当増資による株式の希薄化による不利益を上回る利益が期待できると考えられるため、少数株主の利益保護に十分留意されていると評価できることから、合理的であると考えているものの、本公開買付けの買付予定数には上限が設定され、本公開買付け後も引き続き対象者株式の上場を維持していく方針であることから、対象者株主の皆様が本公開買付けに応募するか否かについては、中立の立場を取り、対象者株主の皆様のご判断に委ねるべきとの判断に至ったことから、本日開催の対象者取締役会において、対象者の取締役(監査等委員である者を含みます。)6名全員が本公開買付けを含む本取引に係る審議に参加し、参加した取締役6名の全員一致により、その旨を決議したとのことです。

③ 本公開買付け後の経営方針等

公開買付者及び対象者は、本資本業務提携契約において、本取引後における対象者の経営方針として、対象者株式の上場を維持することを確認しております(本資本業務提携契約の詳細は、下記「(3)本公開買付けに係る重要な合意に関する事項」をご参照ください。)。

また、公開買付者としては、対象者の現在の経営陣及び従業員には、引き続き対象者の事業運営の中核として事業の発展に尽力してもらいたいと考えており、本公開買付けの成立後も基本的に対象者の現在の経営体制を維持する方針です。公開買付者は、本公開買付けの成立後の役員に関して、取締役1名を対象者に派遣すべく、2023年12月開催予定の対象者の定時株主総会において、これらの者を候補者とする取締役選任議案を上程するよう要請する予定です。なお、公開買付者は、対象者から、更に追加で1名の対象者取締役の派遣を要請された場合には、公開買付者及び対象者で誠実に協議の上、対象者の取締役候補となる者を提案し、当該候補者が対象者の取締役に就任することを承諾するよう合理的な範囲で協力します。

さらに、公開買付者は、2023年12月末までを目途に設立することを予定している本中間持株会社にサイバーセキュリティという専門分野についての深い知見を有する経営陣を招聘し、大胆な発想に基づく機動的な意思決定を可能とする経営体制を確立した上で、本取引を通じて所有するに至る対象者株式の全て(最大数5,844,532株(希釈化後所有割合:49.90%)、最小数5,270,620株(希釈化後所有割合:45.00%))を本取引の完了より1年以上が経過した後に本中間持株会社に移管することを予定しておりますが、その具体的な時期、方法及び条件は未定であり、本公開買付けが成立した後に、対象者との間で協議を行い決定する予定です(本中間持株会社の詳細については、下記「(3)本公開買付けに係る重要な合意に関する事項」をご参照ください。)。

(3)本公開買付けに係る重要な合意に関する事項

公開買付者は、対象者との間で、2023年8月2日に本資本業務提携契約を締結いたしました。本資本業務提携契約の概要は、以下のとおりです。

(ⅰ)目的

本取引を通じて、対象者を公開買付者の連結子会社とすることで、両社グループの業務提携関係を円滑に発展させ、セキュリティ業界の再編を通じて、両社グループで日本のサイバーセキュリティ分野におけるトップクラスのセキュリティベンダーとなることを目指し、両社グループの相乗的な企業価値の向上を図ることを目的とする。

(ⅱ)本公開買付けに関する事項

(A)対象者は、本公開買付けに賛同し、対象者の株主に対して本公開買付けへの応募について中立とする旨の取締役会決議(以下「賛同決議」といいます。)を行い、本資本業務提携契約の締結日から本公開買付けの公開買付期間が満了するまでの間、賛同決議を維持し、変更又は撤回しない。但し、対象者は、賛同決議を変更又は撤回しないことが対象者の取締役の善管注意義務違反となる具体的なおそれがあると対象者が合理的に判断した場合には、賛同決議を変更又は撤回することができる。

(B)対象者は、本資本業務提携契約の締結日から本公開買付けの公開買付期間が満了するまでの間、①直接又は間接に、第三者との間で、対象者株式を対象とする公開買付けの実施その他公開買付者による対象者の連結子会社化と競合・矛盾・抵触し又はそのおそれのある行為(以下「競合行為」といいます。)に関する提案、勧誘、情報提供、協議、交渉等を一切行わず、②第三者から競合行為に関する提案又は勧誘を対象者が受けた場合には、直ちに公開買付者に対しその事実及び当該提案の内容を速やかに通知し、公開買付者との間で、当該提案への対応について誠実に協議するものとする。但し、対象者は、第三者から競合行為に関する提案若しくは勧誘を対象者が受けた場合又は第三者により競合行為が開始された場合において、当該第三者との間で情報提供、協議、交渉等を行わないことが対象者の取締役の善管注意義務違反となる具体的なおそれがあると対象者が合理的に判断した場合には、情報提供、協議、交渉等を行うことを妨げられない。

(ⅲ)本第三者割当増資に関する事項

(A)対象者は、本資本業務提携契約の締結日において、大要募集株式の種類及び数を普通株式1,527,716株、払込期間を2023年10月11日から2023年11月30日まで(以下「本払込期間」といい、2023年10月11日を「本払込日」といいます。)、払込金額を1株当たり2,099円(以下「本払込金額」といいます。)、並びに払込金額の総額を3,206,675,884円として、第三者割当増資を行う旨の取締役会決議(以下「本第三者割当増資決議」といいます。)を行い、本資本業務提携契約の締結日から本払込期間の末日までの間、本第三者割当増資決議を維持し、変更又は撤回せず、また、本第三者割当増資決議と矛盾する内容のいかなる決議も行わない。

(B)対象者は、事前に公開買付者の書面による承諾を得た場合を除き、本第三者割当増資により払い込まれた資金を、①サイバーセキュリティ事業における人材採用関連費用、②ブランド力の強化及びサービスの認知度向上に係るマーケティング費用、③拠点の増設及び設備投資の関連費用、④サイバーセキュリティ業界における将来のM&Aのための資金の目的のために使用する。

(C)対象者は、本第三者割当増資後に、本払込日前の日をその議決権行使の基準日とした対象者の株主総会を開催する場合には、公開買付者が本第三者割当増資により取得した対象者株式につき、公開買付者が当該株主総会において議決権を行使することができるよう、会社法第124条第4項本文に従い公開買付者を当該議決権を行使することができる者として定める。

(D)公開買付者は、本払込日において、(a)本資本業務提携契約の締結日、本公開買付けの開始日、本公開買付けの決済開始日及び本払込日において、対象者の表明及び保証(注1)が重要な点において全て真実かつ正確であること、(b)本払込日までに対象者が遵守し又は履行すべき本資本業務提携契約上の義務(注2)が、重要な点において全て遵守又は履行されていること、(c)本第三者割当増資に関し、対象者が提出する有価証券届出書の効力が発生し、かつ、その効力が停止していないこと、(d)本第三者割当増資を禁止し、又は制限することを求める司法・行政機関等の判断等が存在せず、かつ、これらに関する手続が係属していないこと、(e)本公開買付けが成立し、その決済が完了していること、並びに(f)対象者グループの事業、財務状態、経営成績、信用状況に重大な悪影響を及ぼす事態が生じていないことが全て満たされていることを前提条件として、本払込金額の払込みを行う。但し、公開買付者は、その任意の裁量により、かかる条件の全部又は一部を放棄することができる。

(注1) 対象者は、本資本業務提携契約において、本資本業務提携契約の締結日、本公開買付けの開始日、本公開買付けの決済開始日及び本払込日において、対象者グループに関する(ア)適法かつ有効な設立及び存続、(イ)本資本業務提携契約の締結及び履行に係る手続の履践、(ウ)本資本業務提携契約の強制執行可能性、(エ)本資本業務提携契約の締結及び履行についての法令等との抵触の不存在、(オ)必要な許認可等の取得、(カ)株式等に関する事項、(キ)子会社及び関連会社の株式等に関する事項、(ク)法令等の遵守及び許認可等の取得、(ケ)財務諸表の正確性、(コ)後発事象の不存在、(サ)重要契約の有効な締結等、(シ)不動産・動産の所有等、(ス)知的財産権の保有等、(セ)保険の維持等、(ソ)未払賃金の不存在等、(タ)未払の公租公課の不存在等、(チ)紛争等の不存在、(ツ)環境関連法令等の遵守等、(テ)有価証券報告書等の正確性等、(ト)反社会的勢力等との関係の不存在、(ナ)情報開示の正確性、(ニ)インサイダー情報の不存在等について表明及び保証を行っております。

(注2) 対象者は、上記(ⅱ)(A)(B)、(ⅲ)(A)(B)(C)、下記(ⅴ)(B)(C)のほか、(ア)対象者グループについて善管注意義務をもって運営等することに関する義務や(イ)秘密情報の保持に関する義務等を負っています。

(ⅳ)業務提携の内容

(A)公開買付者及び対象者は、上記(ⅰ)記載の目的を達するため、以下の事項に関する業務提携について今後誠実に協議を行う。

(ア)公開買付者グループのセキュリティ関連サービスやサポートの内製化

(イ)公開買付者グループの顧客基盤を活かした対象者グループのセキュリティ関連サービスの展開

(ウ)対象者グループの顧客基盤を活かした公開買付者グループのサービスの展開

(エ)対象者グループのセキュリティ分野の技術、公開買付者グループのセキュリティ分野の知見を活かした新規サービスの共同開発

(オ)共同でのセキュリティ人材の育成プログラムの開発及び展開

(カ)両社グループにおける人材の相互交流

(キ)セキュリティ分野でのM&Aの推進

(ク)その他両社グループの発展に資する事項

(B)公開買付者及び対象者は、上記(ⅰ)記載の目的を達成するために、(ア)両社グループの間での従業員の出向、派遣その他の人事面での協力、(イ)両社グループによる共同案件の速やかな立ち上げ・推進、技術のノウハウの共有並びに開発支援等の実施に向けた人材交流、並びに(ウ)両社グループにおける会社管理機能の協力及び効率化を目的とした相互の人材交流につき、誠実に協議の上、実施する。

(ⅴ)役員に関する事項

(A)対象者の取締役(監査等委員である取締役を除く。)の員数は最大7名、監査等委員である取締役の員数は3名とする。

(B)公開買付者は、対象者の取締役のうち1名を指名する権利を有し、公開買付者が当該指名権を行使した場合、対象者に対し、書面によりその旨を通知し、対象者は実務上可及的速やかに、その指名に基づき公開買付者が指名した当該取締役(以下「公開買付者指名取締役」といいます。)を選任するために必要な手続を行うものとする。なお、本資本業務提携契約の効力発生後の最初の公開買付者指名取締役の選任は、2023年12月開催予定の対象者の定時株主総会において行うものとし、対象者は、公開買付者指名取締役を選任するために必要な手続を行うものとする。

(C)公開買付者は、対象者から、公開買付者指名取締役に加えて、1名の対象者取締役の派遣を要請された場合には、公開買付者及び対象者で誠実に協議の上、対象者の取締役候補となる者を提案し、当該候補者が対象者の取締役に就任することを承諾するよう合理的な範囲で協力する。

(ⅵ)本取引後の経営方針に関する事項

(A)公開買付者及び対象者は、本取引後に公開買付者の完全子会社として本中間持株会社を設立し、本中間持株会社の傘下に、公開買付者がサイバーセキュリティ事業の拡大・発展を目的として実施するM&Aによって買収した会社(対象者を含む。)の株式を集約させ、本中間持株会社を通じて本取引の目的であるサイバーセキュリティ業界の再編を行う意向であることを確認する。公開買付者及び対象者は、本取引後に、本中間持株会社における役員構成、ガバナンス体制及び上記目的達成のための方針について誠実に協議する。

(B)公開買付者は、本資本業務提携契約の締結日において、本取引後も原則として対象者の上場を維持する意向であることを確認する。

(C)対象者は、本公開買付けが成立した日以降、以下の事項を行う場合には、遅滞なく(実務上可能な場合はその決定の2週間前までに)決定すべき事項の概要を公開買付者に書面にて通知し、事前に公開買付者の書面による承諾を得るものとする。但し、公開買付者は、当該事項について、承諾を不合理に拒絶、留保又は遅延してはならないものとする。

(ア)事業計画、設備投資計画又は収支計画(損益計算書、貸借対照表及びキャッシュ・フロー計算書を含む。)の策定

(イ)対象者の株式等(新株予約権その他の潜在株式を含む。)の発行若しくは処分

(ウ)対象者の株式等(新株予約権その他の潜在株式を含む。)の取得

(エ)合併、会社分割、株式交換、株式交付、事業の譲渡若しくは譲受け又は事業の撤退

(オ)買収防衛策の導入、廃止又は重要な変更

(カ)剰余金の配当及び議案の株主総会への上程

(キ)清算、解散又は破産手続、民事再生手続、会社更生手続、特別清算その他の倒産手続(事業再生ADRその他の私的整理を含む。)の開始の申立て

(ク)(a)新規投資又は金銭の貸付、(b)借入、社債の発行その他の資金調達行為、(c)債務保証、債務引受、第三者の債務の弁済又は担保提供、(d)設備の廃棄、(e)これらに記載した事項の条件の変更のうち、1件当たりの金額が、その時点における対象者グループの直前連結会計年度の末日における連結純資産の5%に相当する額(以下「本基準額」という。)を超えるもの

(ケ)対象者の決定事実として適時開示が必要となる事項((a)子会社又は関連会社の異動を伴う株式等の取得又は処分、その他の子会社又は関連会社の異動を伴う事項(設立又は解散を含む。)、(b)新規事業の開始、(c)資産の譲渡、担保設定その他の処分又は譲受け、(d)第三者との間における業務提携の実施を含むが、これらに限られない。)

(コ)業績予想の修正

(D)対象者は、本公開買付けが成立した日以降、以下の事項を行う場合には、遅滞なく(実務上可能な場合はその決定の2週間前までに)決定すべき事項の概要を公開買付者に書面にて通知し、事前に公開買付者と誠実に協議するものとする。

(ア)会計方針の重要な変更

(イ)役員の選任に係る議題又は議案の株主総会への上程

(ウ)年間取引金額が本基準額を超える重要な取引先との取引の中止や変更、重大な訴訟、仲裁等の提起又は和解

(エ)子会社又は関連会社の異動を伴う株式等の取得又は処分、その他の子会社又は関連会社の異動を伴う事項(設立又は解散を含む。)(但し、上記(C)(ケ)に該当する事項を除く。)

(オ)第三者との間における業務提携の実施(但し、上記(C)(ケ)に該当する事項を除く。)

(4)本公開買付価格の公正性を担保するための措置及び利益相反を回避するための措置等、本公開買付けを含む本取引の公正性を担保するための措置

公開買付者は、本書提出日現在において、対象者株式を所有しておらず、本公開買付けは、支配株主による公開買付けには該当いたしません。また、対象者の経営陣の全部又は一部が公開買付者に直接又は間接に出資することは予定されず、本公開買付けを含む本取引は、いわゆるマネジメント・バイアウト取引にも該当いたしません。もっとも、公開買付者及び対象者は、本公開買付価格を含む本取引の公正性担保につき慎重を期し、対象者の一般株主の皆様の利益を保護する観点から、以下の措置を実施しております。なお、以下の記載のうち、対象者において実施した措置については、対象者から受けた説明に基づくものです。

① 対象者における独立した第三者算定機関からの株式価値算定書の取得

対象者プレスリリースによれば、対象者は、本公開買付価格の公正性を担保するため、本公開買付けに関する意見を決定するに当たり、対象者及び公開買付者から独立した第三者算定機関としてみずほ証券に対象者の株式価値の算定を依頼し、みずほ証券から、2023年8月1日に対象者株式の価値算定の結果に関する株式価値算定書を取得しているとのことです。概要は、以下のようになるとのことです。

みずほ証券は、市場株価基準法、類似企業比較法及びDCF法を採用して算定を行ったとのことです。市場株価基準法では、2023年8月1日を基準日として、東京証券取引所プライム市場における対象者株式の普通取引の基準日における終値(2,099円)、直近1ヶ月間の終値単純平均値(2,087円)、直近3ヶ月間の終値単純平均値(2,061円)及び直近6ヶ月間の終値単純平均値(2,180円)をもとに分析し、対象者の株式価値を算定しています。類似企業比較法では、対象者と比較的類似する事業を営む上場企業の市場株価や収益性を示す財務指標との比較を通じて分析し、対象者の株式価値を算定したとのことです。

DCF法では、対象者が将来生み出すと見込まれるフリー・キャッシュ・フローを、一定の割引率で現在価値に割り引いて対象者の株式価値を算定しているとのことです。なお、上記DCF法の算定の基礎となる2023年度から2026年度までの事業計画については、大幅な増減益を見込んでいないとのことです。また、本取引の実行により実現することが期待されるシナジー効果は、現時点において具体的に見積もることが困難であったため、DCF法には加味していないとのことです。

以上のみずほ証券による対象者の1株当たり株式価値の算定結果は、以下のとおりとのことです。

市場株価基準法:2,061円~2,180円

類似企業比較法:1,585円~2,187円

DCF法 :1,926円~3,700円

みずほ証券は、対象者の株式価値算定に際して、対象者から提供を受けた情報、及び一般に公開された情報等を原則としてそのまま採用し、採用したそれらの資料及び情報等が、全て正確かつ完全であること、対象者の株式価値算定に重大な影響を与える可能性がある事実でみずほ証券に対して未開示の事実はないこと等を前提としており、独自にそれらの正確性及び完全性の検証は行っていないとのことです。また、対象者及びその子会社・関連会社の資産及び負債(デリバティブ取引、簿外資産・負債、その他偶発債務を含みます。)について、独自の評価又は鑑定を行っていないことを前提としているとのことです。また、かかる算定において参照した対象者の財務見通しについては、対象者により現時点で得られる最善の予測及び判断に基づき合理的に準備・作成されたことを前提としていること、並びにかかる算定は2023年8月1日現在の情報と経済情勢を反映したものであることを前提としたとのことです。

② 対象者における独立した法律事務所からの助言

対象者プレスリリースによれば、対象者は、本取引に関する意思決定の過程における手続の公正性及び適法性について専門的助言を得るため、公開買付者及び対象者から独立した法務アドバイザーとして、賢誠総合法律事務所を選定し、同事務所より、本取引に関する対象者取締役会の意思決定方法、過程及びその他の意思決定にあたっての留意点について、必要な法的助言を受けているとのことです。

③ 対象者における利害を有しない取締役(監査等委員である者を含む)全員の承認

対象者プレスリリースによれば、対象者は、上記「(2)本公開買付けの実施を決定するに至った背景、目的及び意思決定の過程、並びに本公開買付け後の経営方針」の「② 対象者が本公開買付けに賛同するに至った意思決定の過程及び理由」に記載のとおり、(ⅰ)M&Aにおけるナレッジ共有、(ⅱ)両社グループの顧客基盤の相互活用、(ⅲ)プロフェッショナル人材の相互交流及びセキュリティ人材の育成、(ⅳ)新規サービスの共同開発、並びに(ⅴ)セキュリティ関連サービスの内製化といった施策を実施することで、本件シナジーを実現させることが、対象者の企業価値向上に資するとの判断に至ったとのことから、2023年8月2日開催の取締役会において、対象者の取締役6名の全員一致により本公開買付けに賛同する旨の意見を表明するとともに、本公開買付価格については、第三者算定機関であるみずほ証券から取得した対象者株式の株式価値の算定結果や同種他社事例において買付け等の価格決定の際に付与されたプレミアムの水準に照らしても対象者株式の売却を希望する対象者株主にとって妥当な価格での売却機会が確保されていると評価できること、及び、公開買付者が本取引後も引き続き対象者株式の上場を維持する方針であり、対象者株式の売却を希望しない対象者の株主にとっては本取引後も対象者株式を継続して所有するという選択肢をとれ、中長期的には、本件シナジーの実現により対象者の企業価値が向上することで、本第三者割当増資による株式の希薄化による不利益を上回る利益が期待できると考えられるため、少数株主の利益保護に十分留意されていると評価できることから、合理的であると考えているものの、本公開買付けの買付予定数には上限が設定され、本公開買付け後も引き続き対象者株式の上場を維持していく方針であることから、対象者株主の皆様が本公開買付けに応募するか否かについては、中立の立場を取り、対象者の株主の皆様のご判断に委ねること及び公開買付者との間で本資本業務提携契約を締結することを決議したとのことです。

④ 本第三者割当増資の必要性及び相当性に関する意見書の取得

対象者プレスリリースによれば、本取引完了時における公開買付者の対象者に対する希釈化後所有割合は最大で49.90%であり、公開買付者は、対象者の議決権の過半数を自己の計算において所有することにはなりませんが、本取引完了時における公開買付者の対象者に対する希釈化後所有割合が45.00%以上49.90%以下となった場合において、公開買付者が、財務諸表等の用語、様式及び作成方法に関する規則(昭和38年大蔵省令第59号)第8条第4項第2号に記載された要件を充足したときは、公開買付者が対象者の意思決定機関を支配しているものとして、公開買付者が対象者の親会社(支配株主)となるところ、対象者は、本取引完了時における公開買付者の対象者に対する希釈化後所有割合が45.00%以上49.90%以下となった場合には、本資本業務提携契約の内容等を考慮すれば、公開買付者が当該要件を充足し対象者の親会社(支配株主)となる可能性があると考えているものの、対象者の監査法人により、公開買付者が当該要件を充足しておらず対象者の親会社(支配株主)とならないと判断される可能性も否定できないとのことです。もっとも、対象者は、本第三者割当増資と本公開買付けとを組み合わせることによって公開買付者が対象者の支配株主となる可能性があることに鑑み、東京証券取引所の有価証券上場規程第432条第1号に基づき、対象者の経営者から一定程度独立した者による本第三者割当増資の必要性及び相当性に関する意見の入手を目的として、対象者の独立役員である社外取締役兼監査等委員の楠美雅堂氏、大川康平氏及び峯尾商衡氏から、本第三者割当増資の必要性及び相当性に関する意見書を2023年8月2日付で取得したとのことです。当該意見書の概要は以下のとおりとのことです。

(A)結論

本第三者割当増資には必要性及び相当性が認められると思料する。

(B)理由

ア.本第三者割当増資の必要性について

対象者グループは、ソーシャルサポート、ゲームサポート、アド・プロセス、サイバーセキュリティ及びその他の業務区分から成り立つインターネットセキュリティ事業を展開しているところ、対象者によれば、対象者のインターネットセキュリティ事業においては、TikTok Pte Ltd.への依存度が高くなっており、同社の事業方針の変更又は事業動向によっては、対象者の事業戦略及び経営成績に重大な影響を及ぼす点、インターネットセキュリティ市場に対象者グループに比べ、資本力、マーケティング力、幅広い顧客基盤、より高い知名度を有する会社が新規参入する等他社との競合状況が激化した場合には、価格の下落、又は、競争価格以外の要因でも受注を失うおそれがある点、及び新技術が相次いで登場する中で当該新技術等への対応が遅れた場合、対象者グループの提供するサービスが陳腐化・不適応化し、業界内での競争力低下を招くおそれがある点を課題として認識しているとのことである。

また、公開買付者によれば、公開買付者グループは、NEW-ITトランスフォーメーション事業・パブリテック事業を柱として、「人×技術」で日本の生産性を飛躍的に向上させ、人口減少下の日本を持続可能な社会にするための事業を展開しているとのことである。さらに、公開買付者の子会社であるチェンジは、SaaS利用における全てのセキュリティ課題を解決することのできる、SaaS向けの純国産セキュリティプラットフォーム「ブレイクアウト」をチェンジが取扱うことで、日本の顧客向けに共同でSaaSアクセス環境の新しい利用形態を提案していくことを目的として、2023年4月17日にアセンテックと業務提携を開始し、広く、民間及び地方公共団体への展開を図っているとのことである。

対象者は、このような状況の下、両社グループの置かれている事業環境を踏まえ、2023年5月中旬から両社グループの提携について、公開買付者との協議を開始したとのことである。公開買付者は、公開買付者及び対象者の企業価値向上には、公開買付者と対象者が資本関係を構築しつつ、対象者は経営の自主性や独自の企業文化を維持することが将来的な企業価値向上につながると考えるようになり、対象者の上場を維持しつつ連結子会社化する方法を検討するようになったとのことである。併せて、業務提携における施策について議論を進めていく過程で、公開買付者及び対象者は、日本国内の民間企業、官公庁、地方自治体や日本企業の海外現地法人が抱えるセキュリティ人材不足の問題を解消する提携の効果を最大化するためには、より多くの優秀なセキュリティ専門人材を確保し、対象者グループが提供するサービス提供先の範囲を拡大することが必要であるとの考えに至ったとのことである。

公開買付者は、対象者グループが、既に多くのセキュリティ関連サービスを提供していることから、対象者グループの知見を活かしつつ、公開買付者及び対象者が、M&Aを通じて日本国内におけるサイバーセキュリティ業界の再編を図ることによって、現在、公開買付者で一部外注をしているセキュリティサービスを内製化することが可能になることに加え、対象者グループ及び日本国内のサイバーセキュリティ各社のサービスを含め、ワンストップで純国産のセキュリティシステム及びソリューションを提供する総合セキュリティ会社としての地位を確立し、ひいては日本のサイバーセキュリティ業界全体の世界における位置付けを高めることができるのではないかという結論に至ったとのことである。一方で、対象者としては、対象者のサイバーセキュリティ事業の拡大やサイバーセキュリティ業界の再編、対象者ブランド力等の強化の目的のために、①サイバーセキュリティ事業における人材採用の拡大、②ブランド力の強化及びサービスの認知度向上に係るマーケティングの拡大、③拠点の増設及び設備投資、④サイバーセキュリティ業界における将来的なM&Aの各施策の実施を検討しているところ、これらには合計して30億円程度の資金調達が必要になる可能性があるとのことである。しかしながら、かかる施策については多額の投資資金が必要となるのみならず、一定の不確実性が伴うため、公開買付者は、かかる施策に要する投資資金については、対象者と共同で施策を推進し、事業リスクをお互い負担するため公開買付者がその一部を拠出することで、対象者及び本取引後も引き続き対象者株式を保有する株主が受け得る事業リスクを最小限にすることが、対象者及び当該株主にとって望ましいと、判断したとのことである。

また、公開買付者は、両社グループがサイバーセキュリティ業界の再編を行うためには、両社グループが緊密に連携することが必要不可欠であり、両社グループが業務提携を行うだけに留まらず、公開買付者が対象者を公開買付者の連結子会社とすることで、相互に開示できる情報の範囲が広がり、情報の伝達がスムーズになることで、両社間での迅速かつ広範囲の人的交流、両社グループの持つノウハウの共有が可能となり、両社グループの間での効率的かつ迅速な経営判断が可能になると判断する一方で、人材採用に悪影響がでる可能性等を考慮し、対象者の上場を維持すべきとの考えに至ったとのことである。

以上の検討を踏まえ、公開買付者は、対象者の資金調達需要を満たし、かつ対象者の上場を維持した上で対象者を公開買付者の連結子会社とするため、公開買付者が採用する国際会計基準に照らし、公開買付者による対象者への実質的支配が確立しているものとして対象者が連結子会社になり得る水準の目安を希釈化後所有割合にして45.00%(5,270,620株)と設定し、本公開買付けが成立した場合、希釈化後所有割合にして45.00%以上とするために必要となる株式数を本第三者割当増資にて引き受けることとしたとのことである。

また、対象者としても、対象者株式の上場を維持することによって対象者の経営の自主性や独自の企業文化を維持しつつも、公開買付者が本取引の実施を通じて、対象者を連結子会社化し、公開買付者と対象者との間で安定的かつ強固な関係を構築し、(ⅰ)M&Aにおけるナレッジ共有、(ⅱ)両社グループの顧客基盤の相互活用、(ⅲ)プロフェッショナル人材の相互交流及びセキュリティ人材の育成、(ⅳ)新規サービスの共同開発、並びに(ⅴ)セキュリティ関連サービスの内製化といった施策を実施することで、本件シナジーを実現させることが、対象者の企業価値向上に資するとの判断に至ったとのことである。さらに、対象者は、①サイバーセキュリティ事業における人材採用の拡大、②ブランド力の強化及びサービスの認知度向上に係るマーケティングの拡大、③拠点の増設及び設備投資、④サイバーセキュリティ業界における将来的なM&Aの実施に要する費用に充当する資金を調達するため、財務基盤強化の見地も踏まえ、本取引の一環として、本第三者割当増資を行うこととしたとのことである。

対象者から受けた説明及び対象者から受領した関連資料を総合的に検討した結果、以上の説明に不合理な点はなく、対象者の置かれている事業環境等を踏まえれば、本第三者割当増資を含む本取引の実施を通じた対象者と公開買付者の資本業務提携については、対象者の企業価値の向上に寄与するものであると認められ、また、①サイバーセキュリティ事業における人材採用の拡大、②ブランド力の強化及びサービスの認知度向上に係るマーケティングの拡大、③拠点の増設及び設備投資、④サイバーセキュリティ業界における将来的なM&Aの実施という本第三者割当増資の資金使途については、具体性及び合理性が認められると思料する。

以上より、本第三者割当増資には必要性が認められると思料する。

イ.本第三者割当増資の相当性について

(a)本第三者割当増資という調達手段の相当性について

本第三者割当増資は、公開買付者による対象者の連結子会社化を目的とした本取引の一環として行われるものである。公開買付者との資本業務提携を推進し、対象者の企業価値の向上を図るための諸施策を実施するための資金調達の方法として、公募増資や株主割当増資ではなく、公開買付者を割当先とした第三者割当増資は合理的である。

また、MSワラントを含めた新株予約権の発行については、新株予約権の行使がなされるまで資金調達ができず、資金調達の時期や金額が不確定であるため、資金調達の確実性の観点から妥当ではないと認められる。さらに、新株予約権付社債の発行については、発行時に資金調達ができるものの、新株予約権の行使がなされない場合には社債を償還する必要があるため財務基盤強化を図る観点から妥当ではないと認められ、また、新株予約権付社債のうちいわゆるMSCBの発行については、今後の対象者の株価変動によって潜在株式数が変動し、生じる希薄化の規模が予想できないだけでなく、公開買付者が取得する株式数も転換まで確定しないこととなるため、既存株主に対する影響や本取引の目的の観点からも妥当ではないと認められる。

さらに、普通社債の発行や金融機関からの借入れ等の負債性資金による調達については、金利コスト等の増大を招くこととなり、また、財務基盤強化を図る観点からも妥当ではないと認められる。

以上を踏まえれば、他の資金調達手段と比較しても、本第三者割当増資という調達手段には相当性が認められると思料する。

(b)払込金額の相当性及び有利発行該当性について

日本証券業協会の「第三者割当増資の取扱いに関する指針」では、「払込金額は、株式の発行に係る取締役会決議の直前日の価額(直前日における売買がない場合は、当該直前日からさかのぼった直近日の価額)に0.9を乗じた額以上の価額であること。」と規定されている。この点、本第三者割当増資の払込金額は、本第三者割当増資に係る対象者取締役会決議日(2023年8月2日)の前営業日である2023年8月1日の東京証券取引所プライム市場における対象者株式の終値と同額である金2,099円であるため、同指針に従った払込金額であると言える。したがって、当該払込金額は相当であり、有利発行には該当しないものと思料する。

なお、本公開買付価格は3,000円である一方、本第三者割当増資の払込金額は2,099円であるため、本公開買付価格と本第三者割当増資の払込金額との間に差異が生じている。これについて、公開買付者によれば、本公開買付けは、対象者株主に金銭を交付し対象者株式を取得するという対象者株主との取引であり、プレミアムを含んだ本公開買付価格とすることで、本件シナジーのうち一定部分を公開買付者から対象者株式を売却する対象者株主に対して分配する必要性がある一方で、本第三者割当増資は、対象者に金銭を払い込むことにより対象者株式を取得するという対象者との取引であり、対象者を連結子会社化することで生じ得る本件シナジーの実現による対象者の企業価値向上の機会を対象者株主は享受することができることから、その払込金額についてプレミアムを含んだ価格とする必要はなく、むしろ市場株価を基準とした払込金額とすることによって公開買付者と既存株主との間の本件シナジーを分配することが適切であると考えているとのことである。かかる考え方は合理的なものと認められ、上記のとおり両取引の性質は異なることから、本公開買付価格と本第三者割当増資の払込金額との間に差異が生じていることをもって、払込金額が相当であり、有利発行には該当しないとの結論に影響を及ぼすものではないと考えられる。

(c)割当予定先の相当性について

対象者は、対象者株式の上場を維持することによって対象者の経営の自主性や独自の企業文化を維持しつつも、公開買付者が本取引の実施を通じて、対象者を連結子会社化し、公開買付者と対象者との間で安定的かつ強固な関係を構築し、(ⅰ)M&Aにおけるナレッジ共有、(ⅱ)両社グループの顧客基盤の相互活用、(ⅲ)プロフェッショナル人材の相互交流及びセキュリティ人材の育成、(ⅳ)新規サービスの共同開発、並びに(ⅴ)セキュリティ関連サービスの内製化といった施策を実施することで、本件シナジーを実現させることが、対象者の企業価値向上に資するとの判断に至ったことから、公開買付者を割当予定先に選定したとのことである。

また、公開買付者の払込みに要する財産の存在について、対象者は、本公開買付けが成立した場合における本公開買付けに係る決済及び本第三者割当増資の払込みに要する資金について、公開買付者の預金並びに公開買付者が株式会社みずほ銀行及び株式会社三井住友銀行からそれぞれ行う借入れを充当することを予定している旨の説明を公開買付者から受けており、対象者は、公開買付者の2023年8月1日時点の残高証明書並びに公開買付者が株式会社みずほ銀行及び株式会社三井住友銀行から取得した融資証明書を2023年8月2日に確認できることが確実であると見込まれることから、本第三者割当増資の払込みについての確実性に問題はないものと判断しているとのことである。

加えて、公開買付者は、東京証券取引所プライム市場に上場しており、同社が同取引所に提出したコーポレート・ガバナンス報告書に記載している反社会的勢力排除に向けた基本的な考え方及びその整備状況を、同取引所のホームページにて確認することにより、対象者は、公開買付者並びにその役員及び主要株主が反社会的勢力とは一切関係がないと判断しているとのことである。

上記の対象者の判断に不合理な点は見当たらず、公開買付者を本第三者割当増資の割当予定先として選定することには相当性が認められると思料する。

(d)調達金額の相当性について

対象者は、①サイバーセキュリティ事業における人材採用の拡大、②ブランド力の強化及びサービスの認知度向上に係るマーケティングの拡大、③拠点の増設及び設備投資、④サイバーセキュリティ業界における将来のM&Aの各施策の実施を検討しており、これらには合計して30億円程度の資金調達が必要になる可能性があるところ、本第三者割当増資による調達金額は、3,206,675,884円である。そうすると、本第三者割当増資による調達金額は、必要性に応じた出資とみることができ、徒らに既存株主の株式の希薄化を生じさせるものではなく、相当性が認められると思料する。

(e)株式の発行数量及び希薄化の規模について

本第三者割当増資による発行新株式数は1,527,716株(議決権数15,277個)であり、2023年3月31日現在の対象者の発行済株式総数10,405,800株の14.68%、同日現在の対象者の総議決権数102,127個の14.96%に相当し、これにより、一定の希薄化が生じ、株価下落のリスクが生じ得る。

しかしながら、本第三者割当増資による株式発行の規模は、対象者の具体的な資金需要等を考慮の上で、本取引後における公開買付者の対象者に対する希釈化後所有割合が最低でも45.00%、最大でも49.90%となるように設定されたものであり、本取引を通じた対象者の企業価値の向上を図るために必要な限度で行われるものであるから、かかる希薄化は、本取引の目的に照らして必要な限度に留められており、また、公開買付者が対象者の連結子会社化に必要な対象者株式の取得の全部を第三者割当増資で行う場合に比して、希薄化による株価下落のリスクの程度は小さい。また、対象者によれば、対象者は、本取引を通じて公開買付者の連結子会社となることによって、中長期的には、本件シナジーの実現により対象者の企業価値が向上することで、本第三者割当増資による株式の希薄化による不利益を上回る利益が期待できると考えているとのことであり、かかる説明には不合理な点は見当たらない。

以上より、本第三者割当増資に係る株式の発行数量及び希薄化の規模は合理的であると思料する。

(f)小括

以上より、本第三者割当増資には相当性が認められると思料する。

⑤ 対象者の株主が本公開買付けに応募するか否かについて適切に判断を行う機会を確保するための措置

公開買付者は、公開買付期間について、法令に定められた最低期間が20営業日であるところ、41営業日としております。公開買付者は、公開買付期間を比較的長期に設定することにより、対象者の株主の皆様に本公開買付けに対する応募に関する適切な判断を行う機会を確保し、もって本公開買付価格の公正性を担保することを企図しております。

(5)本公開買付け後の対象者株式の追加取得予定

対象者有価証券届出書等によれば、対象者は、2023年8月2日開催の対象者取締役会において、公開買付者を割当予定先とし、公開買付期間の終了後の2023年10月11日から2023年11月30日を払込期間とする第三者割当の方法による募集株式の発行(募集株式数は新株1,527,716株の発行、払込価格は1株当たり2,099円、総額3,206,675,884円)について決議しているとのことです。本第三者割当増資により調達する資金の具体的な使途及び支出予定時期につきましては、以下のとおりとのことです。

本第三者割当増資は、本公開買付けの成立を条件としており、本公開買付けが不成立となった場合には、本第三者割当増資は実施されないことになります。かかる場合においても、対象者としてはサイバーセキュリティ事業の強化及びサイバーセキュリティ業界の再編を実現するためには、上記①乃至④に係る資金は必要であると考えており、金融機関からの借入れ等により資金調達を行った上で、各項目を実施していく予定とのことです。もっとも、対象者としては、公開買付者が本取引の実施を通じて、対象者を連結子会社化し、公開買付者と対象者との間で安定的かつ強固な関係を構築した上で、本件シナジーを実現させ、サイバーセキュリティ事業を伸ばしていくことが企業価値向上に寄与すると考えており、また、財務基盤の強化の見地も踏まえ、借入れではなく本第三者割当増資による資金調達を望んでいるとのことです。なお、本第三者割当増資により調達する資金については、支出時期が早いものから優先的に充当する予定とのことです。また、支出までの資金管理につきましては、銀行預金で運用する予定とのことです。

① サイバーセキュリティ事業における人材採用関連費用

対象者のサイバーセキュリティ事業においては、脆弱性診断やWAF等のセキュリティサービスを軸としつつ、その他にも新サービス開発を行うことで当該事業のより一層の拡大を目指しているとのことです。かかる状況下、ハイレベルで多様な技術的ニーズに対応するためにも、特にエンジニアの人材確保が重要であると考えており、今回調達する資金の一部を人材の採用費や人件費等に関わる費用(なお、内訳につきましては下表のとおりとのことです。)に充当する予定とのことです。なお、サイバーセキュリティ事業に従事する人員数は、2023年6月末時点で25名であり、予定増員数は、3年間で45名を想定しているとのことです。

② ブランド力の強化及びサービスの認知度向上に係るマーケティング費用

昨今、個人情報の漏洩、仮想通貨の流出、キャッシュレス決済の不正利用等、相次ぐインターネット上のトラブルの発生に伴い、サイバー攻撃の脅威に多くの注目が集まっており、日本国内における法人向けセキュリティ市場は、2020年の10,259億円から、2027年には12,771億円へと拡大する見込みであるとのことです。かかる市場環境を踏まえて、対象者は主力のインターネット投稿監視やカスタマーサポートに加えて、今後はサイバーセキュリティ事業の更なる基盤強化や規模拡大を企図しているとのことです。したがって、サイバーセキュリティ市場における対象者の認知度向上とシェア獲得を実現するとともに、当該市場における確固たる地位を確立し、競合他社に対する差別化のためにも、広告宣伝への投資が不可欠であるとのことです。対象者では、従来より展示会への出展、ウェブ媒体の活用等に取り組んでおりましたが、今後はサイバーセキュリティ事業をはじめ、総合ネットセキュリティ企業としてのブランディング形成・認知度向上のためにより積極的に広告宣伝活動を行うことを想定しており、今回調達する資金の一部を、テレビ等のメディアにおける広告や国内外展示会等のイベント、ウェブや各種メディアマーケティング等に関わる費用に充当する予定とのことです。

③ 拠点の増設及び設備投資の関連費用

対象者は、これまでも多様なインターネットサービスの需要増加に対応するため、拠点の拡張移転に取り組んできたとのことです。2022年9月期をみても、対象者では、2022年1月に「東京センター」を現在と同じ新宿エリア内で拡張移転、2022年2月に「大阪センター」のフロアを拡張しているとのことです。対象者のグループ会社であるイー・ガーディアン東北株式会社では2022年6月に「宮城野センター」を拡張移転し「仙台センター」を開設、EGテスティングサービス株式会社では2021年12月に「八王子テストセンター」を新設、E-Guardian Vietnam Co., Ltd.では2022年8月にホーチミン拠点を拡張しているとのことです。今後も、各事業においては、市場の成長を的確にとらえ、規模拡大に応じた拠点の増設を実施していく想定であり、今回調達する資金の一部を当該費用に充当する予定とのことです。また、拠点増設に加えて、今後成長が見込まれている主にサイバーセキュリティ事業における情報システムへの投資やソフトウェア開発への投資に関わる費用に充当する予定とのことです。

なお、内訳につきましては、サイバーセキュリティ事業における増員に対応するためのオフィス開設費用として2024年10月に39百万円、ソーシャルサポートの事業成長のための増員に対応するための拠点(センター)開設費用として2025年10月に79百万円、サーバー等の機器の増設・交換費用及び社内業務用のソフトウェア開発費用として毎年40百万円を予定しているとのことです。

④ サイバーセキュリティ業界における将来のM&Aのための資金

対象者は、サイバーセキュリティ事業の更なる基盤強化や規模拡大、並びにM&A等を活用した事業規模の拡大や新サービスの提供に積極的に取り組むことで事業領域を広げ、総合ネットセキュリティ企業として更なる活躍を目指しているとのことです。

上記「① サイバーセキュリティ事業における人材採用関連費用」に記載のとおり、サイバーセキュリティ業界は継続して拡大していくことが予測されるとのことです。このような状況を受け、対象者は、安全なインターネットサービスをユーザーが安心して利用できる環境への寄与を目的に、サイバーセキュリティ事業における高い技術力や優位性のあるサービスの獲得、エンジニアをはじめとする人材の獲得、既存事業とのシナジー等を重視したM&Aを積極的に実施することで、グループ全体としての高い売上高成長率の継続及び収益力の強化に取り組んでおり、過去複数のM&Aを実施してきたとのことです。近年では、今後のサイバーセキュリティ分野の更なる需要拡大や様々なクライアントのニーズに応えるべく、サイバーセキュリティ分野でのトータルソリューション提供と、同分野での事業成長を加速させる事を目的に、純国産ソフトウェア型WAFを提供する株式会社ジェイピー・セキュアを2020年10月に子会社化したとのことです。

今後、対象者と公開買付者が、IT業界においてそれぞれ独自に持つネットワークを活用し効率的にM&A案件を発掘するのと同時に、過去のM&Aの実績から確立されたノウハウを相互に活用した、より効果的なPMIを実行することで、より一層サイバーセキュリティ事業を拡大していくことを企図しているとのことです。かかる状況下においてM&Aを機動的に実施することを目的に、856百万円を2024年9月期から2026年9月期までの3年間において充当する予定とのことです。

なお、現時点において具体的に計画されているM&Aはないものの、対象者としては、手元資金の十分性や機動的な資金調達ができるか否かは、入札形式による案件における落札可能性、また、独占的交渉権が付与される場合の交渉力に大きく影響すると考えており、そのため、潜在的なM&Aの機会を逸しないためにも予め当該資金を確保しておくことが必要と考えているとのことです。なお、買収先としては、主にサイバーセキュリティ事業の拡大・強化に寄与する企業を想定しており、過去のM&Aと同程度又はそれ以上の規模で数件の実施を考えているとのことです。今後案件が決定した際には、適切なタイミングで開示を行う予定とのことです。

また、上記支出予定期間中に上記金額分のM&Aを実施しなかった場合、今後の事業拡大に必要な運転資金として充当する予定とのことです。

(6)上場廃止となる見込み及びその事由

対象者株式は、本書提出日現在、東京証券取引所プライム市場に上場されておりますが、本取引は対象者株式の上場廃止を企図するものではなく、公開買付者は4,316,816株(希釈化後所有割合:36.86%)を買付予定数の上限として本公開買付けを実施し、本第三者割当増資を含む本取引後に公開買付者が所有するに至る対象者株式の最大数(5,844,532株)における希釈化後所有割合は49.90%となるため、本取引後も対象者株式の上場は維持される見込みです。なお、本書提出日現在、対象者は、東京証券取引所のプライム市場の上場維持基準の全てに適合しておりますが、本取引後、公開買付者が所有するに至る対象者株式(最大数5,844,532株(希釈化後所有割合:49.90%)、最小数5,270,620株(希釈化後所有割合:45.00%))によって、流通株式数が減少することに伴い、上場維持基準のうち、「流通株式時価総額(100億円以上)」については、今後の株価推移次第では、適合しない可能性がございます(なお、本取引後の対象者株式の株価が本公開買付価格(3,000円)と同額となること及び本取引により公開買付者が取得する想定の対象者株式の最大数(5,844,532株)が実際に取得されたことを前提とすると、流通株式時価総額は約142億円と試算されます。また、本取引後の対象者株式の株価が2023年8月1日の東京証券取引所プライム市場における対象者株式の終値(2,099円)となること及び本取引により公開買付者が取得する想定の対象者株式の最大数(5,844,532株)が実際に取得されたことを前提とすると、流通株式時価総額は約99億円と試算されます。)。本取引後、公開買付者及び対象者は、対象者がプライム市場上場維持基準を充たすために、流通株式時価総額の改善に向け、各種取組みを実施していく予定であり、公開買付者は、必要に応じて対象者との間で対象者におけるプライム市場の上場維持基準を充足するために必要な方策について協議を行うことを予定しておりますが、方策の具体的内容及び公表の時期については、本書提出日現在において確定した事項はありません。

公開買付者は、2023年8月2日付の取締役会において、対象者を公開買付者の連結子会社とすることを目的とする一連の取引(以下「本取引」といいます。)の一環として、株式会社東京証券取引所(以下「東京証券取引所」といいます。)プライム市場に上場している対象者普通株式(以下「対象者株式」といいます。)を対象とした本公開買付けを実施すること、並びに、対象者が実施する公開買付者を割当予定先とする対象者株式1,527,716株(所有割合(注1):15.00%)の第三者割当による新株式発行(以下「本第三者割当増資」といいます。)を引き受けることを決議いたしました。なお、本書提出日現在、公開買付者は、対象者株式を所有しておりません。また、本取引は、対象者株式の上場廃止を企図するものではなく、公開買付者及び対象者は、本取引後も対象者株式の上場を維持する方針です。

(注1) 「所有割合」とは、対象者が2023年5月12日に提出した第26期第2四半期報告書(以下「対象者第2四半期報告書」といいます。)に記載された2023年3月31日現在の対象者の発行済株式総数(10,405,800株)から、対象者が2023年7月14日に提出した「自己株券買付状況報告書」に記載された対象者が所有する2023年6月30日現在の自己株式数(221,028株。但し、対象者自身が所有する株式ではない点、及び将来的には対象者の各取締役に交付されて議決権の行使が可能となる点を考慮し、役員向け株式交付信託が2023年6月30日現在所有する対象者株式(191,780株)は含まれておりません。以下、自己株式の計算において同じとします。)を控除した株式数(10,184,772株)に対する割合(小数点以下第三位を四捨五入。)をいい、後述の本第三者割当増資の払込みに伴う希釈化前の割合をいいます。

本取引は、以下の①及び②の各取引により構成されますが、公開買付者及び対象者は、本取引に関して、2023年8月2日付で資本業務提携契約(以下「本資本業務提携契約」といい、当該契約に基づく資本業務提携を「本資本業務提携」といいます。)を締結しております。本資本業務提携契約については、下記「(3)本公開買付けに係る重要な合意に関する事項」をご参照ください。

① 本公開買付け

公開買付者は、対象者の株主の皆様から対象者株式を取得することを目的として、対象者株式に対する公開買付けを実施いたします。

本公開買付けにおいて、公開買付者は、対象者の連結子会社化を目的としているため、対象者株式の上場廃止を企図するものではなく、公開買付者及び対象者は本取引後も対象者株式の上場を維持する方針であることから、買付予定数の上限を4,316,816株(希釈化後所有割合(注2):36.86%、所有割合:42.39%)と設定しております。本公開買付けに応じて売付け等がなされた株券等(以下「応募株券等」といいます。)の総数が買付予定数の上限(4,316,816株)を超える場合は、その超える部分の全部又は一部の買付け等を行わないものとし、法第27条の13第5項及び府令第32条に規定するあん分比例の方式により、株券等の買付け等に係る受渡しその他の決済を行います。なお、当該買付予定数の上限は、以下の点を考慮した結果、本取引完了時における公開買付者の対象者に対する希釈化後所有割合を49.90%とするために必要となる株式数に相当する数としております。

(ⅰ)対象者における資金需要等(具体的には、①サイバーセキュリティ事業における人材採用関連費用、②ブランド力の強化及びサービスの認知度向上に係るマーケティング費用、③拠点の増設及び設備投資の関連費用、並びに④サイバーセキュリティ業界における将来のM&Aのための資金に充当される予定とのことです。本第三者割当増資に関する詳細については、下記「(5)本公開買付け後の対象者株式の追加取得予定」をご参照ください。)を考慮の上で、本第三者割当増資における発行株式数を1,527,716株(希釈化後所有割合:13.04%、所有割合:15.00%)とする点

(ⅱ)公開買付者が採用する国際会計基準に照らして、公開買付者による対象者への実質的支配が確立しているものとして対象者の連結子会社化が可能となる必要最低限の所有割合の水準

(ⅲ)対象者の連結子会社化という本取引の目的の確度を高めるべく可能な範囲で買付予定数を引き上げる必要性

(ⅳ)公開買付者における投資効率性(公開買付者は、本取引に際して対象者の連結子会社化に必要と考える範囲を超えた対象者株式について追加の資金を投じて取得することは現時点で想定しておりません。)及び対象者の上場維持基準抵触を回避する必要性(下記「(6)上場廃止となる見込み及びその事由」に記載のとおり、公開買付けの買付予定数の設定次第では、特に「流通株式時価総額」の基準を満たさなくなる可能性があります。)

他方、公開買付者は、本公開買付けにおいて、買付予定数の下限を3,742,904株(希釈化後所有割合:31.96%、所有割合:36.75%)としており、応募株券等の総数が買付予定数の下限に満たない場合には、公開買付者は、応募株券等の全部の買付け等を行いません。なお、当該買付予定数の下限は、以下の点を考慮し検討した結果、本取引完了時における公開買付者の対象者に対する希釈化後所有割合を45.00%とするために必要となる株式数に相当する数としております。

(ⅰ)対象者における資金需要等を考慮の上で、本第三者割当増資における発行株式数を1,527,716株(希釈化後所有割合:13.04%、所有割合:15.00%)とする点

(ⅱ)公開買付者が採用する国際会計基準に照らして、公開買付者による対象者への実質的支配が確立しているものとして対象者の連結子会社化が可能となる必要最低限の所有割合の水準

(注2) 「希釈化後所有割合」とは、対象者第2四半期報告書に記載された2023年3月31日現在の対象者の発行済株式総数(10,405,800株)に本第三者割当増資により新たに発行される対象者株式数(1,527,716株)を加算した数(11,933,516株)から、対象者が2023年7月14日に提出した「自己株券買付状況報告書」に記載された対象者が所有する2023年6月30日現在の自己株式数(221,028株)を控除した株式数(11,712,488株)に対する割合(小数点以下第三位を四捨五入。)をいいます。以下同じとします。

② 本第三者割当増資

本公開買付けの成立を条件として、対象者の第三者割当による新株式発行を公開買付者が引き受ける第三者割当増資を実施いたします。本第三者割当増資によって引き受ける対象者株式は1,527,716株(希釈化後所有割合:13.04%、所有割合:15.00%)となる予定です。本第三者割当増資の払込金額は、本取引に係る公表日の前営業日である2023年8月1日の東京証券取引所プライム市場における対象者株式の終値2,099円と同額に設定しております。

公開買付者は、サイバーセキュリティ企業のM&Aを推し進め、サイバーセキュリティ業界の再編を行うための中間持株会社(以下「本中間持株会社」といいます。)を2023年12月末までを目途に設立することを予定しています。本中間持株会社にサイバーセキュリティという専門分野についての深い知見を有する経営陣を招聘し、大胆な発想に基づく機動的な意思決定を可能とする経営体制を確立した上で、公開買付者において、本取引を通じて所有するに至る対象者株式の全て(最大数5,844,532株(希釈化後所有割合:49.90%)、最小数5,270,620株(希釈化後所有割合:45.00%))を本取引の完了より1年以上が経過した後に本中間持株会社に移管することを予定しておりますが、その具体的な時期、方法及び条件は未定であり、本公開買付けが成立した後に、対象者との間で協議を行い決定する予定です(本中間持株会社の詳細については、下記「(3)本公開買付けに係る重要な合意に関する事項」をご参照ください。)。

対象者が2023年8月2日に公表した「株式会社チェンジホールディングスによる当社株券に対する公開買付けに関する意見表明、同社との資本業務提携、及び同社を割当予定先とする第三者割当の方法による新株式発行に関するお知らせ」(以下「対象者プレスリリース」といいます。)によれば、対象者は、2023年8月2日開催の取締役会において、対象者の取締役6名(監査等委員である者を含みます。)の全員一致により本公開買付けに賛同する旨の意見を表明するとともに、本公開買付けにおける対象者株式の1株当たりの買付け等の価格(以下「本公開買付価格」といいます。)については、第三者算定機関であるみずほ証券株式会社(以下「みずほ証券」といいます。)から取得した対象者株式の株式価値の算定結果や同種他社事例において買付け等の価格決定の際に付与されたプレミアムの水準に照らしても対象者株式の売却を希望する対象者株主にとって妥当な価格での売却機会が確保されていると評価できること、及び、公開買付者が本取引後も引き続き対象者株式の上場を維持する方針であり、対象者株式の売却を希望しない対象者の株主にとっては本取引後も対象者株式を継続して所有するという選択肢をとれ、中長期的には、本件シナジーの実現により対象者の企業価値が向上することで、本第三者割当増資による株式の希薄化による不利益を上回る利益が期待できると考えられるため少数株主の利益保護に十分留意されていると評価できることから、合理的であると考えているものの、本公開買付けの買付予定数には上限が設定され、本公開買付け後も引き続き対象者株式の上場を維持していく方針であることから、対象者株主の皆様が本公開買付けに応募するか否かについては、中立の立場を取り、対象者の株主の皆様のご判断に委ねること及び公開買付者との間で本資本業務提携契約を締結することを決議したとのことです。なお、対象者の取締役会の意思決定の過程の詳細については、対象者プレスリリース及び下記「(4)本公開買付価格の公正性を担保するための措置及び利益相反を回避するための措置等、本公開買付けを含む本取引の公正性を担保するための措置」の「③ 対象者における利害を有しない取締役(監査等委員である者を含む)全員の承認」をご参照ください。

さらに、対象者が2023年8月2日に関東財務局長に提出した有価証券届出書(以下「対象者有価証券届出書」といいます。)及び対象者プレスリリース(以下、対象者有価証券届出書と併せて「対象者有価証券届出書等」といいます。)によれば、対象者は、2023年8月2日開催の取締役会において、対象者の取締役6名(監査等委員である者を含みます。)の全員が本第三者割当増資に係る審議に参加し、参加した取締役の全員の一致により、本第三者割当増資(募集株式数は新株1,527,716株の発行、払込価格は本取引に係る公表日の前営業日である2023年8月1日の対象者株式の終値である1株当たり2,099円と同額、総額3,206,675,884円)について決議しているとのことです。なお、本第三者割当増資により調達する資金の使途の詳細については、下記「(5)本公開買付け後の対象者株式の追加取得予定」をご参照ください。

そのため、本第三者割当増資は本公開買付けの成立を条件としており、応募株券等の総数が買付予定数の下限に満たず、本公開買付けが不成立になった場合、公開買付者は、本第三者割当増資における募集株式の発行数として対象者が決議した株式数(普通株式1,527,716株)の全部について、払込みを行いません。

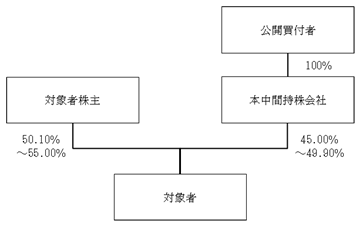

<本取引のスキーム図>※ 対象者の持分比率を表現するに当たり、下記Ⅰにおいては所有割合を、下記Ⅱ乃至Ⅵにおいては希釈化後所有割合を記載しております。

Ⅰ.現状

Ⅱ.本公開買付け(買付期間:2023年8月3日~2023年10月2日、決済開始日:2023年10月10日)

Ⅲ.本第三者割当増資(払込日:2023年10月11日、払込期間:2023年10月11日~2023年11月30日)

Ⅳ.本取引実施後

Ⅴ.本中間持株会社の設立(2023年12月末まで)及び本中間持株会社への対象者株式の譲渡(具体的な譲渡方法及び実施時期は未定(但し、本取引の完了より1年以上が経過した時期を予定))

Ⅵ.最終的な資本関係

(2)本公開買付けの実施を決定するに至った背景、目的及び意思決定の過程並びに本公開買付け後の経営方針

① 本公開買付けの実施を決定するに至った背景、目的及び意思決定の過程

公開買付者は、2003年4月にITプロジェクト等のコンサルティングビジネス及びIT人材を育成する研修ビジネスを行うことを目的として、株式会社チェンジとして設立されました。その後、公開買付者は、2023年4月には商号を「株式会社チェンジホールディングス」に変更し、グループ戦略機能の強化、経営資源配分の最適活用及び次世代に向けた経営人材の育成を推進し、あらゆる経営環境の変化にも迅速に対応できる、柔軟かつ強靭な経営基盤を構築することで成長を加速するために、持株会社体制へと移行いたしました。公開買付者の株式については、2016年9月に東京証券取引所マザーズに上場し、2018年9月に東京証券取引所市場第一部に市場変更し、2022年4月からは東京証券取引所の市場区分の変更に伴い、東京証券取引所プライム市場に移行し、現在に至ります。

本書提出日現在、公開買付者グループ(公開買付者並びに公開買付者の子会社及び関連会社を総称していいます。以下同じとします。)は、持株会社である公開買付者並びに子会社32社及び関連会社2社で構成されており、NEW-ITトランスフォーメーション事業・パブリテック事業を柱として、「人×技術」で日本の生産性を飛躍的に向上させ、人口減少下の日本を持続可能な社会にするための事業を展開しております。また、公開買付者グループでは、「Change People、Change Business、Change Japan」というミッション及び「生産性をCHANGEする」というビジョンの実現のため、2019年5月15日に発表した中期経営計画「Digitize & Digitalize Japan」を掲げ、2019年9月期から2034年3月期において1Phaseを3ヶ年毎に区切り、Phase1からPhase5までの15ヶ年で、日本のデジタルトランスフォーメーション市場におけるリーダーの地位を確立するべく取り組んでおります。

また、公開買付者は、2022年5月13日に中期経営計画(改訂版)「Digitize & Digitalize Japan(Phase2)」を発表し、「Digital」×「Local」×「Social」を掲げ、デジタル技術を活用することで地域が抱える社会課題を解決し、地域を持続可能にすべく、デジタル人材の獲得を積極的に行い、最先端の技術を活用した新たなビジネス領域の拡大、地方自治体向けITプラットフォームサービスや地方自治体向けSaaS(注1)サービス及びプロダクトの開発、展開、拡大を進め、「人×技術」で、地方を含めた日本の生産性を飛躍的に向上させるビジネスの成長に邁進しておいります。

(注1) 「SaaS」とは、「Software as a Service」の略称で、ソフトウェアの機能を、インターネット経由でサービスとして提供する形態のことをいいます。

さらに、公開買付者の子会社である株式会社チェンジ(以下「チェンジ」といいます。)は、2023年4月17日には、アセンテック株式会社(以下「アセンテック」といいます。)と業務提携を開始しております。かかる業務提携は、2023年3月15日付でアセンテックが発表した、一つのサービスで、エンドポイントセキュリティ(注2)、アイデンティティ管理(注3)及びアプリケーション管理(注4)を提供し、SaaS利用における全てのセキュリティ課題を解決することのできる、SaaS向けの純国産セキュリティプラットフォーム「ブレイクアウト」をチェンジが取扱うことで、日本の顧客向けに共同でSaaSアクセス環境の新しい利用形態を提案していくことを目的としております。SaaSで業務を完結している顧客を始め、コンタクトセンターやコールセンター等、個人情報を扱い、今までリモートワークが困難であったSaaS型の定型業務等での利用が想定されることから、チェンジ及びアセンテックは、広く、民間及び地方公共団体への展開を図っております。

(注2) 「エンドポイントセキュリティ」とは、マルウェア等の脅威が侵入する入口であるエンドポイントに対し、セキュリティ対策を実施することをいいます。

(注3) 「アイデンティティ管理」とは、情報システムにおける何らかの実体のデジタルアイデンティティ(アイデンティティ情報)やそのアクセス権限のライフサイクルにわたる管理をいいます。

(注4) 「アプリケーション管理」とは、さまざまなコンピュータ・プログラムやソフトウェア・アプリケーションのライフサイクルを扱うプロセスをいいます。

一方で、対象者プレスリリースによれば、対象者は、1998年5月にホームページ制作及びマルチメディアコンテンツプロバイダー、無料レンタル掲示板事業、レンタルサーバ事業を営む株式会社ホットポットとして設立されたとのことです。2005年10月には商号を「イー・ガーディアン株式会社」に変更したとのことです。対象者株式については、2010年12月に東京証券取引所マザーズ市場に上場し、2016年9月に東京証券取引所市場第一部に市場変更し、2022年4月からは東京証券取引所の市場区分の変更に伴い、東京証券取引所プライム市場に移行し、現在に至るとのことです。

本書提出日現在、対象者グループ(対象者及び対象者の子会社を総称していいます。以下同じとします。)は、対象者及び子会社5社で構成されているとのことです。また、「We Guard All」を経営理念とし、ソーシャルサポート、ゲームサポート、アド・プロセス、サイバーセキュリティ及びその他の業務区分から成り立つインターネットセキュリティ事業を展開しているとのことです。ソーシャルサポート業務では、ソーシャルメディアにおいて、投稿監視・カスタマーサポートを行っており、加えて運用や分析といった多種多様な新サービスを展開しているとのことです。併せて、近年拡大しているキャッシュレス決済分野においては、個人や加盟店審査時における本人認証サービスの提供を行っているとのことです。ゲームサポート業務では、日本市場に参入する中国系及び韓国系海外ゲーム企業の多言語カスタマーサポート、ゲーム向けアクティブサポートサービスを提供しているとのことです。アド・プロセス業務では、広告審査業務、広告枠管理から入稿管理、広告ライティング等のサービスを提供しているとのことです。サイバーセキュリティ業務では、一般的な脆弱性診断に留まらず、24時間365日サイバー攻撃を監視・検出するSOC(注5)サービスや、クラウド型のWAF(注6)の提供を開始し、顧客の多様なニーズに合わせたサービスを展開しているとのことです。以上のように対象者は、サイバーセキュリティ、デバッグ、運用というインターネットセキュリティに関するサービスをワンストップで提供しているとのことです。

一方で、対象者のインターネットセキュリティ事業においては、TikTok Pte Ltd.(2023年3月31日現在、同社は対象者株式を保有しておりません。)への依存度が高くなっており、同社の事業方針の変更又は事業動向によっては、対象者の事業戦略及び経営成績に重大な影響を及ぼす点、インターネットセキュリティ市場に対象者グループに比べ、資本力、マーケティング力、幅広い顧客基盤、より高い知名度を有する会社が新規参入する等他社との競合状況が激化した場合には、価格の下落又は競争価格以外の要因でも受注を失うおそれがある点、及び新技術が相次いで登場する中で当該新技術等への対応が遅れた場合、対象者グループの提供するサービスが陳腐化・不適応化し、業界内での競争力低下を招くおそれがある点を課題として認識しているとのことです。

(注5) 「SOC」とは、「Security Operation Center」の略称であり、サイバー攻撃の検知や分析を行い、その対策を講じること等を専門とする組織をいいます。

(注6) 「WAF」とは、「Web Application Firewall」の略称であり、ウェブアプリケーションの脆弱性をついた攻撃に対するセキュリティ対策をいいます

このような状況の下、公開買付者は、デジタル人材の獲得を積極的に行い、最先端の技術を活用した新たなビジネス領域の拡大、地方自治体向けITプラットフォームサービスや地方自治体向けSaaSサービス及びプロダクトの開発、展開、拡大を進めるにあたって、ITプラットフォームサービスやSaaSサービスに対するサイバー攻撃の脅威を防ぐサイバーセキュリティ領域への事業領域を広げる観点から、サイバーセキュリティ事業を営む対象者を含む複数の企業との協業可能性について検討の上、2022年5月下旬から、公開買付者より各社に対してアプローチをいたしました。

公開買付者は、公開買付者グループ及び対象者グループ(以下「両社グループ」といいます。)の置かれている事業環境を踏まえ、2023年5月中旬に、公開買付者及び対象者の今後の事業展開や、今後、一層の投資拡大が見込まれるサイバーセキュリティ業界の再編の必要性及びその手法について対象者との初期的な意見交換を行い、両社グループが主導してサイバーセキュリティ業界の再編を実施するというビジョンを対象者と共有するとともに、両社グループの提携について対象者との間で協議を開始いたしました。公開買付者は、当該協議において両社グループの強み、課題及び両社グループがそれぞれ置かれている事業環境について意見を交換した結果、公開買付者は、両社グループが提携することで、両社グループがそれぞれ持つ顧客網や人材、サイバーセキュリティ業界に対する知見及び人材育成といった強みを伸ばしつつ、前述の両社グループがそれぞれ抱える課題を克服し、事業環境の変化に対応することができるようになると考えました。そして、公開買付者は、対象者が公開買付者にとって最良の提携先であると判断し、対象者との提携を本格的に検討するようになりました。具体的には(ⅰ)M&Aにおけるナレッジ共有、(ⅱ)両社グループの顧客基盤の相互活用、(ⅲ)プロフェッショナル人材の相互交流及びセキュリティ人材の育成、(ⅳ)新規サービスの共同開発、並びに(ⅴ)セキュリティ関連サービスの内製化等のシナジー(以下「本件シナジー」といいます。)を創出できる可能性があると考え、公開買付者は、2023年5月下旬に、対象者に対し、資本業務提携の可能性について打診したところ、対象者からも資本業務提携を前提とした協議に応じる旨の回答がありました。

その後、公開買付者は、対象者における財務基盤強化の見地も踏まえつつ、対象者によるサイバーセキュリティ事業の拡大及びマーケティング活動並びにサイバーセキュリティ業界の再編に向けた投資活動を加速させるためには、公開買付者が、対象者による第三者割当増資を引き受け、新たに資金提供を行う必要性があることを認識し、その初期的な検討を行いました。そこで、公開買付者は、2023年6月上旬に、対象者に対して、公開買付けによる対象者株式の取得と対象者による第三者割当増資の引受けを通じた対象者の連結子会社化のスキームに関する初期的な打診を行い、対象者との間で、本資本業務提携の具体的な手法・内容等に関する本格的な検討を開始いたしました。当該検討に当たり、公開買付者は、2023年6月上旬に、(ⅰ)対象者との取引条件の協議や各種手続等について助言を受けることを目的として、株式会社SBI証券(以下「SBI証券」といいます。)をファイナンシャル・アドバイザーとして、(ⅱ)本公開買付けの検討等に際し必要な法的助言を受けること及び対象者への今後のデュー・ディリジェンスを行うこと等を目的として、長島・大野・常松法律事務所をリーガル・アドバイザーとして、(ⅲ)対象者への今後のデュー・ディリジェンスに向けて、株式会社AGSコンサルティングを財務・税務アドバイザーとしてそれぞれ選任いたしました。

また、公開買付者は、2023年6月8日に、初期的に本公開買付価格を3,000円(当該提案日である2023年6月8日の前営業日である2023年6月7日の東京証券取引所プライム市場における対象者株式の終値2,007円に対して49.48%(小数点以下第三位を四捨五入。以下、プレミアム率の計算において同様とします。)のプレミアムを加えた価格)で考えていることを対象者に伝達し、これに対して対象者からは、2023年6月8日に、第三者算定機関であるみずほ証券から取得予定である対象者株式の株式価値の試算結果や同種他社事例を踏まえ検討する必要はあるものの、当該提案の株価水準であれば本取引の検討をさらに進めることができる旨の回答がありました。加えて、公開買付者は、2023年6月8日に、本第三者割当増資の払込金額についても、本取引に係る公表日の前営業日の東京証券取引所プライム市場における対象者株式の終値と同額とすることを考えていることを対象者に伝達し、これに対して対象者からは、2023年6月8日に、当該提案の株価水準であれば本取引の検討をさらに進めることができる旨の回答がありました。

その後、公開買付者は、本公開買付けの実現可能性の精査のため、2023年6月中旬から同年7月中旬にかけて対象者に対するデュー・ディリジェンスを実施するとともに、両社は、2023年6月中旬から同年7月下旬にかけて、役員派遣を含む公開買付者による対象者の経営への参画の可能性及び本件シナジーを実現するための具体的な方策を含め、本取引に係る検討・協議を継続してまいりましたが、具体的な提携の方法について議論を進めていく中で、公開買付者は、公開買付者及び対象者の企業価値向上には、公開買付者と対象者が資本関係を構築しつつ、対象者が経営の自主性や独自の企業文化を維持することが将来的な企業価値向上につながると考えるようになり、公開買付者は、対象者の上場を維持しつつ連結子会社化をすることの意義を再確認いたしました。併せて、業務提携における施策について議論を進めていく過程で、公開買付者及び対象者は、日本国内の民間企業、官公庁、地方自治体や日本企業の海外現地法人が抱えるセキュリティ人材不足の問題を解消する提携の効果を最大化するためには、より多くの優秀なセキュリティ専門人材を確保し、対象者グループが提供するサービス提供先の範囲を拡大することが必要であるとの考えに至りました。公開買付者は、対象者に対するデュー・ディリジェンスや対象者との本取引に係る検討・協議を進める中で、2023年7月上旬に、対象者から、資金調達の具体的な資金使途及びその金額規模(具体的な資金使途については、下記「(5)本公開買付け後の対象者株式の追加取得予定」をご参照ください。)の伝達を受けたことから、対象者の資金調達需要を満たし、かつ対象者の上場を維持した上で対象者を公開買付者の連結子会社とするため、公開買付者が採用する国際会計基準に照らし、公開買付者による対象者への実質的支配が確立しているものとして対象者が連結子会社になり得る水準の目安を希釈化後所有割合にして45.00%(5,270,620株)と設定し、本公開買付けが成立した場合、希釈化後所有割合にして45.00%以上とするために必要となる株式数を本第三者割当増資にて引き受けることといたしました。

具体的には、公開買付者のパブリテック事業の主たる顧客である官公庁及び地方自治体は、近年急速にデジタル化が進行したことで、サイバーセキュリティに対する関心を高めており、また、同様に公開買付者のNEW-ITトランスフォーメーション事業の主たる顧客である金融機関及びシステムインテグレーター(注7)は、一般の民間企業であるものの、その事業内容は官公庁及び地方自治体と同様に公共性が高く、情報システム上の安全性の確保が、経営上の大きな課題となっております。システムインテグレーターの業界においては、多重下請け構造が定着しており、近年のサイバー攻撃の増加に伴いプライムベンダー(注8)の下請け企業が当該攻撃のターゲットにされるケースが増加しております。しかしながら、一部の官公庁、地方自治体及び民間企業において、サイバーセキュリティ分野に精通した専門人材は不足しており、またサイバーセキュリティは投資対効果の測定が困難である等の理由から、十分なセキュリティシステムへの投資が行われておりません。加えて、IDC Japan株式会社が2023年4月12日付で公表したプレスリリース「2023年の世界セキュリティ市場は2,190億米ドルに成長」によると、国内セキュリティ市場規模拡大に大きく寄与し、サイバーセキュリティ分野の人材確保やセキュリティシステムへの十分な投資を行うことができているのは、一部の官公庁、地方自治体及び「コンシューマー業」「流通/サービス業」「製造/資源業」「公共業」の4つの産業における大企業等の民間企業とのことです。一方で、公開買付者としては、ランサムウェア等の多岐に亘るサイバー攻撃に対するセキュリティ対策の手段を総合的に講じることのできるサイバーセキュリティ企業が国内において存在しないと認識していることから、一部の官公庁、地方自治体及び「コンシューマー業」「流通/サービス業」「製造/資源業」「公共業」の4つの産業における大企業等の民間企業でも、特定の1社にセキュリティ対策を依頼することであらゆる脅威を防ぐことのできる、いわゆる「ワンストップ・フルマネージド」なサービスを利用できておらず、セキュリティシステムの効率的な導入及び運用ができているとは言い難い状況であると考えております。さらに、秘匿性の高いデータの管理は、当該データの海外への流出を防ぐ観点から、日本国内のサイバーセキュリティサービスの利用によることが望ましいと思われるにもかかわらず、現状、日本国内においては海外のサイバーセキュリティサービスが多く利用されております。

(注7) 「システムインテグレーター」とは、システム導入に係る受託業務を営む企業のことをいいます。

(注8) 「プライムベンダー」とは、ITのシステムやサービス開発の元請けを担うシステムインテグレーターのことをいいます。

公開買付者は、上記の問題点を解決し、これらのニーズに応えるために、国内においてワンストップ・フルマネージドかつコストパフォーマンスに優れたサイバーセキュリティサービスの開発を行うことが必要不可欠であり、その実現のためには、従来から個別に提供されていた不正アクセス対策、ウィルス対策、情報漏えい対策に加え、コンサルティングサービス、セキュリティ対策製品の構築サービス、運用支援サービス、教育・訓練サービスまで、幅広いサービスを提供し、多数のセキュリティ専門人材を抱える企業の存在が必要であると認識するに至りました。対象者グループは、ソーシャルサポート業務では、ソーシャルメディアにおける投稿監視、サイバーセキュリティ業務では、一般的な脆弱性診断に留まらず、24時間365日サイバー攻撃を監視・検出するSOCサービスや、クラウド型のWAF等、既に多くのセキュリティ関連サービスを提供していることから、公開買付者としては、対象者グループの知見を活かしつつ、公開買付者及び対象者が、M&Aを通じて日本国内におけるサイバーセキュリティ業界の再編を図ることによって、現在、公開買付者で一部外注をしているセキュリティサービスを内製化することが可能になることに加え、対象者グループ及び日本国内のサイバーセキュリティ各社のサービスを含め、ワンストップで純国産のセキュリティシステム及びソリューションを提供する総合セキュリティ会社としての地位を確立し、ひいては日本のサイバーセキュリティ業界全体の世界における位置付けを高めることができるのではないかという結論にいたりました。一方で、対象者プレスリリースによれば、対象者は、2023年6月末時点で、約52億円のネットキャッシュではあるものの、対象者のサイバーセキュリティ事業の拡大やサイバーセキュリティ業界の再編、対象者ブランド力等の強化という目的の実現には多額の投資が必要となり、将来的に資金調達の必要性が生じる可能性を認識したとのことです。具体的には、①サイバーセキュリティ事業における人材採用の拡大、②ブランド力の強化及びサービスの認知度向上に係るマーケティングの拡大、③拠点の増設及び設備投資、④サイバーセキュリティ業界における将来的なM&Aの実施を検討しており、合計して30億円程度の資金調達が必要になる可能性があるとのことです。しかしながら、かかる施策については、多額の投資資金が必要となるのみならず、当該投資には施策の失敗のような一定の不確実性が伴うため、公開買付者は、かかる施策に要する投資資金については、対象者と共同で施策を推進し、事業リスクをお互い負担するため公開買付者がその一部を拠出することで、対象者及び本取引後も引き続き対象者株式を保有する株主が受け得る事業リスクを最小限にすることが、対象者及び本取引後も引き続き対象者株式を保有する株主にとって望ましいと、判断いたしました。

また、公開買付者は、両社グループがサイバーセキュリティ業界の再編を行うためには、両社グループが緊密に連携することが必要不可欠であり、両社グループが業務提携を行うだけに留まらず、公開買付者が対象者を公開買付者の連結子会社とすることで、相互に開示できる情報の範囲が広がり、情報の伝達がスムーズになることで、両社間での迅速かつ広範囲の人的交流、両社グループの持つノウハウの共有が可能となり、両社グループの間での効率的かつ迅速な経営判断が可能になると判断いたしました。

加えて、公開買付者は、今後、対象者がより多くの優秀なセキュリティ専門人材を採用するためには、サイバーセキュリティ業界における対象者のプレゼンスを向上することが重要であると考えており、対象者が上場廃止をすることで、対象者が上場企業としての知名度を失いかねず、結果として対象者における人材採用に悪影響がでる可能性があると判断しました。併せて、対象者の独自の企業文化及び経営自主性を維持するほうが対象者の持続的な発展に資すると判断し、対象者の上場を維持すべきとの考えに至りました。また、公開買付者は、対象者グループの社員の皆様のモチベーションの維持・向上といった観点からも、公開買付者が対象者を公開買付者の連結子会社とすることが望ましいと判断いたしました。

なお、本取引は、対象者を公開買付者の連結子会社とした上で、サイバーセキュリティ業界の再編を実現することを目的としているところ、公開買付者としては、サイバーセキュリティ業界の再編は、対象者の連結子会社化が達成されなければ実現できないと考えており、連結子会社化が達成されなければ本取引を実施する意義が乏しいと考えているため、本第三者割当増資は本公開買付けの成立を条件としており、応募株券等の総数が本公開買付けの買付予定の下限に満たず、本公開買付けが不成立となった場合、公開買付者は、本第三者割当増資における募集株式数として対象者が決議した株式数の全部(普通株式1,527,716株)について、払込みを行いません。また、対象者有価証券届出書等によれば、上記のとおり、本公開買付けが不成立となった場合、対象者は金融機関からの借入れ等により資金調達を行う予定とのことです。具体的な資金使途については、下記「(5)本公開買付け後の対象者株式の追加取得予定」をご参照ください。

本公開買付価格については、上記の分析及びデュー・ディリジェンスの検討の結果を踏まえ、公開買付者は、2023年7月9日に、対象者を連結子会社とすることを目的とし、対象者との間で資本業務提携契約を締結することを前提に、対象者を連結子会社化するためには、対象者の株主から必要な株式数を応募してもらう確度を高めることが極めて重要であり、そのためには、市場株価に十分なプレミアムを付す必要があると考え、改めて本公開買付価格を3,000円(当該提案日である2023年7月9日の前営業日である2023年7月7日の東京証券取引所プライム市場における対象者株式の終値(2,080円)に対して44.23%、同日を基準とした過去1ヶ月終値単純平均値(2,046円)に対して46.65%、同日を基準とした過去3ヶ月終値単純平均値(2,095円)に対して43.19%、同日を基準とした過去6ヶ月終値単純平均値(2,240円)に対して33.92%のプレミアムを加えた価格。)とすることを提案いたしました。

これに対して、対象者から、2023年7月9日に、当該提案の株価水準であれば当該提案がなされた時点において問題はなく、本取引の詳細な検討をさらに進めることができる旨の回答がありました。そして、対象者は、かかる提案について更に詳細な検討を行った結果、第三者算定機関であるみずほ証券から取得した対象者株式の株式価値の試算結果や2018年8月から2023年7月までの発行者以外の者による、連結子会社化を目的とした、買付予定数に上限が設定された公開買付けの事例(特別関係者を含む買付者の買付前所有割合が5.00%以上の事例、公表の前営業日の終値に対するプレミアムが0.00%以下の事例、及び公開買付けに対して反対意見が表明された事例を除きます。)7件において、買付け等の価格決定の際に付与されたプレミアムの水準(プレミアムの平均値は公表の前営業日の終値に対して33.18%、過去1ヶ月間の終値単純平均値に対して34.01%、過去3ヶ月間の終値単純平均値に対して37.89%、過去6ヶ月間の終値単純平均値に対して36.33%、プレミアムの中央値は、公表の前営業日の終値に対して20.96%、過去1ヶ月間の終値単純平均値に対して24.11%、過去3ヶ月間の終値単純平均値に対して28.13%、過去6ヶ月間の終値単純平均値に対して31.46%)に鑑み、同種他社事例において買付け等の価格決定の際に付与されたプレミアムの水準に照らしても、対象者株式の売却を希望する対象者株主にとって妥当な価格での売却機会が確保されていると評価できること、及び公開買付者が本取引後も引き続き対象者株式の上場を維持する方針であり、対象者株式の売却を希望しない対象者の株主にとっては本取引後も対象者株式を継続して所有するという選択肢をとれることから、少数株主の利益保護に十分留意されていると判断し、2023年7月31日、本公開買付価格を3,000円とすることで対象者と最終的な合意に至りました。

また、本第三者割当増資の払込金額についても、2023年7月9日に公開買付者から対象者に対して、改めて2023年8月1日の東京証券取引所プライム市場における対象者株式の終値と同額とすることを提案いたしました。これに対し、対象者からは、2023年7月9日に、当該提案の株価水準であれば当該提案がなされた時点において問題はなく、本取引の詳細な検討をさらに進めることができる旨の回答がありました。そして、対象者は、市場株価に対してディスカウントした払込金額でないことから、対象者株主による懸念の可能性が低減されていると判断し、2023年7月27日、かかる提案を受け入れ、2023年8月1日の東京証券取引所プライム市場における対象者株式の終値と同額とすることで最終的な合意に至りました。

なお、本公開買付価格は3,000円である一方、本第三者割当増資の払込金額は、本取引に係る公表日の前営業日である2023年8月1日の東京証券取引所プライム市場における対象者株式の終値2,099円と同額であるため、本公開買付価格と本第三者割当増資の払込金額との間に差異が生じております。これは本第三者割当増資及び本公開買付けが、それぞれ対象者を連結子会社化する一体の取引でありながら、本公開買付けは、対象者株主に金銭を交付し対象者株式を取得するという対象者株主との取引である一方、本第三者割当増資は、対象者に金銭を払い込むことにより対象者株式を取得するという対象者との取引であるという異なる両取引の性質について、個別に検討を行ったためです。

すなわち、まず、本公開買付けにおいては、連結子会社化のために必要な株式数の応募が集まらないリスクが存在するため、連結子会社化するために必要な株式数を応募してもらう確度を高めることが重要であり、市場株価の動向等を踏まえて、市場株価に十分なプレミアムを付す必要があると考えました。また、本公開買付けに応募しない株主については、公開買付者が本取引後に対象者を連結子会社化することで生じ得る本件シナジーが実現することによる対象者の企業価値向上の機会を享受しうる一方で、本公開買付けに応募する株主については、所有する株式を売却するためその機会を享受できません。したがって、プレミアムを含んだ本公開買付価格とすることで、本件シナジーのうち一定部分を公開買付者から対象者株式を売却する対象者株主に対して分配する必要性があると考えました。そのため、公開買付者は、応募の見通し及びシナジー分配等という要素を考慮して、上記のとおり、本公開買付価格として3,000円(本取引に係る公表日の前営業日である2023年8月1日の東京証券取引所プライム市場における対象者株式の終値である2,099円及び、同日を基準とした過去1ヶ月終値単純平均値(2,087円)、過去3ヶ月終値単純平均値(2,061円)、過去6ヶ月終値単純平均値(2,180円))に対して、それぞれ42.93%、43.75%、45.56%、37.61%のプレミアムを加えた価格。)とすることといたしました。

他方で、本第三者割当増資については、本件シナジーの実現のために必要な資金を対象者に提供することを目的としており、対象者との取引となります。対象者株主から株式の取得することなく、対象者を連結子会社化することで生じ得る本件シナジーの実現による対象者の企業価値向上の機会を対象者株主は享受することができることから、その払込金額についてプレミアムを含んだ価格とする必要はありません。むしろ、市場株価を基準とした払込金額とすることによって公開買付者と既存株主との間で本件シナジーを分配することが適切であると考えます。そのため、公開買付者は、対象者と協議・交渉の結果も考慮して、上記のとおり、本取引に係る公表日の前営業日である2023年8月1日の東京証券取引所プライムにおける対象者株式の終値2,099円と同額とすることに合意いたしました。

なお、公開買付者としては、本第三者割当増資の払込金額は、本取引に係る公表日の前営業日である2023年8月1日の東京証券取引所プライムにおける対象者株式の終値2,099円と同額としており、これは日本証券業協会の「第三者割当増資の取扱いに関する指針」(平成22年4月1日付)に従った金額であるため、一般に許容される以上の株価下落及び希釈化のおそれを生じさせるものではないと考えており、ひいては、本取引が、既存の対象者株主の皆様に不当に経済的不利益をもたらすものではないと考えております。さらに、本第三者割当増資において、公開買付者は、対象者の総議決権の過半数に相当する対象者株式を取得するわけではなく、特定引受人(会社法(平成17年法律第86号。その後の改正を含みます。以下同じです。)第206条の2第1項)に該当しない以上、同条の規定に基づく通知等の手続を要しないと考えております。また、公開買付者としては、本取引に際して対象者の連結子会社化に必要と考える範囲を超えた対象者株式を追加で取得することは現時点で想定しておりません。

加えて、公開買付者は、本取引のように本公開買付価格よりも低い金額での本第三者割当増資を組み合わせたからといって、公開買付者が不当に低廉な金額によって対象者の連結子会社化を行ったことにはならないと考えております。すなわち、本第三者割当増資については、対象者の具体的な資金需要等(具体的な資金使途については、下記「(5)本公開買付け後の対象者株式の追加取得予定」をご参照ください。)に基づき、必要最小限の規模で実施されるものであり、不当に低廉な金額で対象者を連結子会社化するために、本第三者割当増資を組み合わせたわけではありません。公開買付者においては、公開買付者が対象者を連結子会社化して対象者の希釈化後所有割合が49.90%となるよう株式を取得する場合に、本公開買付けのみでこれを実施しようとする場合と比較し、より多くの資金が必要となるであろうとの試算をしております(注9)。

(注9) 公開買付者が対象者を連結子会社化して対象者の希釈化後所有割合が49.90%となるよう株式を取得する方法として、①第三者割当増資のみにより取得する場合、②本取引により取得する場合、及び③公開買付けのみにより取得する方法により取得する場合のそれぞれにおける、買付予定数及び必要資金の総額は、以下のとおりです。

| 議決権希釈化率 | 買付予定数 | 必要資金総額 | |

| ① 第三者割当増資のみで49.90%取得する場合 | 99.60% | ― | 21,192百万円 |

| ② 本取引 | 15.00% | 4,316,816株 | 16,157百万円 |

| ③ 公開買付けのみで49.90%取得する場合 | ― | 5,082,202株 | 15,247百万円 |

※ 「議決権希釈化率」とは、①においては当該第三者割当増資、②においては本第三者割当増資による発行株式数についての、対象者第2四半期報告書に記載された2023年3月31日現在の対象者の発行済株式総数(10,405,800株)から、対象者が2023年7月14日に提出した「自己株券買付状況報告書」に記載された対象者が所有する2023年6月30日現在の自己株式数(221,028株)を控除した株式数(10,184,772株)に対する割合をいいます。

※ 「買付予定数」とは、公開買付けにおいて、対象者の株主から取得する必要がある株式数をいいます。

※ 「必要資金総額」には、第三者割当増資における払込総額(1株当たりの払込金額2,099円に発行株式数を乗じた金額)及び公開買付けにおける買付予定数に本公開買付価格(3,000円)を乗じた金額の合計額を記載しています。

公開買付者は、自身を取り巻く事業環境としては、政府がデジタル社会の実現に向け、デジタル化をはじめ大胆な規制改革を実現し、ウィズコロナ、ポストコロナの新しい社会づくりを掲げ、行政のデジタル化や、テレワークやワーケーション等、新しい働き方を推進することを表明しております。このことは、「人×技術」で地方を含めた日本のデジタルトランスフォーメーションを推し進めている公開買付者グループにとって、ポジティブな環境であると認識しております。一方で、NEW-ITトランスフォーメーション事業は、企業を取り巻く環境や企業経営の効率化等の動きにより、関連市場が今後急速に拡大すると予測されるものの、各種新技術に対する投資抑制の影響を受ける可能性があり、公開買付者グループの一員である株式会社トラストバンクが行うふるさと納税に関するサービスにつきましては、ふるさと納税制度が所得税法や地方税法で定める寄附金控除等の法律に基づくものであり、今後の税制改正等により公開買付者グループの事業及び業績に影響を及ぼす可能性があると認識しております。

併せて、対象者プレスリリースによれば、対象者を取り巻く事業環境としては、SNS(動画プラットフォームを含みます。)の利用拡大、FinTechの発展、Eコマース市場の拡大、キャッシュレス決済の普及拡大といった成長機会が生まれ続けており、今後も安定成長を継続していく見込みとのことです。株式会社野村総合研究所が2021年12月17日付で公表したニュースリリース「野村総合研究所、2027年度までのICT・メディア市場の規模とトレンドを展望~ウィズコロナの世界でDXが加速社会課題の解決にITはどのように貢献できるか?~」によると、日本国内における法人向けセキュリティ市場は、2020年の10,259億円から、2027年には12,771億円へと拡大する見込みでありながら、日本国内においては、セキュリティ人材が不足しており、企業を中心にサイバーセキュリティサービスの提供を社外に求める動きが活発になるものと考えているとのことです。対象者はこうしたニーズに的確に応えることで更なる成長を果たしたいと考えているとのことです。

公開買付者は、上述の両社グループを取り巻く事業環境を考慮すると、以下のような施策を実施することにより本件シナジーが実現可能であり、ひいては両社グループのより一層の企業価値向上を図ることができると考えております。

(ⅰ)M&Aにおけるナレッジ共有

両社グループは、これまで戦略的にM&Aを活用してきた実績を有しております。両社グループが、IT業界においてそれぞれ独自に持つネットワークを活用し効率的にM&A案件を発掘するのと同時に、過去のM&Aの実績から確立されたノウハウを相互に活用した、より効果的なPMI(注10)を実行することが可能となり、両社グループにとって、M&Aがより一層成長ドライバーとして機能すると考えております。特に、両社グループは、サイバーセキュリティ業界再編のために、積極的にM&Aを実施する方針であり、当該施策は、両社グループが総合セキュリティ企業となることに大いに資すると考えております。

(注10) 「PMI」とはPost Merger Integrationの略称であり、M&A成立後の統合プロセスをいいます。

(ⅱ)両社グループの顧客基盤の相互活用

公開買付者グループは、官公庁、地方自治体、金融機関及びシステムインテグレーターをはじめとする顧客基盤を持つ一方で、対象者グループは大手SNSメディアをはじめとした顧客基盤を有しており、両社グループの顧客基盤は異なります。両社グループのサービスをそれぞれの顧客にも提供することで、両社グループの販売力及び収益性の向上が可能になると考えております。

また、公開買付者は、海外のサイバーセキュリティプロダクトに関して数多くの顧客への販売、セキュリティコンサルティングを行ってきた実績から、サイバーセキュリティ領域における経験及び知見を有しているため、対象者グループの提供するソリューションを、効率的かつ適切に公開買付者自身の顧客に対して提案することが可能であると考えております。

(ⅲ)プロフェッショナル人材の相互交流及びセキュリティ人材の育成

両社グループにおいて、各社における専門性を有する人材の交流を通じて、両社グループそれぞれのIT領域におけるナレッジ及びテクノロジーを共有し両社グループの事業領域のシナジー形成を図りつつ、両社グループの相互理解を深めることは、両社グループの円滑な業務提携に資するものと考えております。加えて、公開買付者グループは、長年、デジタル人材育成サービスを提供しており、教育コンテンツ・プログラムの開発に長けており、対象者グループのセキュリティに関するノウハウを掛け合わせることで、新たなセキュリティ人材育成サービスをグループ内外で展開することが可能となり、セキュリティ人材の育成やシステムインテグレーターで働くエンジニアのリスキリングを通じて、セキュリティ業界における人材不足の解消を図ることが可能となります。さらに、産学連携による大学や高等専門学校での学校教育を通じたセキュリティ人材の育成カリキュラムの提供等により、将来のセキュリティ人材のスキルを底上げすることが可能となります。

(ⅳ)新規サービスの共同開発

公開買付者グループは、最先端のテクノロジーや人材育成を通じて、民間企業から官公庁、地方自治体の生産性の飛躍的な向上や付加価値の大幅な向上に強みを有しております。一方で対象者プレスリリースによると、対象者グループはAIによる効率化やPRA活用によるコスト削減に強みを持っているとのことです。具体的な方針等は未定であるものの、両社グループの既存顧客にとらわれない多様な業種、業態及び規模に向け、上記の両社グループの強みを更に生かすことができるセキュリティパッケージを含む新規サービスの開発について協議をしてまいります。

(ⅴ)セキュリティ関連サービスの内製化

公開買付者グループは、対象者グループが、既に多くのセキュリティ関連サービスを提供していることから、現在一部外注しているセキュリティ関連サービスをグループの中に取り入れ、内製化し、顧客に対してコストパフォーマンスに優れた製品の開発、提案を行うことが可能になると考えております。

そして、公開買付者及び対象者は、2023年8月2日、両社の企業価値を継続的に向上させるためには、公開買付者と対象者との間で本資本業務提携契約を締結し、強固な提携関係のもと、両社の強みを掛け合わせ、顧客の必要とするニーズに迅速に応えられる体制の構築が必要であるとの考えで一致し、本資本業務提携契約を締結いたしました。本資本業務提携契約の概要については、下記「(6)本公開買付けに係る重要な合意に関する事項」をご参照ください。

以上の経緯の下で、公開買付者は、公開買付者が対象者を連結子会社化することが、公開買付者及び対象者の企業価値向上に大きく資するものであると考え、2023年8月2日、対象者との間で本資本業務提携契約を締結するとともに、本公開買付価格について合意したことから、2023年8月2日付の取締役会において、本公開買付けを実施することを決定するに至りました。

② 対象者が本公開買付けに賛同するに至った意思決定の過程及び理由

対象者プレスリリースによれば、対象者は、2023年5月中旬から両社グループの提携について、公開買付者との協議を開始したとのことです。その後、公開買付者は、本公開買付けの実現可能性の精査のため、2023年6月中旬から同年7月中旬にかけて対象者に対するデュー・ディリジェンスを実施するとともに、両社は、本取引に係る検討・協議を継続してまいりましたが、公開買付者による対象者の連結子会社化に向けた方法として、対象者の少数株主に売却の機会を提供することが可能である本公開買付けと、対象者の財務基盤を悪化させることなく対象者の資金調達需要を満たすことが可能である本第三者割当増資を組み合わせることで、少数株主の売却機会の確保及び資金調達需要の双方に配慮することが可能であると考えられたことから、対象者は、本取引の方法として、本公開買付けと本第三者割当増資を組み合わせることが望ましいとの結論に至ったとのことです。なお、対象者はこのような協議・検討の過程で、下記「(4)本公開買付価格の公正性を担保するための措置及び利益相反を回避するための措置等、本公開買付けを含む本取引の公正性を担保するための措置」の「① 対象者における独立した第三者算定機関からの株式価値算定書の取得」に記載のとおり、対象者及び公開買付者から独立したフィナンシャル・アドバイザー及び第三者算定機関としてみずほ証券を2023年6月上旬に選定し、みずほ証券に対し、対象者株式の価値算定を依頼し、みずほ証券から株式価値算定書を取得するとともに、下記「(4)本公開買付価格の公正性を担保するための措置及び利益相反を回避するための措置等、本公開買付けを含む本取引の公正性を担保するための措置」の「② 対象者における独立した法律事務所からの助言」に記載のとおり、対象者及び公開買付者から独立した法務アドバイザーとして賢誠総合法律事務所を2023年6月中旬に選定し、同事務所から法的助言を得たとのことです。

本公開買付価格について、対象者は、本公開買付けの買付予定数には上限が設定され、本公開買付け後も対象者株式の上場が維持されることから、対象者株式の売却を希望しない対象者の株主にとっては、本公開買付け後も対象者株式を継続して所有するという選択肢がとれるものの、対象者株式の売却を希望する対象者の株主にとって妥当な価格での売却機会を確保する必要もあるため、同種他社事例に比して遜色ないプレミアムが付される必要があると考えていたところ、2023年7月9日に、公開買付者から公開買付価格を3,000円とするとの提案を受けたとのことです。これに対して、対象者は、同日に、当該提案の株価水準であれば当該提案がなされた時点において問題はなく、本取引の詳細な検討をさらに進めることができるとの初期的な感触を抱いたとのことです。そして、対象者は、かかる提案について更に詳細な検討を行った結果、第三者算定機関であるみずほ証券から取得した対象者株式の株式価値の試算結果や同種他社事例において買付け等の価格決定の際に付与されたプレミアムの水準に照らしても、対象者株式の売却を希望する対象者株主にとって妥当な価格での売却機会が確保されていると評価できること(なお、応募株券等の総数が買付予定数の上限を超え、あん分比例の方式による決済が行われる可能性があるものの、かかる場合であっても、対象者株式の売却を希望する対象者株主は、保有する対象者株式の一部については本公開買付けにおいて売却することが可能であり、また、本公開買付けにおいて売却することができなかった残りの対象者株式についても、公開買付者が本取引後も引き続き対象者株式の上場を維持する方針であることから、引き続き売却を希望する場合には、東京証券取引所プライム市場で売却する機会があり、他方で保有を継続する場合には、本件シナジーの実現により対象者の企業価値が向上することによる利益を享受する機会があること)、及び公開買付者が本取引後も引き続き対象者株式の上場を維持する方針であり、対象者株式の売却を希望しない対象者の株主にとっては本取引後も対象者株式を継続して所有するという選択肢をとれ、中長期的には、本件シナジーの実現により対象者の企業価値が向上することで、本第三者割当増資による株式の希薄化による不利益を上回る利益が期待できると考えられることから、少数株主の利益保護に十分留意されていると判断し、2023年7月31日、本公開買付価格を3,000円とすることで公開買付者と最終的な合意に至ったとのことです。加えて、本公開買付けにおける買付予定数の下限及び上限について、対象者及び公開買付者は、2023年7月11日、本取引において公開買付者が対象者を連結子会社化するとともに、本取引後においても対象者株式の上場を維持する方針であることから、本公開買付け及び本第三者割当増資により公開買付者が取得する対象者株式を合計して、公開買付者の希釈化後所有割合が最低でも45.00%、最大でも49.90%となるように設定する方針で一致したとのことです。

また、本第三者割当増資の払込金額について、対象者は、市場株価に対してディスカウントした払込金額となると、対象者株式の希薄化の程度が高まり、対象者の市場株価が下落するリスクが高まる懸念もあることに加え、本公開買付けの買付予定数には上限が設定されているところ、一般論として、部分買付けの場合には、本公開買付価格に不満があっても、本公開買付けに応募しなければ上記のリスクが実現した場合に不利益を被ると考え、本公開買付けに応募する必要があると考える少数株主が存在する可能性も懸念されるため、かかる対象者株主による懸念の可能性を低減する必要があると考えるに至ったとのことです。2023年7月9日に公開買付者から対象者に対して、2023年8月1日の東京証券取引所プライム市場における対象者株式の終値と同額とするとの提案があり、これに対して、対象者は、2023年7月9日に、当該提案の株価水準であれば当該提案がなされた時点において問題はなく、本取引の詳細な検討をさらに進めることができるとの初期的な印象を持ったとのことです。そして、対象者は、市場株価に対してディスカウントした払込金額でないことから、対象者株主による懸念の可能性が低減されていると判断し、2023年7月27日、かかる提案を受け入れ、2023年8月1日の東京証券取引所プライム市場における対象者株式の終値と同額とすることで最終的な合意に至ったとのことです。加えて、本第三者割当増資による発行株式数について、対象者及び公開買付者は、2023年7月11日、対象者の具体的な資金需要等を考慮の上で、所有割合にして15.00%に相当する数となるように設定する方針で一致したとのことです。

なお、対象者は、本第三者割当増資が本公開買付けと近接した時期に実施されることにより、(ⅰ)公開買付者が公開買付けのみで対象者の連結子会社化に必要な対象者株式を取得する場合と比較すれば、本公開買付けによる買付予定数が減少し、株主の売却機会が少なくなること、(ⅱ)本第三者割当増資の払込金額(2,099円)と本公開買付価格(3,000円)に差異が生じていることや本第三者割当増資による株式の希薄化(1株当たり利益の減少及び議決権の希薄化を意味します。なお、本第三者割当増資により発行される対象者株式に係る議決権数(15,277個)の、2023年3月31日現在の対象者の総議決権数(102,127個)に対する割合は14.96%であり、既存株主の株式について、14.96%の議決権の希薄化が生じることになります。)の影響により株価下落リスクが生じる可能性が否定できないこと、(ⅲ)以上の(ⅰ)及び(ⅱ)の事項を懸念した少数株主が、本公開買付けに応募しない場合には、応募した場合よりも不利に扱われる可能性が否定できないと考え、本公開買付価格に不満があっても、事実上、本公開買付けに応募するように圧力を受けてしまう、いわゆる強圧性の問題が生じると考える株主が存在する可能性があることを認識したとのことです。

これらの点について、対象者は、(a)本第三者割当増資は、対象者の具体的な資金需要等に基づき、必要最小限の規模で実施されるものである一方、公開買付者が公開買付けのみによって対象者の連結子会社化に必要な対象者株式を取得する場合には、対象者は金融機関からの借入れ等によって資金調達需要を満たす必要があり、対象者の財務基盤が悪化する可能性があること、(b)本第三者割当増資及び本公開買付けが公表された後の対象者株式の市場株価が、本公開買付価格に引き付けられて上昇し、本公開買付期間の終了後に下落するリスクは完全には否定できないものの、対象者としては、(x)本第三者割当増資の払込金額については、本取引に係る公表日の前営業日である2023年8月1日の東京証券取引所プライム市場における対象者株式の終値と同額であり、ディスカウント発行ではなく、日本証券業協会の「第三者割当増資の取扱いに関する指針」に従った金額であるため、一般に許容される以上の株価下落及び希釈化のおそれを生じさせるものではないと考えられること、(y)公開買付価格については、より多くの株式の応募を集めるために市場株価に十分なプレミアムを付すことが一般的であるのに対して、割当先との提携を前提とする第三者割当増資の払込金額についてはシナジー反映前の金額にすることによって買付者と既存株主との間でシナジーを分配することが適切であるという考え方にも合理性はあること、並びに(z)本取引後も対象者株式を継続して所有する株主にとっては、中長期的には、本件シナジーの実現により対象者の企業価値が向上することで、本第三者割当増資による株式の希薄化による不利益を上回る利益が期待できるという考え方にも合理性があること、(c)本取引においては、本取引に係る意思決定の過程において、対象者の独立役員である社外取締役兼監査等委員3名からの本第三者割当増資の必要性及び相当性に関する意見書の取得を含め、本取引の公正性を担保するために十分な措置が講じられており、これらの措置を通じて対象者の少数株主の利益の保護が図られていること、(d)本第三者割当増資の内容については有価証券届出書その他の資料に適切に記載され、対象者の株主に対する適切な説明が行われることにより、対象者の株主に適切な判断機会を確保しているものであることを総合的に勘案すれば、本公開買付けに応募しない一般株主の利益にも十分な配慮がなされており、強圧性は十分に低減されているものと判断したとのことです。