有価証券報告書-第19期(2023/07/01-2024/06/30)

② 戦略

当社グループでは、気候変動関連の重要なリスク・機会に対する当社グループのレジリエンスや財務的影響額を評価することを目的として、シナリオ分析を実施しています。将来の気候変動については、2つのシナリオ(4℃シナリオ、1.5℃/2℃シナリオ)を使用し、対象は国内技術者派遣業務として、2030年時点での影響を分析・考察しています。

シナリオ分析結果のまとめ(リスクと機会)

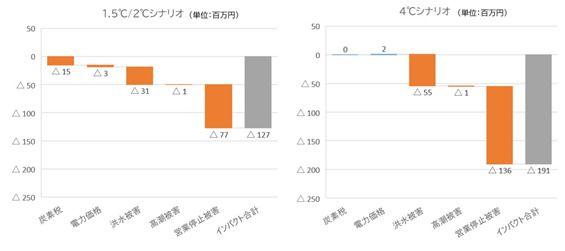

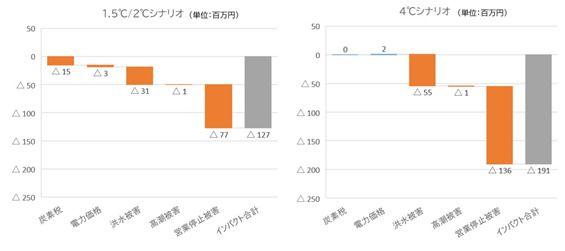

<営業利益に与えるインパクト>事業への財務的影響については、気候変動シナリオ等に基づき試算が可能な項目に関して、2030年時点に想定される営業利益に与えるインパクトとして項目別に試算しています。

1.5℃/2℃シナリオでは、低炭素化社会に向かうために炭素税の負担が増加すると予測される一方、洪水被害等物理的リスクについては、4℃シナリオとの比較では影響が小さいと予測されます。

4℃シナリオでは、低炭素社会への移行に向けた政策は強化されず、炭素税負担は1.5℃/2℃よりも小さくなるものの、物理的リスクは、1.5℃/2℃シナリオよりも影響額が大きくなるという試算結果となっています。

当社グループは、製造業・情報産業・製薬業界・研究機関・官公庁等に対する設計開発・研究開発・データ解析や、建設産業に対する建築・土木・設備等の施工管理といった国内技術者派遣業務を主体としているため、TCFDが定義するハイリスクセクターのような生産設備等を保有する必要がありません。このことから、いずれのシナリオにおいても、気候変動に関するリスクは僅少であると考えています。

当社グループでは、気候変動関連の重要なリスク・機会に対する当社グループのレジリエンスや財務的影響額を評価することを目的として、シナリオ分析を実施しています。将来の気候変動については、2つのシナリオ(4℃シナリオ、1.5℃/2℃シナリオ)を使用し、対象は国内技術者派遣業務として、2030年時点での影響を分析・考察しています。

シナリオ分析結果のまとめ(リスクと機会)

| 大分類 | 中 分 類 | 想定される事象 | リスク | 機会 |

| 移 行 リスク | 政 策 規 制 | 炭素税の導入、政府の再エネ政策・省エネ政策の強化 | ・炭素税の導入に伴うCO2排出コストの発生による支出増加、また、賃貸オフィスのZEB化が進展することによるテナント料金の変更等による支出増加が発生すると想定しています。(ZEB:ネット・ゼロ・エネルギー・ビル) | ・太陽光パネル・クリーン水素・地熱発電・バイオマスなどの新たな再エネ技術の進展、再エネ製品やエネルギーマネジメントシステム機器などの省エネ機器の開発促進に伴い、技術者派遣やプロジェクトの需要増加が想定されます。 ・環境技術の市場動向分析に基づく技術者育成を実施して、供給力・ソリューション力を確保し、これら顧客需要を捕捉することにより、収益増が期待できます。 |

| 技 術 | 低炭素や脱炭素に関連する次世代技術の進展、関連技術の開発に向けた企業の技術投資 | ・低炭素技術や次世代技術の方向性を当社グループが正しく予測・認識できず、技術者のスキルアップやスキル獲得が遅れることで、技術者の保有スキルが時代に追いつかず、当該技術領域における技術者派遣やプロジェクトの要請が減少するリスクがあると想定しています。 | ||

| 評 判 | 顧客や投資家(投資市場)の企業に対する評価基準の変化や評判の変化 | ・当社グループの気候変動への取組みが不十分であると判断された場合には、次のようなリスクを想定しています。 1.当社顧客のサプライチェーン全体での脱炭素化の機運が高まる中、技術者派遣やプロジェクトの要請件数が減少する可能性 2.資本市場におけるESGやサステナビリティへの関心の高まりから、投資対象外と判断され、安定かつ長期の株主が獲得できず、株価の不安定化につながる可能性 | ・気候変動・持続的資源の利用・汚染防止・環境保全などの取組みや、当社グループの気候変動に対するレジリエンスの高さに関する情報を適時・適切にコミュニケーションすることで、次のような機会を想定しています。 1.顧客からの評価が高まることにより、優先購買先に指定され、収益増につながる可能性 2.資本市場からの評価が高まることで、投資先銘柄に選定され、安定・長期株主の獲得につながる可能性 | |

| 物理的 リスク | 急 性 | 異常気象の激甚化 (台風・豪雨・高潮等) | ・洪水や高潮などの自然災害増加による当社グループ施設や入居施設の被災により、人的・物理的損害や営業停止等の損害が生じる可能性があると想定しています。 | ・自然災害等による建物やインフラへの被害が発生した場合、その復興・復旧のための建築・土木事業の増加に伴い、施工管理技術者の派遣要請が増加する可能性があると想定しています。 |

| 惰 性 | 平均気温の上昇やこれに伴う労働・就業条件の変化・悪化 | ・冷房機器使用の増加によるコストアップや、施工管理業務を中心とした屋外業務の制限などに起因した売上収益の減少を想定しています。 | ・外気温の上昇による空調機器等需要が増加した場合、空調機器等の開発を促進するため、新たな技術者派遣やプロジェクトの機会増加による収益増を想定しています。 |

<営業利益に与えるインパクト>事業への財務的影響については、気候変動シナリオ等に基づき試算が可能な項目に関して、2030年時点に想定される営業利益に与えるインパクトとして項目別に試算しています。

1.5℃/2℃シナリオでは、低炭素化社会に向かうために炭素税の負担が増加すると予測される一方、洪水被害等物理的リスクについては、4℃シナリオとの比較では影響が小さいと予測されます。

4℃シナリオでは、低炭素社会への移行に向けた政策は強化されず、炭素税負担は1.5℃/2℃よりも小さくなるものの、物理的リスクは、1.5℃/2℃シナリオよりも影響額が大きくなるという試算結果となっています。

当社グループは、製造業・情報産業・製薬業界・研究機関・官公庁等に対する設計開発・研究開発・データ解析や、建設産業に対する建築・土木・設備等の施工管理といった国内技術者派遣業務を主体としているため、TCFDが定義するハイリスクセクターのような生産設備等を保有する必要がありません。このことから、いずれのシナリオにおいても、気候変動に関するリスクは僅少であると考えています。