有価証券届出書(新規公開時)

対処すべき課題

文中における将来に関する事項は、本書提出日現在において当社が判断したものであります。

(1)経営方針

当社は「映像から未来をつくる」というビジョンを掲げ、社会のために誰もが活用できるクラウド録画型映像プラットフォーム「Safie」を開発・提供しております。当社は、「映像」はリアルとインターネットをつなげる新しい「鍵」となることを信じており、「Safie」が映像、クラウド、そしてAI技術を駆使し、世界中の様々な映像デバイスとインターネットを繋ぎデータ化することで、一人一人の日々の意思決定を迅速にかつ効果的に行うことができる世界の実現を目指しております。

この実現のため、当社では、優位性のある商品を開発し、色々なパートナー経由で、様々な顧客に展開すると同時に、顧客業界ごとのアプリケーションを提供し様々な産業の現場オペレーションのデジタルトランスフォーメーションを支援してまいります。さらに、APIを通じて様々な開発パートナーが「Safie」サービスとデータ連携を行うことができるオープン・エコシステムの構築を進めております。

(2)当社の強み

① 商品の優位性とそれを支える技術力

「Safie」は従来の監視カメラサービス(注)に比べ、高画質、高セキュリティで低価格なサービスとして、多様な用途で、様々な業界の顧客に活用いただいております。

このサービスを支えるのは、ユーザー視点を考慮したUI/UXとそれを支える技術力です。ウェブサービス・アプリのエンジニアのみならず、膨大なデータを効率的かつ安全に処理するサーバーエンジニア、様々なデバイスをSafieとつなげる組み込みソフトを開発するデバイスエンジニア、AIを用いた画像解析を開発する役割や他社のAIソリューションをSafieにつなげる役割を担うAIエンジニアと多様な異才が一体となってサービスを開発・提供しております。創業以来、膨大な映像データをクラウドに安定的に保存し、効率的に配信し、APIを活用して他社との連携を構築してきた技術力と独自の仕組みが競争力の源泉であり、継続的なサービス品質・競争力の向上に向けて、新技術の開発や製品・サービスの改善を追求し続けております。

(注)アナログデータを出力するアナログカメラや、設置場所に録画装置を必要とするネットワークカメラを用いた監視カメラサービス

② 販売力

当社によるwebマーケティング等を通じて流入したユーザー企業への営業を中心とする直販営業網と、販売パートナー各社による営業網の双方を活用することで、クラウドモニタリング・録画サービス市場における稼働台数のシェアはNo.1(注)となっております。

販売パートナーはNTTグループ、Canonグループ、SECOMグループ、関西電力グループを筆頭に、全国数千人規模の営業員や顧客ネットワークをもつ大企業の強みを活用した効率的な営業網を構築しております。当社が直販営業で培った顧客セグメントごとの販売ノウハウを販売パートナーに共有したり、販売パートナーのブランド力を活かして販売パートナー独自の名称でサービス展開をしたり、販売パートナー各社の商材ともAPIで連携して独自商材をつくるなど、お互いの強みを活かして補完し合う協業を行っております。

販売パートナーとの収益モデルは、当社から販売パートナーへカメラやクラウドサービスを販売し、販売パートナーがそれぞれの顧客へ再販するモデルとなっており、2020年12月期の当社売上高における販売パートナーへの売上高割合は60%となっております。

(注)Techno Systems Research Co.,Ltd「2020年ネットワークカメラのクラウド録画サービス市場調査」

③ 顧客基盤と拡張性

当社サービスは大手企業も含む様々業界の顧客で活用されており、多くの顧客において、「Safie」は防犯用途だけではなく、日常の業務オペレーションの改善や効率的な現場の管理に使われております。

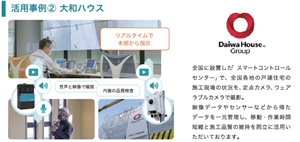

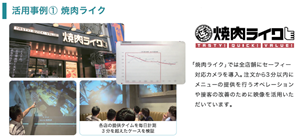

例えば、飲食チェーンにおいて、各店舗に設置したカメラを本社で一元管理し、複数の店舗映像を比べることで各店舗の接客オペレーションの実態把握と改善のために活用されております。またハウスメーカーにおいて、全国各地の施工現場の様子をカメラで中継し、リアルタイムにベテランの社員が現場に指示をすることで、移動時間や作業時間の短縮と施工品質の維持にご活用いただいております。

導入済み顧客から当社サービスの利便性と拡張性が高く評価されており、数店舗の導入からの全国の店舗への導入拡大や、防犯用途で導入されたのちにマーケティング用途での追加導入など、多様なリピートオーダーが生まれております。

顧客の膨大な録画映像は当社が契約するクラウドサービス上で管理されておりますが、当社の利用規約において録画映像の知的財産権はそれぞれの顧客に帰属し、当社はこの映像を閲覧することはできない仕組みになっており、顧客の映像データは安全に管理されております。ただし、顧客からの個別の同意のもと、適切な認証プロセスを経た上で、当社や開発パートナーに映像を共有いただくことで、様々な新サービスの開発検討に活かすことがあります。またAPIを通じて様々な会社のサービスと連携をおこなうことや、「Safie」の組み込みソフトをデバイスメーカー等に提供することで多様な他社機器と連携することが可能です。これにより、単純な防犯カメラ、監視カメラとしてのサービスだけでなく、「賢くなるカメラ」として後から追加機能を付加して、様々な社会課題を解決するためのソリューションへ進化させていくことが可能となります。例えば、東日本電信電話株式会社とは"三密"の回避をはじめとしたニューノーマルへ対応した映像ソリューションとして、施設の混雑状況をお客さまホームページ等から確認することが可能な「映像解析オプションPLACE AI」を提供しております。また、セコム株式会社とは、法人向けサービスのシステムセキュリティ「AZ」と「セコム画像クラウドサービス」との連携機能を追加し、ライブ映像、警備のセット・解除時やセンサー検知時の記録映像を高解像度で確認できるようにした新しいサービスを開始しております。

さらに、当社は2021年2月にAPIを公開しました。これにより様々な開発パートナーが「Safie」サービスとデータ連携を行うためのアプリケーションの開発を行うことができ、これらの活動を通じてクラウドとAPIを使ったオープン・エコシステムの構築を進めております。

④ 高い安定性を誇る財務・収益モデル

当社の中核サービスであるクラウド録画サービス「Safie」の課金モデルは、継続収入が見込めるリカーリング型の収益モデルとなっておりますが、このサービスの起点となるカメラは顧客に販売されるため、当社の売上高の構成は、リカーリング収益のみならず、スポット収益も伴います。スポット収益にはカメラ等の機器販売や設置作業費などが含まれ、リカーリング収益には、クラウド録画サービス、画像解析サービス、一部のカメラのレンタルサービスや、LTE通信費などが含まれております。

カメラ1台当たりの収益構造として、導入時にスポット収益が発生し、その後毎月クラウド録画サービスや画像解析サービスなどのリカーリング収益が発生するので、カメラが継続利用されると最終的な収益はリカーリング収益のほうがスポット収益よりも大きくなる構造になっております。実際に2020年12月期において全社売上高に占めるリカーリング収益の割合は42%でしたが、2021年1-6月累積値において、リカーリング収益の割合は52%に上昇しております。

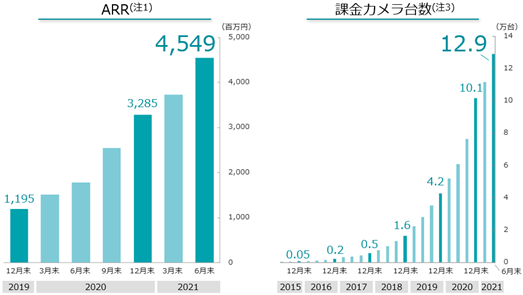

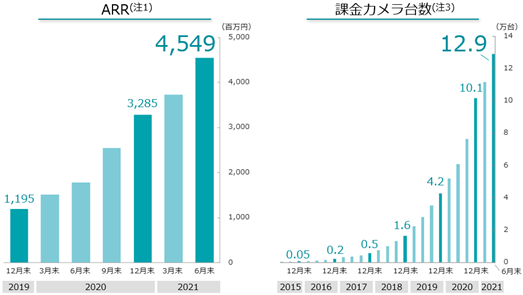

当社はリカーリング収益をより重視しており、その達成状況を判断するための経営上の指標はARR(注1)とし、2019年12月末のARRは1,195百万円、2020年12月末は3,285百万円、2021年6月末は4,549百万円となっております。また、ARRに関連する指標として、MRR(注2)及び課金カメラ台数(注3)を注視しております。課金カメラ台数は2018年12月末時点で1.6万台、2019年12月末時点で4.2万台、2020年12月末時点で10.1万台と毎年順調に増加し、2021年6月末時点で12.9万台となっております。

また当社の顧客からは継続的に利用されるだけでなく、追加のカメラ導入や画像解析サービスの追加が発生しており、2020年12月期において当社の直販顧客からの平均月次解約率(注4)は1%未満、NRR(注5)は138%になっております。

(注)1.ARR:Annual Recurring Revenueの略称。該当月のMRRを12倍して算出。

2.MRR:Monthly Recurring Revenueの略称。対象月の月末時点における顧客との契約において定められたID単位で毎月課金される月額利用料の合計額(一時収益は含まない)。

3.課金カメラ台数:各四半期に販売したカメラ台数ではなく、各四半期末時点で稼働・課金しているカメラ台数

4.平均月次解約率:月初における既存契約の月額課金台数に占める、当月中に解約に伴い減少した月額課金台数の割合の過去12ヵ月平均値。直販顧客においては2020年1月~12月の平均値は0.9%、OEMを含む販売パートナー経由の顧客においては、同期間で2.9%、Safie全体では、同期間で2.1%

5.NRR:Net Revenue Retentionの略称。直販NRRは、「2019年12月末時点における直販課金顧客から生じる2020年12月末時点における直販MRR」を「2019年12月末時点の直販MRR」で除して算出(販売パートナーからのMRRは含まない)。なお、販売パートナーのNRRは308%(「2019年12月末時点における販売パートナーから生じる2020年12月末時点におけるMRR」を「2019年12月末時点の販売パートナーから生じるMRR」で除して算出)。

⑤ 企業文化

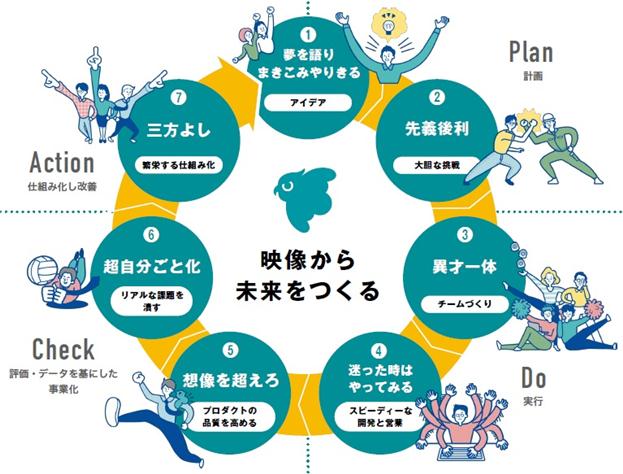

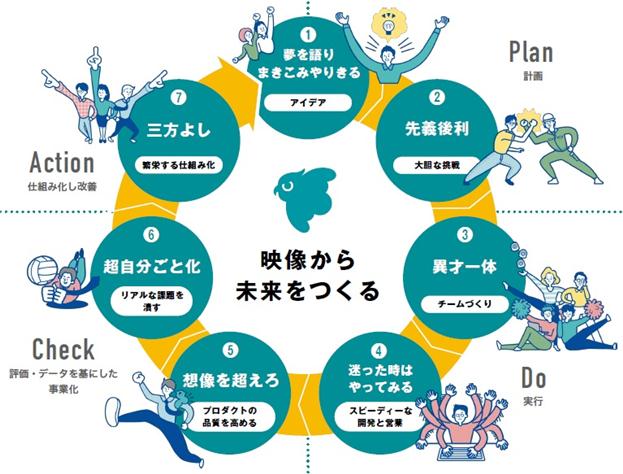

当社は「映像から未来をつくる」というビジョンを掲げ、それを実現するための、7つのSafie cultureを行動指針として定義し、このcultureに共感する社員が集まり、個々人が高い自律性を持ちながらも強い一体感を持つ組織を実現しております。

7つのculture

(3)経営上の目標の達成状況を判断するための客観的な指標等

当社は、中長期的に安定して売上収益を拡大させることが重要であると考えております。そのため、当社は達成状況を判断するための経営上の指標としてARRを重視して、2019年12月末は1,195百万円、2020年12月末は3,285百万円となっております。また、ARRに関連する指標として、MRR及び課金カメラ台数を増やしていくことが重要であると考えております。

(4)経営環境

我が国は、少子高齢化を背景に生産年齢人口は2018年から2040年にかけて20.5%の減少が見込まれ(注1)、2017年3月に政府が働き方改革実行計画を発表するなど、労働生産性の向上が要求される局面を迎えております。

このような環境下において、労働力の代わりを機械やロボットで行う省力化やセルフサービスが促進されると同時に監視や検知などにおけるカメラ活用や映像分析が広がりを見せております。また新型コロナウイルスの影響もあり、出張や現地訪問や現地調査の代わりとしての遠隔臨店、遠隔臨場(注2)などの現場の見える化や、現場のオペレーションをデジタルトランスフォーメーションして効率化していくという新しいニーズが広がっております。

さらに様々な産業において、大容量の映像をAIで分析する動きがでてきており、他拠点・大容量の映像を即時に共有し、APIで他社のシステムや開発環境とつなげることができる映像プラットフォームの活用余地が広がっております。

当社では2024年の日本国内における監視/モニタリングカメラ稼働台数は660万台程度(注3)、グローバルでは4億台程度になると推計(注4)しており、今後もさらに成長していくと考えております。

またドライブレコーダーやドアホン、ロボットなど様々な映像デバイスに「Safie」を搭載し、また接続することができるため、潜在的な市場はカメラ以外にも見込まれており、2022年時点でグローバルに約92.7億台が存在すると推計(注5)されている産業用IoTデバイスの一部でのSafieの利用や連携が可能になることを見込んでおります。

(注)1.国立社会保障・人口問題研究所「日本の将来推計人口(平成29年4月)」(出生中位・死亡中位推計)

2.遠隔臨場とは、建設現場においてウェアラブルカメラやネットワークカメラを活用し、現場に行かずとも離れた場所から立会などを行うこと。

3.日本国内における監視/モニタリングカメラ稼働台数は、矢野経済研究所「2020年度版監視カメラ市場予測と次世代戦略」において監視/モニタリングカメラの使用年数を5~7年と仮定しつつ、取材で得た情報を基に算出された矢野経済研究所による推計値。

4.グローバル総稼働台数は、国内の総稼働台数に係る矢野経済研究所の算出方法を参考に、その年を含む過去5年間の矢野経済研究所の推定による出荷台数の合計値として算出した当社試算値。

5.総務省「令和二年版 情報通信白書」に記載の産業用IoTデバイス数。オートメーション(IA/BA)、照明、エネルギー関連、セキュリティ、検査・計測機器などオートメーション以外の工業・産業用途の機器。

(5)中長期的な会社の経営戦略

① ユーザー基盤のさらなる拡大

当社は2020年12月期において新規で5万台の契約を獲得し、2021年6月末における課金カメラ台数は12.9万台に達しており、創業以来順調に拡大し続けております。しかしながら、日本国内に存在するカメラ台数だけで見ても、「Safie」の導入率は未だ低水準であり、潤沢な開拓余地が残されていると考えております。加えて、グローバル及び他の映像デバイスへの広がりを考えると「Safie」接続デバイス数及び課金カメラ台数の増加余地は膨大に存在しております。

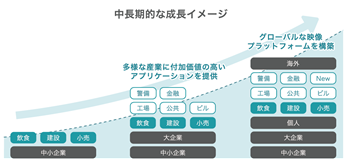

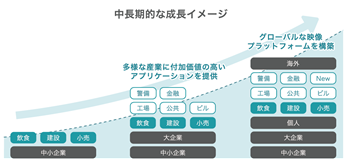

「Safie」が活用されている業界は、現時点では飲食業、小売業、建設業が中心ですが、2020年から工場などの製造業の現場のIoT化、安心安全なスマートシティの構築のための公共や警備、より高度なマーケティングが求められる金融市場など新しい業界へ広がっております。特に新型コロナウイルスの影響の中で、ウェアラブル型の「Safie Pocket2」を活用した、遠隔からの現場の見える化や、現場の映像データを活用した現場オペレーションのデジタルトランスフォーメーションというニーズとともにSafie活用シーンが急拡大しております。

例えば建設現場向けであれば、現場全体の進捗管理のために「Safie GO」、現場巡回管理のために「Safie Pocket2」、現場の入退管理のために「Safie Entrance」、安全管理のために「ドボレコJK」などの新しいソリューションを次々と展開し、それらを活用した現場DXが進んでおります。

国内の販売戦略は、直販営業による顧客ニーズの把握とそれに即した販売手法の確立を行い、その手法を業界ごとの販売パートナーと協議して洗練して展開することで、当社単独で行うよりも、はるかに早く、また多くのお客様にアプローチすることが可能です。また顧客ニーズを直接把握することで、製品開発へのフィードバックを効率的に働かせ、より使いやすいサービスとなるように継続的なアップデートを行うことで、より長くお客様に活用されるように努めております。今後は、対象となる業界を広げ、様々な現場ごとにソリューションやアプリケーションを増やし、それを販売パートナーへも展開することで成長を加速させて行きます。

② クラウド録画型映像プラットフォームとしての価値向上

拡大したカメラユーザー基盤から当社のクラウドに保存される膨大な映像データを活用して、さらに便利なサービスをお客様に提供する好循環(ネットワーク効果)を生み出すことができます。

当社のクラウドに保存される映像データは、映像データの知的財産権を有する当社の顧客からの適切な承諾を得ることで、画像解析を行うAIにとって貴重な教師データとなり、このデータを活用することでAIによる新しい画像解析サービスを生み出したり、画像解析の精度をあげることが可能です。これにより商用利用可能なレベルの精度になったAI画像解析サービスをエンドユーザーに提供できるようになります。

エンドユーザーは利用している「Safie」サービスに、継続的に新しい画像解析などの機能が追加されて、簡単に利用できるようになり、この拡張性に魅力を感じ、よりユーザーが増えていき、より多くの映像データが集まる好循環を生み出しております。

お客様は賢くなるカメラとして追加機能を簡単に利用でき、開発・ソリューションサプライヤーにはOpen APIでの簡単なデータアクセスを提供し、当社にとっては客単価の増加と解約防止が見込まれています。このエコシステムがネットワーク効果をもち、ユーザーの拡大がソリューションの拡大につながり、それがさらなるユーザーの拡大につながるという好循環をもたらし、セーフィーの成長を支えていく想定であります。

さらに、ネットワークカメラにとどまらずマルチデバイスのデータを取得し、映像に加えて、音声や自然言語時系列データなどの様々な種類のデータの解析基盤としていくことも可能であり、今後も社会におけるIoTやAI活用の進展とともに「Safie」が活用される機会は増大していくと考えております。

(6)優先的に対処すべき事業上及び財務上の課題

当社の対処すべき主な課題は以下のとおりであります。

① 優秀な人材の採用と育成

当社の持続的な成長のためには、多岐にわたる経歴を持つ優秀な人材を多数採用し、営業体制や開発体制、管理体制等を整備していくことが重要であると捉えております。特に経営戦略の実現の中で、業界ごとの顧客ニーズを正確に把握し、業界別のソリューションを開発していくことが重要と考えており、顧客ニーズを適切に把握できる営業や開発の人員を強化していくことが必要であります。当社のミッションや事業内容に共感し、高い意欲を持った優秀な人材を採用していくために、積極的な採用活動を進めるとともに、高い意欲を持って働ける環境や仕組みの構築に取り組んでまいります。

② 情報管理体制の継続的な強化

当社は多くの個人情報を扱っており、情報管理体制を継続的に強化していくことが重要であると考えております。当社の経営方針に従って、映像から未来をつくるために、当社は膨大な顧客の映像データを管理することになり、プラットフォーマーとしての健全性を強く求められると認識しております。当社で取り扱う映像データは個人が特定できる鮮明な画像であることが多く、原則として個人情報に該当するため、現在も個人情報保護に係る施策には万全の注意を払っておりますが、今後も社外有識者との会議を含め、社内体制や管理方法の強化・整備を行ってまいります。

③ 技術力の強化と追加サービスの展開

大量の映像データの処理及び解析に係る技術力は当社の競争力の源泉であり、事業の成長を支える基盤でもあることから、継続的な改善、強化が重要であると考えております。優秀な技術者の採用や先端技術への投資・モニタリング等を通じて、技術力の向上に取り組んでまいります。

また映像プラットフォームとしての価値向上のために、自社サービスの追加開発や、他社のソリューションが提供しやすい仕組みを継続的に開発し続けてまいります。

④ 利益及びキャッシュ・フローの創出(収益化)

当社は、事業拡大を目指し、開発投資や広告宣伝活動等に積極的に投資を進めており、2020年12月期は営業損失を計上しております。

当社の収益の中心は、サブスクリプション方式でユーザーに提供しており、継続して利用されることで収益が積みあがるストック型の収益モデルになります。一方で開発費用やユーザーの獲得費用が先行して計上される特徴があり、短期的には赤字が先行することが一般的です。

当社では事業の拡大に伴い、ストック収益が順調に積みあがることで、先行投資として計上される開発費用やユーザーの獲得費用が売上高に占める割合は低下傾向にあり、利益体質へ改善しつつあるものと考えております。

(1)経営方針

当社は「映像から未来をつくる」というビジョンを掲げ、社会のために誰もが活用できるクラウド録画型映像プラットフォーム「Safie」を開発・提供しております。当社は、「映像」はリアルとインターネットをつなげる新しい「鍵」となることを信じており、「Safie」が映像、クラウド、そしてAI技術を駆使し、世界中の様々な映像デバイスとインターネットを繋ぎデータ化することで、一人一人の日々の意思決定を迅速にかつ効果的に行うことができる世界の実現を目指しております。

この実現のため、当社では、優位性のある商品を開発し、色々なパートナー経由で、様々な顧客に展開すると同時に、顧客業界ごとのアプリケーションを提供し様々な産業の現場オペレーションのデジタルトランスフォーメーションを支援してまいります。さらに、APIを通じて様々な開発パートナーが「Safie」サービスとデータ連携を行うことができるオープン・エコシステムの構築を進めております。

(2)当社の強み

① 商品の優位性とそれを支える技術力

「Safie」は従来の監視カメラサービス(注)に比べ、高画質、高セキュリティで低価格なサービスとして、多様な用途で、様々な業界の顧客に活用いただいております。

このサービスを支えるのは、ユーザー視点を考慮したUI/UXとそれを支える技術力です。ウェブサービス・アプリのエンジニアのみならず、膨大なデータを効率的かつ安全に処理するサーバーエンジニア、様々なデバイスをSafieとつなげる組み込みソフトを開発するデバイスエンジニア、AIを用いた画像解析を開発する役割や他社のAIソリューションをSafieにつなげる役割を担うAIエンジニアと多様な異才が一体となってサービスを開発・提供しております。創業以来、膨大な映像データをクラウドに安定的に保存し、効率的に配信し、APIを活用して他社との連携を構築してきた技術力と独自の仕組みが競争力の源泉であり、継続的なサービス品質・競争力の向上に向けて、新技術の開発や製品・サービスの改善を追求し続けております。

(注)アナログデータを出力するアナログカメラや、設置場所に録画装置を必要とするネットワークカメラを用いた監視カメラサービス

② 販売力

当社によるwebマーケティング等を通じて流入したユーザー企業への営業を中心とする直販営業網と、販売パートナー各社による営業網の双方を活用することで、クラウドモニタリング・録画サービス市場における稼働台数のシェアはNo.1(注)となっております。

販売パートナーはNTTグループ、Canonグループ、SECOMグループ、関西電力グループを筆頭に、全国数千人規模の営業員や顧客ネットワークをもつ大企業の強みを活用した効率的な営業網を構築しております。当社が直販営業で培った顧客セグメントごとの販売ノウハウを販売パートナーに共有したり、販売パートナーのブランド力を活かして販売パートナー独自の名称でサービス展開をしたり、販売パートナー各社の商材ともAPIで連携して独自商材をつくるなど、お互いの強みを活かして補完し合う協業を行っております。

販売パートナーとの収益モデルは、当社から販売パートナーへカメラやクラウドサービスを販売し、販売パートナーがそれぞれの顧客へ再販するモデルとなっており、2020年12月期の当社売上高における販売パートナーへの売上高割合は60%となっております。

(注)Techno Systems Research Co.,Ltd「2020年ネットワークカメラのクラウド録画サービス市場調査」

③ 顧客基盤と拡張性

当社サービスは大手企業も含む様々業界の顧客で活用されており、多くの顧客において、「Safie」は防犯用途だけではなく、日常の業務オペレーションの改善や効率的な現場の管理に使われております。

例えば、飲食チェーンにおいて、各店舗に設置したカメラを本社で一元管理し、複数の店舗映像を比べることで各店舗の接客オペレーションの実態把握と改善のために活用されております。またハウスメーカーにおいて、全国各地の施工現場の様子をカメラで中継し、リアルタイムにベテランの社員が現場に指示をすることで、移動時間や作業時間の短縮と施工品質の維持にご活用いただいております。

導入済み顧客から当社サービスの利便性と拡張性が高く評価されており、数店舗の導入からの全国の店舗への導入拡大や、防犯用途で導入されたのちにマーケティング用途での追加導入など、多様なリピートオーダーが生まれております。

顧客の膨大な録画映像は当社が契約するクラウドサービス上で管理されておりますが、当社の利用規約において録画映像の知的財産権はそれぞれの顧客に帰属し、当社はこの映像を閲覧することはできない仕組みになっており、顧客の映像データは安全に管理されております。ただし、顧客からの個別の同意のもと、適切な認証プロセスを経た上で、当社や開発パートナーに映像を共有いただくことで、様々な新サービスの開発検討に活かすことがあります。またAPIを通じて様々な会社のサービスと連携をおこなうことや、「Safie」の組み込みソフトをデバイスメーカー等に提供することで多様な他社機器と連携することが可能です。これにより、単純な防犯カメラ、監視カメラとしてのサービスだけでなく、「賢くなるカメラ」として後から追加機能を付加して、様々な社会課題を解決するためのソリューションへ進化させていくことが可能となります。例えば、東日本電信電話株式会社とは"三密"の回避をはじめとしたニューノーマルへ対応した映像ソリューションとして、施設の混雑状況をお客さまホームページ等から確認することが可能な「映像解析オプションPLACE AI」を提供しております。また、セコム株式会社とは、法人向けサービスのシステムセキュリティ「AZ」と「セコム画像クラウドサービス」との連携機能を追加し、ライブ映像、警備のセット・解除時やセンサー検知時の記録映像を高解像度で確認できるようにした新しいサービスを開始しております。

さらに、当社は2021年2月にAPIを公開しました。これにより様々な開発パートナーが「Safie」サービスとデータ連携を行うためのアプリケーションの開発を行うことができ、これらの活動を通じてクラウドとAPIを使ったオープン・エコシステムの構築を進めております。

④ 高い安定性を誇る財務・収益モデル

当社の中核サービスであるクラウド録画サービス「Safie」の課金モデルは、継続収入が見込めるリカーリング型の収益モデルとなっておりますが、このサービスの起点となるカメラは顧客に販売されるため、当社の売上高の構成は、リカーリング収益のみならず、スポット収益も伴います。スポット収益にはカメラ等の機器販売や設置作業費などが含まれ、リカーリング収益には、クラウド録画サービス、画像解析サービス、一部のカメラのレンタルサービスや、LTE通信費などが含まれております。

カメラ1台当たりの収益構造として、導入時にスポット収益が発生し、その後毎月クラウド録画サービスや画像解析サービスなどのリカーリング収益が発生するので、カメラが継続利用されると最終的な収益はリカーリング収益のほうがスポット収益よりも大きくなる構造になっております。実際に2020年12月期において全社売上高に占めるリカーリング収益の割合は42%でしたが、2021年1-6月累積値において、リカーリング収益の割合は52%に上昇しております。

当社はリカーリング収益をより重視しており、その達成状況を判断するための経営上の指標はARR(注1)とし、2019年12月末のARRは1,195百万円、2020年12月末は3,285百万円、2021年6月末は4,549百万円となっております。また、ARRに関連する指標として、MRR(注2)及び課金カメラ台数(注3)を注視しております。課金カメラ台数は2018年12月末時点で1.6万台、2019年12月末時点で4.2万台、2020年12月末時点で10.1万台と毎年順調に増加し、2021年6月末時点で12.9万台となっております。

また当社の顧客からは継続的に利用されるだけでなく、追加のカメラ導入や画像解析サービスの追加が発生しており、2020年12月期において当社の直販顧客からの平均月次解約率(注4)は1%未満、NRR(注5)は138%になっております。

(注)1.ARR:Annual Recurring Revenueの略称。該当月のMRRを12倍して算出。

2.MRR:Monthly Recurring Revenueの略称。対象月の月末時点における顧客との契約において定められたID単位で毎月課金される月額利用料の合計額(一時収益は含まない)。

3.課金カメラ台数:各四半期に販売したカメラ台数ではなく、各四半期末時点で稼働・課金しているカメラ台数

4.平均月次解約率:月初における既存契約の月額課金台数に占める、当月中に解約に伴い減少した月額課金台数の割合の過去12ヵ月平均値。直販顧客においては2020年1月~12月の平均値は0.9%、OEMを含む販売パートナー経由の顧客においては、同期間で2.9%、Safie全体では、同期間で2.1%

5.NRR:Net Revenue Retentionの略称。直販NRRは、「2019年12月末時点における直販課金顧客から生じる2020年12月末時点における直販MRR」を「2019年12月末時点の直販MRR」で除して算出(販売パートナーからのMRRは含まない)。なお、販売パートナーのNRRは308%(「2019年12月末時点における販売パートナーから生じる2020年12月末時点におけるMRR」を「2019年12月末時点の販売パートナーから生じるMRR」で除して算出)。

⑤ 企業文化

当社は「映像から未来をつくる」というビジョンを掲げ、それを実現するための、7つのSafie cultureを行動指針として定義し、このcultureに共感する社員が集まり、個々人が高い自律性を持ちながらも強い一体感を持つ組織を実現しております。

7つのculture

(3)経営上の目標の達成状況を判断するための客観的な指標等

当社は、中長期的に安定して売上収益を拡大させることが重要であると考えております。そのため、当社は達成状況を判断するための経営上の指標としてARRを重視して、2019年12月末は1,195百万円、2020年12月末は3,285百万円となっております。また、ARRに関連する指標として、MRR及び課金カメラ台数を増やしていくことが重要であると考えております。

(4)経営環境

我が国は、少子高齢化を背景に生産年齢人口は2018年から2040年にかけて20.5%の減少が見込まれ(注1)、2017年3月に政府が働き方改革実行計画を発表するなど、労働生産性の向上が要求される局面を迎えております。

このような環境下において、労働力の代わりを機械やロボットで行う省力化やセルフサービスが促進されると同時に監視や検知などにおけるカメラ活用や映像分析が広がりを見せております。また新型コロナウイルスの影響もあり、出張や現地訪問や現地調査の代わりとしての遠隔臨店、遠隔臨場(注2)などの現場の見える化や、現場のオペレーションをデジタルトランスフォーメーションして効率化していくという新しいニーズが広がっております。

さらに様々な産業において、大容量の映像をAIで分析する動きがでてきており、他拠点・大容量の映像を即時に共有し、APIで他社のシステムや開発環境とつなげることができる映像プラットフォームの活用余地が広がっております。

当社では2024年の日本国内における監視/モニタリングカメラ稼働台数は660万台程度(注3)、グローバルでは4億台程度になると推計(注4)しており、今後もさらに成長していくと考えております。

またドライブレコーダーやドアホン、ロボットなど様々な映像デバイスに「Safie」を搭載し、また接続することができるため、潜在的な市場はカメラ以外にも見込まれており、2022年時点でグローバルに約92.7億台が存在すると推計(注5)されている産業用IoTデバイスの一部でのSafieの利用や連携が可能になることを見込んでおります。

(注)1.国立社会保障・人口問題研究所「日本の将来推計人口(平成29年4月)」(出生中位・死亡中位推計)

2.遠隔臨場とは、建設現場においてウェアラブルカメラやネットワークカメラを活用し、現場に行かずとも離れた場所から立会などを行うこと。

3.日本国内における監視/モニタリングカメラ稼働台数は、矢野経済研究所「2020年度版監視カメラ市場予測と次世代戦略」において監視/モニタリングカメラの使用年数を5~7年と仮定しつつ、取材で得た情報を基に算出された矢野経済研究所による推計値。

4.グローバル総稼働台数は、国内の総稼働台数に係る矢野経済研究所の算出方法を参考に、その年を含む過去5年間の矢野経済研究所の推定による出荷台数の合計値として算出した当社試算値。

5.総務省「令和二年版 情報通信白書」に記載の産業用IoTデバイス数。オートメーション(IA/BA)、照明、エネルギー関連、セキュリティ、検査・計測機器などオートメーション以外の工業・産業用途の機器。

(5)中長期的な会社の経営戦略

① ユーザー基盤のさらなる拡大

当社は2020年12月期において新規で5万台の契約を獲得し、2021年6月末における課金カメラ台数は12.9万台に達しており、創業以来順調に拡大し続けております。しかしながら、日本国内に存在するカメラ台数だけで見ても、「Safie」の導入率は未だ低水準であり、潤沢な開拓余地が残されていると考えております。加えて、グローバル及び他の映像デバイスへの広がりを考えると「Safie」接続デバイス数及び課金カメラ台数の増加余地は膨大に存在しております。

「Safie」が活用されている業界は、現時点では飲食業、小売業、建設業が中心ですが、2020年から工場などの製造業の現場のIoT化、安心安全なスマートシティの構築のための公共や警備、より高度なマーケティングが求められる金融市場など新しい業界へ広がっております。特に新型コロナウイルスの影響の中で、ウェアラブル型の「Safie Pocket2」を活用した、遠隔からの現場の見える化や、現場の映像データを活用した現場オペレーションのデジタルトランスフォーメーションというニーズとともにSafie活用シーンが急拡大しております。

例えば建設現場向けであれば、現場全体の進捗管理のために「Safie GO」、現場巡回管理のために「Safie Pocket2」、現場の入退管理のために「Safie Entrance」、安全管理のために「ドボレコJK」などの新しいソリューションを次々と展開し、それらを活用した現場DXが進んでおります。

国内の販売戦略は、直販営業による顧客ニーズの把握とそれに即した販売手法の確立を行い、その手法を業界ごとの販売パートナーと協議して洗練して展開することで、当社単独で行うよりも、はるかに早く、また多くのお客様にアプローチすることが可能です。また顧客ニーズを直接把握することで、製品開発へのフィードバックを効率的に働かせ、より使いやすいサービスとなるように継続的なアップデートを行うことで、より長くお客様に活用されるように努めております。今後は、対象となる業界を広げ、様々な現場ごとにソリューションやアプリケーションを増やし、それを販売パートナーへも展開することで成長を加速させて行きます。

② クラウド録画型映像プラットフォームとしての価値向上

拡大したカメラユーザー基盤から当社のクラウドに保存される膨大な映像データを活用して、さらに便利なサービスをお客様に提供する好循環(ネットワーク効果)を生み出すことができます。

当社のクラウドに保存される映像データは、映像データの知的財産権を有する当社の顧客からの適切な承諾を得ることで、画像解析を行うAIにとって貴重な教師データとなり、このデータを活用することでAIによる新しい画像解析サービスを生み出したり、画像解析の精度をあげることが可能です。これにより商用利用可能なレベルの精度になったAI画像解析サービスをエンドユーザーに提供できるようになります。

エンドユーザーは利用している「Safie」サービスに、継続的に新しい画像解析などの機能が追加されて、簡単に利用できるようになり、この拡張性に魅力を感じ、よりユーザーが増えていき、より多くの映像データが集まる好循環を生み出しております。

お客様は賢くなるカメラとして追加機能を簡単に利用でき、開発・ソリューションサプライヤーにはOpen APIでの簡単なデータアクセスを提供し、当社にとっては客単価の増加と解約防止が見込まれています。このエコシステムがネットワーク効果をもち、ユーザーの拡大がソリューションの拡大につながり、それがさらなるユーザーの拡大につながるという好循環をもたらし、セーフィーの成長を支えていく想定であります。

さらに、ネットワークカメラにとどまらずマルチデバイスのデータを取得し、映像に加えて、音声や自然言語時系列データなどの様々な種類のデータの解析基盤としていくことも可能であり、今後も社会におけるIoTやAI活用の進展とともに「Safie」が活用される機会は増大していくと考えております。

(6)優先的に対処すべき事業上及び財務上の課題

当社の対処すべき主な課題は以下のとおりであります。

① 優秀な人材の採用と育成

当社の持続的な成長のためには、多岐にわたる経歴を持つ優秀な人材を多数採用し、営業体制や開発体制、管理体制等を整備していくことが重要であると捉えております。特に経営戦略の実現の中で、業界ごとの顧客ニーズを正確に把握し、業界別のソリューションを開発していくことが重要と考えており、顧客ニーズを適切に把握できる営業や開発の人員を強化していくことが必要であります。当社のミッションや事業内容に共感し、高い意欲を持った優秀な人材を採用していくために、積極的な採用活動を進めるとともに、高い意欲を持って働ける環境や仕組みの構築に取り組んでまいります。

② 情報管理体制の継続的な強化

当社は多くの個人情報を扱っており、情報管理体制を継続的に強化していくことが重要であると考えております。当社の経営方針に従って、映像から未来をつくるために、当社は膨大な顧客の映像データを管理することになり、プラットフォーマーとしての健全性を強く求められると認識しております。当社で取り扱う映像データは個人が特定できる鮮明な画像であることが多く、原則として個人情報に該当するため、現在も個人情報保護に係る施策には万全の注意を払っておりますが、今後も社外有識者との会議を含め、社内体制や管理方法の強化・整備を行ってまいります。

③ 技術力の強化と追加サービスの展開

大量の映像データの処理及び解析に係る技術力は当社の競争力の源泉であり、事業の成長を支える基盤でもあることから、継続的な改善、強化が重要であると考えております。優秀な技術者の採用や先端技術への投資・モニタリング等を通じて、技術力の向上に取り組んでまいります。

また映像プラットフォームとしての価値向上のために、自社サービスの追加開発や、他社のソリューションが提供しやすい仕組みを継続的に開発し続けてまいります。

④ 利益及びキャッシュ・フローの創出(収益化)

当社は、事業拡大を目指し、開発投資や広告宣伝活動等に積極的に投資を進めており、2020年12月期は営業損失を計上しております。

当社の収益の中心は、サブスクリプション方式でユーザーに提供しており、継続して利用されることで収益が積みあがるストック型の収益モデルになります。一方で開発費用やユーザーの獲得費用が先行して計上される特徴があり、短期的には赤字が先行することが一般的です。

当社では事業の拡大に伴い、ストック収益が順調に積みあがることで、先行投資として計上される開発費用やユーザーの獲得費用が売上高に占める割合は低下傾向にあり、利益体質へ改善しつつあるものと考えております。