四半期報告書-第41期第2四半期(令和2年7月1日-令和2年9月30日)

- 【提出】

- 2020/11/13 14:45

- 【資料】

- PDFをみる

注記事項-追加情報、要約四半期連結財務諸表(IFRS)

28.追加情報

(Tモバイル株式の売却取引について)

(1)本売却の概要

当社は「4.5兆円プログラム」の一環として、保有するTモバイルの普通株式304,606,049株のうち、2020年6月26日に173,564,426株((2)に記載のa、b)、2020年7月16日に5,000,000株((2)に記載のc)、2020年8月3日に19,750,000株((2)に記載のd)を、当社子会社を通じてTモバイルに売却しました(以下「本売却」)。

Tモバイルは当社子会社から購入した株式を米国内における公募、現金強制転換証券(Cash Mandatory Exchangeable Trust Securities)を発行する信託を通じた私募、株主割当による株式募集(注)および同社取締役のマルセロ・クラウレへの売却(以下「本件関連取引」)を通じて処分し、その手取金は当社子会社に引渡されました。

当社は本売却および本件関連取引の実施に関連して、Tモバイルに対して3億米ドルを支払いました。

なお、本売却において当社が受け取る売却価額の総額は、本件関連取引におけるTモバイルの手取金と同額です。

(注)当社、ドイツテレコム、マルセロ・クラウレおよびその関連当事者は、割当てを受ける権利を放棄しています。

(2)本売却売却株式数および売却価額

(3)ドイツテレコムに対するオプションの付与

当社は当社子会社を通じて保有するTモバイル株式101,491,623株を対象株式とする株式購入オプション(以下「本オプション」)をドイツテレコムに付与しました。

a. 上記101,491,623株のうち44,905,479株を対象とする株式購入オプションの行使価額は、1株当たり103.00米ドルです。また、ドイツテレコムはオプション付与日以降いつでも権利行使可能です。

b. 上記101,491,623株のうち56,586,144株を対象とする株式購入オプションの行使価額は、行使に先立つ20取引日のTモバイル株式市場株価の加重平均価額の平均です。また、ドイツテレコムは、上記ⅰの権利行使後もしくは2020年10月2日以降、権利行使可能です。

(注)本オプションは、早期終了をもたらす一定の事象が発生しない限り、2024年6月22日に行使期限が到来します。

(4)本売却株式数、本オプションの対象株式数および本取引前後の当社が所有する株式の状況

(注)本オプションの全てが行使されたと仮定して算出しています。

(Zホールディングス㈱とLINE㈱の経営統合について)

ソフトバンク㈱、NAVER Corporation(以下「NAVER」、ソフトバンク㈱とNAVERを総称して「両社」)、Zホールディングス㈱(以下「ZHD」)およびNAVERの子会社であるLINE㈱(以下「LINE」)は、ZHDおよびその子会社(以下「ZHDグループ」)とLINEおよびその子会社(以下「LINEグループ」)の経営統合(以下「本経営統合」)に関して協議・検討を進めてきました。

2019年12月23日、4社間において、本経営統合に関する法的拘束力のある最終契約である経営統合契約書(以下「本統合最終契約」)を締結し、また、同日、両社間において、本統合最終契約に関連して法的拘束力のある取引契約書および合弁契約書を締結しました。

本経営統合を実現するための取引の一環として、両社が共同して、日本および米国において公開買付け(以下、日本における公開買付けを「日本公開買付け」、米国における公開買付けを「米国公開買付け」、日本公開買付けおよび米国公開買付けを総称して「本件共同公開買付け」)を実施することをそれぞれ決定しました。

本経営統合後の上場統合会社であるZHD(以下「統合会社」)は、当社の子会社となる予定です。本経営統合は、必要とされる各国における競争法、外為法その他法令上必要なクリアランス・許認可等の取得が完了していること、その他本統合最終契約において定める前提条件(以下「本前提条件」)が充足されることを条件として行われます。ソフトバンク㈱およびNAVERの完全子会社であるNAVER J.Hub株式会社(以下「NAVER J.Hub」、ソフトバンク㈱およびNAVER J.Hubを総称して「公開買付者ら」)は、米国、台湾および韓国の競争法に基づき必要な手続および対応が完了し、また、日本の競争法に基づく必要な手続および対応についても日本公開買付けの買付け等の期間(以下「公開買付期間」)満了の日の前日までに完了する目途が付いたことも踏まえ、2020年8月3日、本前提条件のうち本非公開化取引(注1)の実行に必要な本クリアランス手続(注2)が完了していることとの条件以外の全てが充足され、当該条件については本統合最終契約の全当事者により放棄されたことを確認したため、当該決定に従い、本件共同公開買付けを2020年8月4日より実施していましたが、2020年9月15日をもって終了しました。なお、日本の競争法に基づく必要な手続および対応については公正取引委員会から2020年8月4日付「排除措置命令を行わない旨の通知書」および同日付「禁止期間の短縮の通知書」を受領しています。また、本経営統合の完了は2021年3月頃と想定しています。

本経営統合の方式は「(2)本経営統合の概要」をご参照ください。

(注1)本非公開化取引とは、本件共同公開買付けと併せて、LINEを非公開化するための一連の手続をいいます。

(注2)本クリアランス手続とは、許認可等の取得および必要な待機期間および/または審査期間の経過を含む、本経営統合の実行につき必要とされる各国における競争法令および投資規制法令上の手続をいいます。

(1)本経営統合の目的

本経営統合は、ZHDグループおよびLINEグループがそれぞれの経営資源を集約し、本経営統合後の統合会社グループにおいて、それぞれの事業領域におけるシナジーを追求するとともに、AI、コマース、FinTech(注1)、広告・O2O(注2)、その他の新規事業領域における成長を目指して事業投資を実行することで、日本およびグローバルにおける熾烈な競争を勝ち抜くことができる企業グループへと飛躍することを目的として、ZHDおよびLINEが対等の精神に則って経営統合を行うものです。

(注1)FinTech(フィンテック)とは、FinanceとTechnologyを組み合わせた造語で、スマートフォン・タブレット端末等のスマートデバイスやビッグデータ活用技術の活用により、既存の金融サービスの非効率性を解消し、金融サービスのイノベーションを提供しようとする活動をいいます。

(注2)O2O(オー・ツー・オー)とは、Online to Offlineの略語で、オンライン(インターネット)の情報がオフライン(実世界)の購買活動に影響を与える施策をいいます。

(2)本経営統合の概要

本統合最終契約において、ソフトバンク㈱、NAVER、ZHDおよびLINEの4社間で、本経営統合の方式について、大要以下の通り合意しています。

① ソフトバンク㈱およびNAVERまたはその完全子会社(日本法人)(NAVERと併せて、以下「NAVERら」)は、共同して、LINEの非公開化を目的として、本件共同公開買付けを実施する。

② 本件共同公開買付けが成立し、本件共同公開買付けにおいて本対象株式等(注1)の全てが取得されなかった場合には、LINEの株主をソフトバンク㈱およびNAVERらのみとし、LINEを非公開化するための、株式の併合その他の方法を用いたスクイーズアウト手続(以下「本件スクイーズアウト手続」)を行い、LINEの株主に対して本件共同公開買付けにおける公開買付価格と同額の対価を交付する。

③ ソフトバンク㈱の子会社である汐留Zホールディングス合同会社(以下「汐留Zホールディングス」)(注2)が保有するZHD株式の全部(以下「応募予定株式」)を取得することを目的として、LINEがZHD株式に対する公開買付け(以下「ZHD株式公開買付け」)(注3)を行う。

④ ZHD株式公開買付けの決済に先立ち、LINEは、ZHD株式公開買付けの買付代金を確保するために、ソフトバンク㈱を引受先、引受金額をZHD株式公開買付けの買付代金相当額とする社債の発行(以下「本社債発行」)を行う。

⑤ ZHD株式公開買付けの決済の完了後、汐留Zホールディングスを吸収合併消滅会社、LINEを吸収合併存続会社とする吸収合併(以下「本合併」)を行い、LINEは、2019年9月30日時点におけるLINEおよびZHDの各発行済株式総数(自己株式を除く)を前提として、本合併の対価として、LINE株式180,882,293株の新株を発行し(注4)、その全てを汐留Zホールディングスの親会社であるソフトバンク㈱に対して割当て交付する。

⑥ ZHD株式公開買付けの決済開始日の前日までに、ソフトバンク㈱およびNAVERらの間においてソフトバンク㈱の保有するLINE株式の一部のNAVERらに対する譲渡を行い、本合併の効力発生直後におけるソフトバンク㈱およびNAVERらの保有するLINEの議決権割合を50:50とする(以下「本件JV化取引」)。なお、本合併および本件JV化取引を経て、LINEはソフトバンク㈱の子会社(予定)となる。

⑦ 本合併の効力発生と同時に、LINEが新たに設立するその完全子会社(以下「LINE承継会社」)に対してLINEの全事業(ただし、ZHD株式および本経営統合に関してLINEが締結した契約に係る契約上の地位その他吸収分割契約において定める権利義務を除く。)を承継させる吸収分割(以下「本会社分割」)を行う。

⑧ 本会社分割の効力発生後、ZHDを株式交換完全親会社、LINE承継会社を株式交換完全子会社、その対価をZHD株式とする株式交換(以下「本株式交換」)を行う。

(注1)LINEの普通株式(以下「LINE株式」)、新株予約権、新株予約権付社債および米国預託証券(以下「本米国預託証券」)(NAVER所有分およびLINE保有の自己株式を除きます。)を総称して、「本対象株式等」といいます。

(注2)ソフトバンク㈱は、本経営統合に関連して、2019年12月18日を実行日として、ソフトバンク㈱が保有していたZHD株式の全部についてソフトバンク㈱の子会社である汐留Zホールディングスに譲渡しました。なお、汐留Zホールディングス合同会社は2020年3月31日付で汐留Zホールディングス㈱より組織変更しています。

(注3)ZHD株式公開買付けは、応募予定株式を汐留ZホールディングスからLINEへ移管することを目的としてソフトバンク㈱およびNAVERの合意に基づき実施されるものですので、ZHD株式公開買付けの開始までの状況の変化等により、法令等で許容される範囲で応募予定株式を汐留ZホールディングスからLINEへ移管する方法または条件が変更になる可能性があります。また、ZHD株式公開買付けは、直接間接を問わず、米国内においてまたはZHD株式公開買付けから明確に除外される米国株主に向けてもしくはその利益のために行われるものではありません。なお、ZHD株式公開買付けの開始は、公開買付者らが本件共同公開買付けの開始を決定したことに伴い、2021年1月頃を想定しています。

(注4)ただし、本件スクイーズアウト手続の結果およびその他合理的に調整を要する事由が生じた場合には当該事由に応じてソフトバンク㈱およびNAVERが別途合意するところにより適切に調整される予定です。

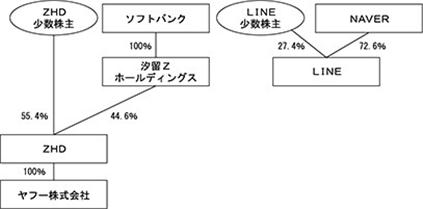

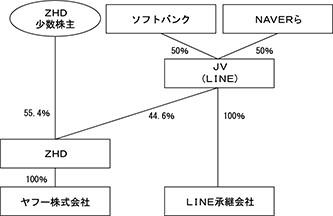

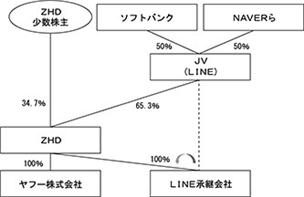

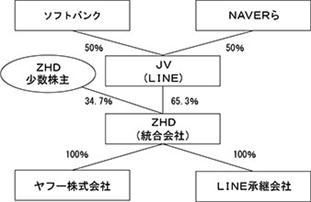

なお、本経営統合の方式の詳細については、以下スキーム図もご参照ください。

本経営統合のスキーム図

(3)当事会社の概要

a.本経営統合に係る当事会社

(a)異動する子会社の概要

b.本合併の当事会社

(a)吸収合併消滅会社

(注)汐留Zホールディングス合同会社は2020年3月31日付で汐留Zホールディングス㈱より組織変更しています。

(b)吸収合併存続会社

吸収合併存続会社であるLINEの概要については、前記「(3)当事会社の概要」の「a.本経営統合に係る当事会社」の「(a)異動する子会社の概要」をご参照ください。

(c)本合併後の吸収合併存続会社の状況

(注)本会社分割の効力発生前の状況を記載しています。LINEは、本会社分割により、その全事業をLINE承継会社に承継させる予定であり、本会社分割の効力発生後、LINE(本JV)は、ZHD(統合会社)株式を保有することにより、その事業活動を支配、管理する事業およびそれに付随する業務を行う予定です。また、本会社分割の効力発生後、LINE(本JV)の名称は変更される予定ですが、変更後の名称は未定です。

c.本株式交換の当事会社

(a)株式交換完全親会社および株式交換完全子会社

(注)ZHDについては、上記のほかZHD所有の自己株式60,126,021株があります。

(b)本株式交換後の株式交換完全親会社の概要

(4)日本公開買付けの概要

a.LINEの概要

b.買付け等の期間

2020年8月4日から2020年9月15日まで

c.買付け等の価格

(a)普通株式 1株につき、5,380円

(b)新株予約権 1個につき、1円

(c)新株予約権付社債

(d)株券等預託証券

原株式保管銀行である株式会社みずほ銀行に預託されたLINE株式1株の所有権を表章するものとして、預託銀行であるJPモルガン・チェース銀行により米国で登録・発行され、ニューヨーク証券取引所に上場されている米国預託証券 1個につき、5,380円

d.買付予定の株券等の数

(5)日本公開買付けの結果

a.買付け等を行った株券等の数

日本公開買付けにおける「株式に換算した買付数」の公開買付者ごとの内訳は以下の通りです。

b.買付代金

日本公開買付けにおける買付代金の総額は159,195,265,240円であり、公開買付者ごとの内訳は以下の通りです。

c.買付け等による株券等所有割合の異動

d.その他

(a) 米国公開買付け

公開買付者らが、日本公開買付けと並行して実施した米国公開買付けにおいては、LINE株式553,700株および本米国預託証券1,090,772個(LINE株式に転換された場合の株式数:1,090,772株)の応募があり、公開買付者らは、当該LINE株式および本米国預託証券の全部の買付け等を行いました。米国公開買付けにおける本米国預託証券1個当たりの買付け等の価格およびLINE株式1株当たりの買付け等の価格はいずれも日本公開買付けにおける公開買付価格と同一の価格(金5,380円)とされています。

(b) 本件共同公開買付けの結果の概要

日本公開買付けおよび米国公開買付けの買付け等の結果を踏まえた、本件共同公開買付けにおける「買付け等を行った株券等の数」および「買付け等による株券等所有割合の異動」は以下の通りです。

① 買付け等を行った株券等の数(本件共同公開買付け)

本件共同公開買付けにおける「株式に換算した買付数」の公開買付者ごとの内訳は以下の通りです。

② 買付代金(本件共同公開買付け)

本件共同公開買付けにおける買付代金の総額は168,042,524,600円であり、公開買付者ごとの内訳は以下の通りです。

③ 買付け等による株券等所有割合の異動(本件共同公開買付け)

e.今後の見通し

本件共同公開買付けにおいて本対象株式等の全てが取得されなかったため、公開買付者らは、LINEの株主をNAVERおよび公開買付者らのみとするための一連の手続を実施することを予定しています。

(6)今後の業績に与える影響

本経営統合による業績等への影響については確定していません。

(アーム株式の売却について)

当社は、2020年9月13日(米国時間)、当社100%子会社であるSoftBank Group Capital Limited(以下「SBGC」)およびソフトバンク・ビジョン・ファンドが保有するアームの全株式を米国の半導体メーカーであるNVIDIA Corporation(以下「NVIDIA」)に対して取引価値を最大400億米ドルと評価した取引で売却すること(以下「本取引」)について、SBGC、ソフトバンク・ビジョン・ファンドおよびNVIDIAの間で最終的な契約の締結に至りました。

本取引は、英国、中国、EUおよび米国を含む必要な規制当局の承認、その他の一般的なクロージング要件の充足を条件とし、本取引の完了までには約18カ月かかると見込んでいます。

本取引の完了をもってアームは当社の子会社に該当しないこととなり、当社の連結対象から除外されますが、本取引は、英国、中国、EU及び米国を含む必要な規制当局の承認を条件としていることから、現時点においては本取引完了の可能性が非常に高いと判断することはできないため、当社要約四半期連結損益計算書においてアームは引き続き継続事業として扱われています。

(1)本取引の目的

当社にとって、2016年9月に310億米ドルで買収したアームは最も重要な資産の一つです。当初計画していたアーム単独での再上場とNVIDIAとの組み合わせについて検討した結果、後者のほうがアームの潜在的な可能性をより実現でき、当社の株主価値の向上に資すると判断しました。世界で最も普及しているコンピューティングプラットフォームを提供するアームとAIコンピューティングの第一人者であるNVIDIAの組み合わせにより、AI時代の世界をリードするコンピューティングカンパニーが誕生し、イノベーションを加速するとともに大型高成長市場へと事業を拡大していくものと期待しています。本取引の完了後、当社はNVIDIAの戦略的な主要株主としてアームの長期的な成功に引き続きコミットし、NVIDIAの価値の向上、ひいては当社の株主価値のさらなる向上に取り組んでいきます。

(2)本取引の概要

本取引の概要は以下の通りです。

・ SBGCおよびソフトバンク・ビジョン・ファンドが保有するアームの全株式をNVIDIAに売却します。

・ 取引価値は、最大で400億米ドルです。400億米ドルのうち、契約時にSBGCおよびアームに対して20億米ドルが現金で支払われ、クロージング時にSBGCおよびソフトバンク・ビジョン・ファンドに対して100億米ドルが現金で、215億米ドルがNVIDIAの普通株式(44,366,423株。なお、このうち10億米ドル相当(2,063,554株)は、本取引の最終契約におけるSBGCおよびソフトバンク・ビジョン・ファンドが負担し得る一定の補償義務の履行のためにエスクローの対象となります。)で支払われます。また、アーンアウトとして最大50億米ドルが、アームの業績が最終契約において規定された一定の財務指標を達成することを条件としてSBGCおよびソフトバンク・ビジョン・ファンドに対して支払われることとされ、アーンアウトが支払われる場合、当社はNVIDIA普通株式か現金のいずれで受け取るか選択することができます。

・ その他15億米ドル相当のNVIDIA株式報酬がクロージング後にNVIDIAからアームの従業員に付与されます。

・ 215億米ドルに相当するNVIDIA普通株式の数(44,366,423株)は、1株当たり484.6007米ドル(2020年9月10日に終了した連続した30取引日の同社普通株式終値の平均(小数第5位を切り上げ))に基づき決定されます。

・ 本取引の完了後、SBGCおよびソフトバンク・ビジョン・ファンドは合計でNVIDIAの発行済み株式(自己株式を除きます。)の約6.7~8.1%を保有することになると見込んでいます(最終的なアーンアウトの金額により変動します。)。本取引の完了後もNVIDIAは当社の子会社や関連会社に該当しません。

・ アームの事業のうちISG(Internet-of-Things Services Group;IoTに関連するサービスグループ)事業は、本取引の完了までにアームから分離される見込みで、本取引の対象外です。

・ 本取引の最終契約の締結にあわせて、NVIDIAとアームはライセンス契約を締結しました。当該契約の対価である7.5億米ドルは、契約時にSBGCおよびアームに対して支払われた20億米ドルに含まれます。

(Tモバイル株式の売却取引について)

(1)本売却の概要

当社は「4.5兆円プログラム」の一環として、保有するTモバイルの普通株式304,606,049株のうち、2020年6月26日に173,564,426株((2)に記載のa、b)、2020年7月16日に5,000,000株((2)に記載のc)、2020年8月3日に19,750,000株((2)に記載のd)を、当社子会社を通じてTモバイルに売却しました(以下「本売却」)。

Tモバイルは当社子会社から購入した株式を米国内における公募、現金強制転換証券(Cash Mandatory Exchangeable Trust Securities)を発行する信託を通じた私募、株主割当による株式募集(注)および同社取締役のマルセロ・クラウレへの売却(以下「本件関連取引」)を通じて処分し、その手取金は当社子会社に引渡されました。

当社は本売却および本件関連取引の実施に関連して、Tモバイルに対して3億米ドルを支払いました。

なお、本売却において当社が受け取る売却価額の総額は、本件関連取引におけるTモバイルの手取金と同額です。

(注)当社、ドイツテレコム、マルセロ・クラウレおよびその関連当事者は、割当てを受ける権利を放棄しています。

(2)本売却売却株式数および売却価額

| a.Tモバイルによる米国内における公募の対象株式数および売却価額 | 154,147,026株 1株当たりの売却価額 103.00米ドル 売却価額の総額 15,877百万米ドル |

| b.Tモバイルによる信託を通じた私募においてTモバイルが信託に対して売却する株式数および売却価額 | 19,417,400株 売却価額の総額 1,667百万米ドル |

| c.Tモバイルによる同社取締役のマルセロ・クラウレへの売却対象株式数および売却価額 | 5,000,000株 1株当たりの売却価額 103.00米ドル 売却価額の総額 515百万米ドル |

| d.Tモバイルによる株主割当による株式募集の売却対象株式数および売却価額 | 19,750,000株 1株当たりの売却価額 103.00米ドル 売却価額の総額 2,034百万米ドル |

(3)ドイツテレコムに対するオプションの付与

当社は当社子会社を通じて保有するTモバイル株式101,491,623株を対象株式とする株式購入オプション(以下「本オプション」)をドイツテレコムに付与しました。

a. 上記101,491,623株のうち44,905,479株を対象とする株式購入オプションの行使価額は、1株当たり103.00米ドルです。また、ドイツテレコムはオプション付与日以降いつでも権利行使可能です。

b. 上記101,491,623株のうち56,586,144株を対象とする株式購入オプションの行使価額は、行使に先立つ20取引日のTモバイル株式市場株価の加重平均価額の平均です。また、ドイツテレコムは、上記ⅰの権利行使後もしくは2020年10月2日以降、権利行使可能です。

(注)本オプションは、早期終了をもたらす一定の事象が発生しない限り、2024年6月22日に行使期限が到来します。

(4)本売却株式数、本オプションの対象株式数および本取引前後の当社が所有する株式の状況

| a.本売却前の保有株式数 | 304,606,049株 |

| b.本売却株式数 | 198,314,426株 |

| c.本売却後の保有株式数 | 106,291,623株 |

| d.本オプションの対象株式数 | 101,491,623株 |

| e.本オプションが行使された場合の所有株式数(注) | 4,800,000株 |

(注)本オプションの全てが行使されたと仮定して算出しています。

(Zホールディングス㈱とLINE㈱の経営統合について)

ソフトバンク㈱、NAVER Corporation(以下「NAVER」、ソフトバンク㈱とNAVERを総称して「両社」)、Zホールディングス㈱(以下「ZHD」)およびNAVERの子会社であるLINE㈱(以下「LINE」)は、ZHDおよびその子会社(以下「ZHDグループ」)とLINEおよびその子会社(以下「LINEグループ」)の経営統合(以下「本経営統合」)に関して協議・検討を進めてきました。

2019年12月23日、4社間において、本経営統合に関する法的拘束力のある最終契約である経営統合契約書(以下「本統合最終契約」)を締結し、また、同日、両社間において、本統合最終契約に関連して法的拘束力のある取引契約書および合弁契約書を締結しました。

本経営統合を実現するための取引の一環として、両社が共同して、日本および米国において公開買付け(以下、日本における公開買付けを「日本公開買付け」、米国における公開買付けを「米国公開買付け」、日本公開買付けおよび米国公開買付けを総称して「本件共同公開買付け」)を実施することをそれぞれ決定しました。

本経営統合後の上場統合会社であるZHD(以下「統合会社」)は、当社の子会社となる予定です。本経営統合は、必要とされる各国における競争法、外為法その他法令上必要なクリアランス・許認可等の取得が完了していること、その他本統合最終契約において定める前提条件(以下「本前提条件」)が充足されることを条件として行われます。ソフトバンク㈱およびNAVERの完全子会社であるNAVER J.Hub株式会社(以下「NAVER J.Hub」、ソフトバンク㈱およびNAVER J.Hubを総称して「公開買付者ら」)は、米国、台湾および韓国の競争法に基づき必要な手続および対応が完了し、また、日本の競争法に基づく必要な手続および対応についても日本公開買付けの買付け等の期間(以下「公開買付期間」)満了の日の前日までに完了する目途が付いたことも踏まえ、2020年8月3日、本前提条件のうち本非公開化取引(注1)の実行に必要な本クリアランス手続(注2)が完了していることとの条件以外の全てが充足され、当該条件については本統合最終契約の全当事者により放棄されたことを確認したため、当該決定に従い、本件共同公開買付けを2020年8月4日より実施していましたが、2020年9月15日をもって終了しました。なお、日本の競争法に基づく必要な手続および対応については公正取引委員会から2020年8月4日付「排除措置命令を行わない旨の通知書」および同日付「禁止期間の短縮の通知書」を受領しています。また、本経営統合の完了は2021年3月頃と想定しています。

本経営統合の方式は「(2)本経営統合の概要」をご参照ください。

(注1)本非公開化取引とは、本件共同公開買付けと併せて、LINEを非公開化するための一連の手続をいいます。

(注2)本クリアランス手続とは、許認可等の取得および必要な待機期間および/または審査期間の経過を含む、本経営統合の実行につき必要とされる各国における競争法令および投資規制法令上の手続をいいます。

(1)本経営統合の目的

本経営統合は、ZHDグループおよびLINEグループがそれぞれの経営資源を集約し、本経営統合後の統合会社グループにおいて、それぞれの事業領域におけるシナジーを追求するとともに、AI、コマース、FinTech(注1)、広告・O2O(注2)、その他の新規事業領域における成長を目指して事業投資を実行することで、日本およびグローバルにおける熾烈な競争を勝ち抜くことができる企業グループへと飛躍することを目的として、ZHDおよびLINEが対等の精神に則って経営統合を行うものです。

(注1)FinTech(フィンテック)とは、FinanceとTechnologyを組み合わせた造語で、スマートフォン・タブレット端末等のスマートデバイスやビッグデータ活用技術の活用により、既存の金融サービスの非効率性を解消し、金融サービスのイノベーションを提供しようとする活動をいいます。

(注2)O2O(オー・ツー・オー)とは、Online to Offlineの略語で、オンライン(インターネット)の情報がオフライン(実世界)の購買活動に影響を与える施策をいいます。

(2)本経営統合の概要

本統合最終契約において、ソフトバンク㈱、NAVER、ZHDおよびLINEの4社間で、本経営統合の方式について、大要以下の通り合意しています。

① ソフトバンク㈱およびNAVERまたはその完全子会社(日本法人)(NAVERと併せて、以下「NAVERら」)は、共同して、LINEの非公開化を目的として、本件共同公開買付けを実施する。

② 本件共同公開買付けが成立し、本件共同公開買付けにおいて本対象株式等(注1)の全てが取得されなかった場合には、LINEの株主をソフトバンク㈱およびNAVERらのみとし、LINEを非公開化するための、株式の併合その他の方法を用いたスクイーズアウト手続(以下「本件スクイーズアウト手続」)を行い、LINEの株主に対して本件共同公開買付けにおける公開買付価格と同額の対価を交付する。

③ ソフトバンク㈱の子会社である汐留Zホールディングス合同会社(以下「汐留Zホールディングス」)(注2)が保有するZHD株式の全部(以下「応募予定株式」)を取得することを目的として、LINEがZHD株式に対する公開買付け(以下「ZHD株式公開買付け」)(注3)を行う。

④ ZHD株式公開買付けの決済に先立ち、LINEは、ZHD株式公開買付けの買付代金を確保するために、ソフトバンク㈱を引受先、引受金額をZHD株式公開買付けの買付代金相当額とする社債の発行(以下「本社債発行」)を行う。

⑤ ZHD株式公開買付けの決済の完了後、汐留Zホールディングスを吸収合併消滅会社、LINEを吸収合併存続会社とする吸収合併(以下「本合併」)を行い、LINEは、2019年9月30日時点におけるLINEおよびZHDの各発行済株式総数(自己株式を除く)を前提として、本合併の対価として、LINE株式180,882,293株の新株を発行し(注4)、その全てを汐留Zホールディングスの親会社であるソフトバンク㈱に対して割当て交付する。

⑥ ZHD株式公開買付けの決済開始日の前日までに、ソフトバンク㈱およびNAVERらの間においてソフトバンク㈱の保有するLINE株式の一部のNAVERらに対する譲渡を行い、本合併の効力発生直後におけるソフトバンク㈱およびNAVERらの保有するLINEの議決権割合を50:50とする(以下「本件JV化取引」)。なお、本合併および本件JV化取引を経て、LINEはソフトバンク㈱の子会社(予定)となる。

⑦ 本合併の効力発生と同時に、LINEが新たに設立するその完全子会社(以下「LINE承継会社」)に対してLINEの全事業(ただし、ZHD株式および本経営統合に関してLINEが締結した契約に係る契約上の地位その他吸収分割契約において定める権利義務を除く。)を承継させる吸収分割(以下「本会社分割」)を行う。

⑧ 本会社分割の効力発生後、ZHDを株式交換完全親会社、LINE承継会社を株式交換完全子会社、その対価をZHD株式とする株式交換(以下「本株式交換」)を行う。

(注1)LINEの普通株式(以下「LINE株式」)、新株予約権、新株予約権付社債および米国預託証券(以下「本米国預託証券」)(NAVER所有分およびLINE保有の自己株式を除きます。)を総称して、「本対象株式等」といいます。

(注2)ソフトバンク㈱は、本経営統合に関連して、2019年12月18日を実行日として、ソフトバンク㈱が保有していたZHD株式の全部についてソフトバンク㈱の子会社である汐留Zホールディングスに譲渡しました。なお、汐留Zホールディングス合同会社は2020年3月31日付で汐留Zホールディングス㈱より組織変更しています。

(注3)ZHD株式公開買付けは、応募予定株式を汐留ZホールディングスからLINEへ移管することを目的としてソフトバンク㈱およびNAVERの合意に基づき実施されるものですので、ZHD株式公開買付けの開始までの状況の変化等により、法令等で許容される範囲で応募予定株式を汐留ZホールディングスからLINEへ移管する方法または条件が変更になる可能性があります。また、ZHD株式公開買付けは、直接間接を問わず、米国内においてまたはZHD株式公開買付けから明確に除外される米国株主に向けてもしくはその利益のために行われるものではありません。なお、ZHD株式公開買付けの開始は、公開買付者らが本件共同公開買付けの開始を決定したことに伴い、2021年1月頃を想定しています。

(注4)ただし、本件スクイーズアウト手続の結果およびその他合理的に調整を要する事由が生じた場合には当該事由に応じてソフトバンク㈱およびNAVERが別途合意するところにより適切に調整される予定です。

なお、本経営統合の方式の詳細については、以下スキーム図もご参照ください。

本経営統合のスキーム図

| 2019年12月23日 時点 |  |

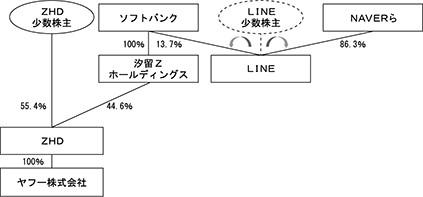

| ① 本件共同公開買付け(LINE株式等の共同公開買付け) および ② 本件スクイーズアウト手続 |  |

| ① 公開買付者らは、米国、台湾および韓国の競争法に基づき必要な手続および対応が完了し、また、日本の競争法に基づく必要な手続および対応についても公開買付期間満了の日の前日までに完了する目途が付いたことも踏まえ、2020年8月3日、本前提条件のうち本非公開化取引の実行に必要な本クリアランス手続が完了していることとの条件以外の全てが充足され、当該条件については本統合最終契約の全当事者により放棄されたことを確認したため、当該決定に従い、本件共同公開買付けを実施しました。 ② 本件共同公開買付けが成立し、本件共同公開買付けにおいて本対象株式等の全てが取得されなかったため、LINEの株主を当社およびNAVERらのみとし、LINEを非公開化するための、株式の併合その他の方法を用いたスクイーズアウト手続を行い、LINEの株主に対して本件共同公開買付けにおける公開買付価格と同額の対価を交付する予定です。 |

| ③ ZHD株式公開 買付け および ④ 本社債発行 (LINEによる社債の発行) |  |

| ③ 汐留Zホールディングスが保有するZHD株式の全部を取得することを目的として、LINEがZHD株式公開買付けを行います。なお、ZHD株式公開買付けの開始は、公開買付者らが本件共同公開買付けの開始を決定したことに伴い、2021年1月頃を想定しています。また、買付代金は、買付予定数(2,125,366,950株)にZHD株式公開買付けに係る公開買付価格(348円(ただし、(i)ZHD株式公開買付け開始日の前営業日のZHD株式の東京証券取引所市場第一部における終値または(ii)同日までの過去1カ月間の終値の単純平均値のうち低い金額に対して5%ディスカウントした金額(1円未満の金額については切り捨てます。)が348円を下回る場合には、当該金額))を乗じた金額となりますが、具体的な金額は未定です。 ④ ZHD株式公開買付けの決済に先立ち、LINEは、ZHD株式公開買付けの買付代金を確保するために、ソフトバンク㈱を引受先とする社債の発行を行います。なお、ソフトバンク㈱およびNAVERは、本社債発行に係る払込金額をZHD株式公開買付けにおける買付代金相当額とすることに合意しています。 | |

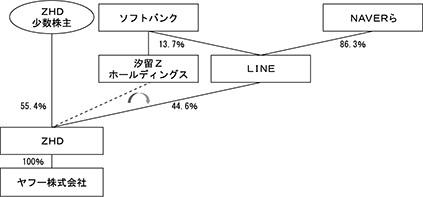

| ⑤ 本合併 (汐留ZホールディングスとLINEの合併) および ⑥ 本件JV化取引 (ソフトバンク㈱およびNAVERらのLINEの議決権割合を50:50とする調整取引) |  |

| ⑤ ZHD株式公開買付けの決済の完了後、汐留Zホールディングスを吸収合併消滅会社、LINEを吸収合併存続会社とする吸収合併を行い、LINEは、2019年9月30日時点におけるLINEおよびZHDの各発行済株式総数(自己株式を除く)を前提として、本合併の対価として、LINE株式180,882,293株の新株を発行し、その全てを汐留Zホールディングスの親会社であるソフトバンク㈱に対して割当て交付します。 ⑥ ZHD株式公開買付けの決済開始日の前日までに、ソフトバンク㈱およびNAVERらの間におけるソフトバンク㈱の保有するLINE株式の一部のNAVERらに対する譲渡を行い、本合併の効力発生直後のソフトバンク㈱およびNAVERらの保有するLINEの議決権割合を50:50とします。なお、ZHD株式公開買付けおよび本件JV化取引を経て、LINEはソフトバンク㈱の子会社となる予定です。 |

| ⑦ 本会社分割 (LINEによる全事業のLINE承継会社への分割) |  |

| ⑦ 本合併の効力発生と同時に、LINEが新たに設立するLINE承継会社に対してLINEの全事業(ただし、ZHD株式および本経営統合に関してLINEが締結した契約に係る契約上の地位その他吸収分割契約において定める権利義務を除く。)を承継させる吸収分割を行います。 | |

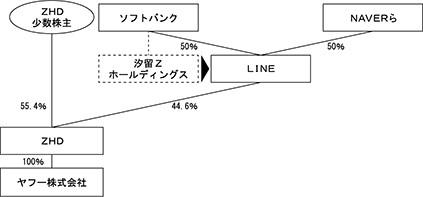

| ⑧ 本株式交換 (ZHDとLINE承継会社の株式交換) |  |

| ⑧ 本会社分割の効力発生後、ZHDを株式交換完全親会社、LINE承継会社を株式交換完全子会社、その対価をZHD株式とする株式交換を行います。なお、本株式交換の交換比率(LINE承継会社の株式1株に対して交付するZHDの株式の割当比率)は11.75であり、公開買付者らが本件共同公開買付けの開始を決定したことに伴い、本株式交換効力発生日は2021年3月頃と想定しています。 | |

| 本経営統合後 |  |

(3)当事会社の概要

a.本経営統合に係る当事会社

(a)異動する子会社の概要

| ① | 名称 | LINE㈱ | |

| ② | 所在地 | 東京都新宿区新宿四丁目1番6号 | |

| ③ | 代表者の役職・氏名 | 代表取締役社長 出澤 剛 | |

| ④ | 事業内容 | モバイルメッセンジャー・アプリケーション「LINE」を基盤とした広告サービス、スタンプ販売およびゲームサービス等を含むコア事業ならびにFinTech、AIおよびコマースサービスを含む戦略事業の展開 | |

| ⑤ | 資本金 | 97,284百万円(2020年6月30日) | |

| ⑥ | 大株主および持分比率 (2020年6月30日時点) | NAVER | 72.44% |

| UBS AG LONDON A/C IPB SEGREGATED CLIENT ACCOUNT | 2.79% | ||

| Shin Jung Ho | 1.97% | ||

b.本合併の当事会社

(a)吸収合併消滅会社

| ① | 名称 | 汐留Zホールディングス合同会社 | |

| ② | 所在地 | 東京都港区東新橋一丁目9番1号 | |

| ③ | 代表者の役職・氏名 | 代表社員 ソフトバンク㈱ 職務執行者 藤原 和彦 | |

| ④ | 事業内容 | 事業準備会社 | |

| ⑤ | 資本金 | 10百万円(2020年3月31日現在) | |

| ⑥ | 出資比率 (2020年3月31日時点) | ソフトバンク㈱ | 100% |

(注)汐留Zホールディングス合同会社は2020年3月31日付で汐留Zホールディングス㈱より組織変更しています。

(b)吸収合併存続会社

吸収合併存続会社であるLINEの概要については、前記「(3)当事会社の概要」の「a.本経営統合に係る当事会社」の「(a)異動する子会社の概要」をご参照ください。

(c)本合併後の吸収合併存続会社の状況

| ① | 名称 | LINE㈱ | |

| ② | 所在地 | 東京都新宿区新宿四丁目1番6号 | |

| ③ | 代表者の役職・氏名 | 代表取締役社長 出澤 剛 | |

| ④ | 事業内容 | モバイルメッセンジャー・アプリケーション「LINE」を基盤とした広告サービス、スタンプ販売およびゲームサービス等を含むコア事業ならびにFinTech、AIおよびコマースサービスを含む戦略事業の展開 | |

| ⑤ | 資本金 | 97,284百万円(2020年6月30日) | |

(注)本会社分割の効力発生前の状況を記載しています。LINEは、本会社分割により、その全事業をLINE承継会社に承継させる予定であり、本会社分割の効力発生後、LINE(本JV)は、ZHD(統合会社)株式を保有することにより、その事業活動を支配、管理する事業およびそれに付随する業務を行う予定です。また、本会社分割の効力発生後、LINE(本JV)の名称は変更される予定ですが、変更後の名称は未定です。

c.本株式交換の当事会社

(a)株式交換完全親会社および株式交換完全子会社

| 株式交換完全親会社 | 株式交換完全子会社 | ||||

| ① | 名称 | Zホールディングス㈱ | LINE分割準備㈱ | ||

| ② | 所在地 | 東京都千代田区紀尾井町1番3号 東京ガーデンテラス紀尾井町 紀尾井タワー | 東京都新宿区新宿四丁目1番6号 | ||

| ③ | 代表者の役職・氏名 | 代表取締役社長・最高経営責任者 川邊 健太郎 | 代表取締役 出澤 剛 | ||

| ④ | 事業内容 | グループ会社の経営管理、ならびにそれに付随する業務 | 事業準備会社 | ||

| ⑤ | 資本金 | 237,707百万円 (2020年9月30日現在) | 150万円 (2019年12月13日設立時点) | ||

| ⑥ | 大株主および 持株比率(注) (2020年9月30日現在) | 汐留Zホールディングス | 44.6% | LINE㈱ | 100% |

| JP MORGAN CHASE BANK 385632 | 6.0% | ||||

| 日本マスタートラスト信託銀行㈱(信託口) | 4.8% | ||||

| ㈱日本カストディ銀行 (信託口) | 3.7% | ||||

| STATE STREET BANK AND TRUST COMPANY 505325 | 1.6% | ||||

| MLI FOR CLIENT GENERAL OMNI NON COLLATERAL NON TREATY-PB | 1.4% | ||||

| ㈱日本カストディ銀行 (信託口5) | 1.2% | ||||

| SSBTC CLIENT OMNIBUS ACCOUNT | 1.2% | ||||

| NORTHERN TRUST CO. (AVFC) SUB A/C NON TREATY | 1.1% | ||||

| JP MORGAN CHASE BANK 385781 | 0.9% | ||||

(注)ZHDについては、上記のほかZHD所有の自己株式60,126,021株があります。

(b)本株式交換後の株式交換完全親会社の概要

| ① | 名称 | Zホールディングス㈱ | |

| ② | 所在地 | 東京都千代田区紀尾井町1番3号 東京ガーデンテラス紀尾井町 紀尾井タワー | |

| ③ | 代表者の役職・氏名 | 代表取締役 Co-CEO 出澤 剛 代表取締役社長 Co-CEO 川邊 健太郎 | |

| ④ | 事業内容 | グループ会社の経営管理、ならびにそれに付随する業務 | |

| ⑤ | 資本金 | 現時点では確定していません。 | |

(4)日本公開買付けの概要

a.LINEの概要

| ① | 名称 | LINE株式会社 | |

| ② | 所在地 | 東京都新宿区新宿四丁目1番6号 | |

| ③ | 代表者の役職・氏名 | 代表取締役社長 出澤 剛 | |

| ④ | 事業内容 | モバイルメッセンジャー・アプリケーション「LINE」を基盤とした広告サービス、スタンプ販売およびゲームサービス等を含むコア事業ならびにFintech、AIおよびコマースサービスを含む戦略事業の展開 | |

| ⑤ | 資本金 | 97,284百万円(2020年6月30日) | |

| ⑥ | 設立年月日 | 2000年9月4日 | |

| ⑦ | 大株主および持分比率 | NAVER | 72.44% |

| (2020年6月30日時点) | UBS AG LONDON A/C IPB SEGREGATED CLIENT ACCOUNT | 2.79% | |

| Shin Jung Ho | 1.97% | ||

b.買付け等の期間

2020年8月4日から2020年9月15日まで

c.買付け等の価格

(a)普通株式 1株につき、5,380円

(b)新株予約権 1個につき、1円

(c)新株予約権付社債

| ① | 2018年9月4日開催のLINE取締役会の決議に基づき発行された2023年満期ユーロ円建転換社債型新株予約権付社債 額面10,000,000円につき、7,203,820円 |

| ② | 2018年9月4日開催のLINE取締役会の決議に基づき発行された2025年満期ユーロ円建転換社債型新株予約権付社債 額面10,000,000円につき、7,155,400円 |

(d)株券等預託証券

原株式保管銀行である株式会社みずほ銀行に預託されたLINE株式1株の所有権を表章するものとして、預託銀行であるJPモルガン・チェース銀行により米国で登録・発行され、ニューヨーク証券取引所に上場されている米国預託証券 1個につき、5,380円

d.買付予定の株券等の数

| 買付予定数 | 買付予定数の下限 | 買付予定数の上限 |

| 88,309,642株 | -株 | -株 |

(5)日本公開買付けの結果

a.買付け等を行った株券等の数

| 株券等種類 | ①株式に換算した応募数 | ②株式に換算した買付数 |

| 株券 | 29,590,198株 | 29,590,198株 |

| 新株予約権証券 | -株 | -株 |

| 新株予約権付社債券 | -株 | -株 |

| 株券等信託受益証券 | -株 | -株 |

| 株券等預託証券 (本米国預託証券) | -株 | -株 |

| 合計 | 29,590,198株 | 29,590,198株 |

| (潜在株券等の数の合計) | (-株) | (-株) |

日本公開買付けにおける「株式に換算した買付数」の公開買付者ごとの内訳は以下の通りです。

| 公開買付者名 | 株式に換算した買付数 |

| ソフトバンク㈱ | 14,795,099株 |

| NAVER J.Hub | 14,795,099株 |

b.買付代金

日本公開買付けにおける買付代金の総額は159,195,265,240円であり、公開買付者ごとの内訳は以下の通りです。

| 公開買付者名 | 買付代金 |

| ソフトバンク㈱ | 79,597,632,620円 |

| NAVER J.Hub | 79,597,632,620円 |

c.買付け等による株券等所有割合の異動

| 買付け等前における公開買付者らの所有株券等に係る議決権の数 | -個 | (買付け等前における株券等所有割合 -%) |

| 買付け等前における特別関係者の所有株券等に係る議決権の数 | 1,901,025個 | (買付け等前における株券等所有割合 69.62%) |

| 買付け等後における公開買付者らの所有株券等に係る議決権の数 | 295,901個 | (買付け等後における株券等所有割合 10.84%) |

| 買付け等後における特別関係者の所有株券等に係る議決権の数 | 1,852,292個 | (買付け等後における株券等所有割合 67.83%) |

| LINEの総株主の議決権の数 | 2,414,098個 | - |

d.その他

(a) 米国公開買付け

公開買付者らが、日本公開買付けと並行して実施した米国公開買付けにおいては、LINE株式553,700株および本米国預託証券1,090,772個(LINE株式に転換された場合の株式数:1,090,772株)の応募があり、公開買付者らは、当該LINE株式および本米国預託証券の全部の買付け等を行いました。米国公開買付けにおける本米国預託証券1個当たりの買付け等の価格およびLINE株式1株当たりの買付け等の価格はいずれも日本公開買付けにおける公開買付価格と同一の価格(金5,380円)とされています。

(b) 本件共同公開買付けの結果の概要

日本公開買付けおよび米国公開買付けの買付け等の結果を踏まえた、本件共同公開買付けにおける「買付け等を行った株券等の数」および「買付け等による株券等所有割合の異動」は以下の通りです。

① 買付け等を行った株券等の数(本件共同公開買付け)

| 株券等種類 | ①株式に換算した応募数 | ②株式に換算した買付数 |

| 株券 | 30,143,898株 | 30,143,898株 |

| 新株予約権証券 | -株 | -株 |

| 新株予約権付社債券 | -株 | -株 |

| 株券等信託受益証券 | -株 | -株 |

| 株券等預託証券 (本米国預託証券) | 1,090,772株 | 1,090,772株 |

| 合計 | 31,234,670株 | 31,234,670株 |

| (潜在株券等の数の合計) | (1,090,772株) | (1,090,772株) |

本件共同公開買付けにおける「株式に換算した買付数」の公開買付者ごとの内訳は以下の通りです。

| 公開買付者名 | 株式に換算した買付数 |

| ソフトバンク㈱ | 15,617,335株 |

| NAVER J.Hub | 15,617,335株 |

② 買付代金(本件共同公開買付け)

本件共同公開買付けにおける買付代金の総額は168,042,524,600円であり、公開買付者ごとの内訳は以下の通りです。

| 公開買付者名 | 買付代金 |

| ソフトバンク㈱ | 84,021,262,300円 |

| NAVER J.Hub | 84,021,262,300円 |

③ 買付け等による株券等所有割合の異動(本件共同公開買付け)

| 買付け等前における公開買付者らの所有株券等に係る議決権の数 | -個 | (買付け等前における株券等所有割合 -%) |

| 買付け等前における特別関係者の所有株券等に係る議決権の数 | 1,901,025個 | (買付け等前における株券等所有割合 69.62%) |

| 買付け等後における公開買付者らの所有株券等に係る議決権の数 | 312,346個 | (買付け等後における株券等所有割合 11.44%) |

| 買付け等後における特別関係者の所有株券等に係る議決権の数 | 1,852,292個 | (買付け等後における株券等所有割合 67.83%) |

| LINEの総株主の議決権の数 | 2,414,098個 | - |

e.今後の見通し

本件共同公開買付けにおいて本対象株式等の全てが取得されなかったため、公開買付者らは、LINEの株主をNAVERおよび公開買付者らのみとするための一連の手続を実施することを予定しています。

(6)今後の業績に与える影響

本経営統合による業績等への影響については確定していません。

(アーム株式の売却について)

当社は、2020年9月13日(米国時間)、当社100%子会社であるSoftBank Group Capital Limited(以下「SBGC」)およびソフトバンク・ビジョン・ファンドが保有するアームの全株式を米国の半導体メーカーであるNVIDIA Corporation(以下「NVIDIA」)に対して取引価値を最大400億米ドルと評価した取引で売却すること(以下「本取引」)について、SBGC、ソフトバンク・ビジョン・ファンドおよびNVIDIAの間で最終的な契約の締結に至りました。

本取引は、英国、中国、EUおよび米国を含む必要な規制当局の承認、その他の一般的なクロージング要件の充足を条件とし、本取引の完了までには約18カ月かかると見込んでいます。

本取引の完了をもってアームは当社の子会社に該当しないこととなり、当社の連結対象から除外されますが、本取引は、英国、中国、EU及び米国を含む必要な規制当局の承認を条件としていることから、現時点においては本取引完了の可能性が非常に高いと判断することはできないため、当社要約四半期連結損益計算書においてアームは引き続き継続事業として扱われています。

(1)本取引の目的

当社にとって、2016年9月に310億米ドルで買収したアームは最も重要な資産の一つです。当初計画していたアーム単独での再上場とNVIDIAとの組み合わせについて検討した結果、後者のほうがアームの潜在的な可能性をより実現でき、当社の株主価値の向上に資すると判断しました。世界で最も普及しているコンピューティングプラットフォームを提供するアームとAIコンピューティングの第一人者であるNVIDIAの組み合わせにより、AI時代の世界をリードするコンピューティングカンパニーが誕生し、イノベーションを加速するとともに大型高成長市場へと事業を拡大していくものと期待しています。本取引の完了後、当社はNVIDIAの戦略的な主要株主としてアームの長期的な成功に引き続きコミットし、NVIDIAの価値の向上、ひいては当社の株主価値のさらなる向上に取り組んでいきます。

(2)本取引の概要

本取引の概要は以下の通りです。

・ SBGCおよびソフトバンク・ビジョン・ファンドが保有するアームの全株式をNVIDIAに売却します。

・ 取引価値は、最大で400億米ドルです。400億米ドルのうち、契約時にSBGCおよびアームに対して20億米ドルが現金で支払われ、クロージング時にSBGCおよびソフトバンク・ビジョン・ファンドに対して100億米ドルが現金で、215億米ドルがNVIDIAの普通株式(44,366,423株。なお、このうち10億米ドル相当(2,063,554株)は、本取引の最終契約におけるSBGCおよびソフトバンク・ビジョン・ファンドが負担し得る一定の補償義務の履行のためにエスクローの対象となります。)で支払われます。また、アーンアウトとして最大50億米ドルが、アームの業績が最終契約において規定された一定の財務指標を達成することを条件としてSBGCおよびソフトバンク・ビジョン・ファンドに対して支払われることとされ、アーンアウトが支払われる場合、当社はNVIDIA普通株式か現金のいずれで受け取るか選択することができます。

・ その他15億米ドル相当のNVIDIA株式報酬がクロージング後にNVIDIAからアームの従業員に付与されます。

・ 215億米ドルに相当するNVIDIA普通株式の数(44,366,423株)は、1株当たり484.6007米ドル(2020年9月10日に終了した連続した30取引日の同社普通株式終値の平均(小数第5位を切り上げ))に基づき決定されます。

・ 本取引の完了後、SBGCおよびソフトバンク・ビジョン・ファンドは合計でNVIDIAの発行済み株式(自己株式を除きます。)の約6.7~8.1%を保有することになると見込んでいます(最終的なアーンアウトの金額により変動します。)。本取引の完了後もNVIDIAは当社の子会社や関連会社に該当しません。

・ アームの事業のうちISG(Internet-of-Things Services Group;IoTに関連するサービスグループ)事業は、本取引の完了までにアームから分離される見込みで、本取引の対象外です。

・ 本取引の最終契約の締結にあわせて、NVIDIAとアームはライセンス契約を締結しました。当該契約の対価である7.5億米ドルは、契約時にSBGCおよびアームに対して支払われた20億米ドルに含まれます。