有価証券報告書-第16期(平成28年4月1日-平成29年3月31日)

事業内容

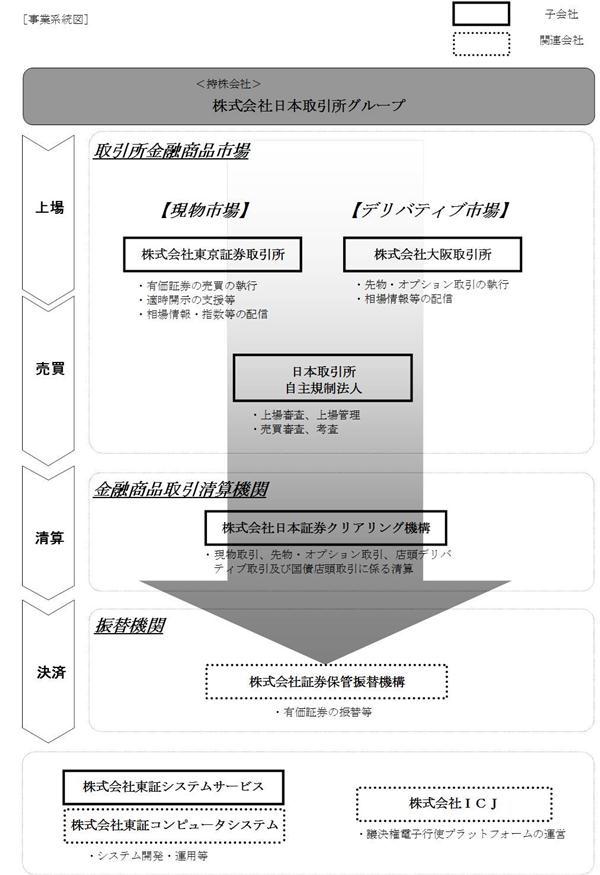

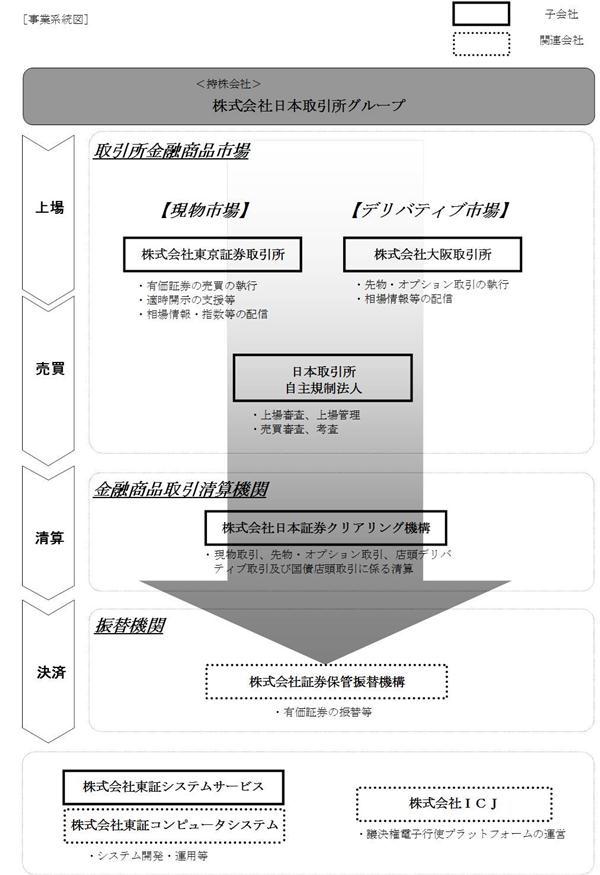

当社は、株式会社東京証券取引所、株式会社大阪取引所、日本取引所自主規制法人及び株式会社日本証券クリアリング機構を含む連結子会社5社並びに持分法適用関連会社3社を有する金融商品取引法上の金融商品取引所持株会社であり、当社グループは、株式会社東京証券取引所及び株式会社大阪取引所が開設する取引所金融商品市場の開設・運営を主な事業内容としております。当社は、有価証券の取引等の規制に関する内閣府令第49条第2項に規定する特定上場会社等に該当しており、これにより、インサイダー取引規制の重要事実の軽微基準については連結ベースの数値に基づいて判断することとなります。

当社グループの特徴及び収益内容は、次のとおりです。

(1)当社グループの特徴について

① 現物市場

当社グループの現物市場の中核に位置づけられるのが、市場第一部、市場第二部、マザーズ及びJASDAQです。

これらの市場に上場する企業の時価総額合計(2017年3月末時点)は、世界の取引所の中で第3位、アジアでは最大の市場であり、日本国内における上場株式の売買代金の約9割を占めるなど、当社グループの現物市場は、世界でも有数の市場規模であるとともに、我が国証券市場のセントラル・マーケットとしての地位を確立しております。

近年、当社グループでは投資者の多様なニーズに応える観点から、上場商品の多様化に積極的に取り組み、少額、低コストで幅広い銘柄に分散投資することを可能にするETF及びETNのラインナップの拡充を推進しております。2017年3月末現在、現物市場には230銘柄が上場しており、国内の株価指数のみならず、外国株指数や原油、貴金属、農作物といったコモディティ、REIT指数やレバレッジ型指数に連動する商品など、多様な商品を提供しております。

また、当連結会計年度におきましては、2015年に創設したインフラファンド市場において3銘柄の上場が実現いたしました。インフラ運営に寄与する社会的意義や安定的なアセットクラスへの投資ニーズの高まりに応えるため、今後も同市場の育成に精力的に取り組んでまいります。

② デリバティブ市場

当社グループのデリバティブ市場で取引を行うことができるデリバティブ取引には、指数先物取引、指数オプション取引、国債先物取引、国債先物オプション取引、有価証券オプション取引があります。また立会時間については、日中立会に加え、ナイト・セッションでの取引が可能です。

指数先物取引及び指数オプション取引には、国内外の指数を対象とする取引があり、中でも日経平均株価先物取引、日経225mini及び日経平均株価オプション取引、TOPIX先物取引は、我が国を代表するデリバティブ商品です。また、国債先物取引においては、長期国債先物取引が、その高い流動性から、長期金利市場の指標となっています。

近年の取組みとしては、2014年11月にJPX日経インデックス400先物取引を導入、2015年5月には日経225のWeeklyオプションを導入したほか、2016年7月には東証マザーズ指数先物など4商品を導入するなど、デリバティブ市場の競争力の強化に努めています。

③ 取引システム

取引を円滑に行い、市場の安定性・信頼性を維持していくためには、システムの安定稼働が必須の要件となっております。また、金融テクノロジーの発達による取引手法の多様化・高度化や新商品の上場などに適切かつ機動的に対応し、市場利用者のニーズを実現していくためには、絶えずITインフラの整備を推進していく必要があります。

当社グループでは、現物市場の売買システムとして、高速性・信頼性・拡張性を兼ね備えた「arrowhead」を、デリバティブ市場の取引システムとして、世界標準の取引機能と世界水準の注文処理性能を兼ね備えた「J-GATE」をそれぞれ稼働しております。

投資者や取引参加者をはじめとした市場利用者にとっての信頼性・利便性をより向上させる観点から、2015年9月に「arrowhead」をリニューアルし、2016年7月に「J-GATE」を刷新いたしました。今後も更なる市場競争力の向上に向けた機能強化等の取組みを進めてまいります。

④ 情報サービス

当社グループでは、有価証券の売買及びデリバティブ取引に関する約定値段等の情報をその発生・変化の都度、即時に配信するとともに、株価情報等を基に算出した指数情報や各種統計情報も併せて、取引参加者や情報ベンダー等の市場参加者に提供しております。

また、上場会社の適時開示情報を検索できるサービスやコーポレート・アクション情報の提供等のサービスも行っており、市場参加者のニーズに応じて、各種市場情報の提供を行っております。

⑤ 自主規制機能

投資者が取引所金融商品市場に安心して参加するためには、市場が公正で信頼できるものである必要があり、市場の公正性・信頼性を確保するためには、自主規制機能が適切に発揮されることが不可欠です。

当社グループでは、持株会社の傘下に日本取引所自主規制法人を置き、“取引所の品質管理センター”として、市場の公正と信頼の維持を図っています。自主規制業務を、市場運営会社たる金融商品取引所とは別法人の形態の自主規制法人が行うことにより、市場に近い位置に身を置き、高い専門性を発揮すると同時に、中立性・実効性を確保しやすい組織体制を構築しています。

⑥ 清算・決済

投資者が取引所金融商品市場に安心して参加するためには、清算・決済が確実に行われることが極めて重要です。

株式会社日本証券クリアリング機構は、金融商品取引清算機関として、国内すべての金融商品取引所で成立した現物取引や株式会社大阪取引所のデリバティブ市場で成立した先物・オプション取引に係る清算業務を行うとともに、私設取引システム(PTS)を通じた売買、店頭デリバティブ取引及び国債店頭取引の清算業務も行っています。同社は、債権・債務の当事者となって決済の履行を保証するほか、有価証券と決済資金の効率的な授受のためのネッティングを行ったうえで、証券・資金の決済機関に対して振替指図を行っております。

さらに、株式会社証券保管振替機構は、振替機関として、証券会社や銀行等の間における有価証券の振替等を行っております。

(2)当社グループの収益内容について

当社グループの事業系統図は次頁のとおりです。

当社グループの特徴及び収益内容は、次のとおりです。

(1)当社グループの特徴について

① 現物市場

当社グループの現物市場の中核に位置づけられるのが、市場第一部、市場第二部、マザーズ及びJASDAQです。

これらの市場に上場する企業の時価総額合計(2017年3月末時点)は、世界の取引所の中で第3位、アジアでは最大の市場であり、日本国内における上場株式の売買代金の約9割を占めるなど、当社グループの現物市場は、世界でも有数の市場規模であるとともに、我が国証券市場のセントラル・マーケットとしての地位を確立しております。

近年、当社グループでは投資者の多様なニーズに応える観点から、上場商品の多様化に積極的に取り組み、少額、低コストで幅広い銘柄に分散投資することを可能にするETF及びETNのラインナップの拡充を推進しております。2017年3月末現在、現物市場には230銘柄が上場しており、国内の株価指数のみならず、外国株指数や原油、貴金属、農作物といったコモディティ、REIT指数やレバレッジ型指数に連動する商品など、多様な商品を提供しております。

また、当連結会計年度におきましては、2015年に創設したインフラファンド市場において3銘柄の上場が実現いたしました。インフラ運営に寄与する社会的意義や安定的なアセットクラスへの投資ニーズの高まりに応えるため、今後も同市場の育成に精力的に取り組んでまいります。

② デリバティブ市場

当社グループのデリバティブ市場で取引を行うことができるデリバティブ取引には、指数先物取引、指数オプション取引、国債先物取引、国債先物オプション取引、有価証券オプション取引があります。また立会時間については、日中立会に加え、ナイト・セッションでの取引が可能です。

指数先物取引及び指数オプション取引には、国内外の指数を対象とする取引があり、中でも日経平均株価先物取引、日経225mini及び日経平均株価オプション取引、TOPIX先物取引は、我が国を代表するデリバティブ商品です。また、国債先物取引においては、長期国債先物取引が、その高い流動性から、長期金利市場の指標となっています。

近年の取組みとしては、2014年11月にJPX日経インデックス400先物取引を導入、2015年5月には日経225のWeeklyオプションを導入したほか、2016年7月には東証マザーズ指数先物など4商品を導入するなど、デリバティブ市場の競争力の強化に努めています。

③ 取引システム

取引を円滑に行い、市場の安定性・信頼性を維持していくためには、システムの安定稼働が必須の要件となっております。また、金融テクノロジーの発達による取引手法の多様化・高度化や新商品の上場などに適切かつ機動的に対応し、市場利用者のニーズを実現していくためには、絶えずITインフラの整備を推進していく必要があります。

当社グループでは、現物市場の売買システムとして、高速性・信頼性・拡張性を兼ね備えた「arrowhead」を、デリバティブ市場の取引システムとして、世界標準の取引機能と世界水準の注文処理性能を兼ね備えた「J-GATE」をそれぞれ稼働しております。

投資者や取引参加者をはじめとした市場利用者にとっての信頼性・利便性をより向上させる観点から、2015年9月に「arrowhead」をリニューアルし、2016年7月に「J-GATE」を刷新いたしました。今後も更なる市場競争力の向上に向けた機能強化等の取組みを進めてまいります。

④ 情報サービス

当社グループでは、有価証券の売買及びデリバティブ取引に関する約定値段等の情報をその発生・変化の都度、即時に配信するとともに、株価情報等を基に算出した指数情報や各種統計情報も併せて、取引参加者や情報ベンダー等の市場参加者に提供しております。

また、上場会社の適時開示情報を検索できるサービスやコーポレート・アクション情報の提供等のサービスも行っており、市場参加者のニーズに応じて、各種市場情報の提供を行っております。

⑤ 自主規制機能

投資者が取引所金融商品市場に安心して参加するためには、市場が公正で信頼できるものである必要があり、市場の公正性・信頼性を確保するためには、自主規制機能が適切に発揮されることが不可欠です。

当社グループでは、持株会社の傘下に日本取引所自主規制法人を置き、“取引所の品質管理センター”として、市場の公正と信頼の維持を図っています。自主規制業務を、市場運営会社たる金融商品取引所とは別法人の形態の自主規制法人が行うことにより、市場に近い位置に身を置き、高い専門性を発揮すると同時に、中立性・実効性を確保しやすい組織体制を構築しています。

⑥ 清算・決済

投資者が取引所金融商品市場に安心して参加するためには、清算・決済が確実に行われることが極めて重要です。

株式会社日本証券クリアリング機構は、金融商品取引清算機関として、国内すべての金融商品取引所で成立した現物取引や株式会社大阪取引所のデリバティブ市場で成立した先物・オプション取引に係る清算業務を行うとともに、私設取引システム(PTS)を通じた売買、店頭デリバティブ取引及び国債店頭取引の清算業務も行っています。同社は、債権・債務の当事者となって決済の履行を保証するほか、有価証券と決済資金の効率的な授受のためのネッティングを行ったうえで、証券・資金の決済機関に対して振替指図を行っております。

さらに、株式会社証券保管振替機構は、振替機関として、証券会社や銀行等の間における有価証券の振替等を行っております。

(2)当社グループの収益内容について

| 内 訳 | 内 容 |

| 取引関連収益 | 売買代金・数量や注文件数に応じて取引参加者から得る収入など |

| 清算関連収益 | 株式会社日本証券クリアリング機構が行う債務引受に係る収入など |

| 上場関連収益 | 時価総額や増資の実施等に応じて上場会社から得る収入など |

| 情報関連収益 | 取引参加者、情報ベンダー等への相場情報の提供料など |

| その他 | 株式会社東証システムサービスが行うシステム開発及び運用業務に係る収入など |

当社グループの事業系統図は次頁のとおりです。