有価証券届出書(新規公開時)

第1【企業の概況】

(はじめに)

当社は、2009年5月に株式会社フリーセル(現ブランディングテクノロジー株式会社(東京都渋谷区南平台町15番13号、代表取締役社長 木村裕紀)以下、株式会社フリーセルとする。)の100%子会社として設立された株式会社ファインズを前身とし、その後、モバイルFlash(注1)サイト制作の販売を開始しました。さらにMEO(注2)・SEO(注3)サービスや、スマートフォンサイト制作を新たに販売し、順調に事業を拡大させてまいりました。その過程において、2013年12月27日に旧株式会社ファインズの代表取締役社長武吉広大及び武吉広大の資産管理会社である株式会社タケショーが株式会社フリーセルより全株式を取得し、資本関係を解消しております。

(注)1.モバイルFlashサイト:Macromedia社(現Adobe社)が開発した、音やグラフィックのアニメーションを組み合わせてWebコンテンツを作成するソフト(Flash)を使用して、作成されたモバイルサイト。

2.MEO:Map Engine Optimizationの略。Googleマップを対象とした地図エンジンにおいて検索順位の最適化を図ることを指す。

3.SEO:Search Engine Optimizationの略。Googleなどの検索エンジンの自然検索結果において、特定のウェブサイトが上位に表示されるよう、ウェブサイトの構成などを調整すること。また、その手法の総称。

当社(新株式会社ファインズ)の設立経緯について

実質上の存続会社である株式会社ファインズ(以下、「旧株式会社ファインズ」といいます。)の取締役武吉広大及び同氏の資産管理会社である株式会社タケショーから株式売却の意向があり、当社(形式上の存続会社)は、2019年3月15日に、旧株式会社ファインズの代表取締役社長三輪幸将によるレバレッジド・バイ・アウト(以下、LBOといいます。)の受け皿会社として、株式会社エスピーシーの商号で、資本金1,000万円で設立されました。株式会社エスピーシーを設立した背景として、代表取締役社長三輪幸将個人が株式譲渡に係る売買代金を調達することができず、金融機関からの融資の条件としてエスピーシー(特定目的会社)を設立し、旧株式会社ファインズを吸収合併し、新株式会社ファインズの営業キャッシュ・フローから返済をするというスキームであれば融資が受けられたことから、2019年3月29日に金融機関から融資を受けております。同日に旧株式会社ファインズの既存株主から旧株式会社ファインズの発行済株式の100%を取得し子会社化した後、2019年6月30日に旧株式会社ファインズを吸収合併し、同日に商号を株式会社エスピーシーから株式会社ファインズに変更しております。

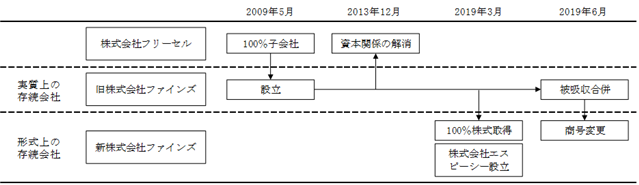

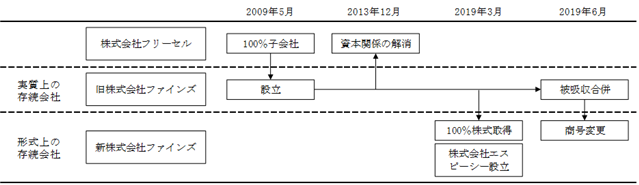

上記の変遷を図示いたしますと、次のとおりです。

LBOについて

旧株式会社ファインズは、設立以降、順調に売上高を伸ばしてきたものの、2015年3月期に経常損失を計上するに至りました。この状況を打開するために、株式会社光通信との間で、EPARK事業に係る契約が成約するごとに支援金を受ける内容とする業務提携契約を締結しました。その結果、2016年3月期、2017年3月期及び2018年3月期においては業績が一時的に回復したものの、2017年3月期及び2018年3月期においては、支援金を除いた場合は損失を計上するような不安定な状況が続いており、持続的・安定的に利益を計上し、発展していくためには、事業の選択と集中を含む経営方針の見直しが必要でありました。

当社の代表取締役社長三輪幸将が、2018年6月に旧株式会社ファインズの代表取締役社長に就任してから、当時の主たる事業であった店舗クラウド事業の前身である予約事業からVideoクラウド事業の前身である動画事業へ注力し、業績が悪く損失を計上するに至っていた子会社の株式譲渡、並びに不採算事業の譲渡を行い、業績の回復に貢献しました。

このような経緯から、代表取締役社長三輪幸将がオーナーシップを持って経営していくことが経営判断のスピードを早め、さらなる事業拡大及び企業価値の最大化につながると旧株式会社ファインズ取締役会が判断し、M&Aによる買収も検討しましたが、LBOを選択したものであり、被合併会社である旧株式会社ファインズの営業活動を全面的に承継しました。合併後はLBOに関する一連の取引として、当社の業績及び企業価値を中長期的に向上させることを目的に、2019年7月に株式会社光通信の子会社である株式会社EPARK、当社の取締役白木政宏に当社の代表取締役社長三輪幸将が保有する株式の一部を譲渡する方針でありました。

また、旧株式会社ファインズ取締役武吉広大においては、LBO後も当社の株式を一部保有していきたい意向があったため、同様に2019年7月に当社の株式の一部を譲渡する方針でありました。しかし、旧株式会社ファインズ取締役の武吉広大との間で、株式保有方針について慎重に協議を重ねていたことにより、結果として株式保有比率を確定させることが遅れたため、旧株式会社ファインズ取締役武吉広大及び当社の取締役白木政宏への譲渡時期は2020年2月となっております。

なお、LBOによる借入金増加に伴い、総資産に占める有利子負債の割合が66.5%(注1)になりましたが、その後、当社の業績は順調に推移し、LBOに伴う借入金については、2022年4月をもって全額返済しております。

一方、当社の代表取締役社長三輪幸将は、現株式会社ファインズ・旧株式会社ファインズのいずれにおいても代表取締役社長の地位にあることから、LBOを実行する必要性、手段としての相当性を含め、代表取締役社長三輪幸将が得る経済的利益(注2)について十分に協議、検討する必要がありましたが、この点について検討するための基準や指針、検討をする仕組みが不十分でありました。当社はガバナンス体制の強化を図るため、2020年9月に監査役会を設置し、2022年3月に開催した臨時株主総会において、社外取締役を1名増員し、従前に増してコーポレート・ガバナンスないし内部管理体制を充実させることができたと考えております。

当社取締役会において、過去のLBOの一連の経緯によって代表取締役社長三輪幸将が得た経済的利益について協議した結果、当社の経営を再建させ、企業価値の向上に貢献していることから妥当な利益であると評価しました。

さらには、2022年5月に開催した取締役会において、取締役の指名・報酬等に関する手続の公正性・透明性・客観性を担保することを目的として、任意の指名・報酬委員会を設置しました。2022年6月及び7月に開催した指名・報酬委員会において、今後の経営陣並びに社外取締役の構成、報酬方針・報酬制度の設計について協議しました。また、2022年9月に開催予定の定時株主総会に向けて、経営陣の選解任、報酬制度に基づく具体的な報酬額の決定について協議していく方針であります。

(注)1.吸収合併前の旧株式会社ファインズと、吸収合併後の当社における有利子負債の状況(2019年6月30日現在)を示すと以下のとおりであります。

2.時価総額に持ち分比率を乗じた評価額と出資金1,000万円の差分となります。

(はじめに)

当社は、2009年5月に株式会社フリーセル(現ブランディングテクノロジー株式会社(東京都渋谷区南平台町15番13号、代表取締役社長 木村裕紀)以下、株式会社フリーセルとする。)の100%子会社として設立された株式会社ファインズを前身とし、その後、モバイルFlash(注1)サイト制作の販売を開始しました。さらにMEO(注2)・SEO(注3)サービスや、スマートフォンサイト制作を新たに販売し、順調に事業を拡大させてまいりました。その過程において、2013年12月27日に旧株式会社ファインズの代表取締役社長武吉広大及び武吉広大の資産管理会社である株式会社タケショーが株式会社フリーセルより全株式を取得し、資本関係を解消しております。

(注)1.モバイルFlashサイト:Macromedia社(現Adobe社)が開発した、音やグラフィックのアニメーションを組み合わせてWebコンテンツを作成するソフト(Flash)を使用して、作成されたモバイルサイト。

2.MEO:Map Engine Optimizationの略。Googleマップを対象とした地図エンジンにおいて検索順位の最適化を図ることを指す。

3.SEO:Search Engine Optimizationの略。Googleなどの検索エンジンの自然検索結果において、特定のウェブサイトが上位に表示されるよう、ウェブサイトの構成などを調整すること。また、その手法の総称。

当社(新株式会社ファインズ)の設立経緯について

実質上の存続会社である株式会社ファインズ(以下、「旧株式会社ファインズ」といいます。)の取締役武吉広大及び同氏の資産管理会社である株式会社タケショーから株式売却の意向があり、当社(形式上の存続会社)は、2019年3月15日に、旧株式会社ファインズの代表取締役社長三輪幸将によるレバレッジド・バイ・アウト(以下、LBOといいます。)の受け皿会社として、株式会社エスピーシーの商号で、資本金1,000万円で設立されました。株式会社エスピーシーを設立した背景として、代表取締役社長三輪幸将個人が株式譲渡に係る売買代金を調達することができず、金融機関からの融資の条件としてエスピーシー(特定目的会社)を設立し、旧株式会社ファインズを吸収合併し、新株式会社ファインズの営業キャッシュ・フローから返済をするというスキームであれば融資が受けられたことから、2019年3月29日に金融機関から融資を受けております。同日に旧株式会社ファインズの既存株主から旧株式会社ファインズの発行済株式の100%を取得し子会社化した後、2019年6月30日に旧株式会社ファインズを吸収合併し、同日に商号を株式会社エスピーシーから株式会社ファインズに変更しております。

上記の変遷を図示いたしますと、次のとおりです。

LBOについて

旧株式会社ファインズは、設立以降、順調に売上高を伸ばしてきたものの、2015年3月期に経常損失を計上するに至りました。この状況を打開するために、株式会社光通信との間で、EPARK事業に係る契約が成約するごとに支援金を受ける内容とする業務提携契約を締結しました。その結果、2016年3月期、2017年3月期及び2018年3月期においては業績が一時的に回復したものの、2017年3月期及び2018年3月期においては、支援金を除いた場合は損失を計上するような不安定な状況が続いており、持続的・安定的に利益を計上し、発展していくためには、事業の選択と集中を含む経営方針の見直しが必要でありました。

当社の代表取締役社長三輪幸将が、2018年6月に旧株式会社ファインズの代表取締役社長に就任してから、当時の主たる事業であった店舗クラウド事業の前身である予約事業からVideoクラウド事業の前身である動画事業へ注力し、業績が悪く損失を計上するに至っていた子会社の株式譲渡、並びに不採算事業の譲渡を行い、業績の回復に貢献しました。

このような経緯から、代表取締役社長三輪幸将がオーナーシップを持って経営していくことが経営判断のスピードを早め、さらなる事業拡大及び企業価値の最大化につながると旧株式会社ファインズ取締役会が判断し、M&Aによる買収も検討しましたが、LBOを選択したものであり、被合併会社である旧株式会社ファインズの営業活動を全面的に承継しました。合併後はLBOに関する一連の取引として、当社の業績及び企業価値を中長期的に向上させることを目的に、2019年7月に株式会社光通信の子会社である株式会社EPARK、当社の取締役白木政宏に当社の代表取締役社長三輪幸将が保有する株式の一部を譲渡する方針でありました。

また、旧株式会社ファインズ取締役武吉広大においては、LBO後も当社の株式を一部保有していきたい意向があったため、同様に2019年7月に当社の株式の一部を譲渡する方針でありました。しかし、旧株式会社ファインズ取締役の武吉広大との間で、株式保有方針について慎重に協議を重ねていたことにより、結果として株式保有比率を確定させることが遅れたため、旧株式会社ファインズ取締役武吉広大及び当社の取締役白木政宏への譲渡時期は2020年2月となっております。

なお、LBOによる借入金増加に伴い、総資産に占める有利子負債の割合が66.5%(注1)になりましたが、その後、当社の業績は順調に推移し、LBOに伴う借入金については、2022年4月をもって全額返済しております。

一方、当社の代表取締役社長三輪幸将は、現株式会社ファインズ・旧株式会社ファインズのいずれにおいても代表取締役社長の地位にあることから、LBOを実行する必要性、手段としての相当性を含め、代表取締役社長三輪幸将が得る経済的利益(注2)について十分に協議、検討する必要がありましたが、この点について検討するための基準や指針、検討をする仕組みが不十分でありました。当社はガバナンス体制の強化を図るため、2020年9月に監査役会を設置し、2022年3月に開催した臨時株主総会において、社外取締役を1名増員し、従前に増してコーポレート・ガバナンスないし内部管理体制を充実させることができたと考えております。

当社取締役会において、過去のLBOの一連の経緯によって代表取締役社長三輪幸将が得た経済的利益について協議した結果、当社の経営を再建させ、企業価値の向上に貢献していることから妥当な利益であると評価しました。

さらには、2022年5月に開催した取締役会において、取締役の指名・報酬等に関する手続の公正性・透明性・客観性を担保することを目的として、任意の指名・報酬委員会を設置しました。2022年6月及び7月に開催した指名・報酬委員会において、今後の経営陣並びに社外取締役の構成、報酬方針・報酬制度の設計について協議しました。また、2022年9月に開催予定の定時株主総会に向けて、経営陣の選解任、報酬制度に基づく具体的な報酬額の決定について協議していく方針であります。

(注)1.吸収合併前の旧株式会社ファインズと、吸収合併後の当社における有利子負債の状況(2019年6月30日現在)を示すと以下のとおりであります。

| 吸収合併前(千円) | 割合 (%) | 吸収合併後(千円) | 割合 (%) | ||

| 長期借入金 | 102,988 | 10.7 | 長期借入金 | 602,988 | 58.7 |

| 社債 | 80,000 | 8.3 | 社債 | 80,000 | 7.8 |

| 負債合計 | 523,983 | 54.3 | 負債合計 | 1,024,484 | 99.7 |

| 純資産合計 | 441,789 | 45.7 | 純資産合計 | 3,273 | 0.3 |

| 負債純資産合計 | 965,772 | 100.0 | 負債純資産合計 | 1,027,757 | 100.0 |

2.時価総額に持ち分比率を乗じた評価額と出資金1,000万円の差分となります。