訂正有価証券届出書(新規公開時)

対処すべき課題

文中の将来に関する事項は、本書提出日現在において当社グループが判断したものであり、実際の数値と異なる可能性があります。

(1)経営方針

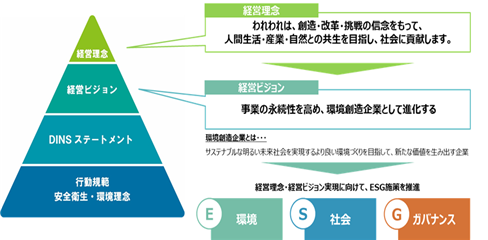

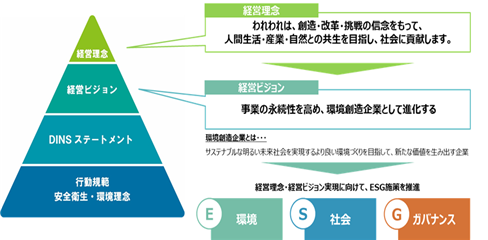

当社グループは、「われわれは、創造・改革・挑戦の信念をもって、人間生活・産業・自然との共生を目指し、社会に貢献します。」との経営理念のもと、サステナブルな明るい未来社会を実現するより良い環境づくりを目指して、「事業の永続性を高め、環境創造企業として進化する」という経営ビジョンを掲げております。また、経営理念、経営ビジョンを実現するための4つの組織行動として「DINSステートメント」(Development(進化)、Integrity(誠実)、Nature(自然)、Social contribution(社会貢献))を制定のうえ、100年企業への基盤づくりを着実に進めております。

当社グループの事業は、地域の皆さまからの「信頼」がなくては成り立たない事業であり、これまでに積み上げてきた地域の皆さまからの「信頼」により、地域に根差した事業を展開していることが当社グループの最大の「強み」です。今後、新たな領域・エリアに事業を拡大していく中においても、「未来は信頼から生まれる」という創業の原点を忘れることなく、地域に根差した事業を展開してまいります。

また、当社グループの事業は、決して止めることができない重要な社会インフラであり、政府が宣言する2050年カーボンニュートラルに向けて社会システムが急速に進化する中で、長期的視点を持って、社会課題の解決に繋がるESG(環境・社会・ガバナンス)施策に、これまで以上に取り組む必要があります。廃棄物処理・資源循環のあり方を変えていくために、多様なパートナーと共創し、地域循環共生圏を構築するとともに、脱炭素化やDXなど、必要な投資を積極的に行い、最も強みとする地域社会との関わりをより深めて、次世代に求められる新たな価値を社会に届けます。

(2)経営環境

我が国経済は、新型コロナウイルス感染症の拡大に伴い、緊急事態宣言やまん延防止等重点措置が適用され、景気が大きく落ち込みました。その後、ワクチン接種が進み、人流や物流の回復とともに社会経済活動も徐々に回復傾向を見せております。しかしながら、変異株の広がりなどで新型コロナウイルス感染症の収束が見通せない状況であり、ロシアによるウクライナ侵攻や急速な円安に伴う資源価格の高騰など、先行き不透明な経済環境が続いております。

当社グループの属する廃棄物処理・資源循環業界では、廃棄物の処理及び清掃に関する法律(以下「廃掃法」という。)が施行されて50年が経過し、循環経済や脱炭素が求められる社会状況の中で、廃棄物処理や資源循環のあり方を問い直すべき時期にあると考えております。

人口減少が進む自治体は、財源等の課題から、公設での一般廃棄物処理施設の整備・運営が困難な状況に陥っている場合も少なくなく、民間資金を活用した廃棄物処理施設の整備・運営や一般廃棄物処理の民間処理事業者への委託が増えつつあります。また、近年、自然災害が多発・大規模化しており、大量の災害廃棄物を迅速かつ安全に処理するために、民間処理事業者が担う役割が一層重要となっております。長期的には、産業廃棄物、一般廃棄物ともに、排出量の減少が見込まれるものの、これまで自治体が担ってきた一般廃棄物処理の民間委託が進むことにより、民間処理事業者としての市場規模は拡大していくものと考えております。

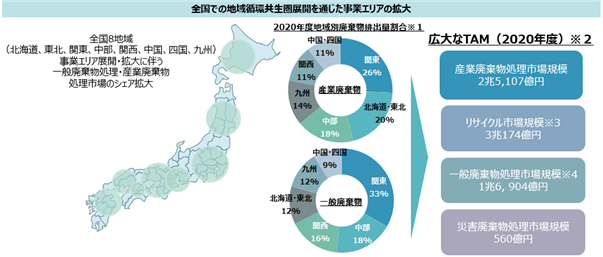

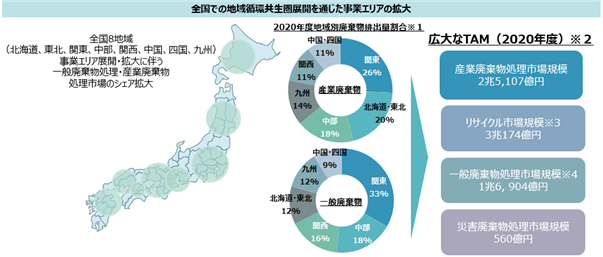

なお、当社グループは、想定するTAM(最大の市場規模)(※2)について、日本国内における各種廃棄物(産業廃棄物:主に事業活動に伴って生じる廃棄物、一般廃棄物:主に家庭から排出される廃棄物、災害廃棄物:自然災害により発生する廃棄物)・リサイクル市場規模の総計と推定しており、概要は下図のとおりです。

※1 三重県は、中部地方に含めております。

※1 三重県は、中部地方に含めております。

※2 TAM:Total Addressable Marketの略称。当社グループが想定する最大の市場規模を意味する用語であり、当社グループが本書提出日現在で営む事業に係る客観的な市場規模を示す目的で算出されたものではありません。

上記のTAMは、一定の前提の下、外部の統計資料や公表資料(環境省『環境産業の市場規模・雇用規模等に関する報告書(令和4年3月)』、環境省『日本の廃棄物処理(令和2年度版)』)を基礎に当社グループが推計したものであり、統計資料や推計に固有の限界があるため、実際の市場規模は上記の推計値と異なる可能性があります。

※3 動脈産業(製造業など製品を生み出す産業)の受入を除くリサイクルサービス・リサイクル素材の市場規模

※4 建設改良費を除いております。

(3)優先的に対処すべき事業上及び財務上の課題、経営戦略

当社グループは、処理能力の増強や営業活動の活発化による収益の拡大と断続的なコスト削減により、さらなる売上成長と利益率の向上を目指してまいります(詳細は、「(4)経営上の目標の達成状況を判断するための客観的な指標等」をご参照ください。)。

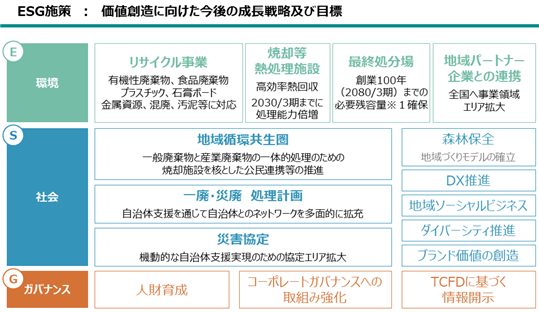

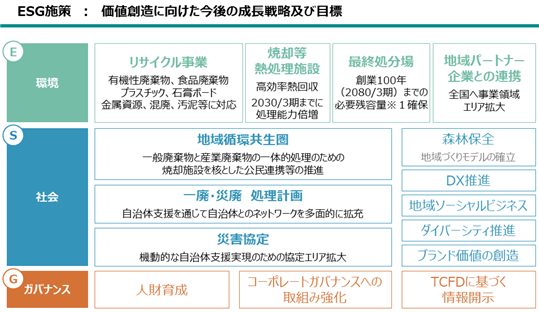

さらに中長期的には、資源循環の高度化や技術開発などの投資を積極的に推進し、事業の永続性を高め、環境創造企業として進化していくために、2022年5月30日付けで新たな中期経営計画(2022年度-2024年度)を策定し、以下の施策に取り組んでまいります。

※1 必要残容量とは、資源循環システムの整備が想定どおり進んだ場合における2080年3月期までの想定埋立量を前提とした最終処分場の残容量をいいます。

※1 必要残容量とは、資源循環システムの整備が想定どおり進んだ場合における2080年3月期までの想定埋立量を前提とした最終処分場の残容量をいいます。

※2 上記及び下記の将来数値は、様々な前提や仮定に基づいて策定した2022年5月時点における目標値であり、様々なリスクや不確定要素によって、実際の数値と大きく異なる可能性があります。詳細は下記「2 事業等のリスク」をご参照ください。

① 中期経営計画期間における施策

a.E施策(環境)

環境面では、資源循環システムをより高度に構築する施策を展開いたします。

主な施策は以下のとおりです。

(a)有機性廃棄物のリサイクルに係るメタン発酵・堆肥化施設の整備

国内有数の処理能力を持つメタン発酵施設(処理能力:320トン/日)及び堆肥化施設(処理能力:92トン/日)を伊賀リサイクルセンターにおいて2022年11月と2022年10月にそれぞれ稼働開始いたしました。堆肥化施設は、三木リサイクルセンターにおいても能力を段階的に現在の処理能力55トン/日から約3倍に増強(2024年4月全面稼働開始)する予定です。

(b)三木バイオマスファクトリーの整備

廃木材や食品残渣等のバイオマス資源と様々な廃棄物を混焼する三木バイオマスファクトリー(処理能力の計画値:440トン/日)を2023年6月に稼働開始予定です。

b.S施策(社会)

社会面では、中長期的に顕在化する課題を解決する施策に取り組みます。

主な施策は以下のとおりです。

(a)災害への備え

地球温暖化により、激甚化する災害への備えは、社会全体にとって喫緊の課題です。当社は、広域処理を可能にする収集運搬体制、短期間に大量の災害廃棄物を受入可能な施設群を有しており、これまでの処理実績もあり、2022年9月末時点において149の自治体との災害支援協定締結に繋がっております。機動的な支援を可能にする協定エリアの拡大に向けて、今後さらに災害支援協定の締結数を拡大することを目指すとともに、災害・一般廃棄物処理計画策定支援等を通じて、社会的使命を果たしてまいります。

c.G施策(ガバナンス)

ガバナンス面では、主に以下の施策に取り組みます。

(a)TCFD(※)に基づく情報開示

気候変動を抑制するために、当社グループとして、気候変動に関する2030年や2050年の目標に向けてどう行動するのか、急速に変化する社会システム等にどう対応するのかについて、TCFDに基づく情報開示を将来的に実施することを目指し、それにより全てのステークホルダーへの説明責任を果たします。

※TCFDは、「Task force on Climate-related Financial Disclosures」の略称で、各国の中央銀行総裁等からなる金融安定理事会の作業部会で投資家等に適切な投資判断を促すための気候関連財務情報開示を企業等へ促す民間主導の組織をいいます。

② 中期経営計画期間後の施策

a.E施策(環境)

環境面では、資源循環システムをより高度に構築する施策を展開いたします。

主な施策は以下のとおりです。

(a)研究開発の強化

国立研究開発法人新エネルギー・産業技術総合開発機構(NEDO)からの受託研究開発事業として取り組んでいるプラスチック資源循環に貢献する高度選別技術や石油化学原料化技術の開発、高効率な資源循環システム構築に寄与する自動選別プラントによる作業工程の自動化・高度化検討の成果も踏まえ、循環経済の構築に貢献してまいります。

(b)熱処理施設の処理能力倍増及びCCU(※)導入可能性の検討

既存施設を高効率な熱回収施設へ更新するほか、地産地消による自律分散型の地域エネルギーセンター等の整備により、グループ熱処理施設の処理能力を、2022年3月期末時点の2,067トン/日から、2030年3月期末までに倍増(処理能力の計画値:4,000トン/日)することを目指し、脱炭素化に寄与いたします。同時に、脱炭素化との両立を目指し、CCU導入可能性の検討も進めます。

※CCUは、「Carbon dioxide Capture and Utilization」の略称であり、分離・貯留したCO2を有効利用することをいいます。

(c)超長期目線での最終処分場の残容量確保

埋立負荷低減を図りつつも、埋立せざるを得ない廃棄物は残るため、最終処分場の計画的な整備は、資源循環システムを構築する上で必要不可欠です。当社では、創業から100年となる2080年3月期までに必要な残容量を確保するため、継続的に最終処分場の増設・新設を行いつつ、循環経済が進展する2030年以降は資源化可能物・有機性廃棄物の埋立ゼロによる埋立量の抑制を目指すことにより、「100年企業の基盤づくり」を着実に進めます。

(d)M&A戦略

日本の廃棄物処理市場においては、欧米と比較して、各過程において多くの中小規模の処理事業者が分散する業界であることから、業界再編に繋がるM&Aの機会が豊富にあると考えております。これまで多くの子会社をM&Aによりグループ化(2022年9月末時点で連結子会社29社中17社)してきた実績を背景に、シナジーの獲得を狙い、M&Aを推進していく予定です。

b.S施策(社会)

社会面では、中長期的に顕在化する課題を解決する施策に取り組みます。

主な施策は以下のとおりです。

(a)地域循環共生圏の構築

日本の人口が減少する中、行政における財政健全化への歳出改革は喫緊の課題です。民設民営による効率的なインフラ整備は、その課題の解決に繋がると考えております。また、自治体に処理責任のある一般廃棄物の業界は、自治体保有の焼却施設での処理が大部分であり、今後は民間が整備する焼却施設等へ処理委託する公民連携(PPP)への移行を成長機会と捉えております。

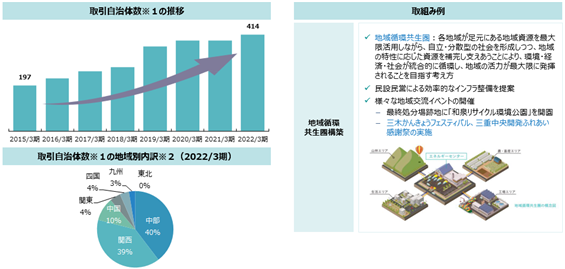

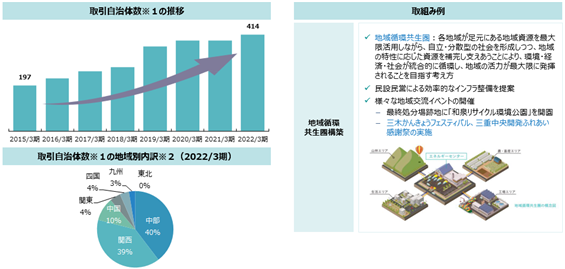

当社は、2022年3月期において、全国の自治体(1,788自治体(※1))の2割を超える414の自治体との取引があります。このネットワークを活かして、2021年10月に、兵庫県相生市及び熊本県上益城郡5町とそれぞれ地域循環共生圏構築に向けた協定をパートナー企業とともに締結しております。

一般廃棄物処理における公民連携については、民間委託の機運が高まっているため潜在的な市場は大きく、また、産業廃棄物は一般廃棄物に比べて収益性が高く、自治体においてコスト削減が実現できる等当社グループ及び自治体の双方にとってメリットのある取組みであると考えております。そこで、今後さらに公民連携協定の締結を拡大していく予定であり、地域循環共生圏を構築してまいります。当社グループの連結売上高のうち、約20%は自治体に対するものであり、自治体と強固な関係性を構築していることに加え、当社グループが保有する施設の総許可能力(※2)のうち、約70%は一般廃棄物処理が可能となっている等自治体に処理責任のある一般廃棄物処理の許可も多く保有しており、一般廃棄物処理実績が豊富であるという強みを活かし、一般廃棄物と産業廃棄物の一体的処理により事業エリアの拡大を目指します。自治体に対しては、住民サービス向上とごみ処理経費削減という新たな価値を提供いたします。

※1 2022年4月1日時点の全国の自治体1,718(東京23区除く)に、東京23区と47都道府県を合算したものであります(出所:令和2年国勢調査)。

※2 総許可能力とは、各項目において都道府県等から許可を取得している処理能力をいいます。

※1 取引自治体数には都道府県、東京23区を含み、また広域連合に関しては、構成する各市町村をそれぞれ1自治体としてカウントして算出しております。

※1 取引自治体数には都道府県、東京23区を含み、また広域連合に関しては、構成する各市町村をそれぞれ1自治体としてカウントして算出しております。

※2 三重県は、中部地方に含めております。

③ 長期的な成長を支える施策

a.E施策(環境)

環境面では、資源循環システムをより高度に構築する施策を展開いたします。

主な施策は以下のとおりです。

(a)カーボンニュートラル推進

素材産業の各社が炭素循環型製造プロセスへ移行する中、廃プラスチックのケミカルリサイクル及びCO2・バイオマスの原料利用等に素材産業と連携して取り組むことは、当社コーポレートメッセージにもある「資源に変える」事業を拡大するチャンスであると考えております。素材産業との連携を深めるため、デジタル技術を活用した自動化・省力化サービスの提供や、CO2の見える化・トレーサビリティサービスの導入など、資源循環のあり方を変革していきたいと考えております。

今後も、当社グループが持続的に成長するために必要となる「地域循環共生圏」、「脱炭素化」、「デジタルトランスフォーメーション」への投資を継続してまいります。多様なパートナー企業との共創を通じて、脱炭素社会・循環経済への転換に向けて、ESG施策にこれまで以上に積極的に取り組み、決して止めることのできない重要な社会インフラを提供する企業としての存在意義を高めてまいります。

また、カーボンニュートラルに向けて廃棄物処理・資源循環のあり方を変革していくため、「プラスチックに係る資源循環の促進等に関する法律」に基づき「再資源化事業者」として認定を受け、プラスチックの資源循環に積極的に取り組んでまいります。廃プラスチックのガス化・メタノール化の実証事業や、日用品の詰め替えパックを回収してリサイクルし、再び詰め替えパックに戻す実証事業をパートナー企業と開始しております。さらに、信頼できるパートナーとともに、新たなプラスチックリサイクル事業のフィージビリティスタディを行い、NEDOプロジェクトである革新的なプラスチック資源循環プロセス技術の開発に取り組んでおります。

(b)資本配分

2025年3月期までの3年間の中期経営計画の実施に際しては、キャッシュ・フローに対する設備投資の比率が高くなることが予想されます。同時に、将来にわたって安定的な株主還元を可能にする資本配分のバランスを実現することを目指し、M&Aや公民連携にも若干の投資を行うなど、当社の成長のための投資を継続的に行ってまいります。なお、2026年3月期以降は、設備投資の比率を下げ、M&Aや公民連携への投資比率を高めるとともに、株主還元に充当するキャッシュの比率を高めていくことを目指します。

b.S施策(社会)

社会面では、中長期的に顕在化する課題を解決する施策に取り組みます。

主な施策は以下のとおりです。

(a)最終処分場跡地の活用

当社グループは、最終処分場を埋め立てた跡地も「資源」と考え、形を変えて地域のために活用しております。当社の創業の地で1988年に埋立を完了してから13年後の2001年、「和泉リサイクル環境公園」として、処分場が地域の憩いの場に生まれ変わり、現在では和泉市観光ガイドブックに掲載のスポットとなっております。また、2014年、東日本大震災以降の電力不足や、再生可能エネルギー比率目標を引き上げる国の施策などの社会情勢に対応するため、ソーラーパネル9,000枚超を擁するDINSメガソーラーを大阪府和泉市に建設し、2018年には同規模のメガソーラーを増設し、年間約550万kWhの発電を行っております。

c.G施策(ガバナンス)

ガバナンス面では、主に以下の施策に取り組みます。

(a)人財育成

定期的な人事ローテーションにより、実効性のある相互牽制を図りつつ、適材適所で人財を配置して能力開発を促し、全社的な生産性向上を図り、100年企業の基盤づくりを支えます。

(4)経営上の目標の達成状況を判断するための客観的な指標等

事業の永続性を高め、環境サービス産業のリーディングカンパニーとしての地位を確立するために、企業の成長を評価する客観的な指標として、売上高、営業利益、EBITDA(営業利益+減価償却費+のれん償却額)を重視しており、設備投資による既存事業の拡大や公民連携事業の強化等の施策により、中長期的に、より高い売上高年平均成長率、営業利益率及びEBITDAマージンを目指します。

(1)経営方針

当社グループは、「われわれは、創造・改革・挑戦の信念をもって、人間生活・産業・自然との共生を目指し、社会に貢献します。」との経営理念のもと、サステナブルな明るい未来社会を実現するより良い環境づくりを目指して、「事業の永続性を高め、環境創造企業として進化する」という経営ビジョンを掲げております。また、経営理念、経営ビジョンを実現するための4つの組織行動として「DINSステートメント」(Development(進化)、Integrity(誠実)、Nature(自然)、Social contribution(社会貢献))を制定のうえ、100年企業への基盤づくりを着実に進めております。

当社グループの事業は、地域の皆さまからの「信頼」がなくては成り立たない事業であり、これまでに積み上げてきた地域の皆さまからの「信頼」により、地域に根差した事業を展開していることが当社グループの最大の「強み」です。今後、新たな領域・エリアに事業を拡大していく中においても、「未来は信頼から生まれる」という創業の原点を忘れることなく、地域に根差した事業を展開してまいります。

また、当社グループの事業は、決して止めることができない重要な社会インフラであり、政府が宣言する2050年カーボンニュートラルに向けて社会システムが急速に進化する中で、長期的視点を持って、社会課題の解決に繋がるESG(環境・社会・ガバナンス)施策に、これまで以上に取り組む必要があります。廃棄物処理・資源循環のあり方を変えていくために、多様なパートナーと共創し、地域循環共生圏を構築するとともに、脱炭素化やDXなど、必要な投資を積極的に行い、最も強みとする地域社会との関わりをより深めて、次世代に求められる新たな価値を社会に届けます。

(2)経営環境

我が国経済は、新型コロナウイルス感染症の拡大に伴い、緊急事態宣言やまん延防止等重点措置が適用され、景気が大きく落ち込みました。その後、ワクチン接種が進み、人流や物流の回復とともに社会経済活動も徐々に回復傾向を見せております。しかしながら、変異株の広がりなどで新型コロナウイルス感染症の収束が見通せない状況であり、ロシアによるウクライナ侵攻や急速な円安に伴う資源価格の高騰など、先行き不透明な経済環境が続いております。

当社グループの属する廃棄物処理・資源循環業界では、廃棄物の処理及び清掃に関する法律(以下「廃掃法」という。)が施行されて50年が経過し、循環経済や脱炭素が求められる社会状況の中で、廃棄物処理や資源循環のあり方を問い直すべき時期にあると考えております。

人口減少が進む自治体は、財源等の課題から、公設での一般廃棄物処理施設の整備・運営が困難な状況に陥っている場合も少なくなく、民間資金を活用した廃棄物処理施設の整備・運営や一般廃棄物処理の民間処理事業者への委託が増えつつあります。また、近年、自然災害が多発・大規模化しており、大量の災害廃棄物を迅速かつ安全に処理するために、民間処理事業者が担う役割が一層重要となっております。長期的には、産業廃棄物、一般廃棄物ともに、排出量の減少が見込まれるものの、これまで自治体が担ってきた一般廃棄物処理の民間委託が進むことにより、民間処理事業者としての市場規模は拡大していくものと考えております。

なお、当社グループは、想定するTAM(最大の市場規模)(※2)について、日本国内における各種廃棄物(産業廃棄物:主に事業活動に伴って生じる廃棄物、一般廃棄物:主に家庭から排出される廃棄物、災害廃棄物:自然災害により発生する廃棄物)・リサイクル市場規模の総計と推定しており、概要は下図のとおりです。

※1 三重県は、中部地方に含めております。

※1 三重県は、中部地方に含めております。※2 TAM:Total Addressable Marketの略称。当社グループが想定する最大の市場規模を意味する用語であり、当社グループが本書提出日現在で営む事業に係る客観的な市場規模を示す目的で算出されたものではありません。

上記のTAMは、一定の前提の下、外部の統計資料や公表資料(環境省『環境産業の市場規模・雇用規模等に関する報告書(令和4年3月)』、環境省『日本の廃棄物処理(令和2年度版)』)を基礎に当社グループが推計したものであり、統計資料や推計に固有の限界があるため、実際の市場規模は上記の推計値と異なる可能性があります。

※3 動脈産業(製造業など製品を生み出す産業)の受入を除くリサイクルサービス・リサイクル素材の市場規模

※4 建設改良費を除いております。

(3)優先的に対処すべき事業上及び財務上の課題、経営戦略

当社グループは、処理能力の増強や営業活動の活発化による収益の拡大と断続的なコスト削減により、さらなる売上成長と利益率の向上を目指してまいります(詳細は、「(4)経営上の目標の達成状況を判断するための客観的な指標等」をご参照ください。)。

さらに中長期的には、資源循環の高度化や技術開発などの投資を積極的に推進し、事業の永続性を高め、環境創造企業として進化していくために、2022年5月30日付けで新たな中期経営計画(2022年度-2024年度)を策定し、以下の施策に取り組んでまいります。

※1 必要残容量とは、資源循環システムの整備が想定どおり進んだ場合における2080年3月期までの想定埋立量を前提とした最終処分場の残容量をいいます。

※1 必要残容量とは、資源循環システムの整備が想定どおり進んだ場合における2080年3月期までの想定埋立量を前提とした最終処分場の残容量をいいます。※2 上記及び下記の将来数値は、様々な前提や仮定に基づいて策定した2022年5月時点における目標値であり、様々なリスクや不確定要素によって、実際の数値と大きく異なる可能性があります。詳細は下記「2 事業等のリスク」をご参照ください。

① 中期経営計画期間における施策

a.E施策(環境)

環境面では、資源循環システムをより高度に構築する施策を展開いたします。

主な施策は以下のとおりです。

(a)有機性廃棄物のリサイクルに係るメタン発酵・堆肥化施設の整備

国内有数の処理能力を持つメタン発酵施設(処理能力:320トン/日)及び堆肥化施設(処理能力:92トン/日)を伊賀リサイクルセンターにおいて2022年11月と2022年10月にそれぞれ稼働開始いたしました。堆肥化施設は、三木リサイクルセンターにおいても能力を段階的に現在の処理能力55トン/日から約3倍に増強(2024年4月全面稼働開始)する予定です。

(b)三木バイオマスファクトリーの整備

廃木材や食品残渣等のバイオマス資源と様々な廃棄物を混焼する三木バイオマスファクトリー(処理能力の計画値:440トン/日)を2023年6月に稼働開始予定です。

b.S施策(社会)

社会面では、中長期的に顕在化する課題を解決する施策に取り組みます。

主な施策は以下のとおりです。

(a)災害への備え

地球温暖化により、激甚化する災害への備えは、社会全体にとって喫緊の課題です。当社は、広域処理を可能にする収集運搬体制、短期間に大量の災害廃棄物を受入可能な施設群を有しており、これまでの処理実績もあり、2022年9月末時点において149の自治体との災害支援協定締結に繋がっております。機動的な支援を可能にする協定エリアの拡大に向けて、今後さらに災害支援協定の締結数を拡大することを目指すとともに、災害・一般廃棄物処理計画策定支援等を通じて、社会的使命を果たしてまいります。

c.G施策(ガバナンス)

ガバナンス面では、主に以下の施策に取り組みます。

(a)TCFD(※)に基づく情報開示

気候変動を抑制するために、当社グループとして、気候変動に関する2030年や2050年の目標に向けてどう行動するのか、急速に変化する社会システム等にどう対応するのかについて、TCFDに基づく情報開示を将来的に実施することを目指し、それにより全てのステークホルダーへの説明責任を果たします。

※TCFDは、「Task force on Climate-related Financial Disclosures」の略称で、各国の中央銀行総裁等からなる金融安定理事会の作業部会で投資家等に適切な投資判断を促すための気候関連財務情報開示を企業等へ促す民間主導の組織をいいます。

② 中期経営計画期間後の施策

a.E施策(環境)

環境面では、資源循環システムをより高度に構築する施策を展開いたします。

主な施策は以下のとおりです。

(a)研究開発の強化

国立研究開発法人新エネルギー・産業技術総合開発機構(NEDO)からの受託研究開発事業として取り組んでいるプラスチック資源循環に貢献する高度選別技術や石油化学原料化技術の開発、高効率な資源循環システム構築に寄与する自動選別プラントによる作業工程の自動化・高度化検討の成果も踏まえ、循環経済の構築に貢献してまいります。

(b)熱処理施設の処理能力倍増及びCCU(※)導入可能性の検討

既存施設を高効率な熱回収施設へ更新するほか、地産地消による自律分散型の地域エネルギーセンター等の整備により、グループ熱処理施設の処理能力を、2022年3月期末時点の2,067トン/日から、2030年3月期末までに倍増(処理能力の計画値:4,000トン/日)することを目指し、脱炭素化に寄与いたします。同時に、脱炭素化との両立を目指し、CCU導入可能性の検討も進めます。

※CCUは、「Carbon dioxide Capture and Utilization」の略称であり、分離・貯留したCO2を有効利用することをいいます。

(c)超長期目線での最終処分場の残容量確保

埋立負荷低減を図りつつも、埋立せざるを得ない廃棄物は残るため、最終処分場の計画的な整備は、資源循環システムを構築する上で必要不可欠です。当社では、創業から100年となる2080年3月期までに必要な残容量を確保するため、継続的に最終処分場の増設・新設を行いつつ、循環経済が進展する2030年以降は資源化可能物・有機性廃棄物の埋立ゼロによる埋立量の抑制を目指すことにより、「100年企業の基盤づくり」を着実に進めます。

(d)M&A戦略

日本の廃棄物処理市場においては、欧米と比較して、各過程において多くの中小規模の処理事業者が分散する業界であることから、業界再編に繋がるM&Aの機会が豊富にあると考えております。これまで多くの子会社をM&Aによりグループ化(2022年9月末時点で連結子会社29社中17社)してきた実績を背景に、シナジーの獲得を狙い、M&Aを推進していく予定です。

b.S施策(社会)

社会面では、中長期的に顕在化する課題を解決する施策に取り組みます。

主な施策は以下のとおりです。

(a)地域循環共生圏の構築

日本の人口が減少する中、行政における財政健全化への歳出改革は喫緊の課題です。民設民営による効率的なインフラ整備は、その課題の解決に繋がると考えております。また、自治体に処理責任のある一般廃棄物の業界は、自治体保有の焼却施設での処理が大部分であり、今後は民間が整備する焼却施設等へ処理委託する公民連携(PPP)への移行を成長機会と捉えております。

当社は、2022年3月期において、全国の自治体(1,788自治体(※1))の2割を超える414の自治体との取引があります。このネットワークを活かして、2021年10月に、兵庫県相生市及び熊本県上益城郡5町とそれぞれ地域循環共生圏構築に向けた協定をパートナー企業とともに締結しております。

一般廃棄物処理における公民連携については、民間委託の機運が高まっているため潜在的な市場は大きく、また、産業廃棄物は一般廃棄物に比べて収益性が高く、自治体においてコスト削減が実現できる等当社グループ及び自治体の双方にとってメリットのある取組みであると考えております。そこで、今後さらに公民連携協定の締結を拡大していく予定であり、地域循環共生圏を構築してまいります。当社グループの連結売上高のうち、約20%は自治体に対するものであり、自治体と強固な関係性を構築していることに加え、当社グループが保有する施設の総許可能力(※2)のうち、約70%は一般廃棄物処理が可能となっている等自治体に処理責任のある一般廃棄物処理の許可も多く保有しており、一般廃棄物処理実績が豊富であるという強みを活かし、一般廃棄物と産業廃棄物の一体的処理により事業エリアの拡大を目指します。自治体に対しては、住民サービス向上とごみ処理経費削減という新たな価値を提供いたします。

※1 2022年4月1日時点の全国の自治体1,718(東京23区除く)に、東京23区と47都道府県を合算したものであります(出所:令和2年国勢調査)。

※2 総許可能力とは、各項目において都道府県等から許可を取得している処理能力をいいます。

※1 取引自治体数には都道府県、東京23区を含み、また広域連合に関しては、構成する各市町村をそれぞれ1自治体としてカウントして算出しております。

※1 取引自治体数には都道府県、東京23区を含み、また広域連合に関しては、構成する各市町村をそれぞれ1自治体としてカウントして算出しております。※2 三重県は、中部地方に含めております。

③ 長期的な成長を支える施策

a.E施策(環境)

環境面では、資源循環システムをより高度に構築する施策を展開いたします。

主な施策は以下のとおりです。

(a)カーボンニュートラル推進

素材産業の各社が炭素循環型製造プロセスへ移行する中、廃プラスチックのケミカルリサイクル及びCO2・バイオマスの原料利用等に素材産業と連携して取り組むことは、当社コーポレートメッセージにもある「資源に変える」事業を拡大するチャンスであると考えております。素材産業との連携を深めるため、デジタル技術を活用した自動化・省力化サービスの提供や、CO2の見える化・トレーサビリティサービスの導入など、資源循環のあり方を変革していきたいと考えております。

今後も、当社グループが持続的に成長するために必要となる「地域循環共生圏」、「脱炭素化」、「デジタルトランスフォーメーション」への投資を継続してまいります。多様なパートナー企業との共創を通じて、脱炭素社会・循環経済への転換に向けて、ESG施策にこれまで以上に積極的に取り組み、決して止めることのできない重要な社会インフラを提供する企業としての存在意義を高めてまいります。

また、カーボンニュートラルに向けて廃棄物処理・資源循環のあり方を変革していくため、「プラスチックに係る資源循環の促進等に関する法律」に基づき「再資源化事業者」として認定を受け、プラスチックの資源循環に積極的に取り組んでまいります。廃プラスチックのガス化・メタノール化の実証事業や、日用品の詰め替えパックを回収してリサイクルし、再び詰め替えパックに戻す実証事業をパートナー企業と開始しております。さらに、信頼できるパートナーとともに、新たなプラスチックリサイクル事業のフィージビリティスタディを行い、NEDOプロジェクトである革新的なプラスチック資源循環プロセス技術の開発に取り組んでおります。

(b)資本配分

2025年3月期までの3年間の中期経営計画の実施に際しては、キャッシュ・フローに対する設備投資の比率が高くなることが予想されます。同時に、将来にわたって安定的な株主還元を可能にする資本配分のバランスを実現することを目指し、M&Aや公民連携にも若干の投資を行うなど、当社の成長のための投資を継続的に行ってまいります。なお、2026年3月期以降は、設備投資の比率を下げ、M&Aや公民連携への投資比率を高めるとともに、株主還元に充当するキャッシュの比率を高めていくことを目指します。

b.S施策(社会)

社会面では、中長期的に顕在化する課題を解決する施策に取り組みます。

主な施策は以下のとおりです。

(a)最終処分場跡地の活用

当社グループは、最終処分場を埋め立てた跡地も「資源」と考え、形を変えて地域のために活用しております。当社の創業の地で1988年に埋立を完了してから13年後の2001年、「和泉リサイクル環境公園」として、処分場が地域の憩いの場に生まれ変わり、現在では和泉市観光ガイドブックに掲載のスポットとなっております。また、2014年、東日本大震災以降の電力不足や、再生可能エネルギー比率目標を引き上げる国の施策などの社会情勢に対応するため、ソーラーパネル9,000枚超を擁するDINSメガソーラーを大阪府和泉市に建設し、2018年には同規模のメガソーラーを増設し、年間約550万kWhの発電を行っております。

c.G施策(ガバナンス)

ガバナンス面では、主に以下の施策に取り組みます。

(a)人財育成

定期的な人事ローテーションにより、実効性のある相互牽制を図りつつ、適材適所で人財を配置して能力開発を促し、全社的な生産性向上を図り、100年企業の基盤づくりを支えます。

(4)経営上の目標の達成状況を判断するための客観的な指標等

事業の永続性を高め、環境サービス産業のリーディングカンパニーとしての地位を確立するために、企業の成長を評価する客観的な指標として、売上高、営業利益、EBITDA(営業利益+減価償却費+のれん償却額)を重視しており、設備投資による既存事業の拡大や公民連携事業の強化等の施策により、中長期的に、より高い売上高年平均成長率、営業利益率及びEBITDAマージンを目指します。