四半期報告書-第91期第1四半期(令和2年1月1日-令和2年3月31日)

文中の将来に関する事項は、当四半期連結会計期間の末日現在において判断したものであります。

(1)財政状態及び経営成績の状況

①経営成績の状況

当第1四半期連結累計期間の連結業績は、前連結会計年度及び当第1四半期連結累計期間に竣工、取得した物件による不動産賃貸収入の増加に加え、販売用不動産の売上が増加したことなどにより、営業収益は78,024百万円(前年同期比37,165百万円、90.9%増)、営業利益は21,036百万円(前年同期比10,931百万円、108.1%増)、経常利益は19,816百万円(前年同期比11,255百万円、131.4%増)、親会社株主に帰属する四半期純利益は13,190百万円(前年同期比6,548百万円、98.5%増)となりました。

各セグメントの経営成績は、次の通りであります。

なお、当第1四半期連結会計期間より、報告セグメントの区分を変更しており、以下の前年同四半期比較については、前年同四半期の数値を変更後のセグメント区分に組み替えた数値で比較分析しております。

(各セグメントの営業収益は、セグメント間の内部営業収益、振替高を含みます。)

(不動産事業)

当社グループの中核事業は、東京23区を中心に、約250件(販売用不動産除く)の賃貸物件・賃貸可能面積約141万㎡を活用した不動産賃貸事業であります。マーケットニーズに即した用途バランスと競争優位性を有する賃貸ポートフォリオを再構築する観点から、ポートフォリオの組替をおこなうとともに、耐震・省エネに優れた開発・建替の加速による優良アセットの積み上げに取り組んでおります。また、開発事業やバリューアッド事業を強化することで、売却利益を享受するビジネスモデルの確立に取り組んでおります。

当第1四半期連結累計期間における建替の状況につきましては、ヒューリック札幌NORTH33ビル(2022年3月竣工予定)、ヒューリック福岡ビル(2024年7月竣工予定)及びヒューリック札幌ビル(2025年2月竣工予定)の建替計画が順調に進行しております。

当第1四半期連結累計期間の新規物件(固定資産)の取得につきましては、日本ヒューレット・パッカード本社ビル(東京都江東区)、銀座天國ビル(東京都中央区)及びきらぼし銀行新宿本店(東京都新宿区)などを取得いたしました。

開発事業(固定資産)につきましては、(仮称)宇田川町32開発計画(東京都渋谷区)、(仮称)新宿3-17開発計画(東京都新宿区)、(仮称)銀座6丁目開発計画(東京都中央区)、(仮称)赤坂二丁目開発計画(東京都港区)、(仮称)銀座8丁目開発計画(東京都中央区)及び(仮称)銀座6丁目並木通り開発計画(東京都中央区)などが順調に進行しております。

PPP(パブリック・プライベート・パートナーシップ)事業につきましては、(仮称)立誠小跡地開発計画(京都市中京区)、(仮称)両国リバーセンター開発計画(東京都墨田区)及び(仮称)扇町医誠会病院開発計画(大阪市北区)などが順調に進行しております。

販売用不動産につきましては、ニューシティ多摩センタービル(東京都多摩市)及び相鉄フレッサイン大阪なんば駅前(大阪市浪速区)などを取得し、ヒューリック築地三丁目ビル(東京都中央区)及びWeWork Shimbashi(東京都港区)などを売却しております。

このように、当セグメントにおける事業は順調に進行しており、前連結会計年度及び当第1四半期連結累計期間に竣工、取得した物件による不動産賃貸収入の増加に加え、販売用不動産の売上も順調に推移したことなどから、当第1四半期連結累計期間の営業収益は67,504百万円(前年同期比30,882百万円、84.3%増)、営業利益は22,916百万円(前年同期比11,087百万円、93.7%増)となりました。

(保険事業)

保険事業におきましては、連結子会社であるヒューリック保険サービス株式会社が、国内・外資系の保険会社と代理店契約を結んでおり、法人から個人まで多彩な保険商品を販売しております。保険業界の事業環境は引き続き厳しい環境にありますが、既存損保代理店の営業権取得を重点戦略として、法人取引を中心に営業展開をしております。

この結果、当セグメントにおける営業収益は900百万円(前年同期比△97百万円、9.8%減)、営業利益は320百万円(前年同期比△99百万円、23.7%減)となりました。

(ホテル・旅館事業)

ホテル・旅館事業におきましては、連結子会社であるヒューリックホテルマネジメント株式会社は「THE GATE HOTEL」シリーズ、ヒューリックふふ株式会社は「ふふ」シリーズ、日本ビューホテル株式会社は「ビューホテル」シリーズを中心に、ホテル及び旅館の運営をおこなっております。

この結果、当セグメントにおける営業収益は7,730百万円(前年同期比4,995百万円、182.6%増)、営業損失は50百万円(前年同期は営業損失72百万円)となりました。

(その他)

その他におきましては、主に連結子会社であるヒューリックビルド株式会社が、当社保有ビル等の営繕工事、テナント退去時の原状回復工事、新規入居時の内装工事を中心に受注実績を積み上げた結果、営業収益は3,153百万円(前年同期比1,641百万円、108.5%増)、営業利益は384百万円(前年同期比286百万円、291.9%増)となりました。

②財政状態の状況

(資産)

当第1四半期連結会計期間末の資産合計は、1,866,383百万円となり、対前期末比で90,110百万円増加いたしました。当社グループにおきましては、賃貸ポートフォリオの再構築と開発事業及びバリューアッド事業の強靭化の観点から、ポートフォリオの組替や開発・建替及びバリューアッド事業を推進しております。

また、ヒューリックリート投資法人及びヒューリックプライベートリート投資法人の中長期的な収益向上と優良アセットの着実な積上げを実現するために、スポンサーとしてのサポートやバックアップにも努めております。

主な項目の増減は以下の通りであります。

(負債)

当第1四半期連結会計期間末の負債合計は、1,422,579百万円となり、対前期末比で108,164百万円増加いたしました。これは、主に、設備投資等に伴い、資金調達をおこなったことによるものであります。

当社グループの借入金残高は980,657百万円となっておりますが、このうち特別目的会社(SPC)のノンリコースローンが25,420百万円含まれております。金融機関からの資金調達については、高い収益力を背景として安定的に低コストで調達をおこなっております。

(純資産)

当第1四半期連結会計期間末の純資産合計は、443,803百万円となり、対前期末比で18,053百万円減少いたしました。このうち株主資本合計は、418,235百万円となり、対前期末比で934百万円増加しております。これは、主に、親会社株主に帰属する四半期純利益による利益剰余金の増加及び配当金の支払による利益剰余金の減少によるものであります。

また、その他の包括利益累計額合計は、22,867百万円となり、対前期末比で18,926百万円減少いたしました。これは、主に、有価証券の含み益が減少したことによるその他有価証券評価差額金の減少によるものであります。

(2)経営方針・経営戦略等

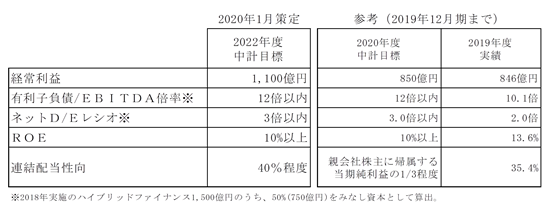

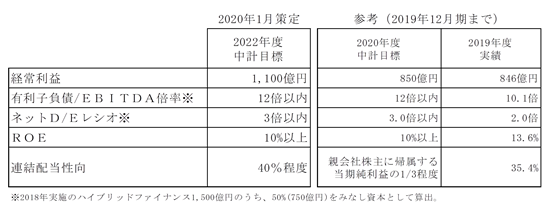

2020年度を初年度とする新中期経営計画を2020年1月に策定しており、経営上の目標の達成状況を判断するための客観的な指標等については、以下の通りであります。

(3)事業上及び財務上の対処すべき課題

(3)事業上及び財務上の対処すべき課題

当第1四半期連結累計期間において、当社グループが対処すべき課題について重要な変更はありません。

(4)研究開発活動

該当事項はありません。

(5)生産、受注及び販売の実績

当第1四半期連結累計期間において、不動産事業及びホテル・旅館事業の販売実績が著しく増加しております。

不動産事業については、販売用不動産の売上の増加などによるものであります。

また、ホテル・旅館事業については、2019年9月1日付の株式交換により日本ビューホテル株式会社を完全子会社化し、連結の範囲に含めたことによるものであります。

(1)財政状態及び経営成績の状況

①経営成績の状況

当第1四半期連結累計期間の連結業績は、前連結会計年度及び当第1四半期連結累計期間に竣工、取得した物件による不動産賃貸収入の増加に加え、販売用不動産の売上が増加したことなどにより、営業収益は78,024百万円(前年同期比37,165百万円、90.9%増)、営業利益は21,036百万円(前年同期比10,931百万円、108.1%増)、経常利益は19,816百万円(前年同期比11,255百万円、131.4%増)、親会社株主に帰属する四半期純利益は13,190百万円(前年同期比6,548百万円、98.5%増)となりました。

各セグメントの経営成績は、次の通りであります。

なお、当第1四半期連結会計期間より、報告セグメントの区分を変更しており、以下の前年同四半期比較については、前年同四半期の数値を変更後のセグメント区分に組み替えた数値で比較分析しております。

(各セグメントの営業収益は、セグメント間の内部営業収益、振替高を含みます。)

(不動産事業)

当社グループの中核事業は、東京23区を中心に、約250件(販売用不動産除く)の賃貸物件・賃貸可能面積約141万㎡を活用した不動産賃貸事業であります。マーケットニーズに即した用途バランスと競争優位性を有する賃貸ポートフォリオを再構築する観点から、ポートフォリオの組替をおこなうとともに、耐震・省エネに優れた開発・建替の加速による優良アセットの積み上げに取り組んでおります。また、開発事業やバリューアッド事業を強化することで、売却利益を享受するビジネスモデルの確立に取り組んでおります。

当第1四半期連結累計期間における建替の状況につきましては、ヒューリック札幌NORTH33ビル(2022年3月竣工予定)、ヒューリック福岡ビル(2024年7月竣工予定)及びヒューリック札幌ビル(2025年2月竣工予定)の建替計画が順調に進行しております。

当第1四半期連結累計期間の新規物件(固定資産)の取得につきましては、日本ヒューレット・パッカード本社ビル(東京都江東区)、銀座天國ビル(東京都中央区)及びきらぼし銀行新宿本店(東京都新宿区)などを取得いたしました。

開発事業(固定資産)につきましては、(仮称)宇田川町32開発計画(東京都渋谷区)、(仮称)新宿3-17開発計画(東京都新宿区)、(仮称)銀座6丁目開発計画(東京都中央区)、(仮称)赤坂二丁目開発計画(東京都港区)、(仮称)銀座8丁目開発計画(東京都中央区)及び(仮称)銀座6丁目並木通り開発計画(東京都中央区)などが順調に進行しております。

PPP(パブリック・プライベート・パートナーシップ)事業につきましては、(仮称)立誠小跡地開発計画(京都市中京区)、(仮称)両国リバーセンター開発計画(東京都墨田区)及び(仮称)扇町医誠会病院開発計画(大阪市北区)などが順調に進行しております。

販売用不動産につきましては、ニューシティ多摩センタービル(東京都多摩市)及び相鉄フレッサイン大阪なんば駅前(大阪市浪速区)などを取得し、ヒューリック築地三丁目ビル(東京都中央区)及びWeWork Shimbashi(東京都港区)などを売却しております。

このように、当セグメントにおける事業は順調に進行しており、前連結会計年度及び当第1四半期連結累計期間に竣工、取得した物件による不動産賃貸収入の増加に加え、販売用不動産の売上も順調に推移したことなどから、当第1四半期連結累計期間の営業収益は67,504百万円(前年同期比30,882百万円、84.3%増)、営業利益は22,916百万円(前年同期比11,087百万円、93.7%増)となりました。

(保険事業)

保険事業におきましては、連結子会社であるヒューリック保険サービス株式会社が、国内・外資系の保険会社と代理店契約を結んでおり、法人から個人まで多彩な保険商品を販売しております。保険業界の事業環境は引き続き厳しい環境にありますが、既存損保代理店の営業権取得を重点戦略として、法人取引を中心に営業展開をしております。

この結果、当セグメントにおける営業収益は900百万円(前年同期比△97百万円、9.8%減)、営業利益は320百万円(前年同期比△99百万円、23.7%減)となりました。

(ホテル・旅館事業)

ホテル・旅館事業におきましては、連結子会社であるヒューリックホテルマネジメント株式会社は「THE GATE HOTEL」シリーズ、ヒューリックふふ株式会社は「ふふ」シリーズ、日本ビューホテル株式会社は「ビューホテル」シリーズを中心に、ホテル及び旅館の運営をおこなっております。

この結果、当セグメントにおける営業収益は7,730百万円(前年同期比4,995百万円、182.6%増)、営業損失は50百万円(前年同期は営業損失72百万円)となりました。

(その他)

その他におきましては、主に連結子会社であるヒューリックビルド株式会社が、当社保有ビル等の営繕工事、テナント退去時の原状回復工事、新規入居時の内装工事を中心に受注実績を積み上げた結果、営業収益は3,153百万円(前年同期比1,641百万円、108.5%増)、営業利益は384百万円(前年同期比286百万円、291.9%増)となりました。

②財政状態の状況

(資産)

当第1四半期連結会計期間末の資産合計は、1,866,383百万円となり、対前期末比で90,110百万円増加いたしました。当社グループにおきましては、賃貸ポートフォリオの再構築と開発事業及びバリューアッド事業の強靭化の観点から、ポートフォリオの組替や開発・建替及びバリューアッド事業を推進しております。

また、ヒューリックリート投資法人及びヒューリックプライベートリート投資法人の中長期的な収益向上と優良アセットの着実な積上げを実現するために、スポンサーとしてのサポートやバックアップにも努めております。

主な項目の増減は以下の通りであります。

| ・現金及び預金 | 21,005百万円増加 |

| ・販売用不動産 | 38,735百万円増加(固定資産からの振替、物件の取得及び売却等) |

| ・建物及び構築物 | 9,029百万円増加(物件の取得、竣工及び販売用不動産への振替等) |

| ・土地 | 43,519百万円増加(物件の取得及び販売用不動産への振替等) |

| ・投資有価証券 | 21,123百万円減少(有価証券の含み益の減少等) |

(負債)

当第1四半期連結会計期間末の負債合計は、1,422,579百万円となり、対前期末比で108,164百万円増加いたしました。これは、主に、設備投資等に伴い、資金調達をおこなったことによるものであります。

当社グループの借入金残高は980,657百万円となっておりますが、このうち特別目的会社(SPC)のノンリコースローンが25,420百万円含まれております。金融機関からの資金調達については、高い収益力を背景として安定的に低コストで調達をおこなっております。

(純資産)

当第1四半期連結会計期間末の純資産合計は、443,803百万円となり、対前期末比で18,053百万円減少いたしました。このうち株主資本合計は、418,235百万円となり、対前期末比で934百万円増加しております。これは、主に、親会社株主に帰属する四半期純利益による利益剰余金の増加及び配当金の支払による利益剰余金の減少によるものであります。

また、その他の包括利益累計額合計は、22,867百万円となり、対前期末比で18,926百万円減少いたしました。これは、主に、有価証券の含み益が減少したことによるその他有価証券評価差額金の減少によるものであります。

(2)経営方針・経営戦略等

2020年度を初年度とする新中期経営計画を2020年1月に策定しており、経営上の目標の達成状況を判断するための客観的な指標等については、以下の通りであります。

(3)事業上及び財務上の対処すべき課題

(3)事業上及び財務上の対処すべき課題当第1四半期連結累計期間において、当社グループが対処すべき課題について重要な変更はありません。

(4)研究開発活動

該当事項はありません。

(5)生産、受注及び販売の実績

当第1四半期連結累計期間において、不動産事業及びホテル・旅館事業の販売実績が著しく増加しております。

不動産事業については、販売用不動産の売上の増加などによるものであります。

また、ホテル・旅館事業については、2019年9月1日付の株式交換により日本ビューホテル株式会社を完全子会社化し、連結の範囲に含めたことによるものであります。