四半期報告書-第21期第2四半期(令和4年7月1日-令和4年9月30日)

2023年3月期第2四半期連結累計期間における当社グループ(当社、連結子会社及び持分法適用関連会社)の財政状態、経営成績及びキャッシュ・フローの状況は以下の通りと分析しております。

なお、本項における将来に関する事項は、当四半期連結会計期間の末日現在において判断したものであり、今後様々な要因によって大きく異なる結果となる可能性があります。

1.財政状態、経営成績及びキャッシュ・フローの状況

[総論]

①連結業務純益

・当第2四半期連結累計期間の連結粗利益は、前年同期比449億円増加し、1兆1,537億円となりました。

・営業経費は、構造改革による経費削減が進んだ一方で為替影響による費用増加等もあり、前年同期比388億円増加し、7,064億円となりました。

・これらの結果、連結業務純益は、前年同期比22億円増加し、4,407億円となりました。

なお、連結業務純益に銀行単体合算ベースのETF関係損益とみずほ証券連結の営業有価証券等損益を加えた連結業務純益+ETF関係損益等は、外部環境悪化を受け市場部門が苦戦も、顧客部門が底堅く推移したこと等により、前年同期比108億円減少し、4,494億円となりました。

②親会社株主に帰属する中間純利益

・与信関係費用は、前年同期比8億円増加の504億円の費用計上となりました。なお、中間連結財務諸表の作成に当たって用いた会計上の見積りの方法及び当該見積りに用いた主要な仮定については前連結会計年度に係る連結財務諸表に記載した内容から変更しておりません。

・株式等関係損益は、政策保有株式の売却を着実に進めたこと等により、前年同期比235億円増加し、384億円の利益となりました。

・これらの結果、経常利益は、前年同期比399億円増加し、4,392億円となりました。

・特別損益は、退職給付信託の返還による返還益が減少したこと等により、前年同期比415億円減少し、57億円の利益となりました。

・税金関係費用は、前第2四半期連結累計期間に財務構造改革の一環として実施したみずほ証券の資本適正化に伴う税効果影響の剥落等もあり、前年同期比526億円増加し、1,073億円となりました。

・以上の結果、親会社株主に帰属する中間純利益は、前年同期比516億円減少し、3,339億円となりました。これは、年度計画5,400億円に対し61%の進捗率となっております。

・また、当連結会計年度の普通株式1株当たり中間配当金について、当初予想の40円00銭から2円50銭増額し、42円50銭としました。加えて、普通株式1株当たり期末配当金の予想について、当初予想の40円00銭から2円50銭増額し、42円50銭へと修正いたしました。これにより、普通株式1株当たり年間配当金予想は85円00銭となり、当初予想及び前連結会計年度実績から5円00銭の増配をいたします。

③経営指標

前述の経営成績等の結果、5ヵ年経営計画における経営指標(2.経営方針、経営環境及び対処すべき課題等(3)対処すべき課題 ご参照)の実績ないし見通しは以下の通りとなっております。

・連結業務純益+ETF関係損益等*1は、外部環境悪化を受け市場部門が苦戦も、顧客部門が底堅く推移したこと等により4,494億円となり、年度計画8,600億円に対し、52%の進捗率となりました。

・普通株式等Tier1(CET1)比率*2は、2018年度末対比1.0%上昇し9.2%と、5ヵ年経営計画で目指す水準としている9%台前半を引き続き維持しております。

・政策保有株式削減額*3は、3,349億円と2023年度末までの5年間での削減目標4,500億円に対し、74%の達成率となりました。

・連結ROEの2023年3月期の見通しは6.4%であります。

*1 連結業務純益+ETF関係損益等(銀行単体合算ベースのETF関係損益+みずほ証券連結の営業有価証券等損益)

*2 バーゼルⅢ新規制(規制最終化)完全適用ベース。その他有価証券評価差額金を除き、ヘッジ取引による株式含み益

の一部固定化効果を含む

*3 取得原価ベース、除く退職給付信託返還による一時的な増加分

[損益の状況]

前第2四半期連結累計期間及び当第2四半期連結累計期間における損益状況は以下の通りです。

(図表1)

① 連結粗利益

当第2四半期連結累計期間の連結粗利益は、前年同期比449億円増加し、1兆1,537億円となりました。項目ごとの収支は以下の通りです。

(資金利益)

資金利益は、貸出金利息の増加等により、前年同期比378億円増加し、5,120億円となりました。

(信託報酬)

信託報酬は、前年同期比4億円減少し、293億円となりました。

(役務取引等利益)

役務取引等利益は、前年同期比27億円増加し、3,331億円となりました。

(特定取引利益・その他業務利益)

特定取引利益は、特定金融派生商品費用の増加等により、前年同期比1,355億円減少し、557億円となりました。また、その他業務利益は、外国為替売買益の増加等により、前年同期比1,403億円増加し、2,234億円となりました。

② 営業経費

営業経費は、構造改革による経費削減が進んだ一方で為替影響による費用増加等もあり、前年同期比388億円増加し、7,064億円となりました。

③ 不良債権処理額及び④貸倒引当金戻入益等(⑯与信関係費用)

不良債権処理額(含:一般貸倒引当金純繰入額)に、貸倒引当金戻入益等を加算した与信関係費用は、前年同期比8億円増加の504億円の費用計上となりました。なお、中間連結財務諸表の作成に当たって用いた会計上の見積りの方法及び当該見積りに用いた主要な仮定については前連結会計年度に係る連結財務諸表に記載した内容から変更しておりません。

⑤ 株式等関係損益

株式等関係損益は、政策保有株式の売却を着実に進めたこと等により、前年同期比235億円増加し、384億円の利益となりました。

⑥ 持分法による投資損益

持分法による投資損益は、前年同期比20億円減少し、144億円の利益となりました。

⑦ その他

その他は、105億円の損失となりました。

⑧ 経常利益

以上の結果、経常利益は、前年同期比399億円増加し、4,392億円となりました。

⑨ 特別損益

特別損益は、退職給付信託の返還による返還益が減少したこと等により、前年同期比415億円減少し、57億円の利益となりました。

⑩ 税金等調整前中間純利益

以上の結果、税金等調整前中間純利益は、前年同期比15億円減少し、4,450億円となりました。

⑪ 税金関係費用

税金関係費用は、前第2四半期連結累計期間に財務構造改革の一環として実施したみずほ証券の資本適正化に伴う税効果影響の剥落等もあり、前年同期比526億円増加し、1,073億円となりました。

⑫ 中間純利益

中間純利益は、前年同期比542億円減少し、3,377億円となりました。

⑬ 非支配株主に帰属する中間純損益

非支配株主に帰属する中間純損益(利益)は、前年同期比25億円減少し、37億円となりました。

⑭ 親会社株主に帰属する中間純利益

以上の結果、親会社株主に帰属する中間純利益は、前年同期比516億円減少し、3,339億円となりました。

⑮ 中間包括利益

中間包括利益は、その他有価証券評価差額金の減少等により、前年同期比4,343億円減少し、514億円(損失)となりました。

-参考-

(図表2)損益状況 (銀行単体合算ベース)

[セグメント情報]

前第2四半期連結累計期間及び当第2四半期連結累計期間におけるセグメント情報の概要は、以下の通りです。

なお、詳細につきましては、 第4 経理の状況、1.中間連結財務諸表の(セグメント情報等)に記載しております。

(図表3)報告セグメントごとの業務粗利益+ETF関係損益等、業務純益+ETF関係損益等及び固定資産の金額に

関する情報

*業務粗利益は、信託勘定償却前の計数であり、業務純益は、信託勘定償却前及び一般貸倒引当金繰入前の計数であります。

[財政状態の分析]

前連結会計年度及び当第2四半期連結会計期間の末日における財政状態のうち、主なものは以下の通りです。

(図表4)

[資産の部]

① 有価証券

(図表5)

有価証券は38兆4,120億円と、国債(日本国債)の減少を主因に、前年度末比6兆2,290億円減少しました。

② 貸出金

(図表6)

貸出金は、前年度末比7兆3,832億円増加し、92兆1,194億円となりました。

[負債の部]

預金

(図表7)

預金は142兆4,477億円と、前年度末比3兆6,169億円増加しました。

また、譲渡性預金は21兆8,230億円と、前年度末比4兆9,540億円増加しました。

[純資産の部]

(図表8)

当第2四半期連結会計期間末の純資産の部合計は、前年度末比2,049億円減少し、8兆9,960億円となりました。主な変動は以下の通りです。

株主資本合計は、親会社株主に帰属する中間純利益の計上等により、前年度末比2,367億円増加し、8兆3,669億円となりました。

その他の包括利益累計額合計は、その他有価証券評価差額金の減少等により、前年度末比3,908億円減少し、5,563億円となりました。

非支配株主持分は、前年度末比507億円減少し、727億円となりました。

[不良債権に関する分析(銀行単体合算ベース)]

(図表9)銀行法及び再生法に基づく債権(銀行勘定+信託勘定)

当第2四半期会計期間末の不良債権残高(要管理債権以下(A))は、前年度末比788億円減少し、1兆67億円となりました。不良債権比率((A)/(B))は0.92%となっております。

[自己資本比率等に関する分析]

自己資本比率は、銀行法第52条の25の規定に基づき、銀行持株会社が銀行持株会社及びその子会社の保有する資産等に照らしそれらの自己資本の充実の状況が適当であるかどうかを判断するための基準(平成18年金融庁告示第20号)に定められた算式に基づき、連結ベースについて算出しております。

なお、当社は、国際統一基準を適用のうえ、信用リスク・アセットの算出においては先進的内部格付手法、オペレーショナル・リスク相当額に係る額の算出においては先進的計測手法を採用するとともに、マーケット・リスク規制を導入しております。

また、自己資本比率の補完的指標であるレバレッジ比率は、銀行法第52条の25の規定に基づき、銀行持株会社が銀行持株会社及びその子会社の保有する資産等に照らしそれらの自己資本の充実の状況が適当であるかどうかを判断するための基準の補完的指標として定めるレバレッジに係る健全性を判断するための基準(平成31年金融庁告示第12号)に定められた算式に基づき、算出しております。

(図表10)

連結自己資本比率(国際統一基準)

持株レバレッジ比率(国際統一基準)

普通株式等Tier1資本の額は、前連結会計年度末比304億円増加し、8兆977億円となりました。一方、リスク・アセットの額は、信用リスク・アセットの額の増加等により、前連結会計年度末比6兆6,064億円増加し、71兆3,368億円となりました。この結果、連結普通株式等Tier1比率は前連結会計年度末比1.11ポイント低下し、11.35%となりました。

また、持株レバレッジ比率は前連結会計年度末比0.35ポイント低下し、4.21%となりました。

[キャッシュ・フローの状況]

前第2四半期連結累計期間及び当第2四半期連結累計期間におけるキャッシュ・フローの状況は以下の通りです。

(図表11)

当第2四半期連結累計期間の営業活動によるキャッシュ・フローは、貸出金の増加等により3兆8,869億円の支出となりました。投資活動によるキャッシュ・フローは、有価証券の取得・売却・償還等により5兆7,159億円の収入となり、財務活動によるキャッシュ・フローは、劣後特約付社債の償還等により4,782億円の支出となりました。

以上の結果、現金及び現金同等物の当第2四半期連結会計期間末残高は、前年度末比2兆9,534億円増加し、53兆897億円となりました。

外貨につきましては、対顧預金の獲得に加え、TLAC債等の中長期調達等により十分な流動性を確保しております。

2.経営方針、経営環境及び対処すべき課題等

(1)経営方針

①企業理念

当社グループは、〈みずほ〉として行うあらゆる活動の根幹をなす考え方として、基本理念・ビジョン・みずほValueから構成される『〈みずほ〉の企業理念』を制定しております。この考え方に基づきグループが一体となって事業運営・業務推進を行うことで、お客さまと経済・社会の発展に貢献し、みなさまに〈豊かな実り〉をお届けしてまいります。

基本理念:〈みずほ〉の企業活動の根本的考え方

ビジョン:〈みずほ〉のあるべき姿・将来像

みずほValue:役職員が共有すべき価値観・行動軸

②経営計画

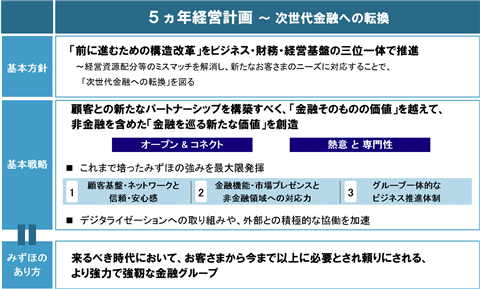

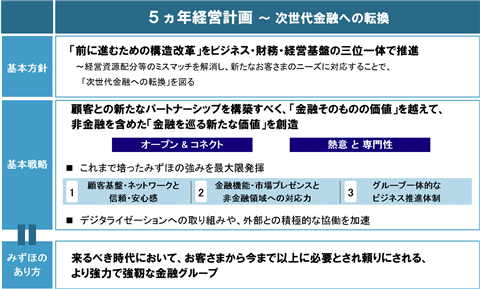

当社グループは、2019年度からの5年間を計画期間とする「5ヵ年経営計画 ~次世代金融への転換」をスタートいたしました。

この計画では、新たな時代の顧客ニーズに対応して、顧客との新たなパートナーシップを構築していく『次世代金融への転換』を実現し、『来るべき時代において、お客さまから今まで以上に必要とされ頼りにされる、より強力で強靭な金融グループ』を形作ってまいります。

(2)経営環境

当第2四半期連結累計期間の経済情勢を顧みますと、米国を中心とした世界的なインフレ圧力の高まり、中国の厳格な防疫措置に伴う消費・貿易の停滞、ウクライナ情勢に起因するグローバルな商品・資源価格の高騰が続いており、世界経済の先行きは不透明な状況となっています。

米国経済は、旺盛な労働需要と新型コロナウイルスの感染拡大などを背景とする労働供給の制約から、人材確保のための賃上げ等の動きが見られる一方で、それを上回る速度で多くの品目にインフレが生じています。これに伴い、足もとでは個人消費の回復が鈍化しています。足もとの根強いインフレ圧力を受けて、FRB(連邦準備制度理事会)は7月に引き続き、9月のFOMC(米連邦公開市場委員会)でも0.75%の利上げを決定するなど、警戒感を強めています。物価上昇や利上げが景気を下押しする懸念もあり、先行きが不透明な状況が続いています。

欧州では、ウクライナ情勢に起因する資源価格の高騰や、供給制約から、経済成長の鈍化とインフレの加速が見られます。ECB(欧州中央銀行)は、量的緩和政策を7月に終了するとともに、同月中に0.50%の利上げを開始し、金融引き締めに転じています。さらに9月には0.75%の利上げを決定し、大幅な利上げを継続しています。ウクライナ情勢の長期化、賃金が上がらない中での利上げによる消費の低迷など、今後の景気の減速懸念は高まっています。

アジアでは、中国における不動産投資の低迷が長期化していることに加え、ロックダウン等のゼロコロナ政策に基づく厳格な行動制限の継続により消費者マインドの低迷が続いています。また、米中対立は継続しており、通商や安全保障等をめぐる先行きの不確実性は依然として高い状況です。新興国では、行動制限の緩和に伴い景気に持ち直しの動きが見られる一方、足もとではウクライナ情勢に起因する商品・資源価格の高騰や、米国の利上げに伴う通貨安によるインフレ、世界経済の減速の影響が表れています。非資源国や財政出動余地の低い国を中心に今後の景気減速が懸念されます。

日本経済は、商品・資源価格の高騰や円安による輸入物価の上昇を受け雇用者所得が押し下げられることで消費マインドが弱含む一方、行動制限の緩和等に伴い、サービス関連消費を中心に緩やかな持ち直しの動きが見られます。足もとでは、輸入物価の一層の上昇や海外経済減速などによる、企業収益や消費の下押しが懸念されます。

世界経済の先行きは、世界的な金融引き締めや中国の消費の低迷の影響で不透明な状況が続く見込みです。また、ウクライナ情勢の長期化、米国を中心としたインフレが想定以上に深刻化するなどの状況によっては、金融資本市場の混乱や、より一層の景気悪化リスクが懸念され、日本経済についても、景気の低迷が長期化する可能性があります。

(3)対処すべき課題

■システム障害の再発防止への取り組み

当社及びみずほ銀行は、2021年11月26日付で金融庁より銀行法第52条の33第1項及び銀行法第26条第1項に基づく業務改善命令を受けました。これを踏まえ、当社及びみずほ銀行は、2022年1月17日に金融庁に対して業務改善計画を提出しております。業務改善計画を踏まえた再発防止策を確実に実行し、継続していくことを通じ、多層的な障害対応力の一層の向上を図ってまいります。また、みずほ銀行は、2021年11月26日付で、外国為替及び外国貿易法(以下「外為法」)第17条の2第1項の規定に基づき、外為法第17条に基づく銀行等の確認義務の履行に関し、財務省より是正措置命令を受けました。これを踏まえ、みずほ銀行は、2021年12月17日に財務省に対して、同命令の趣旨を踏まえた改善・再発防止策の策定及び監査態勢の整備等に係る報告書を提出しております。みずほ銀行は、再発防止策の確実な実行、継続にとどまることなく、発生原因等を再検証し、外為法令にかかる適切な内部管理態勢の再構築にも取り組んでまいります。

2022年9月末については、来年度以降の継続的実施につなげるための「安定化」を目指す1年において、当初業務改善計画全施策が完了、追加施策についても着実に実行していることを確認しております。具体的には、システム障害未然防止にかかる各種点検、SCP・BCPウォークスルー・訓練を通じて、システムの安定稼働や障害発生時のお客さま対応にかかる人・組織の対応力は着実に向上し、「お客さま・営業現場の声の活用」「ITガバナンス」「人と組織の強化」といった施策についても、2022年9月までにインフラ整備や枠組の強化が完了しております。また、多くの領域で継続運用に向けたPDCAサイクルを開始するなど、継続運用に向けた態勢整備・運用も着実に進捗していることを確認しております。2022年上期までの実行フェーズが完了し、下期は追加施策の着実な実行とともに、今後の継続運用に向けた定着状況のフォローアップを本格化していくフェーズと認識しております。また、下期を通じて環境変化や追加事案等を踏まえた新たな課題等があれば、引き続き適切に課題を追加してまいります

当社グループといたしましては、今一度、金融グループとしての社会的役割と公共的使命を自覚するとともに、「お客さま起点の徹底」と「業務の安定化」に全力を注ぎ、お客さま・社会のお役に立つ存在になることを目指してまいります。そして、お客さま、社会の皆さまから真に信頼される存在となるべく、全役職員が一丸となって取り組んでまいります。

■5ヵ年経営計画の実行

当社グループの5ヵ年経営計画(2019~2023年度)では、新たな時代のお客さまニーズに対応して、お客さまとの新たなパートナーシップを構築していく『次世代金融への転換』を実現し、『来るべき時代において、お客さまから今まで以上に必要とされ頼りにされる、より強力で強靭な金融グループ』を形作っていくことを目指しております。

デジタル化や少子高齢化、グローバル化等のメガトレンドに加えて、新型コロナウイルスの世界的な感染拡大を契機として、人びとの生活や経済・社会のあり方が大きく、かつ急速に変化しています。新たな時代において、従来の「金融」という枠に捉われない新しい価値を提供する企業であるべく、『前に進むための3つの構造改革』を着実に実行してまいります。

(財務目標)

*1 その他有価証券評価差額金を除く

*2 連結業務純益+ETF関係損益(株式会社みずほ銀行、みずほ信託銀行株式会社合算)+営業有価証券等損益

(みずほ証券株式会社連結)

(重点取り組み領域)

① ビジネス構造の改革

経済・産業・社会の構造変化に対応し、当グループの強みを活かしつつ、以下の取り組みを中心にビジネス構造を改革してまいります。

● 新たな社会におけるライフデザインのパートナー

▶ 人生100年時代のライフデザインをサポートする資産形成とそれを支える人材育成

▶ 事業承継ニーズに対する高度なソリューション提供と経営人材確保ニーズへの対応

▶ コンサルティング中心のリアル店舗とデジタルチャネルを融合した次世代店舗展開

▶ テクノロジー活用やオープンな協業を通じた新たな顧客層の開拓や需要の創出

● 産業構造の変化の中での事業展開の戦略的パートナー

▶ イノベーション企業への成長資金供給、産官学連携など成長加速へのオープンな協働

▶ 産業知見等を活用し、事業リスクをシェアする新たなパートナーシップの構築

▶ グローバルな顧客の事業展開を支援すべく、アジアの顧客基盤やネットワークを活用

● 多様な仲介機能を発揮する市場に精通したパートナー

▶ グローバルネットワークとプロダクト提供体制の最適化により、投資家と投資家、発行体と投資家を繋ぐ

多様な仲介機能発揮

▶ 実現益と評価損益のバランスを重視しつつ、機動的なアセットアロケーションも活用した、ALM・

ポートフォリオ運営の高度化

② 財務構造の改革

以下の取り組みにより財務構造を改革し、事業環境・競争環境の変化に対応した柔軟な事業・収益構造への転換を実現いたします。

● 事業・収益構造の課題を、以下の4つの視点でビジネス領域ごとに可視化

①リスクリターン(粗利ROE)、②コストリターン(経費率)、③成長性、④安定性

● 上記に基づいた、効率化分野から成長分野への集中的な経営資源再配分

● 安定収益基盤を確立した上で、機動的にアップサイド収益を追求する収益構造へ転換

③ 経営基盤の改革

ビジネスの持続的な優位性を支える経営基盤を強化すべく、以下の取り組みを行ってまいります。

● 新たな業務スタイルへの変革

▶ 人材・職場、IT・デジタル、チャネル、グループ会社を重点分野として取り組み

▶ 人事については、「社員の成長ややりたい仕事」を軸とする考え方に基づき人事制度を改定し、「社内外で

通用する人材バリュー」を最大化する新たな人事戦略を推進

● グループガバナンスの強化

▶ 持株会社とグループ各社間の役員兼職拡大等により、銀行・信託・証券以外のグループ会社も含めた一体運営

を更に強化し、重要戦略や構造改革を着実に遂行

● コミュニケーションを軸とした新たなカルチャーヘの変革

■サステナビリティへの取り組み

基本的考え方や推進方法等を定めた「サステナビリティへの取り組みに関する基本方針」のもと、グループ全体で戦略と一体的にサステナビリティへの取り組みを推進してまいります。また、ステークホルダーからの期待・要請に対し、〈みずほ〉の戦略における重要性や親和性、中長期的な企業価値への影響を踏まえて特定した、マテリアリティ(サステナビリティ重点項目)について、各カンパニー・ユニット・グループの戦略に織り込み、グループ一体で取り組んでまいります。また、2022年9月に、〈みずほ〉におけるサステナビリティ領域の推進責任者として、新たにサステナビリティ推進担当(グループCSuO)を新設するとともに、CSuO直下に、サステナブルビジネスの企画業務等を担う「サステナブルビジネス部」、グループ全体の方針策定等を担う「サステナビリティ企画部」を新設し、グループ全体のサステナビリティに関する企画機能を集約・再編いたしました。今後は当該新設部を通じて、グループ横断での中長期的な取り組みや、各種知見の集約・強化を図るとともに、お客さまの課題解決に向けた先見性のある取り組みをより活発化してまいります。

最も重要なグローバル課題の一つである気候変動については、「環境方針」や2022年4月に策定した「2050年ネットゼロに向けた〈みずほ〉のアプローチ」に基づき、気温上昇を1.5℃に抑制するための努力を追求し、自らの事業活動における温室効果ガス排出量(Scope1,2)の2030年度カーボンニュートラル、およびファイナンスポートフォリオから発生する温室効果ガス排出量(Scope3)の2050年ネットゼロを目指してまいります。

引き続き、グローバルかつ長期的な視点で機会とリスクを捉え、総合金融グループとしての機能と知見を活かして取り組みを積極的に進めることで、企業価値の向上を図り、持続可能な社会の実現を目指してまいります。

また、各ステークホルダーとの対話を重視し、当社グループのサステナビリティへの取り組みが社会の常識と期待に沿うものとなるよう、情報開示の高度化に継続して努めてまいります。

[カンパニー・ユニットの取り組み]

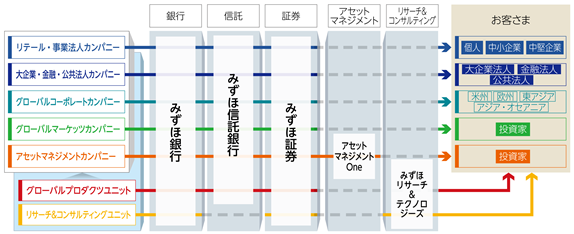

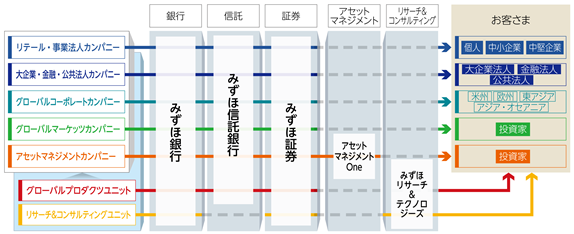

当社グループは、お客さまの属性に応じた銀行・信託・証券等グループ横断的な戦略を策定・推進する5つのカンパニーと、全カンパニー横断的に機能を提供する2つのユニットを設置し、グループを運営しております。

各カンパニー・ユニットの今後の取り組み方針(対処すべき課題)は次のとおりです。

なお、株式会社みずほフィナンシャルグループは、2022年6月1日に、農林中央金庫が保有する全てのみずほ証券株式会社の普通株式を株式譲渡により取得し、みずほ証券株式会社を完全子会社としております。

リテール・事業法人カンパニー

個人・中小企業・中堅企業の顧客セグメントを担当するカンパニーとして、銀行・信託・証券等グループ一体となったコンサルティング営業や、先進的な技術の活用や他社との提携等を通じた利便性の高い金融・非金融サービスの提供等に取り組んでおります。

(今後の取り組み方針)

一連のシステム障害の反省を踏まえ、お客さまの声や現場実態を踏まえた安定的な業務運営体制を構築したうえで、法人・個人別に再編した新営業部店体制のもと、高い専門性の発揮によりお客さまニーズへの対応力を一層強化していきます。

具体的には、個人のお客さまに対しては、「人生100年時代」におけるライフデザインのパートナーとして、グループ一体で総合資産コンサルティングの更なる充実を図り、お客さまの想い・希望の実現に向けたサポートを行います。法人のお客さまに対しては、事業構造改革や成長戦略等の支援に向け、中長期的な経営課題を踏まえたお客さまニーズ起点でのプラン策定とソリューション提供を強化し、お客さまの持続的成長を後押ししていきます。

また、不可逆的なデジタル化の潮流を捉え、DXを起点とした成長加速・生産性向上にも取り組み、スマホ中心の生活への変化に対応した金融サービス変革、生産性向上に向けた社内業務変革を進めていきます。

2022年10月7日に、みずほ証券株式会社及び、楽天グループ株式会社の連結子会社である楽天証券ホールディングス株式会社は、「あらゆる個人のお客さまニーズに応える、本格的なハイブリッド型の総合資産コンサルティングサービス」を共同で実現すべく、戦略的な提携を行うことに合意いたしました。本提携に伴い、みずほ証券株式会社と楽天証券ホールディングス株式会社は同日付で株式譲渡契約書を締結し、併せて株主間契約を締結の上、2022年11月1日に、みずほ証券株式会社は楽天証券株式会社の普通株式の19.99%を取得し、楽天証券株式会社を持分法適用関連会社としております。

2019年5月27日に設立いたしましたLINE Bank設立準備株式会社では、「LINE」とリンクした、親しみやすく利用しやすい“スマホ銀行”を提供することで、銀行をより身近な存在へと変化させ、利用者の皆様に寄り添い、日常的にご利用いただける新銀行の設立に向けて、準備を進めてまいります。

大企業・金融・公共法人カンパニー

国内の大企業法人・金融法人・公共法人の顧客セグメントを担当するカンパニーとして、お客さまの金融・非金融に関するニーズに対し、お客さまごとのオーダーメード型ソリューションを、グループ横断的に提供しております。

(今後の取り組み方針)

産業構造転換、サステナビリティへの社会的関心の一層の高まり、地政学的リスクの顕在化等により、お客さまを取り巻く環境は、急速に変化しています。そうした中、銀行・信託・証券に加え、みずほリサーチ&テクノロジーズ等も含めたグループの総力を結集し、単なる資金供与のみならず、より一層の業種・プロダクト知見を活かした提案等を実現することで、お客さまの持続的な発展に向けて、“最も頼りがいのあるホールセールバンク”ブランドを確立するとともに、価値共創パートナーとしての真価を発揮してまいります。

グローバルコーポレートカンパニー

海外進出日系企業および非日系企業等の顧客セグメントを担当するカンパニーとして、お客さまの事業への深い理解と、貸出・社債引受等のコーポレートファイナンスやトランザクション分野での強みを活かし、様々なソリューションの提供を目指してまいります。

(今後の取り組み方針)

お客さまの事業変革をグローバルに支える戦略パートナーとして、アジア経済圏におけるネットワークや米国資本市場におけるプレゼンスを活かし、地域を超えたバリューチェーンの活性化に取り組みます。また、サステナビリティへの取り組みでは、金融面からお客さまのトランジションをサポートし社会的課題の解決に貢献していきます。経済的および政治的に不確実性が高まる中、事業ポートフォリオの最適化とリスクマネジメントの強化を通じて、持続的成長を実現してまいります。

グローバルマーケッツカンパニー

お客さまのヘッジ・運用ニーズに対してマーケット商品全般を提供するセールス&トレーディング業務、資金調達やポートフォリオ運営等のALM・投資業務を担当しております。銀行・信託・証券連携により、アジアトップクラスのグローバルマーケットプレイヤーを目指してまいります。

(今後の取り組み方針)

セールス&トレーディング業務においては、各地域での銀・証実質一体運営の更なる深化により、お客さまへのソリューション提供力向上の継続、およびグローバルリスク集約などを通じたトレーディング力強化やDX推進により更なるプレゼンス向上に取り組んでまいります。

ALM・投資業務においては、金利上昇圧力の継続が想定される市場環境のなかで、予兆管理と緻密な市場分析による機動的なオペレーションを通じたリスクコントロールを継続いたします。また、金融政策の転換が進むなかで、グローバルALM運営を深化させ、安定的で効率的な外貨資金調達を通じて、グループ全体のビジネスに貢献してまいります。

加えて、セールス&トレーディング・投資・資金調達の各分野におけるサステナビリティ推進に取り組んでまいります。

アセットマネジメントカンパニー

アセットマネジメントに関連する業務を担当するカンパニーとして、銀行・信託・証券およびアセットマネジメントOne株式会社が一体となって、個人から機関投資家まで、幅広いお客さまの資産運用ニーズに応じた商品やサービスを提供しております。

(今後の取り組み方針)

お客さまの中長期志向の資産形成をサポートし、国内金融資産の活性化に貢献してまいります。その達成に向けて、「選択と集中」により運用力・ソリューション提供力を強化し、アセットマネジメント機能の付加価値を高め、変容するお客さまのニーズをグループ一体となって捕捉し対応してまいります。また、安定的な業務運営に加え、イノベーションや業務プロセスの改革等を通じて、効率性や先進性を追求し、中長期にわたるビジネス成長基盤を強化してまいります。加えて、非対面ビジネスへの対応等を通じ、更なる成長に向けて加速してまいります。さらに、投資先企業との建設的な「目的を持った対話」(エンゲージメント)や、ESG情報を投資プロセスに組み込んだ運用、商品提供により、お客さまの資産形成と社会・投資先企業の持続的成長に資する取り組みを推進してまいります。

グローバルプロダクツユニット

個人・法人・投資家等の幅広いセグメントのお客さまに向けた、投資銀行分野とトランザクション分野のソリューション提供業務を担当しております。M&Aや不動産、プロジェクトファイナンスから、国内外決済、資金管理、証券代行まで、各分野において高い専門性を発揮し、高度化・多様化するお客さまのニーズに応えることを目指してまいります。

(今後の取り組み方針)

気候変動対応をはじめとするサステナビリティへの社会的要請の高まりや各国の金融政策の転換等の環境変化を機敏に捉え、お客さまの事業構造転換や企業価値向上を最大限サポートしてまいります。

投資銀行分野においては、事業の再編や承継の加速、保有資産の見直し等、お客さまの経営戦略・成長戦略に応じて、グループ横断で最適なソリューションを提供してまいります。トランザクション分野においては、サプライチェーン・生産体制の見直し等の構造変化の動きに対し、アジアを中心に国内外各拠点間で緊密に連携し、お客さまの多様なニーズに柔軟に応えてまいります。また、安定的な決済基盤を維持しつつ、DXの進展を踏まえたビジネスの高度化等、様々な領域で、潮流変化を捉えた長期的視点からのソリューション提供に取り組んでまいります。

リサーチ&コンサルティングユニット

産業からマクロ経済まで深く分析するリサーチ機能と、経営戦略から環境・デジタル等の専門分野にわたるコンサルティング機能を担うユニットとして、各カンパニーと緊密に連携し、グループ一体となってお客さまや社会に対する価値創造の拡大を目指します。

(今後の取り組み方針)

経済・社会の不透明感の高まりや、サステナビリティ・DXの潮流加速等を受けて、リサーチ・コンサルティング領域における人材獲得競争の激化が見込まれる中、高い専門性を有する人材の確保に向けた取り組みを強化してまいります。また、グループ一体運営の更なる深化に加え、グループ外との連携等にも取り組み、お客さまや社会に対する価値創造を一層拡大してまいります。

なお、本項における将来に関する事項は、当四半期連結会計期間の末日現在において判断したものであり、今後様々な要因によって大きく異なる結果となる可能性があります。

1.財政状態、経営成績及びキャッシュ・フローの状況

[総論]

①連結業務純益

・当第2四半期連結累計期間の連結粗利益は、前年同期比449億円増加し、1兆1,537億円となりました。

・営業経費は、構造改革による経費削減が進んだ一方で為替影響による費用増加等もあり、前年同期比388億円増加し、7,064億円となりました。

・これらの結果、連結業務純益は、前年同期比22億円増加し、4,407億円となりました。

なお、連結業務純益に銀行単体合算ベースのETF関係損益とみずほ証券連結の営業有価証券等損益を加えた連結業務純益+ETF関係損益等は、外部環境悪化を受け市場部門が苦戦も、顧客部門が底堅く推移したこと等により、前年同期比108億円減少し、4,494億円となりました。

②親会社株主に帰属する中間純利益

・与信関係費用は、前年同期比8億円増加の504億円の費用計上となりました。なお、中間連結財務諸表の作成に当たって用いた会計上の見積りの方法及び当該見積りに用いた主要な仮定については前連結会計年度に係る連結財務諸表に記載した内容から変更しておりません。

・株式等関係損益は、政策保有株式の売却を着実に進めたこと等により、前年同期比235億円増加し、384億円の利益となりました。

・これらの結果、経常利益は、前年同期比399億円増加し、4,392億円となりました。

・特別損益は、退職給付信託の返還による返還益が減少したこと等により、前年同期比415億円減少し、57億円の利益となりました。

・税金関係費用は、前第2四半期連結累計期間に財務構造改革の一環として実施したみずほ証券の資本適正化に伴う税効果影響の剥落等もあり、前年同期比526億円増加し、1,073億円となりました。

・以上の結果、親会社株主に帰属する中間純利益は、前年同期比516億円減少し、3,339億円となりました。これは、年度計画5,400億円に対し61%の進捗率となっております。

・また、当連結会計年度の普通株式1株当たり中間配当金について、当初予想の40円00銭から2円50銭増額し、42円50銭としました。加えて、普通株式1株当たり期末配当金の予想について、当初予想の40円00銭から2円50銭増額し、42円50銭へと修正いたしました。これにより、普通株式1株当たり年間配当金予想は85円00銭となり、当初予想及び前連結会計年度実績から5円00銭の増配をいたします。

③経営指標

前述の経営成績等の結果、5ヵ年経営計画における経営指標(2.経営方針、経営環境及び対処すべき課題等(3)対処すべき課題 ご参照)の実績ないし見通しは以下の通りとなっております。

・連結業務純益+ETF関係損益等*1は、外部環境悪化を受け市場部門が苦戦も、顧客部門が底堅く推移したこと等により4,494億円となり、年度計画8,600億円に対し、52%の進捗率となりました。

・普通株式等Tier1(CET1)比率*2は、2018年度末対比1.0%上昇し9.2%と、5ヵ年経営計画で目指す水準としている9%台前半を引き続き維持しております。

・政策保有株式削減額*3は、3,349億円と2023年度末までの5年間での削減目標4,500億円に対し、74%の達成率となりました。

・連結ROEの2023年3月期の見通しは6.4%であります。

| <財務目標> | 2022年9月末実績 |

| 連結業務純益+ETF関係損益等*1 | 4,494億円 |

*1 連結業務純益+ETF関係損益等(銀行単体合算ベースのETF関係損益+みずほ証券連結の営業有価証券等損益)

| <その他主要計数> | 2022年9月末実績 |

| 普通株式等Tier1(CET1)比率*2 | 9.2% |

| 政策保有株式削減額*3 | 3,349億円削減 |

*2 バーゼルⅢ新規制(規制最終化)完全適用ベース。その他有価証券評価差額金を除き、ヘッジ取引による株式含み益

の一部固定化効果を含む

*3 取得原価ベース、除く退職給付信託返還による一時的な増加分

[損益の状況]

前第2四半期連結累計期間及び当第2四半期連結累計期間における損益状況は以下の通りです。

(図表1)

| 前第2四半期 連結累計期間 (自 2021年 4月1日 至 2021年 9月30日) | 当第2四半期 連結累計期間 (自 2022年 4月1日 至 2022年 9月30日) | 比較 | ||

| 金額(億円) | 金額(億円) | 金額(億円) | ||

| 連結粗利益 | ① | 11,088 | 11,537 | 449 |

| 資金利益 | 4,741 | 5,120 | 378 | |

| 信託報酬 | 297 | 293 | △4 | |

| うち信託勘定与信関係費用 | ①' | - | - | - |

| 役務取引等利益 | 3,304 | 3,331 | 27 | |

| 特定取引利益 | 1,913 | 557 | △1,355 | |

| その他業務利益 | 831 | 2,234 | 1,403 | |

| 営業経費 | ② | △6,675 | △7,064 | △388 |

| 不良債権処理額 (含:一般貸倒引当金純繰入額) | ③ | △598 | △553 | 44 |

| 貸倒引当金戻入益等 | ④ | 102 | 49 | △53 |

| 株式等関係損益 | ⑤ | 149 | 384 | 235 |

| 持分法による投資損益 | ⑥ | 165 | 144 | △20 |

| その他 | ⑦ | △237 | △105 | 131 |

| 経常利益(①+②+③+④+⑤+⑥+⑦) | ⑧ | 3,993 | 4,392 | 399 |

| 特別損益 | ⑨ | 472 | 57 | △415 |

| 税金等調整前中間純利益(⑧+⑨) | ⑩ | 4,466 | 4,450 | △15 |

| 税金関係費用 | ⑪ | △546 | △1,073 | △526 |

| 中間純利益(⑩+⑪) | ⑫ | 3,919 | 3,377 | △542 |

| 非支配株主に帰属する中間純損益 | ⑬ | △63 | △37 | 25 |

| 親会社株主に帰属する中間純利益(⑫+⑬) | ⑭ | 3,856 | 3,339 | △516 |

| 中間包括利益 | ⑮ | 3,829 | △514 | △4,343 |

| 与信関係費用(①'+③+④) | ⑯ | △496 | △504 | △8 |

| (注) 費用項目は△表記しております。 | ||||

| (参考)連結業務純益 | 4,385 | 4,407 | 22 | |

| (参考)連結業務純益+ETF関係損益等 | 4,603 | 4,494 | △108 | |

| *連結業務純益=連結粗利益-経費(除く臨時処理分)+持分法による投資損益等連結調整 | ||||

| *ETF関係損益等=銀行単体合算ベースのETF関係損益+みずほ証券連結の営業有価証券等損益 | ||||

① 連結粗利益

当第2四半期連結累計期間の連結粗利益は、前年同期比449億円増加し、1兆1,537億円となりました。項目ごとの収支は以下の通りです。

(資金利益)

資金利益は、貸出金利息の増加等により、前年同期比378億円増加し、5,120億円となりました。

(信託報酬)

信託報酬は、前年同期比4億円減少し、293億円となりました。

(役務取引等利益)

役務取引等利益は、前年同期比27億円増加し、3,331億円となりました。

(特定取引利益・その他業務利益)

特定取引利益は、特定金融派生商品費用の増加等により、前年同期比1,355億円減少し、557億円となりました。また、その他業務利益は、外国為替売買益の増加等により、前年同期比1,403億円増加し、2,234億円となりました。

② 営業経費

営業経費は、構造改革による経費削減が進んだ一方で為替影響による費用増加等もあり、前年同期比388億円増加し、7,064億円となりました。

③ 不良債権処理額及び④貸倒引当金戻入益等(⑯与信関係費用)

不良債権処理額(含:一般貸倒引当金純繰入額)に、貸倒引当金戻入益等を加算した与信関係費用は、前年同期比8億円増加の504億円の費用計上となりました。なお、中間連結財務諸表の作成に当たって用いた会計上の見積りの方法及び当該見積りに用いた主要な仮定については前連結会計年度に係る連結財務諸表に記載した内容から変更しておりません。

⑤ 株式等関係損益

株式等関係損益は、政策保有株式の売却を着実に進めたこと等により、前年同期比235億円増加し、384億円の利益となりました。

⑥ 持分法による投資損益

持分法による投資損益は、前年同期比20億円減少し、144億円の利益となりました。

⑦ その他

その他は、105億円の損失となりました。

⑧ 経常利益

以上の結果、経常利益は、前年同期比399億円増加し、4,392億円となりました。

⑨ 特別損益

特別損益は、退職給付信託の返還による返還益が減少したこと等により、前年同期比415億円減少し、57億円の利益となりました。

⑩ 税金等調整前中間純利益

以上の結果、税金等調整前中間純利益は、前年同期比15億円減少し、4,450億円となりました。

⑪ 税金関係費用

税金関係費用は、前第2四半期連結累計期間に財務構造改革の一環として実施したみずほ証券の資本適正化に伴う税効果影響の剥落等もあり、前年同期比526億円増加し、1,073億円となりました。

⑫ 中間純利益

中間純利益は、前年同期比542億円減少し、3,377億円となりました。

⑬ 非支配株主に帰属する中間純損益

非支配株主に帰属する中間純損益(利益)は、前年同期比25億円減少し、37億円となりました。

⑭ 親会社株主に帰属する中間純利益

以上の結果、親会社株主に帰属する中間純利益は、前年同期比516億円減少し、3,339億円となりました。

⑮ 中間包括利益

中間包括利益は、その他有価証券評価差額金の減少等により、前年同期比4,343億円減少し、514億円(損失)となりました。

-参考-

(図表2)損益状況 (銀行単体合算ベース)

| 前第2四半期 累計期間 (自 2021年 4月1日 至 2021年 9月30日) | 当第2四半期 累計期間 (自 2022年 4月1日 至 2022年 9月30日) | 比較 | |

| 金額(億円) | 金額(億円) | 金額(億円) | |

| 業務粗利益 | 7,243 | 7,454 | 210 |

| 資金利益 | 4,250 | 4,704 | 453 |

| 信託報酬 | 300 | 295 | △5 |

| うち一般合同信託報酬 | 19 | 20 | 0 |

| うち信託勘定与信関係費用 | - | - | - |

| 役務取引等利益 | 1,945 | 1,874 | △70 |

| 特定取引利益 | 393 | △806 | △1,199 |

| その他業務利益 | 353 | 1,386 | 1,032 |

| 経費(除:臨時処理分) | △4,228 | △4,185 | 43 |

| 実質業務純益(除:信託勘定与信関係費用) | 3,015 | 3,269 | 254 |

| 臨時損益等(含:一般貸倒引当金純繰入額) | △377 | 90 | 467 |

| うち一般貸倒引当金純繰入額+不良債権処理額 | △585 | △450 | 134 |

| うち貸倒引当金戻入益等 | 92 | 45 | △46 |

| うち株式等関係損益 | 107 | 364 | 257 |

| 経常利益 | 2,638 | 3,359 | 721 |

| 特別損益 | 475 | 91 | △384 |

| 中間純利益 | 1,878 | 2,502 | 623 |

| 与信関係費用 | △493 | △404 | 88 |

| 与信関係費用=一般貸倒引当金純繰入額+不良債権処理額+貸倒引当金戻入益等+信託勘定与信関係費用 | |||

[セグメント情報]

前第2四半期連結累計期間及び当第2四半期連結累計期間におけるセグメント情報の概要は、以下の通りです。

なお、詳細につきましては、 第4 経理の状況、1.中間連結財務諸表の(セグメント情報等)に記載しております。

(図表3)報告セグメントごとの業務粗利益+ETF関係損益等、業務純益+ETF関係損益等及び固定資産の金額に

関する情報

| 前第2四半期連結累計期間 (自 2021年4月1日 至 2021年9月30日) | 当第2四半期連結累計期間 (自 2022年4月1日 至 2022年9月30日) | |||||

| 金額(億円) | 金額(億円) | |||||

| 業務粗利益 +ETF関係 損益等 | 業務純益 +ETF関係 損益等 | 固定資産 | 業務粗利益 +ETF関係 損益等 | 業務純益 +ETF関係 損益等 | 固定資産 | |

| リテール・事業法人 カンパニー | 3,462 | 379 | 5,392 | 3,257 | 216 | 5,059 |

| 大企業・金融・公共法人 カンパニー | 2,314 | 1,330 | 1,814 | 2,333 | 1,400 | 1,514 |

| グローバルコーポレート カンパニー | 2,866 | 1,533 | 1,672 | 3,171 | 1,762 | 1,678 |

| グローバルマーケッツ カンパニー | 2,583 | 1,469 | 960 | 2,324 | 1,060 | 858 |

| アセットマネジメント カンパニー | 289 | 100 | - | 277 | 73 | - |

| その他 | △210 | △209 | 7,382 | 260 | △18 | 8,150 |

| みずほフィナンシャル グループ(連結) | 11,306 | 4,603 | 17,223 | 11,624 | 4,494 | 17,260 |

| 比較 | |||

| 金額(億円) | |||

| 業務粗利益 +ETF関係 損益等 | 業務純益 +ETF関係 損益等 | 固定資産 | |

| リテール・事業法人 カンパニー | △204 | △162 | △333 |

| 大企業・金融・公共法人 カンパニー | 18 | 69 | △300 |

| グローバルコーポレート カンパニー | 304 | 229 | 5 |

| グローバルマーケッツ カンパニー | △258 | △408 | △102 |

| アセットマネジメント カンパニー | △12 | △26 | - |

| その他 | 470 | 190 | 767 |

| みずほフィナンシャル グループ(連結) | 318 | △108 | 37 |

*業務粗利益は、信託勘定償却前の計数であり、業務純益は、信託勘定償却前及び一般貸倒引当金繰入前の計数であります。

[財政状態の分析]

前連結会計年度及び当第2四半期連結会計期間の末日における財政状態のうち、主なものは以下の通りです。

(図表4)

| 前連結会計年度 (2022年3月31日) | 当第2四半期 連結会計期間 (2022年9月30日) | 比較 | |

| 金額(億円) | 金額(億円) | 金額(億円) | |

| 資産の部 | 2,370,661 | 2,561,274 | 190,612 |

| うち有価証券 | 446,410 | 384,120 | △62,290 |

| うち貸出金 | 847,362 | 921,194 | 73,832 |

| 負債の部 | 2,278,651 | 2,471,313 | 192,662 |

| うち預金 | 1,388,308 | 1,424,477 | 36,169 |

| うち譲渡性預金 | 168,689 | 218,230 | 49,540 |

| 純資産の部 | 92,010 | 89,960 | △2,049 |

| うち株主資本合計 | 81,301 | 83,669 | 2,367 |

| うちその他の包括利益累計額合計 | 9,471 | 5,563 | △3,908 |

| うち非支配株主持分 | 1,235 | 727 | △507 |

[資産の部]

① 有価証券

(図表5)

| 前連結会計年度 (2022年3月31日) | 当第2四半期 連結会計期間 (2022年9月30日) | 比較 | |

| 金額(億円) | 金額(億円) | 金額(億円) | |

| 有価証券 | 446,410 | 384,120 | △62,290 |

| 国債 | 256,387 | 179,428 | △76,958 |

| 地方債 | 4,196 | 4,966 | 770 |

| 社債 | 30,420 | 31,754 | 1,334 |

| 株式 | 32,394 | 29,382 | △3,011 |

| その他の証券 | 123,012 | 138,587 | 15,574 |

有価証券は38兆4,120億円と、国債(日本国債)の減少を主因に、前年度末比6兆2,290億円減少しました。

② 貸出金

(図表6)

| 前連結会計年度 (2022年3月31日) | 当第2四半期 連結会計期間 (2022年9月30日) | 比較 | |

| 金額(億円) | 金額(億円) | 金額(億円) | |

| 貸出金 | 847,362 | 921,194 | 73,832 |

貸出金は、前年度末比7兆3,832億円増加し、92兆1,194億円となりました。

[負債の部]

預金

(図表7)

| 前連結会計年度 (2022年3月31日) | 当第2四半期 連結会計期間 (2022年9月30日) | 比較 | |

| 金額(億円) | 金額(億円) | 金額(億円) | |

| 預金 | 1,388,308 | 1,424,477 | 36,169 |

| 譲渡性預金 | 168,689 | 218,230 | 49,540 |

預金は142兆4,477億円と、前年度末比3兆6,169億円増加しました。

また、譲渡性預金は21兆8,230億円と、前年度末比4兆9,540億円増加しました。

[純資産の部]

(図表8)

| 前連結会計年度 (2022年3月31日) | 当第2四半期 連結会計期間 (2022年9月30日) | 比較 | |

| 金額(億円) | 金額(億円) | 金額(億円) | |

| 純資産の部合計 | 92,010 | 89,960 | △2,049 |

| 株主資本合計 | 81,301 | 83,669 | 2,367 |

| 資本金 | 22,567 | 22,567 | - |

| 資本剰余金 | 11,253 | 11,293 | 40 |

| 利益剰余金 | 47,564 | 49,893 | 2,328 |

| 自己株式 | △83 | △85 | △2 |

| その他の包括利益累計額合計 | 9,471 | 5,563 | △3,908 |

| その他有価証券評価差額金 | 7,198 | 1,187 | △6,010 |

| 繰延ヘッジ損益 | △767 | △962 | △194 |

| 土地再評価差額金 | 1,321 | 1,315 | △5 |

| 為替換算調整勘定 | 23 | 2,563 | 2,539 |

| 退職給付に係る調整累計額 | 1,696 | 1,459 | △237 |

| 在外関係会社における債務 評価調整額 | △0 | △0 | 0 |

| 新株予約権 | 0 | 0 | △0 |

| 非支配株主持分 | 1,235 | 727 | △507 |

当第2四半期連結会計期間末の純資産の部合計は、前年度末比2,049億円減少し、8兆9,960億円となりました。主な変動は以下の通りです。

株主資本合計は、親会社株主に帰属する中間純利益の計上等により、前年度末比2,367億円増加し、8兆3,669億円となりました。

その他の包括利益累計額合計は、その他有価証券評価差額金の減少等により、前年度末比3,908億円減少し、5,563億円となりました。

非支配株主持分は、前年度末比507億円減少し、727億円となりました。

[不良債権に関する分析(銀行単体合算ベース)]

(図表9)銀行法及び再生法に基づく債権(銀行勘定+信託勘定)

| 前事業年度 (2022年3月31日) | 当第2四半期 会計期間 (2022年9月30日) | 比較 | ||

| 金額(億円) | 金額(億円) | 金額(億円) | ||

| 破産更生債権及びこれらに準ずる債権 | 411 | 388 | △22 | |

| 危険債権 | 7,260 | 6,267 | △992 | |

| 要管理債権 | 3,185 | 3,412 | 226 | |

| 三月以上延滞債権 | 24 | 293 | 268 | |

| 貸出条件緩和債権 | 3,160 | 3,118 | △42 | |

| 小計(要管理債権以下) | (A) | 10,856 | 10,067 | △788 |

| 正常債権 | 979,335 | 1,079,124 | 99,789 | |

| 合計 | (B) | 990,192 | 1,089,192 | 99,000 |

| (A)/(B)(%) | 1.09 | 0.92 | △0.17 | |

当第2四半期会計期間末の不良債権残高(要管理債権以下(A))は、前年度末比788億円減少し、1兆67億円となりました。不良債権比率((A)/(B))は0.92%となっております。

[自己資本比率等に関する分析]

自己資本比率は、銀行法第52条の25の規定に基づき、銀行持株会社が銀行持株会社及びその子会社の保有する資産等に照らしそれらの自己資本の充実の状況が適当であるかどうかを判断するための基準(平成18年金融庁告示第20号)に定められた算式に基づき、連結ベースについて算出しております。

なお、当社は、国際統一基準を適用のうえ、信用リスク・アセットの算出においては先進的内部格付手法、オペレーショナル・リスク相当額に係る額の算出においては先進的計測手法を採用するとともに、マーケット・リスク規制を導入しております。

また、自己資本比率の補完的指標であるレバレッジ比率は、銀行法第52条の25の規定に基づき、銀行持株会社が銀行持株会社及びその子会社の保有する資産等に照らしそれらの自己資本の充実の状況が適当であるかどうかを判断するための基準の補完的指標として定めるレバレッジに係る健全性を判断するための基準(平成31年金融庁告示第12号)に定められた算式に基づき、算出しております。

(図表10)

連結自己資本比率(国際統一基準)

| 前連結会計年度 (2022年3月31日) | 当第2四半期 連結会計期間 (2022年9月30日) | 比較 | ||

| 金額(億円) | 金額(億円) | 金額(億円) | ||

| 普通株式等Tier1資本の額 | ① | 80,672 | 80,977 | 304 |

| 資本金・資本剰余金・利益剰余金 | 81,300 | 83,668 | 2,367 | |

| その他Tier1資本の額 | ② | 16,460 | 16,354 | △105 |

| その他Tier1資本調達手段の額 | 16,430 | 16,430 | - | |

| Tier1資本の額(①+②) | ③ | 97,132 | 97,331 | 198 |

| Tier2資本の額 | ④ | 16,383 | 14,834 | △1,549 |

| Tier2資本調達手段の額 | 14,444 | 13,388 | △1,055 | |

| 総自己資本の額(①+②+④) | ⑤ | 113,516 | 112,165 | △1,350 |

| リスク・アセットの額 | ⑥ | 647,304 | 713,368 | 66,064 |

| 信用リスク・アセットの額 | 591,281 | 654,659 | 63,378 | |

| マーケット・リスク相当額に係る額 | 23,579 | 25,816 | 2,237 | |

| オペレーショナル・リスク相当額に係る額 | 32,443 | 32,891 | 447 | |

| 連結総自己資本比率(⑤/⑥) | ⑦ | 17.53% | 15.72% | △1.81% |

| 連結Tier1比率(③/⑥) | ⑧ | 15.00% | 13.64% | △1.36% |

| 連結普通株式等Tier1比率(①/⑥) | ⑨ | 12.46% | 11.35% | △1.11% |

| 連結総所要自己資本額 | 51,784 | 57,069 | 5,285 |

持株レバレッジ比率(国際統一基準)

| 前連結会計年度 (2022年3月31日) | 当第2四半期 連結会計期間 (2022年9月30日) | 比較 | |

| 持株レバレッジ比率 | 4.56% | 4.21% | △0.35% |

普通株式等Tier1資本の額は、前連結会計年度末比304億円増加し、8兆977億円となりました。一方、リスク・アセットの額は、信用リスク・アセットの額の増加等により、前連結会計年度末比6兆6,064億円増加し、71兆3,368億円となりました。この結果、連結普通株式等Tier1比率は前連結会計年度末比1.11ポイント低下し、11.35%となりました。

また、持株レバレッジ比率は前連結会計年度末比0.35ポイント低下し、4.21%となりました。

[キャッシュ・フローの状況]

前第2四半期連結累計期間及び当第2四半期連結累計期間におけるキャッシュ・フローの状況は以下の通りです。

(図表11)

| 前第2四半期 連結累計期間 (自 2021年 4月1日 至 2021年 9月30日) | 当第2四半期 連結累計期間 (自 2022年 4月1日 至 2022年 9月30日) | 比較 | |

| 金額(億円) | 金額(億円) | 金額(億円) | |

| 営業活動によるキャッシュ・フロー | △20,023 | △38,869 | △18,845 |

| 投資活動によるキャッシュ・フロー | 7,464 | 57,159 | 49,695 |

| 財務活動によるキャッシュ・フロー | △12 | △4,782 | △4,769 |

当第2四半期連結累計期間の営業活動によるキャッシュ・フローは、貸出金の増加等により3兆8,869億円の支出となりました。投資活動によるキャッシュ・フローは、有価証券の取得・売却・償還等により5兆7,159億円の収入となり、財務活動によるキャッシュ・フローは、劣後特約付社債の償還等により4,782億円の支出となりました。

以上の結果、現金及び現金同等物の当第2四半期連結会計期間末残高は、前年度末比2兆9,534億円増加し、53兆897億円となりました。

外貨につきましては、対顧預金の獲得に加え、TLAC債等の中長期調達等により十分な流動性を確保しております。

2.経営方針、経営環境及び対処すべき課題等

(1)経営方針

①企業理念

当社グループは、〈みずほ〉として行うあらゆる活動の根幹をなす考え方として、基本理念・ビジョン・みずほValueから構成される『〈みずほ〉の企業理念』を制定しております。この考え方に基づきグループが一体となって事業運営・業務推進を行うことで、お客さまと経済・社会の発展に貢献し、みなさまに〈豊かな実り〉をお届けしてまいります。

基本理念:〈みずほ〉の企業活動の根本的考え方

| 〈みずほ〉は、『日本を代表する、グローバルで開かれた総合金融グループ』として、 常にフェアでオープンな立場から、時代の先を読む視点とお客さまの未来に貢献できる 知見を磨き最高水準の金融サービスをグローバルに提供することで、 幅広いお客さまとともに持続的かつ安定的に成長し、内外の経済・社会の健全な発展に グループ一体となって貢献していく。 これらを通じ、〈みずほ〉は、いかなる時代にあっても変わることのない価値を創造し、お客さま、経済・社会に〈豊かな実り〉を提供する、かけがえのない存在であり続ける。 |

ビジョン:〈みずほ〉のあるべき姿・将来像

| 『日本、そして、アジアと世界の発展に貢献し、お客さまから最も信頼される、 グローバルで開かれた総合金融グループ』 | ||

| 1.信頼No.1の〈みずほ〉 2.サービス提供力No.1の〈みずほ〉 3.グループ力No.1の〈みずほ〉 |

みずほValue:役職員が共有すべき価値観・行動軸

| 1.お客さま第一 ~未来に向けた中長期的なパートナー~ 2.変革への挑戦 ~先進的な視点と柔軟な発想~ 3.チームワーク ~多様な個性とグループ総合力~ 4.スピード ~鋭敏な感性と迅速な対応~ 5.情熱 ~コミュニケーションと未来を切り拓く力~ |

②経営計画

当社グループは、2019年度からの5年間を計画期間とする「5ヵ年経営計画 ~次世代金融への転換」をスタートいたしました。

この計画では、新たな時代の顧客ニーズに対応して、顧客との新たなパートナーシップを構築していく『次世代金融への転換』を実現し、『来るべき時代において、お客さまから今まで以上に必要とされ頼りにされる、より強力で強靭な金融グループ』を形作ってまいります。

(2)経営環境

当第2四半期連結累計期間の経済情勢を顧みますと、米国を中心とした世界的なインフレ圧力の高まり、中国の厳格な防疫措置に伴う消費・貿易の停滞、ウクライナ情勢に起因するグローバルな商品・資源価格の高騰が続いており、世界経済の先行きは不透明な状況となっています。

米国経済は、旺盛な労働需要と新型コロナウイルスの感染拡大などを背景とする労働供給の制約から、人材確保のための賃上げ等の動きが見られる一方で、それを上回る速度で多くの品目にインフレが生じています。これに伴い、足もとでは個人消費の回復が鈍化しています。足もとの根強いインフレ圧力を受けて、FRB(連邦準備制度理事会)は7月に引き続き、9月のFOMC(米連邦公開市場委員会)でも0.75%の利上げを決定するなど、警戒感を強めています。物価上昇や利上げが景気を下押しする懸念もあり、先行きが不透明な状況が続いています。

欧州では、ウクライナ情勢に起因する資源価格の高騰や、供給制約から、経済成長の鈍化とインフレの加速が見られます。ECB(欧州中央銀行)は、量的緩和政策を7月に終了するとともに、同月中に0.50%の利上げを開始し、金融引き締めに転じています。さらに9月には0.75%の利上げを決定し、大幅な利上げを継続しています。ウクライナ情勢の長期化、賃金が上がらない中での利上げによる消費の低迷など、今後の景気の減速懸念は高まっています。

アジアでは、中国における不動産投資の低迷が長期化していることに加え、ロックダウン等のゼロコロナ政策に基づく厳格な行動制限の継続により消費者マインドの低迷が続いています。また、米中対立は継続しており、通商や安全保障等をめぐる先行きの不確実性は依然として高い状況です。新興国では、行動制限の緩和に伴い景気に持ち直しの動きが見られる一方、足もとではウクライナ情勢に起因する商品・資源価格の高騰や、米国の利上げに伴う通貨安によるインフレ、世界経済の減速の影響が表れています。非資源国や財政出動余地の低い国を中心に今後の景気減速が懸念されます。

日本経済は、商品・資源価格の高騰や円安による輸入物価の上昇を受け雇用者所得が押し下げられることで消費マインドが弱含む一方、行動制限の緩和等に伴い、サービス関連消費を中心に緩やかな持ち直しの動きが見られます。足もとでは、輸入物価の一層の上昇や海外経済減速などによる、企業収益や消費の下押しが懸念されます。

世界経済の先行きは、世界的な金融引き締めや中国の消費の低迷の影響で不透明な状況が続く見込みです。また、ウクライナ情勢の長期化、米国を中心としたインフレが想定以上に深刻化するなどの状況によっては、金融資本市場の混乱や、より一層の景気悪化リスクが懸念され、日本経済についても、景気の低迷が長期化する可能性があります。

(3)対処すべき課題

■システム障害の再発防止への取り組み

当社及びみずほ銀行は、2021年11月26日付で金融庁より銀行法第52条の33第1項及び銀行法第26条第1項に基づく業務改善命令を受けました。これを踏まえ、当社及びみずほ銀行は、2022年1月17日に金融庁に対して業務改善計画を提出しております。業務改善計画を踏まえた再発防止策を確実に実行し、継続していくことを通じ、多層的な障害対応力の一層の向上を図ってまいります。また、みずほ銀行は、2021年11月26日付で、外国為替及び外国貿易法(以下「外為法」)第17条の2第1項の規定に基づき、外為法第17条に基づく銀行等の確認義務の履行に関し、財務省より是正措置命令を受けました。これを踏まえ、みずほ銀行は、2021年12月17日に財務省に対して、同命令の趣旨を踏まえた改善・再発防止策の策定及び監査態勢の整備等に係る報告書を提出しております。みずほ銀行は、再発防止策の確実な実行、継続にとどまることなく、発生原因等を再検証し、外為法令にかかる適切な内部管理態勢の再構築にも取り組んでまいります。

2022年9月末については、来年度以降の継続的実施につなげるための「安定化」を目指す1年において、当初業務改善計画全施策が完了、追加施策についても着実に実行していることを確認しております。具体的には、システム障害未然防止にかかる各種点検、SCP・BCPウォークスルー・訓練を通じて、システムの安定稼働や障害発生時のお客さま対応にかかる人・組織の対応力は着実に向上し、「お客さま・営業現場の声の活用」「ITガバナンス」「人と組織の強化」といった施策についても、2022年9月までにインフラ整備や枠組の強化が完了しております。また、多くの領域で継続運用に向けたPDCAサイクルを開始するなど、継続運用に向けた態勢整備・運用も着実に進捗していることを確認しております。2022年上期までの実行フェーズが完了し、下期は追加施策の着実な実行とともに、今後の継続運用に向けた定着状況のフォローアップを本格化していくフェーズと認識しております。また、下期を通じて環境変化や追加事案等を踏まえた新たな課題等があれば、引き続き適切に課題を追加してまいります

当社グループといたしましては、今一度、金融グループとしての社会的役割と公共的使命を自覚するとともに、「お客さま起点の徹底」と「業務の安定化」に全力を注ぎ、お客さま・社会のお役に立つ存在になることを目指してまいります。そして、お客さま、社会の皆さまから真に信頼される存在となるべく、全役職員が一丸となって取り組んでまいります。

■5ヵ年経営計画の実行

当社グループの5ヵ年経営計画(2019~2023年度)では、新たな時代のお客さまニーズに対応して、お客さまとの新たなパートナーシップを構築していく『次世代金融への転換』を実現し、『来るべき時代において、お客さまから今まで以上に必要とされ頼りにされる、より強力で強靭な金融グループ』を形作っていくことを目指しております。

デジタル化や少子高齢化、グローバル化等のメガトレンドに加えて、新型コロナウイルスの世界的な感染拡大を契機として、人びとの生活や経済・社会のあり方が大きく、かつ急速に変化しています。新たな時代において、従来の「金融」という枠に捉われない新しい価値を提供する企業であるべく、『前に進むための3つの構造改革』を着実に実行してまいります。

(財務目標)

| 連結ROE*1 | 2023年度 7%~8%程度 |

| 連結業務純益*2 | 2023年度 9,000億円程度 |

*1 その他有価証券評価差額金を除く

*2 連結業務純益+ETF関係損益(株式会社みずほ銀行、みずほ信託銀行株式会社合算)+営業有価証券等損益

(みずほ証券株式会社連結)

(重点取り組み領域)

① ビジネス構造の改革

経済・産業・社会の構造変化に対応し、当グループの強みを活かしつつ、以下の取り組みを中心にビジネス構造を改革してまいります。

● 新たな社会におけるライフデザインのパートナー

▶ 人生100年時代のライフデザインをサポートする資産形成とそれを支える人材育成

▶ 事業承継ニーズに対する高度なソリューション提供と経営人材確保ニーズへの対応

▶ コンサルティング中心のリアル店舗とデジタルチャネルを融合した次世代店舗展開

▶ テクノロジー活用やオープンな協業を通じた新たな顧客層の開拓や需要の創出

● 産業構造の変化の中での事業展開の戦略的パートナー

▶ イノベーション企業への成長資金供給、産官学連携など成長加速へのオープンな協働

▶ 産業知見等を活用し、事業リスクをシェアする新たなパートナーシップの構築

▶ グローバルな顧客の事業展開を支援すべく、アジアの顧客基盤やネットワークを活用

● 多様な仲介機能を発揮する市場に精通したパートナー

▶ グローバルネットワークとプロダクト提供体制の最適化により、投資家と投資家、発行体と投資家を繋ぐ

多様な仲介機能発揮

▶ 実現益と評価損益のバランスを重視しつつ、機動的なアセットアロケーションも活用した、ALM・

ポートフォリオ運営の高度化

② 財務構造の改革

以下の取り組みにより財務構造を改革し、事業環境・競争環境の変化に対応した柔軟な事業・収益構造への転換を実現いたします。

● 事業・収益構造の課題を、以下の4つの視点でビジネス領域ごとに可視化

①リスクリターン(粗利ROE)、②コストリターン(経費率)、③成長性、④安定性

● 上記に基づいた、効率化分野から成長分野への集中的な経営資源再配分

● 安定収益基盤を確立した上で、機動的にアップサイド収益を追求する収益構造へ転換

③ 経営基盤の改革

ビジネスの持続的な優位性を支える経営基盤を強化すべく、以下の取り組みを行ってまいります。

● 新たな業務スタイルへの変革

▶ 人材・職場、IT・デジタル、チャネル、グループ会社を重点分野として取り組み

▶ 人事については、「社員の成長ややりたい仕事」を軸とする考え方に基づき人事制度を改定し、「社内外で

通用する人材バリュー」を最大化する新たな人事戦略を推進

● グループガバナンスの強化

▶ 持株会社とグループ各社間の役員兼職拡大等により、銀行・信託・証券以外のグループ会社も含めた一体運営

を更に強化し、重要戦略や構造改革を着実に遂行

● コミュニケーションを軸とした新たなカルチャーヘの変革

■サステナビリティへの取り組み

基本的考え方や推進方法等を定めた「サステナビリティへの取り組みに関する基本方針」のもと、グループ全体で戦略と一体的にサステナビリティへの取り組みを推進してまいります。また、ステークホルダーからの期待・要請に対し、〈みずほ〉の戦略における重要性や親和性、中長期的な企業価値への影響を踏まえて特定した、マテリアリティ(サステナビリティ重点項目)について、各カンパニー・ユニット・グループの戦略に織り込み、グループ一体で取り組んでまいります。また、2022年9月に、〈みずほ〉におけるサステナビリティ領域の推進責任者として、新たにサステナビリティ推進担当(グループCSuO)を新設するとともに、CSuO直下に、サステナブルビジネスの企画業務等を担う「サステナブルビジネス部」、グループ全体の方針策定等を担う「サステナビリティ企画部」を新設し、グループ全体のサステナビリティに関する企画機能を集約・再編いたしました。今後は当該新設部を通じて、グループ横断での中長期的な取り組みや、各種知見の集約・強化を図るとともに、お客さまの課題解決に向けた先見性のある取り組みをより活発化してまいります。

最も重要なグローバル課題の一つである気候変動については、「環境方針」や2022年4月に策定した「2050年ネットゼロに向けた〈みずほ〉のアプローチ」に基づき、気温上昇を1.5℃に抑制するための努力を追求し、自らの事業活動における温室効果ガス排出量(Scope1,2)の2030年度カーボンニュートラル、およびファイナンスポートフォリオから発生する温室効果ガス排出量(Scope3)の2050年ネットゼロを目指してまいります。

引き続き、グローバルかつ長期的な視点で機会とリスクを捉え、総合金融グループとしての機能と知見を活かして取り組みを積極的に進めることで、企業価値の向上を図り、持続可能な社会の実現を目指してまいります。

また、各ステークホルダーとの対話を重視し、当社グループのサステナビリティへの取り組みが社会の常識と期待に沿うものとなるよう、情報開示の高度化に継続して努めてまいります。

[カンパニー・ユニットの取り組み]

当社グループは、お客さまの属性に応じた銀行・信託・証券等グループ横断的な戦略を策定・推進する5つのカンパニーと、全カンパニー横断的に機能を提供する2つのユニットを設置し、グループを運営しております。

各カンパニー・ユニットの今後の取り組み方針(対処すべき課題)は次のとおりです。

なお、株式会社みずほフィナンシャルグループは、2022年6月1日に、農林中央金庫が保有する全てのみずほ証券株式会社の普通株式を株式譲渡により取得し、みずほ証券株式会社を完全子会社としております。

リテール・事業法人カンパニー

個人・中小企業・中堅企業の顧客セグメントを担当するカンパニーとして、銀行・信託・証券等グループ一体となったコンサルティング営業や、先進的な技術の活用や他社との提携等を通じた利便性の高い金融・非金融サービスの提供等に取り組んでおります。

(今後の取り組み方針)

一連のシステム障害の反省を踏まえ、お客さまの声や現場実態を踏まえた安定的な業務運営体制を構築したうえで、法人・個人別に再編した新営業部店体制のもと、高い専門性の発揮によりお客さまニーズへの対応力を一層強化していきます。

具体的には、個人のお客さまに対しては、「人生100年時代」におけるライフデザインのパートナーとして、グループ一体で総合資産コンサルティングの更なる充実を図り、お客さまの想い・希望の実現に向けたサポートを行います。法人のお客さまに対しては、事業構造改革や成長戦略等の支援に向け、中長期的な経営課題を踏まえたお客さまニーズ起点でのプラン策定とソリューション提供を強化し、お客さまの持続的成長を後押ししていきます。

また、不可逆的なデジタル化の潮流を捉え、DXを起点とした成長加速・生産性向上にも取り組み、スマホ中心の生活への変化に対応した金融サービス変革、生産性向上に向けた社内業務変革を進めていきます。

2022年10月7日に、みずほ証券株式会社及び、楽天グループ株式会社の連結子会社である楽天証券ホールディングス株式会社は、「あらゆる個人のお客さまニーズに応える、本格的なハイブリッド型の総合資産コンサルティングサービス」を共同で実現すべく、戦略的な提携を行うことに合意いたしました。本提携に伴い、みずほ証券株式会社と楽天証券ホールディングス株式会社は同日付で株式譲渡契約書を締結し、併せて株主間契約を締結の上、2022年11月1日に、みずほ証券株式会社は楽天証券株式会社の普通株式の19.99%を取得し、楽天証券株式会社を持分法適用関連会社としております。

2019年5月27日に設立いたしましたLINE Bank設立準備株式会社では、「LINE」とリンクした、親しみやすく利用しやすい“スマホ銀行”を提供することで、銀行をより身近な存在へと変化させ、利用者の皆様に寄り添い、日常的にご利用いただける新銀行の設立に向けて、準備を進めてまいります。

大企業・金融・公共法人カンパニー

国内の大企業法人・金融法人・公共法人の顧客セグメントを担当するカンパニーとして、お客さまの金融・非金融に関するニーズに対し、お客さまごとのオーダーメード型ソリューションを、グループ横断的に提供しております。

(今後の取り組み方針)

産業構造転換、サステナビリティへの社会的関心の一層の高まり、地政学的リスクの顕在化等により、お客さまを取り巻く環境は、急速に変化しています。そうした中、銀行・信託・証券に加え、みずほリサーチ&テクノロジーズ等も含めたグループの総力を結集し、単なる資金供与のみならず、より一層の業種・プロダクト知見を活かした提案等を実現することで、お客さまの持続的な発展に向けて、“最も頼りがいのあるホールセールバンク”ブランドを確立するとともに、価値共創パートナーとしての真価を発揮してまいります。

グローバルコーポレートカンパニー

海外進出日系企業および非日系企業等の顧客セグメントを担当するカンパニーとして、お客さまの事業への深い理解と、貸出・社債引受等のコーポレートファイナンスやトランザクション分野での強みを活かし、様々なソリューションの提供を目指してまいります。

(今後の取り組み方針)

お客さまの事業変革をグローバルに支える戦略パートナーとして、アジア経済圏におけるネットワークや米国資本市場におけるプレゼンスを活かし、地域を超えたバリューチェーンの活性化に取り組みます。また、サステナビリティへの取り組みでは、金融面からお客さまのトランジションをサポートし社会的課題の解決に貢献していきます。経済的および政治的に不確実性が高まる中、事業ポートフォリオの最適化とリスクマネジメントの強化を通じて、持続的成長を実現してまいります。

グローバルマーケッツカンパニー

お客さまのヘッジ・運用ニーズに対してマーケット商品全般を提供するセールス&トレーディング業務、資金調達やポートフォリオ運営等のALM・投資業務を担当しております。銀行・信託・証券連携により、アジアトップクラスのグローバルマーケットプレイヤーを目指してまいります。

(今後の取り組み方針)

セールス&トレーディング業務においては、各地域での銀・証実質一体運営の更なる深化により、お客さまへのソリューション提供力向上の継続、およびグローバルリスク集約などを通じたトレーディング力強化やDX推進により更なるプレゼンス向上に取り組んでまいります。

ALM・投資業務においては、金利上昇圧力の継続が想定される市場環境のなかで、予兆管理と緻密な市場分析による機動的なオペレーションを通じたリスクコントロールを継続いたします。また、金融政策の転換が進むなかで、グローバルALM運営を深化させ、安定的で効率的な外貨資金調達を通じて、グループ全体のビジネスに貢献してまいります。

加えて、セールス&トレーディング・投資・資金調達の各分野におけるサステナビリティ推進に取り組んでまいります。

アセットマネジメントカンパニー

アセットマネジメントに関連する業務を担当するカンパニーとして、銀行・信託・証券およびアセットマネジメントOne株式会社が一体となって、個人から機関投資家まで、幅広いお客さまの資産運用ニーズに応じた商品やサービスを提供しております。

(今後の取り組み方針)

お客さまの中長期志向の資産形成をサポートし、国内金融資産の活性化に貢献してまいります。その達成に向けて、「選択と集中」により運用力・ソリューション提供力を強化し、アセットマネジメント機能の付加価値を高め、変容するお客さまのニーズをグループ一体となって捕捉し対応してまいります。また、安定的な業務運営に加え、イノベーションや業務プロセスの改革等を通じて、効率性や先進性を追求し、中長期にわたるビジネス成長基盤を強化してまいります。加えて、非対面ビジネスへの対応等を通じ、更なる成長に向けて加速してまいります。さらに、投資先企業との建設的な「目的を持った対話」(エンゲージメント)や、ESG情報を投資プロセスに組み込んだ運用、商品提供により、お客さまの資産形成と社会・投資先企業の持続的成長に資する取り組みを推進してまいります。

グローバルプロダクツユニット

個人・法人・投資家等の幅広いセグメントのお客さまに向けた、投資銀行分野とトランザクション分野のソリューション提供業務を担当しております。M&Aや不動産、プロジェクトファイナンスから、国内外決済、資金管理、証券代行まで、各分野において高い専門性を発揮し、高度化・多様化するお客さまのニーズに応えることを目指してまいります。

(今後の取り組み方針)

気候変動対応をはじめとするサステナビリティへの社会的要請の高まりや各国の金融政策の転換等の環境変化を機敏に捉え、お客さまの事業構造転換や企業価値向上を最大限サポートしてまいります。

投資銀行分野においては、事業の再編や承継の加速、保有資産の見直し等、お客さまの経営戦略・成長戦略に応じて、グループ横断で最適なソリューションを提供してまいります。トランザクション分野においては、サプライチェーン・生産体制の見直し等の構造変化の動きに対し、アジアを中心に国内外各拠点間で緊密に連携し、お客さまの多様なニーズに柔軟に応えてまいります。また、安定的な決済基盤を維持しつつ、DXの進展を踏まえたビジネスの高度化等、様々な領域で、潮流変化を捉えた長期的視点からのソリューション提供に取り組んでまいります。

リサーチ&コンサルティングユニット

産業からマクロ経済まで深く分析するリサーチ機能と、経営戦略から環境・デジタル等の専門分野にわたるコンサルティング機能を担うユニットとして、各カンパニーと緊密に連携し、グループ一体となってお客さまや社会に対する価値創造の拡大を目指します。

(今後の取り組み方針)

経済・社会の不透明感の高まりや、サステナビリティ・DXの潮流加速等を受けて、リサーチ・コンサルティング領域における人材獲得競争の激化が見込まれる中、高い専門性を有する人材の確保に向けた取り組みを強化してまいります。また、グループ一体運営の更なる深化に加え、グループ外との連携等にも取り組み、お客さまや社会に対する価値創造を一層拡大してまいります。