有価証券報告書-第34期(2024/04/01-2025/03/31)

(1)経営成績等の状況の概要

当連結会計年度の財政状態、経営成績及びキャッシュ・フロー(以下「経営成績等」という。)の状況の概要は次のとおりであります。

①経営成績の状況

わが国の経済は、雇用・所得環境が改善するなか、景気は一部に足踏みもみられますが、各種政策の効果もあり、緩やかに回復しております。ただし、継続的な物価上昇による個人消費の減速懸念や米国の通商政策をはじめとする政策動向の影響などにより、わが国の景気を下押しするリスクがあり、依然として先行き不透明な状況が続いております。

当社業務区域である沖縄県の経済におきましては、物価上昇が見られるものの個人消費は緩やかに増加しております。雇用・所得環境も緩やかに改善しており、観光産業含め県内景気は拡大基調となっております。

通信業界においては、人々の暮らしやビジネスの中で、デジタル化の流れは加速しており、通信の役割がますます重要になっています。また、昨年末には電気通信事業法に関するガイドラインが改正され、新規契約者に対する通信料金割引の規制が緩和されるなど経営環境は大きく変化しております。

このような情勢のもと、当連結会計年度(2024年4月1日~2025年3月31日)における当社のグループ会社を含めた経営成績は、以下のとおりであります。

(単位:百万円)

当期における営業収益については、au でんき売上や端末販売収入、ソリューション売上が増加したことなどにより、前期比6,323百万円増加(8.1%増)の84,314百万円となりました。

営業費用については、au でんき原価や端末販売原価、モバイル販売関連コストが増加したことなどにより、前期比5,576百万円増加(9.1%増)の66,553百万円となりました。

これらの結果、営業利益は前期比747百万円増加(4.4%増)の17,761百万円、経常利益は前期比739百万円増加(4.3%増)の17,927百万円、親会社株主に帰属する当期純利益は前期比273百万円増加(2.3%増)の12,402百万円となりました。

また、設備投資の状況については、高速データ通信サービスに係る設備及びモバイルサービスにおけるデータトラフィックの増加に伴う通信設備の増設、FTTHサービスに係る設備の拡張などを実施した結果、設備投資額は5,735百万円となりました。

当社グループは単一のセグメントであるため、セグメント別の記載を省略しております。

なお、当社グループにおけるサービス別の実績は、次のとおりであります。

(モバイルサービス)

(注)1.純増数、総契約数及び端末販売台数は百契約未満を四捨五入しており、増減は端数処理後の数値を記載しております。

2.純増数、総契約数、端末販売台数については、au、UQ、povo、3ブランドにおけるスマートフォン、フィーチャーフォンの合計(ハンドセット)を記載しております。

3.マルチブランド:au、UQ、povoのモバイル3ブランドの総称

4.付加価値:自社・協業・補償サービス+決済手数料など

当期におけるモバイルサービスの状況につきましては、マルチブランド戦略の推進や、ネットワーク品質の向上など、お客さま重視のサービスに取り組んだ結果、前期と比較して総契約数が12,500契約増加(1.8%増)の690,200契約となりました。

マルチブランド総合収入は、前期比582百万円増加(1.3%増)の44,213百万円となりました。このうち、マルチブランド通信収入については、前期比97百万円増加(0.3%増)の36,801百万円となりました。マルチブランド付加価値収入については、前期比484百万円増加(7.0%増)の7,412百万円となりました。

(FTTHサービス)

(注)1.純増回線数及び累計回線数は、auひかりちゅら、auひかりちゅらビジネス及びひかりゆいまーるなどの合計を記載しております。

2.純増回線数及び累計回線数は百回線未満を四捨五入して表示しており、増減は端数処理後の数値を記載しております。

当期におけるFTTHサービスの状況につきましては、純増回線数は前期比400回線減少(7.7%減)となり4,800回線、累計回線数は前期比4,800回線増加(3.9%増)の129,100回線となりました。

(ライフデザインサービス)

(注)1.純増件数及び契約件数は、au でんきの契約数を記載しております。

2.純増件数及び契約件数は百契約未満を四捨五入して表示しており、増減は端数処理後の数値を記載しております。

当期におけるライフデザインサービスの状況につきましては、純増件数は前期比10,200契約減少の2,200契約、契約件数は前期比2,200契約増加(2.9%増)の77,200契約となりました。

②財政状態の状況

当連結会計年度末の資産の合計は、前連結会計年度末と比較して2,693百万円増加(2.3%増)の118,266百万円となりました。

当連結会計年度末の負債の合計は、前連結会計年度末と比較して981百万円増加(5.4%増)の19,073百万円となりました。

当連結会計年度末の純資産の合計は、前連結会計年度末と比較して1,712百万円増加(1.8%増)の99,193百万円となりました。

③キャッシュ・フローの状況

(単位:百万円)

(注)フリー・キャッシュ・フローは「営業活動によるキャッシュ・フロー」と「投資活動によるキャッシュ・フロー」の合計であります。

当連結会計年度末における現金及び現金同等物は3,506百万円となりました。

なお、当連結会計年度におけるフリー・キャッシュ・フローは11,518百万円となりました。

当連結会計年度における各キャッシュ・フローの状況は次のとおりであります。

(営業活動によるキャッシュ・フロー)

営業活動によるキャッシュ・フローについては、法人税等の支払額が増加したことや未払金の増減額が減少に転じたものの、売上債権の増加額が前期に比べ減少したことなどにより、前連結会計年度と比較して3,761百万円収入が増加し、15,092百万円の収入となりました。

(投資活動によるキャッシュ・フロー)

投資活動によるキャッシュ・フローについては、有形固定資産の取得による支出が減少したものの、関係会社貸付けによる支出が増加したことや工事負担金等受入による収入が減少したことなどにより、前連結会計年度と比較して8,487百万円支出が増加し、3,573百万円の支出となりました。

(財務活動によるキャッシュ・フロー)

財務活動によるキャッシュ・フローについては、配当金の支払額が増加したものの、自己株式の取得による支出が減少したことなどにより、前連結会計年度と比較して5,171百万円支出が減少し、11,174百万円の支出となりました。

④仕入及び営業の実績

a.仕入実績

当連結会計年度の仕入実績は、次のとおりであります。

(単位:百万円)

b.営業実績

当連結会計年度の営業実績は、次のとおりであります。

(単位:百万円)

(2)経営者の視点による経営成績等の状況に関する分析・検討内容

経営者の視点による当社グループの経営成績等の状況に関する認識及び分析・検討内容は次のとおりであります。

なお、本稿に記載した予想、予見、見込み、見通し、方針、所感などの将来に関する事項は、当連結会計年度末現在において判断したものであり、不確実性を内在、あるいはリスクを含んでいるため、将来生じる実際の結果と大きく異なる可能性もありますので、ご留意ください。

①重要な会計上の見積り及び当該見積りに用いた仮定

当社グループの連結財務諸表は、わが国において一般に公正妥当と認められている会計基準に基づき作成されております。

当社グループは、特に当社の連結財務諸表の作成において使用される以下の重要な会計方針が、当社グループの重要な判断と見積りに大きな影響を及ぼすと考えております。

a.固定資産の耐用年数及び償却方法

固定資産の耐用年数については適正に見積もっております。当連結会計年度末時点では新たに耐用年数及び償却方法の変更が必要な重要な資産はありません。なお、今後、市場、環境及び技術上の変化が急速に進展した場合、あるいは新たな法律や規制が制定された場合には、適正な見積りを実施した上で耐用年数及び償却方法を変更する可能性があります。

b.固定資産の減損

減損損失の算定にあたっては、他の資産又は資産グループのキャッシュ・フローから概ね独立したキャッシュ・フローを生み出す最小の単位によって資産のグループ化を行っております。

固定資産のうち減損の兆候がある資産又は資産グループについて、当該資産又は資産グループから得られる割引前将来キャッシュ・フローの総額が帳簿価額を下回る場合には、帳簿価額を回収可能価額まで減額し、当該減少額を減損損失として計上することとしております。

現時点では、当社グループに重要な含み損を抱える資産等はありませんが、今後、保有する固定資産等の使用状況等によっては、損失が発生する可能性があります。

c.退職給付費用及び退職給付債務

退職給付費用及び債務は、数理計算上で設定される前提条件に基づき算出されております。これらの前提条件には、割引率、死亡率、退職率、予想昇給率などがあります。割引率は複数の社債利回りを基礎に算出しており、死亡率、退職率、予想昇給率は統計数値に基づいて算出しております。

実際の結果が前提条件と異なる場合、または変更された場合、その影響は累積され、将来にわたって規則的に認識されるため、将来期間において認識される退職給付費用、退職給付に係る資産及び退職給付に係る負債に影響を及ぼします。

d.引当金等

引当金については、「第5 経理の状況 1.連結財務諸表等 (1)連結財務諸表 注記事項 連結財務諸表作成のための基本となる重要な事項 4.会計方針に関する事項 (3)重要な引当金の計上基準」に記載しております。

②当連結会計年度の経営成績等の状況に関する認識及び分析・検討内容

a.経営成績の分析

当連結会計年度における営業収益は84,314百万円となり、前期比6,323百万円増加となりました。営業利益は17,761百万円となり、前期比747百万円の増益、経常利益は17,927百万円となり、前期比739百万円の増益、親会社株主に帰属する当期純利益は12,402百万円となり、前期比273百万円の増益となり、過去最高益を更新することができました。

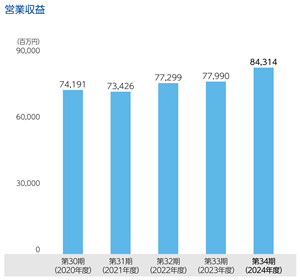

(連結業績推移)

(営業収益)

当連結会計年度における営業収益は84,314百万円となり、前期比6,323百万円増加となりました。その主な増減要因は以下のとおりです。

増減要因

増加要因

・総契約数の増加

当連結会計年度末のモバイルサービスの総契約数は690,200契約となり、前期末比12,500契約増加(1.8%増)となりました。

・附帯事業営業収益の増加

au でんき売上や端末販売収入、ソリューション売上が増加したことなどにより、附帯事業営業収益は前期比6,144百万円増加となりました。

(営業費用)

当連結会計年度における営業費用は、au でんき原価や端末販売原価、モバイル販売関連コストが増加したことなどにより、前期比5,576百万円増加の66,553百万円となりました。

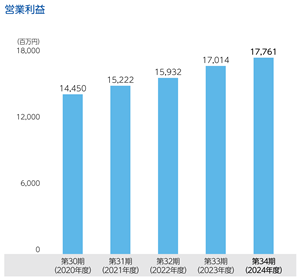

(営業利益)

当連結会計年度における営業利益は17,761百万円となり、前期比747百万円の増加となりました。

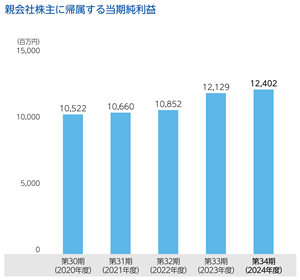

(親会社株主に帰属する当期純利益)

当連結会計年度における親会社株主に帰属する当期純利益は12,402百万円となり、前期比273百万円の増益となりました。

b.財政状態の分析

(資産)

資産については、関係会社短期貸付金が減少したものの、売掛金や投資有価証券が増加したことなどにより、前連結会計年度末と比較して2,693百万円増加(2.3%増)の118,266百万円となりました。

(負債)

負債については、未払金が減少したものの、買掛金や契約損失引当金が増加したことなどにより、前連結会計年度末と比較して981百万円増加(5.4%増)の19,073百万円となりました。

(純資産)

純資産については、配当金の支払いや自己株式の取得があったものの、親会社株主に帰属する当期純利益の計上があったことなどにより、前連結会計年度末と比較して1,712百万円増加(1.8%増)の99,193百万円となりました。

以上の結果、自己資本比率は81.6%(前連結会計年度末は82.3%)となりました。

c.キャッシュ・フローの分析

「(1)経営成績等の状況の概要 ③キャッシュ・フローの状況」をご参照ください。

d.資本の財源及び資金の流動性

当社グループの運転資金需要のうち主なものは、携帯端末機器及び付属品の購入費用のほか、販売費及び一般管理費等の営業費用であります。投資を目的とした資金需要は、設備投資等によるものであり、設備資金等の所要資金は自己資金で賄っております。

当社グループは、事業運営上必要な流動性と資金の源泉を安定的に確保することを基本方針としており、資金調達に関し、低コストかつ安定的な資金の確保を基本に、財務状況や金融環境に応じ、最適と思われる調達手段を選択しております。

なお、当連結会計年度末におけるリース債務を含む有利子負債の残高は11百万円となっております。また、当連結会計年度末における現金及び現金同等物の残高は3,506百万円となりました。これらのいわゆる手元流動性残高につきましては、当社の財政状態及び金融環境に応じ変動しております。

当連結会計年度の財政状態、経営成績及びキャッシュ・フロー(以下「経営成績等」という。)の状況の概要は次のとおりであります。

①経営成績の状況

わが国の経済は、雇用・所得環境が改善するなか、景気は一部に足踏みもみられますが、各種政策の効果もあり、緩やかに回復しております。ただし、継続的な物価上昇による個人消費の減速懸念や米国の通商政策をはじめとする政策動向の影響などにより、わが国の景気を下押しするリスクがあり、依然として先行き不透明な状況が続いております。

当社業務区域である沖縄県の経済におきましては、物価上昇が見られるものの個人消費は緩やかに増加しております。雇用・所得環境も緩やかに改善しており、観光産業含め県内景気は拡大基調となっております。

通信業界においては、人々の暮らしやビジネスの中で、デジタル化の流れは加速しており、通信の役割がますます重要になっています。また、昨年末には電気通信事業法に関するガイドラインが改正され、新規契約者に対する通信料金割引の規制が緩和されるなど経営環境は大きく変化しております。

このような情勢のもと、当連結会計年度(2024年4月1日~2025年3月31日)における当社のグループ会社を含めた経営成績は、以下のとおりであります。

(単位:百万円)

| 前連結会計年度 (自 2023年4月1日 至 2024年3月31日) | 当連結会計年度 (自 2024年4月1日 至 2025年3月31日) | 増減 | 増減率 (%) | |

| 営業収益 | 77,990 | 84,314 | 6,323 | 8.1 |

| 営業費用 | 60,976 | 66,553 | 5,576 | 9.1 |

| 営業利益 | 17,014 | 17,761 | 747 | 4.4 |

| 経常利益 | 17,188 | 17,927 | 739 | 4.3 |

| 親会社株主に帰属する 当期純利益 | 12,129 | 12,402 | 273 | 2.3 |

当期における営業収益については、au でんき売上や端末販売収入、ソリューション売上が増加したことなどにより、前期比6,323百万円増加(8.1%増)の84,314百万円となりました。

営業費用については、au でんき原価や端末販売原価、モバイル販売関連コストが増加したことなどにより、前期比5,576百万円増加(9.1%増)の66,553百万円となりました。

これらの結果、営業利益は前期比747百万円増加(4.4%増)の17,761百万円、経常利益は前期比739百万円増加(4.3%増)の17,927百万円、親会社株主に帰属する当期純利益は前期比273百万円増加(2.3%増)の12,402百万円となりました。

また、設備投資の状況については、高速データ通信サービスに係る設備及びモバイルサービスにおけるデータトラフィックの増加に伴う通信設備の増設、FTTHサービスに係る設備の拡張などを実施した結果、設備投資額は5,735百万円となりました。

当社グループは単一のセグメントであるため、セグメント別の記載を省略しております。

なお、当社グループにおけるサービス別の実績は、次のとおりであります。

(モバイルサービス)

| 前連結会計年度 (自 2023年4月1日 至 2024年3月31日) | 当連結会計年度 (自 2024年4月1日 至 2025年3月31日) | 増減 | 増減率 (%) | ||

| 純増数 | 15,500 | 12,500 | △3,000 | △19.4 | |

| 総契約数 | 677,600 | 690,200 | 12,500 | 1.8 | |

| 端末販売台数 | 154,100 | 155,400 | 1,300 | 0.8 | |

| マルチブランド総合収入(百万円) | 43,631 | 44,213 | 582 | 1.3 | |

| マルチブランド通信収入 (百万円) | 36,703 | 36,801 | 97 | 0.3 | |

| マルチブランド付加価値収入 (百万円) | 6,927 | 7,412 | 484 | 7.0 | |

(注)1.純増数、総契約数及び端末販売台数は百契約未満を四捨五入しており、増減は端数処理後の数値を記載しております。

2.純増数、総契約数、端末販売台数については、au、UQ、povo、3ブランドにおけるスマートフォン、フィーチャーフォンの合計(ハンドセット)を記載しております。

3.マルチブランド:au、UQ、povoのモバイル3ブランドの総称

4.付加価値:自社・協業・補償サービス+決済手数料など

当期におけるモバイルサービスの状況につきましては、マルチブランド戦略の推進や、ネットワーク品質の向上など、お客さま重視のサービスに取り組んだ結果、前期と比較して総契約数が12,500契約増加(1.8%増)の690,200契約となりました。

マルチブランド総合収入は、前期比582百万円増加(1.3%増)の44,213百万円となりました。このうち、マルチブランド通信収入については、前期比97百万円増加(0.3%増)の36,801百万円となりました。マルチブランド付加価値収入については、前期比484百万円増加(7.0%増)の7,412百万円となりました。

(FTTHサービス)

| 前連結会計年度 (自 2023年4月1日 至 2024年3月31日) | 当連結会計年度 (自 2024年4月1日 至 2025年3月31日) | 増減 | 増減率 (%) | |

| 純増回線数 | 5,200 | 4,800 | △400 | △7.7 |

| 累計回線数 | 124,300 | 129,100 | 4,800 | 3.9 |

(注)1.純増回線数及び累計回線数は、auひかりちゅら、auひかりちゅらビジネス及びひかりゆいまーるなどの合計を記載しております。

2.純増回線数及び累計回線数は百回線未満を四捨五入して表示しており、増減は端数処理後の数値を記載しております。

当期におけるFTTHサービスの状況につきましては、純増回線数は前期比400回線減少(7.7%減)となり4,800回線、累計回線数は前期比4,800回線増加(3.9%増)の129,100回線となりました。

(ライフデザインサービス)

| 前連結会計年度 | 当連結会計年度 | 増減 | 増減率 (%) | |

| (自 2023年4月1日 | (自 2024年4月1日 | |||

| 至 2024年3月31日) | 至 2025年3月31日) | |||

| 純増件数 | 12,400 | 2,200 | △10,200 | △82.3 |

| 契約件数 | 75,000 | 77,200 | 2,200 | 2.9 |

(注)1.純増件数及び契約件数は、au でんきの契約数を記載しております。

2.純増件数及び契約件数は百契約未満を四捨五入して表示しており、増減は端数処理後の数値を記載しております。

当期におけるライフデザインサービスの状況につきましては、純増件数は前期比10,200契約減少の2,200契約、契約件数は前期比2,200契約増加(2.9%増)の77,200契約となりました。

②財政状態の状況

| 前連結会計年度 (2024年3月31日) | 当連結会計年度 (2025年3月31日) | 増減 | 増減率 (%) | ||

| 資産(百万円) | 115,573 | 118,266 | 2,693 | 2.3 | |

| 負債(百万円) | 18,091 | 19,073 | 981 | 5.4 | |

| 有利子負債(百万円) | 44 | 11 | △33 | △74.6 | |

| 純資産(百万円) | 97,481 | 99,193 | 1,712 | 1.8 | |

| 自己資本比率(%) | 82.3 | 81.6 | △0.7ポイント | ||

当連結会計年度末の資産の合計は、前連結会計年度末と比較して2,693百万円増加(2.3%増)の118,266百万円となりました。

当連結会計年度末の負債の合計は、前連結会計年度末と比較して981百万円増加(5.4%増)の19,073百万円となりました。

当連結会計年度末の純資産の合計は、前連結会計年度末と比較して1,712百万円増加(1.8%増)の99,193百万円となりました。

③キャッシュ・フローの状況

(単位:百万円)

| 前連結会計年度 (自 2023年4月1日 至 2024年3月31日) | 当連結会計年度 (自 2024年4月1日 至 2025年3月31日) | 増減 | |

| 営業活動によるキャッシュ・フロー | 11,330 | 15,092 | 3,761 |

| 投資活動によるキャッシュ・フロー | 4,913 | △3,573 | △8,487 |

| 財務活動によるキャッシュ・フロー | △16,346 | △11,174 | 5,171 |

| 現金及び現金同等物の増減額(△は減少) | △101 | 343 | 445 |

| 現金及び現金同等物の期首残高 | 3,263 | 3,162 | △101 |

| 現金及び現金同等物の期末残高 | 3,162 | 3,506 | 343 |

| フリー・キャッシュ・フロー | 16,244 | 11,518 | △4,726 |

(注)フリー・キャッシュ・フローは「営業活動によるキャッシュ・フロー」と「投資活動によるキャッシュ・フロー」の合計であります。

当連結会計年度末における現金及び現金同等物は3,506百万円となりました。

なお、当連結会計年度におけるフリー・キャッシュ・フローは11,518百万円となりました。

当連結会計年度における各キャッシュ・フローの状況は次のとおりであります。

(営業活動によるキャッシュ・フロー)

営業活動によるキャッシュ・フローについては、法人税等の支払額が増加したことや未払金の増減額が減少に転じたものの、売上債権の増加額が前期に比べ減少したことなどにより、前連結会計年度と比較して3,761百万円収入が増加し、15,092百万円の収入となりました。

(投資活動によるキャッシュ・フロー)

投資活動によるキャッシュ・フローについては、有形固定資産の取得による支出が減少したものの、関係会社貸付けによる支出が増加したことや工事負担金等受入による収入が減少したことなどにより、前連結会計年度と比較して8,487百万円支出が増加し、3,573百万円の支出となりました。

(財務活動によるキャッシュ・フロー)

財務活動によるキャッシュ・フローについては、配当金の支払額が増加したものの、自己株式の取得による支出が減少したことなどにより、前連結会計年度と比較して5,171百万円支出が減少し、11,174百万円の支出となりました。

④仕入及び営業の実績

a.仕入実績

当連結会計年度の仕入実績は、次のとおりであります。

(単位:百万円)

| 品種別 | 当連結会計年度 (自 2024年4月1日 至 2025年3月31日) | 前年同期比 (%) |

| 携帯端末機器及び付属品 | 14,877 | 105.6 |

b.営業実績

当連結会計年度の営業実績は、次のとおりであります。

(単位:百万円)

| 事業部門 | 当連結会計年度 (自 2024年4月1日 至 2025年3月31日) | 前年同期比 (%) |

| 電気通信事業 | 50,695 | 100.4 |

| 附帯事業 | 33,619 | 122.4 |

| 合計 | 84,314 | 108.1 |

(2)経営者の視点による経営成績等の状況に関する分析・検討内容

経営者の視点による当社グループの経営成績等の状況に関する認識及び分析・検討内容は次のとおりであります。

なお、本稿に記載した予想、予見、見込み、見通し、方針、所感などの将来に関する事項は、当連結会計年度末現在において判断したものであり、不確実性を内在、あるいはリスクを含んでいるため、将来生じる実際の結果と大きく異なる可能性もありますので、ご留意ください。

①重要な会計上の見積り及び当該見積りに用いた仮定

当社グループの連結財務諸表は、わが国において一般に公正妥当と認められている会計基準に基づき作成されております。

当社グループは、特に当社の連結財務諸表の作成において使用される以下の重要な会計方針が、当社グループの重要な判断と見積りに大きな影響を及ぼすと考えております。

a.固定資産の耐用年数及び償却方法

固定資産の耐用年数については適正に見積もっております。当連結会計年度末時点では新たに耐用年数及び償却方法の変更が必要な重要な資産はありません。なお、今後、市場、環境及び技術上の変化が急速に進展した場合、あるいは新たな法律や規制が制定された場合には、適正な見積りを実施した上で耐用年数及び償却方法を変更する可能性があります。

b.固定資産の減損

減損損失の算定にあたっては、他の資産又は資産グループのキャッシュ・フローから概ね独立したキャッシュ・フローを生み出す最小の単位によって資産のグループ化を行っております。

固定資産のうち減損の兆候がある資産又は資産グループについて、当該資産又は資産グループから得られる割引前将来キャッシュ・フローの総額が帳簿価額を下回る場合には、帳簿価額を回収可能価額まで減額し、当該減少額を減損損失として計上することとしております。

現時点では、当社グループに重要な含み損を抱える資産等はありませんが、今後、保有する固定資産等の使用状況等によっては、損失が発生する可能性があります。

c.退職給付費用及び退職給付債務

退職給付費用及び債務は、数理計算上で設定される前提条件に基づき算出されております。これらの前提条件には、割引率、死亡率、退職率、予想昇給率などがあります。割引率は複数の社債利回りを基礎に算出しており、死亡率、退職率、予想昇給率は統計数値に基づいて算出しております。

実際の結果が前提条件と異なる場合、または変更された場合、その影響は累積され、将来にわたって規則的に認識されるため、将来期間において認識される退職給付費用、退職給付に係る資産及び退職給付に係る負債に影響を及ぼします。

d.引当金等

引当金については、「第5 経理の状況 1.連結財務諸表等 (1)連結財務諸表 注記事項 連結財務諸表作成のための基本となる重要な事項 4.会計方針に関する事項 (3)重要な引当金の計上基準」に記載しております。

②当連結会計年度の経営成績等の状況に関する認識及び分析・検討内容

a.経営成績の分析

当連結会計年度における営業収益は84,314百万円となり、前期比6,323百万円増加となりました。営業利益は17,761百万円となり、前期比747百万円の増益、経常利益は17,927百万円となり、前期比739百万円の増益、親会社株主に帰属する当期純利益は12,402百万円となり、前期比273百万円の増益となり、過去最高益を更新することができました。

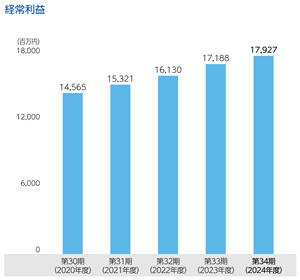

(連結業績推移)

|  |

|  |

(営業収益)

当連結会計年度における営業収益は84,314百万円となり、前期比6,323百万円増加となりました。その主な増減要因は以下のとおりです。

増減要因

増加要因

・総契約数の増加

当連結会計年度末のモバイルサービスの総契約数は690,200契約となり、前期末比12,500契約増加(1.8%増)となりました。

・附帯事業営業収益の増加

au でんき売上や端末販売収入、ソリューション売上が増加したことなどにより、附帯事業営業収益は前期比6,144百万円増加となりました。

(営業費用)

当連結会計年度における営業費用は、au でんき原価や端末販売原価、モバイル販売関連コストが増加したことなどにより、前期比5,576百万円増加の66,553百万円となりました。

(営業利益)

当連結会計年度における営業利益は17,761百万円となり、前期比747百万円の増加となりました。

(親会社株主に帰属する当期純利益)

当連結会計年度における親会社株主に帰属する当期純利益は12,402百万円となり、前期比273百万円の増益となりました。

b.財政状態の分析

(資産)

資産については、関係会社短期貸付金が減少したものの、売掛金や投資有価証券が増加したことなどにより、前連結会計年度末と比較して2,693百万円増加(2.3%増)の118,266百万円となりました。

(負債)

負債については、未払金が減少したものの、買掛金や契約損失引当金が増加したことなどにより、前連結会計年度末と比較して981百万円増加(5.4%増)の19,073百万円となりました。

(純資産)

純資産については、配当金の支払いや自己株式の取得があったものの、親会社株主に帰属する当期純利益の計上があったことなどにより、前連結会計年度末と比較して1,712百万円増加(1.8%増)の99,193百万円となりました。

以上の結果、自己資本比率は81.6%(前連結会計年度末は82.3%)となりました。

c.キャッシュ・フローの分析

「(1)経営成績等の状況の概要 ③キャッシュ・フローの状況」をご参照ください。

d.資本の財源及び資金の流動性

当社グループの運転資金需要のうち主なものは、携帯端末機器及び付属品の購入費用のほか、販売費及び一般管理費等の営業費用であります。投資を目的とした資金需要は、設備投資等によるものであり、設備資金等の所要資金は自己資金で賄っております。

当社グループは、事業運営上必要な流動性と資金の源泉を安定的に確保することを基本方針としており、資金調達に関し、低コストかつ安定的な資金の確保を基本に、財務状況や金融環境に応じ、最適と思われる調達手段を選択しております。

なお、当連結会計年度末におけるリース債務を含む有利子負債の残高は11百万円となっております。また、当連結会計年度末における現金及び現金同等物の残高は3,506百万円となりました。これらのいわゆる手元流動性残高につきましては、当社の財政状態及び金融環境に応じ変動しております。