有価証券報告書-第152期(平成31年4月1日-令和2年3月31日)

世界経済は、米中貿易摩擦の激化、英国のEU離脱法案の成立など地政学的な不透明感、中国及び新興国における景気減速に加え、2020年に入り新型コロナウイルス感染症(COVID-19)拡大の影響による消費・製造の低迷により、世界各国の経済活動が大きく制限され、非常に厳しい状況となりました。このような事業環境のもとで当社は、現中期経営計画「『飛躍への再生』 Value for our Next Century」の最終年度を迎え、昨年度末にコンテナ船及び中小型ドライバルク船の高コスト船の傭船解約を実施、構造改革効果が着実に現出しました。

Value for our Next Century」の最終年度を迎え、昨年度末にコンテナ船及び中小型ドライバルク船の高コスト船の傭船解約を実施、構造改革効果が着実に現出しました。

自動車船事業では大幅な航路改編と運賃修復の取組みが功を奏し、黒字回復を達成し、エネルギー資源セグメントを中心に安定収益の積上げが進みました。

また、当社持分法適用会社であるONE社も、ONE社として初めて自らのマーケティングポリシーのもとで契約更改に臨んだ結果、業績は大幅に改善し黒字化を達成しました。

これらの結果、当期の連結売上高は7,352億84百万円(前期比1,014億46百万円の減少)、営業利益は68億40百万円(前期は247億36百万円の営業損失)、経常利益は74億7百万円(前期は489億33百万円の経常損失)、親会社株主に帰属する当期純利益は52億69百万円(前期は1,111億88百万円の親会社株主に帰属する当期純損失)となりました。

新型コロナウイルス感染症(COVID-19)の今後の広がり方や収束時期に関しては不確実性が高く、先行きの情勢を見極めることが困難な状況となっていることから、2020年度業績予想については、現在未定とさせて頂いています。

業績等の概要

(1)業績

当連結会計年度(2019年4月1日から2020年3月31日まで)における世界経済は、米中を中心とした貿易摩擦の激化、保護貿易主義の高まりを受けての経済成長減速懸念や、英国によるEU離脱法案が成立するなど地政学的な不透明感、中国及び新興・途上国における景気減速に加え、2020年に入り新型コロナウイルス感染症(COVID-19)拡大の影響による消費・製造の低迷などもあり、世界各国の経済活動が大きく制限され始めるなど、非常に厳しい状況となりました。

国内経済は、上期は消費税率引き上げ前に一定の駆け込み需要があった反面、下期は消費税率引き上げによる消費の落ち込み、台風による影響の他、2020年に入ってからの新型コロナウイルス感染症(COVID-19)拡大の影響もあり、消費減退などによる景気後退となりました。

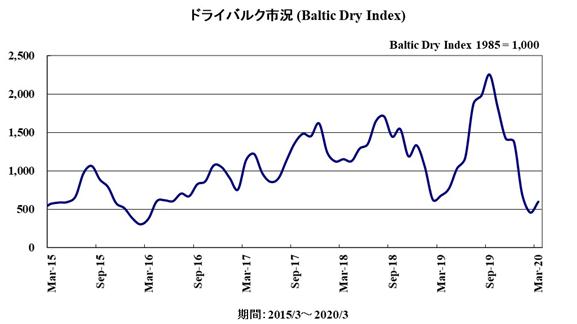

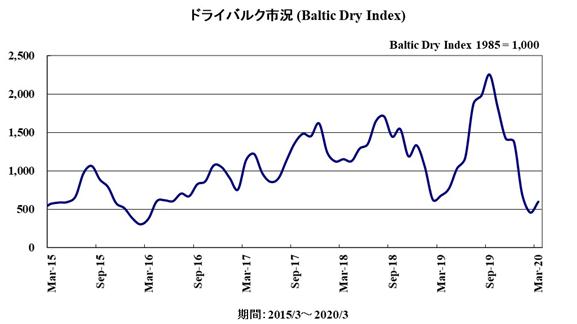

一方で海運業を取りまく事業環境は、ドライバルクセグメントにおいては、大型船市況は昨年度ブラジルで発生したダム決壊事故が当期首に波及し低迷しましたが、ブラジルの鉄鉱石供給力が回復することに伴い回復基調をたどりました。中・小型船市況は、上期は堅調に推移し、下期は軟化傾向が見られたものの、大型船市況回復の好影響に牽引された形で堅調に推移しました。エネルギー資源セグメントにおいては、全般的に中長期の傭船契約を中心とした事業展開のもとで順調に稼働し、安定的に収益に貢献しました。製品物流セグメントにおいては、自動車船事業において一部不採算航路の休止・改編を含む合理化等を実施し、収支改善の取組みを強化しました。コンテナ船事業においては、当社持分法適用会社であるONE社において航路改編や合理化等による収支改善に向けた取組みを行いました。2020年に入り新型コロナウイルス感染症(COVID-19)拡大に伴い、製品物流を中心とした貨物量の減退が発生するなどの影響は出たものの、上記取組みの結果、当年度の業績では黒字化を達成いたしました。

なお、為替レートと燃料油価格が経常利益に与えた影響は以下のとおりです。

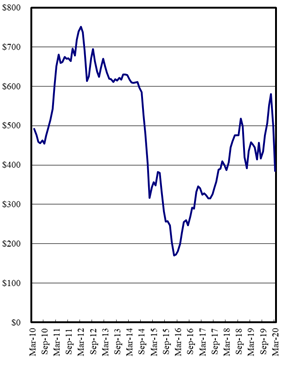

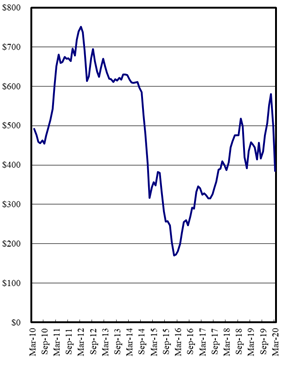

⦅為替の推移(¥/US$)⦆ ⦅消費燃料油価格の推移(US$/MT)⦆

(注)為替・消費燃料油価格(平均補油価格)とも、当社社内値です。

(注)為替・消費燃料油価格(平均補油価格)とも、当社社内値です。

また、当連結会計年度の事業セグメントごとの業績は、次のとおりです。

(単位:百万円)

① ドライバルクセグメント

[ドライバルク事業]

大型船市況は、前期末にブラジルで発生したダム決壊事故の影響が当期首にまで波及し低迷しましたが、ブラジル出し鉄鉱石の供給力回復に伴い、上期は回復基調をたどりました。中・小型船市況は、大型船市況回復に牽引されたことに加え、南米出し穀物輸送需要が強く、上期は堅調に推移しました。

下期に入ると、大型船はブラジルからの鉄鉱石出荷量の減少、中・小型船は南米出し穀物や中国向け一般炭の荷動き鈍化による影響を受けるなか、期末にかけて新型コロナウイルス感染症(COVID-19)拡大による輸送需要縮小の影響を全船型で受け、市況は軟調に推移しました。

このような状況のなか、運航コストの削減・配船の効率化に努めましたが、環境規制対応装置の設置工事による船舶不稼働もあり、ドライバルクセグメント全体では前期比で減収減益となりました。

② エネルギー資源セグメント

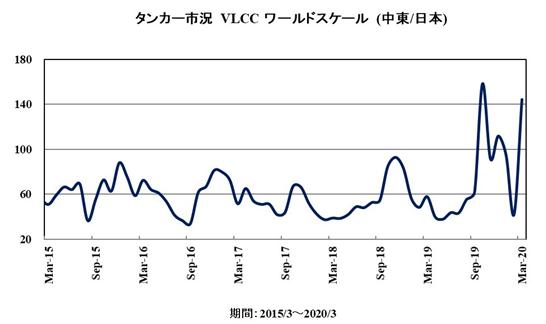

[油槽船事業・電力炭船事業]

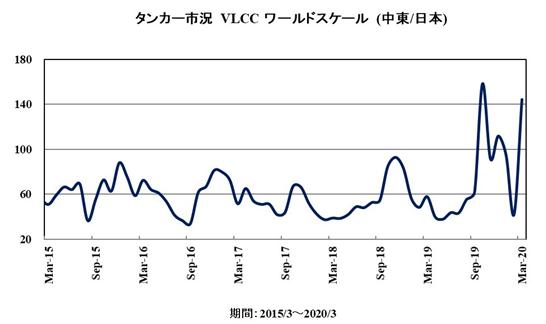

大型原油船、LPG船、電力炭船ともに、中長期の傭船契約のもとで順調に稼働し、安定的に収益に貢献しました。

[液化天然ガス輸送船事業・海洋資源開発事業]

LNG船、ドリルシップ(海洋掘削船)及びFPSO(浮体式石油・ガス生産貯蔵積出設備)は中長期の傭船契約を中心とした事業展開のもとで順調に稼働し、安定的に収益に貢献しました。

オフショア支援船においても、船腹の需給バランスが改善し、市況が回復しました。

以上の結果、エネルギー資源セグメント全体では前期比で減収となるも、増益となりました。

③ 製品物流セグメント

[自動車船事業]

当社自動車船事業の輸送台数は、極東出し航路においては安定した荷動きを維持しているものの、三国間等における一部不採算航路の休止・改編を含む合理化により全体では前期比で減少しました。

一方で、運航効率の改善、運賃修復、船隊規模の最適化等、収支改善の取組みにより、前期比で減収となりましたが、黒字に転換しました。

[物流事業]

国内物流事業は、期末にかけて新型コロナウイルス感染症(COVID-19)拡大の影響による貨物量減少に伴い、曳船、航空・海上貨物輸送で影響が生じたものの、倉庫事業は堅調に推移しました。

一方で、国際物流事業においては、航空貨物輸送におけるアジア域内及び欧米向けの取扱量が前期に比べ減少傾向となったことにより、物流事業全体では前期比で減収減益となりました。

[近海・内航事業]

近海事業は、鋼材やバイオマス燃料を中心に輸送量が堅調に推移した一方、木材や石炭の輸送量は、前期を下回りました。内航事業は、定期船で運航効率の改善を実施したことでスケジュールが安定し輸送量が増加しました。フェリー事業は、大型連休中の利用が増加したことなどを背景に堅調に推移しましたが、期末にかけて新型コロナウイルス感染症(COVID-19)拡大の影響を受けたことで、前期並みの輸送量となりました。

この結果、近海・内航事業全体では輸送量が前期をやや下回り、減収減益となりました。

[コンテナ船事業]

当社持分法適用会社であるONE社の業績は、上期は積高・消席率の回復、貨物ポートフォリオ改善、航路改編・合理化による運航費削減をはじめとした収支改善の取組みを実施しました。

下期は新型コロナウイルス感染症(COVID-19)を発端として中国旧正月明けから荷動きの低迷が見られましたが、ONE社では需要に合わせた柔軟な減便を実施するなどの収益改善に向けた取組みを行ったことにより、前期比で減収となりましたが、損失は縮小しました。

以上の結果、製品物流セグメント全体では、前期比で減収となるも、損失は縮小しました。

④ その他

その他には、船舶管理業、旅行代理店業、不動産賃貸・管理業等が含まれており、当期の業績は前期比で減収となるも、増益となりました。

(2)キャッシュ・フロー

当連結会計年度末における現金及び現金同等物は1,119億33百万円となり、前連結会計年度末より261億7百万円減少しました。各キャッシュ・フローの状況は次のとおりです。

営業活動によるキャッシュ・フローは、傭船解約に伴う支払額等により、当連結会計年度は217億97百万円のマイナス(前連結会計年度は68億8百万円のマイナス)となりました。

投資活動によるキャッシュ・フローは、船舶の取得による支出等により、当連結会計年度は202億86百万円のマイナス(前連結会計年度は354億93百万円のマイナス)となりました。

財務活動によるキャッシュ・フローは、長期借入れによる収入等により、当連結会計年度は167億31百万円のプラス(前連結会計年度は192億90百万円のプラス)となりました。

生産、受注及び販売の状況

当社グループは、海運業を中核とする海運事業グループであり、ドライバルク事業、エネルギー資源事業、製品物流事業を行っています。この他、船舶管理業、旅行代理店業及び不動産賃貸・管理業等を展開しています。従って、生産、受注を行っておらず、セグメントごとに生産規模及び受注規模を金額あるいは数量で示すことはしていません。

セグメント別売上高(外部顧客に対する売上高)

セグメント別売上高(外部顧客に対する売上高)の実績は、下記のとおりです。

当社(川崎汽船㈱)の営業収益実績(参考)

提出会社のセグメント別営業収益の実績は、下記のとおりです。

経営者の視点による経営成績等の状況に関する分析

(1)重要な会計方針及び見積り

当社グループの連結財務諸表は、わが国において一般に公正妥当と認められている会計基準に基づき作成されています。この連結財務諸表の作成にあたり、見積りが必要な事項につきましては、一定の会計基準の範囲内にて合理的な基準に基づき、会計上の見積りを行っています。

詳細につきましては、「第5 経理の状況 1 連結財務諸表等 連結財務諸表作成のための基本となる重要な事項」に記載のとおりです。

なお、新型コロナウイルス感染症(COVID-19)の影響に関する詳細については、「第5 経理の状況 1 連結財務諸表等 (1) 連結財務諸表(2 財務諸表等 (1) 財務諸表) 注記事項 (追加情報)」に記載しています。

(2)当連結会計年度の経営成績の分析

① 売上高

売上高は前年度に比べ12.1%減収の7,352億84百万円となりました。報告セグメント別では、ドライバルクセグメントは、上期には大型船市況回復、中・小型船市況も堅調に推移しましたが、下期には全船型において市況は軟調に推移、また期末にかけて新型コロナウイルス感染症(COVID-19)拡大による輸送需要縮小の影響を受け、前年度に比べ、14.6%減収の2,337億81百万円となりました。

エネルギー資源セグメントは、油槽船事業・電力炭船事業では中長期の傭船契約のもとで順調に稼働し、液化天然ガス輸送船事業・海洋資源開発事業でも、中長期の傭船契約を中心とした事業展開のもとで順調に稼働しました。オフショア支援船においても、船腹の需給バランスが改善し、市況が回復しましたが、エネルギー資源セグメント全体では前年度に比べ4.5%減収の846億76百万円となりました。

製品物流セグメントは、自動車船事業では、三国間等における一部不採算航路の休止・改編を含む合理化により輸送台数が減少しました。物流事業では、国内物流事業は期末にかけて新型コロナウイルス感染症(COVID-19)拡大の影響により貨物量が減少し、国際物流事業では前年度に比べ航空貨物輸送の取扱量が減少しました。近海・内航事業では、近海事業において木材や石炭の輸送量は前年度より減少した一方、内航事業においては、輸送量が増加しました。コンテナ船事業では、ONE社は収支改善の取組みを実施しましたが、下期は新型コロナウイルス感染症(COVID-19)の影響を受け、荷動きの低迷が見られました。製品物流セグメント全体では前年度に比べ12.8%減収の3,845億8百万円となりました。

その他セグメントは、2.6%減収となりました。

② 売上原価、販売費及び一般管理費

売上原価は、自動車船事業での航路の合理化及び運航効率の改善などにより、前年度の8,004億97百万円から1,291億10百万円減少し、6,713億87百万円(前年度比16.1%減)となりました。営業収入に対する売上原価の比率は4.4ポイント減少して91.3%となりました。販売費及び一般管理費は39億13百万円減少し、570億57百万円(前年度比6.4%減)となりました。

③ 営業利益

売上総利益の増加により、前年度の247億36百万円の営業損失に対し68億40百万円の営業利益となりました。

④ 営業外収益(費用)

80億11百万円の持分法による投資利益(前年度は188億75百万円の持分法による投資損失)を計上したことが主な要因となり、営業外損益は5億67百万円の利益(前年度は241億97百万円の損失)となりました。

⑤ 税金等調整前当期純利益

固定資産の売却などにより特別利益は102億3百万円となりました。また投資有価証券評価損や減損損失などにより特別損失は62億95百万円となりました。これらの結果、税金等調整前当期純利益は113億15百万円(前年度は994億22百万円の税金等調整前当期純損失)となりました。

⑥ 法人税等

法人税等は、主として提出会社における法人税等調整額の減少により、前年度の93億59百万円から62億48百万円減少し31億11百万円となりました。

⑦ 非支配株主に帰属する当期純利益

非支配株主に帰属する当期純利益は、主としてKLKGホールディングス㈱などの非支配株主に帰属する当期純利益が増加し、前年度の24億5百万円に対し、29億34百万円となりました。

⑧ 親会社株主に帰属する当期純利益

親会社株主に帰属する当期純利益は、前年度の1,111億88百万円の親会社株主に帰属する当期純損失に対し、52億69百万円の親会社株主に帰属する当期純利益となりました。1株当たり当期純利益は、前年度の1,192.08円の1株当たり当期純損失に対し、56.50円の1株当たり当期純利益となりました。

(3)資本の財源及び資金の流動性についての分析

① キャッシュ・フローの状況

「第2 事業の状況 業績等の概要 (2) キャッシュ・フロー」をご参照ください。

② 資金需要

当社グループの運転資金需要のうち主なものは、当社グループのドライバルク事業や自動車船事業の運営に関わる海運業費用です。この中には港費・貨物費・燃料費などの運航費、船員費・船舶修繕費などの船費及び借船料などが含まれます。このほか物流事業の運営に関わる労務費等の役務原価、各事業についての人件費・情報処理費用・その他物件費等の一般管理費があります。また、設備資金需要としては船舶投資や物流設備・ターミナル設備等への投資があります。当連結会計年度中に811億48百万円の設備投資を実施しました。

③ 財務政策

当社グループの事業維持・拡大を支える低コストで安定的な資金の確保を重視しています。長期の資金需要に対しては金融機関からの長期借入金を中心に、社債発行、新株発行により調達しています。短期的な運転資金を銀行借入、コマーシャルペーパー(CP)発行等により調達し、一時的な余資は安定性・流動性の高い金融資産で運用しています。また、キャッシュマネージメントシステム等を利用して、国内・海外グループ会社の余剰資金を有効活用しています。

流動性の確保としまして、CP発行枠600億円に加え、国内金融機関と800億円の複数年のコミットメントラインを設定し、緊急の資金需要に備えています。

当社は日本格付研究所(JCR)から格付を取得しており、2020年6月23日0時現在の発行体格付は、「BBB-」となっています。また、短期債格付(CP格付)については「J-2」を取得しています。

(4)財政状態

当連結会計年度末の資産合計は、前年度末比551億80百万円減少し8,960億81百万円となりました。流動資産は、現金及び預金の減少等により、前年度末比298億38百万円減少し2,590億32百万円となりました。

固定資産は前年度末比253億42百万円減少し6,370億48百万円となりました。固定資産のうち有形固定資産は、主に建設仮勘定の減少等により、前年度末比175億42百万円減少し4,310億89百万円となりました。投資その他の資産は、主に投資有価証券の減少等により、前年度末比77億52百万円減少し2,016億29百万円となりました。

当連結会計年度末の負債合計は、前年度末比741億81百万円減少し6,958億47百万円となりました。短期借入金が増加したものの、支払手形及び営業未払金の減少等により、流動負債は2,361億39百万円となり、固定負債は4,597億7百万円となりました。

当連結会計年度末の純資産合計は、前年度末比190億0百万円増加し、2,002億34百万円となりました。純資産のうち株主資本は、主に資本剰余金が123億39百万円増加したこと及び利益剰余金が53億57百万円増加したことにより、1,088億52百万円となりました。その他の包括利益累計額は、為替換算調整勘定が88億85百万円減少したことを主な要因として、前年度末比201億79百万円減少し△77億56百万となりました。

Value for our Next Century」の最終年度を迎え、昨年度末にコンテナ船及び中小型ドライバルク船の高コスト船の傭船解約を実施、構造改革効果が着実に現出しました。

Value for our Next Century」の最終年度を迎え、昨年度末にコンテナ船及び中小型ドライバルク船の高コスト船の傭船解約を実施、構造改革効果が着実に現出しました。自動車船事業では大幅な航路改編と運賃修復の取組みが功を奏し、黒字回復を達成し、エネルギー資源セグメントを中心に安定収益の積上げが進みました。

また、当社持分法適用会社であるONE社も、ONE社として初めて自らのマーケティングポリシーのもとで契約更改に臨んだ結果、業績は大幅に改善し黒字化を達成しました。

これらの結果、当期の連結売上高は7,352億84百万円(前期比1,014億46百万円の減少)、営業利益は68億40百万円(前期は247億36百万円の営業損失)、経常利益は74億7百万円(前期は489億33百万円の経常損失)、親会社株主に帰属する当期純利益は52億69百万円(前期は1,111億88百万円の親会社株主に帰属する当期純損失)となりました。

新型コロナウイルス感染症(COVID-19)の今後の広がり方や収束時期に関しては不確実性が高く、先行きの情勢を見極めることが困難な状況となっていることから、2020年度業績予想については、現在未定とさせて頂いています。

業績等の概要

(1)業績

| (単位:百万円) |

| 前連結会計年度 (2019年3月期) | 当連結会計年度 (2020年3月期) | 増減額 (増減率) | ||

| 売上高 | 836,731 | 735,284 | △101,446 | (△12.1%) |

| 営業利益又は営業損失(△) | △24,736 | 6,840 | 31,576 | (-) |

| 経常利益又は経常損失(△) | △48,933 | 7,407 | 56,341 | (-) |

| 親会社株主に帰属する当期純利益又は 親会社株主に帰属する当期純損失(△) | △111,188 | 5,269 | 116,457 | (-) |

当連結会計年度(2019年4月1日から2020年3月31日まで)における世界経済は、米中を中心とした貿易摩擦の激化、保護貿易主義の高まりを受けての経済成長減速懸念や、英国によるEU離脱法案が成立するなど地政学的な不透明感、中国及び新興・途上国における景気減速に加え、2020年に入り新型コロナウイルス感染症(COVID-19)拡大の影響による消費・製造の低迷などもあり、世界各国の経済活動が大きく制限され始めるなど、非常に厳しい状況となりました。

国内経済は、上期は消費税率引き上げ前に一定の駆け込み需要があった反面、下期は消費税率引き上げによる消費の落ち込み、台風による影響の他、2020年に入ってからの新型コロナウイルス感染症(COVID-19)拡大の影響もあり、消費減退などによる景気後退となりました。

一方で海運業を取りまく事業環境は、ドライバルクセグメントにおいては、大型船市況は昨年度ブラジルで発生したダム決壊事故が当期首に波及し低迷しましたが、ブラジルの鉄鉱石供給力が回復することに伴い回復基調をたどりました。中・小型船市況は、上期は堅調に推移し、下期は軟化傾向が見られたものの、大型船市況回復の好影響に牽引された形で堅調に推移しました。エネルギー資源セグメントにおいては、全般的に中長期の傭船契約を中心とした事業展開のもとで順調に稼働し、安定的に収益に貢献しました。製品物流セグメントにおいては、自動車船事業において一部不採算航路の休止・改編を含む合理化等を実施し、収支改善の取組みを強化しました。コンテナ船事業においては、当社持分法適用会社であるONE社において航路改編や合理化等による収支改善に向けた取組みを行いました。2020年に入り新型コロナウイルス感染症(COVID-19)拡大に伴い、製品物流を中心とした貨物量の減退が発生するなどの影響は出たものの、上記取組みの結果、当年度の業績では黒字化を達成いたしました。

なお、為替レートと燃料油価格が経常利益に与えた影響は以下のとおりです。

| 前連結会計年度 | 当連結会計年度 | 増減額 | 影響額 | |

| 為替レート | ¥111/US$ | ¥109/US$ | ¥△2/US$ | △9.8億円 |

| 燃料油価格 | US$450/MT | US$467/MT | US$17/MT | 0.1億円 |

⦅為替の推移(¥/US$)⦆ ⦅消費燃料油価格の推移(US$/MT)⦆

(注)為替・消費燃料油価格(平均補油価格)とも、当社社内値です。

(注)為替・消費燃料油価格(平均補油価格)とも、当社社内値です。また、当連結会計年度の事業セグメントごとの業績は、次のとおりです。

(単位:百万円)

| 前連結会計年度 (自 2018年4月1日 至 2019年3月31日) | 当連結会計年度 (自 2019年4月1日 至 2020年3月31日) | 増減額 (増減率) | |||

| ドライバルク | 売上高 | 273,826 | 233,781 | △40,044 | (△14.6%) |

| セグメント損益 | 4,441 | 4,089 | △351 | (△7.9%) | |

| エネルギー 資源 | 売上高 | 88,701 | 84,676 | △4,024 | (△4.5%) |

| セグメント損益 | 2,491 | 9,921 | 7,429 | (298.2%) | |

| 製品物流 | 売上高 | 441,028 | 384,508 | △56,520 | (△12.8%) |

| セグメント損益 | △49,196 | △2,933 | 46,263 | ( - ) | |

| その他 | 売上高 | 33,175 | 32,318 | △857 | (△2.6%) |

| セグメント損益 | 1,124 | 1,732 | 607 | (54.0%) | |

① ドライバルクセグメント

[ドライバルク事業]

大型船市況は、前期末にブラジルで発生したダム決壊事故の影響が当期首にまで波及し低迷しましたが、ブラジル出し鉄鉱石の供給力回復に伴い、上期は回復基調をたどりました。中・小型船市況は、大型船市況回復に牽引されたことに加え、南米出し穀物輸送需要が強く、上期は堅調に推移しました。

下期に入ると、大型船はブラジルからの鉄鉱石出荷量の減少、中・小型船は南米出し穀物や中国向け一般炭の荷動き鈍化による影響を受けるなか、期末にかけて新型コロナウイルス感染症(COVID-19)拡大による輸送需要縮小の影響を全船型で受け、市況は軟調に推移しました。

このような状況のなか、運航コストの削減・配船の効率化に努めましたが、環境規制対応装置の設置工事による船舶不稼働もあり、ドライバルクセグメント全体では前期比で減収減益となりました。

② エネルギー資源セグメント

[油槽船事業・電力炭船事業]

大型原油船、LPG船、電力炭船ともに、中長期の傭船契約のもとで順調に稼働し、安定的に収益に貢献しました。

[液化天然ガス輸送船事業・海洋資源開発事業]

LNG船、ドリルシップ(海洋掘削船)及びFPSO(浮体式石油・ガス生産貯蔵積出設備)は中長期の傭船契約を中心とした事業展開のもとで順調に稼働し、安定的に収益に貢献しました。

オフショア支援船においても、船腹の需給バランスが改善し、市況が回復しました。

以上の結果、エネルギー資源セグメント全体では前期比で減収となるも、増益となりました。

③ 製品物流セグメント

[自動車船事業]

当社自動車船事業の輸送台数は、極東出し航路においては安定した荷動きを維持しているものの、三国間等における一部不採算航路の休止・改編を含む合理化により全体では前期比で減少しました。

一方で、運航効率の改善、運賃修復、船隊規模の最適化等、収支改善の取組みにより、前期比で減収となりましたが、黒字に転換しました。

[物流事業]

国内物流事業は、期末にかけて新型コロナウイルス感染症(COVID-19)拡大の影響による貨物量減少に伴い、曳船、航空・海上貨物輸送で影響が生じたものの、倉庫事業は堅調に推移しました。

一方で、国際物流事業においては、航空貨物輸送におけるアジア域内及び欧米向けの取扱量が前期に比べ減少傾向となったことにより、物流事業全体では前期比で減収減益となりました。

[近海・内航事業]

近海事業は、鋼材やバイオマス燃料を中心に輸送量が堅調に推移した一方、木材や石炭の輸送量は、前期を下回りました。内航事業は、定期船で運航効率の改善を実施したことでスケジュールが安定し輸送量が増加しました。フェリー事業は、大型連休中の利用が増加したことなどを背景に堅調に推移しましたが、期末にかけて新型コロナウイルス感染症(COVID-19)拡大の影響を受けたことで、前期並みの輸送量となりました。

この結果、近海・内航事業全体では輸送量が前期をやや下回り、減収減益となりました。

[コンテナ船事業]

当社持分法適用会社であるONE社の業績は、上期は積高・消席率の回復、貨物ポートフォリオ改善、航路改編・合理化による運航費削減をはじめとした収支改善の取組みを実施しました。

下期は新型コロナウイルス感染症(COVID-19)を発端として中国旧正月明けから荷動きの低迷が見られましたが、ONE社では需要に合わせた柔軟な減便を実施するなどの収益改善に向けた取組みを行ったことにより、前期比で減収となりましたが、損失は縮小しました。

以上の結果、製品物流セグメント全体では、前期比で減収となるも、損失は縮小しました。

④ その他

その他には、船舶管理業、旅行代理店業、不動産賃貸・管理業等が含まれており、当期の業績は前期比で減収となるも、増益となりました。

(2)キャッシュ・フロー

当連結会計年度末における現金及び現金同等物は1,119億33百万円となり、前連結会計年度末より261億7百万円減少しました。各キャッシュ・フローの状況は次のとおりです。

営業活動によるキャッシュ・フローは、傭船解約に伴う支払額等により、当連結会計年度は217億97百万円のマイナス(前連結会計年度は68億8百万円のマイナス)となりました。

投資活動によるキャッシュ・フローは、船舶の取得による支出等により、当連結会計年度は202億86百万円のマイナス(前連結会計年度は354億93百万円のマイナス)となりました。

財務活動によるキャッシュ・フローは、長期借入れによる収入等により、当連結会計年度は167億31百万円のプラス(前連結会計年度は192億90百万円のプラス)となりました。

生産、受注及び販売の状況

当社グループは、海運業を中核とする海運事業グループであり、ドライバルク事業、エネルギー資源事業、製品物流事業を行っています。この他、船舶管理業、旅行代理店業及び不動産賃貸・管理業等を展開しています。従って、生産、受注を行っておらず、セグメントごとに生産規模及び受注規模を金額あるいは数量で示すことはしていません。

セグメント別売上高(外部顧客に対する売上高)

セグメント別売上高(外部顧客に対する売上高)の実績は、下記のとおりです。

| セグメントの名称 | 前連結会計年度 (自 2018年4月1日 至 2019年3月31日) | 当連結会計年度 (自 2019年4月1日 至 2020年3月31日) | ||

| 金額(百万円) | 比率(%) | 金額(百万円) | 比率(%) | |

| ドライバルク | 273,826 | 32.7 | 233,781 | 31.8 |

| エネルギー資源 | 88,701 | 10.6 | 84,676 | 11.5 |

| 製品物流 | 441,028 | 52.7 | 384,508 | 52.3 |

| その他 | 33,175 | 4.0 | 32,318 | 4.4 |

| 合計 | 836,731 | 100.0 | 735,284 | 100.0 |

当社(川崎汽船㈱)の営業収益実績(参考)

提出会社のセグメント別営業収益の実績は、下記のとおりです。

| 区分 | 前事業年度 (自 2018年4月1日 至 2019年3月31日) | 当事業年度 (自 2019年4月1日 至 2020年3月31日) | ||

| 金額(百万円) | 比率(%) | 金額(百万円) | 比率(%) | |

| (ドライバルク) | 254,989 | 43.5 | 217,100 | 43.5 |

| (エネルギー資源) | 71,047 | 12.1 | 66,808 | 13.4 |

| (製品物流) | 260,037 | 44.3 | 214,938 | 43.1 |

| 海運業収益 | 586,073 | 99.9 | 498,847 | 100.0 |

| (その他) | 334 | 0.1 | 53 | 0.0 |

| その他事業収益 | 334 | 0.1 | 53 | 0.0 |

| 合計 | 586,408 | 100.0 | 498,901 | 100.0 |

経営者の視点による経営成績等の状況に関する分析

(1)重要な会計方針及び見積り

当社グループの連結財務諸表は、わが国において一般に公正妥当と認められている会計基準に基づき作成されています。この連結財務諸表の作成にあたり、見積りが必要な事項につきましては、一定の会計基準の範囲内にて合理的な基準に基づき、会計上の見積りを行っています。

詳細につきましては、「第5 経理の状況 1 連結財務諸表等 連結財務諸表作成のための基本となる重要な事項」に記載のとおりです。

なお、新型コロナウイルス感染症(COVID-19)の影響に関する詳細については、「第5 経理の状況 1 連結財務諸表等 (1) 連結財務諸表(2 財務諸表等 (1) 財務諸表) 注記事項 (追加情報)」に記載しています。

(2)当連結会計年度の経営成績の分析

① 売上高

売上高は前年度に比べ12.1%減収の7,352億84百万円となりました。報告セグメント別では、ドライバルクセグメントは、上期には大型船市況回復、中・小型船市況も堅調に推移しましたが、下期には全船型において市況は軟調に推移、また期末にかけて新型コロナウイルス感染症(COVID-19)拡大による輸送需要縮小の影響を受け、前年度に比べ、14.6%減収の2,337億81百万円となりました。

エネルギー資源セグメントは、油槽船事業・電力炭船事業では中長期の傭船契約のもとで順調に稼働し、液化天然ガス輸送船事業・海洋資源開発事業でも、中長期の傭船契約を中心とした事業展開のもとで順調に稼働しました。オフショア支援船においても、船腹の需給バランスが改善し、市況が回復しましたが、エネルギー資源セグメント全体では前年度に比べ4.5%減収の846億76百万円となりました。

製品物流セグメントは、自動車船事業では、三国間等における一部不採算航路の休止・改編を含む合理化により輸送台数が減少しました。物流事業では、国内物流事業は期末にかけて新型コロナウイルス感染症(COVID-19)拡大の影響により貨物量が減少し、国際物流事業では前年度に比べ航空貨物輸送の取扱量が減少しました。近海・内航事業では、近海事業において木材や石炭の輸送量は前年度より減少した一方、内航事業においては、輸送量が増加しました。コンテナ船事業では、ONE社は収支改善の取組みを実施しましたが、下期は新型コロナウイルス感染症(COVID-19)の影響を受け、荷動きの低迷が見られました。製品物流セグメント全体では前年度に比べ12.8%減収の3,845億8百万円となりました。

その他セグメントは、2.6%減収となりました。

② 売上原価、販売費及び一般管理費

売上原価は、自動車船事業での航路の合理化及び運航効率の改善などにより、前年度の8,004億97百万円から1,291億10百万円減少し、6,713億87百万円(前年度比16.1%減)となりました。営業収入に対する売上原価の比率は4.4ポイント減少して91.3%となりました。販売費及び一般管理費は39億13百万円減少し、570億57百万円(前年度比6.4%減)となりました。

③ 営業利益

売上総利益の増加により、前年度の247億36百万円の営業損失に対し68億40百万円の営業利益となりました。

④ 営業外収益(費用)

80億11百万円の持分法による投資利益(前年度は188億75百万円の持分法による投資損失)を計上したことが主な要因となり、営業外損益は5億67百万円の利益(前年度は241億97百万円の損失)となりました。

⑤ 税金等調整前当期純利益

固定資産の売却などにより特別利益は102億3百万円となりました。また投資有価証券評価損や減損損失などにより特別損失は62億95百万円となりました。これらの結果、税金等調整前当期純利益は113億15百万円(前年度は994億22百万円の税金等調整前当期純損失)となりました。

⑥ 法人税等

法人税等は、主として提出会社における法人税等調整額の減少により、前年度の93億59百万円から62億48百万円減少し31億11百万円となりました。

⑦ 非支配株主に帰属する当期純利益

非支配株主に帰属する当期純利益は、主としてKLKGホールディングス㈱などの非支配株主に帰属する当期純利益が増加し、前年度の24億5百万円に対し、29億34百万円となりました。

⑧ 親会社株主に帰属する当期純利益

親会社株主に帰属する当期純利益は、前年度の1,111億88百万円の親会社株主に帰属する当期純損失に対し、52億69百万円の親会社株主に帰属する当期純利益となりました。1株当たり当期純利益は、前年度の1,192.08円の1株当たり当期純損失に対し、56.50円の1株当たり当期純利益となりました。

(3)資本の財源及び資金の流動性についての分析

① キャッシュ・フローの状況

「第2 事業の状況 業績等の概要 (2) キャッシュ・フロー」をご参照ください。

② 資金需要

当社グループの運転資金需要のうち主なものは、当社グループのドライバルク事業や自動車船事業の運営に関わる海運業費用です。この中には港費・貨物費・燃料費などの運航費、船員費・船舶修繕費などの船費及び借船料などが含まれます。このほか物流事業の運営に関わる労務費等の役務原価、各事業についての人件費・情報処理費用・その他物件費等の一般管理費があります。また、設備資金需要としては船舶投資や物流設備・ターミナル設備等への投資があります。当連結会計年度中に811億48百万円の設備投資を実施しました。

③ 財務政策

当社グループの事業維持・拡大を支える低コストで安定的な資金の確保を重視しています。長期の資金需要に対しては金融機関からの長期借入金を中心に、社債発行、新株発行により調達しています。短期的な運転資金を銀行借入、コマーシャルペーパー(CP)発行等により調達し、一時的な余資は安定性・流動性の高い金融資産で運用しています。また、キャッシュマネージメントシステム等を利用して、国内・海外グループ会社の余剰資金を有効活用しています。

流動性の確保としまして、CP発行枠600億円に加え、国内金融機関と800億円の複数年のコミットメントラインを設定し、緊急の資金需要に備えています。

当社は日本格付研究所(JCR)から格付を取得しており、2020年6月23日0時現在の発行体格付は、「BBB-」となっています。また、短期債格付(CP格付)については「J-2」を取得しています。

(4)財政状態

当連結会計年度末の資産合計は、前年度末比551億80百万円減少し8,960億81百万円となりました。流動資産は、現金及び預金の減少等により、前年度末比298億38百万円減少し2,590億32百万円となりました。

固定資産は前年度末比253億42百万円減少し6,370億48百万円となりました。固定資産のうち有形固定資産は、主に建設仮勘定の減少等により、前年度末比175億42百万円減少し4,310億89百万円となりました。投資その他の資産は、主に投資有価証券の減少等により、前年度末比77億52百万円減少し2,016億29百万円となりました。

当連結会計年度末の負債合計は、前年度末比741億81百万円減少し6,958億47百万円となりました。短期借入金が増加したものの、支払手形及び営業未払金の減少等により、流動負債は2,361億39百万円となり、固定負債は4,597億7百万円となりました。

当連結会計年度末の純資産合計は、前年度末比190億0百万円増加し、2,002億34百万円となりました。純資産のうち株主資本は、主に資本剰余金が123億39百万円増加したこと及び利益剰余金が53億57百万円増加したことにより、1,088億52百万円となりました。その他の包括利益累計額は、為替換算調整勘定が88億85百万円減少したことを主な要因として、前年度末比201億79百万円減少し△77億56百万となりました。