有価証券報告書-第153期(令和2年4月1日-令和3年3月31日)

世界経済は、新型コロナウイルス感染症(COVID-19)拡大、それに伴う行動制限や外出自粛の動きを受け、リーマン・ショックを上回る戦後最大のマイナス成長となりました。国内経済も、緊急事態宣言の発令により外出・出勤の抑制や飲食店等の営業自粛によって経済活動が急激に落ち込みました。このような事業環境のもとで当社は、8月に経営計画を策定し、ドライバルク船・自動車船を中心とした船隊規模適正化や投資の厳選、流動性の確保と、海外ターミナルなどの資産売却による自己資本拡充などによるダメージコントロールに注力してまいりました。これと同時にポストコロナの外部環境認識を踏まえた成長戦略と、GHG(温室効果ガス)削減、更なるLNG燃料船の発注やLNG供給船の取組みなどの安全・環境・品質への取組みも積極的に進めてまいりました。

また、当社持分法適用会社であるONE社の業績が、旺盛な需要に対応した機動的なオペレーションによる効果と高水準で推移した運賃市況などにより、大きく改善しました。これらの取組みと市況などに起因する収益の改善により、2020年代半ばの目標であった自己資本拡充を大幅に前倒しで達成しています。

これらの結果、当期の連結売上高は6,254億86百万円(前期比1,097億98百万円の減少)、営業損失は212億86百万円(前期は68億40百万円の営業利益)、経常利益は894億98百万円(前期比820億90百万円の増加)、親会社株主に帰属する当期純利益は1,086億95百万円(前期比1,034億26百万円の増加)となりました。

なお、ONE社の業績好調などにより、持分法による投資利益として1,181億65百万円を計上しました。うち、ONE社からの持分法による投資利益計上額は累計期間1,192億71百万円、当第4四半期連結会計期間においては673億25百万円となります。

経営計画の主な内容は「第2 事業の状況 1 経営方針、経営環境及び対処すべき課題等 (2)中期的な会社の経営戦略、(3)優先的に対処すべき事業上及び財務上の課題」をご参照ください。

経営計画では、「自営事業の4本柱を磨き上げる」ことや「新たな事業領域への挑戦」など新たに5つの事業戦略を立てています。事業戦略に加えてサステナビリティ経営への取組みを強化することで、企業価値を向上させ、全てのステークホルダーに選ばれ続ける会社を目指してまいります。

業績等の概要

(1)業績

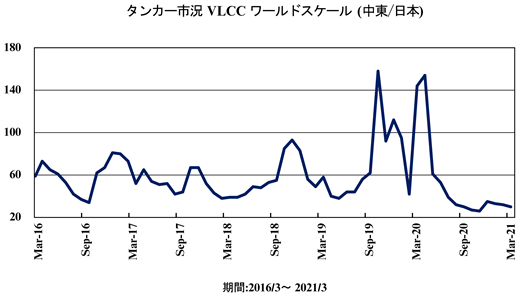

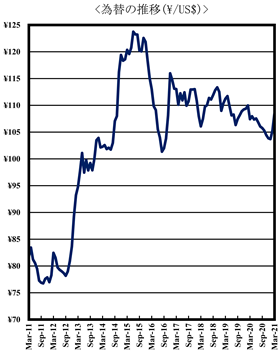

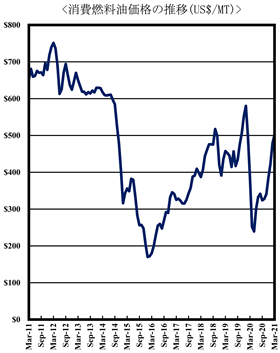

為替レートと燃料油価格が経常利益に与えた影響は以下のとおりです。

(注)為替・消費燃料油価格(平均補油価格)とも、当社社内値です。

また、当連結会計年度の事業セグメントごとの業績は、次のとおりです。

(単位:百万円)

① ドライバルクセグメント

[ドライバルク事業]

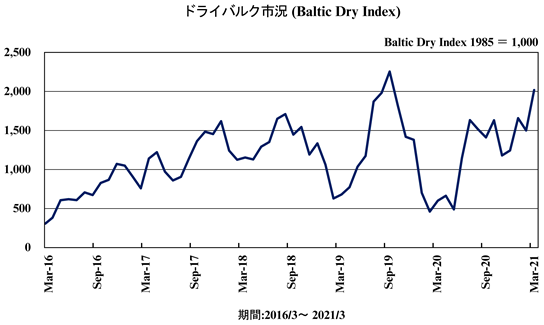

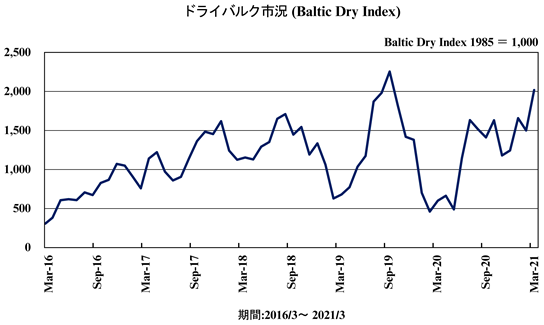

大型船市況は、期初には新型コロナウイルス感染症(COVID-19)拡大による経済活動の停滞と、産地の天候不順による出荷の減少が重なり市況が著しく低迷しましたが、期央には中国向け貨物の輸送需要回復に伴い上昇する場面も見られました。下半期には主要国の経済活動の回復、中国の活発な粗鋼生産により振れ幅を伴いながらも市況は概ね堅調に推移しました。

中・小型船市況は、期初には新型コロナウイルス感染症(COVID-19)拡大により世界的に荷動きが停滞しましたが、中国の経済活動再開、ブラジル出し中国向け穀物の堅調な輸送需要等により、期央にかけて回復しました。下半期には米国出し中国向けの活発な穀物輸送に加え、中国の寒波による石炭輸入需要の高まりなどにより、中・小型船の船腹供給が引き締まり、市況は堅調に推移しました。

以上の結果、ドライバルクセグメント全体では、運航コストの削減や船隊規模適正化の実施、運賃先物取引(FFA)を利用した市況変動リスクのヘッジなどに努めましたが、特に上半期での市況低迷による影響により、前期比で減収となり、損失を計上しました。

② エネルギー資源セグメント

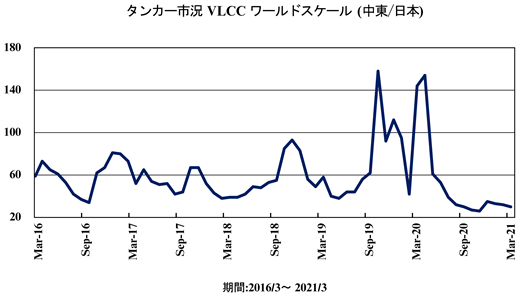

[油槽船事業・電力炭船事業]

大型原油船、LPG船及び電力炭船は中長期の傭船契約のもとで順調に稼働し、安定的に収益に貢献しました。

[液化天然ガス輸送船事業・海洋資源開発事業]

LNG船及びFPSO(浮体式石油・ガス生産貯蔵積出設備)は中長期の傭船契約のもとで順調に稼働し、安定的に収益に貢献しました。

ドリルシップ(海洋掘削船)については、期中は中長期の傭船契約のもと順調に稼働し収益に貢献したものの、2022年の現行傭船契約満了後の市況予想を踏まえた結果、最終的に損失となりました。

オフショア支援船においては、上半期は油価下落の影響により海洋資源開発が停滞し市況が悪化、下半期の油価回復後も、市況低迷が継続しました。

以上の結果、エネルギー資源セグメント全体では、前期比で減収減益となりました。

③ 製品物流セグメント

[自動車船事業]

新型コロナウイルス感染症(COVID-19)拡大の影響で、世界的な販売の低迷、各国工場での生産停止などにより、上半期は海上輸送需要が減少しました。下半期の輸送需要は回復しました。また、停船やサービスの一時的な見直し、船隊規模適正化によるコスト削減などの対応を実施したものの、前期比で減収となり、損失を計上しました。

[物流事業]

国内物流事業は、世界的なコンテナ海上輸送の需要増加によりコンテナターミナルの取扱量は回復しました。曳船事業では引き続き鋼材や製紙原料の需要減退により作業が減少しました。倉庫事業は継続して堅調に推移しました。

国際物流事業は、海上輸送の混雑による海上貨物から航空貨物へのシフトにより、航空フォワーディング事業の荷動きが改善しました。eコマース関連貨物の荷動きについては、新型コロナウイルス感染症(COVID-19)拡大の影響による巣ごもり需要を受け引き続き堅調に推移しました。

[近海・内航事業]

近海事業は、鋼材輸送では、上半期は鉄鋼メーカーの減産の影響もあり、鉄鋼製品の出荷量が減少しましたが、下半期は需要が大幅に回復し、当期輸送量は前期並みとなりました。木材輸送では、輸入合板の輸送量は需要低迷により、前期を下回ったものの、再生可能エネルギーとして需要が増加しているバイオマス発電用燃料の輸送量は前期を大幅に上回りました。バルク輸送では、主要貨物であるロシア炭の国内需要が減少したことなどにより輸送量は前期を大幅に下回りました。

内航事業は、定期船輸送では、製紙関連や自動車関連の主要貨物が減少するなか、食品貨物などの取り込みを図りましたが、輸送量は前期を下回りました。フェリー事業では、新型コロナウイルス感染症(COVID-19)拡大の影響から旅客と乗用車の輸送量が前期を大幅に下回りました。不定期船輸送では、貨物輸送需要の減退により、石灰石・石炭の各専用船や一般貨物船ともに稼働は前期を下回りました。

以上の結果、近海・内航事業では、前期を下回る輸送量になりました。

[港湾事業]

国内ターミナルでは、北米航路は荷動きが堅調に推移、下半期はアジア航路でも回復傾向となったことで、前期比で取扱量が増加しました。

海外ターミナルでは、北米西岸の自営ターミナルINTERNATIONAL TRANSPORTATION SERVICE, INC.(以下、「ITS社」という。)において、米国の巣ごもり需要によりアジア発北米向け荷動きが夏場以降急増し、コンテナ取扱量は好調に推移しました。更に2020年9月から新規ユーザーを誘致したことにより、黒字に転換しました。

なお、ITS社については、2020年12月に、Macquarie Infrastructure and Real Assetsが運営するインフラ投資ファンドであるMIP V BidCo, LLCへの譲渡が完了しました。

[コンテナ船事業]

ONE社は、新型コロナウイルス感染症(COVID-19)拡大の影響によるグローバルでの荷動き減少を受け機動的な配船見直しや運航効率の改善などの施策を実施したことで、上半期の積高は前年同期比で減少しましたが、業績は改善しました。第3四半期においては、北米航路を中心として運賃及び消席率が順調に推移すると同時に、医療関連貨物や消費財の需要が例年を上回る規模で回復したことにより、輸送スペースやコンテナの不足、ターミナルや内陸輸送の混雑などサプライチェーンの混乱が発生し、輸送需要が想定を超えてひっ迫する事態となりました。第4四半期においては、北米航路に加え、欧州航路をはじめとする全航路において需要がひっ迫したことで、ONE社では臨時船の投入やオペレーションの改善による混乱改善に向けた取組みを継続しながらも、短期市況の高騰を受けて運賃が高水準で推移したことで、業績は前期比で大幅な改善となりました。

以上の結果、製品物流セグメント全体では、前期比で減収となりましたが、黒字に転換しました。

④ その他

その他には、船舶管理業、旅行代理店業、及び不動産賃貸・管理業等が含まれており、当期業績は前期比で減収減益となりました。

(2)キャッシュ・フロー

当連結会計年度末における現金及び現金同等物は1,300億1百万円となり、前連結会計年度末より180億68百万円増加しました。各キャッシュ・フローの状況は次のとおりです。

営業活動によるキャッシュ・フローは、税金等調整前当期純利益等により、当連結会計年度は333億97百万円のプラス(前連結会計年度は217億97百万円のマイナス)となりました。

投資活動によるキャッシュ・フローは、有形固定資産の売却による収入等により、当連結会計年度は169億87百万円のプラス(前連結会計年度は202億86百万円のマイナス)となりました。

財務活動によるキャッシュ・フローは、長期借入金返済等に係る支出等により、当連結会計年度は348億45百万円のマイナス(前連結会計年度は167億31百万円のプラス)となりました。

生産、受注及び販売の状況

当社グループは、海運業を中核とする海運事業グループであり、ドライバルク事業、エネルギー資源事業、製品物流事業を行っています。この他、船舶管理業、旅行代理店業及び不動産賃貸・管理業等を展開しています。従って、生産、受注を行っておらず、セグメントごとに生産規模及び受注規模を金額あるいは数量で示すことはしていません。

セグメント別売上高(外部顧客に対する売上高)

セグメント別売上高(外部顧客に対する売上高)の実績は、下記のとおりです。

当社(川崎汽船㈱)の営業収益実績(参考)

提出会社のセグメント別営業収益の実績は、下記のとおりです。

経営者の視点による経営成績等の状況に関する分析

(1)重要な会計上の見積り及び当該見積りに用いた仮定

当社グループの連結財務諸表は、わが国において一般に公正妥当と認められている会計基準に基づき作成されています。この連結財務諸表の作成にあたり、見積りが必要な事項につきましては、一定の会計基準の範囲内にて合理的な基準に基づき、会計上の見積りを行っています。

詳細につきましては、「第5 経理の状況 1 連結財務諸表等 (1)連結財務諸表 注記事項 (重要な会計上の見積り)」に記載のとおりです。

(2)当連結会計年度の経営成績の分析

① 売上高

売上高は前年度に比べ14.9%減収の6,254億86百万円となりました。報告セグメント別では、ドライバルクセグメントは、特に上半期での市況低迷による影響により、前年度に比べ、22.2%減収の1,819億83百万円となりました。エネルギー資源セグメントは、前年度に比べ、8.3%減収の776億41百万円となり、製品物流セグメントは、前年度に比べ、11.7%減収の3,396億67百万円となりました。

その他セグメントは、19.0%減収となりました。

② 売上原価、販売費及び一般管理費

売上原価は、前年度の6,713億87百万円から813億41百万円減少し、5,900億46百万円(前年度比12.1%減)となりました。営業収入に対する売上原価の比率は3.0ポイント増加して94.3%となりました。販売費及び一般管理費は3億30百万円減少し、567億26百万円(前年度比0.6%減)となりました。

③ 営業利益

売上総利益の減少により、前年度の68億40百万円の営業利益に対し212億86百万円の営業損失となりました。

④ 営業外収益(費用)

1,181億65百万円の持分法による投資利益(前年度は80億11百万円の持分法による投資利益)を計上したことが主な要因となり、営業外損益は1,107億84百万円の利益(前年度は5億67百万円の利益)となりました。

⑤ 税金等調整前当期純利益

関係会社株式売却益などにより特別利益は323億39百万円となりました。また減損損失などにより特別損失は79億82百万円となりました。これらの結果、税金等調整前当期純利益は1,138億54百万円(前年度は113億15百万円の税金等調整前当期純利益)となりました。

⑥ 法人税等

法人税等は、主として法人税、住民税及び事業税の減少により、前年度の31億11百万円から3億39百万円減少し27億72百万円となりました。

⑦ 非支配株主に帰属する当期純利益

非支配株主に帰属する当期純利益は、川崎近海汽船株式会社などの非支配株主に帰属する当期純利益が減少し、前年度の29億34百万円から5億48百万円減少し、23億86百万円となりました。

⑧ 親会社株主に帰属する当期純利益

親会社株主に帰属する当期純利益は、前年度の52億69百万円に対し、1,086億95百万円となりました。1株当たり当期純利益は、前年度の56.50円に対し、1,165.34円となりました。

(3)資本の財源及び資金の流動性についての分析

① キャッシュ・フローの状況

「第2 事業の状況 3 経営者による財政状態、経営成績及びキャッシュ・フローの状況の分析 業績等の概要 (2) キャッシュ・フロー」をご参照ください。

② 資金需要

当社グループの運転資金需要のうち主なものは、当社グループのドライバルク事業や自動車船事業の運営に関わる海運業費用です。この中には港費・貨物費・燃料費などの運航費、船員費・船舶修繕費などの船費及び借船料などが含まれます。このほか物流事業の運営に関わる労務費等の役務原価、各事業についての人件費・情報処理費用・その他物件費等の一般管理費があります。また、設備資金需要としては船舶投資や物流設備・ターミナル設備等への投資があります。当連結会計年度中に453億32百万円の設備投資を実施しました。

③ 財務政策

当社グループの事業維持・拡大を支える低コストで安定的な資金の確保を重視しています。長期の資金需要に対しては金融機関からの長期借入金を中心に、社債発行、新株発行により調達しています。短期的な運転資金を銀行借入、コマーシャルペーパー(CP)発行等により調達し、一時的な余資は安定性・流動性の高い金融資産で運用しています。また、キャッシュマネージメントシステム等を利用して、国内・海外グループ会社の余剰資金を有効活用しています。

流動性の確保としまして、CP発行枠600億円に加え、国内金融機関と800億円の複数年のコミットメントラインを設定し、緊急の資金需要に備えています。

当社は日本格付研究所(JCR)から格付を取得しており、2021年6月23日0時現在の発行体格付は、「BBB-」となっています。また、短期債格付(CP格付)については「J-2」を取得しています。

(4)財政状態

当連結会計年度末の資産合計は、前年度末比785億27百万円増加し9,746億8百万円となりました。流動資産は、現金及び預金の増加等により、前年度末比71億77百万円増加し2,662億10百万円となりました。

固定資産は前年度末比713億49百万円増加し7,083億98百万円となりました。固定資産のうち有形固定資産は、船舶の減少等により、前年度末比397億55百万円減少し3,913億34百万円となりました。投資その他の資産は、投資有価証券の増加等により、前年度末比1,118億83百万円増加し3,135億12百万円となりました。

当連結会計年度末の負債合計は、前年度末比374億0百万円減少し6,584億46百万円となりました。短期借入金が増加したものの、リース債務の減少等により、流動負債は2,615億29百万円となり、固定負債は3,969億16百万円となりました。

当連結会計年度末の純資産合計は、前年度末比1,159億28百万円増加し、3,161億62百万円となりました。純資産のうち株主資本は、主に利益剰余金が1,086億72百万円増加したことにより、2,181億3百万円となりました。その他の包括利益累計額は、その他有価証券評価差額金が38億11百万円増加したことを主な要因として、前年度末比78億46百万円増加し90百万円となりました。

また、当社持分法適用会社であるONE社の業績が、旺盛な需要に対応した機動的なオペレーションによる効果と高水準で推移した運賃市況などにより、大きく改善しました。これらの取組みと市況などに起因する収益の改善により、2020年代半ばの目標であった自己資本拡充を大幅に前倒しで達成しています。

これらの結果、当期の連結売上高は6,254億86百万円(前期比1,097億98百万円の減少)、営業損失は212億86百万円(前期は68億40百万円の営業利益)、経常利益は894億98百万円(前期比820億90百万円の増加)、親会社株主に帰属する当期純利益は1,086億95百万円(前期比1,034億26百万円の増加)となりました。

なお、ONE社の業績好調などにより、持分法による投資利益として1,181億65百万円を計上しました。うち、ONE社からの持分法による投資利益計上額は累計期間1,192億71百万円、当第4四半期連結会計期間においては673億25百万円となります。

経営計画の主な内容は「第2 事業の状況 1 経営方針、経営環境及び対処すべき課題等 (2)中期的な会社の経営戦略、(3)優先的に対処すべき事業上及び財務上の課題」をご参照ください。

経営計画では、「自営事業の4本柱を磨き上げる」ことや「新たな事業領域への挑戦」など新たに5つの事業戦略を立てています。事業戦略に加えてサステナビリティ経営への取組みを強化することで、企業価値を向上させ、全てのステークホルダーに選ばれ続ける会社を目指してまいります。

業績等の概要

(1)業績

| (単位:百万円) |

| 前連結会計年度 (2020年3月期) | 当連結会計年度 (2021年3月期) | 増減額 (増減率) | ||

| 売上高 | 735,284 | 625,486 | △109,798 | (△14.9%) |

| 営業利益又は営業損失(△) | 6,840 | △21,286 | △28,126 | (-) |

| 経常利益 | 7,407 | 89,498 | 82,090 | (1,108.2%) |

| 親会社株主に帰属する当期純利益 | 5,269 | 108,695 | 103,426 | (1,962.8%) |

為替レートと燃料油価格が経常利益に与えた影響は以下のとおりです。

| 前連結会計年度 | 当連結会計年度 | 増減額 | 影響額 | |

| 為替レート | ¥109/US$ | ¥106/US$ | △¥3/US$ | △7.1億円 |

| 燃料油価格 | US$467/MT | US$363/MT | △US$104/MT | △6.1億円 |

|  |

(注)為替・消費燃料油価格(平均補油価格)とも、当社社内値です。

また、当連結会計年度の事業セグメントごとの業績は、次のとおりです。

(単位:百万円)

| 前連結会計年度 (自 2019年4月1日 至 2020年3月31日) | 当連結会計年度 (自 2020年4月1日 至 2021年3月31日) | 増減額 (増減率) | |||

| ドライバルク | 売上高 | 233,781 | 181,983 | △51,798 | (△22.2%) |

| セグメント損益 | 4,089 | △9,136 | △13,226 | (-) | |

| エネルギー 資源 | 売上高 | 84,676 | 77,641 | △7,034 | (△8.3%) |

| セグメント損益 | 9,921 | 1,071 | △8,849 | (△89.2%) | |

| 製品物流 | 売上高 | 384,508 | 339,667 | △44,840 | (△11.7%) |

| セグメント損益 | △2,933 | 104,545 | 107,479 | (-) | |

| その他 | 売上高 | 32,318 | 26,193 | △6,124 | (△19.0%) |

| セグメント損益 | 1,732 | 1,084 | △648 | (△37.4%) | |

① ドライバルクセグメント

[ドライバルク事業]

大型船市況は、期初には新型コロナウイルス感染症(COVID-19)拡大による経済活動の停滞と、産地の天候不順による出荷の減少が重なり市況が著しく低迷しましたが、期央には中国向け貨物の輸送需要回復に伴い上昇する場面も見られました。下半期には主要国の経済活動の回復、中国の活発な粗鋼生産により振れ幅を伴いながらも市況は概ね堅調に推移しました。

中・小型船市況は、期初には新型コロナウイルス感染症(COVID-19)拡大により世界的に荷動きが停滞しましたが、中国の経済活動再開、ブラジル出し中国向け穀物の堅調な輸送需要等により、期央にかけて回復しました。下半期には米国出し中国向けの活発な穀物輸送に加え、中国の寒波による石炭輸入需要の高まりなどにより、中・小型船の船腹供給が引き締まり、市況は堅調に推移しました。

以上の結果、ドライバルクセグメント全体では、運航コストの削減や船隊規模適正化の実施、運賃先物取引(FFA)を利用した市況変動リスクのヘッジなどに努めましたが、特に上半期での市況低迷による影響により、前期比で減収となり、損失を計上しました。

② エネルギー資源セグメント

[油槽船事業・電力炭船事業]

大型原油船、LPG船及び電力炭船は中長期の傭船契約のもとで順調に稼働し、安定的に収益に貢献しました。

[液化天然ガス輸送船事業・海洋資源開発事業]

LNG船及びFPSO(浮体式石油・ガス生産貯蔵積出設備)は中長期の傭船契約のもとで順調に稼働し、安定的に収益に貢献しました。

ドリルシップ(海洋掘削船)については、期中は中長期の傭船契約のもと順調に稼働し収益に貢献したものの、2022年の現行傭船契約満了後の市況予想を踏まえた結果、最終的に損失となりました。

オフショア支援船においては、上半期は油価下落の影響により海洋資源開発が停滞し市況が悪化、下半期の油価回復後も、市況低迷が継続しました。

以上の結果、エネルギー資源セグメント全体では、前期比で減収減益となりました。

③ 製品物流セグメント

[自動車船事業]

新型コロナウイルス感染症(COVID-19)拡大の影響で、世界的な販売の低迷、各国工場での生産停止などにより、上半期は海上輸送需要が減少しました。下半期の輸送需要は回復しました。また、停船やサービスの一時的な見直し、船隊規模適正化によるコスト削減などの対応を実施したものの、前期比で減収となり、損失を計上しました。

[物流事業]

国内物流事業は、世界的なコンテナ海上輸送の需要増加によりコンテナターミナルの取扱量は回復しました。曳船事業では引き続き鋼材や製紙原料の需要減退により作業が減少しました。倉庫事業は継続して堅調に推移しました。

国際物流事業は、海上輸送の混雑による海上貨物から航空貨物へのシフトにより、航空フォワーディング事業の荷動きが改善しました。eコマース関連貨物の荷動きについては、新型コロナウイルス感染症(COVID-19)拡大の影響による巣ごもり需要を受け引き続き堅調に推移しました。

[近海・内航事業]

近海事業は、鋼材輸送では、上半期は鉄鋼メーカーの減産の影響もあり、鉄鋼製品の出荷量が減少しましたが、下半期は需要が大幅に回復し、当期輸送量は前期並みとなりました。木材輸送では、輸入合板の輸送量は需要低迷により、前期を下回ったものの、再生可能エネルギーとして需要が増加しているバイオマス発電用燃料の輸送量は前期を大幅に上回りました。バルク輸送では、主要貨物であるロシア炭の国内需要が減少したことなどにより輸送量は前期を大幅に下回りました。

内航事業は、定期船輸送では、製紙関連や自動車関連の主要貨物が減少するなか、食品貨物などの取り込みを図りましたが、輸送量は前期を下回りました。フェリー事業では、新型コロナウイルス感染症(COVID-19)拡大の影響から旅客と乗用車の輸送量が前期を大幅に下回りました。不定期船輸送では、貨物輸送需要の減退により、石灰石・石炭の各専用船や一般貨物船ともに稼働は前期を下回りました。

以上の結果、近海・内航事業では、前期を下回る輸送量になりました。

[港湾事業]

国内ターミナルでは、北米航路は荷動きが堅調に推移、下半期はアジア航路でも回復傾向となったことで、前期比で取扱量が増加しました。

海外ターミナルでは、北米西岸の自営ターミナルINTERNATIONAL TRANSPORTATION SERVICE, INC.(以下、「ITS社」という。)において、米国の巣ごもり需要によりアジア発北米向け荷動きが夏場以降急増し、コンテナ取扱量は好調に推移しました。更に2020年9月から新規ユーザーを誘致したことにより、黒字に転換しました。

なお、ITS社については、2020年12月に、Macquarie Infrastructure and Real Assetsが運営するインフラ投資ファンドであるMIP V BidCo, LLCへの譲渡が完了しました。

[コンテナ船事業]

ONE社は、新型コロナウイルス感染症(COVID-19)拡大の影響によるグローバルでの荷動き減少を受け機動的な配船見直しや運航効率の改善などの施策を実施したことで、上半期の積高は前年同期比で減少しましたが、業績は改善しました。第3四半期においては、北米航路を中心として運賃及び消席率が順調に推移すると同時に、医療関連貨物や消費財の需要が例年を上回る規模で回復したことにより、輸送スペースやコンテナの不足、ターミナルや内陸輸送の混雑などサプライチェーンの混乱が発生し、輸送需要が想定を超えてひっ迫する事態となりました。第4四半期においては、北米航路に加え、欧州航路をはじめとする全航路において需要がひっ迫したことで、ONE社では臨時船の投入やオペレーションの改善による混乱改善に向けた取組みを継続しながらも、短期市況の高騰を受けて運賃が高水準で推移したことで、業績は前期比で大幅な改善となりました。

以上の結果、製品物流セグメント全体では、前期比で減収となりましたが、黒字に転換しました。

④ その他

その他には、船舶管理業、旅行代理店業、及び不動産賃貸・管理業等が含まれており、当期業績は前期比で減収減益となりました。

(2)キャッシュ・フロー

当連結会計年度末における現金及び現金同等物は1,300億1百万円となり、前連結会計年度末より180億68百万円増加しました。各キャッシュ・フローの状況は次のとおりです。

営業活動によるキャッシュ・フローは、税金等調整前当期純利益等により、当連結会計年度は333億97百万円のプラス(前連結会計年度は217億97百万円のマイナス)となりました。

投資活動によるキャッシュ・フローは、有形固定資産の売却による収入等により、当連結会計年度は169億87百万円のプラス(前連結会計年度は202億86百万円のマイナス)となりました。

財務活動によるキャッシュ・フローは、長期借入金返済等に係る支出等により、当連結会計年度は348億45百万円のマイナス(前連結会計年度は167億31百万円のプラス)となりました。

生産、受注及び販売の状況

当社グループは、海運業を中核とする海運事業グループであり、ドライバルク事業、エネルギー資源事業、製品物流事業を行っています。この他、船舶管理業、旅行代理店業及び不動産賃貸・管理業等を展開しています。従って、生産、受注を行っておらず、セグメントごとに生産規模及び受注規模を金額あるいは数量で示すことはしていません。

セグメント別売上高(外部顧客に対する売上高)

セグメント別売上高(外部顧客に対する売上高)の実績は、下記のとおりです。

| セグメントの名称 | 前連結会計年度 (自 2019年4月1日 至 2020年3月31日) | 当連結会計年度 (自 2020年4月1日 至 2021年3月31日) | ||

| 金額(百万円) | 比率(%) | 金額(百万円) | 比率(%) | |

| ドライバルク | 233,781 | 31.8 | 181,983 | 29.1 |

| エネルギー資源 | 84,676 | 11.5 | 77,641 | 12.4 |

| 製品物流 | 384,508 | 52.3 | 339,667 | 54.3 |

| その他 | 32,318 | 4.4 | 26,193 | 4.2 |

| 合計 | 735,284 | 100.0 | 625,486 | 100.0 |

当社(川崎汽船㈱)の営業収益実績(参考)

提出会社のセグメント別営業収益の実績は、下記のとおりです。

| 区分 | 前事業年度 (自 2019年4月1日 至 2020年3月31日) | 当事業年度 (自 2020年4月1日 至 2021年3月31日) | ||

| 金額(百万円) | 比率(%) | 金額(百万円) | 比率(%) | |

| (ドライバルク) | 217,100 | 43.5 | 172,345 | 43.2 |

| (エネルギー資源) | 66,808 | 13.4 | 56,961 | 14.3 |

| (製品物流) | 214,938 | 43.1 | 169,895 | 42.5 |

| 海運業収益 | 498,847 | 100.0 | 399,202 | 100.0 |

| (その他) | 53 | 0.0 | 52 | 0.0 |

| その他事業収益 | 53 | 0.0 | 52 | 0.0 |

| 合計 | 498,901 | 100.0 | 399,255 | 100.0 |

経営者の視点による経営成績等の状況に関する分析

(1)重要な会計上の見積り及び当該見積りに用いた仮定

当社グループの連結財務諸表は、わが国において一般に公正妥当と認められている会計基準に基づき作成されています。この連結財務諸表の作成にあたり、見積りが必要な事項につきましては、一定の会計基準の範囲内にて合理的な基準に基づき、会計上の見積りを行っています。

詳細につきましては、「第5 経理の状況 1 連結財務諸表等 (1)連結財務諸表 注記事項 (重要な会計上の見積り)」に記載のとおりです。

(2)当連結会計年度の経営成績の分析

① 売上高

売上高は前年度に比べ14.9%減収の6,254億86百万円となりました。報告セグメント別では、ドライバルクセグメントは、特に上半期での市況低迷による影響により、前年度に比べ、22.2%減収の1,819億83百万円となりました。エネルギー資源セグメントは、前年度に比べ、8.3%減収の776億41百万円となり、製品物流セグメントは、前年度に比べ、11.7%減収の3,396億67百万円となりました。

その他セグメントは、19.0%減収となりました。

② 売上原価、販売費及び一般管理費

売上原価は、前年度の6,713億87百万円から813億41百万円減少し、5,900億46百万円(前年度比12.1%減)となりました。営業収入に対する売上原価の比率は3.0ポイント増加して94.3%となりました。販売費及び一般管理費は3億30百万円減少し、567億26百万円(前年度比0.6%減)となりました。

③ 営業利益

売上総利益の減少により、前年度の68億40百万円の営業利益に対し212億86百万円の営業損失となりました。

④ 営業外収益(費用)

1,181億65百万円の持分法による投資利益(前年度は80億11百万円の持分法による投資利益)を計上したことが主な要因となり、営業外損益は1,107億84百万円の利益(前年度は5億67百万円の利益)となりました。

⑤ 税金等調整前当期純利益

関係会社株式売却益などにより特別利益は323億39百万円となりました。また減損損失などにより特別損失は79億82百万円となりました。これらの結果、税金等調整前当期純利益は1,138億54百万円(前年度は113億15百万円の税金等調整前当期純利益)となりました。

⑥ 法人税等

法人税等は、主として法人税、住民税及び事業税の減少により、前年度の31億11百万円から3億39百万円減少し27億72百万円となりました。

⑦ 非支配株主に帰属する当期純利益

非支配株主に帰属する当期純利益は、川崎近海汽船株式会社などの非支配株主に帰属する当期純利益が減少し、前年度の29億34百万円から5億48百万円減少し、23億86百万円となりました。

⑧ 親会社株主に帰属する当期純利益

親会社株主に帰属する当期純利益は、前年度の52億69百万円に対し、1,086億95百万円となりました。1株当たり当期純利益は、前年度の56.50円に対し、1,165.34円となりました。

(3)資本の財源及び資金の流動性についての分析

① キャッシュ・フローの状況

「第2 事業の状況 3 経営者による財政状態、経営成績及びキャッシュ・フローの状況の分析 業績等の概要 (2) キャッシュ・フロー」をご参照ください。

② 資金需要

当社グループの運転資金需要のうち主なものは、当社グループのドライバルク事業や自動車船事業の運営に関わる海運業費用です。この中には港費・貨物費・燃料費などの運航費、船員費・船舶修繕費などの船費及び借船料などが含まれます。このほか物流事業の運営に関わる労務費等の役務原価、各事業についての人件費・情報処理費用・その他物件費等の一般管理費があります。また、設備資金需要としては船舶投資や物流設備・ターミナル設備等への投資があります。当連結会計年度中に453億32百万円の設備投資を実施しました。

③ 財務政策

当社グループの事業維持・拡大を支える低コストで安定的な資金の確保を重視しています。長期の資金需要に対しては金融機関からの長期借入金を中心に、社債発行、新株発行により調達しています。短期的な運転資金を銀行借入、コマーシャルペーパー(CP)発行等により調達し、一時的な余資は安定性・流動性の高い金融資産で運用しています。また、キャッシュマネージメントシステム等を利用して、国内・海外グループ会社の余剰資金を有効活用しています。

流動性の確保としまして、CP発行枠600億円に加え、国内金融機関と800億円の複数年のコミットメントラインを設定し、緊急の資金需要に備えています。

当社は日本格付研究所(JCR)から格付を取得しており、2021年6月23日0時現在の発行体格付は、「BBB-」となっています。また、短期債格付(CP格付)については「J-2」を取得しています。

(4)財政状態

当連結会計年度末の資産合計は、前年度末比785億27百万円増加し9,746億8百万円となりました。流動資産は、現金及び預金の増加等により、前年度末比71億77百万円増加し2,662億10百万円となりました。

固定資産は前年度末比713億49百万円増加し7,083億98百万円となりました。固定資産のうち有形固定資産は、船舶の減少等により、前年度末比397億55百万円減少し3,913億34百万円となりました。投資その他の資産は、投資有価証券の増加等により、前年度末比1,118億83百万円増加し3,135億12百万円となりました。

当連結会計年度末の負債合計は、前年度末比374億0百万円減少し6,584億46百万円となりました。短期借入金が増加したものの、リース債務の減少等により、流動負債は2,615億29百万円となり、固定負債は3,969億16百万円となりました。

当連結会計年度末の純資産合計は、前年度末比1,159億28百万円増加し、3,161億62百万円となりました。純資産のうち株主資本は、主に利益剰余金が1,086億72百万円増加したことにより、2,181億3百万円となりました。その他の包括利益累計額は、その他有価証券評価差額金が38億11百万円増加したことを主な要因として、前年度末比78億46百万円増加し90百万円となりました。