四半期報告書-第144期第3四半期(令和3年10月1日-令和3年12月31日)

当社グループは、IFRSの適用に当たり、投資家、取締役会及び経営会議が各事業の恒常的な業績や将来の見通しを把握すること、取締役会及び経営会議が継続的に事業ポートフォリオを評価することを目的として、「事業利益」という段階利益を導入しております。当該「事業利益」は、「売上高」から「売上原価」、「販売費」、「研究開発費」及び「一般管理費」を控除し、「持分法による損益」を加えたものであり、「その他の営業収益」及び「その他の営業費用」を含まない段階利益です。

(1) 業績の状況

当第3四半期連結累計期間の売上高は、調味料・食品セグメント及び冷凍食品セグメントにおいて、主に海外における家庭用製品の好調や前年度COVID-19の蔓延で影響を受けた外食用・業務用製品の販売が一部復調したことに加え、ヘルスケア等セグメントにおいて、主に電子材料及びバイオファーマサービスの販売好調により大幅な増収となった結果、前年同期を592億円上回る8,542億円(前年同期比107.5%)となりました。事業利益は、調味料・食品セグメント及び冷凍食品セグメントにおいて、原燃料価格等の上昇やマーケティング費用の戦略的活用等の影響を受けたものの、ヘルスケア等セグメントの大幅増収に伴う大幅増益により、前年同期を84億円上回る1,084億円(前年同期比108.4%)となりました。親会社の所有者に帰属する四半期利益は、その他の営業収益で固定資産(遊休資産)の売却益を計上したこと等から、前年同期を188億円上回る815億円(前年同期比130.1%)となりました。

セグメント別の概況

セグメント別の業績は次のとおりです。

① 調味料・食品セグメント

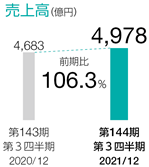

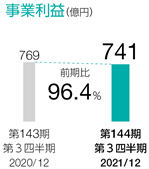

調味料・食品セグメントの売上高は、主に、海外における家庭用製品の好調や前年度COVID-19の蔓延で影響を受けた外食用・業務用製品の販売が一部復調したことにより、前年同期を295億円上回る4,978億円(前年同期比106.3%)となりました。事業利益は、海外の増収効果があったものの、原燃料価格等の上昇やマーケティング費用の戦略的活用等の影響により、前年同期を27億円下回る741億円(前年同期比96.4%)となりました。

② 冷凍食品セグメント

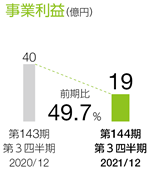

冷凍食品セグメントの売上高は、主に、海外における販売が増加したことにより、前年同期を158億円上回る1,655億円(前年同期比110.6%)となりました。事業利益は、北米における各種コストの上昇や国内におけるマーケティング費用の戦略的活用等により、前年同期を20億円下回る19億円(前年同期比49.7%)となりました。

③ ヘルスケア等セグメント

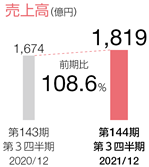

ヘルスケア等セグメントの売上高は、動物栄養は構造改革の影響により減収となったものの、バイオファーマサービス&イングリディエンツ及びファンクショナルマテリアルズの大幅な増収により、前年同期を144億円上回る1,819億円(前年同期比108.6%)となりました。事業利益は、増収効果により、前年同期を149億円上回る333億円(前年同期比180.9%)となりました。

なお、第1四半期連結会計期間より一部の製品区分の名称及び製品分類を変更しております。詳細については「要約四半期連結財務諸表注記 5.セグメント情報」をご参照ください。また、第1四半期連結会計期間より「医薬用・食品用アミノ酸」と「バイオファーマサービス」をまとめて「バイオファーマサービス&イングリディエンツ」と表示しております。

④ その他

その他の事業の売上高は、前年同期を6億円下回る89億円(前年同期比93.2%)となり、事業利益は、構造改革に伴う損失の計上により、前年同期を16億円下回る10億円の損失となりました。

(2) 重要な会計方針及び見積り

当第3四半期連結累計期間において、当社グループが採用している重要な会計方針及び見積りについては、「要約四半期連結財務諸表注記 3.重要な会計方針」及び同「4.重要な会計上の判断、見積り及び仮定」に記載しております。

なお、会計上の見積り及び当該見積りに用いた仮定に関する新型コロナウイルス感染症の影響については、「要約四半期連結財務諸表注記 4.重要な会計上の判断、見積り及び仮定」に記載しております。

(3) 財政状態

当第3四半期連結会計期間末の資産合計は、前連結会計年度末の1兆4,312億円に対して338億円減少し、1兆3,974億円となりました。これは主として、自己株式の取得や有利子負債の返済に伴い現金及び現金同等物が減少したことや、動物栄養事業の構造改革に伴い欧州の動物栄養事業を売却したことによるものです。

負債合計は、前連結会計年度末の7,634億円に対して633億円減少し、7,000億円となりました。これは主として、有利子負債の返済や仕入債務及びその他の債務の支払により減少したことに加えて、欧州の動物栄養事業を売却したことによるものです。なお、有利子負債残高は、コマーシャル・ペーパーの償還等により、前連結会計年度末に対して257億円減少し、3,810億円となりました。

資本合計は、自己株式の取得が進んだ一方で利益剰余金が増加したこと等により、前連結会計年度末に対して295億円増加しました。資本合計から非支配持分を引いた親会社の所有者に帰属する持分は、6,473億円となり、親会社所有者帰属持分比率は46.3%となりました。

(4) キャッシュ・フローの状況

当第3四半期連結累計期間におけるキャッシュ・フローの状況は、次のとおりです。

営業活動によるキャッシュ・フローは、969億円の収入(前年同期は1,139億円の収入)となりました。税引前四半期利益が1,189億円であり、減価償却費及び償却費492億円と、法人所得税の支払額289億円があったこと等によるものです。

投資活動によるキャッシュ・フローは、395億円の支出(前年同期は628億円の支出)となりました。有形固定資産及び無形資産の取得による支出601億円があったこと等によるものです。

財務活動によるキャッシュ・フローは、999億円の支出(前年同期は256億円の支出)となりました。自己株式取得のための支出(信託への預入含む)400億円、配当金の支払額272億円、コマーシャル・ペーパーの減少170億円があったこと等によるものです。

以上の結果、当第3四半期末における現金及び現金同等物の残高は、1,410億円となりました。

(5) 経営方針・経営戦略等

当第3四半期連結累計期間において、当社グループが定めている経営方針・経営戦略等について重要な変更はありません。

(6) 優先的に対処すべき事業上及び財務上の課題

当第3四半期連結累計期間において、当社グループが対処すべき課題について重要な変更はありません。

(7) 研究開発活動

当第3四半期連結累計期間におけるグループ全体の研究開発活動の金額は、179億円です。

なお、当第3四半期連結累計期間において、当社グループの研究開発活動の状況に重要な変更はありません。

(8) 資本の財源及び資金の流動性についての分析

① 資金の流動性について

当第3四半期連結累計期間は短期流動性に関し、手元流動性確保のために、コミットメント・ライン、当座貸越枠、コマーシャル・ペーパー発行枠等の調達手段を備えております。

新型コロナウイルス感染症に関するリスクの認識にもとづく資金面での取り組みとして、十分な手元流動性比率の維持と既に設定している主要取引銀行との間のコミットメント・ラインにより資金の安全性を確保し、加えて、資金流動性リスク等が発生する可能性のある海外連結子会社に対して、当社が緊急貸付枠を設定し、一時的な資金繰りの支援体制を整備しております。

② 資金の調達

当第3四半期連結累計期間の資金調達は、調達コストとリスク分散の観点による直接金融と間接金融のバランス及び長期と短期の資金調達のバランスを勘案し、金融機関からの借入等による資金調達活動を行いました。

③ 資金の使途

当第3四半期連結累計期間の資金の使途は、主として事業資金です。

(1) 業績の状況

当第3四半期連結累計期間の売上高は、調味料・食品セグメント及び冷凍食品セグメントにおいて、主に海外における家庭用製品の好調や前年度COVID-19の蔓延で影響を受けた外食用・業務用製品の販売が一部復調したことに加え、ヘルスケア等セグメントにおいて、主に電子材料及びバイオファーマサービスの販売好調により大幅な増収となった結果、前年同期を592億円上回る8,542億円(前年同期比107.5%)となりました。事業利益は、調味料・食品セグメント及び冷凍食品セグメントにおいて、原燃料価格等の上昇やマーケティング費用の戦略的活用等の影響を受けたものの、ヘルスケア等セグメントの大幅増収に伴う大幅増益により、前年同期を84億円上回る1,084億円(前年同期比108.4%)となりました。親会社の所有者に帰属する四半期利益は、その他の営業収益で固定資産(遊休資産)の売却益を計上したこと等から、前年同期を188億円上回る815億円(前年同期比130.1%)となりました。

セグメント別の概況

セグメント別の業績は次のとおりです。

| 対前年実績 | 売上高(億円) | 事業利益(億円) | ||||||

| 第144期 第3四半期 | 前年同期増減 | 前年同期比 | 第144期 第3四半期 | 前年同期増減 | 前年同期比 | |||

| 調味料・食品 | 4,978 | 295 | 106.3 | % | 741 | △27 | 96.4 | % |

| 冷凍食品 | 1,655 | 158 | 110.6 | % | 19 | △20 | 49.7 | % |

| ヘルスケア等 | 1,819 | 144 | 108.6 | % | 333 | 149 | 180.9 | % |

| その他 | 89 | △6 | 93.2 | % | △10 | △16 | - | |

| 合計 | 8,542 | 592 | 107.5 | % | 1,084 | 84 | 108.4 | % |

① 調味料・食品セグメント

調味料・食品セグメントの売上高は、主に、海外における家庭用製品の好調や前年度COVID-19の蔓延で影響を受けた外食用・業務用製品の販売が一部復調したことにより、前年同期を295億円上回る4,978億円(前年同期比106.3%)となりました。事業利益は、海外の増収効果があったものの、原燃料価格等の上昇やマーケティング費用の戦略的活用等の影響により、前年同期を27億円下回る741億円(前年同期比96.4%)となりました。

| <主要な変動要因> |

| ・調味料は、国内は前年反動影響あるも、海外における家庭用製品の好調や外食向け製品の一部復調等により、全体で増収。 国内は、販売促進活動の効果あるも、前年の内食需要拡大の反動等により、減収。 海外は、内食需要拡大に伴う家庭用製品の販売増や外食向け製品の一部復調、為替影響、単価上昇等により、増収。 ・栄養・加工食品は、海外の即席麺や国内のスープの販売増等により、増収。 国内は、スープの販売増等により、増収。 海外は、即席麺の販売増等により、増収。 ・ソリューション&イングリディエンツは、加工用うま味調味料の販売増等により、増収。 | |

| <主要な変動要因> |

| ・調味料は、原材料等のコスト増やマーケティング費用の戦略的活用等の影響あるも、海外における増収効果等により、全体で増益。 国内は、原材料等のコスト増やマーケティング費用の戦略的活用等の影響により、減益。 海外は、原材料等のコスト増やマーケティング費用の戦略的活用等の影響あるも、増収効果や為替影響により、増益。 ・栄養・加工食品は、海外における増収効果あるも、原材料等のコスト増や国内の新工場立ち上げの影響等により、全体で減益。 国内は、原材料等のコスト増や新工場立ち上げの影響等により、減益。 海外は、原材料等のコスト増影響あるも、増収効果等により、増益。 ・ソリューション&イングリディエンツは、増収も、加工用うま味調味料が原燃料価格上昇の影響を受け、全体で減益。 |

② 冷凍食品セグメント

冷凍食品セグメントの売上高は、主に、海外における販売が増加したことにより、前年同期を158億円上回る1,655億円(前年同期比110.6%)となりました。事業利益は、北米における各種コストの上昇や国内におけるマーケティング費用の戦略的活用等により、前年同期を20億円下回る19億円(前年同期比49.7%)となりました。

| <主要な変動要因> |

| ・構造改革影響等により国内は減収も、海外は北米・欧州の販売増等により大幅増収となり、全体で増収。 国内は、高付加価値製品の販売増も、構造改革に伴う終売影響等により、減収。 海外は、北米や欧州における堅調な需要継続や、北米の単価上昇等により、大幅増収。 | |

| <主要な変動要因> |

| ・増収も、北米のコスト増影響や国内におけるマーケティング費用の戦略的活用等により、全体で大幅減益。 国内は、マーケティング費用の戦略的活用等により、減益。 海外は、北米において、単価上昇等により原材料価格、物流費、人件費の上昇影響を打ち返すも、工場コスト増等により、大幅減益。 |

③ ヘルスケア等セグメント

ヘルスケア等セグメントの売上高は、動物栄養は構造改革の影響により減収となったものの、バイオファーマサービス&イングリディエンツ及びファンクショナルマテリアルズの大幅な増収により、前年同期を144億円上回る1,819億円(前年同期比108.6%)となりました。事業利益は、増収効果により、前年同期を149億円上回る333億円(前年同期比180.9%)となりました。

なお、第1四半期連結会計期間より一部の製品区分の名称及び製品分類を変更しております。詳細については「要約四半期連結財務諸表注記 5.セグメント情報」をご参照ください。また、第1四半期連結会計期間より「医薬用・食品用アミノ酸」と「バイオファーマサービス」をまとめて「バイオファーマサービス&イングリディエンツ」と表示しております。

| <主要な変動要因> |

| ・バイオファーマサービス&イングリディエンツは、バイオファーマサービス、医薬用・食品用アミノ酸の販売増により、大幅増収。 ・ファンクショナルマテリアルズは、主に電子材料の販売好調により、大幅増収。 ・その他は、動物栄養の構造改革影響等により、減収。 | |

| <主要な変動要因> |

| ・バイオファーマサービス&イングリディエンツは、大幅増収に伴い大幅増益。 ・ファンクショナルマテリアルズは、大幅増収に伴い大幅増益。 ・その他は、動物栄養の構造改革による費用減等により、大幅増益。 |

④ その他

その他の事業の売上高は、前年同期を6億円下回る89億円(前年同期比93.2%)となり、事業利益は、構造改革に伴う損失の計上により、前年同期を16億円下回る10億円の損失となりました。

(2) 重要な会計方針及び見積り

当第3四半期連結累計期間において、当社グループが採用している重要な会計方針及び見積りについては、「要約四半期連結財務諸表注記 3.重要な会計方針」及び同「4.重要な会計上の判断、見積り及び仮定」に記載しております。

なお、会計上の見積り及び当該見積りに用いた仮定に関する新型コロナウイルス感染症の影響については、「要約四半期連結財務諸表注記 4.重要な会計上の判断、見積り及び仮定」に記載しております。

(3) 財政状態

当第3四半期連結会計期間末の資産合計は、前連結会計年度末の1兆4,312億円に対して338億円減少し、1兆3,974億円となりました。これは主として、自己株式の取得や有利子負債の返済に伴い現金及び現金同等物が減少したことや、動物栄養事業の構造改革に伴い欧州の動物栄養事業を売却したことによるものです。

負債合計は、前連結会計年度末の7,634億円に対して633億円減少し、7,000億円となりました。これは主として、有利子負債の返済や仕入債務及びその他の債務の支払により減少したことに加えて、欧州の動物栄養事業を売却したことによるものです。なお、有利子負債残高は、コマーシャル・ペーパーの償還等により、前連結会計年度末に対して257億円減少し、3,810億円となりました。

資本合計は、自己株式の取得が進んだ一方で利益剰余金が増加したこと等により、前連結会計年度末に対して295億円増加しました。資本合計から非支配持分を引いた親会社の所有者に帰属する持分は、6,473億円となり、親会社所有者帰属持分比率は46.3%となりました。

(4) キャッシュ・フローの状況

当第3四半期連結累計期間におけるキャッシュ・フローの状況は、次のとおりです。

営業活動によるキャッシュ・フローは、969億円の収入(前年同期は1,139億円の収入)となりました。税引前四半期利益が1,189億円であり、減価償却費及び償却費492億円と、法人所得税の支払額289億円があったこと等によるものです。

投資活動によるキャッシュ・フローは、395億円の支出(前年同期は628億円の支出)となりました。有形固定資産及び無形資産の取得による支出601億円があったこと等によるものです。

財務活動によるキャッシュ・フローは、999億円の支出(前年同期は256億円の支出)となりました。自己株式取得のための支出(信託への預入含む)400億円、配当金の支払額272億円、コマーシャル・ペーパーの減少170億円があったこと等によるものです。

以上の結果、当第3四半期末における現金及び現金同等物の残高は、1,410億円となりました。

(5) 経営方針・経営戦略等

当第3四半期連結累計期間において、当社グループが定めている経営方針・経営戦略等について重要な変更はありません。

(6) 優先的に対処すべき事業上及び財務上の課題

当第3四半期連結累計期間において、当社グループが対処すべき課題について重要な変更はありません。

(7) 研究開発活動

当第3四半期連結累計期間におけるグループ全体の研究開発活動の金額は、179億円です。

なお、当第3四半期連結累計期間において、当社グループの研究開発活動の状況に重要な変更はありません。

(8) 資本の財源及び資金の流動性についての分析

① 資金の流動性について

当第3四半期連結累計期間は短期流動性に関し、手元流動性確保のために、コミットメント・ライン、当座貸越枠、コマーシャル・ペーパー発行枠等の調達手段を備えております。

新型コロナウイルス感染症に関するリスクの認識にもとづく資金面での取り組みとして、十分な手元流動性比率の維持と既に設定している主要取引銀行との間のコミットメント・ラインにより資金の安全性を確保し、加えて、資金流動性リスク等が発生する可能性のある海外連結子会社に対して、当社が緊急貸付枠を設定し、一時的な資金繰りの支援体制を整備しております。

② 資金の調達

当第3四半期連結累計期間の資金調達は、調達コストとリスク分散の観点による直接金融と間接金融のバランス及び長期と短期の資金調達のバランスを勘案し、金融機関からの借入等による資金調達活動を行いました。

③ 資金の使途

当第3四半期連結累計期間の資金の使途は、主として事業資金です。