訂正有価証券報告書-第98期(平成28年4月1日-平成29年3月31日)

財政状態、経営成績及びキャッシュ・フローの状況の分析

この財政状態、経営成績及びキャッシュ・フローの状況の分析は、将来のリスク、不確実性及び仮定を伴う予測情報を含んでいます。4「事業等のリスク」などに記載された事項及びその他の要因により、当社及び連結子会社の実際の業績は、これらの予測情報から予測された内容とは大幅に異なる可能性があります。

(1)経営者の検討における重要な指標について

当社及び連結子会社の財政状態、経営成績及びキャッシュ・フローは、4「事業等のリスク」に述べる各項目の影響を受けますが、当連結会計年度末において当社の経営者は、財政状態、経営成績及びキャッシュ・フローの動向を検討する上で、以下の指標が有用であると考えます。

①売上総利益、持分法による投資損益、EBITDA(*1)及び当期利益(損失)(親会社の所有者に帰属)

当社及び連結子会社は様々な商品と地域にわたる幅広い事業活動を展開し、そのリスク・リターンの形態も仲介取引から金属資源・エネルギーの権益事業まで多岐にわたります。当社及び連結子会社の経営成績及び事業の進捗を把握する上で、オペレーティング・セグメント別の売上総利益、持分法による投資損益、EBITDA及び当期利益(損失)(親会社の所有者に帰属)の変動要因に係る分析を重視しています。

なお、当社及び連結子会社では、業績測定に係る基本指標として当期利益(損失)(親会社の所有者に帰属)を用いることに加え、2015年3月期より、経常的な収益力の測定を目的にEBITDAを導入しましたが、EBITDAには、持分法適用会社における減損損失等が算入されること、キャッシュ創出力を測定する指標として後述の基礎営業キャッシュ・フローがより相応しいことを勘案し、2018年3月期より、EBITDAの測定を取り止めます。

(*1)EBITDAは、連結損益計算書の売上総利益、販売費及び一般管理費、受取配当金、持分法による投資損益、並びに連結キャッシュ・フロー計算書の減価償却費及び無形資産等償却費の合計として算定しています。

②金属資源・エネルギーの価格及び需給の動向

当社及び連結子会社の経営成績に占める金属資源・エネルギー関連事業の重要性が高いことから、金属資源・エネルギーの市況及び持分生産量は、経営成績の重要な変動要因になります。金属資源・エネルギーの価格及び需給の動向に関する詳細については、「3 経営方針、経営環境及び対処すべき課題等 (2)経営環境」及び「(2)経営成績に係る検討と分析 ③各オペレーティング・セグメントにおける経営成績」内の金属資源セグメント及びエネルギーセグメントの該当箇所を参照願います。

③キャッシュ・フロー水準、資本効率及び財務レバレッジ

前中期経営計画(2014年5月公表)において、キャッシュ創出力を測定し資金再配分の原資を示す指標として、基礎営業キャッシュ・フロー(*2)を導入しており、2018年3月期から始まる新中期経営計画(2017年5月公表)でも、引き続き、基礎営業キャッシュ・フローを重要な経営指標としております。

当社は、資本効率と資金調達に係わる安定性の観点から、株主資本(*3)の水準、並びに負債・資本構成の方針を定期的に策定し、その履行状況を検証しています。同時に個々の事業における環境の悪化に起因する想定損失の最大額に対するリスクバッファーの観点から株主資本の規模を検証しているほか、既存の有利子負債の再調達に加え、債務格付けの維持向上と資金調達上の安定性確保の観点から、財務レバレッジに留意しています。当社の資本管理については連結財務諸表注記事項8.「金融商品及び関連する開示 (6)リスク関連」を、財務戦略については「(3)流動性と資金調達の源泉」を参照願います。

(*2)基礎営業キャッシュ・フローは、営業活動によるキャッシュ・フローから営業活動に係る資産・負債の増減によるキャッシュ・フローを除いた金額として算出されます。

(*3)連結財政状態計算書の親会社の所有者に帰属する持分合計を指します。

(2)経営成績に係る検討と分析

①連結損益計算書項目

収益

IFRSにおける収益は、商品販売や役務提供におけるリスクとリターンの帰属度合によって、売先に対する請求金額の総額で表示されるものと、対応する原価と相殺後の純額で表示されるものに区分されます。

・総額で収益表示される取引は、当該取引に関するリスクとリターンが主として契約当事者たる当社及び連結子会社に帰属する取引であり、商品販売または役務提供の主たる履行義務を負担する取引や、在庫リスクを負担する取引などが該当します。

・純額で収益表示される取引は、商品供給者及び役務提供者の実質的な代理人として販売取引を行う場合など、当社及び連結子会社に対するリスクとリターンの帰属度合が低い取引であり、手数料が取引量または取引額に対し定額または定率で定められている取引などが該当します。

当連結会計年度(当期)の収益は4兆3,640億円となり、前連結会計年度(前期)の4兆7,597億円から3,957億円(8.3%)の減少となりました。当社は、収益を商品販売による収益、役務提供による収益、その他の収益に分類し、対応する原価を区分表示しています。オペレーティング・セグメント別の収益を収益の区分に分類すると以下のとおりです。

商品販売による収益

商品販売による収益は、総額で表示される商品販売取引からの収益であり、主に以下の取引により稼得されます。

・契約の当事者として行う多種多様な商品の販売

・金属、化学品、食料、機械などの幅広い製品の製造販売

・鉄鉱石、銅、石炭、石油・ガスなどの資源開発

・不動産の開発・販売

商品販売による収益は3兆8,336億円となり、前期の4兆2,026億円から3,690億円(8.8%)減少しました。

役務提供による収益

役務提供による収益には、契約の当事者及び代理人として関わる様々な商品売買取引に関する手数料及び売買差益が含まれています。具体的には、以下の取引があげられます。

・物流ロジスティクスサービス、情報通信サービス、技術支援などの多種多様な役務提供に対する対価として手数料を受け取る取引

・売先と買先が予め特定された取引において契約の当事者として商品の売値と買値の差額を損益として計上する取引、製造家と需要家の契約締結斡旋や商品受渡の支援を行う取引

役務提供による収益は4,059億円となり、前期の3,999億円から60億円(1.5%)増加しました。

その他の収益

その他の収益には、主として、トレーディング目的で行われた商品デリバティブ取引と金融デリバティブ取引に係る収益、不動産、鉄道車両、船舶、航空機並びに機械装置などのリース取引に係る収益、並びに一般顧客向け金融に係る収益が含まれています。

その他の収益は1,245億円となり、前期の1,572億円から327億円(20.8%)減少しました。

売上総利益

売上総利益は7,193億円となり、前期の7,266億円から73億円(1.0%)の減益となりました。主に金属資源セグメントで増益となった一方、エネルギーセグメント及び米州セグメントで減益となりました。

詳細に係わる検討と分析は、「③各オペレーティング・セグメントにおける経営成績」を参照願います。

その他の収益・費用

販売費及び一般管理費

販売費及び一般管理費は5,390億円の負担となり、前期の5,660億円から270億円(4.8%)の負担減となりました。

変動の内訳を社内管理上の費目別に見ると以下のとおりです。

(単位:億円)

(*)△は負担減

変動の内訳をオペレーティング・セグメント別に見ると以下のとおりです。

(単位:億円)

(*)△は負担減

有価証券損益

有価証券損益は650億円の利益となり、前期の932億円の利益から282億円(30.3%)の減少となりました。当期は、主に金属資源セグメント及び次世代・機能推進セグメント、生活産業セグメントで有価証券利益を計上しました。前期は、主にエネルギーセグメント及び機械・インフラセグメント、次世代・機能推進セグメントで有価証券利益を計上しました。

固定資産評価損益

固定資産評価損益は57億円の損失となり、前期の890億円の損失から833億円(93.6%)の改善となりました。当期は、小口の集積です。前期は、主にエネルギーセグメント及び金属資源セグメントで減損損失を計上しました。

有形固定資産の減損損失については、連結財務諸表注記事項11.「有形固定資産 (2)減損損失」を参照願います。

固定資産処分損益

固定資産処分損益は110億円の利益となり、前期の117億円の損失から227億円の改善となりました。当期は、生活産業セグメントで固定資産処分益を計上しました。前期は、主に生活産業セグメントで固定資産処分益を計上した一方、エネルギーセグメントで固定資産除却損を計上しました。

雑損益

雑損益は99億円の利益となり、前期の321億円の損失から420億円の改善となりました。次世代・機能推進セグメントにおいて、商品デリバティブ取引に係る売上総利益に対応する為替損益が改善したほか、エネルギーセグメントなどで探鉱費が減少しました。また、前期に生活産業セグメントで暖簾の減損損失を計上した一方、当期に機械・インフラセグメントでIPP事業の取得価額に対する調整金を受領しました。

金融収益・費用

受取利息

受取利息は349億円となり、前期の316億円から33億円(10.4%)の増加となりました。

受取配当金

受取配当金は519億円となり、前期の547億円から28億円(5.1%)の減少となりました。主に、エネルギーセグメントで減少しました。

支払利息

支払利息は570億円となり、前期の510億円から60億円(11.8%)の負担増となりました。

当期及び前期における円及び米ドルの短期金利の水準は以下のとおりです(円は3ヶ月Tibor、米ドルは3ヶ月Liborの月末レートの単純平均)。

持分法による投資損益

持分法による投資損益は1,706億円の利益となり、前期の1,320億円の損失から3,026億円の改善となりました。主に、金属資源セグメント及び機械・インフラセグメント、エネルギーセグメントで増益となりました。

詳細に係わる検討と分析は、「③各オペレーティング・セグメントにおける経営成績」を参照願います。

法人所得税

法人所得税は1,346億円の負担となり、前期の912億円の負担から434億円(47.6%)の負担増となりました。

法人所得税前利益は4,608億円となり、前期の243億円から4,365億円増加したことに伴い、対応する法人所得税が増加した一方、一部の持分法適用会社に対する税効果の取崩しがありました。

当期の実効税率は29.2%となり、前期の375.0%から、345.8ポイント減少しました。当期に上記の税効果の取崩しによる税率引下げ要因があった一方、前期には税効果を認識できない減損損失や固定資産処分損を多額に計上したことによる税率引上げ要因がありました。

当期利益(損失)

上記の結果、当期利益は3,262億円となり、前期の669億円の損失から3,931億円の改善となりました。

当期利益(損失)(親会社の所有者に帰属)

親会社の所有者に帰属する当期利益は3,061億円となり、前期の834億円の損失から3,895億円の改善となりました。

②EBITDA

当社ではEBITDAを用いて経常的な収益力を測定しています。

EBITDAは、連結損益計算書の売上総利益、販売費及び一般管理費、受取配当金、持分法による投資損益、並びに連結キャッシュ・フロー計算書の減価償却費及び無形資産等償却費の合計として算定しています。

(*)四捨五入差異により縦計が合わないことがあります(以下同様)。

③各オペレーティング・セグメントにおける経営成績

当期より生活産業セグメントの食糧及び食品事業の一部を化学品セグメントに、また、米州セグメントの一部を生活産業セグメントに移管しております。この変更に伴い、前期のオペレーティング・セグメント情報を修正再表示しております。

当期及び前期におけるにおける各オペレーティング・セグメント別のEBITDA及び前期からの増減は以下のとおりです。

各オペレーティング・セグメントの経営成績に係る検討と分析は以下のとおりです。

鉄鋼製品

EBITDAは14億円の減少となりました。

・売上総利益は7億円の減益となりました。

・持分法による投資損益は8億円の減益となりました。

当期利益(親会社の所有者に帰属)は6億円の増益となりました。

金属資源

EBITDAは2,674億円の増加となりました。

・売上総利益は749億円の増益となりました。

- Mitsui Coal Holdingsは、石炭価格の上昇を主因に456億円の増益

- 豪州鉄鉱石生産事業は、鉄鉱石価格の上昇を主因に351億円の増益

・販売費及び一般管理費は44億円の負担減となりました。

・持分法による投資損益は2,023億円の増益となりました。

- チリの銅鉱山事業会社Inversiones Mineras Acruxは、前期の減損の反動を主因に、914億円の改善

- Valeparは、当期において減損を認識したものの、前期の減損の反動や、前期の外貨建負債評価損の反動及び当期の外貨建負債評価益、及び鉄鉱石価格の上昇を主因に、715億円の改善

- カセロネス銅鉱山を開発するMinera Lumina Copper Chileは、前期の減損の反動を主因に431億円の改善

- Robe River Mining Co.は、鉄鉱石価格の上昇を主因に64億円の増益

- Mitsui Raw Material Developmentは、前期の一過性損失の反動を主因に38億円の増益

- チリの銅鉱山事業会社Compañía Minera Doña Inés de Collahuasiは、コスト削減を主因に36億円の増益

- 連結子会社の損益の他セグメントへの配賦額が、アジア・大洋州セグメントと共同で保有する豪州石炭生産事業及び豪州鉄鉱石生産事業の価格上昇を主因に、180億円の増加

・減価償却費及び無形資産等償却費は146億円の減少となりました。

- Mitsui Coal Holdingsは、前期の減損に伴う減価償却費の減少を主因に104億円の減少

- 豪州鉄鉱石事業は、埋蔵量評価に伴う減価償却費の見直しを主因に43億円の減少

当期利益(損失)(親会社の所有者に帰属)は3,005億円の増益となりました。上記のほか、以下の要因がありました。

・Mitsui Coal Holdingsは、前期に減損損失381億円を計上

・当期において、スクラップ事業会社のSims Metal Managementが持分法適用会社からその他の投資に区分変更されたことに伴い、有価証券利益269億円を計上

・当期において、上記スクラップ事業への投資会社であるMitsui Raw Material Developmentの清算方針決定に伴う税効果の計上により、139億円の法人所得税の負担減がありました。また、海外ニッケル事業への投資会社であるSUMIC Nickel Netherlandsの清算方針決定に伴う税効果の計上により、88億円の法人所得税負担減がありました。なお、当該税効果は、調整・消去セグメントにて取崩しており、全社の損益には影響ありません。

鉄鉱石の価格変動による影響及び当社持分生産量

価格変動は、当社の鉄鉱石関連の海外子会社及び持分法適用会社が保有する権益持分相当の生産量からの販売収入に直接的な変動を及ぼします。2018年3月期において連結損益計算書における当期利益(親会社の所有者に帰属)への影響額は、鉄鉱石US$1/トンあたりの価格変動により25億円と概算しております。

当連結会計年度の1年間における当社鉄鉱石関連の海外連結子会社及び持分法適用会社の権益見合い生産量は57.4百万トンです。上記の影響額は、当連結会計年度末時点で、この権益見合いに対して2018年3月期の出荷量の増減を織り込み、一定の米ドル及びその他関連通貨の為替相場などを前提条件とした上で算出したものです。なお、一般に豪ドルや伯レアルなどの資源産出国の通貨は、輸出商品の市況に連動する傾向があり、この変動により当社連結子会社及び持分法適用会社の現地通貨建ての売上総利益は影響を受けることがあります。

機械・インフラ

EBITDAは435億円の増加となりました。

・売上総利益は162億円の減益となりました。

- プロジェクト本部は、38億円の減益となりました。

- 機械・輸送システム本部は、以下を主因に124億円の減益となりました。

◇ メキシコの鉱山機械販売・サービス子会社の持分法適用会社化による67億円の減益

・販売費及び一般管理費は133億円の負担減となりました。

- プロジェクト本部は、9億円の負担減となりました。

- 機械・輸送システム本部は、以下を主因に124億円の負担減となりました。

◇ メキシコの鉱山機械販売・サービス子会社の持分法適用会社化による34億円の負担減

◇ インドネシアの二輪車販売金融会社Bussan Auto Financeにおけるコスト削減に伴う30億円の負担減

・持分法による投資損益は489億円の増益となりました。

- プロジェクト本部は、以下を主因に463億円の改善となりました。

◇ IPP(独立系発電)事業は86億円の利益となり、前期の415億円の損失から501億円の改善

◆ 前期において、電力価格低迷や一部発電所の老朽化による一過性損失542億円を計上

◆ 当期において、インドネシアの税制改正に伴う一過性の税負担の減少

◆ 当期において、発電所の閉鎖決定に伴う損失を計上

◆ 当期において、過去の買収案件の無形資産に係る減損損失を計上

◆ 電力デリバティブ契約や燃料購入契約などに係る時価評価損益は20億円の損失となり、前期の19億円の損失から、1億円の悪化

◇ ブラジルのガス配給事業において、持分増加を主因に、53億円の増益

◇ メキシコのLNG受入ターミナル運営事業において、前期のリース会計処理方法の変更の反動を主因に、46億円の減益

- 機械・輸送システム本部は、以下を主因に25億円の増益となりました。

◇ 前期より損失の続いていた鉱山機器レンタル会社National Plant and Equipmentの売却に伴う増益

当期利益(親会社の所有者に帰属)は438億円の増益となりました。上記のほか、以下の要因がありました。

・当期において、IPP事業の取得価額に対する調整金受領により雑益を計上

・前期において、Road Machineryが子会社であるメキシコの鉱山機械販売・サービス会社の出資持分売却益を計上

・前期において、東京国際エアカーゴターミナルが減損損失118億円を戻入れ

・前期において、マレーシア電力事業への投資子会社株式の一部売却による利益を計上

・当期及び前期において、航空関連の出資持分の売却益41億円及び82億円を計上

化学品

EBITDAは63億円の増加となりました。

・売上総利益は9億円の増益となりました。

- ベーシックマテリアルズ本部は、14億円の増益となりました。

◇ 米国メタノール事業会社MMTXは、工場の通期稼働を主因に32億円の増益

- パフォーマンスマテリアルズ本部は、5億円の減益となりました。

- ニュートリション・アグリカルチャー本部は、1億円の減益となりました。

・販売費及び一般管理費は73億円の負担減となりました。

・持分法による投資損益は16億円の減益となりました。

- 米州化学品関連事業において一過性損失を主因に30億円の減益

当期利益(親会社の所有者に帰属)は31億円の減益となりました。上記のほか、以下の要因がありました。

・前期において、基礎化学品関連事業の持分売却益を計上

エネルギー

EBITDAは459億円の減少となりました。

・売上総利益は以下を主因に437億円の減益となりました。

- 三井石油開発は、コスト削減や数量増の効果が有ったものの、原油・ガス価格の下落や為替変動による影響により、221億円の減益

- Mitsui E&P Middle Eastは、権益比率の減少を主因に190億円の減益

- MEP Texas Holdingsは、前期減損による減価償却費の減少が一部相殺したものの、主に原油価格の下落により38億円の減益

- Mitsui E&P USAは、前期減損による減価償却費の減少を主因に、40億円改善

・販売費及び一般管理費は33億円の負担減となりました。

・受取配当金は以下を主因に27億円の減少となりました。

- LNGプロジェクト6案件(サハリンⅡ、カタールガス1、アブダビ、オマーン、赤道ギニア及びカタールガス3)からの受取配当金は合計で304億円となり、前期の328億円から24億円減少

・持分法による投資損益は以下を主因に391億円の増益となりました。

- Japan Australia LNG (MIMI)は、原油価格の下落を前期に計上した減損損失403億円の反動が上回り増益

- 三井石油開発は、前期のタイ沖事業での減損損失の反動を主因に115億円の増益

- ENEOSグローブは、前期の在庫評価損の反動を主因に55億円の増益

・減価償却費及び無形資産等償却費は419億円の減少となりました。

- 三井石油開発の設備投資増による増加の一方、Mitsui E&P Middle Eastや米国シェール事業、Mitsui E&P Australia、Mitsui E&P UKにおける減少により石油・ガス生産事業で418億円減少

当期利益(損失)(親会社の所有者に帰属)は365億円の増益となりました。上記のほか、以下の要因がありました。

・前期において、主に原油価格の下落を反映し、MEP Texas Holdingsがイーグルフォード・シェールオイル・ガス事業に係る評価損194億円、Mitsui E&P USAがマーセラス・シェールガス事業に係る評価損182億円、Mitsui E&P UKが北海油田・ガス田事業に係る将来費用の見積もり変更などに伴う評価損89億円、三井石油開発がタイ沖事業にて評価損46億円を、それぞれ計上

・前期において、Mitsui E&P Middle Eastにて、215億円の固定資産除却損を計上

・前期において、中東・アフリカ地域のLNG事業に関わる事業会社株式を一元管理するMitsui & Co. LNG Investmentの解散に伴う為替換算の影響により、345億円の利益を計上

・当期において、三井石油開発などで75億円の探鉱費用を計上した一方、前期はMitsui E&P Australiaや三井石油開発などで147億円の探鉱費用を計上

原油・ガスの価格変動による影響及び当社持分生産量

米国SEC基準による当社の石油・ガスの持分生産量は、2016年3月期において年間75百万バレル(ガスをバレル換算、換算係数は原油1バレル=天然ガス5,800立方フィート、三井石油開発の非支配持分12百万バレルを含まない)、2017年3月期において年間71百万バレル(三井石油開発の非支配持分12百万バレルを含まない、本報告書提出日における暫定値)となりました。

なお、当社は、2018年3月期において、原油価格の変動が当社石油・ガス関連子会社及び持分法適用会社の販売収入の変化を経由して連結損益計算書における当期利益(親会社の所有者に帰属)に及ぼす影響度はUS$1/バレルあたり28億円と推定しています。

金属資源と同様に、実際の経営成績は、各連結子会社及び持分法適用会社における実際の生産量及び生産費用、為替相場の変動などにより影響を受けます。

生活産業

EBITDAは232億円の増加となりました。

・売上総利益は191億円の増益となりました。

- 食料本部は、105億円の増益となりました。

◇ Multigrain Tradingは前期の穀物集荷販売不調の反動により83億円の改善

- 流通事業本部は、19億円の増益となりました。

- ヘルスケア・サービス事業本部は、1億円の減益となりました。

- コンシューマービジネス本部は、68億円の増益となりました。

◇ 不動産関連事業会社MBK Real Estateの米州セグメントからの移管により36億円の増益

・持分法による投資損益は9億円の増益となりました。

- 三井製糖は、一過性利益の計上を主因に31億円の増益

当期利益(損失)(親会社の所有者に帰属)は367億円の改善となりました。上記のほか、以下の要因がありました。

・当期において、IHH Healthcare Berhad株式の一部売却による売却益146億円を計上

・三井物産都市開発は、当期において、国内ビルの売却益を計上した一方、前期においても国内ビルの売却益131億円を計上

・前期において、Multigrain Tradingの暖簾及び固定資産の減損損失63億円及び30億円を計上

次世代・機能推進

EBITDAは72億円の減少となりました。

・売上総利益は70億円の減益となりました。

- ICT事業本部は、12億円の増益となりました。

- コーポレートディベロップメント本部は、以下を主因に82億円の減益となりました。

◇ 雑損益に計上された為替損益の改善75億円に対応する売上総利益が減少

・販売費及び一般管理費は58億円の負担減となりました。

- Mitsui & Co. Precious Metalsの清算に伴い31億円の負担減

・持分法による投資損益は49億円の減益となりました。

当期利益(親会社の所有者に帰属)は26億円の減益となりました。上記のほか、以下の要因がありました。

・当期及び前期において、当社の商品デリバティブ取引に係る売上総利益に対応する為替利益27億円及び為替損失48億円を雑損益に計上

・前期において、りらいあコミュニケーションズの過年度の評価損のうち62億円を戻入れ

・中国の医薬品開発会社Hutchison China MediTech株式について、当期の公正価値評価益が一部相殺したものの、前期の公正価値評価益の反動により45億円の減益

米州

EBITDAは241億円の減少となりました。

・売上総利益は以下を主因に377億円の減益となりました。

- Novus Internationalは、メチオニン価格の下落、為替の影響などにより、339億円の減益

- 不動産関連事業会社MBK Real Estateの生活産業セグメントへの移管により36億円の減益

- 油井管販売会社Champions Cinco Pipe & Supplyは前期の在庫評価損の反動を主因に45億円の増益

・販売費及び一般管理費は以下を主因に130億円の負担減となりました。

- MBK Real Estateの生活産業セグメントへの移管により45億円の負担減

・持分法による投資損益は18億円の増益となりました。

当期利益(親会社の所有者に帰属)は32億円の減益となりました。

欧州・中東・アフリカ

EBITDAは19億円の減少となりました。

・売上総利益は6億円の減益となりました。

・持分法による投資損益は12億円の減益となりました。

当期利益(親会社の所有者に帰属)は16億円の減益となりました。

アジア・大洋州

EBITDAは181億円の増加となりました。

・売上総利益は9億円の減益となりました。

・持分法による投資損益は183億円の増益となりました。

- 連結子会社の損益の他セグメントからの配賦額が、金属資源セグメントと共同で保有する豪州石炭生産事業及び豪州鉄鉱石生産事業の価格上昇を主因に、182億円の増加

当期利益(親会社の所有者に帰属)は265億円の増益となりました。上記のほか、以下の要因がありました。

・当期に、豪州風力発電事業会社の売却により有価証券売却益58億円を計上

(3)流動性と資金調達の源泉

会計基準に基づかない財務指標について

現預金差引後の有利子負債比率(ネットDER)

この流動性と資金調達の源泉の項目を含めて、本報告書では現預金差引後の有利子負債比率(ネットDER)に言及しています。当社は「ネット有利子負債」を株主資本(親会社の所有者に帰属する持分合計)で除した比率を「ネットDER」と呼んでいます。当社は「ネット有利子負債」を以下のとおり定義して、下表のとおり算出しています。

• 短期債務及び長期債務の合計により有利子負債を算出。

• 有利子負債から現金及び現金同等物、定期預金(3ヵ月超1年以内)を控除した金額を「ネット有利子負債」とする。

当社の経営者は、債務返済能力と株主資本利益率 (ROE)向上のために有利子負債と株主資本の関係を検討する目的から、ネットDERを投資家にとって有益な指標と考えており、下表のとおり「ネット有利子負債」及び「ネットDER」を算出しています。

フリーキャッシュ・フロー

当社は、フリーキャッシュ・フローを営業活動により獲得されたキャッシュ・フローと投資活動に支出されたキャッシュ・フローの合計として定義しています。当社の経営者は、この指標を戦略的投資または負債返済に充当可能な資金の純額、或いは、資金調達にあたって外部借入への依存度合いを測る目的から、投資家に有用な指標と考えており、以下の表のとおりフリーキャッシュ・フローを算出しています。

①資金調達の基本方針

当社の経営者は、円滑な事業活動に必要なレベルの流動性の確保と財務の健全性・安定性維持を資金調達の基本方針としており、主として本邦生保、銀行等からの長期借入金や社債の発行等により10年程度の長期資金を中心とした資金調達を行っています。同時に、長期資金の年度別償還額の集中を避けることで借り換えリスクの低減を図っています。さらに、プロジェクト案件等では政府系金融機関からの借入やプロジェクトファイナンスも活用しています。

100%子会社については原則として銀行などの外部からの資金調達を行わず、国内外金融子会社、現地法人などの資金調達拠点を通じたキャッシュ・マネジメント・サービスの活用により、資金調達の一元化と資金効率化、流動性の確保を図っています。結果として当連結会計年度末において連結有利子負債の4分の3程度が当社並びに資金調達拠点による調達となっています。

また、事業展開に伴う資金需要に対する機動的な対応と、当社の有利子負債返済における金融情勢悪化の影響を最小限に抑えるためにも、十分な現金及び現金同等物を保有しています。現金及び現金同等物の保有額については厳密な目標水準を定めていませんが、金融情勢などを勘案しつつ、安全性並びに流動性の高い短期金融商品で運用しています。

②資金調達手段

当社は、上記の当社資金調達の基本方針に則り、直接金融または間接金融の多様な手段の中から、その時々の市場環境も考慮したうえで当社にとって有利な手段を機動的に選択し、資金調達を行っています。

当社は、内外金融機関との間で長期間に亘って築き上げてきた幅広く良好な関係に基づき、長期借入を中心に必要資金を調達しています。また、国際協力銀行などの政府系金融機関からも資金調達を行っており、プロジェクト案件ではプロジェクトファイナンス等も活用して必要資金を調達しています。

これに加えて、当社では2,000億円の社債発行登録枠並びに2兆4,000億円のコマーシャルペーパー発行枠という直接金融の調達手段も保有しており、市場環境に応じて有利な条件での資金調達を行っています。さらに、当社、Mitsui & Co. Financial Services (Asia)を発行体とする総額50億米ドルのユーロ・ミディアム・ターム・ノート発行プログラムを設定しており、Mitsui & Co. Financial Services (Asia)によるノートの発行には当社の支払保証を付しています。当連結会計年度末における国内社債及びユーロ・ミディアム・ターム・ノートの発行残高は、それぞれ1,850億円及び168億円となっています。また海外での短期の資金調達手段として、米国三井物産による15億米ドルの米国コマーシャルペーパープログラムやMitsui & Co. Financial Services (Europe)による15億米ドルのユーロコマーシャルペーパープログラム、その他の海外地域の一部でも同様のプログラムを保有しており、それぞれ時機をみて活用しています。なお、当社は長期かつ安定的な資金調達を一義としており、コマーシャルペーパーや短期借入金等に資金調達を依存していません。その結果として、当連結会計年度末における連結有利子負債に占める短期債務の比率は、6.3%となりました。

一部の連結子会社は金融機関に対してコミットメント・フィーを支払い、信用枠を設定していますが、前連結会計年度及び当連結会計年度において支払ったコミットメント・フィーの金額に重要性はありません。これらの信用枠を含めた銀行借入に係る未使用の信用枠につきましては、連結財務諸表注記事項8.「金融商品及び関連する開示(6)リスク管理」を参照願います。

有利子負債の大半は円建て並びに米ドル建てでの調達によるものです。また、資産側の金利・通貨属性を考慮した上で、負債の金利条件や通貨を変換するために適宜、金利スワップや通貨スワップ、為替予約を締結しています。金利スワップ考慮後の有利子負債における固定金利比率は、現在の当社の資産と負債の状況に見合った水準と認識しています。

これらのデリバティブ取引に関しては、連結財務諸表注記事項8.「金融商品及び関連する開示」を参照願います。また、デリバティブ関連の流動性分析については、連結財務諸表注記事項15.「金融債務及び営業債務等に関する開示」を参照願います。

格付け

当社は、円滑な資金調達を行うため株式会社格付投資情報センター(R&I)、ムーディーズ・ジャパン株式会社(Moody's)、スタンダード&プアーズ・レーティング・ジャパン株式会社(S&P)の3社から格付けを取得しています。2017年5月31日現在の格付けは下記のとおりです。

(*)Moody’sにおける呼称は「長期債務格付け(シニア無担保)」です。

(**)S&Pにおける呼称は「短期発行体格付け」です。

当社としては引き続き健全な財務基盤を維持し、格付けの維持・向上に尽力していく方針です。

なお、格付けは当社からの情報あるいは格付機関が信頼できるとする情報に基づく各格付機関自身の判断による信用リスクの分析です。格付けは売買・保有の推奨ではなく、また格付機関によりいつでも変更・取り消しされる可能性があります。また格付け基準も格付機関毎に異なります。

③流動性の状況

当連結会計年度末の現金及び現金同等物は、1兆5,038億円となりました。この現金及び現金同等物の過半は円建てであり、当連結会計年度末の短期債務(3,046億円)と1年以内に返済予定の長期債務(3,883億円)の返済に必要な流動性を十分に満たしていると認識しています。

当連結会計年度の世界経済は、年度前半では、英国のEU離脱をめぐる混乱等がありましたが、全体としては、国際商品市況の底打ちにより景況感が回復、米国を中心に総じて底堅い動きとなりました。当社は資金調達の基本方針に則り、金融機関との長期に亘る良好な関係や公的金融機関による各種施策を活用して必要資金の調達を着実に実行、また、資本性を有する調達手段である劣後特約付シンジケートローンでの調達により、財務健全性の向上にも努めました。しかしながら、今後の米国新政権が掲げる政策の進捗状況や、中東、東アジアを巡る地政学リスクの高まり等、金融情勢の先行きに不透明感が残ることから、流動性については引続き注視していく必要があると認識しています。

上述資金調達実行の結果、当連結会計年度末における有利子負債は4兆8,016億円(前連結会計年度末比911億円増)、連結有利子負債に占める長期債務の比率は、93.7%となりました。このうち、5,550億円は劣後特約付シンジケートローンで、格付機関は、残高の50%である2,775億円を資本と同等に扱っています。また、当連結会計年度末の長期債務の返済年限別内訳は次のとおりです。当連結会計年度末の長期債務の内訳と債務残高の利率については、連結財務諸表注記事項15.「金融債務及び営業債務等に関する開示」を参照願います。

当連結会計年度末の株主資本(親会社の所有者に帰属する持分合計)は3兆7,322億円となり前連結会計年度末比で3,525億円増加しました。ネット有利子負債は3兆2,821億円となり同671億円増加、ネットDERは前連結会計年度末の0.95倍から0.88倍へ0.07ポイント低下しました。

また流動比率は、前連結会計年度末の167.3%に対し当連結会計年度末は177.3%となっています。

以上のような数値、及び資金調達環境から判断すると、当社の財務の健全性は引き続き確保されており、2018年3月期よりはじまる新中期経営計画に沿った投融資を含む当社の円滑な事業活動を行う上で、現時点で大きな支障はないと認識しています。

当社及び連結子会社は、主として第三者及び関連当事者のために、各種の支払保証を行っていますが、これらの保証において当社及び連結子会社の流動性に実質的な影響を及ぼすものはありません。将来の契約履行義務並びに保証等については連結財務諸表注記事項24.「偶発債務」を参照願います。

当社及び連結子会社は、個別プロジェクト案件等に対するノンリコースファイナンスなどを除き、金融機関との重要な金融取引において、期限の利益喪失となり得る財務比率制限、担保提供制限、追加債務負担制限、利益処分の制限等の財務制限条項を含む契約を締結しないことを基本方針としていることもあり、これらの財務制限条項において重要なものはありません。

連結子会社や持分法適用会社からの配当受取に関しては、その配当の有無が当社の流動性に大きな影響を与えるという状況にはないと認識しております。また、当該連結子会社及び持分法適用会社に適用される現地法制に照らして適切な純資産や配当可能利益がある限り、配当等による資金の受領を制限する契約または法制上の制限として重要なものはありません(一般的な源泉課税並びに現地税法に基づくその他の税金を除く)。

なお、当社及び連結子会社は、翌連結会計年度において、確定給付型年金制度に107億円を拠出する見込みです。

④投融資と財務政策

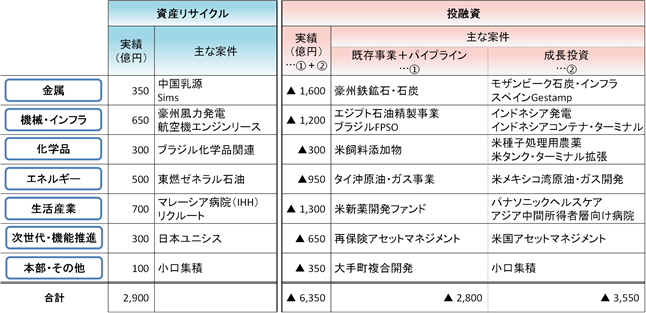

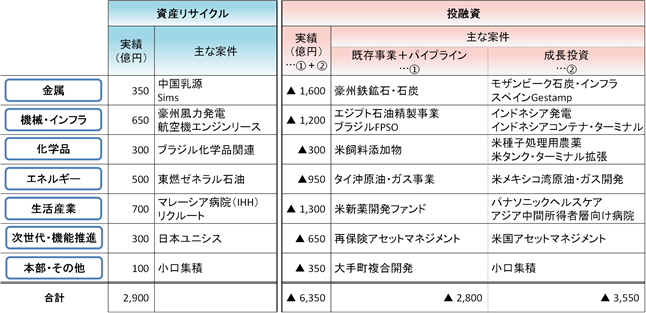

当連結会計年度の基礎営業キャッシュ・フローは、約4,950億円の資金獲得となりました。資産リサイクルは、約2,900億円の資金獲得となり、基礎営業キャッシュ・フローと合わせ、合計約7,850億円の資金を獲得しました。一方で、約6,350億円の投融資(*)を実行しました。この内、既存事業及びパイプライン案件への投融資額は約2,800億円となり、新規事業への投融資額は約3,550億円となりました。当連結会計年度のキャッシュ・フロー詳細については、後述の⑥ キャッシュ・フローの状況を参照願います。

(*)当社は全社の投融資を、定期預金の増減を除外した投資キャッシュ・フローにより把握することとしています。

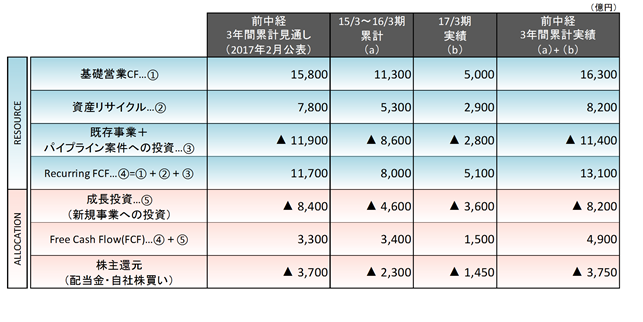

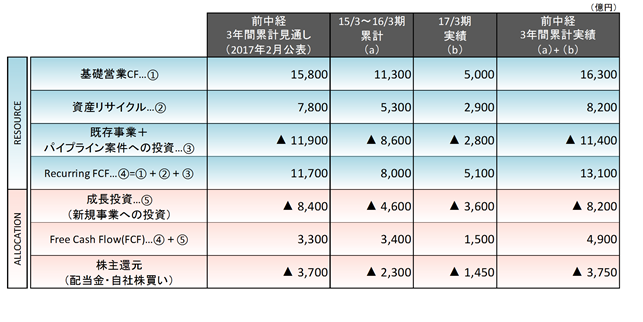

前中期経営計画期間3年累計では、Recurring Free Cash Flow(経常的なフリーキャッシュ・フロー)は約1兆3,100億円となり、成長投資への資金支出約8,200億円を差し引くと、フリーキャッシュ・フローは約4,900億円の獲得となり、前中期経営計画の目標であったフリーキャッシュ・フローの黒字化を達成しました。また、株主還元の約3,750億円を差し引いた株主還元後のフリーキャッシュ・フローも約1,150億円の黒字となりました。前中期経営計画期間は、商品市況の下落による基礎営業キャッシュ・フローへの影響がありましたが、投資規律の徹底により投資を厳選したことからフリーキャッシュ・フローの黒字化を達成し、また株主還元では、配当約3,275億円に加え約475億円の自己株式取得を実施し、「成長投資」と「株主還元」をバランス良く両立させました。

新中期経営計画については、3「経営方針、経営環境及び対処すべき課題等 (3)新中期経営計画「Driving Value Creation」を参照願います。既存の債務からの再調達については、前述の①資金調達の基本方針、及び② 資金調達手段を参照願います。

新中期経営計画については、3「経営方針、経営環境及び対処すべき課題等 (3)新中期経営計画「Driving Value Creation」を参照願います。既存の債務からの再調達については、前述の①資金調達の基本方針、及び② 資金調達手段を参照願います。

なお、最新のキャッシュ・フロー配分見通し(新中期経営計画3年間累計)には投融資の実行を決定していない案件が多く含まれており、これらの進捗は実際のキャッシュ・フローの状況及び財政状態に影響を与えます。

⑤資産及び負債並びに資本

2017年3月末の総資産は11兆5,010億円となり、2016年3月末の10兆9,105億円から5,905億円増加しました。

流動資産合計は4兆4,747億円となり、2016年3月末の4兆2,867億円から1,880億円増加しました。化学品セグメント、機械・インフラセグメント、米州セグメントにおける取扱数量の増加を主因に、営業債権及びその他の債権が1,315億円増加しました。また、鉄鋼製品セグメント及び生活産業セグメントにおける取扱数量の増加を主因に、棚卸資産が558億円増加しました。

流動負債は2兆5,240億円となり、2016年3月末の2兆5,628億円から388億円減少しました。営業債権及びその他の債権の増加に対応し、営業債務及びその他の債務が965億円増加しましたが、借入金の返済により、短期債務が486億円、一年以内に返済予定の長期債務が1,309億円それぞれ減少しました。

これらにより流動資産と流動負債の差額である運転資本(Working Capital)は1兆9,507億円となり、2016年3月末の1兆7,239億円から2,268億円増加しました。

非流動資産合計は7兆263億円となり、2016年3月末の6兆6,238億円から4,025億円増加しました。主な要因は以下のとおりです。(括弧内はオペレーティング・セグメント)

・持分法適用会社に対する投資は2兆7,417億円となり、2016年3月末の2兆5,153億円から2,264億円増加しました。主な要因は、以下のとおりです。

- 医療機器メーカーであるパナソニックヘルスケアホールディングスへの22%出資により541億円増加(生活産業)

- スペインの自動車プレス部品メーカーであるGestamp Automociónへの出資参画を目的としたGestamp 2020への25%出資による資金支出に伴い511億円増加(鉄鋼製品)

- 米国アセットマネジメント事業への出資による資金支出に伴い392億円増加(次世代・機能推進)

- インドネシアのIPP事業会社の持分追加取得による増加(機械・インフラ)

- スクラップ事業会社のSims Metal Managementが、その他の投資に区分変更されたことにより減少(金属資源)

- 当期における持分法による投資損益の見合いで1,706億円増加した一方、持分法適用会社からの受取配当金受領により1,478億円減少

2017年3月末及び2016年3月末における持分法適用会社に対する投資をオペレーティング・セグメント別に見ると以下のとおりです。

・その他の投資は1兆3,372億円となり、2016年3月末の1兆1,797億円から1,575億円増加しました。主な要因は、以下のとおりです。

- 主にコスト削減によりLNGプロジェクトに対する投資の公正価値が増加(エネルギー)したことを主因に、FVTOCIの金融資産の公正価値評価が1,724億円増加

- 持分法適用会社であったSims Metal Managementにつき、その他の投資に区分変更されたことにより増加(金属資源)

- アジア最大手の中間所得層向け病院グループの持株会社である米国International Columbia U.S.の株式取得により114億円増加(生活産業)

- 東燃ゼネラル石油株式の売却により336億円減少(エネルギー)

・営業債権及びその他の債権(非流動)は4,771億円となり、2016年3月末の3,822億円から949億円増加しました。主な要因は以下のとおりです。

- モザンビークにおけるモアティーズ炭鉱及びナカラ回廊鉄道・港湾インフラ事業に対する融資により811億円増加(金属資源)

- エジプト石油精製事業への融資により224億円増加(機械・インフラ)

・有形固定資産は1兆8,235億円となり、2016年3月末の1兆9,384億円から1,149億円の減少となりました。主な要因は以下のとおりです。

- 米国シェールガス・オイル事業で206億円減少(為替変動の影響による15億円の減少を含む)(エネルギー)

- 豪州鉄鉱石生産事業で199億円減少(為替変動の影響による27億円の減少を含む)(金属資源)

- 米国シェールガス・オイル事業以外の石油・ガス生産事業で196億円減少(為替変動の影響による11億円の減少を含む)(エネルギー)

なお、有形固定資産の2017年3月末及び2016年3月末の残高をオペレーティング・セグメント別に見ると以下のとおりです。

また、2017年3月末及び2016年3月末においてオペレーティング・リースに供されている有形固定資産の内訳は次のとおりです。

・投資不動産は1,798億円となり、2016年3月末の1,478億円から320億円増加しました。大手町一丁目2番地区の一体開発事業により357億円増加しました(その他)。

・無形固定資産は1,687億円となり、2016年3月末の1,575億円から112億円増加しました。麦用種子処理殺菌剤の事業資産買収により159億円増加しました(化学品)。

非流動負債合計は4兆9,869億円となり、2016年3月末の4兆6,812億円から3,057億円の増加となりました。借入金の返済による減少があった一方、劣後特約付シンジケートローン5,550億円の調達を主因に、長期債務(一年以内返済予定分を除く)が2,705億円増加しました。

親会社の所有者に帰属する持分合計は3兆7,322億円となり、2016年3月末の3兆3,797億円から3,525億円増加しました。主な要因は、以下のとおりです。

・利益剰余金は、2,359億円の増加となりました。

・その他の資本の構成要素は1,674億円増加しました。

- 主にコスト削減と割引率の変更によりLNGプロジェクトに対する投資の公正価値が増加したことを主因に、FVTOCIの金融資産が1,237億円増加

- 円に対する伯レアル高の進行を主因に、外貨換算調整勘定が282億円増加

・自社株式の取得を実施したことなどにより、株主資本の減算項目となる自己株式は484億円増加しました。

⑥キャッシュ・フローの状況

営業活動によるキャッシュ・フロー

営業活動によるキャッシュ・フローは4,042億円の資金獲得となり、前期の5,870億円の資金獲得から1,828億円の減少となりました。

営業活動に係る資産・負債(Working Capital)の増減によるキャッシュ・フローは、棚卸資産の増加による影響を主因に、906億円の資金支出となり、前期の1,153億円の資金獲得との比較では、2,059億円の資金支出の増加となりました。

営業活動によるキャッシュ・フローから営業活動に係る資産・負債の増減によるキャッシュ・フローを除いた基礎営業キャッシュ・フローは4,948億円となり、前期の4,717億円から231億円の増加となりました。

・減価償却費及び無形資産等償却費は1,933億円となり、前期の2,532億円から599億円減少しました。

・持分法適用会社からの配当金を含む配当金の受取額は1,947億円となり、前期の2,202億円から255億円減少しました。

基礎営業キャッシュ・フローのオペレーティング・セグメント別の内訳は以下のとおりです。

投資活動によるキャッシュ・フロー

投資活動によるキャッシュ・フローは3,533億円の資金支出となり、前期の4,081億円の資金支出から548億円の資金支出の減少となりました。当期の内訳は以下のとおりです。(括弧内はオペレーティング・セグメント)

・持分法適用会社に対する投資等の取得及び売却・回収の純額は、2,268億円の資金支出となりました。主な支出及び回収は以下のとおりです。

- 医療機器メーカーであるパナソニックヘルスケアホールディングスへの22%出資による資金支出541億円(生活産業)

- モザンビークにおけるモアティーズ炭鉱及びナカラ回廊鉄道・港湾インフラ事業に対する投融資による資金支出539億円(金属資源)

- スペインの自動車プレス部品メーカーであるGestamp Automociónへの出資参画を目的としたGestamp 2020への25%出資による資金支出511億円(鉄鋼製品)

- 米国アセットマネジメント事業への出資による資金支出392億円(次世代・機能推進)

- インドネシアのIPP事業会社の持分追加取得による資金支出(機械・インフラ)

- ブラジル向けFPSOリース事業への投融資による資金支出133億円(機械・インフラ)

- MBK Healthcare Partnersを通じて投資するIHH Healthcare Berhad株式の一部売却による資金回収249億円(生活産業)

- ブラジル化学品関連事業の持分売却による資金回収240億円(化学品)

- 中国水事業会社Galaxy NewSpringの持分売却による資金回収102億円(機械・インフラ)

・その他の投資の取得及び売却・償還の純額は、722億円の資金回収となりました。主な回収及び支出は以下のとおりです。

- 東燃ゼネラル石油株式の売却による430億円の資金回収(エネルギー)

- 豪州風力発電事業会社の売却による126億円の資金回収(アジア・大洋州)

- リクルートホールディングス株式の売却による110億円の資金回収(生活産業)

- 日本ユニシス株式の売却による104億円の資金回収(次世代・機能推進)

- 米メキシコ湾沖合の石油・ガス事業取得による資金支出(エネルギー)

・長期貸付金の増加及び回収の純額は377億円の資金支出となりました。主な支出は以下のとおりです。

- モザンビークにおけるモアティーズ炭鉱及びナカラ回廊鉄道・港湾インフラ事業取得により282億円の資金支出(金属資源)

- エジプト石油精製事業への融資224億円による資金支出(機械・インフラ)

・有形固定資産等及び投資不動産の取得及び売却の純額は、1,520億円の資金支出となりました。主な支出及び回収は以下のとおりです。

- 米国シェールガス・オイル事業以外の石油・ガス生産事業合計で628億円の資金支出(エネルギー)

- 大手町一丁目2番地区の一体開発事業で245億円の資金支出(その他)

- 豪州鉄鉱石事業合計で119億円の資金支出(金属資源)

- 三井物産都市開発の国内ビル売却による資金回収105億円(生活産業)

- リース用航空機エンジン売却による資金回収102億円(米州)

これらの結果、営業活動によるキャッシュ・フローと投資活動によるキャッシュ・フローの合計であるフリーキャッシュ・フローは509億円の資金回収となりました。

当期及び前期における上述の投資活動によるキャッシュ・フローをオペレーティング・セグメント別に見ると以下のとおりです。

投資活動によるキャッシュ・フロー(オペレーティング・セグメント別)

財務活動によるキャッシュ・フロー

財務活動によるキャッシュ・フローは503億円の資金支出となり、前期の505億円の資金支出から2億円の資金支出の減少となりました。当期は、借入金の返済による資金支出があった一方、劣後特約付シンジケートローン5,550億円の調達を主因に、長期債務の増加及び回収の純額は1,968億円の資金獲得がありました。一方、配当金支払いによる1,022億円の資金支出があったほか、自己株式の取得による486億円の資金支出がありました。

当期の資金調達状況については、前述の②資金調達手段の頁を参照願います。

(4)重要な判断を要する会計方針及び見積り

重要な判断を要する会計方針及び見積りとは、会社の財政状態や経営成績に重要な影響を及ぼす会計方針及び会計上の見積りであり、かつ本質的に不確実な事柄に関する経営者の重要な、或いは主観的な判断を反映させることを要するものです。

IFRSに基づく連結財務諸表の作成にあたっては、経営者の判断の下、一定の前提条件に基づく見積りが必要となる場合がありますが、この前提条件の置き方などにより、連結財政状態計算書上の資産及び負債、連結損益計算書上の収益及び費用、または開示対象となる偶発債務などに重要な影響を及ぼすことがあります。

以下の各項目は、その認識及び測定にあたり、経営者の重要な判断及び会計上の見積りを必要とするものです。

非金融資産及び持分法適用会社に対する投資の減損損失及び減損損失の戻入

・前連結会計年度及び当連結会計年度における、有形固定資産、暖簾及び耐用年数を確定できない無形資産を除く無形資産の減損損失計上額は1,007億円及び52億円です。また、前連結会計年度における同資産の減損損失の戻入額は118億円であり、当連結会計年度における同資産の減損損失の戻入額は発生しておりません。前連結会計年度末及び当連結会計年度末における減価償却累計額及び減損損失累計額控除後の帳簿価額は2兆1,704億円及び2兆991億円です。

・前連結会計年度及び当連結会計年度における、持分法適用会社に対する投資の減損損失計上額に重要性はありません。また、前連結会計年度における同資産の減損損失の戻入額は124億円であり、当連結会計年度における同資産の減損損失の戻入額は発生しておりません。前連結会計年度末及び当連結会計年度末における持分法適用会社に対する投資の帳簿価額は2兆5,153億円及び2兆7,417億円です。

・非金融資産の減損損失及び減損損失の戻入(持分法適用会社に対する投資を含む)は、当社の連結損益計算書上の当期利益に対し重要な影響を及ぼすことがあります。

・減損損失は主に連結子会社における事業環境の悪化に伴う収益性の低下、事業内容見直し、及び持分法適用会社に対する投資の市場価格の下落などによるものです。

・非金融資産の減損の兆候の有無の判定を行い、減損の兆候があると判断された場合には、資産または資金生成単位の回収可能価額を算定し、回収可能価額が帳簿価額を下回っている場合に、差額を減損損失として認識しています。

・回収可能価額は処分費用控除後の公正価値と使用価値のうち、いずれか高い金額としています。

・公正価値は市場性のある持分法適用会社に対する投資の場合は市場価格を、それ以外の場合は独立の第三者による評価結果を使用するなど、市場参加者間の秩序ある取引において成立し得る価格を合理的に見積り算定しております。

・使用価値の算定に使用される将来キャッシュ・フローは、経営者により承認された経営計画や、それが入手できない場合は直近の非金融資産の状況を反映した操業計画に基づいて見積っています。この将来キャッシュ・フローの見積り方法として、以下の例があげられます。

- 不動産について、直近の近隣不動産売却価額や賃料が合理的な期間継続するという前提を置く。

- 工場設備にて製造している製品の将来にわたる一定期間の販売価格を、過去に於ける同期間の平均値やアナリストの分析資料等を勘案して見積る。

- 石炭・原油等の資源事業に関わる開発設備及び鉱業権について、直近の確認埋蔵量等に基づく生産計画に沿って当該資産を使用して生産され、減損判定時点における先物価格を基にした価格、第三者による予想価格、もしくは長期販売契約上の販売価格で売却される前提を置く。

- 顧客関係について、将来の一定期間の収益につき、過去に於ける収益への貢献度、解約率、及びアナリストの市況予想等を勘案して見積る。

・使用価値の計算においては、割引率は、資金生成単位の固有のリスクを反映した市場平均と考えられる収益率を合理的に反映する率を使用しています。

・非金融資産は、その性質や、所在地、所有者、操業者、収益性等の操業環境が異なるため、将来キャッシュ・フローの想定や、割引率の算定において考慮すべき各種の要因は、個別の非金融資産ごとに異なります。

・過年度に認識した減損損失が、もはや存在しない又は減少している可能性を示す兆候の有無に関して、期末日に判定を行っております。こうした兆候が存在する場合、当社及び連結子会社は資産または資金生成単位の回収可能価額の見積りを行い、最後に減損損失が認識されて以降、資産の回収可能価額の決定に用いた仮定に変更がある場合にのみ、過去に認識した減損損失を連結損益計算書上の利益として戻入れております。

暖簾の減損

・前連結会計年度における暖簾減損損失計上額は63億円であり、当連結会計年度における暖簾減損損失計上額に重要性はありません。また、対応する前連結会計年度末及び当連結会計年度末における帳簿価額は692億円及び685億円です。

・暖簾は、企業結合のシナジーから便益を享受できると期待される資金生成単位または資金生成単位グループに配分し、年一回及び減損の兆候を示す事象が発生した時点で、減損テストを実施しています。

・減損テストでは、暖簾及び暖簾を配分した資金生成単位または資金生成単位グループの帳簿価額合計を回収可能価額と比較し、帳簿価額合計が回収可能価額を上回る場合に、その差額を減損損失として認識します。回収可能価額の見積りは、非金融資産の減損と同様の見積り方法を用いております。

公正価値で測定する市場性ない資本性金融資産

・公正価値で測定する市場性ない資本性金融資産については、主に評価差額をその他の包括利益に認識することを選択しています。前連結会計年度末及び当連結会計年度末における、市場性ないFVTOCIの金融資産の公正価値はそれぞれ5,610億円及び6,460億円です。

・公正価値で測定する市場性ないFVTOCIの金融資産については、主に割引キャッシュ・フロー法、類似企業比較法またはその他の適切な評価方法を用いて評価しており、経営者が金額的重要性が高いと判断する場合には、外部の評価専門家の評価を利用しています。

・また、割引キャッシュ・フロー法に使用される将来キャッシュ・フローは、非金融資産及び持分法に対する投資の減損と同様に、経営者により承認された経営計画などに基づいて見積っています。これらの見積りや仮定は、当社の連結包括利益計算書上のその他の包括利益に重要な影響を及ぼすことがあります。

繰延税金資産の回収可能性

・繰延税金資産の回収可能性の判断の変更に伴う繰延税金資産の減額は、当社の連結損益計算書上の当期利益に重要な影響を及ぼすことがあります。前連結会計年度末及び当連結会計年度末における繰延税金資産残高は、それぞれ2,223億円及び2,657億円です。

・当社は、繰延税金資産の回収可能性の評価を、有税償却に関する無税化の実現可能性や当社及び子会社の課税所得の予想など、現状入手可能な全ての将来情報を用いて判断しています。経営者は、回収可能と見込めないと判断した部分を除いて繰延税金資産を計上していますが、将来における課税所得の見積りの変更や、法定税率の変更などにより、回収可能額が変動する可能性があります。繰延税金資産の回収可能性の評価にあたり考慮している要因は次のとおりです。

- 将来減算一時差異については繰延税金資産の計上とともに回収可能時期の見積りを行います。有価証券及び税務上償却されない固定資産の減損に係る繰延税金資産について、売却など処分の見込みのない場合、繰延税金資産の回収可能性が見込めないものとして繰延税金資産を計上しておりません。

- 関係会社の将来減算一時差異や税務上の繰越欠損金等に係る繰延税金資産について回収可能性の評価を行います。このうち、近年に重要な税務上の欠損金を計上しており、かつ、当期も重要な税務上の欠損金が見込まれる関係会社については、納税主体の事業の特性に基づく将来課税所得発生の確実性及び所在地国における税務上の欠損金の失効期限等を勘案し、将来減算一時差異や税務上の繰越欠損金等に係る繰延税金資産の回収可能性の有無を判断しています。

- 2010年3月期より、国税である法人税の申告において当社及び国内の100%出資子会社からなる企業グループを一つの課税単位とする連結納税制度を適用しており、国税については、当該連結納税グループの課税所得と実行可能なタックス・プランニングを考慮し、個別に繰延税金資産の回収可能性の見積りを行っています。その結果、回収が見込まれないと判断した部分に対しては繰延税金資産を計上しておりません。なお、地方税については、連結納税制度の対象となっていないため、個社の課税所得に基づき、回収可能性の判断を行っており、その結果、回収が見込まれないと判断した部分に対しては繰延税金資産を計上しておりません。

- 2012年3月に豪州において拡大石油資源利用税が導入されました。同税制は2010年5月1日現在で保有する対象事業資産の税務上の簿価を同時点の時価まで引き上げ、将来的にその償却額を税務上損金算入する市場価値法を認めています。連結子会社及び持分法適用会社は、この市場価値法を適用し、対象事業資産の会計上の簿価と時価に引き上げられた税務上の簿価との差異について繰延税金資産を計上するとともに、資源価格等の前提や同税制上の繰越欠損金に対し法定利率を乗じることにより発生が見込まれる増加額等を考慮した上で、回収が見込めないと判断した部分については繰延税金資産を計上しておりません。

石油・ガス産出活動及び鉱物採掘活動における埋蔵量の見積り

・埋蔵量は、当社及び連結子会社が保有している権益に対応した経済的かつ法的に採掘可能な生産物として見積られた量です。埋蔵量を算出するための見積り及び前提は以下の地質学的、技術的、経済的要因によって左右されます。

- 地質学的要因:鉱物の分量、品位等

- 技術的要因:生産技術、回収率、生産費用、輸送費用等

- 経済的要因:生産物の需要、価格、為替レート等

・埋蔵量の見積りに使用される経済的な前提は毎期変動し、かつ一連の生産活動の中で地質データの更新が行われることにより埋蔵量の見積り額は毎期変動することになります。報告された埋蔵量の変動は、当社及び連結子会社の経営成績及び財政状態に対して各種の影響を及ぼします。具体的には、

- 埋蔵量の変更に伴う将来キャッシュ・フローの見積りの変動により保有資産が減損する可能性があります。

- 生産高比例法の分母の変動または経済的耐用年数の変動に伴い、連結損益計算書上の当該事業に係る減価償却費が変動する可能性があります。

- 埋蔵量の見積りの変更が生産設備の廃棄や、原状回復義務、環境関係の資産除去債務の発生時期及び債務金額の増減に影響を与える可能性があります。

確定給付費用及び確定給付制度債務

・従業員の確定給付費用及び確定給付制度債務は、割引率、退職率及び死亡率など年金数理計算上の基礎率に基づき見積られています。IFRSでは、実績と見積りとの差はその他の包括利益として認識後、即時に利益剰余金に振替えられるため、包括利益及び利益剰余金に影響を及ぼします。経営者は、この数理計算上の仮定を適切であると考えていますが、実績との差異や仮定の変動は将来の確定給付費用及び確定給付制度債務に影響します。

・当社及び連結子会社の割引率は、各年度の測定日における高格付けの固定利付社債もしくは日本の長期国債の利回りに基づき決定しています。各測定日に決定した割引率は、測定日現在の確定給付制度債務及び翌年度の純期間費用を計算するために使用されます。

・確定給付費用及び確定給付制度債務に関する見積りや前提条件については連結財務諸表注記事項18.「従業員給付」を参照願います。

(1)経営者の検討における重要な指標について

当社及び連結子会社の財政状態、経営成績及びキャッシュ・フローは、4「事業等のリスク」に述べる各項目の影響を受けますが、当連結会計年度末において当社の経営者は、財政状態、経営成績及びキャッシュ・フローの動向を検討する上で、以下の指標が有用であると考えます。

①売上総利益、持分法による投資損益、EBITDA(*1)及び当期利益(損失)(親会社の所有者に帰属)

当社及び連結子会社は様々な商品と地域にわたる幅広い事業活動を展開し、そのリスク・リターンの形態も仲介取引から金属資源・エネルギーの権益事業まで多岐にわたります。当社及び連結子会社の経営成績及び事業の進捗を把握する上で、オペレーティング・セグメント別の売上総利益、持分法による投資損益、EBITDA及び当期利益(損失)(親会社の所有者に帰属)の変動要因に係る分析を重視しています。

なお、当社及び連結子会社では、業績測定に係る基本指標として当期利益(損失)(親会社の所有者に帰属)を用いることに加え、2015年3月期より、経常的な収益力の測定を目的にEBITDAを導入しましたが、EBITDAには、持分法適用会社における減損損失等が算入されること、キャッシュ創出力を測定する指標として後述の基礎営業キャッシュ・フローがより相応しいことを勘案し、2018年3月期より、EBITDAの測定を取り止めます。

(*1)EBITDAは、連結損益計算書の売上総利益、販売費及び一般管理費、受取配当金、持分法による投資損益、並びに連結キャッシュ・フロー計算書の減価償却費及び無形資産等償却費の合計として算定しています。

②金属資源・エネルギーの価格及び需給の動向

当社及び連結子会社の経営成績に占める金属資源・エネルギー関連事業の重要性が高いことから、金属資源・エネルギーの市況及び持分生産量は、経営成績の重要な変動要因になります。金属資源・エネルギーの価格及び需給の動向に関する詳細については、「3 経営方針、経営環境及び対処すべき課題等 (2)経営環境」及び「(2)経営成績に係る検討と分析 ③各オペレーティング・セグメントにおける経営成績」内の金属資源セグメント及びエネルギーセグメントの該当箇所を参照願います。

③キャッシュ・フロー水準、資本効率及び財務レバレッジ

前中期経営計画(2014年5月公表)において、キャッシュ創出力を測定し資金再配分の原資を示す指標として、基礎営業キャッシュ・フロー(*2)を導入しており、2018年3月期から始まる新中期経営計画(2017年5月公表)でも、引き続き、基礎営業キャッシュ・フローを重要な経営指標としております。

当社は、資本効率と資金調達に係わる安定性の観点から、株主資本(*3)の水準、並びに負債・資本構成の方針を定期的に策定し、その履行状況を検証しています。同時に個々の事業における環境の悪化に起因する想定損失の最大額に対するリスクバッファーの観点から株主資本の規模を検証しているほか、既存の有利子負債の再調達に加え、債務格付けの維持向上と資金調達上の安定性確保の観点から、財務レバレッジに留意しています。当社の資本管理については連結財務諸表注記事項8.「金融商品及び関連する開示 (6)リスク関連」を、財務戦略については「(3)流動性と資金調達の源泉」を参照願います。

(*2)基礎営業キャッシュ・フローは、営業活動によるキャッシュ・フローから営業活動に係る資産・負債の増減によるキャッシュ・フローを除いた金額として算出されます。

(*3)連結財政状態計算書の親会社の所有者に帰属する持分合計を指します。

(2)経営成績に係る検討と分析

①連結損益計算書項目

収益

IFRSにおける収益は、商品販売や役務提供におけるリスクとリターンの帰属度合によって、売先に対する請求金額の総額で表示されるものと、対応する原価と相殺後の純額で表示されるものに区分されます。

・総額で収益表示される取引は、当該取引に関するリスクとリターンが主として契約当事者たる当社及び連結子会社に帰属する取引であり、商品販売または役務提供の主たる履行義務を負担する取引や、在庫リスクを負担する取引などが該当します。

・純額で収益表示される取引は、商品供給者及び役務提供者の実質的な代理人として販売取引を行う場合など、当社及び連結子会社に対するリスクとリターンの帰属度合が低い取引であり、手数料が取引量または取引額に対し定額または定率で定められている取引などが該当します。

当連結会計年度(当期)の収益は4兆3,640億円となり、前連結会計年度(前期)の4兆7,597億円から3,957億円(8.3%)の減少となりました。当社は、収益を商品販売による収益、役務提供による収益、その他の収益に分類し、対応する原価を区分表示しています。オペレーティング・セグメント別の収益を収益の区分に分類すると以下のとおりです。

| セグメント (単位:億円) | 当期 | 前期 | 増減 | |||||||||

| 商品販売による 収益 | 役務提供による 収益 | その他の 収益 | 合計 | 商品販売による 収益 | 役務提供による 収益 | その他の 収益 | 合計 | 商品販売による 収益 | 役務提供による 収益 | その他の 収益 | 合計 | |

| 鉄鋼製品 | 683 | 233 | 0 | 916 | 877 | 233 | 1 | 1,111 | △194 | 0 | △1 | △195 |

| 金属資源 | 7,266 | 65 | 2 | 7,333 | 6,780 | 75 | 1 | 6,856 | 486 | △10 | 1 | 477 |

| 機械・ インフラ | 2,302 | 966 | 676 | 3,944 | 2,313 | 1,086 | 753 | 4,152 | △11 | △120 | △77 | △208 |

| 化学品 | 7,126 | 369 | △1 | 7,494 | 7,717 | 374 | △1 | 8,090 | △591 | △5 | 0 | △596 |

| エネルギ- | 4,563 | 54 | 31 | 4,648 | 6,492 | 56 | 179 | 6,727 | △1,929 | △2 | △148 | △2,079 |

| 生活産業 | 8,086 | 1,472 | 123 | 9,681 | 9,019 | 1,325 | 68 | 10,412 | △933 | 147 | 55 | △731 |

| 次世代・ 機能推進 | 272 | 755 | 238 | 1,265 | 331 | 733 | 331 | 1,395 | △59 | 22 | △93 | △130 |

| 米州 | 6,341 | 210 | 163 | 6,714 | 6,709 | 198 | 224 | 7,131 | △368 | 12 | △61 | △417 |

| 欧州・ 中東・ アフリカ | 793 | 161 | 0 | 954 | 872 | 181 | 0 | 1,053 | △79 | △20 | 0 | △99 |

| アジア・ 大洋州 | 898 | 179 | 1 | 1,078 | 917 | 197 | 0 | 1,114 | △19 | △18 | 1 | △36 |

| 合計 | 38,330 | 4,464 | 1,233 | 44,027 | 42,027 | 4,458 | 1,556 | 48,041 | △3,697 | 6 | △323 | △4,014 |

| その他 | 4 | 63 | 15 | 82 | 0 | 10 | 16 | 26 | 4 | 53 | △1 | 56 |

| 調整・ 消去 | 2 | △468 | △3 | △469 | △1 | △469 | 0 | △470 | 3 | 1 | △3 | 1 |

| 連結合計 | 38,336 | 4,059 | 1,245 | 43,640 | 42,026 | 3,999 | 1,572 | 47,597 | △3,690 | 60 | △327 | △3,957 |

商品販売による収益

商品販売による収益は、総額で表示される商品販売取引からの収益であり、主に以下の取引により稼得されます。

・契約の当事者として行う多種多様な商品の販売

・金属、化学品、食料、機械などの幅広い製品の製造販売

・鉄鉱石、銅、石炭、石油・ガスなどの資源開発

・不動産の開発・販売

商品販売による収益は3兆8,336億円となり、前期の4兆2,026億円から3,690億円(8.8%)減少しました。

役務提供による収益

役務提供による収益には、契約の当事者及び代理人として関わる様々な商品売買取引に関する手数料及び売買差益が含まれています。具体的には、以下の取引があげられます。

・物流ロジスティクスサービス、情報通信サービス、技術支援などの多種多様な役務提供に対する対価として手数料を受け取る取引

・売先と買先が予め特定された取引において契約の当事者として商品の売値と買値の差額を損益として計上する取引、製造家と需要家の契約締結斡旋や商品受渡の支援を行う取引

役務提供による収益は4,059億円となり、前期の3,999億円から60億円(1.5%)増加しました。

その他の収益

その他の収益には、主として、トレーディング目的で行われた商品デリバティブ取引と金融デリバティブ取引に係る収益、不動産、鉄道車両、船舶、航空機並びに機械装置などのリース取引に係る収益、並びに一般顧客向け金融に係る収益が含まれています。

その他の収益は1,245億円となり、前期の1,572億円から327億円(20.8%)減少しました。

売上総利益

売上総利益は7,193億円となり、前期の7,266億円から73億円(1.0%)の減益となりました。主に金属資源セグメントで増益となった一方、エネルギーセグメント及び米州セグメントで減益となりました。

詳細に係わる検討と分析は、「③各オペレーティング・セグメントにおける経営成績」を参照願います。

その他の収益・費用

販売費及び一般管理費

販売費及び一般管理費は5,390億円の負担となり、前期の5,660億円から270億円(4.8%)の負担減となりました。

変動の内訳を社内管理上の費目別に見ると以下のとおりです。

(単位:億円)

| 費目別内訳 | 人件費 | 福利費 | 旅費 交通費 | 交際費 会議費 | 通信情報費 |

| 当期 | 2,838 | 130 | 281 | 67 | 474 |

| 前期 | 2,872 | 150 | 329 | 80 | 485 |

| 増減額(*) | △34 | △20 | △48 | △13 | △11 |

| 費目別内訳 | 借地借家料 | 減価償却費 | 租税公課 | 貸倒引当金 繰入額 | 諸雑費 | 合計 |

| 当期 | 271 | 134 | 108 | 92 | 995 | 5,390 |

| 前期 | 274 | 148 | 144 | 99 | 1,079 | 5,660 |

| 増減額(*) | △3 | △14 | △36 | △7 | △84 | △270 |

(*)△は負担減

変動の内訳をオペレーティング・セグメント別に見ると以下のとおりです。

(単位:億円)

| オペレーティング ・セグメント | 鉄鋼製品 | 金属資源 | 機械・ インフラ | 化学品 | エネルギー | 生活産業 | 次世代・ 機能推進 |

| 当期 | 295 | 326 | 1,144 | 619 | 474 | 1,381 | 520 |

| 前期 | 290 | 370 | 1,277 | 692 | 507 | 1,387 | 578 |

| 増減額(*) | 5 | △44 | △133 | △73 | △33 | △6 | △58 |

| オペレーティング ・セグメント | 米州 | 欧州・中東・ アフリカ | アジア・ 大洋州 | 合計 | その他 | 調整・消去 | 合計 |

| 当期 | 497 | 197 | 194 | 5,647 | 140 | △397 | 5,390 |

| 前期 | 627 | 197 | 204 | 6,129 | 123 | △592 | 5,660 |

| 増減額(*) | △130 | 0 | △10 | △482 | 17 | 195 | △270 |

(*)△は負担減

有価証券損益

有価証券損益は650億円の利益となり、前期の932億円の利益から282億円(30.3%)の減少となりました。当期は、主に金属資源セグメント及び次世代・機能推進セグメント、生活産業セグメントで有価証券利益を計上しました。前期は、主にエネルギーセグメント及び機械・インフラセグメント、次世代・機能推進セグメントで有価証券利益を計上しました。

固定資産評価損益

固定資産評価損益は57億円の損失となり、前期の890億円の損失から833億円(93.6%)の改善となりました。当期は、小口の集積です。前期は、主にエネルギーセグメント及び金属資源セグメントで減損損失を計上しました。

有形固定資産の減損損失については、連結財務諸表注記事項11.「有形固定資産 (2)減損損失」を参照願います。

固定資産処分損益

固定資産処分損益は110億円の利益となり、前期の117億円の損失から227億円の改善となりました。当期は、生活産業セグメントで固定資産処分益を計上しました。前期は、主に生活産業セグメントで固定資産処分益を計上した一方、エネルギーセグメントで固定資産除却損を計上しました。

雑損益

雑損益は99億円の利益となり、前期の321億円の損失から420億円の改善となりました。次世代・機能推進セグメントにおいて、商品デリバティブ取引に係る売上総利益に対応する為替損益が改善したほか、エネルギーセグメントなどで探鉱費が減少しました。また、前期に生活産業セグメントで暖簾の減損損失を計上した一方、当期に機械・インフラセグメントでIPP事業の取得価額に対する調整金を受領しました。

金融収益・費用

受取利息

受取利息は349億円となり、前期の316億円から33億円(10.4%)の増加となりました。

受取配当金

受取配当金は519億円となり、前期の547億円から28億円(5.1%)の減少となりました。主に、エネルギーセグメントで減少しました。

支払利息

支払利息は570億円となり、前期の510億円から60億円(11.8%)の負担増となりました。

当期及び前期における円及び米ドルの短期金利の水準は以下のとおりです(円は3ヶ月Tibor、米ドルは3ヶ月Liborの月末レートの単純平均)。

| 当期 | 前期 | |

| 円 | 0.06% | 0.16% |

| 米ドル | 0.87% | 0.42% |

持分法による投資損益

持分法による投資損益は1,706億円の利益となり、前期の1,320億円の損失から3,026億円の改善となりました。主に、金属資源セグメント及び機械・インフラセグメント、エネルギーセグメントで増益となりました。

詳細に係わる検討と分析は、「③各オペレーティング・セグメントにおける経営成績」を参照願います。

法人所得税

法人所得税は1,346億円の負担となり、前期の912億円の負担から434億円(47.6%)の負担増となりました。

法人所得税前利益は4,608億円となり、前期の243億円から4,365億円増加したことに伴い、対応する法人所得税が増加した一方、一部の持分法適用会社に対する税効果の取崩しがありました。

当期の実効税率は29.2%となり、前期の375.0%から、345.8ポイント減少しました。当期に上記の税効果の取崩しによる税率引下げ要因があった一方、前期には税効果を認識できない減損損失や固定資産処分損を多額に計上したことによる税率引上げ要因がありました。

当期利益(損失)

上記の結果、当期利益は3,262億円となり、前期の669億円の損失から3,931億円の改善となりました。

当期利益(損失)(親会社の所有者に帰属)

親会社の所有者に帰属する当期利益は3,061億円となり、前期の834億円の損失から3,895億円の改善となりました。

②EBITDA

当社ではEBITDAを用いて経常的な収益力を測定しています。

EBITDAは、連結損益計算書の売上総利益、販売費及び一般管理費、受取配当金、持分法による投資損益、並びに連結キャッシュ・フロー計算書の減価償却費及び無形資産等償却費の合計として算定しています。

| (単位:億円) | 当期 | 前期 | 増減 | ||

| EBITDA(a+b+c+d+e) (*) | 5,961 | 3,364 | +2,597 | ||

| 売上総利益 | a | 7,193 | 7,266 | △73 | |

| 販売費及び一般管理費 | b | △5,390 | △5,660 | +270 | |

| 受取配当金 | c | 519 | 547 | △28 | |

| 持分法による投資損益 | d | 1,706 | △1,320 | +3,026 | |

| 減価償却費及び無形資産等償却費 | e | 1,933 | 2,532 | △599 | |

(*)四捨五入差異により縦計が合わないことがあります(以下同様)。

③各オペレーティング・セグメントにおける経営成績

当期より生活産業セグメントの食糧及び食品事業の一部を化学品セグメントに、また、米州セグメントの一部を生活産業セグメントに移管しております。この変更に伴い、前期のオペレーティング・セグメント情報を修正再表示しております。

当期及び前期におけるにおける各オペレーティング・セグメント別のEBITDA及び前期からの増減は以下のとおりです。

| (単位:億円) | 当期 | 前期 | 増減 |

| 鉄鋼製品 | 95 | 109 | △14 |

| 金属資源 | 1,736 | △938 | +2,674 |

| 機械・インフラ | 727 | 292 | +435 |

| 化学品 | 388 | 325 | +63 |

| エネルギー | 1,642 | 2,101 | △459 |

| 生活産業 | 307 | 75 | +232 |

| 次世代・機能推進 | 53 | 125 | △72 |

| 米州 | 453 | 694 | △241 |

| 欧州・中東・アフリカ | 34 | 53 | △19 |

| アジア・大洋州 | 590 | 409 | +181 |

| 合計 | 6,025 | 3,245 | +2,780 |

| その他 | 10 | △5 | +15 |

| 調整・消去 | △74 | 124 | △198 |

| 連結合計 | 5,961 | 3,364 | +2,597 |

各オペレーティング・セグメントの経営成績に係る検討と分析は以下のとおりです。

鉄鋼製品

| (単位:億円) | 当期 | 前期 | 増減 | |

| EBITDA | 95 | 109 | △14 | |

| 売上総利益 | 313 | 320 | △7 | |

| 販売費及び一般管理費 | △295 | △290 | △5 | |

| 受取配当金 | 28 | 21 | +7 | |

| 持分法による投資損益 | 40 | 48 | △8 | |

| 減価償却費及び無形資産等償却費 | 10 | 10 | 0 | |

| 当期利益(親会社の所有者に帰属) | 69 | 63 | +6 | |

EBITDAは14億円の減少となりました。

・売上総利益は7億円の減益となりました。

・持分法による投資損益は8億円の減益となりました。

当期利益(親会社の所有者に帰属)は6億円の増益となりました。

金属資源

| (単位:億円) | 当期 | 前期 | 増減 | |

| EBITDA | 1,736 | △938 | +2,674 | |

| 売上総利益 | 1,736 | 987 | +749 | |

| 販売費及び一般管理費 | △326 | △370 | +44 | |

| 受取配当金 | 19 | 14 | +5 | |

| 持分法による投資損益 | △18 | △2,041 | +2,023 | |

| 減価償却費及び無形資産等償却費 | 326 | 472 | △146 | |

| 当期利益(損失)(親会社の所有者に帰属) | 1,380 | △1,625 | +3,005 | |

EBITDAは2,674億円の増加となりました。

・売上総利益は749億円の増益となりました。

- Mitsui Coal Holdingsは、石炭価格の上昇を主因に456億円の増益

- 豪州鉄鉱石生産事業は、鉄鉱石価格の上昇を主因に351億円の増益

・販売費及び一般管理費は44億円の負担減となりました。

・持分法による投資損益は2,023億円の増益となりました。

- チリの銅鉱山事業会社Inversiones Mineras Acruxは、前期の減損の反動を主因に、914億円の改善

- Valeparは、当期において減損を認識したものの、前期の減損の反動や、前期の外貨建負債評価損の反動及び当期の外貨建負債評価益、及び鉄鉱石価格の上昇を主因に、715億円の改善

- カセロネス銅鉱山を開発するMinera Lumina Copper Chileは、前期の減損の反動を主因に431億円の改善

- Robe River Mining Co.は、鉄鉱石価格の上昇を主因に64億円の増益

- Mitsui Raw Material Developmentは、前期の一過性損失の反動を主因に38億円の増益

- チリの銅鉱山事業会社Compañía Minera Doña Inés de Collahuasiは、コスト削減を主因に36億円の増益

- 連結子会社の損益の他セグメントへの配賦額が、アジア・大洋州セグメントと共同で保有する豪州石炭生産事業及び豪州鉄鉱石生産事業の価格上昇を主因に、180億円の増加

・減価償却費及び無形資産等償却費は146億円の減少となりました。

- Mitsui Coal Holdingsは、前期の減損に伴う減価償却費の減少を主因に104億円の減少

- 豪州鉄鉱石事業は、埋蔵量評価に伴う減価償却費の見直しを主因に43億円の減少

当期利益(損失)(親会社の所有者に帰属)は3,005億円の増益となりました。上記のほか、以下の要因がありました。

・Mitsui Coal Holdingsは、前期に減損損失381億円を計上

・当期において、スクラップ事業会社のSims Metal Managementが持分法適用会社からその他の投資に区分変更されたことに伴い、有価証券利益269億円を計上

・当期において、上記スクラップ事業への投資会社であるMitsui Raw Material Developmentの清算方針決定に伴う税効果の計上により、139億円の法人所得税の負担減がありました。また、海外ニッケル事業への投資会社であるSUMIC Nickel Netherlandsの清算方針決定に伴う税効果の計上により、88億円の法人所得税負担減がありました。なお、当該税効果は、調整・消去セグメントにて取崩しており、全社の損益には影響ありません。

鉄鉱石の価格変動による影響及び当社持分生産量

価格変動は、当社の鉄鉱石関連の海外子会社及び持分法適用会社が保有する権益持分相当の生産量からの販売収入に直接的な変動を及ぼします。2018年3月期において連結損益計算書における当期利益(親会社の所有者に帰属)への影響額は、鉄鉱石US$1/トンあたりの価格変動により25億円と概算しております。

当連結会計年度の1年間における当社鉄鉱石関連の海外連結子会社及び持分法適用会社の権益見合い生産量は57.4百万トンです。上記の影響額は、当連結会計年度末時点で、この権益見合いに対して2018年3月期の出荷量の増減を織り込み、一定の米ドル及びその他関連通貨の為替相場などを前提条件とした上で算出したものです。なお、一般に豪ドルや伯レアルなどの資源産出国の通貨は、輸出商品の市況に連動する傾向があり、この変動により当社連結子会社及び持分法適用会社の現地通貨建ての売上総利益は影響を受けることがあります。

機械・インフラ

| (単位:億円) | 当期 | 前期 | 増減 | |

| EBITDA | 727 | 292 | +435 | |

| 売上総利益 | 1,109 | 1,271 | △162 | |

| 販売費及び一般管理費 | △1,144 | △1,277 | +133 | |

| 受取配当金 | 26 | 36 | △10 | |

| 持分法による投資損益 | 569 | 80 | +489 | |

| 減価償却費及び無形資産等償却費 | 167 | 182 | △15 | |

| 当期利益(親会社の所有者に帰属) | 621 | 183 | +438 | |

EBITDAは435億円の増加となりました。

・売上総利益は162億円の減益となりました。

- プロジェクト本部は、38億円の減益となりました。

- 機械・輸送システム本部は、以下を主因に124億円の減益となりました。

◇ メキシコの鉱山機械販売・サービス子会社の持分法適用会社化による67億円の減益

・販売費及び一般管理費は133億円の負担減となりました。

- プロジェクト本部は、9億円の負担減となりました。

- 機械・輸送システム本部は、以下を主因に124億円の負担減となりました。

◇ メキシコの鉱山機械販売・サービス子会社の持分法適用会社化による34億円の負担減

◇ インドネシアの二輪車販売金融会社Bussan Auto Financeにおけるコスト削減に伴う30億円の負担減

・持分法による投資損益は489億円の増益となりました。

- プロジェクト本部は、以下を主因に463億円の改善となりました。

◇ IPP(独立系発電)事業は86億円の利益となり、前期の415億円の損失から501億円の改善

◆ 前期において、電力価格低迷や一部発電所の老朽化による一過性損失542億円を計上

◆ 当期において、インドネシアの税制改正に伴う一過性の税負担の減少

◆ 当期において、発電所の閉鎖決定に伴う損失を計上

◆ 当期において、過去の買収案件の無形資産に係る減損損失を計上

◆ 電力デリバティブ契約や燃料購入契約などに係る時価評価損益は20億円の損失となり、前期の19億円の損失から、1億円の悪化

◇ ブラジルのガス配給事業において、持分増加を主因に、53億円の増益

◇ メキシコのLNG受入ターミナル運営事業において、前期のリース会計処理方法の変更の反動を主因に、46億円の減益

- 機械・輸送システム本部は、以下を主因に25億円の増益となりました。

◇ 前期より損失の続いていた鉱山機器レンタル会社National Plant and Equipmentの売却に伴う増益

当期利益(親会社の所有者に帰属)は438億円の増益となりました。上記のほか、以下の要因がありました。

・当期において、IPP事業の取得価額に対する調整金受領により雑益を計上

・前期において、Road Machineryが子会社であるメキシコの鉱山機械販売・サービス会社の出資持分売却益を計上

・前期において、東京国際エアカーゴターミナルが減損損失118億円を戻入れ

・前期において、マレーシア電力事業への投資子会社株式の一部売却による利益を計上

・当期及び前期において、航空関連の出資持分の売却益41億円及び82億円を計上

化学品

| (単位:億円) | 当期 | 前期 | 増減 | |

| EBITDA | 388 | 325 | +63 | |

| 売上総利益 | 826 | 817 | +9 | |

| 販売費及び一般管理費 | △619 | △692 | +73 | |

| 受取配当金 | 16 | 13 | +3 | |

| 持分法による投資損益 | 64 | 80 | △16 | |

| 減価償却費及び無形資産等償却費 | 102 | 107 | △5 | |

| 当期利益(親会社の所有者に帰属) | 155 | 186 | △31 | |

EBITDAは63億円の増加となりました。

・売上総利益は9億円の増益となりました。

- ベーシックマテリアルズ本部は、14億円の増益となりました。

◇ 米国メタノール事業会社MMTXは、工場の通期稼働を主因に32億円の増益

- パフォーマンスマテリアルズ本部は、5億円の減益となりました。

- ニュートリション・アグリカルチャー本部は、1億円の減益となりました。

・販売費及び一般管理費は73億円の負担減となりました。

・持分法による投資損益は16億円の減益となりました。

- 米州化学品関連事業において一過性損失を主因に30億円の減益

当期利益(親会社の所有者に帰属)は31億円の減益となりました。上記のほか、以下の要因がありました。

・前期において、基礎化学品関連事業の持分売却益を計上

エネルギー

| (単位:億円) | 当期 | 前期 | 増減 | |

| EBITDA | 1,642 | 2,101 | △459 | |

| 売上総利益 | 653 | 1,090 | △437 | |

| 販売費及び一般管理費 | △474 | △507 | +33 | |

| 受取配当金 | 326 | 353 | △27 | |

| 持分法による投資損益 | 168 | △223 | +391 | |

| 減価償却費及び無形資産等償却費 | 969 | 1,388 | △419 | |

| 当期利益(損失)(親会社の所有者に帰属) | 326 | △39 | +365 | |

EBITDAは459億円の減少となりました。

・売上総利益は以下を主因に437億円の減益となりました。

- 三井石油開発は、コスト削減や数量増の効果が有ったものの、原油・ガス価格の下落や為替変動による影響により、221億円の減益

- Mitsui E&P Middle Eastは、権益比率の減少を主因に190億円の減益

- MEP Texas Holdingsは、前期減損による減価償却費の減少が一部相殺したものの、主に原油価格の下落により38億円の減益

- Mitsui E&P USAは、前期減損による減価償却費の減少を主因に、40億円改善

・販売費及び一般管理費は33億円の負担減となりました。

・受取配当金は以下を主因に27億円の減少となりました。

- LNGプロジェクト6案件(サハリンⅡ、カタールガス1、アブダビ、オマーン、赤道ギニア及びカタールガス3)からの受取配当金は合計で304億円となり、前期の328億円から24億円減少

・持分法による投資損益は以下を主因に391億円の増益となりました。

- Japan Australia LNG (MIMI)は、原油価格の下落を前期に計上した減損損失403億円の反動が上回り増益

- 三井石油開発は、前期のタイ沖事業での減損損失の反動を主因に115億円の増益

- ENEOSグローブは、前期の在庫評価損の反動を主因に55億円の増益

・減価償却費及び無形資産等償却費は419億円の減少となりました。

- 三井石油開発の設備投資増による増加の一方、Mitsui E&P Middle Eastや米国シェール事業、Mitsui E&P Australia、Mitsui E&P UKにおける減少により石油・ガス生産事業で418億円減少

当期利益(損失)(親会社の所有者に帰属)は365億円の増益となりました。上記のほか、以下の要因がありました。

・前期において、主に原油価格の下落を反映し、MEP Texas Holdingsがイーグルフォード・シェールオイル・ガス事業に係る評価損194億円、Mitsui E&P USAがマーセラス・シェールガス事業に係る評価損182億円、Mitsui E&P UKが北海油田・ガス田事業に係る将来費用の見積もり変更などに伴う評価損89億円、三井石油開発がタイ沖事業にて評価損46億円を、それぞれ計上

・前期において、Mitsui E&P Middle Eastにて、215億円の固定資産除却損を計上

・前期において、中東・アフリカ地域のLNG事業に関わる事業会社株式を一元管理するMitsui & Co. LNG Investmentの解散に伴う為替換算の影響により、345億円の利益を計上

・当期において、三井石油開発などで75億円の探鉱費用を計上した一方、前期はMitsui E&P Australiaや三井石油開発などで147億円の探鉱費用を計上

原油・ガスの価格変動による影響及び当社持分生産量

米国SEC基準による当社の石油・ガスの持分生産量は、2016年3月期において年間75百万バレル(ガスをバレル換算、換算係数は原油1バレル=天然ガス5,800立方フィート、三井石油開発の非支配持分12百万バレルを含まない)、2017年3月期において年間71百万バレル(三井石油開発の非支配持分12百万バレルを含まない、本報告書提出日における暫定値)となりました。

なお、当社は、2018年3月期において、原油価格の変動が当社石油・ガス関連子会社及び持分法適用会社の販売収入の変化を経由して連結損益計算書における当期利益(親会社の所有者に帰属)に及ぼす影響度はUS$1/バレルあたり28億円と推定しています。

金属資源と同様に、実際の経営成績は、各連結子会社及び持分法適用会社における実際の生産量及び生産費用、為替相場の変動などにより影響を受けます。

生活産業

| (単位:億円) | 当期 | 前期 | 増減 | |

| EBITDA | 307 | 75 | +232 | |

| 売上総利益 | 1,320 | 1,129 | +191 | |

| 販売費及び一般管理費 | △1,381 | △1,387 | +6 | |

| 受取配当金 | 42 | 37 | +5 | |

| 持分法による投資損益 | 178 | 169 | +9 | |

| 減価償却費及び無形資産等償却費 | 147 | 127 | +20 | |

| 当期利益(損失)(親会社の所有者に帰属) | 218 | △149 | +367 | |

EBITDAは232億円の増加となりました。

・売上総利益は191億円の増益となりました。

- 食料本部は、105億円の増益となりました。

◇ Multigrain Tradingは前期の穀物集荷販売不調の反動により83億円の改善

- 流通事業本部は、19億円の増益となりました。

- ヘルスケア・サービス事業本部は、1億円の減益となりました。

- コンシューマービジネス本部は、68億円の増益となりました。

◇ 不動産関連事業会社MBK Real Estateの米州セグメントからの移管により36億円の増益

・持分法による投資損益は9億円の増益となりました。

- 三井製糖は、一過性利益の計上を主因に31億円の増益

当期利益(損失)(親会社の所有者に帰属)は367億円の改善となりました。上記のほか、以下の要因がありました。

・当期において、IHH Healthcare Berhad株式の一部売却による売却益146億円を計上

・三井物産都市開発は、当期において、国内ビルの売却益を計上した一方、前期においても国内ビルの売却益131億円を計上

・前期において、Multigrain Tradingの暖簾及び固定資産の減損損失63億円及び30億円を計上

次世代・機能推進

| (単位:億円) | 当期 | 前期 | 増減 | |

| EBITDA | 53 | 125 | △72 | |

| 売上総利益 | 459 | 529 | △70 | |

| 販売費及び一般管理費 | △520 | △578 | +58 | |

| 受取配当金 | 39 | 49 | △10 | |

| 持分法による投資損益 | 29 | 78 | △49 | |

| 減価償却費及び無形資産等償却費 | 46 | 46 | 0 | |

| 当期利益(親会社の所有者に帰属) | 135 | 161 | △26 | |

EBITDAは72億円の減少となりました。

・売上総利益は70億円の減益となりました。

- ICT事業本部は、12億円の増益となりました。

- コーポレートディベロップメント本部は、以下を主因に82億円の減益となりました。

◇ 雑損益に計上された為替損益の改善75億円に対応する売上総利益が減少

・販売費及び一般管理費は58億円の負担減となりました。

- Mitsui & Co. Precious Metalsの清算に伴い31億円の負担減

・持分法による投資損益は49億円の減益となりました。

当期利益(親会社の所有者に帰属)は26億円の減益となりました。上記のほか、以下の要因がありました。

・当期及び前期において、当社の商品デリバティブ取引に係る売上総利益に対応する為替利益27億円及び為替損失48億円を雑損益に計上

・前期において、りらいあコミュニケーションズの過年度の評価損のうち62億円を戻入れ

・中国の医薬品開発会社Hutchison China MediTech株式について、当期の公正価値評価益が一部相殺したものの、前期の公正価値評価益の反動により45億円の減益

米州

| (単位:億円) | 当期 | 前期 | 増減 | |

| EBITDA | 453 | 694 | △241 | |

| 売上総利益 | 756 | 1,133 | △377 | |

| 販売費及び一般管理費 | △497 | △627 | +130 | |

| 受取配当金 | 0 | 1 | △1 | |

| 持分法による投資損益 | 116 | 98 | +18 | |

| 減価償却費及び無形資産等償却費 | 77 | 89 | △12 | |

| 当期利益(親会社の所有者に帰属) | 251 | 283 | △32 | |

EBITDAは241億円の減少となりました。

・売上総利益は以下を主因に377億円の減益となりました。

- Novus Internationalは、メチオニン価格の下落、為替の影響などにより、339億円の減益

- 不動産関連事業会社MBK Real Estateの生活産業セグメントへの移管により36億円の減益

- 油井管販売会社Champions Cinco Pipe & Supplyは前期の在庫評価損の反動を主因に45億円の増益

・販売費及び一般管理費は以下を主因に130億円の負担減となりました。

- MBK Real Estateの生活産業セグメントへの移管により45億円の負担減

・持分法による投資損益は18億円の増益となりました。

当期利益(親会社の所有者に帰属)は32億円の減益となりました。

欧州・中東・アフリカ

| (単位:億円) | 当期 | 前期 | 増減 | |

| EBITDA | 34 | 53 | △19 | |

| 売上総利益 | 199 | 205 | △6 | |

| 販売費及び一般管理費 | △197 | △197 | 0 | |

| 受取配当金 | 2 | 3 | △1 | |

| 持分法による投資損益 | 25 | 37 | △12 | |

| 減価償却費及び無形資産等償却費 | 5 | 5 | 0 | |

| 当期利益(親会社の所有者に帰属) | 19 | 35 | △16 | |

EBITDAは19億円の減少となりました。

・売上総利益は6億円の減益となりました。

・持分法による投資損益は12億円の減益となりました。

当期利益(親会社の所有者に帰属)は16億円の減益となりました。

アジア・大洋州

| (単位:億円) | 当期 | 前期 | 増減 | |

| EBITDA | 590 | 409 | +181 | |

| 売上総利益 | 224 | 233 | △9 | |

| 販売費及び一般管理費 | △194 | △204 | +10 | |

| 受取配当金 | 8 | 8 | 0 | |

| 持分法による投資損益 | 538 | 355 | +183 | |

| 減価償却費及び無形資産等償却費 | 15 | 17 | △2 | |

| 当期利益(親会社の所有者に帰属) | 381 | 116 | +265 | |

EBITDAは181億円の増加となりました。

・売上総利益は9億円の減益となりました。

・持分法による投資損益は183億円の増益となりました。

- 連結子会社の損益の他セグメントからの配賦額が、金属資源セグメントと共同で保有する豪州石炭生産事業及び豪州鉄鉱石生産事業の価格上昇を主因に、182億円の増加

当期利益(親会社の所有者に帰属)は265億円の増益となりました。上記のほか、以下の要因がありました。

・当期に、豪州風力発電事業会社の売却により有価証券売却益58億円を計上

(3)流動性と資金調達の源泉

会計基準に基づかない財務指標について

現預金差引後の有利子負債比率(ネットDER)

この流動性と資金調達の源泉の項目を含めて、本報告書では現預金差引後の有利子負債比率(ネットDER)に言及しています。当社は「ネット有利子負債」を株主資本(親会社の所有者に帰属する持分合計)で除した比率を「ネットDER」と呼んでいます。当社は「ネット有利子負債」を以下のとおり定義して、下表のとおり算出しています。

• 短期債務及び長期債務の合計により有利子負債を算出。

• 有利子負債から現金及び現金同等物、定期預金(3ヵ月超1年以内)を控除した金額を「ネット有利子負債」とする。

当社の経営者は、債務返済能力と株主資本利益率 (ROE)向上のために有利子負債と株主資本の関係を検討する目的から、ネットDERを投資家にとって有益な指標と考えており、下表のとおり「ネット有利子負債」及び「ネットDER」を算出しています。

| 当期末 | 前期末 | |

| (億円) | (億円) | |

| 短期債務 | 3,046 | 3,532 |

| 長期債務 | 44,970 | 43,573 |

| 有利子負債合計 | 48,016 | 47,105 |

| (控除)現金及び現金同等物、定期預金(3ヵ月超1年以内) | △15,195 | △14,955 |

| ネット有利子負債 | 32,821 | 32,150 |

| 株主資本(親会社の所有者に帰属する持分合計) | 37,322 | 33,797 |

| ネットDER(倍) | 0.88 | 0.95 |

フリーキャッシュ・フロー

当社は、フリーキャッシュ・フローを営業活動により獲得されたキャッシュ・フローと投資活動に支出されたキャッシュ・フローの合計として定義しています。当社の経営者は、この指標を戦略的投資または負債返済に充当可能な資金の純額、或いは、資金調達にあたって外部借入への依存度合いを測る目的から、投資家に有用な指標と考えており、以下の表のとおりフリーキャッシュ・フローを算出しています。

| (単位:億円) | 当期 | 前期 | 増減 |

| 営業活動によるキャッシュ・フロー | 4,042 | 5,870 | △1,828 |

| 投資活動によるキャッシュ・フロー | △3,533 | △4,081 | +548 |

| フリーキャッシュ・フロー | 509 | 1,789 | △1,280 |

①資金調達の基本方針

当社の経営者は、円滑な事業活動に必要なレベルの流動性の確保と財務の健全性・安定性維持を資金調達の基本方針としており、主として本邦生保、銀行等からの長期借入金や社債の発行等により10年程度の長期資金を中心とした資金調達を行っています。同時に、長期資金の年度別償還額の集中を避けることで借り換えリスクの低減を図っています。さらに、プロジェクト案件等では政府系金融機関からの借入やプロジェクトファイナンスも活用しています。

100%子会社については原則として銀行などの外部からの資金調達を行わず、国内外金融子会社、現地法人などの資金調達拠点を通じたキャッシュ・マネジメント・サービスの活用により、資金調達の一元化と資金効率化、流動性の確保を図っています。結果として当連結会計年度末において連結有利子負債の4分の3程度が当社並びに資金調達拠点による調達となっています。

また、事業展開に伴う資金需要に対する機動的な対応と、当社の有利子負債返済における金融情勢悪化の影響を最小限に抑えるためにも、十分な現金及び現金同等物を保有しています。現金及び現金同等物の保有額については厳密な目標水準を定めていませんが、金融情勢などを勘案しつつ、安全性並びに流動性の高い短期金融商品で運用しています。

②資金調達手段

当社は、上記の当社資金調達の基本方針に則り、直接金融または間接金融の多様な手段の中から、その時々の市場環境も考慮したうえで当社にとって有利な手段を機動的に選択し、資金調達を行っています。

当社は、内外金融機関との間で長期間に亘って築き上げてきた幅広く良好な関係に基づき、長期借入を中心に必要資金を調達しています。また、国際協力銀行などの政府系金融機関からも資金調達を行っており、プロジェクト案件ではプロジェクトファイナンス等も活用して必要資金を調達しています。

これに加えて、当社では2,000億円の社債発行登録枠並びに2兆4,000億円のコマーシャルペーパー発行枠という直接金融の調達手段も保有しており、市場環境に応じて有利な条件での資金調達を行っています。さらに、当社、Mitsui & Co. Financial Services (Asia)を発行体とする総額50億米ドルのユーロ・ミディアム・ターム・ノート発行プログラムを設定しており、Mitsui & Co. Financial Services (Asia)によるノートの発行には当社の支払保証を付しています。当連結会計年度末における国内社債及びユーロ・ミディアム・ターム・ノートの発行残高は、それぞれ1,850億円及び168億円となっています。また海外での短期の資金調達手段として、米国三井物産による15億米ドルの米国コマーシャルペーパープログラムやMitsui & Co. Financial Services (Europe)による15億米ドルのユーロコマーシャルペーパープログラム、その他の海外地域の一部でも同様のプログラムを保有しており、それぞれ時機をみて活用しています。なお、当社は長期かつ安定的な資金調達を一義としており、コマーシャルペーパーや短期借入金等に資金調達を依存していません。その結果として、当連結会計年度末における連結有利子負債に占める短期債務の比率は、6.3%となりました。

一部の連結子会社は金融機関に対してコミットメント・フィーを支払い、信用枠を設定していますが、前連結会計年度及び当連結会計年度において支払ったコミットメント・フィーの金額に重要性はありません。これらの信用枠を含めた銀行借入に係る未使用の信用枠につきましては、連結財務諸表注記事項8.「金融商品及び関連する開示(6)リスク管理」を参照願います。

有利子負債の大半は円建て並びに米ドル建てでの調達によるものです。また、資産側の金利・通貨属性を考慮した上で、負債の金利条件や通貨を変換するために適宜、金利スワップや通貨スワップ、為替予約を締結しています。金利スワップ考慮後の有利子負債における固定金利比率は、現在の当社の資産と負債の状況に見合った水準と認識しています。

これらのデリバティブ取引に関しては、連結財務諸表注記事項8.「金融商品及び関連する開示」を参照願います。また、デリバティブ関連の流動性分析については、連結財務諸表注記事項15.「金融債務及び営業債務等に関する開示」を参照願います。

格付け

当社は、円滑な資金調達を行うため株式会社格付投資情報センター(R&I)、ムーディーズ・ジャパン株式会社(Moody's)、スタンダード&プアーズ・レーティング・ジャパン株式会社(S&P)の3社から格付けを取得しています。2017年5月31日現在の格付けは下記のとおりです。

| R&I | Moody's | S&P | |

| 短期格付け | a-1+ | P-2 | A-1(**) |

| (長期)発行体格付け | AA- | - | A |

| 長期個別債務格付け | AA- | A3(*) | - |

| プログラム格付け (ミディアム・ターム・ノート格付け) | AA- | A3 | A |

| 見通し | 安定的 | ネガティブ | ネガティブ |

(*)Moody’sにおける呼称は「長期債務格付け(シニア無担保)」です。

(**)S&Pにおける呼称は「短期発行体格付け」です。

当社としては引き続き健全な財務基盤を維持し、格付けの維持・向上に尽力していく方針です。

なお、格付けは当社からの情報あるいは格付機関が信頼できるとする情報に基づく各格付機関自身の判断による信用リスクの分析です。格付けは売買・保有の推奨ではなく、また格付機関によりいつでも変更・取り消しされる可能性があります。また格付け基準も格付機関毎に異なります。

③流動性の状況

当連結会計年度末の現金及び現金同等物は、1兆5,038億円となりました。この現金及び現金同等物の過半は円建てであり、当連結会計年度末の短期債務(3,046億円)と1年以内に返済予定の長期債務(3,883億円)の返済に必要な流動性を十分に満たしていると認識しています。

当連結会計年度の世界経済は、年度前半では、英国のEU離脱をめぐる混乱等がありましたが、全体としては、国際商品市況の底打ちにより景況感が回復、米国を中心に総じて底堅い動きとなりました。当社は資金調達の基本方針に則り、金融機関との長期に亘る良好な関係や公的金融機関による各種施策を活用して必要資金の調達を着実に実行、また、資本性を有する調達手段である劣後特約付シンジケートローンでの調達により、財務健全性の向上にも努めました。しかしながら、今後の米国新政権が掲げる政策の進捗状況や、中東、東アジアを巡る地政学リスクの高まり等、金融情勢の先行きに不透明感が残ることから、流動性については引続き注視していく必要があると認識しています。

上述資金調達実行の結果、当連結会計年度末における有利子負債は4兆8,016億円(前連結会計年度末比911億円増)、連結有利子負債に占める長期債務の比率は、93.7%となりました。このうち、5,550億円は劣後特約付シンジケートローンで、格付機関は、残高の50%である2,775億円を資本と同等に扱っています。また、当連結会計年度末の長期債務の返済年限別内訳は次のとおりです。当連結会計年度末の長期債務の内訳と債務残高の利率については、連結財務諸表注記事項15.「金融債務及び営業債務等に関する開示」を参照願います。

| 返済年限 | 1年以内 | 1年超 2年以内 | 2年超 3年以内 | 3年超 4年以内 | 4年超 5年以内 | 5年超 | 合計 |

| 金額(億円) | 3,883 | 4,938 | 4,682 | 3,584 | 3,387 | 24,496 | 44,970 |

当連結会計年度末の株主資本(親会社の所有者に帰属する持分合計)は3兆7,322億円となり前連結会計年度末比で3,525億円増加しました。ネット有利子負債は3兆2,821億円となり同671億円増加、ネットDERは前連結会計年度末の0.95倍から0.88倍へ0.07ポイント低下しました。

また流動比率は、前連結会計年度末の167.3%に対し当連結会計年度末は177.3%となっています。

以上のような数値、及び資金調達環境から判断すると、当社の財務の健全性は引き続き確保されており、2018年3月期よりはじまる新中期経営計画に沿った投融資を含む当社の円滑な事業活動を行う上で、現時点で大きな支障はないと認識しています。

当社及び連結子会社は、主として第三者及び関連当事者のために、各種の支払保証を行っていますが、これらの保証において当社及び連結子会社の流動性に実質的な影響を及ぼすものはありません。将来の契約履行義務並びに保証等については連結財務諸表注記事項24.「偶発債務」を参照願います。

当社及び連結子会社は、個別プロジェクト案件等に対するノンリコースファイナンスなどを除き、金融機関との重要な金融取引において、期限の利益喪失となり得る財務比率制限、担保提供制限、追加債務負担制限、利益処分の制限等の財務制限条項を含む契約を締結しないことを基本方針としていることもあり、これらの財務制限条項において重要なものはありません。

連結子会社や持分法適用会社からの配当受取に関しては、その配当の有無が当社の流動性に大きな影響を与えるという状況にはないと認識しております。また、当該連結子会社及び持分法適用会社に適用される現地法制に照らして適切な純資産や配当可能利益がある限り、配当等による資金の受領を制限する契約または法制上の制限として重要なものはありません(一般的な源泉課税並びに現地税法に基づくその他の税金を除く)。

なお、当社及び連結子会社は、翌連結会計年度において、確定給付型年金制度に107億円を拠出する見込みです。

④投融資と財務政策

当連結会計年度の基礎営業キャッシュ・フローは、約4,950億円の資金獲得となりました。資産リサイクルは、約2,900億円の資金獲得となり、基礎営業キャッシュ・フローと合わせ、合計約7,850億円の資金を獲得しました。一方で、約6,350億円の投融資(*)を実行しました。この内、既存事業及びパイプライン案件への投融資額は約2,800億円となり、新規事業への投融資額は約3,550億円となりました。当連結会計年度のキャッシュ・フロー詳細については、後述の⑥ キャッシュ・フローの状況を参照願います。

(*)当社は全社の投融資を、定期預金の増減を除外した投資キャッシュ・フローにより把握することとしています。

前中期経営計画期間3年累計では、Recurring Free Cash Flow(経常的なフリーキャッシュ・フロー)は約1兆3,100億円となり、成長投資への資金支出約8,200億円を差し引くと、フリーキャッシュ・フローは約4,900億円の獲得となり、前中期経営計画の目標であったフリーキャッシュ・フローの黒字化を達成しました。また、株主還元の約3,750億円を差し引いた株主還元後のフリーキャッシュ・フローも約1,150億円の黒字となりました。前中期経営計画期間は、商品市況の下落による基礎営業キャッシュ・フローへの影響がありましたが、投資規律の徹底により投資を厳選したことからフリーキャッシュ・フローの黒字化を達成し、また株主還元では、配当約3,275億円に加え約475億円の自己株式取得を実施し、「成長投資」と「株主還元」をバランス良く両立させました。

新中期経営計画については、3「経営方針、経営環境及び対処すべき課題等 (3)新中期経営計画「Driving Value Creation」を参照願います。既存の債務からの再調達については、前述の①資金調達の基本方針、及び② 資金調達手段を参照願います。

新中期経営計画については、3「経営方針、経営環境及び対処すべき課題等 (3)新中期経営計画「Driving Value Creation」を参照願います。既存の債務からの再調達については、前述の①資金調達の基本方針、及び② 資金調達手段を参照願います。なお、最新のキャッシュ・フロー配分見通し(新中期経営計画3年間累計)には投融資の実行を決定していない案件が多く含まれており、これらの進捗は実際のキャッシュ・フローの状況及び財政状態に影響を与えます。

⑤資産及び負債並びに資本

2017年3月末の総資産は11兆5,010億円となり、2016年3月末の10兆9,105億円から5,905億円増加しました。

流動資産合計は4兆4,747億円となり、2016年3月末の4兆2,867億円から1,880億円増加しました。化学品セグメント、機械・インフラセグメント、米州セグメントにおける取扱数量の増加を主因に、営業債権及びその他の債権が1,315億円増加しました。また、鉄鋼製品セグメント及び生活産業セグメントにおける取扱数量の増加を主因に、棚卸資産が558億円増加しました。

流動負債は2兆5,240億円となり、2016年3月末の2兆5,628億円から388億円減少しました。営業債権及びその他の債権の増加に対応し、営業債務及びその他の債務が965億円増加しましたが、借入金の返済により、短期債務が486億円、一年以内に返済予定の長期債務が1,309億円それぞれ減少しました。

これらにより流動資産と流動負債の差額である運転資本(Working Capital)は1兆9,507億円となり、2016年3月末の1兆7,239億円から2,268億円増加しました。

非流動資産合計は7兆263億円となり、2016年3月末の6兆6,238億円から4,025億円増加しました。主な要因は以下のとおりです。(括弧内はオペレーティング・セグメント)

・持分法適用会社に対する投資は2兆7,417億円となり、2016年3月末の2兆5,153億円から2,264億円増加しました。主な要因は、以下のとおりです。

- 医療機器メーカーであるパナソニックヘルスケアホールディングスへの22%出資により541億円増加(生活産業)

- スペインの自動車プレス部品メーカーであるGestamp Automociónへの出資参画を目的としたGestamp 2020への25%出資による資金支出に伴い511億円増加(鉄鋼製品)

- 米国アセットマネジメント事業への出資による資金支出に伴い392億円増加(次世代・機能推進)

- インドネシアのIPP事業会社の持分追加取得による増加(機械・インフラ)

- スクラップ事業会社のSims Metal Managementが、その他の投資に区分変更されたことにより減少(金属資源)

- 当期における持分法による投資損益の見合いで1,706億円増加した一方、持分法適用会社からの受取配当金受領により1,478億円減少

2017年3月末及び2016年3月末における持分法適用会社に対する投資をオペレーティング・セグメント別に見ると以下のとおりです。

| オペレーティング・セグメント | 2017年3月末 | 2016年3月末 | 増減 |

| (億円) | (億円) | (億円) | |

| 鉄鋼製品 | 1,636 | 1,074 | +562 |

| 金属資源 | 6,980 | 7,226 | △246 |

| 機械・インフラ | 8,563 | 7,782 | +781 |

| 化学品 | 960 | 997 | △37 |

| エネルギー | 2,578 | 2,568 | +10 |

| 生活産業 | 3,801 | 3,059 | +742 |

| 次世代・機能推進 | 1,583 | 1,137 | +446 |

| 米州 | 778 | 797 | △19 |

| 欧州・中東・アフリカ | 149 | 148 | +1 |

| アジア・大洋州 | 411 | 386 | +25 |

| 合計 | 27,439 | 25,174 | +2,265 |

| その他 | 0 | 0 | 0 |

| 調整・消去 | △22 | △21 | △1 |

| 連結合計 | 27,417 | 25,153 | +2,264 |

・その他の投資は1兆3,372億円となり、2016年3月末の1兆1,797億円から1,575億円増加しました。主な要因は、以下のとおりです。

- 主にコスト削減によりLNGプロジェクトに対する投資の公正価値が増加(エネルギー)したことを主因に、FVTOCIの金融資産の公正価値評価が1,724億円増加

- 持分法適用会社であったSims Metal Managementにつき、その他の投資に区分変更されたことにより増加(金属資源)

- アジア最大手の中間所得層向け病院グループの持株会社である米国International Columbia U.S.の株式取得により114億円増加(生活産業)

- 東燃ゼネラル石油株式の売却により336億円減少(エネルギー)

・営業債権及びその他の債権(非流動)は4,771億円となり、2016年3月末の3,822億円から949億円増加しました。主な要因は以下のとおりです。

- モザンビークにおけるモアティーズ炭鉱及びナカラ回廊鉄道・港湾インフラ事業に対する融資により811億円増加(金属資源)

- エジプト石油精製事業への融資により224億円増加(機械・インフラ)

・有形固定資産は1兆8,235億円となり、2016年3月末の1兆9,384億円から1,149億円の減少となりました。主な要因は以下のとおりです。

- 米国シェールガス・オイル事業で206億円減少(為替変動の影響による15億円の減少を含む)(エネルギー)

- 豪州鉄鉱石生産事業で199億円減少(為替変動の影響による27億円の減少を含む)(金属資源)

- 米国シェールガス・オイル事業以外の石油・ガス生産事業で196億円減少(為替変動の影響による11億円の減少を含む)(エネルギー)

なお、有形固定資産の2017年3月末及び2016年3月末の残高をオペレーティング・セグメント別に見ると以下のとおりです。

| オペレーティング・セグメント | 2017年3月末 | 2016年3月末 | 増減 |

| (億円) | (億円) | (億円) | |

| 鉄鋼製品 | 82 | 89 | △7 |

| 金属資源 | 4,094 | 4,308 | △214 |

| 機械・インフラ | 1,998 | 2,157 | △159 |

| 化学品 | 1,004 | 1,050 | △46 |

| エネルギー | 6,913 | 7,316 | △403 |

| 生活産業 | 1,714 | 1,447 | +267 |

| 次世代・機能推進 | 379 | 387 | △8 |

| 米州 | 1,044 | 1,296 | △252 |

| 欧州・中東・アフリカ | 37 | 30 | +7 |

| アジア・大洋州 | 53 | 253 | △200 |

| 合計 | 17,318 | 18,333 | △1,015 |

| その他 | 696 | 550 | +146 |

| 調整・消去 | 221 | 501 | △280 |

| 連結合計 | 18,235 | 19,384 | △1,149 |

また、2017年3月末及び2016年3月末においてオペレーティング・リースに供されている有形固定資産の内訳は次のとおりです。

| 内訳 | 2017年3月末 | 2016年3月末 |

| (億円) | (億円) | |

| 不動産 | 847 | 677 |

| 船舶及び航空機 | 810 | 993 |

| 鉄道車輛及び機械装置 | 637 | 753 |

| 連結合計 | 2,294 | 2,423 |

・投資不動産は1,798億円となり、2016年3月末の1,478億円から320億円増加しました。大手町一丁目2番地区の一体開発事業により357億円増加しました(その他)。

・無形固定資産は1,687億円となり、2016年3月末の1,575億円から112億円増加しました。麦用種子処理殺菌剤の事業資産買収により159億円増加しました(化学品)。

非流動負債合計は4兆9,869億円となり、2016年3月末の4兆6,812億円から3,057億円の増加となりました。借入金の返済による減少があった一方、劣後特約付シンジケートローン5,550億円の調達を主因に、長期債務(一年以内返済予定分を除く)が2,705億円増加しました。

親会社の所有者に帰属する持分合計は3兆7,322億円となり、2016年3月末の3兆3,797億円から3,525億円増加しました。主な要因は、以下のとおりです。

・利益剰余金は、2,359億円の増加となりました。

・その他の資本の構成要素は1,674億円増加しました。

- 主にコスト削減と割引率の変更によりLNGプロジェクトに対する投資の公正価値が増加したことを主因に、FVTOCIの金融資産が1,237億円増加

- 円に対する伯レアル高の進行を主因に、外貨換算調整勘定が282億円増加

・自社株式の取得を実施したことなどにより、株主資本の減算項目となる自己株式は484億円増加しました。

⑥キャッシュ・フローの状況

| (単位:億円) | 当期 | 前期 | 増減 |

| 営業活動によるキャッシュ・フロー | 4,042 | 5,870 | △1,828 |

| 投資活動によるキャッシュ・フロー | △3,533 | △4,081 | +548 |

| 財務活動によるキャッシュ・フロー | △503 | △505 | +2 |

| 現金及び現金同等物の為替相場変動の影響額 | 124 | △384 | +508 |

| 現金及び現金同等物の増減 | 130 | 900 | △770 |

営業活動によるキャッシュ・フロー

| (単位:億円) | 当期 | 前期 | 増減 | |

| 営業活動によるキャッシュ・フロー | a | 4,042 | 5,870 | △1,828 |

| 営業活動に係る資産・負債の増減 | b | △906 | 1,153 | △2,059 |

| 基礎営業キャッシュ・フロー | a-b | 4,948 | 4,717 | +231 |

営業活動によるキャッシュ・フローは4,042億円の資金獲得となり、前期の5,870億円の資金獲得から1,828億円の減少となりました。

営業活動に係る資産・負債(Working Capital)の増減によるキャッシュ・フローは、棚卸資産の増加による影響を主因に、906億円の資金支出となり、前期の1,153億円の資金獲得との比較では、2,059億円の資金支出の増加となりました。

営業活動によるキャッシュ・フローから営業活動に係る資産・負債の増減によるキャッシュ・フローを除いた基礎営業キャッシュ・フローは4,948億円となり、前期の4,717億円から231億円の増加となりました。

・減価償却費及び無形資産等償却費は1,933億円となり、前期の2,532億円から599億円減少しました。

・持分法適用会社からの配当金を含む配当金の受取額は1,947億円となり、前期の2,202億円から255億円減少しました。

基礎営業キャッシュ・フローのオペレーティング・セグメント別の内訳は以下のとおりです。

| (単位:億円) | 当期 | 前期 | 増減 |

| 鉄鋼製品 | 71 | 48 | +23 |

| 金属資源 | 2,043 | 1,345 | +698 |

| 機械・インフラ | 777 | 629 | +148 |

| 化学品 | 239 | 221 | +18 |

| エネルギー | 1,381 | 2,060 | △679 |

| 生活産業 | 137 | △99 | +236 |

| 次世代・機能推進 | 101 | 76 | +25 |

| 米州 | 340 | 540 | △200 |

| 欧州・中東・アフリカ | 11 | 18 | △7 |

| アジア・大洋州 | 100 | 73 | +27 |

| 合計 | 5,200 | 4,911 | +289 |

| その他/調整・消去 | △252 | △194 | △58 |

| 連結合計 | 4,948 | 4,717 | +231 |

投資活動によるキャッシュ・フロー

投資活動によるキャッシュ・フローは3,533億円の資金支出となり、前期の4,081億円の資金支出から548億円の資金支出の減少となりました。当期の内訳は以下のとおりです。(括弧内はオペレーティング・セグメント)

・持分法適用会社に対する投資等の取得及び売却・回収の純額は、2,268億円の資金支出となりました。主な支出及び回収は以下のとおりです。

- 医療機器メーカーであるパナソニックヘルスケアホールディングスへの22%出資による資金支出541億円(生活産業)

- モザンビークにおけるモアティーズ炭鉱及びナカラ回廊鉄道・港湾インフラ事業に対する投融資による資金支出539億円(金属資源)

- スペインの自動車プレス部品メーカーであるGestamp Automociónへの出資参画を目的としたGestamp 2020への25%出資による資金支出511億円(鉄鋼製品)

- 米国アセットマネジメント事業への出資による資金支出392億円(次世代・機能推進)

- インドネシアのIPP事業会社の持分追加取得による資金支出(機械・インフラ)

- ブラジル向けFPSOリース事業への投融資による資金支出133億円(機械・インフラ)

- MBK Healthcare Partnersを通じて投資するIHH Healthcare Berhad株式の一部売却による資金回収249億円(生活産業)

- ブラジル化学品関連事業の持分売却による資金回収240億円(化学品)

- 中国水事業会社Galaxy NewSpringの持分売却による資金回収102億円(機械・インフラ)

・その他の投資の取得及び売却・償還の純額は、722億円の資金回収となりました。主な回収及び支出は以下のとおりです。

- 東燃ゼネラル石油株式の売却による430億円の資金回収(エネルギー)

- 豪州風力発電事業会社の売却による126億円の資金回収(アジア・大洋州)

- リクルートホールディングス株式の売却による110億円の資金回収(生活産業)

- 日本ユニシス株式の売却による104億円の資金回収(次世代・機能推進)

- 米メキシコ湾沖合の石油・ガス事業取得による資金支出(エネルギー)

・長期貸付金の増加及び回収の純額は377億円の資金支出となりました。主な支出は以下のとおりです。

- モザンビークにおけるモアティーズ炭鉱及びナカラ回廊鉄道・港湾インフラ事業取得により282億円の資金支出(金属資源)

- エジプト石油精製事業への融資224億円による資金支出(機械・インフラ)

・有形固定資産等及び投資不動産の取得及び売却の純額は、1,520億円の資金支出となりました。主な支出及び回収は以下のとおりです。

- 米国シェールガス・オイル事業以外の石油・ガス生産事業合計で628億円の資金支出(エネルギー)

- 大手町一丁目2番地区の一体開発事業で245億円の資金支出(その他)

- 豪州鉄鉱石事業合計で119億円の資金支出(金属資源)

- 三井物産都市開発の国内ビル売却による資金回収105億円(生活産業)

- リース用航空機エンジン売却による資金回収102億円(米州)

これらの結果、営業活動によるキャッシュ・フローと投資活動によるキャッシュ・フローの合計であるフリーキャッシュ・フローは509億円の資金回収となりました。

当期及び前期における上述の投資活動によるキャッシュ・フローをオペレーティング・セグメント別に見ると以下のとおりです。

投資活動によるキャッシュ・フロー(オペレーティング・セグメント別)

| オペレーティング・セグメント | 当期 (億円) | 前期 (億円) |

| 鉄鋼製品 | △447 | △89 |

| 金属資源 | △836 | △222 |

| 機械・インフラ | △809 | △523 |

| 化学品 | +139 | △160 |

| エネルギー | △459 | △1,935 |

| 生活産業 | △594 | △172 |

| 次世代・機能推進 | △376 | △395 |

| 米州 | +24 | △430 |

| 欧州・中東・アフリカ | △38 | △52 |

| アジア・大洋州 | +100 | △135 |

| 合計 | △3,296 | △4,113 |

| その他/調整・消去 | △237 | 32 |

| 連結合計 | △3,533 | △4,081 |

財務活動によるキャッシュ・フロー

財務活動によるキャッシュ・フローは503億円の資金支出となり、前期の505億円の資金支出から2億円の資金支出の減少となりました。当期は、借入金の返済による資金支出があった一方、劣後特約付シンジケートローン5,550億円の調達を主因に、長期債務の増加及び回収の純額は1,968億円の資金獲得がありました。一方、配当金支払いによる1,022億円の資金支出があったほか、自己株式の取得による486億円の資金支出がありました。

当期の資金調達状況については、前述の②資金調達手段の頁を参照願います。

(4)重要な判断を要する会計方針及び見積り

重要な判断を要する会計方針及び見積りとは、会社の財政状態や経営成績に重要な影響を及ぼす会計方針及び会計上の見積りであり、かつ本質的に不確実な事柄に関する経営者の重要な、或いは主観的な判断を反映させることを要するものです。

IFRSに基づく連結財務諸表の作成にあたっては、経営者の判断の下、一定の前提条件に基づく見積りが必要となる場合がありますが、この前提条件の置き方などにより、連結財政状態計算書上の資産及び負債、連結損益計算書上の収益及び費用、または開示対象となる偶発債務などに重要な影響を及ぼすことがあります。

以下の各項目は、その認識及び測定にあたり、経営者の重要な判断及び会計上の見積りを必要とするものです。

非金融資産及び持分法適用会社に対する投資の減損損失及び減損損失の戻入

・前連結会計年度及び当連結会計年度における、有形固定資産、暖簾及び耐用年数を確定できない無形資産を除く無形資産の減損損失計上額は1,007億円及び52億円です。また、前連結会計年度における同資産の減損損失の戻入額は118億円であり、当連結会計年度における同資産の減損損失の戻入額は発生しておりません。前連結会計年度末及び当連結会計年度末における減価償却累計額及び減損損失累計額控除後の帳簿価額は2兆1,704億円及び2兆991億円です。

・前連結会計年度及び当連結会計年度における、持分法適用会社に対する投資の減損損失計上額に重要性はありません。また、前連結会計年度における同資産の減損損失の戻入額は124億円であり、当連結会計年度における同資産の減損損失の戻入額は発生しておりません。前連結会計年度末及び当連結会計年度末における持分法適用会社に対する投資の帳簿価額は2兆5,153億円及び2兆7,417億円です。

・非金融資産の減損損失及び減損損失の戻入(持分法適用会社に対する投資を含む)は、当社の連結損益計算書上の当期利益に対し重要な影響を及ぼすことがあります。

・減損損失は主に連結子会社における事業環境の悪化に伴う収益性の低下、事業内容見直し、及び持分法適用会社に対する投資の市場価格の下落などによるものです。

・非金融資産の減損の兆候の有無の判定を行い、減損の兆候があると判断された場合には、資産または資金生成単位の回収可能価額を算定し、回収可能価額が帳簿価額を下回っている場合に、差額を減損損失として認識しています。

・回収可能価額は処分費用控除後の公正価値と使用価値のうち、いずれか高い金額としています。

・公正価値は市場性のある持分法適用会社に対する投資の場合は市場価格を、それ以外の場合は独立の第三者による評価結果を使用するなど、市場参加者間の秩序ある取引において成立し得る価格を合理的に見積り算定しております。

・使用価値の算定に使用される将来キャッシュ・フローは、経営者により承認された経営計画や、それが入手できない場合は直近の非金融資産の状況を反映した操業計画に基づいて見積っています。この将来キャッシュ・フローの見積り方法として、以下の例があげられます。

- 不動産について、直近の近隣不動産売却価額や賃料が合理的な期間継続するという前提を置く。

- 工場設備にて製造している製品の将来にわたる一定期間の販売価格を、過去に於ける同期間の平均値やアナリストの分析資料等を勘案して見積る。

- 石炭・原油等の資源事業に関わる開発設備及び鉱業権について、直近の確認埋蔵量等に基づく生産計画に沿って当該資産を使用して生産され、減損判定時点における先物価格を基にした価格、第三者による予想価格、もしくは長期販売契約上の販売価格で売却される前提を置く。

- 顧客関係について、将来の一定期間の収益につき、過去に於ける収益への貢献度、解約率、及びアナリストの市況予想等を勘案して見積る。

・使用価値の計算においては、割引率は、資金生成単位の固有のリスクを反映した市場平均と考えられる収益率を合理的に反映する率を使用しています。

・非金融資産は、その性質や、所在地、所有者、操業者、収益性等の操業環境が異なるため、将来キャッシュ・フローの想定や、割引率の算定において考慮すべき各種の要因は、個別の非金融資産ごとに異なります。

・過年度に認識した減損損失が、もはや存在しない又は減少している可能性を示す兆候の有無に関して、期末日に判定を行っております。こうした兆候が存在する場合、当社及び連結子会社は資産または資金生成単位の回収可能価額の見積りを行い、最後に減損損失が認識されて以降、資産の回収可能価額の決定に用いた仮定に変更がある場合にのみ、過去に認識した減損損失を連結損益計算書上の利益として戻入れております。

暖簾の減損

・前連結会計年度における暖簾減損損失計上額は63億円であり、当連結会計年度における暖簾減損損失計上額に重要性はありません。また、対応する前連結会計年度末及び当連結会計年度末における帳簿価額は692億円及び685億円です。

・暖簾は、企業結合のシナジーから便益を享受できると期待される資金生成単位または資金生成単位グループに配分し、年一回及び減損の兆候を示す事象が発生した時点で、減損テストを実施しています。

・減損テストでは、暖簾及び暖簾を配分した資金生成単位または資金生成単位グループの帳簿価額合計を回収可能価額と比較し、帳簿価額合計が回収可能価額を上回る場合に、その差額を減損損失として認識します。回収可能価額の見積りは、非金融資産の減損と同様の見積り方法を用いております。

公正価値で測定する市場性ない資本性金融資産

・公正価値で測定する市場性ない資本性金融資産については、主に評価差額をその他の包括利益に認識することを選択しています。前連結会計年度末及び当連結会計年度末における、市場性ないFVTOCIの金融資産の公正価値はそれぞれ5,610億円及び6,460億円です。

・公正価値で測定する市場性ないFVTOCIの金融資産については、主に割引キャッシュ・フロー法、類似企業比較法またはその他の適切な評価方法を用いて評価しており、経営者が金額的重要性が高いと判断する場合には、外部の評価専門家の評価を利用しています。

・また、割引キャッシュ・フロー法に使用される将来キャッシュ・フローは、非金融資産及び持分法に対する投資の減損と同様に、経営者により承認された経営計画などに基づいて見積っています。これらの見積りや仮定は、当社の連結包括利益計算書上のその他の包括利益に重要な影響を及ぼすことがあります。

繰延税金資産の回収可能性

・繰延税金資産の回収可能性の判断の変更に伴う繰延税金資産の減額は、当社の連結損益計算書上の当期利益に重要な影響を及ぼすことがあります。前連結会計年度末及び当連結会計年度末における繰延税金資産残高は、それぞれ2,223億円及び2,657億円です。

・当社は、繰延税金資産の回収可能性の評価を、有税償却に関する無税化の実現可能性や当社及び子会社の課税所得の予想など、現状入手可能な全ての将来情報を用いて判断しています。経営者は、回収可能と見込めないと判断した部分を除いて繰延税金資産を計上していますが、将来における課税所得の見積りの変更や、法定税率の変更などにより、回収可能額が変動する可能性があります。繰延税金資産の回収可能性の評価にあたり考慮している要因は次のとおりです。

- 将来減算一時差異については繰延税金資産の計上とともに回収可能時期の見積りを行います。有価証券及び税務上償却されない固定資産の減損に係る繰延税金資産について、売却など処分の見込みのない場合、繰延税金資産の回収可能性が見込めないものとして繰延税金資産を計上しておりません。

- 関係会社の将来減算一時差異や税務上の繰越欠損金等に係る繰延税金資産について回収可能性の評価を行います。このうち、近年に重要な税務上の欠損金を計上しており、かつ、当期も重要な税務上の欠損金が見込まれる関係会社については、納税主体の事業の特性に基づく将来課税所得発生の確実性及び所在地国における税務上の欠損金の失効期限等を勘案し、将来減算一時差異や税務上の繰越欠損金等に係る繰延税金資産の回収可能性の有無を判断しています。

- 2010年3月期より、国税である法人税の申告において当社及び国内の100%出資子会社からなる企業グループを一つの課税単位とする連結納税制度を適用しており、国税については、当該連結納税グループの課税所得と実行可能なタックス・プランニングを考慮し、個別に繰延税金資産の回収可能性の見積りを行っています。その結果、回収が見込まれないと判断した部分に対しては繰延税金資産を計上しておりません。なお、地方税については、連結納税制度の対象となっていないため、個社の課税所得に基づき、回収可能性の判断を行っており、その結果、回収が見込まれないと判断した部分に対しては繰延税金資産を計上しておりません。

- 2012年3月に豪州において拡大石油資源利用税が導入されました。同税制は2010年5月1日現在で保有する対象事業資産の税務上の簿価を同時点の時価まで引き上げ、将来的にその償却額を税務上損金算入する市場価値法を認めています。連結子会社及び持分法適用会社は、この市場価値法を適用し、対象事業資産の会計上の簿価と時価に引き上げられた税務上の簿価との差異について繰延税金資産を計上するとともに、資源価格等の前提や同税制上の繰越欠損金に対し法定利率を乗じることにより発生が見込まれる増加額等を考慮した上で、回収が見込めないと判断した部分については繰延税金資産を計上しておりません。

石油・ガス産出活動及び鉱物採掘活動における埋蔵量の見積り

・埋蔵量は、当社及び連結子会社が保有している権益に対応した経済的かつ法的に採掘可能な生産物として見積られた量です。埋蔵量を算出するための見積り及び前提は以下の地質学的、技術的、経済的要因によって左右されます。

- 地質学的要因:鉱物の分量、品位等

- 技術的要因:生産技術、回収率、生産費用、輸送費用等

- 経済的要因:生産物の需要、価格、為替レート等

・埋蔵量の見積りに使用される経済的な前提は毎期変動し、かつ一連の生産活動の中で地質データの更新が行われることにより埋蔵量の見積り額は毎期変動することになります。報告された埋蔵量の変動は、当社及び連結子会社の経営成績及び財政状態に対して各種の影響を及ぼします。具体的には、

- 埋蔵量の変更に伴う将来キャッシュ・フローの見積りの変動により保有資産が減損する可能性があります。

- 生産高比例法の分母の変動または経済的耐用年数の変動に伴い、連結損益計算書上の当該事業に係る減価償却費が変動する可能性があります。

- 埋蔵量の見積りの変更が生産設備の廃棄や、原状回復義務、環境関係の資産除去債務の発生時期及び債務金額の増減に影響を与える可能性があります。

確定給付費用及び確定給付制度債務

・従業員の確定給付費用及び確定給付制度債務は、割引率、退職率及び死亡率など年金数理計算上の基礎率に基づき見積られています。IFRSでは、実績と見積りとの差はその他の包括利益として認識後、即時に利益剰余金に振替えられるため、包括利益及び利益剰余金に影響を及ぼします。経営者は、この数理計算上の仮定を適切であると考えていますが、実績との差異や仮定の変動は将来の確定給付費用及び確定給付制度債務に影響します。

・当社及び連結子会社の割引率は、各年度の測定日における高格付けの固定利付社債もしくは日本の長期国債の利回りに基づき決定しています。各測定日に決定した割引率は、測定日現在の確定給付制度債務及び翌年度の純期間費用を計算するために使用されます。

・確定給付費用及び確定給付制度債務に関する見積りや前提条件については連結財務諸表注記事項18.「従業員給付」を参照願います。