有価証券報告書-第148期(2023/04/01-2024/03/31)

[1]業績等の概要

(1) 業績

世界は脱炭素社会の実現に向けたエネルギートランジション等、社会課題解決に向けたニーズの高まりや、デジタル技術の革新などにより劇的に変化しており、当社を取り巻く事業環境も大きく変わっています。

このような事業環境の中で、当社グループは、当連結会計年度(2024年3月期)が最終年度となる中期経営計画「Accelerate Growth 2023」に基づき、「IA2IA/Smart manufacturing の実行と存在価値の変革」、「業種対応力の強化と非業種依存のビジネス拡大」、「収益性の確保と健全な成長」、「社内オペレーション最適化とマインドセットの変革」の4つの基本戦略を中心に、成長に向けて社会共通課題解決を軸とした事業構造の確立に向け取り組みました。

この結果、当連結会計年度における当社グループの業績及びセグメント別の業績は以下のとおりとなりました。

なお、業績に関する分析については、『[3] 経営者の視点による経営成績等の状況に関する分析・検討内容 (1) 当連結会計年度の財務状況及び経営成績等の状況に関する認識及び分析・検討内容』に記載のとおりです。

<連結>売上高 5,401億52百万円 (前期比 18.3% 836億72百万円増)

営業利益 788億00百万円 (前期比 77.4% 343億91百万円増)

経常利益 840億98百万円 (前期比 73.0% 354億90百万円増)

親会社株主に帰属する当期純利益 616億85百万円 (前期比 58.5% 227億64百万円増)

<制御事業>売上高 5,038億49百万円 (前期比 17.8% 762億79百万円増)

営業利益 716億66百万円 (前期比 74.5% 305億85百万円増)

<測定器事業>売上高 318億17百万円 (前期比 26.9% 67億51百万円増)

営業利益 81億38百万円 (前期比 75.7% 35億06百万円増)

<新事業他>売上高 44億85百万円 (前期比 16.7% 6億40百万円増)

営業利益 △10億04百万円 (前期比 - 2億99百万円増)

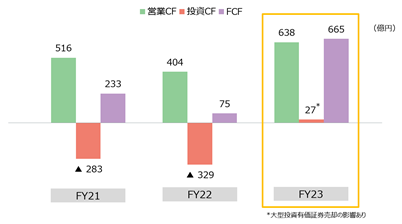

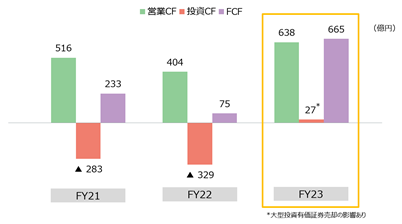

(2) キャッシュ・フロー

現金及び現金同等物の当連結会計年度末残高は前連結会計年度末に比べ180億50百万円増加し、1,344億28百万円となりました。

(営業活動によるキャッシュ・フロー)

当連結会計年度の営業活動によるキャッシュ・フローは、税金等調整前当期純利益、減価償却費の計上等により、638億33百万円の収入(前期比234億10百万円の収入増)となりました。

(投資活動によるキャッシュ・フロー)

当連結会計年度の投資活動によるキャッシュ・フローは、有形固定資産の取得及び無形固定資産の取得等があったものの、投資有価証券の売却収入等により、26億53百万円の収入(前期は329億39百万円の支出)となりました。

(財務活動によるキャッシュ・フロー)

当連結会計年度の財務活動によるキャッシュ・フローは、コマーシャル・ペーパーの償還や自己株式の取得、配当金の支払等により、574億96百万円の支出(前期比465億63百万円の支出増)となりました。

[2]生産、受注及び販売の状況

(1) 生産実績

当連結会計年度の生産実績をセグメントごとに示すと、次のとおりです。

(注)金額は販売価格によっています。

(2) 受注状況

当連結会計年度の受注状況をセグメントごとに示すと、次のとおりです。

(3) 販売実績

当連結会計年度の販売実績をセグメントごとに示すと、次のとおりです。

(注)総販売実績に対する販売割合が10%以上の相手先はありません。

[3]経営者の視点による経営成績等の状況に関する分析・検討内容

経営者の視点による当社グループの経営成績等の状況に関する認識及び分析・検討内容は次のとおりです。

なお、本項の将来に関する事項は、当連結会計年度末現在において判断したものであります。

(1) 当連結会計年度の財務状況及び経営成績等の状況に関する認識及び分析・検討内容

①当社グループの当連結会計年度の経営成績等の状況に関する認識及び分析・検討内容

なお、当項目内において「FY21」「FY22」「FY23」は、それぞれ「2021年度(2022年3月期)」「2022年度(2023年3月期)」「2023年度(2024年3月期)」の略称です。

<連結>当連結会計年度における当社グループの業績は、受注高、売上高、営業利益ともに前期比で増加しました。

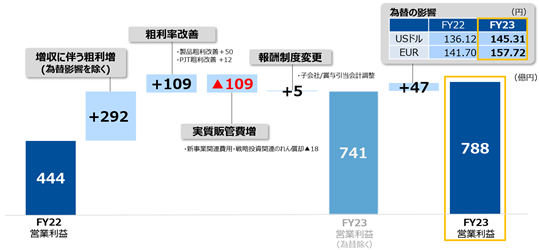

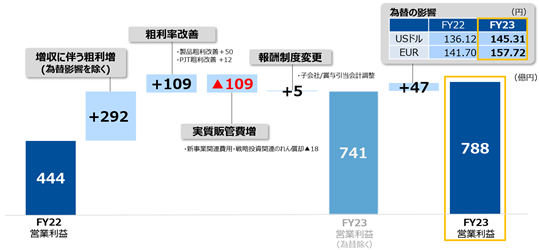

売上のベースとなる受注高については、原油・ガス価格安定を背景としたお客様の投資意欲が堅調であったことや為替の変動影響があったことなどから、前期比で235億72百万円増(+4.5%)の5,419億61百万円となり、為替の変動影響を除くと前期比で約48億円増(+0.9%)となりました。売上高は、前期比で836億72百万円増(+18.3%)の5,401億52百万円となり、為替の変動影響を除くと前期比で約651億円増(+14.3%)となりました。営業利益は、販管費増加の影響を受けながらも主に売上高の増加に伴う粗利増加や為替の変動影響により、前期比で343億91百万円増(+77.4%)の788億0百万円となり、為替の変動影響を除くと前期比で約297億円増(+66.8%)となりました。また、経常利益は前期比で354億90百万円増(+73.0%)の840億98百万円、親会社株主に帰属する当期純利益は、前期比で227億64百万円増(+58.5%)の616億85百万円となりました。

また、セグメント別の経営成績等の状況に関する認識及び分析・検討内容については、次のとおりです。

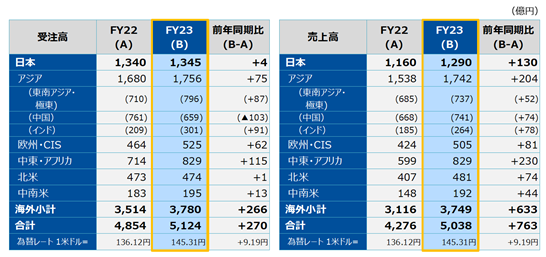

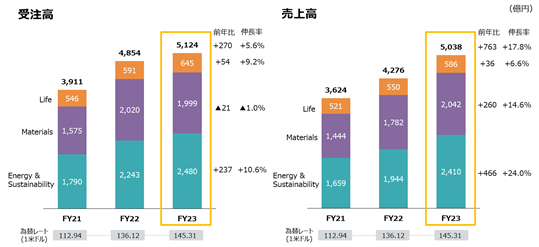

<制御事業>制御事業の受注高は、原油・ガス価格安定を背景としたお客様の投資意欲が堅調であったことや為替の変動影響等により、前期比で269億95百万円増の5,124億36百万円(為替の変動影響を除いて約94億円増)となり、売上高は、主に生産部品及びプロジェクト調達品の調達環境の改善や値上げ施策の効果、COVID-19後に受注した大型案件の売上高への計上、為替の変動影響により前期比で762億79百万円増の5,038億49百万円(為替の変動影響を除いて約592億円増)となりました。営業利益は、前期比で305億85百万円増の716億66百万円(為替の変動影響を除いて約268億円増)となりました。

制御事業の地域別の受注高は、大半の地域が前期比で増加しました。特に、中東・アフリカ、インドが好調に推移しました。

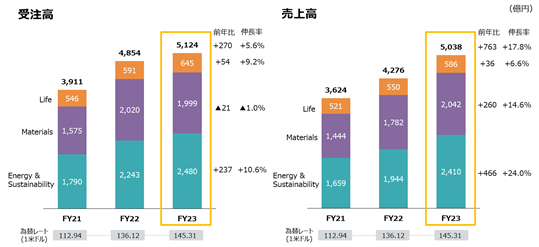

制御事業の業種別の受注高・売上高は、エネルギー&サステナビリティ、マテリアル、ライフのサブセグメントで示しています。

制御事業の業種別の受注高・売上高は、エネルギー&サステナビリティ、マテリアル、ライフのサブセグメントで示しています。

エネルギー&サステナビリティ事業については、受注高は前期比で236億94百万円増(+10.6%)、為替の変動影響を除いて約6.3%増となりました。主にUpstream、Downstreamが伸長しました。売上高は、前期比で466億33百万円増(+24.0%)、為替の変動影響を除いて約19.5%増となりました。

マテリアル事業については、受注高は前期比で21億18百万円減(△1.0%)、為替の変動影響を除いて約4.3%減となりました。売上高は前期比で260億23百万円増(+14.6%)、為替の変動影響を除いて約10.7%増となりました。

ライフ事業については、受注高は前期比で54億18百万円増(+9.2%)、為替の変動影響を除いて約6.4%増となりました。売上高は前期比で36億23百万円増(+6.6%)、為替の変動影響を除いて約3.9%増となりました。

<測定器事業>測定器事業は、主に生産部品の調達環境の改善などにより受注残の消化が進み、売上高は前期比で67億51百万円増加の318億17百万円となり、営業利益は前期比で35億6百万円増加の81億38百万円となりました。

<測定器事業>測定器事業は、主に生産部品の調達環境の改善などにより受注残の消化が進み、売上高は前期比で67億51百万円増加の318億17百万円となり、営業利益は前期比で35億6百万円増加の81億38百万円となりました。

<新事業他>新事業他は、売上高は前期比で6億40百万円増加の44億85百万円となり、営業損失は前期比で2億99百万円損失が減少し10億4百万円の損失となりました。

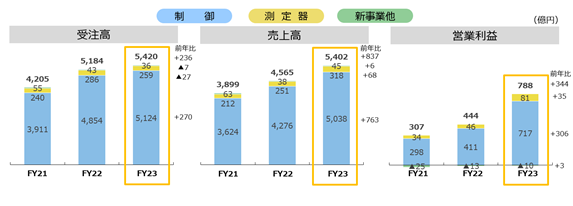

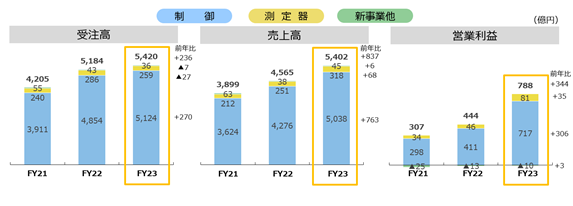

セグメント別(制御事業・測定器事業・新事業他)の受注高・売上高・営業利益(前期比)は以下のとおりです。

②キャッシュ・フローの状況の分析・検討内容並びに資本の財源及び資金の流動性に係る情報

②キャッシュ・フローの状況の分析・検討内容並びに資本の財源及び資金の流動性に係る情報

<当社グループの資本の財源及び資金の流動性>a. 資金調達、流動性管理

当社グループは、成長性戦略投資の実行と安定的な事業運営を行うため、資本効率を高めつつ、事業運営に必要な流動性と多様な調達手段を確保することとしています。事業を行う上で必要となる運転資金や成長のための戦略投資資金を、営業キャッシュ・フローを主とした内部資金だけでなく、金融機関からの借入などの外部資金を有効に活用しています。資金調達にあたっては、安全性、資金効率化及び調達コストの抑制を図ることを基本方針としながら複数の金融機関とコミットメントライン契約を締結しており、十分な流動性を確保していると考えています。

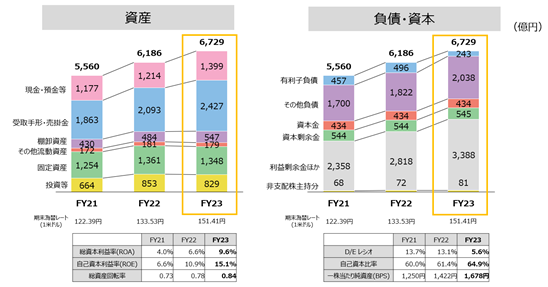

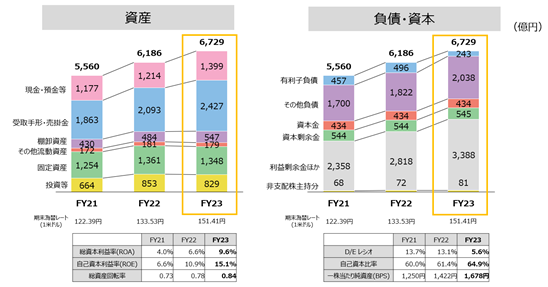

b. 資産、負債、純資産

当連結会計年度末の総資産は、売掛金及び契約資産や現金及び預金が増加したこと等により、前連結会計年度末に比べ542億29百万円増加し6,728億66百万円となりました。また、負債合計は、契約負債や未払法人税等が増加した一方で、コマーシャル・ペーパーが減少したこと等により、前連結会計年度末に比べ37億7百万円減少し2,281億3百万円となりました。純資産は、自己株式の取得により減少した一方で、親会社株主に帰属する当期純利益の計上や為替換算調整勘定の増加等により、前連結会計年度末に比べ579億37百万円増加し4,447億63百万円となりました。この結果、自己資本比率は前連結会計年度末に比べ3.5ポイント増加し、64.9%となりました。

※本資料では企業連結に係る暫定的な会計処理の確定に伴う過年度遡及修正を反映していません。

※本資料では企業連結に係る暫定的な会計処理の確定に伴う過年度遡及修正を反映していません。

<キャッシュ・フロー>現金及び現金同等物の当連結会計年度末残高は前連結会計年度末に比べ180億50百万円増加し、1,344億28百万円となりました。

当連結会計年度の営業活動によるキャッシュ・フローは、税金等調整前当期純利益、減価償却費の計上等により、638億33百万円の収入(前期比234億10百万円の収入増)となりました。

当連結会計年度の投資活動によるキャッシュ・フローは、有形固定資産の取得及び無形固定資産の取得等があったものの、投資有価証券の売却収入等により、26億53百万円の収入(前年同期は329億39百万円の支出)となりました。

当連結会計年度の財務活動によるキャッシュ・フローは、コマーシャル・ペーパーの償還や自己株式の取得、配当金の支払等により、574億96百万円の支出(前期比465億63百万円の支出増)となりました。

③重要な会計上の見積り及び当該見積りに用いた仮定

③重要な会計上の見積り及び当該見積りに用いた仮定

当社グループの連結財務諸表は、我が国において一般に公正妥当と認められている会計基準に基づいて作成されています。この連結財務諸表の作成にあたって、経営者は会計方針の選択・適用、また、資産・負債及び収益・費用の報告金額並びに開示に影響を与える見積りを必要としています。これらの見積りについては過去の実績等を勘案し合理的に判断していますが、実際の結果は、見積り特有の不確実性があるため、これらの見積りと異なる場合があります。

なお、連結財務諸表の作成に当たって用いた会計上の見積り及び当該見積りに用いた仮定のうち、重要なものについては、『第5 経理の状況 1 連結財務諸表等 (1) 連結財務諸表 注記事項 (重要な会計上の見積り)』に記載のとおりです。

(1) 業績

世界は脱炭素社会の実現に向けたエネルギートランジション等、社会課題解決に向けたニーズの高まりや、デジタル技術の革新などにより劇的に変化しており、当社を取り巻く事業環境も大きく変わっています。

このような事業環境の中で、当社グループは、当連結会計年度(2024年3月期)が最終年度となる中期経営計画「Accelerate Growth 2023」に基づき、「IA2IA/Smart manufacturing の実行と存在価値の変革」、「業種対応力の強化と非業種依存のビジネス拡大」、「収益性の確保と健全な成長」、「社内オペレーション最適化とマインドセットの変革」の4つの基本戦略を中心に、成長に向けて社会共通課題解決を軸とした事業構造の確立に向け取り組みました。

この結果、当連結会計年度における当社グループの業績及びセグメント別の業績は以下のとおりとなりました。

なお、業績に関する分析については、『[3] 経営者の視点による経営成績等の状況に関する分析・検討内容 (1) 当連結会計年度の財務状況及び経営成績等の状況に関する認識及び分析・検討内容』に記載のとおりです。

<連結>売上高 5,401億52百万円 (前期比 18.3% 836億72百万円増)

営業利益 788億00百万円 (前期比 77.4% 343億91百万円増)

経常利益 840億98百万円 (前期比 73.0% 354億90百万円増)

親会社株主に帰属する当期純利益 616億85百万円 (前期比 58.5% 227億64百万円増)

<制御事業>売上高 5,038億49百万円 (前期比 17.8% 762億79百万円増)

営業利益 716億66百万円 (前期比 74.5% 305億85百万円増)

<測定器事業>売上高 318億17百万円 (前期比 26.9% 67億51百万円増)

営業利益 81億38百万円 (前期比 75.7% 35億06百万円増)

<新事業他>売上高 44億85百万円 (前期比 16.7% 6億40百万円増)

営業利益 △10億04百万円 (前期比 - 2億99百万円増)

(2) キャッシュ・フロー

現金及び現金同等物の当連結会計年度末残高は前連結会計年度末に比べ180億50百万円増加し、1,344億28百万円となりました。

(営業活動によるキャッシュ・フロー)

当連結会計年度の営業活動によるキャッシュ・フローは、税金等調整前当期純利益、減価償却費の計上等により、638億33百万円の収入(前期比234億10百万円の収入増)となりました。

(投資活動によるキャッシュ・フロー)

当連結会計年度の投資活動によるキャッシュ・フローは、有形固定資産の取得及び無形固定資産の取得等があったものの、投資有価証券の売却収入等により、26億53百万円の収入(前期は329億39百万円の支出)となりました。

(財務活動によるキャッシュ・フロー)

当連結会計年度の財務活動によるキャッシュ・フローは、コマーシャル・ペーパーの償還や自己株式の取得、配当金の支払等により、574億96百万円の支出(前期比465億63百万円の支出増)となりました。

[2]生産、受注及び販売の状況

(1) 生産実績

当連結会計年度の生産実績をセグメントごとに示すと、次のとおりです。

| セグメントの名称 | 金額 (百万円) | 前期比(%) | |

| 制御事業 | 503,817 | 117.8 | |

| 測定器事業 | 31,817 | 126.9 | |

| 新事業他 | 3,476 | 110.3 | |

| 合計 | 539,110 | 118.3 | |

(注)金額は販売価格によっています。

(2) 受注状況

当連結会計年度の受注状況をセグメントごとに示すと、次のとおりです。

| セグメントの名称 | 受注高(百万円) | 前期比(%) | 受注残高 (百万円) | 前期比(%) | ||

| 制御事業 | 512,436 | 105.6 | 393,750 | 111.3 | ||

| 測定器事業 | 25,925 | 90.6 | 4,161 | 45.1 | ||

| 新事業他 | 3,599 | 82.8 | 219 | 23.5 | ||

| 合計 | 541,961 | 104.5 | 398,131 | 109.4 | ||

(3) 販売実績

当連結会計年度の販売実績をセグメントごとに示すと、次のとおりです。

| セグメントの名称 | 金額 (百万円) | 前期比(%) | |

| 制御事業 | 503,849 | 117.8 | |

| 測定器事業 | 31,817 | 126.9 | |

| 新事業他 | 4,485 | 116.7 | |

| 合計 | 540,152 | 118.3 | |

(注)総販売実績に対する販売割合が10%以上の相手先はありません。

[3]経営者の視点による経営成績等の状況に関する分析・検討内容

経営者の視点による当社グループの経営成績等の状況に関する認識及び分析・検討内容は次のとおりです。

なお、本項の将来に関する事項は、当連結会計年度末現在において判断したものであります。

(1) 当連結会計年度の財務状況及び経営成績等の状況に関する認識及び分析・検討内容

①当社グループの当連結会計年度の経営成績等の状況に関する認識及び分析・検討内容

なお、当項目内において「FY21」「FY22」「FY23」は、それぞれ「2021年度(2022年3月期)」「2022年度(2023年3月期)」「2023年度(2024年3月期)」の略称です。

<連結>当連結会計年度における当社グループの業績は、受注高、売上高、営業利益ともに前期比で増加しました。

売上のベースとなる受注高については、原油・ガス価格安定を背景としたお客様の投資意欲が堅調であったことや為替の変動影響があったことなどから、前期比で235億72百万円増(+4.5%)の5,419億61百万円となり、為替の変動影響を除くと前期比で約48億円増(+0.9%)となりました。売上高は、前期比で836億72百万円増(+18.3%)の5,401億52百万円となり、為替の変動影響を除くと前期比で約651億円増(+14.3%)となりました。営業利益は、販管費増加の影響を受けながらも主に売上高の増加に伴う粗利増加や為替の変動影響により、前期比で343億91百万円増(+77.4%)の788億0百万円となり、為替の変動影響を除くと前期比で約297億円増(+66.8%)となりました。また、経常利益は前期比で354億90百万円増(+73.0%)の840億98百万円、親会社株主に帰属する当期純利益は、前期比で227億64百万円増(+58.5%)の616億85百万円となりました。

また、セグメント別の経営成績等の状況に関する認識及び分析・検討内容については、次のとおりです。

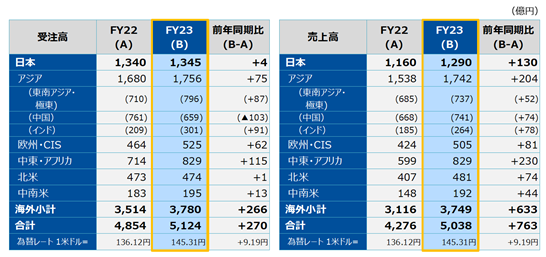

<制御事業>制御事業の受注高は、原油・ガス価格安定を背景としたお客様の投資意欲が堅調であったことや為替の変動影響等により、前期比で269億95百万円増の5,124億36百万円(為替の変動影響を除いて約94億円増)となり、売上高は、主に生産部品及びプロジェクト調達品の調達環境の改善や値上げ施策の効果、COVID-19後に受注した大型案件の売上高への計上、為替の変動影響により前期比で762億79百万円増の5,038億49百万円(為替の変動影響を除いて約592億円増)となりました。営業利益は、前期比で305億85百万円増の716億66百万円(為替の変動影響を除いて約268億円増)となりました。

制御事業の地域別の受注高は、大半の地域が前期比で増加しました。特に、中東・アフリカ、インドが好調に推移しました。

制御事業の業種別の受注高・売上高は、エネルギー&サステナビリティ、マテリアル、ライフのサブセグメントで示しています。

制御事業の業種別の受注高・売上高は、エネルギー&サステナビリティ、マテリアル、ライフのサブセグメントで示しています。エネルギー&サステナビリティ事業については、受注高は前期比で236億94百万円増(+10.6%)、為替の変動影響を除いて約6.3%増となりました。主にUpstream、Downstreamが伸長しました。売上高は、前期比で466億33百万円増(+24.0%)、為替の変動影響を除いて約19.5%増となりました。

マテリアル事業については、受注高は前期比で21億18百万円減(△1.0%)、為替の変動影響を除いて約4.3%減となりました。売上高は前期比で260億23百万円増(+14.6%)、為替の変動影響を除いて約10.7%増となりました。

ライフ事業については、受注高は前期比で54億18百万円増(+9.2%)、為替の変動影響を除いて約6.4%増となりました。売上高は前期比で36億23百万円増(+6.6%)、為替の変動影響を除いて約3.9%増となりました。

<測定器事業>測定器事業は、主に生産部品の調達環境の改善などにより受注残の消化が進み、売上高は前期比で67億51百万円増加の318億17百万円となり、営業利益は前期比で35億6百万円増加の81億38百万円となりました。

<測定器事業>測定器事業は、主に生産部品の調達環境の改善などにより受注残の消化が進み、売上高は前期比で67億51百万円増加の318億17百万円となり、営業利益は前期比で35億6百万円増加の81億38百万円となりました。<新事業他>新事業他は、売上高は前期比で6億40百万円増加の44億85百万円となり、営業損失は前期比で2億99百万円損失が減少し10億4百万円の損失となりました。

セグメント別(制御事業・測定器事業・新事業他)の受注高・売上高・営業利益(前期比)は以下のとおりです。

②キャッシュ・フローの状況の分析・検討内容並びに資本の財源及び資金の流動性に係る情報

②キャッシュ・フローの状況の分析・検討内容並びに資本の財源及び資金の流動性に係る情報<当社グループの資本の財源及び資金の流動性>a. 資金調達、流動性管理

当社グループは、成長性戦略投資の実行と安定的な事業運営を行うため、資本効率を高めつつ、事業運営に必要な流動性と多様な調達手段を確保することとしています。事業を行う上で必要となる運転資金や成長のための戦略投資資金を、営業キャッシュ・フローを主とした内部資金だけでなく、金融機関からの借入などの外部資金を有効に活用しています。資金調達にあたっては、安全性、資金効率化及び調達コストの抑制を図ることを基本方針としながら複数の金融機関とコミットメントライン契約を締結しており、十分な流動性を確保していると考えています。

b. 資産、負債、純資産

当連結会計年度末の総資産は、売掛金及び契約資産や現金及び預金が増加したこと等により、前連結会計年度末に比べ542億29百万円増加し6,728億66百万円となりました。また、負債合計は、契約負債や未払法人税等が増加した一方で、コマーシャル・ペーパーが減少したこと等により、前連結会計年度末に比べ37億7百万円減少し2,281億3百万円となりました。純資産は、自己株式の取得により減少した一方で、親会社株主に帰属する当期純利益の計上や為替換算調整勘定の増加等により、前連結会計年度末に比べ579億37百万円増加し4,447億63百万円となりました。この結果、自己資本比率は前連結会計年度末に比べ3.5ポイント増加し、64.9%となりました。

※本資料では企業連結に係る暫定的な会計処理の確定に伴う過年度遡及修正を反映していません。

※本資料では企業連結に係る暫定的な会計処理の確定に伴う過年度遡及修正を反映していません。<キャッシュ・フロー>現金及び現金同等物の当連結会計年度末残高は前連結会計年度末に比べ180億50百万円増加し、1,344億28百万円となりました。

当連結会計年度の営業活動によるキャッシュ・フローは、税金等調整前当期純利益、減価償却費の計上等により、638億33百万円の収入(前期比234億10百万円の収入増)となりました。

当連結会計年度の投資活動によるキャッシュ・フローは、有形固定資産の取得及び無形固定資産の取得等があったものの、投資有価証券の売却収入等により、26億53百万円の収入(前年同期は329億39百万円の支出)となりました。

当連結会計年度の財務活動によるキャッシュ・フローは、コマーシャル・ペーパーの償還や自己株式の取得、配当金の支払等により、574億96百万円の支出(前期比465億63百万円の支出増)となりました。

③重要な会計上の見積り及び当該見積りに用いた仮定

③重要な会計上の見積り及び当該見積りに用いた仮定当社グループの連結財務諸表は、我が国において一般に公正妥当と認められている会計基準に基づいて作成されています。この連結財務諸表の作成にあたって、経営者は会計方針の選択・適用、また、資産・負債及び収益・費用の報告金額並びに開示に影響を与える見積りを必要としています。これらの見積りについては過去の実績等を勘案し合理的に判断していますが、実際の結果は、見積り特有の不確実性があるため、これらの見積りと異なる場合があります。

なお、連結財務諸表の作成に当たって用いた会計上の見積り及び当該見積りに用いた仮定のうち、重要なものについては、『第5 経理の状況 1 連結財務諸表等 (1) 連結財務諸表 注記事項 (重要な会計上の見積り)』に記載のとおりです。