訂正有価証券報告書-第13期(令和3年4月1日-令和4年3月31日)

文中の将来に関する事項は、当連結会計年度末現在において判断したものであります。

(1) 経営成績の状況

① 事業全体の状況

(単位:百万円)

当社グループは、当連結会計年度より「2023中期経営計画」をスタートさせました。基本コンセプト「明治ROESG®経営の実践」に基づき、利益成長とサステナビリティ活動の同時実現に向けて、以下の重点課題に取り組んでいます。

1.事業戦略

(食品セグメント) (1)コア事業の成長力の回復

(2)海外展開の強化

(医薬品セグメント) (1)ワクチン事業の強化

(2)受託製造/受託製造開発(CMO/CDMO)事業の強化

(グループ全体) 新領域への挑戦

2.ROIC活用による経営管理体制強化

3.成長投資の継続と強固な財務基盤構築の両立

4.サステナビリティ2026ビジョンの着実な実行

2022年3月期は、新型コロナウイルス感染症による世界経済や国内消費動向への影響が続いたことに加え、原材料価格やエネルギーコスト高騰により、厳しい環境下での事業展開となりました。

食品セグメントでは、国内において消費者の健康や栄養に対する意識が変化する中で、新たな需要を確実に捉えるべく、コア事業に経営資源を重点的に投下し、売上拡大に取り組みました。海外では引き続き中国における生産販売能力を強化し、次の成長の柱となる事業育成に取り組みました。

医薬品セグメントでは、ヒト用ワクチン事業の強化と海外事業の伸長に取り組みました。感染症領域のトップメーカーとして、当社グループが持つ感染症に関する高い技術・設備や豊富な経験を活用し、外部の研究機関と協力の上、新型コロナウイルス感染症の不活化ワクチン開発と生産体制の整備を進めました。また、事業基盤の強化と新薬の創出に向けて経営資源を集中するため、当社の持分法適用関連会社であるDM Bio Limitedの株式全部や農薬製造販売事業を譲渡するなど、構造改革を推進しました。

この結果、当連結会計年度の売上高は 1兆130億92百万円(前期比 15.0%減)、営業利益は 929億22百万円(同 12.4%減)、経常利益は 939億85百万円(同 14.7%減)、親会社株主に帰属する当期純利益は 874億97百万円(同 33.3%増)となりました。また、ROEは 13.5%、1株当たり当期純利益は 607.24円となりました。

当社グループでは、新型コロナウイルス感染症に対するワクチンの開発・供給の取り組みを次のとおり進めています。

当社の事業子会社であるKMバイオロジクス株式会社では、新型コロナウイルス感染症に対する不活化ワクチンの開発を進めています。2022年4月からは、承認に向けた最終段階となる第3相臨床試験(国際共同)及び国内小児第2/3相臨床試験を開始しました。加えて、この不活化ワクチンを国内に早期供給すべく、生産に必要な設備の整備も進めており、2021年12月には不活化ワクチンの試験検査を行う新棟が竣工しました。他の製造設備工事も計画通り進捗しています。

アストラゼネカ株式会社が日本へ導入している新型コロナウイルスワクチンについて、KMバイオロジクス株式会社は、2021年3月よりアストラゼネカ社から供給された原液の製剤化を行いました。また、Meiji Seika ファルマ株式会社は、同年8月より同ワクチンの保管・配送・安全性情報収集の業務を行っております。

② セグメントの状況

(単位:百万円)

(注) 売上高、セグメント利益は、セグメント間の取引を消去する前の金額によっております。

セグメントの業績の詳細は、次のとおりであります。

Ⅰ.食品

当セグメントにはヨーグルト・チーズ事業 (プロバイオティクス、ヨーグルト、チーズ)、ニュートリション事業 (乳幼児ミルク、スポーツ栄養、流動食、美容)、チョコレート・グミ事業、牛乳事業、業務用食品事業、フローズン・調理食品事業 (アイスクリーム、調理食品、バター・マーガリン類)、海外事業 (海外子会社、輸出)、その他・国内子会社 (国内独立系子会社、ガム、キャンデー、OTC)による製造・販売、運送等が含まれております。

売上高は、「収益認識に関する会計基準」等を適用した影響により、前連結会計年度を大幅に下回りました。前連結会計年度にも当該会計基準等を適用した比較では、前連結会計年度並みとなりました。当該会計基準等を適用する前の事業別売上高の比較では、業務用食品事業、海外事業は前連結会計年度を大幅に上回り、ニュートリション事業やチョコレート・グミ事業、その他・国内子会社は前連結会計年度を上回りました。前連結会計年度の新型コロナウイルス感染症拡大の影響による特需の反動などにより、ヨーグルト・チーズ事業や牛乳事業、フローズン・調理食品事業は前連結会計年度を下回りました。

セグメント利益は、宣伝費などのコストコントロールに努めましたが、原材料コスト増やエネルギーコスト増に加え、ヨーグルト・チーズ事業の減収の影響により、前連結会計年度を大幅に下回りました。

事業別の概況は、次のとおりです。

■ヨーグルト・チーズ事業 (プロバイオティクス、ヨーグルト、チーズ)

売上高は前連結会計年度を下回りました。体調管理意識の高まりや巣ごもり消費で好調に推移した前連結会計年度の反動に加え、競争激化の影響によりプロバイオティクスは大幅な減収となりました。またヨーグルトやチーズも減収となりました。

営業利益は、減収や原材料コスト増の影響により前連結会計年度を大幅に下回りました。

■ニュートリション事業 (乳幼児ミルク、スポーツ栄養、流動食、美容)

売上高は前連結会計年度を上回りました。スポーツプロテイン「ザバス」は、運動不足解消ニーズの高まりや顧客層の拡大により増収となりました。乳幼児ミルクや流動食も好調に推移しました。

営業利益は、原材料コストや販促費、減価償却費などが増加しましたが、増収により前連結会計年度を上回りました。

■チョコレート・グミ事業

売上高は前連結会計年度を上回りました。チョコレートは前連結会計年度並みとなりましたが、前連結会計年度に通勤・通学時やオフィスでの需要減少で苦戦していたグミが前連結会計年度を大幅に上回りました。

営業利益は、原材料コストや減価償却費などが増加しましたが、増収により前連結会計年度を上回りました。

■牛乳事業

売上高は前連結会計年度を下回りました。巣ごもり消費で好調に推移した前連結会計年度の反動に加え、品目数削減の影響などにより減収となりました。

営業利益は前連結会計年度より改善しました。減収の影響を販促費や生産体制の見直しによる経費削減によってカバーしました。

■業務用食品事業

売上高は前連結会計年度を大幅に上回りました。外出自粛の影響で需要減となった前連結会計年度の反動で、業務用クリーム、業務用乳製品が大幅な増収となりました。

営業利益は、物流費や販促費が増加しましたが、増収により前連結会計年度を大幅に上回りました。

■フローズン・調理食品事業 (アイスクリーム、調理食品、バター・マーガリン類)

売上高は前連結会計年度を下回りました。前連結会計年度の家庭内需要の反動により、バター・マーガリン類が減収となりました。また、前連結会計年度の反動に加えて、天候不順の影響を受けたアイスクリームも減収となりました。

営業利益は、コストコントロールに努めましたが、減収や原材料コスト増の影響により前連結会計年度を大幅に下回りました。

■海外事業 (海外子会社、輸出)

売上高は前連結会計年度を大幅に上回りました。中国の牛乳・ヨーグルト事業は減収となりましたが、アイスクリーム事業は大幅な増収となりました。加えて、新規連結の子会社が2社増えたことも寄与しました。

営業利益は、中国事業強化のため人件費やマーケティング費用が増加したことに加え、中国における牛乳・ヨーグルト事業の減収、米国事業での原材料コスト増の影響などにより、前連結会計年度を大幅に下回りました。

■その他・国内子会社 (国内独立系子会社、ガム、キャンデー、OTC)

売上高は、物流子会社1社が株式譲渡により連結対象子会社から除外された影響がありましたが、糖類を取り扱う商社や飼糧子会社などの増収により、全体では前連結会計年度を上回りました。

営業利益は、増収により前連結会計年度を上回りました。

Ⅱ.医薬品

当セグメントには、国内医薬品事業、海外医薬品事業、農薬・動物薬事業(農薬、動物薬、動物用ワクチン)が含まれております。

売上高は、「収益認識に関する会計基準」等を適用した影響により、前連結会計年度を下回りました。当該会計基準等を適用する前の事業別売上高の比較では、国内医薬品事業、海外医薬品事業は前連結会計年度を上回りました。ヒト用ワクチン事業は前連結会計年度を下回りました。農薬・動物薬事業は、農薬事業を譲渡した影響で、前連結会計年度を大幅に下回りました。

セグメント利益は、ヒト用ワクチン事業が大幅な増益となり、海外医薬品事業も増益となりましたが、国内医薬品事業が大幅な減益となったことで、前連結会計年度を下回りました。

事業別の概況は、次のとおりです。

■国内医薬品事業

売上高は前連結会計年度を上回りました。前連結会計年度に新型コロナウイルス感染症拡大による医療機関受診患者数減少の影響を受けた抗菌薬や新型コロナウイルス抗原検査キットが増収になりました。また、アストラゼネカ社の新型コロナウイルスワクチンの保管・配送・安全性情報収集に関する受託収入も寄与しました。

営業利益は、薬価改定の影響を受けたことに加え、研究開発費の増加などにより、前連結会計年度を大幅に下回りました。

■海外医薬品事業

売上高は前連結会計年度を上回りました。中国の子会社は新型コロナウイルス感染症拡大などの影響により減収となりましたが、インドの子会社は受託製造事業が好調に推移し、増収となりました。

営業利益は、インドの子会社の増収などにより、前連結会計年度を上回りました。

■ヒト用ワクチン事業

売上高は前連結会計年度を下回りました。B型肝炎ワクチン「ビームゲン」の減収や、プレパンデミックインフルエンザワクチンの受託製造がなかったことが影響しました。インフルエンザワクチンは好調に推移し、アストラゼネカ社の新型コロナウイルスワクチン製剤化に関する受託収入も発生しました。

営業利益は、アストラゼネカ社の新型コロナウイルスワクチン製剤化に関する受託収入やコスト低減などにより、前連結会計年度を大幅に上回りました。

■農薬・動物薬事業(農薬、動物薬、動物用ワクチン)

売上高は、第4四半期連結会計期間に農薬事業を譲渡したことで前連結会計年度を大幅に下回りました。

営業利益は、動物薬事業の減収などにより前連結会計年度を下回りました。

③ 2023中期経営計画の進捗状況(2022年3月期~2024年3月期)

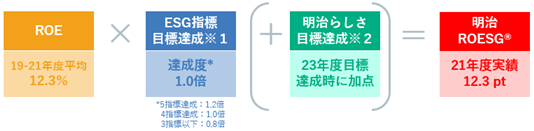

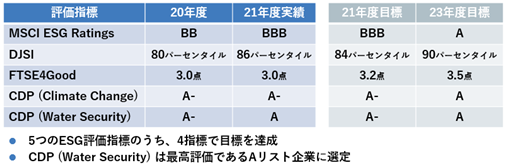

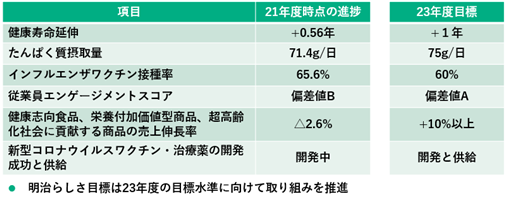

当連結会計年度より開始した「2023中期経営計画」では、従来の売上高や営業利益などの成長性・収益性の目標指標に加えて、ROEとESG指標に、明治らしいサステナビリティ目標(明治らしさ目標)を加えた独自の指標である明治ROESG®を掲げています。また、ROICも資本生産性や効率性の目標指標として新たに設定しています。中期経営計画の目標指標に対する当連結会計年度の実績は次のとおりであります。

※上記の実績及び目標値は「収益認識に関する会計基準」等を適用した後の金額となっております。

明治ROESG®の達成状況の詳細は次のとおりであります。

※1 ESG指標の達成状況

※2 明治らしいサステナビリティ目標(明治らしさ目標)の達成状況

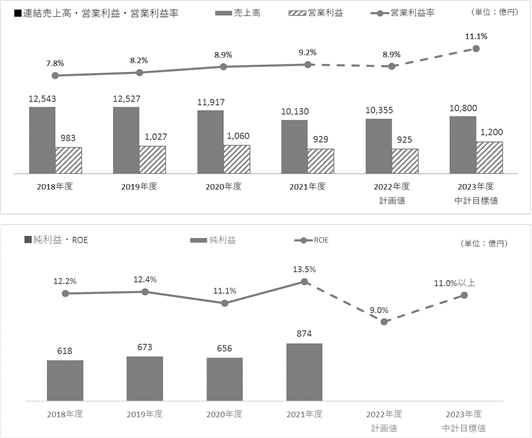

主要な経営指標の推移は、次のとおりであります。

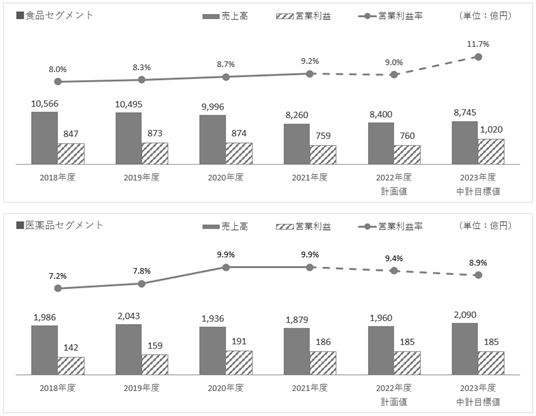

セグメント別の売上高及び営業利益の推移は、次のとおりであります。

(注)2021年度の期首より「収益認識に関する会計基準」等を適用しており、上記の「2021年度」、「2022年度計画値」及び「2023年度中計目標値」は当該会計基準等を適用した後の金額となっております。

2022年3月期の総括は次のとおりであります。

④ 来期の見通しについて

2023年3月期は、引き続き新型コロナウイルス感染症による世界経済や国内消費動向への影響、原材料価格及びエネルギーコストの高騰が懸念されますが、当社グループは「2023中期経営計画」の各戦略を着実に実行してまいります。

食品セグメントでは、国内においては、原材料価格及びエネルギーコストの高騰に対して、価格改定や容量変更などにより、コスト上昇分を吸収します。価格改定による数量減の影響を最小限に留めるべく、プロバイオティクスやヨーグルト、健康志向チョコレートなどの価値訴求強化や、スポーツプロテイン「ザバス」などの積極的なマーケティング活動に取り組みます。海外では、引き続き中国における生産販売能力の強化に取り組みます。販売エリア拡大による売上成長に加え、プロバイオティクスや「ザバス」など、高付加価値商品の拡大を図り、次の成長の柱となる事業の育成に取り組みます。

医薬品セグメントでは、強みを持つ感染症領域に経営資源を集中し、ワクチンと感染症薬のトップ企業としての競争優位性確立に取り組みます。加えて、コスト低減や海外のCMO/CDMO事業拡大に取り組み、国内における薬価改定の影響をカバーして計画の達成を目指します。また、当社グループが持つ感染症に関する高い技術・設備や豊富な経験を活用した創薬力の強化にも取り組みます。新型コロナウイルス感染症に対するワクチンについては、2023年3月期中の供給を目指します。

(2)生産、受注及び販売の実績

① 生産実績

当連結会計年度の生産実績を事業のセグメントごとに示すと、次のとおりであります。

(注)セグメント間の取引は含まれておりません。

② 受注実績

当社グループは、主に販売計画に基づいて生産計画を立てて生産しております。

一部受注生産を行っておりますが、受注高及び受注残高の金額に重要性はありません。

③ 販売実績

当連結会計年度の販売実績を事業のセグメントごとに示すと、次のとおりであります。

(注)1 総販売実績に対する売上の割合が10%以上の相手先はありません。

2 セグメント間の取引は含まれておりません。

(3)財政状態の分析

資産の部では、現金及び預金が前連結会計年度末に比べて 270億80百万円増加し、674億9百万円となりました。コミットメントラインの設定額200億円と合わせた手元流動性の残高は874億9百万円で、2023中期経営計画で目安としている手元流動性の水準(連結売上高の1か月程度)を確保いたしました。有形固定資産は、前連結会計年度末に比べて 284億96百万円増加し、4,834億91百万円となりました。これは主に国内での恵庭工場や埼玉工場などの設備投資、海外での天津や広州における工場建設によるものであります。投資その他の資産は、前連結会計年度末に比べて 97億52百万円減少し、1,602億6百万円となりました。これは関係会社株式や政策保有株式の売却による投資有価証券の減少や、グループ通算制度の適用に伴い通算グループ全体の繰延税金資産と繰延税金負債を相殺処理したことなどによるものであります。その結果、当連結会計年度末における資産合計は、前連結会計年度末に比べて 504億59百万円増の 1兆1,174億59百万円となりました。

負債の部では、当連結会計年度の期首より「収益認識に関する会計基準」等を適用したことで、契約負債が 59億7百万円増加しました。また、返金負債が 159億29百万円増加した一方で、未払費用が 153億66百万円減少しました。有利子負債(社債、借入金)は、前連結会計年度末に比べて 205億8百万円減少し、812億67百万円となりました。その結果、当連結会計年度における負債合計は、前連結会計年度末に比べて 32億3百万円減の 4,044億38百万円となりました。

純資産の部では、純資産合計が前連結会計年度末に比べて 536億62百万円増の 7,130億21百万円となりました。これは自己株式の消却などにより資本剰余金が 201億90百万円減少した一方、利益剰余金が 634億72百万円、為替換算調整勘定が 116億99百万円増加したことなどによるものです。

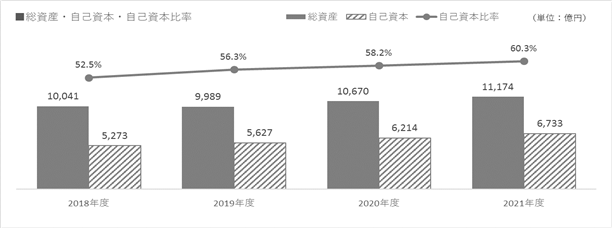

この結果、流動比率は前連結会計年度末に比べて 9.5ポイント減の158.9%、デット・エクイティ・レシオは0.04ポイント減の0.12倍、自己資本比率は 2.0ポイント増の60.3%となり、資金の流動性及び財務の安定性を維持しております。なお、1株当たり純資産は前連結会計年度末に比べて 498円72銭増加し、4,781円52銭となりました。

自己資本及び自己資本比率の推移は、次のとおりであります。

(4)資本の財源及び資金の流動性

① 資本政策の方針

事業活動により得た資金は、持続的な成長に向けて、将来への成長投資や研究開発へ積極的に充当してまいります。また、グループ全体の資本効率の観点から、成長投資については財務規律との調和を図るとともに、政策保有株式などの非事業用資産については圧縮してまいります。

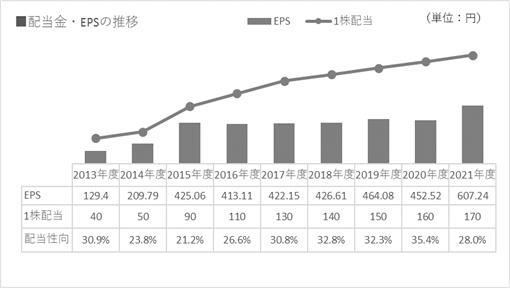

株主還元についても経営における重要課題と認識しており、連結配当性向について2024年3月期までに40%水準に引き上げるとともに、最適資本構成や資金余力等を勘案し、必要に応じて自己株式の取得も検討してまいります。

当連結会計年度では、8期連続となる増配を実施しました。また、キャッシュ・フローの良化により株主への一層の利益還元と資本効率の向上を目的として、約300億円の自己株式を取得した後、消却を実施しております。

② 資金調達の方針

資金調達については、資金需要や金利環境等を踏まえつつ、多様化した調達手段の中から資本コストの低減を第一義として、負債により調達することを基本方針とします。一方で、負債の増加に伴う信用リスクの観点から、原則としてデット・エクイティ・レシオは0.3倍までを上限とし、金融情勢に左右されないような高い信用格付の維持にも努めます。なお、本報告書提出時点において、当社は日本格付研究所より「ダブルAマイナス(安定的)」の信用格付を取得しております。

主要な金融機関とは良好な取引関係を維持しており、加えて強固な財務体質を有していることから、当社グループの事業拡大、運営に必要な投資資金及び運転資金の金融機関からの調達に関しては問題なく実施できると認識しております。なお、国内の金融機関との間で合計200億円のコミットメントラインを設定しており、期中の現預金残高とコミットメントライン設定額を合わせた手元流動性の水準を、連結売上高の1か月程度に設定することで、緊急時の流動性を確保いたします。

また、グループ会社を対象に、資金調達の安定化と調達コストの低減を図るため、グループファイナンス制度を導入しております。

当社は、「明治グループサステナビリティ2026ビジョン」の実現に向けた活動に必要な資金調達の手段として、ICMA(国際資本市場協会:International Capital Market Association)の定めるグリーンボンド原則及びソーシャルボンド原則に基づいた、「サステナビリティファイナンス・フレームワーク」を策定しており、当連結会計年度においては2021年4月に第10回無担保社債(サステナビリティボンド、5年100億円)を発行して資金を調達しました。今後も、本フレームワークに基づき、サステナビリティファイナンスを積極的に活用し、社会課題解決への貢献を一層進めてまいります。

③ キャッシュ・フローの状況

キャッシュ・フロー関連指標の推移は、次のとおりであります。

(注)各指標の算出方法

自己資本比率:(純資産の部-非支配株主持分)/総資産

時価ベースの自己資本比率:株式時価総額(期末株価終値×発行済株式総数)/総資産

キャッシュ・フロー対有利子負債比率:有利子負債/営業活動によるキャッシュ・フロー

インタレスト・カバレッジ・レシオ:営業活動によるキャッシュ・フロー/利払い(利息の支払額)

※ 株式時価総額は自己株式を除く発行済株式総数をベースに計算しております。

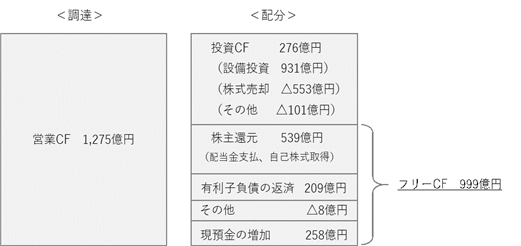

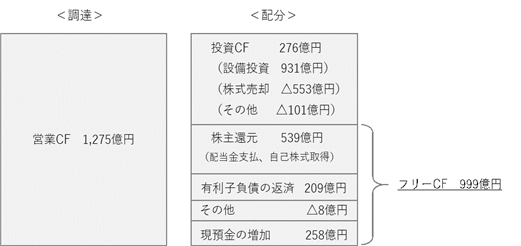

営業活動によるキャッシュ・フローは、前連結会計年度に比べ 38億43百万円収入増の 1,275億26百万円の収入となりました。これは法人税等の支払額が増加した一方、仕入債務や契約負債が増加したことなどによるものです。

投資活動によるキャッシュ・フローは、前連結会計年度に比べ 654億95百万円支出減の 276億14百万円の支出となりました。これは農薬製造販売事業やDM Bio Limitedの株式を譲渡したこと、政策保有株式の売却による収入が増加したことなどによるものです。

これにより、フリー・キャッシュ・フロー(営業活動によるキャッシュ・フローと投資活動によるキャッシュ・フローの合計額)は、前連結会計年度より 693億38百万円収入増の 999億11百万円の収入となりました。

創出したフリー・キャッシュ・フローについては、配当金の支払いや自己株式取得により株主還元を行うとともに、有利子負債の返済に充当しております。配当については増配を実施し、株主還元の充実に努めました。今後も安定的継続的な利益還元を実施します。なお、配当金の支払額は前連結会計年度末より 14億52百万円支出増の 238億98百万円、配当性向は 28.0%であります。

財務活動によるキャッシュ・フローは、前連結会計年度に比べ 487億4百万円支出増の 769億97百万円の支出となりました。これは配当金の支払額の増加と自己株式の取得や社債の償還による支出が増加したことなどによるものです。

これらの結果、当連結会計年度末の現金及び現金同等物は 648億72百万円となりました。

当連結会計年度においては、事業活動に伴う運転資金は金融機関からの借入れやコマーシャル・ペーパー及び社債の発行により調達いたしました。なお、今般の新型コロナウイルス感染症の拡大による資金繰りへの影響は特段ありませんでしたが、期中の現預金残高とコミットメントライン設定額を合わせた手元流動性の水準を、連結売上高の1か月程度に維持することにより、緊急時に備えました。

当連結会計年度における資金調達と資金配分の関係は、次のとおりであります。

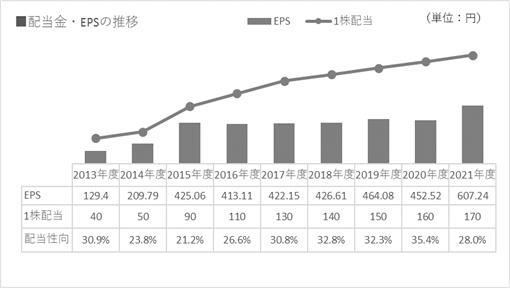

配当金及びEPS(1株当たり当期純利益)の推移は、次のとおりであります。

(注)2015年10月1日付で普通株式1株につき2株の割合で株式分割を実施しており、2013年度の期首に当該株式分割が行われたと仮定して、1株当たり配当金及び1株当たり当期純利益を算定しております。

(注)2015年10月1日付で普通株式1株につき2株の割合で株式分割を実施しており、2013年度の期首に当該株式分割が行われたと仮定して、1株当たり配当金及び1株当たり当期純利益を算定しております。

(5)重要な会計上の見積り及び当該見積りに用いた仮定

連結財務諸表の作成に当たって用いた会計上の見積り及び当該見積りに用いた仮定のうち、重要なものについては、第5 経理の状況 1 連結財務諸表等 (1)連結財務諸表 注記事項(重要な会計上の見積り)に記載のとおりであります。

なお、「(1) 経営成績の状況」に記載のとおり、新型コロナウイルス感染症拡大による当社グループ業績におけるマイナスの影響としては、食品セグメントでは体調管理意識の高まりや巣ごもり消費で好調に推移した前連結会計年度からの反動があったプロバイオティクスや牛乳、バター・マーガリン類の減収がありました。また、医薬品セグメントでは中国の子会社が減収となりました。

一方で、食品セグメントでの運動不足解消ニーズの高まりによる「ザバス」の増収、前連結会計年度に通勤・通学時やオフィスでの需要減少で苦戦していたグミや外出自粛の影響で需要減となった業務用クリーム、業務用乳製品の回復による増収、医薬品セグメントでの前連結会計年度に新型コロナウイルス感染症拡大による医療機関受診患者数減少の影響を受けた抗菌薬や新型コロナウイルス抗原検査キットの増収、アストラゼネカ社の新型コロナウイルスワクチンの保管・配送・安全性情報収集に関する受託収入など、プラスの影響もありました。

新型コロナウイルス感染症の収束時期などを想定することは困難であるものの、食品セグメントでは“ウィズコロナ”という新しい社会に適合した商品提案を行い、医薬品セグメントでは新型コロナウイルスワクチンの取り組みを進めるとともに、費用の効率的な支出に努めてまいります。従って、新型コロナウイルス感染症による当社グループの翌連結会計年度以後の業績に与える影響は限定的であり、会計上の見積りへの影響も軽微と想定し、当連結会計年度の見積もりを行っております。

(1) 経営成績の状況

① 事業全体の状況

(単位:百万円)

| 売上高 | 営業利益 | 経常利益 | 親会社株主に帰属する当期純利益 | 1株当たり 当期純利益 (円 銭) | |

| 当連結会計年度 | 1,013,092 | 92,922 | 93,985 | 87,497 | 607.24 |

| 前連結会計年度 | 1,191,765 | 106,061 | 110,176 | 65,655 | 452.52 |

| 前年同期比(%) | 85.0% | 87.6% | 85.3% | 133.3% | - |

当社グループは、当連結会計年度より「2023中期経営計画」をスタートさせました。基本コンセプト「明治ROESG®経営の実践」に基づき、利益成長とサステナビリティ活動の同時実現に向けて、以下の重点課題に取り組んでいます。

1.事業戦略

(食品セグメント) (1)コア事業の成長力の回復

(2)海外展開の強化

(医薬品セグメント) (1)ワクチン事業の強化

(2)受託製造/受託製造開発(CMO/CDMO)事業の強化

(グループ全体) 新領域への挑戦

2.ROIC活用による経営管理体制強化

3.成長投資の継続と強固な財務基盤構築の両立

4.サステナビリティ2026ビジョンの着実な実行

2022年3月期は、新型コロナウイルス感染症による世界経済や国内消費動向への影響が続いたことに加え、原材料価格やエネルギーコスト高騰により、厳しい環境下での事業展開となりました。

食品セグメントでは、国内において消費者の健康や栄養に対する意識が変化する中で、新たな需要を確実に捉えるべく、コア事業に経営資源を重点的に投下し、売上拡大に取り組みました。海外では引き続き中国における生産販売能力を強化し、次の成長の柱となる事業育成に取り組みました。

医薬品セグメントでは、ヒト用ワクチン事業の強化と海外事業の伸長に取り組みました。感染症領域のトップメーカーとして、当社グループが持つ感染症に関する高い技術・設備や豊富な経験を活用し、外部の研究機関と協力の上、新型コロナウイルス感染症の不活化ワクチン開発と生産体制の整備を進めました。また、事業基盤の強化と新薬の創出に向けて経営資源を集中するため、当社の持分法適用関連会社であるDM Bio Limitedの株式全部や農薬製造販売事業を譲渡するなど、構造改革を推進しました。

この結果、当連結会計年度の売上高は 1兆130億92百万円(前期比 15.0%減)、営業利益は 929億22百万円(同 12.4%減)、経常利益は 939億85百万円(同 14.7%減)、親会社株主に帰属する当期純利益は 874億97百万円(同 33.3%増)となりました。また、ROEは 13.5%、1株当たり当期純利益は 607.24円となりました。

当社グループでは、新型コロナウイルス感染症に対するワクチンの開発・供給の取り組みを次のとおり進めています。

当社の事業子会社であるKMバイオロジクス株式会社では、新型コロナウイルス感染症に対する不活化ワクチンの開発を進めています。2022年4月からは、承認に向けた最終段階となる第3相臨床試験(国際共同)及び国内小児第2/3相臨床試験を開始しました。加えて、この不活化ワクチンを国内に早期供給すべく、生産に必要な設備の整備も進めており、2021年12月には不活化ワクチンの試験検査を行う新棟が竣工しました。他の製造設備工事も計画通り進捗しています。

アストラゼネカ株式会社が日本へ導入している新型コロナウイルスワクチンについて、KMバイオロジクス株式会社は、2021年3月よりアストラゼネカ社から供給された原液の製剤化を行いました。また、Meiji Seika ファルマ株式会社は、同年8月より同ワクチンの保管・配送・安全性情報収集の業務を行っております。

② セグメントの状況

(単位:百万円)

| 報告セグメント | 合計 | ||||||||

| 食品 | 医薬品 | ||||||||

| 前連結 会計年度 | 当連結 会計年度 | 増減 | 前連結 会計年度 | 当連結 会計年度 | 増減 | 前連結 会計年度 | 当連結 会計年度 | 増減 | |

| 売上高 | 999,673 | 826,080 | △173,592 | 193,664 | 187,981 | △5,682 | 1,193,338 | 1,014,062 | △179,275 |

| セグメント 利益 | 87,463 | 75,973 | △11,489 | 19,105 | 18,658 | △446 | 106,568 | 94,632 | △11,936 |

(注) 売上高、セグメント利益は、セグメント間の取引を消去する前の金額によっております。

セグメントの業績の詳細は、次のとおりであります。

Ⅰ.食品

当セグメントにはヨーグルト・チーズ事業 (プロバイオティクス、ヨーグルト、チーズ)、ニュートリション事業 (乳幼児ミルク、スポーツ栄養、流動食、美容)、チョコレート・グミ事業、牛乳事業、業務用食品事業、フローズン・調理食品事業 (アイスクリーム、調理食品、バター・マーガリン類)、海外事業 (海外子会社、輸出)、その他・国内子会社 (国内独立系子会社、ガム、キャンデー、OTC)による製造・販売、運送等が含まれております。

売上高は、「収益認識に関する会計基準」等を適用した影響により、前連結会計年度を大幅に下回りました。前連結会計年度にも当該会計基準等を適用した比較では、前連結会計年度並みとなりました。当該会計基準等を適用する前の事業別売上高の比較では、業務用食品事業、海外事業は前連結会計年度を大幅に上回り、ニュートリション事業やチョコレート・グミ事業、その他・国内子会社は前連結会計年度を上回りました。前連結会計年度の新型コロナウイルス感染症拡大の影響による特需の反動などにより、ヨーグルト・チーズ事業や牛乳事業、フローズン・調理食品事業は前連結会計年度を下回りました。

セグメント利益は、宣伝費などのコストコントロールに努めましたが、原材料コスト増やエネルギーコスト増に加え、ヨーグルト・チーズ事業の減収の影響により、前連結会計年度を大幅に下回りました。

事業別の概況は、次のとおりです。

■ヨーグルト・チーズ事業 (プロバイオティクス、ヨーグルト、チーズ)

売上高は前連結会計年度を下回りました。体調管理意識の高まりや巣ごもり消費で好調に推移した前連結会計年度の反動に加え、競争激化の影響によりプロバイオティクスは大幅な減収となりました。またヨーグルトやチーズも減収となりました。

営業利益は、減収や原材料コスト増の影響により前連結会計年度を大幅に下回りました。

■ニュートリション事業 (乳幼児ミルク、スポーツ栄養、流動食、美容)

売上高は前連結会計年度を上回りました。スポーツプロテイン「ザバス」は、運動不足解消ニーズの高まりや顧客層の拡大により増収となりました。乳幼児ミルクや流動食も好調に推移しました。

営業利益は、原材料コストや販促費、減価償却費などが増加しましたが、増収により前連結会計年度を上回りました。

■チョコレート・グミ事業

売上高は前連結会計年度を上回りました。チョコレートは前連結会計年度並みとなりましたが、前連結会計年度に通勤・通学時やオフィスでの需要減少で苦戦していたグミが前連結会計年度を大幅に上回りました。

営業利益は、原材料コストや減価償却費などが増加しましたが、増収により前連結会計年度を上回りました。

■牛乳事業

売上高は前連結会計年度を下回りました。巣ごもり消費で好調に推移した前連結会計年度の反動に加え、品目数削減の影響などにより減収となりました。

営業利益は前連結会計年度より改善しました。減収の影響を販促費や生産体制の見直しによる経費削減によってカバーしました。

■業務用食品事業

売上高は前連結会計年度を大幅に上回りました。外出自粛の影響で需要減となった前連結会計年度の反動で、業務用クリーム、業務用乳製品が大幅な増収となりました。

営業利益は、物流費や販促費が増加しましたが、増収により前連結会計年度を大幅に上回りました。

■フローズン・調理食品事業 (アイスクリーム、調理食品、バター・マーガリン類)

売上高は前連結会計年度を下回りました。前連結会計年度の家庭内需要の反動により、バター・マーガリン類が減収となりました。また、前連結会計年度の反動に加えて、天候不順の影響を受けたアイスクリームも減収となりました。

営業利益は、コストコントロールに努めましたが、減収や原材料コスト増の影響により前連結会計年度を大幅に下回りました。

■海外事業 (海外子会社、輸出)

売上高は前連結会計年度を大幅に上回りました。中国の牛乳・ヨーグルト事業は減収となりましたが、アイスクリーム事業は大幅な増収となりました。加えて、新規連結の子会社が2社増えたことも寄与しました。

営業利益は、中国事業強化のため人件費やマーケティング費用が増加したことに加え、中国における牛乳・ヨーグルト事業の減収、米国事業での原材料コスト増の影響などにより、前連結会計年度を大幅に下回りました。

■その他・国内子会社 (国内独立系子会社、ガム、キャンデー、OTC)

売上高は、物流子会社1社が株式譲渡により連結対象子会社から除外された影響がありましたが、糖類を取り扱う商社や飼糧子会社などの増収により、全体では前連結会計年度を上回りました。

営業利益は、増収により前連結会計年度を上回りました。

Ⅱ.医薬品

当セグメントには、国内医薬品事業、海外医薬品事業、農薬・動物薬事業(農薬、動物薬、動物用ワクチン)が含まれております。

売上高は、「収益認識に関する会計基準」等を適用した影響により、前連結会計年度を下回りました。当該会計基準等を適用する前の事業別売上高の比較では、国内医薬品事業、海外医薬品事業は前連結会計年度を上回りました。ヒト用ワクチン事業は前連結会計年度を下回りました。農薬・動物薬事業は、農薬事業を譲渡した影響で、前連結会計年度を大幅に下回りました。

セグメント利益は、ヒト用ワクチン事業が大幅な増益となり、海外医薬品事業も増益となりましたが、国内医薬品事業が大幅な減益となったことで、前連結会計年度を下回りました。

事業別の概況は、次のとおりです。

■国内医薬品事業

売上高は前連結会計年度を上回りました。前連結会計年度に新型コロナウイルス感染症拡大による医療機関受診患者数減少の影響を受けた抗菌薬や新型コロナウイルス抗原検査キットが増収になりました。また、アストラゼネカ社の新型コロナウイルスワクチンの保管・配送・安全性情報収集に関する受託収入も寄与しました。

営業利益は、薬価改定の影響を受けたことに加え、研究開発費の増加などにより、前連結会計年度を大幅に下回りました。

■海外医薬品事業

売上高は前連結会計年度を上回りました。中国の子会社は新型コロナウイルス感染症拡大などの影響により減収となりましたが、インドの子会社は受託製造事業が好調に推移し、増収となりました。

営業利益は、インドの子会社の増収などにより、前連結会計年度を上回りました。

■ヒト用ワクチン事業

売上高は前連結会計年度を下回りました。B型肝炎ワクチン「ビームゲン」の減収や、プレパンデミックインフルエンザワクチンの受託製造がなかったことが影響しました。インフルエンザワクチンは好調に推移し、アストラゼネカ社の新型コロナウイルスワクチン製剤化に関する受託収入も発生しました。

営業利益は、アストラゼネカ社の新型コロナウイルスワクチン製剤化に関する受託収入やコスト低減などにより、前連結会計年度を大幅に上回りました。

■農薬・動物薬事業(農薬、動物薬、動物用ワクチン)

売上高は、第4四半期連結会計期間に農薬事業を譲渡したことで前連結会計年度を大幅に下回りました。

営業利益は、動物薬事業の減収などにより前連結会計年度を下回りました。

③ 2023中期経営計画の進捗状況(2022年3月期~2024年3月期)

当連結会計年度より開始した「2023中期経営計画」では、従来の売上高や営業利益などの成長性・収益性の目標指標に加えて、ROEとESG指標に、明治らしいサステナビリティ目標(明治らしさ目標)を加えた独自の指標である明治ROESG®を掲げています。また、ROICも資本生産性や効率性の目標指標として新たに設定しています。中期経営計画の目標指標に対する当連結会計年度の実績は次のとおりであります。

| 指標 | 2021年度 実績 (2022年3月期) | 2023年度 目標 (2024年3月期) | |

| 統合目標 | 明治ROESG® | 12.3ポイント | 13ポイント |

| 成長性・収益性 | 連結売上高 | 1兆130億円 | 1兆800億円 |

| ・食品セグメント | 8,260億円 | 8,745億円 | |

| ・医薬品セグメント | 1,879億円 | 2,090億円 | |

| 連結営業利益(率) | 929億円 (9.2%) | 1,200億円 (11.1%) | |

| ・食品セグメント | 759億円 | 1,020億円 | |

| ・医薬品セグメント | 186億円 | 185億円 | |

| 海外売上高 | 929億円 | 1,345億円 | |

| 効率性・安全性 | ROIC | 8.4% | 10%以上 |

| ・食品セグメント | 9.8% | 12%以上 | |

| ・医薬品セグメント | 6.6% | 6%以上 | |

| 株主還元 | ROE | 13.5% | 11%以上 |

※上記の実績及び目標値は「収益認識に関する会計基準」等を適用した後の金額となっております。

明治ROESG®の達成状況の詳細は次のとおりであります。

|

※1 ESG指標の達成状況

|

※2 明治らしいサステナビリティ目標(明治らしさ目標)の達成状況

|

主要な経営指標の推移は、次のとおりであります。

|

セグメント別の売上高及び営業利益の推移は、次のとおりであります。

|

(注)2021年度の期首より「収益認識に関する会計基準」等を適用しており、上記の「2021年度」、「2022年度計画値」及び「2023年度中計目標値」は当該会計基準等を適用した後の金額となっております。

2022年3月期の総括は次のとおりであります。

| ●コア事業の成長力に課題を残したが、事業ポートフォリオの見直しや政策保有株式の売却など により親会社株主に帰属する当期純利益は大幅増。自己株式の取得も実施し、ROEは上昇。 |

| ●長期環境ビジョンで掲げた「2050年までにカーボンニュートラルを実現する」という目標に向 けて前進。 ・2021年9月 RE100に加盟 ・2021年10月 インターナルカーボンプライシング制度を導入 ・2021年10月 SBT(Science Based Targets)認定を取得 |

| ●責任あるサプライチェーンの構築に向けて、主要なサプライヤーやグループ会社への調達アン ケートを実施。今後のアクションのベースとすべく現状を把握・分析。 |

| ●新スローガン「健康にアイデアを」を社内浸透やサステナビリティの「自分ゴト化」推進の取 り組みでグループの一体感を醸成。 |

| 総括:厳しい環境下でも明治ROESG®経営を実践し、変革への歩みを進めた1年 |

④ 来期の見通しについて

2023年3月期は、引き続き新型コロナウイルス感染症による世界経済や国内消費動向への影響、原材料価格及びエネルギーコストの高騰が懸念されますが、当社グループは「2023中期経営計画」の各戦略を着実に実行してまいります。

食品セグメントでは、国内においては、原材料価格及びエネルギーコストの高騰に対して、価格改定や容量変更などにより、コスト上昇分を吸収します。価格改定による数量減の影響を最小限に留めるべく、プロバイオティクスやヨーグルト、健康志向チョコレートなどの価値訴求強化や、スポーツプロテイン「ザバス」などの積極的なマーケティング活動に取り組みます。海外では、引き続き中国における生産販売能力の強化に取り組みます。販売エリア拡大による売上成長に加え、プロバイオティクスや「ザバス」など、高付加価値商品の拡大を図り、次の成長の柱となる事業の育成に取り組みます。

医薬品セグメントでは、強みを持つ感染症領域に経営資源を集中し、ワクチンと感染症薬のトップ企業としての競争優位性確立に取り組みます。加えて、コスト低減や海外のCMO/CDMO事業拡大に取り組み、国内における薬価改定の影響をカバーして計画の達成を目指します。また、当社グループが持つ感染症に関する高い技術・設備や豊富な経験を活用した創薬力の強化にも取り組みます。新型コロナウイルス感染症に対するワクチンについては、2023年3月期中の供給を目指します。

(2)生産、受注及び販売の実績

① 生産実績

当連結会計年度の生産実績を事業のセグメントごとに示すと、次のとおりであります。

| セグメントの名称 | 金額(百万円) | 前年同期比(%) |

| 食品 | 822,162 | 104.7 |

| 医薬品 | 118,962 | 99.3 |

| 報告セグメント計 | 941,125 | 104.0 |

| 合計 | 941,125 | 104.0 |

(注)セグメント間の取引は含まれておりません。

② 受注実績

当社グループは、主に販売計画に基づいて生産計画を立てて生産しております。

一部受注生産を行っておりますが、受注高及び受注残高の金額に重要性はありません。

③ 販売実績

当連結会計年度の販売実績を事業のセグメントごとに示すと、次のとおりであります。

| セグメントの名称 | 金額(百万円) | 前年同期比(%) |

| 食品 | 825,451 | 82.6 |

| 医薬品 | 187,641 | 97.3 |

| 報告セグメント計 | 1,013,092 | 85.0 |

| 合計 | 1,013,092 | 85.0 |

(注)1 総販売実績に対する売上の割合が10%以上の相手先はありません。

2 セグメント間の取引は含まれておりません。

(3)財政状態の分析

資産の部では、現金及び預金が前連結会計年度末に比べて 270億80百万円増加し、674億9百万円となりました。コミットメントラインの設定額200億円と合わせた手元流動性の残高は874億9百万円で、2023中期経営計画で目安としている手元流動性の水準(連結売上高の1か月程度)を確保いたしました。有形固定資産は、前連結会計年度末に比べて 284億96百万円増加し、4,834億91百万円となりました。これは主に国内での恵庭工場や埼玉工場などの設備投資、海外での天津や広州における工場建設によるものであります。投資その他の資産は、前連結会計年度末に比べて 97億52百万円減少し、1,602億6百万円となりました。これは関係会社株式や政策保有株式の売却による投資有価証券の減少や、グループ通算制度の適用に伴い通算グループ全体の繰延税金資産と繰延税金負債を相殺処理したことなどによるものであります。その結果、当連結会計年度末における資産合計は、前連結会計年度末に比べて 504億59百万円増の 1兆1,174億59百万円となりました。

負債の部では、当連結会計年度の期首より「収益認識に関する会計基準」等を適用したことで、契約負債が 59億7百万円増加しました。また、返金負債が 159億29百万円増加した一方で、未払費用が 153億66百万円減少しました。有利子負債(社債、借入金)は、前連結会計年度末に比べて 205億8百万円減少し、812億67百万円となりました。その結果、当連結会計年度における負債合計は、前連結会計年度末に比べて 32億3百万円減の 4,044億38百万円となりました。

純資産の部では、純資産合計が前連結会計年度末に比べて 536億62百万円増の 7,130億21百万円となりました。これは自己株式の消却などにより資本剰余金が 201億90百万円減少した一方、利益剰余金が 634億72百万円、為替換算調整勘定が 116億99百万円増加したことなどによるものです。

この結果、流動比率は前連結会計年度末に比べて 9.5ポイント減の158.9%、デット・エクイティ・レシオは0.04ポイント減の0.12倍、自己資本比率は 2.0ポイント増の60.3%となり、資金の流動性及び財務の安定性を維持しております。なお、1株当たり純資産は前連結会計年度末に比べて 498円72銭増加し、4,781円52銭となりました。

自己資本及び自己資本比率の推移は、次のとおりであります。

|

(4)資本の財源及び資金の流動性

① 資本政策の方針

事業活動により得た資金は、持続的な成長に向けて、将来への成長投資や研究開発へ積極的に充当してまいります。また、グループ全体の資本効率の観点から、成長投資については財務規律との調和を図るとともに、政策保有株式などの非事業用資産については圧縮してまいります。

株主還元についても経営における重要課題と認識しており、連結配当性向について2024年3月期までに40%水準に引き上げるとともに、最適資本構成や資金余力等を勘案し、必要に応じて自己株式の取得も検討してまいります。

当連結会計年度では、8期連続となる増配を実施しました。また、キャッシュ・フローの良化により株主への一層の利益還元と資本効率の向上を目的として、約300億円の自己株式を取得した後、消却を実施しております。

② 資金調達の方針

資金調達については、資金需要や金利環境等を踏まえつつ、多様化した調達手段の中から資本コストの低減を第一義として、負債により調達することを基本方針とします。一方で、負債の増加に伴う信用リスクの観点から、原則としてデット・エクイティ・レシオは0.3倍までを上限とし、金融情勢に左右されないような高い信用格付の維持にも努めます。なお、本報告書提出時点において、当社は日本格付研究所より「ダブルAマイナス(安定的)」の信用格付を取得しております。

主要な金融機関とは良好な取引関係を維持しており、加えて強固な財務体質を有していることから、当社グループの事業拡大、運営に必要な投資資金及び運転資金の金融機関からの調達に関しては問題なく実施できると認識しております。なお、国内の金融機関との間で合計200億円のコミットメントラインを設定しており、期中の現預金残高とコミットメントライン設定額を合わせた手元流動性の水準を、連結売上高の1か月程度に設定することで、緊急時の流動性を確保いたします。

また、グループ会社を対象に、資金調達の安定化と調達コストの低減を図るため、グループファイナンス制度を導入しております。

当社は、「明治グループサステナビリティ2026ビジョン」の実現に向けた活動に必要な資金調達の手段として、ICMA(国際資本市場協会:International Capital Market Association)の定めるグリーンボンド原則及びソーシャルボンド原則に基づいた、「サステナビリティファイナンス・フレームワーク」を策定しており、当連結会計年度においては2021年4月に第10回無担保社債(サステナビリティボンド、5年100億円)を発行して資金を調達しました。今後も、本フレームワークに基づき、サステナビリティファイナンスを積極的に活用し、社会課題解決への貢献を一層進めてまいります。

③ キャッシュ・フローの状況

| 区分 | 前連結会計年度 (百万円) | 当連結会計年度 (百万円) | 増減額 (百万円) |

| 営業活動によるキャッシュ・フロー | 123,683 | 127,526 | 3,843 |

| 投資活動によるキャッシュ・フロー | △93,110 | △27,614 | 65,495 |

| フリー・キャッシュ・フロー | 30,573 | 99,911 | 69,339 |

| 財務活動によるキャッシュ・フロー | △28,293 | △76,997 | △48,704 |

| 現金及び現金同等物に係る換算差額 | △378 | 2,931 | 3,309 |

| 現金及び現金同等物の増減額(△減少) | 1,901 | 25,844 | 23,943 |

| 現金及び現金同等物の期首残高 | 37,110 | 39,011 | 1,901 |

| 現金及び現金同等物の期末残高 | 39,011 | 64,872 | 25,861 |

キャッシュ・フロー関連指標の推移は、次のとおりであります。

| 区分 | 第9期 | 第10期 | 第11期 | 第12期 | 第13期 |

| 自己資本比率(%) | 52.7 | 52.5 | 56.3 | 58.2 | 60.3 |

| 時価ベースの自己資本比率(%) | 126.9 | 129.8 | 111.5 | 96.8 | 83.3 |

| キャッシュ・フロー対有利子負債比率(年) | 1.1 | 1.0 | 0.9 | 0.8 | 0.6 |

| インタレスト・カバレッジ・レシオ(倍) | 140.3 | 143.2 | 157.0 | 197.2 | 246.3 |

(注)各指標の算出方法

自己資本比率:(純資産の部-非支配株主持分)/総資産

時価ベースの自己資本比率:株式時価総額(期末株価終値×発行済株式総数)/総資産

キャッシュ・フロー対有利子負債比率:有利子負債/営業活動によるキャッシュ・フロー

インタレスト・カバレッジ・レシオ:営業活動によるキャッシュ・フロー/利払い(利息の支払額)

※ 株式時価総額は自己株式を除く発行済株式総数をベースに計算しております。

営業活動によるキャッシュ・フローは、前連結会計年度に比べ 38億43百万円収入増の 1,275億26百万円の収入となりました。これは法人税等の支払額が増加した一方、仕入債務や契約負債が増加したことなどによるものです。

投資活動によるキャッシュ・フローは、前連結会計年度に比べ 654億95百万円支出減の 276億14百万円の支出となりました。これは農薬製造販売事業やDM Bio Limitedの株式を譲渡したこと、政策保有株式の売却による収入が増加したことなどによるものです。

これにより、フリー・キャッシュ・フロー(営業活動によるキャッシュ・フローと投資活動によるキャッシュ・フローの合計額)は、前連結会計年度より 693億38百万円収入増の 999億11百万円の収入となりました。

創出したフリー・キャッシュ・フローについては、配当金の支払いや自己株式取得により株主還元を行うとともに、有利子負債の返済に充当しております。配当については増配を実施し、株主還元の充実に努めました。今後も安定的継続的な利益還元を実施します。なお、配当金の支払額は前連結会計年度末より 14億52百万円支出増の 238億98百万円、配当性向は 28.0%であります。

財務活動によるキャッシュ・フローは、前連結会計年度に比べ 487億4百万円支出増の 769億97百万円の支出となりました。これは配当金の支払額の増加と自己株式の取得や社債の償還による支出が増加したことなどによるものです。

これらの結果、当連結会計年度末の現金及び現金同等物は 648億72百万円となりました。

当連結会計年度においては、事業活動に伴う運転資金は金融機関からの借入れやコマーシャル・ペーパー及び社債の発行により調達いたしました。なお、今般の新型コロナウイルス感染症の拡大による資金繰りへの影響は特段ありませんでしたが、期中の現預金残高とコミットメントライン設定額を合わせた手元流動性の水準を、連結売上高の1か月程度に維持することにより、緊急時に備えました。

当連結会計年度における資金調達と資金配分の関係は、次のとおりであります。

配当金及びEPS(1株当たり当期純利益)の推移は、次のとおりであります。

(注)2015年10月1日付で普通株式1株につき2株の割合で株式分割を実施しており、2013年度の期首に当該株式分割が行われたと仮定して、1株当たり配当金及び1株当たり当期純利益を算定しております。

(注)2015年10月1日付で普通株式1株につき2株の割合で株式分割を実施しており、2013年度の期首に当該株式分割が行われたと仮定して、1株当たり配当金及び1株当たり当期純利益を算定しております。(5)重要な会計上の見積り及び当該見積りに用いた仮定

連結財務諸表の作成に当たって用いた会計上の見積り及び当該見積りに用いた仮定のうち、重要なものについては、第5 経理の状況 1 連結財務諸表等 (1)連結財務諸表 注記事項(重要な会計上の見積り)に記載のとおりであります。

なお、「(1) 経営成績の状況」に記載のとおり、新型コロナウイルス感染症拡大による当社グループ業績におけるマイナスの影響としては、食品セグメントでは体調管理意識の高まりや巣ごもり消費で好調に推移した前連結会計年度からの反動があったプロバイオティクスや牛乳、バター・マーガリン類の減収がありました。また、医薬品セグメントでは中国の子会社が減収となりました。

一方で、食品セグメントでの運動不足解消ニーズの高まりによる「ザバス」の増収、前連結会計年度に通勤・通学時やオフィスでの需要減少で苦戦していたグミや外出自粛の影響で需要減となった業務用クリーム、業務用乳製品の回復による増収、医薬品セグメントでの前連結会計年度に新型コロナウイルス感染症拡大による医療機関受診患者数減少の影響を受けた抗菌薬や新型コロナウイルス抗原検査キットの増収、アストラゼネカ社の新型コロナウイルスワクチンの保管・配送・安全性情報収集に関する受託収入など、プラスの影響もありました。

新型コロナウイルス感染症の収束時期などを想定することは困難であるものの、食品セグメントでは“ウィズコロナ”という新しい社会に適合した商品提案を行い、医薬品セグメントでは新型コロナウイルスワクチンの取り組みを進めるとともに、費用の効率的な支出に努めてまいります。従って、新型コロナウイルス感染症による当社グループの翌連結会計年度以後の業績に与える影響は限定的であり、会計上の見積りへの影響も軽微と想定し、当連結会計年度の見積もりを行っております。