有価証券報告書-第149期(令和2年4月1日-令和3年3月31日)

(1)経営成績等の状況の概要

当連結会計年度における当社グループ(当社及び連結子会社)の財政状態、経営成績及びキャッシュ・フロー(以下「経営成績等」という。)の状況の概要は次のとおりであります。

①経営成績等の概況

当連結会計年度の業績は下記のとおりであります。なお、米国連結子会社の出資先からの出資分配益の計上について、米国での投資評価方法の修正に伴う影響により、前連結会計年度の経常利益、親会社株主に帰属する当期純利益及び注記情報等の一部において、誤謬の訂正に基づき、影響する数値を訂正し、2021年6月10日に訂正報告書を提出しております。

(単位:百万円)

当連結会計年度(2020年4月1日~2021年3月31日)におけるわが国の経済は、新型コロナウイルス感染症の感染拡大を受け、景気は急速に悪化し、厳しい状況となりました。1回目の緊急事態宣言解除をきっかけとして国内消費に緩やかな回復基調が見られたものの、第2波、第3波と感染者が再び急増し、景気の先行きは極めて不透明な状況で推移いたしました。

このような状況の中、当社グループは、既存の事業領域における競争力強化と顧客満足の向上および周辺事業領域への拡大に引き続き努めてまいりましたが、大変厳しい状況で推移いたしました。

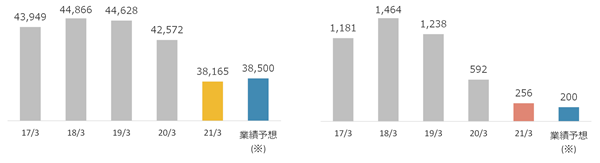

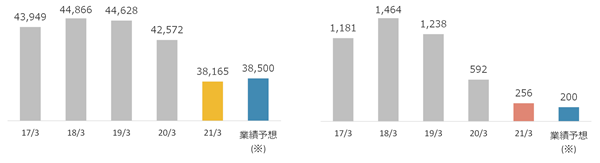

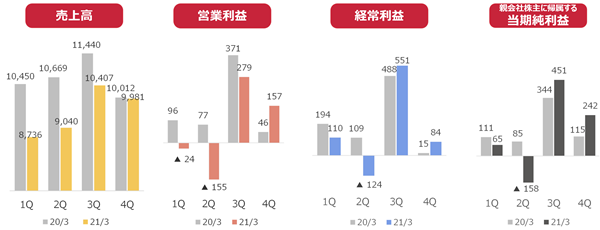

この結果、当連結会計年度の業績は、売上高が381億6千5百万円で前年度比44億6百万円の減収(10.4%減)、営業利益は2億5千6百万円で前年度比3億3千6百万円の減益(56.7%減)、経常利益は6億2千2百万円で前年度比1億8千6百万円の減益(23.1%減)、親会社株主に帰属する当期純利益は6億円で前年度比5千6百万円の減益(8.6%減)となりました。

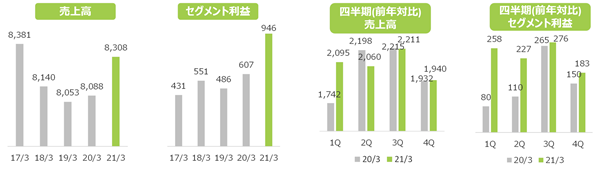

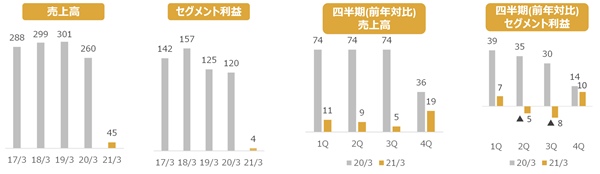

「売上高年度別推移」 (百万円) 「営業利益年度別推移」 (百万円)

※2021年2月8日公表値

※2021年2月8日公表値

「経営成績の四半期推移」 (百万円)

セグメントごとの経営成績は次のとおりであります。

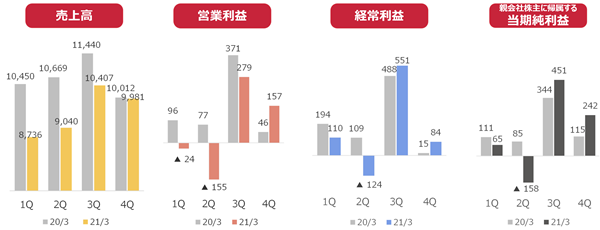

(インキ事業)

(単位:百万円)

オフセットインキおよび印刷用材料は、新型コロナウイルス感染症の影響が長引き、折込チラシ、旅行関連、イベント企画等あらゆる印刷物の需要が落ち込む中、選択と集中で売上確保に努め、復調の気配はあったものの、新型コロナウイルス感染症拡大前の水準までには戻らず、売上高・利益ともに前年度に比べ大きく減少いたしました。

グラビアインキは、新型コロナウイルス感染症の影響により、贈答用・土産用の紙用グラビアインキが落ち込みましたが、在宅による食品需要の増加により、戦略製品である環境対応インキ・バリア機能インキなどの高付加価値品の販売が前年度に比べ増加いたしました。また、固定費削減の効果もあり、売上高は減収となりましたが、増益となりました。

インクジェットインクは、受託インクが、第3四半期以降、復調の気配があったものの、主要市場である北米やEU諸国での新型コロナウイルス感染症の影響により減少し、産業用機能性インクにおいても、化粧品用、建材用需要の減少により、売上高・利益ともに前年度に比べ減少いたしました。

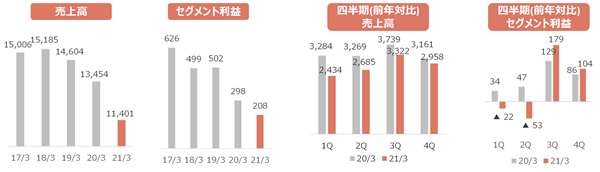

「売上高構成比:29.9%」 「セグメント利益構成比:9.3%」

「売上高・セグメント利益の年度別推移と四半期推移」 (百万円)

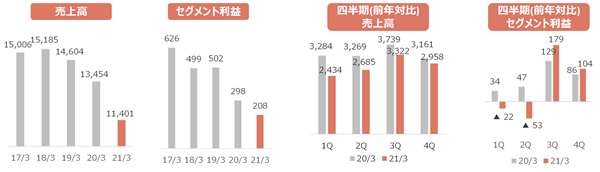

(化成品事業)

(単位:百万円)

着色剤、添加剤等のマスターバッチ製品は、新型コロナウイルス感染症の影響により、食品包材や衛生材関係で好調な製品はありましたが、外出自粛やインバウンド需要の減少などにより、衣料品、化粧品、日用品向けなどの一般包装資材関係は不調のまま回復せず、また、農業資材関係は、天候不順や人手不足の影響を受け、売上高・利益はともに前年度に比べ減少いたしました。自動車用途は、新型コロナウイルス感染症による自動車生産台数起因による大幅な減少があり、第3四半期以降は復調したものの、売上高・利益ともに前年度に比べ減少いたしました。

樹脂コンパウンドは、新型コロナウイルス感染症の影響により、電子機器関係、OA機器関係が好調でしたが、マスターバッチと同様に自動車関係における生産台数起因による大幅な減少の影響が大きく、売上高・利益ともに前年度に比べ減少いたしました。

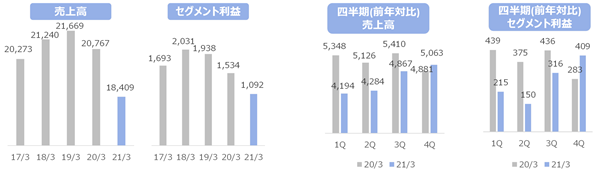

「売上高構成比:48.2%」 「セグメント利益構成比:48.5%」

「売上高・セグメント利益の年度別推移と四半期推移」 (百万円)

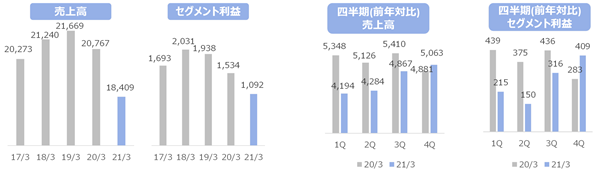

(加工品事業)

(単位:百万円)

ネトロン工材は、新型コロナウイルス感染症の影響は少なく、水処理用資材の輸出需要増加等により、売上高・利益ともに前年度に比べ増加いたしました。

ネトロン包材は、新型コロナウイルス感染症の影響により、青果物用ネットの巣ごもり消費が増加したものの、外食業界向けおよび水産用ネットの需要が低迷し、売上高・利益ともにほぼ前年度並みに推移いたしました。

一軸延伸フィルムは、新型コロナウイルス感染症の影響により、インバウンド需要の低迷および消費者の外出自粛により贈答品包装用途が減少し、売上高・利益ともに前年度に比べ減少いたしました。

土木資材は、独自工法の確立に加え、国土強靭化計画に伴い需要拡大および災害復旧需要に対応したジオセル、ならびにその周辺部材が復興に大きく貢献し、売上高・利益ともに前年度に比べ大幅に増加いたしました。

農業用資材は新型コロナウイルス感染症の影響で、先行き不透明感による投資意欲の減退および市況低迷により、売上高・利益ともに前年度に比べ減少いたしました。

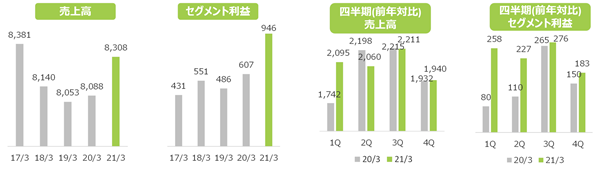

「売上高構成比:21.8%」 「セグメント利益構成比:42.0%」

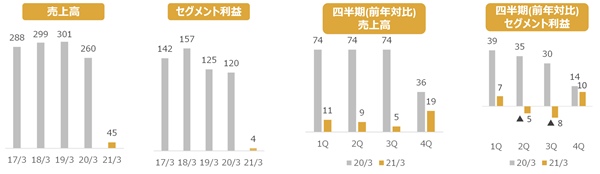

「売上高・セグメント利益の年度別推移と四半期推移」 (百万円)

(不動産賃貸事業)

(単位:百万円)

不動産賃貸事業は、前年度における一部の賃貸物件の売却により、売上高は前年度に比べ減少いたしましたが、当事業年度に完成した埼玉県さいたま市の戸建賃貸住宅であるパレットパークタウンは、現時点において非常に高い評価を受けており、また、東京都北区の賃貸オフィスは、満室の状態であり、今後の収益が期待されます。

「売上高構成比:0.1%」 「セグメント利益構成比:0.2%」

「売上高・セグメント利益の年度別推移と四半期推移」 (百万円)

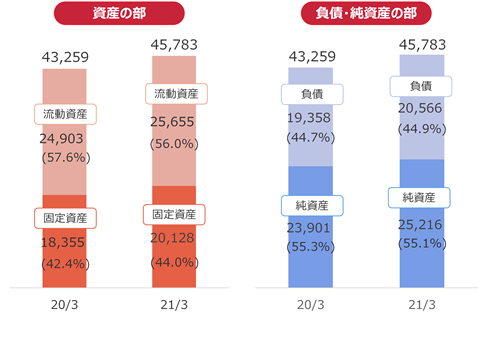

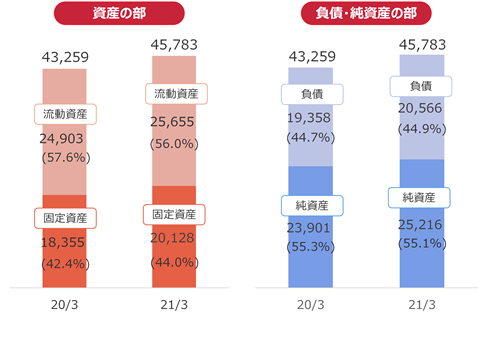

②財政状態の状況

(単位:百万円)

当連結会計年度末の総資産は457億8千3百万円となり、前連結会計年度末に比べ25億2千3百万円増加いたしました。主な要因は、現金及び預金の増加15億8千5百万円、受取手形及び売掛金の減少5億3百万円、たな卸資産の減少3億7千万円、有形固定資産の増加19億6千万円及び投資有価証券の増加1億8千2百万円、退職給付に係る資産の増加2億1千1百万円等によるものです。

負債合計は205億6千6百万円となり、前連結会計年度末に比べ12億7百万円増加いたしました。主な要因は、支払手形及び買掛金の減少2億7千2百万円、短期借入金の増加7億2千6百万円、未払法人税等の減少2億5千万円、未払消費税等の減少2億8千4百万円、長期借入金の増加8億2千8百万円、繰延税金負債の増加7億9千3百万円、退職給付に係る負債の減少6億8千7百万円等によるものです。

純資産の部は252億1千6百万円となり、前連結会計年度末に比べ13億1千5百万円増加いたしました。主な要因は利益剰余金の増加3億8千1百万円、その他の包括利益累計額の増加9億3千1百万円等によるものです。

③キャッシュ・フローの状況

(単位:百万円)

当連結会計年度末の現金及び現金同等物(以下「資金」という。)の残高は31億6千1百万円で、前連結会計年度末に比べ15億8千5百万円の増加(100.6%増)となりました。

(営業活動によるキャッシュ・フロー)

営業活動によるキャッシュ・フローは、19億4千2百万円の収入となりました(前連結会計年度は6億6千1百万円の収入)。主な要因は、税金等調整前当期純利益8億8千9百万円、減価償却費13億4千4百万円が計上され、売上債権の減少8億円、仕入債務の減少5億2百万円等によるものです。

(投資活動によるキャッシュ・フロー)

投資活動によるキャッシュ・フローは、16億6千8百万円の支出となりました(前連結会計年度は4億4千2百万円の支出)。主な要因は、有形固定資産の取得による支出18億8百万円、投資有価証券の売却による収入3億8千3百万円、連結範囲の変更を伴う子会社株式取得による支出6億8千9百万円等によるものです。

(財務活動によるキャッシュ・フロー)

財務活動によるキャッシュ・フローは、13億1千9百万円の収入となりました(前連結会計年度は6億2千1百万円の支出)。主な要因は、短期借入金の純増額7億2千6百万円、長期借入金の純増額9億2千3百万円、配当金の支払額2億9百万円等によるものです。

④生産、受注及び販売の実績

a.生産実績

当連結会計年度の生産実績をセグメントごとに示すと、次のとおりであります。

(注)1 ( )内数字は自家消費分を示し、かつ内数であります。

2 [ ]内数字は外注分を示し、かつ内数であります。

b.商品仕入実績

当連結会計年度の商品仕入実績をセグメントごとに示すと、次のとおりであります。

(注) 金額は仕入価額(消費税等抜き)によっております。

c.受注実績

当社グループは主として見込生産を行っております。なお、化成品の一部で受注生産を行っているものもありますが、特に受注残高を示すほどのものではありません。

d.販売実績

当連結会計年度の販売実績をセグメントごとに示すと、次のとおりであります。

(注)1 セグメント間の取引については相殺消去しております。

2 上記の金額には、消費税等は含まれておりません。

(2)経営者の視点による経営成績等の状況に関する分析・検討内容

経営者の視点による当社グループの経営成績等の状況に関する認識及び分析・検討内容は次のとおりであります。

なお、文中の将来に関する事項は、当連結会計年度末現在において判断したものであります。

① 財政状態及び経営成績の状況に関する認識及び分析・検討内容

a.当社グループの当連結会計年度の財政状態

当連結会計年度末の総資産は457億8千3百万円となり、前連結会計年度末に比べ25億2千3百万円増加いたしました。分析・検討内容は、以下のとおりであります。

◆資産の部

(単位:百万円)

セグメント資産の状況

(単位:百万円)

当連結会計年度末の負債合計は205億6千6百万円となり、前連結会計年度末に比べ12億7百万円増加いたしました。分析・検討内容は、以下のとおりであります。

◆負債の部

(単位:百万円)

純資産の部は252億1千6百万円となり、前連結会計年度末に比べ13億1千5百万円増加いたしました。分析・検討内容は、以下のとおりであります。

◆純資産の部

(単位:百万円)

b.当社グループの当連結会計年度の経営成績

b.当社グループの当連結会計年度の経営成績

当連結会計年度の業績は、売上高が381億6千5百万円で前年度比44億6百万円の減収(10.4%減)、営業利益は2億5千6百万円で前年度比3億3千6百万円の減益(56.7%減)、経常利益は6億2千2百万円で前年度比1億8千6百万円の減益(23.1%減)、親会社株主に帰属する当期純利益は6億円で前年度比5千6百万円の減益 (8.6%減)となりました。

その内容は、「第2 事業の状況 3 経営者による財政状態、経営成績及びキャッシュ・フローの状況等の分析 (1)経営成績等の状況の概要」に記載のとおり、新型コロナウイルス感染症拡大による経済活動の停滞により、大幅な売上高の減少が主要因であると認識しております。

各事業セグメント別では、主要製品が多岐の市場に渡るインキ事業、化成品事業で新型コロナウイルス感染症拡大の影響が大きく、減収・減益となっております。一方、加工品事業では一軸延伸フィルム、農業資材において新型コロナウイルス感染症拡大の影響を受けましたが、水処理用資材の需要が増加したネトロン工材、国土強靭化計画や災害復興需要に対応したジオセル製品や周辺部材の需要が増加した土木資材において増収・増益となり、加工品事業全体で増収・増益となっております。

新型コロナウイルス感染症拡大の影響を受けた製品について、第3四半期以降、回復の動きが見られておりますが、影響は長期化しており、生活に密接に関連した製品を多岐に渡り展開している当社グループへの今後の業績に与える影響は依然極めて不透明な状況にあると認識しております。

こうした状況の中、当社グループの経営成績に大きな影響を及ぼす要因については、新型コロナウイルス感染症の長期化による経済活動の停滞による影響だけでなく、感染症影響による生活様式や消費動向の変化、主要原料である樹脂や顔料等の原材料価格動向などが挙げられます。

また、中長期の市場環境として、デジタル技術の急速な進展によるライフスタイルの変化、商業・出版印刷市場のデジタル化へのシフト、サステナビリティへの意識の高まりによる脱プラスチックの流れなど、当社グループ製品の需要動向全体に影響を及ぼす市場環境変化が加速していることも当社グループの経営成績に大きな影響を及ぼす要因と認識しております。

災害対応ほか、当社グループの経営成績に影響を及ぼす可能性のあるリスクについては、「第2 事業の状況 2事業等のリスク」に記載しております。

当社グループでは高収益メーカーへの成長の通過点として、2020年度連結経常利益15億円を目標とする5か年の経営計画「TOKYOink 2020」を策定しております。

なお、2020年度は「TOKYOink 2020」の最終年度でありましたが、新型コロナウイルス感染症の経営環境への影響が見通せない状況が継続していること、ウィズコロナ、アフターコロナ下での外部環境変化も未だ不透明な状況下にあることから、現中期経営計画を1年延長しております。

経営計画「TOKYOink 2020」では、経営戦略として以下の4つを掲げるとともに、基盤の整備として「現場力の徹底強化」を推進しております。

・コア事業の更なる強化とコア事業周辺領域の事業を拡大することを目指した事業戦略

・素材を活かす要素技術と加工技術の拡充を目指した技術戦略

・株主価値の向上と事業戦略に応じた最適資本構成を目指した財務戦略

・人的資源の有効活用を目指した人事戦略

取り組み状況や今後の対処すべき課題については、「第2 事業の状況 1経営方針、経営環境及び対処すべき課題等」に記載のとおりでありますが、当連結会計年度では新型コロナウイルス感染症拡大と長期化による影響などもあり、目標とする業績には達成しておらず、2021年度の業績予想においても厳しい予想としております。

2021年度は、現経営計画の総括を実施するとともに、下記に記載した重要課題への対応を織り込んだ次期中期経営計画を策定し、2022年度から始動させる予定としております。

・気候変動、サステナビリティに配慮した企業活動の推進

・新型コロナウイルス感染症拡大により変化したニーズの見極めと取り込み

・デジタル技術の急速な進化により変化したニーズの見極めと取り込み

・各セグメント主要製品の対処すべき課題に取り組むことでコア事業周辺領域を拡大させる

ことによる事業ポートフォリオの再構築

・各戦略及び基盤整備の対処すべき課題への取り組みによる企業基盤の強化

今後とも、新型コロナウイルス感染症に対して十分な感染防止対策を取りつつ、当社グループの事業活動への影響が最小限となるよう努めるとともに、当社グループの企業理念である「暮らしを彩る、暮らしに役立つものづくりで、社会に貢献する」ことを追い求めてまいります。

また、目指すべき企業像である「色彩を軸に、市場が求める価値をお客様と共に創造、実現すること」に日々取り組むことで、持続的に成長できる企業としてチャレンジを続けてまいります。

②キャッシュ・フローの状況の分析・検討内容並びに資本の財源および資金の流動性に係る情報

a.財務戦略の基本的な考え方

当社グループでは高収益メーカーへの成長の通過点として、2020年度連結経常利益15億円を目標とする5か年の経営計画「TOKYOink 2020」を策定しており、その中の経営戦略において、財務戦略の基本方針を掲げております。

◆財務戦略の基本方針

経営基盤の強化と株主価値の向上を基本とし、財務リスクの対応を図り、事業戦略に応じた最適な資本構成を構築することを骨子として、財務体質の向上と資本効率を高める。

なお、2020年度は「TOKYOink 2020」の最終年度でありましたが、新型コロナウイルス感染症の経営環境への影響が見通せない状況が継続していること、ウィズコロナ、アフターコロナ下での外部環境変化も未だ不透明な状況下にあることから、現中期経営計画を1年延長しております。

前連結会計年度の第4四半期以降、新型コロナウイルス感染症拡大による影響が徐々に表面化し、当社グループの売上高が減少、収益力低下によって営業活動を原資とした運転資金が万一不足して財務体質悪化の事態に陥るリスクに備え、手許流動性の確保として以下の対応を図ってまいりました。

・現預金等手許資金を月商の過半数超の水準で維持

・コミットメントラインによる短期借入金融資枠の増額

・財務制限条項の抵触に対するリスク対応

現時点では、上記財務リスクへの対応により、経営の守りを固めることに注力し、安定した事業運営が継続出来ております。今後も更なる企業価値向上へ向けた最適な資源配分や株主還元を実施し、機動的な事業運営を引続き遂行してまいります。

b.キャッシュ・フローの状況の分析

当社グループの当連結会計年度のキャッシュ・フローの状況の分析につきましては、当連結会計年度末の現金及び現金同等物(以下「資金」という。)の残高は31億6千1百万円で、前連結会計年度末に比べ15億8千5百万円の増加(100.6%増)となりました。

この資金の増加の要因は、「第2 事業の状況 3経営者による財政状態、経営成績及びキャッシュ・フローの状況等の分析 (2)経営者の視点による経営成績等の状況に関する分析・検討内容 ②キャッシュ・フローの状況の分析・検討内容並びに資本の財源および資金の流動性に係る情報 a. 財務戦略の基本的な考え方」に記載のとおり、新型コロナウイルス感染症拡大の影響による財務体質悪化の事態に陥るリスクに備えた手許流動性の確保施策の一環によるものであると考えます。

なお当社グループは、営業活動により獲得されたキャッシュ・フローと投資活動に支出されたキャッシュ・フローを合計したフリー・キャッシュ・フローにつきまして、今後の事業展開に備えた設備等の投資や金融機関からの借入等負債返済へ充当可能な資金としての純額、若しくは、外部からの資金調達等の借入依存度を定量判断する目的として捉えており、基本的な考え方は、事業活動により獲得したキャッシュの創出額をベースに、投資の意思決定を経営判断していることから、当社の事業運営にとって有用な指標と認識しております。

フリー・キャッシュ・フローの概況(5期分)

(単位:百万円)

当連結会計年度におけるフリー・キャッシュ・フローは、税金等調整前当期純利益や減価償却費、売上債権の減少や仕入債務の減少等による収入19億4千2百万円が計上され、有形固定資産の取得による支出や投資有価証券の売却による収入および連結範囲の変更を伴う子会社株式取得による支出等16億6千8百万円を若干上回り、2億7千3百万円の収入となりました(前連結会計年度は2億1千8百万円の収入)。

なお、当連結会計年度における各キャッシュ・フローの状況は、「第2 事業の状況 3経営者による財政状態、経営成績及びキャッシュ・フローの状況等の分析 (1)経営成績等の状況の概要 ③キャッシュ・フローの状況」に記載のとおりですが、分析や検討内容は以下のとおりであります。

連結キャッシュ・フローの主な分析

(単位:百万円)

(単位:百万円)

c.資本政策の基本的な方針

当社グループは、経営基盤の強化ならびに今後の企業価値向上へ向けた将来の収益の源泉である設備投資や研究開発等に必要な内部留保を確保しつつ、株主還元を経営の重要課題の一つと考え、安定的かつ継続的に配当することを基本方針としております。

自己資本利益率 (ROE):親会社株主に帰属する当期純利益/(純資産-非支配株主持分)

総資産経常利益率 (ROA):経常利益/総資産

売上高営業利益率 (ROS):営業利益/売上高

配当性向(連結):1株当たり配当金/1株当たり当期純利益

当連結会計年度の配当性向は34.9%と前連結会計年度と比較し、2.1%上回っており、基本方針のもと、引続き成長戦略に応じた積極投資や素材を活かす要素技術・加工技術の拡充等次世代を見据えた研究開発費用としての内部留保とのバランスを鑑みながら、株主還元の一層の拡充を目指してまいります。

また、前連結会計年度におきまして、資本効率の向上を通じて株主利益の向上を図り、機動的な資本戦略と株主還元を実現するために、当社として初となる自己株式の取得を実施し、総額1億9千9百万円の自己株式を取得いたしました。この自己株式の取得は、自己資金によって賄われました。

d.資金調達の基本的な方針

当社グループの主な資金需要として、短期的な資金需要は主として製造費用、販売費および一般管理費等運転資金であり、営業活動により獲得したキャッシュ・フローをベースに金融機関からの短期借入金により資金調達を行っております。また、長期的な資金需要は主に生産性向上や新規拡充を目的とした設備投資や素材を活かす要素技術・加工技術の拡充等研究開発費用、事業戦略としてのコア事業の更なる強化/拡大…基盤強化戦略、コア事業周辺領域の事業拡大…成長戦略に向けた投資および株主還元としての配当支払い等であり、主として内部留保資金の活用や金融機関からの固定金利による長期借入金により資金調達を行っております。

なお当社グループは、財務戦略の一環として親会社、子会社間においての資金効率を高める目的で、グループ内キャッシュ・マネジメント・システムを実施しております。グループ全体の資金状況を可視化し、外部からの調達は親会社主導による一元化、資金需要のある子会社へ最適配分する一方、余剰資金のある子会社から資金調達を行うことで資金効率化、流動性管理の高度化を図っております。

前連結会計年度の第4四半期以降、新型コロナウイルス感染症拡大による影響が徐々に表面化し、当社グループの売上高が減少、収益力低下によって営業活動を原資とした運転資金が万一不足して財務体質悪化の事態に陥るリスクに備え、手許流動性の確保として以下の対応を図ってまいりました。

・現預金等手許資金を月商の過半数超の水準で維持

・コミットメントラインによる短期借入金融資枠の増額

・財務制限条項の抵触に対するリスク対応

手許現預金を通常より手厚く保持することで、急激な売上減少等事業環境悪化に備え、コロナ禍においての運転資金管理への対応を図り、必要資金の調達環境の拡充として、短期借入金や長期借入金の金融機関に対する信用枠を十分確保しながら、資金調達枠であるコミットメントラインの設定を増額いたしました。通常時では事業展開に伴う資金調達として十分対応出来ている契約設定額を、コロナ禍における緊急的措置として、更に増額する方針を経営判断し、追加設定額34億円を新たに確保、複数の金融機関との間で合計74億円のコミットメントライン契約を設定したことで、事業展開に伴う機動的な資金調達への対応ができているものと考えます(借入実行残高17億4千万円、借入未実行残高56億6千万円)。

また、コミットメントラインの設定に関しては、財務制限条項の抵触に対するリスクへの対応として、複数の金融機関との交渉にて財務制限条項の見直しを行い、有事の際を想定した安定的資金調達環境の取組みを実施いたしました。

これら施策の実施により、D/Eレシオが一時的に0.35倍と5ヵ年推移で高水準となりましたが、中長期的には財務戦略の基本方針に基づき有利子負債の水準を適正にコントロールしてまいります。

(参考)キャッシュ・フロー関連指標の推移

自己資本比率:自己資本/総資産

時価ベースの自己資本比率:株式時価総額/総資産

キャッシュ・フロー対有利子負債比率:有利子負債/キャッシュ・フロー

インタレスト・カバレッジ・レシオ:キャッシュ・フロー/利払い

D/Eレシオ:有利子負債/自己資本

(注1)いずれも連結ベースの財務数値により計算しております。

(注2)株式時価総額は自己株式を除く発行済株式数をベースに計算しております。

(注3)キャッシュ・フローは、営業キャッシュ・フローを利用しております。

(注4)有利子負債は連結貸借対照表に計上されている負債のうち利子を支払っているすべての負債を対象としております。

2021年3月31日現在、短期借入金、長期借入金やリース債務の内訳は以下のとおりであり、有利子負債の合計は88億8千7百万円となっております。

(契約債務)

2021年3月31日現在の契約債務の概要は以下のとおりであります。

(注) 連結貸借対照表の1年内返済予定の長期借入金は、長期借入金に含めております。

③重要な会計方針及び見積り及び当該見積りに用いた仮定

当社グループの連結財務諸表は、わが国において一般に公正妥当と認められている会計基準に基づき作成しております。連結財務諸表の作成にあたり、「第5 経理の状況 1 連結財務諸表等 (1)連結財務諸表 注記事項(重要な会計上の見積り)」に記載のとおり、減損会計の検討には、合理的な見積りを勘案した判断を行っておりますが、実際の結果は、見積り特有の不確実性を伴うため、これらの見積りと異なる可能性があります。

当連結会計年度における当社グループ(当社及び連結子会社)の財政状態、経営成績及びキャッシュ・フロー(以下「経営成績等」という。)の状況の概要は次のとおりであります。

①経営成績等の概況

当連結会計年度の業績は下記のとおりであります。なお、米国連結子会社の出資先からの出資分配益の計上について、米国での投資評価方法の修正に伴う影響により、前連結会計年度の経常利益、親会社株主に帰属する当期純利益及び注記情報等の一部において、誤謬の訂正に基づき、影響する数値を訂正し、2021年6月10日に訂正報告書を提出しております。

(単位:百万円)

| 区 分 | 2020年3月期 | 2021年3月期 | 増減額 | 増減率 |

| 売上高 | 42,572 | 38,165 | △4,406 | △10.4% |

| 営業利益 | 592 | 256 | △336 | △56.7% |

| 経常利益 | 808 | 622 | △186 | △23.1% |

| 親会社株主に帰属する 当期純利益 | 657 | 600 | △56 | △8.6% |

当連結会計年度(2020年4月1日~2021年3月31日)におけるわが国の経済は、新型コロナウイルス感染症の感染拡大を受け、景気は急速に悪化し、厳しい状況となりました。1回目の緊急事態宣言解除をきっかけとして国内消費に緩やかな回復基調が見られたものの、第2波、第3波と感染者が再び急増し、景気の先行きは極めて不透明な状況で推移いたしました。

このような状況の中、当社グループは、既存の事業領域における競争力強化と顧客満足の向上および周辺事業領域への拡大に引き続き努めてまいりましたが、大変厳しい状況で推移いたしました。

この結果、当連結会計年度の業績は、売上高が381億6千5百万円で前年度比44億6百万円の減収(10.4%減)、営業利益は2億5千6百万円で前年度比3億3千6百万円の減益(56.7%減)、経常利益は6億2千2百万円で前年度比1億8千6百万円の減益(23.1%減)、親会社株主に帰属する当期純利益は6億円で前年度比5千6百万円の減益(8.6%減)となりました。

「売上高年度別推移」 (百万円) 「営業利益年度別推移」 (百万円)

※2021年2月8日公表値

※2021年2月8日公表値「経営成績の四半期推移」 (百万円)

セグメントごとの経営成績は次のとおりであります。

(インキ事業)

(単位:百万円)

| 区 分 | 2020年3月期 | 2021年3月期 | 増減額 | 増減率 |

| 売上高 | 13,454 | 11,401 | △2,053 | △15.3% |

| セグメント利益 | 298 | 208 | △89 | △30.2% |

オフセットインキおよび印刷用材料は、新型コロナウイルス感染症の影響が長引き、折込チラシ、旅行関連、イベント企画等あらゆる印刷物の需要が落ち込む中、選択と集中で売上確保に努め、復調の気配はあったものの、新型コロナウイルス感染症拡大前の水準までには戻らず、売上高・利益ともに前年度に比べ大きく減少いたしました。

グラビアインキは、新型コロナウイルス感染症の影響により、贈答用・土産用の紙用グラビアインキが落ち込みましたが、在宅による食品需要の増加により、戦略製品である環境対応インキ・バリア機能インキなどの高付加価値品の販売が前年度に比べ増加いたしました。また、固定費削減の効果もあり、売上高は減収となりましたが、増益となりました。

インクジェットインクは、受託インクが、第3四半期以降、復調の気配があったものの、主要市場である北米やEU諸国での新型コロナウイルス感染症の影響により減少し、産業用機能性インクにおいても、化粧品用、建材用需要の減少により、売上高・利益ともに前年度に比べ減少いたしました。

「売上高構成比:29.9%」 「セグメント利益構成比:9.3%」

「売上高・セグメント利益の年度別推移と四半期推移」 (百万円)

(化成品事業)

(単位:百万円)

| 区 分 | 2020年3月期 | 2021年3月期 | 増減額 | 増減率 |

| 売上高 | 20,767 | 18,409 | △2,357 | △11.4% |

| セグメント利益 | 1,534 | 1,092 | △441 | △28.8% |

着色剤、添加剤等のマスターバッチ製品は、新型コロナウイルス感染症の影響により、食品包材や衛生材関係で好調な製品はありましたが、外出自粛やインバウンド需要の減少などにより、衣料品、化粧品、日用品向けなどの一般包装資材関係は不調のまま回復せず、また、農業資材関係は、天候不順や人手不足の影響を受け、売上高・利益はともに前年度に比べ減少いたしました。自動車用途は、新型コロナウイルス感染症による自動車生産台数起因による大幅な減少があり、第3四半期以降は復調したものの、売上高・利益ともに前年度に比べ減少いたしました。

樹脂コンパウンドは、新型コロナウイルス感染症の影響により、電子機器関係、OA機器関係が好調でしたが、マスターバッチと同様に自動車関係における生産台数起因による大幅な減少の影響が大きく、売上高・利益ともに前年度に比べ減少いたしました。

「売上高構成比:48.2%」 「セグメント利益構成比:48.5%」

「売上高・セグメント利益の年度別推移と四半期推移」 (百万円)

(加工品事業)

(単位:百万円)

| 区 分 | 2020年3月期 | 2021年3月期 | 増減額 | 増減率 |

| 売上高 | 8,088 | 8,308 | 220 | 2.7% |

| セグメント利益 | 607 | 946 | 339 | 55.8% |

ネトロン工材は、新型コロナウイルス感染症の影響は少なく、水処理用資材の輸出需要増加等により、売上高・利益ともに前年度に比べ増加いたしました。

ネトロン包材は、新型コロナウイルス感染症の影響により、青果物用ネットの巣ごもり消費が増加したものの、外食業界向けおよび水産用ネットの需要が低迷し、売上高・利益ともにほぼ前年度並みに推移いたしました。

一軸延伸フィルムは、新型コロナウイルス感染症の影響により、インバウンド需要の低迷および消費者の外出自粛により贈答品包装用途が減少し、売上高・利益ともに前年度に比べ減少いたしました。

土木資材は、独自工法の確立に加え、国土強靭化計画に伴い需要拡大および災害復旧需要に対応したジオセル、ならびにその周辺部材が復興に大きく貢献し、売上高・利益ともに前年度に比べ大幅に増加いたしました。

農業用資材は新型コロナウイルス感染症の影響で、先行き不透明感による投資意欲の減退および市況低迷により、売上高・利益ともに前年度に比べ減少いたしました。

「売上高構成比:21.8%」 「セグメント利益構成比:42.0%」

「売上高・セグメント利益の年度別推移と四半期推移」 (百万円)

(不動産賃貸事業)

(単位:百万円)

| 区 分 | 2020年3月期 | 2021年3月期 | 増減額 | 増減率 |

| 売上高 | 260 | 45 | △214 | △82.4% |

| セグメント利益 | 120 | 4 | △115 | △96.5% |

不動産賃貸事業は、前年度における一部の賃貸物件の売却により、売上高は前年度に比べ減少いたしましたが、当事業年度に完成した埼玉県さいたま市の戸建賃貸住宅であるパレットパークタウンは、現時点において非常に高い評価を受けており、また、東京都北区の賃貸オフィスは、満室の状態であり、今後の収益が期待されます。

「売上高構成比:0.1%」 「セグメント利益構成比:0.2%」

「売上高・セグメント利益の年度別推移と四半期推移」 (百万円)

②財政状態の状況

(単位:百万円)

| 区 分 | 2020年3月期 | 2021年3月期 | 増減額 | 増減率 |

| 資産 | 43,259 | 45,783 | 2,523 | 5.8% |

| 負債 | 19,358 | 20,566 | 1,207 | 6.2% |

| 純資産 | 23,901 | 25,216 | 1,315 | 5.5% |

当連結会計年度末の総資産は457億8千3百万円となり、前連結会計年度末に比べ25億2千3百万円増加いたしました。主な要因は、現金及び預金の増加15億8千5百万円、受取手形及び売掛金の減少5億3百万円、たな卸資産の減少3億7千万円、有形固定資産の増加19億6千万円及び投資有価証券の増加1億8千2百万円、退職給付に係る資産の増加2億1千1百万円等によるものです。

負債合計は205億6千6百万円となり、前連結会計年度末に比べ12億7百万円増加いたしました。主な要因は、支払手形及び買掛金の減少2億7千2百万円、短期借入金の増加7億2千6百万円、未払法人税等の減少2億5千万円、未払消費税等の減少2億8千4百万円、長期借入金の増加8億2千8百万円、繰延税金負債の増加7億9千3百万円、退職給付に係る負債の減少6億8千7百万円等によるものです。

純資産の部は252億1千6百万円となり、前連結会計年度末に比べ13億1千5百万円増加いたしました。主な要因は利益剰余金の増加3億8千1百万円、その他の包括利益累計額の増加9億3千1百万円等によるものです。

③キャッシュ・フローの状況

(単位:百万円)

| 区 分 | 2020年3月期 | 2021年3月期 | 増減額 |

| 営業活動によるキャッシュ・フロー | 661 | 1,942 | 1,281 |

| 投資活動によるキャッシュ・フロー | △442 | △1,668 | △1,226 |

| フリー・キャッシュ・フロー | 218 | 273 | 55 |

| 財務活動によるキャッシュ・フロー | △621 | 1,319 | 1,941 |

| 現金及び現金同等物の期末残高 | 1,576 | 3,161 | 1,585 |

当連結会計年度末の現金及び現金同等物(以下「資金」という。)の残高は31億6千1百万円で、前連結会計年度末に比べ15億8千5百万円の増加(100.6%増)となりました。

(営業活動によるキャッシュ・フロー)

営業活動によるキャッシュ・フローは、19億4千2百万円の収入となりました(前連結会計年度は6億6千1百万円の収入)。主な要因は、税金等調整前当期純利益8億8千9百万円、減価償却費13億4千4百万円が計上され、売上債権の減少8億円、仕入債務の減少5億2百万円等によるものです。

(投資活動によるキャッシュ・フロー)

投資活動によるキャッシュ・フローは、16億6千8百万円の支出となりました(前連結会計年度は4億4千2百万円の支出)。主な要因は、有形固定資産の取得による支出18億8百万円、投資有価証券の売却による収入3億8千3百万円、連結範囲の変更を伴う子会社株式取得による支出6億8千9百万円等によるものです。

(財務活動によるキャッシュ・フロー)

財務活動によるキャッシュ・フローは、13億1千9百万円の収入となりました(前連結会計年度は6億2千1百万円の支出)。主な要因は、短期借入金の純増額7億2千6百万円、長期借入金の純増額9億2千3百万円、配当金の支払額2億9百万円等によるものです。

④生産、受注及び販売の実績

a.生産実績

当連結会計年度の生産実績をセグメントごとに示すと、次のとおりであります。

| セグメントの名称 | 生産数量合計(トン) | 前年同期比(%) |

| インキ事業 | 23,831 (5,695) [2,019] | 89.4 (88.1) [53.3] |

| 化成品事業 | 40,696 (132) [19,160] | 89.2 (123.1) [111.3] |

| 加工品事業 | 4,911 (-) [2,087] | 103.4 (-) [114.7] |

| 不動産賃貸事業 | - (-) [-] | - (-) [-] |

| 合計 | 69,438 (5,828) [23,267] | 90.1 (88.7) [102.0] |

(注)1 ( )内数字は自家消費分を示し、かつ内数であります。

2 [ ]内数字は外注分を示し、かつ内数であります。

b.商品仕入実績

当連結会計年度の商品仕入実績をセグメントごとに示すと、次のとおりであります。

| セグメントの名称 | 仕入高(百万円) | 前年同期比(%) |

| インキ事業 | 1,924 | 82.7 |

| 化成品事業 | 239 | 68.0 |

| 加工品事業 | 4,002 | 99.3 |

| 不動産賃貸事業 | - | - |

| 合計 | 6,165 | 91.9 |

(注) 金額は仕入価額(消費税等抜き)によっております。

c.受注実績

当社グループは主として見込生産を行っております。なお、化成品の一部で受注生産を行っているものもありますが、特に受注残高を示すほどのものではありません。

d.販売実績

当連結会計年度の販売実績をセグメントごとに示すと、次のとおりであります。

| セグメントの名称 | 販売高(百万円) | 前年同期比(%) |

| インキ事業 | 11,401 | 84.7 |

| 化成品事業 | 18,409 | 88.6 |

| 加工品事業 | 8,308 | 102.7 |

| 不動産賃貸事業 | 45 | 17.6 |

| 合計 | 38,165 | 89.6 |

(注)1 セグメント間の取引については相殺消去しております。

2 上記の金額には、消費税等は含まれておりません。

(2)経営者の視点による経営成績等の状況に関する分析・検討内容

経営者の視点による当社グループの経営成績等の状況に関する認識及び分析・検討内容は次のとおりであります。

なお、文中の将来に関する事項は、当連結会計年度末現在において判断したものであります。

① 財政状態及び経営成績の状況に関する認識及び分析・検討内容

a.当社グループの当連結会計年度の財政状態

当連結会計年度末の総資産は457億8千3百万円となり、前連結会計年度末に比べ25億2千3百万円増加いたしました。分析・検討内容は、以下のとおりであります。

◆資産の部

(単位:百万円)

| 摘要 | 2020年3月期 | 2021年3月期 | 増減額 | 主な内容分析 | |

| 流動資産 | 現預金 | 1,577 | 3,163 | 1,585 | (コロナ禍影響)現預金を月商の過半数超水準での事業運営 |

| 売上債権 | 14,848 | 14,345 | △503 | (コロナ禍影響)売上減少による売上債権減 | |

| 棚卸資産 | 8,200 | 7,830 | △370 | (コロナ禍影響)販売減少による製品△236、仕掛品△131他 | |

| その他 | 276 | 315 | 38 | ||

| 計 | 24,903 | 25,655 | 751 | ||

| 固定資産 | 有・無形 固定資産 | 12,706 | 14,636 | 1,929 | 荒川塗料工業㈱新規連結による有形固定資産増+1,223 |

| 投資 その他 | 5,649 | 5,492 | △157 | ・保有株式時価上昇に伴う評価増+456、同売却△211 ・米国連結子会社投資勘定△505 | |

| 計 | 18,355 | 20,128 | 1,772 | ||

| 資産合計 | 43,259 | 45,783 | 2,523 | ・(コロナ禍影響)財務基盤強化として手許流動性の確保 ・荒川塗料工業㈱新規連結子会社化による影響 | |

セグメント資産の状況

(単位:百万円)

| 2020年3月期 | 2021年3月期 | 増減額 | 主な内容分析 | |

| インキ事業 | 13,868 | 16,485 | 2,617 | 荒川塗料工業㈱の新規連結子会社化による |

| 化成品事業 | 19,462 | 19,571 | 109 | 棚卸資産の減少および大阪工場建屋竣工 |

| 加工品事業 | 5,391 | 5,881 | 490 | ネトロン新規生産設備増強 |

| 不動産賃貸事業 | 565 | 685 | 120 | 新規戸建賃貸住宅への投資 |

| 報告セグメント合計 | 39,287 | 42,624 | 3,337 |

当連結会計年度末の負債合計は205億6千6百万円となり、前連結会計年度末に比べ12億7百万円増加いたしました。分析・検討内容は、以下のとおりであります。

◆負債の部

(単位:百万円)

| 摘要 | 2020年3月期 | 2021年3月期 | 増減額 | 主な内容分析 | |

| 流動負債 | 仕入債務 | 8,667 | 8,395 | △272 | (コロナ禍影響)仕入減少による仕入債務減 |

| 短期借入金 (一年内含) | 3,810 | 4,671 | 861 | (コロナ禍影響)運転資金の確保 | |

| その他 | 2,300 | 1,965 | △334 | 課税所得減少による未払法人税等△250 | |

| 計 | 14,777 | 15,032 | 254 | ||

| 固定負債 | 長期借入金 | 3,141 | 3,969 | 828 | 荒川塗料工業㈱買収資金等、新規長期借入増 |

| その他 | 1,439 | 1,564 | 124 | ・年金資産の数理計算上差異増加に伴う 退職給付に係る負債△687 ・同負債減少、保有株式評価増等による繰延税金負債+793 | |

| 計 | 4,580 | 5,533 | 953 | ||

| 負債合計 | 19,358 | 20,566 | 1,207 | (コロナ禍影響)不測の事態に備えた運転資金及び成長戦略投資資金に対する借入資金確保 | |

純資産の部は252億1千6百万円となり、前連結会計年度末に比べ13億1千5百万円増加いたしました。分析・検討内容は、以下のとおりであります。

◆純資産の部

(単位:百万円)

| 摘要 | 2020年3月期 | 2021年3月期 | 増減額 | 主な内容分析 |

| 株主資本 | 23,806 | 24,186 | 380 | 利益剰余金+381 |

| その他の 包括利益累計額 | △54 | 876 | 931 | 保有株式評価増+324、退職給付に係る調整累計額+759 |

| 非支配株主持分 | 149 | 154 | 4 | |

| 純資産合計 | 23,901 | 25,216 | 1,315 | ・(コロナ禍影響)同影響下における利益確保 ・荒川塗料工業㈱新規連結子会社化による影響 ・自己資本比率54.7%(前年度比0.2%減) |

b.当社グループの当連結会計年度の経営成績

b.当社グループの当連結会計年度の経営成績当連結会計年度の業績は、売上高が381億6千5百万円で前年度比44億6百万円の減収(10.4%減)、営業利益は2億5千6百万円で前年度比3億3千6百万円の減益(56.7%減)、経常利益は6億2千2百万円で前年度比1億8千6百万円の減益(23.1%減)、親会社株主に帰属する当期純利益は6億円で前年度比5千6百万円の減益 (8.6%減)となりました。

その内容は、「第2 事業の状況 3 経営者による財政状態、経営成績及びキャッシュ・フローの状況等の分析 (1)経営成績等の状況の概要」に記載のとおり、新型コロナウイルス感染症拡大による経済活動の停滞により、大幅な売上高の減少が主要因であると認識しております。

各事業セグメント別では、主要製品が多岐の市場に渡るインキ事業、化成品事業で新型コロナウイルス感染症拡大の影響が大きく、減収・減益となっております。一方、加工品事業では一軸延伸フィルム、農業資材において新型コロナウイルス感染症拡大の影響を受けましたが、水処理用資材の需要が増加したネトロン工材、国土強靭化計画や災害復興需要に対応したジオセル製品や周辺部材の需要が増加した土木資材において増収・増益となり、加工品事業全体で増収・増益となっております。

新型コロナウイルス感染症拡大の影響を受けた製品について、第3四半期以降、回復の動きが見られておりますが、影響は長期化しており、生活に密接に関連した製品を多岐に渡り展開している当社グループへの今後の業績に与える影響は依然極めて不透明な状況にあると認識しております。

こうした状況の中、当社グループの経営成績に大きな影響を及ぼす要因については、新型コロナウイルス感染症の長期化による経済活動の停滞による影響だけでなく、感染症影響による生活様式や消費動向の変化、主要原料である樹脂や顔料等の原材料価格動向などが挙げられます。

また、中長期の市場環境として、デジタル技術の急速な進展によるライフスタイルの変化、商業・出版印刷市場のデジタル化へのシフト、サステナビリティへの意識の高まりによる脱プラスチックの流れなど、当社グループ製品の需要動向全体に影響を及ぼす市場環境変化が加速していることも当社グループの経営成績に大きな影響を及ぼす要因と認識しております。

災害対応ほか、当社グループの経営成績に影響を及ぼす可能性のあるリスクについては、「第2 事業の状況 2事業等のリスク」に記載しております。

当社グループでは高収益メーカーへの成長の通過点として、2020年度連結経常利益15億円を目標とする5か年の経営計画「TOKYOink 2020」を策定しております。

なお、2020年度は「TOKYOink 2020」の最終年度でありましたが、新型コロナウイルス感染症の経営環境への影響が見通せない状況が継続していること、ウィズコロナ、アフターコロナ下での外部環境変化も未だ不透明な状況下にあることから、現中期経営計画を1年延長しております。

経営計画「TOKYOink 2020」では、経営戦略として以下の4つを掲げるとともに、基盤の整備として「現場力の徹底強化」を推進しております。

・コア事業の更なる強化とコア事業周辺領域の事業を拡大することを目指した事業戦略

・素材を活かす要素技術と加工技術の拡充を目指した技術戦略

・株主価値の向上と事業戦略に応じた最適資本構成を目指した財務戦略

・人的資源の有効活用を目指した人事戦略

取り組み状況や今後の対処すべき課題については、「第2 事業の状況 1経営方針、経営環境及び対処すべき課題等」に記載のとおりでありますが、当連結会計年度では新型コロナウイルス感染症拡大と長期化による影響などもあり、目標とする業績には達成しておらず、2021年度の業績予想においても厳しい予想としております。

2021年度は、現経営計画の総括を実施するとともに、下記に記載した重要課題への対応を織り込んだ次期中期経営計画を策定し、2022年度から始動させる予定としております。

・気候変動、サステナビリティに配慮した企業活動の推進

・新型コロナウイルス感染症拡大により変化したニーズの見極めと取り込み

・デジタル技術の急速な進化により変化したニーズの見極めと取り込み

・各セグメント主要製品の対処すべき課題に取り組むことでコア事業周辺領域を拡大させる

ことによる事業ポートフォリオの再構築

・各戦略及び基盤整備の対処すべき課題への取り組みによる企業基盤の強化

今後とも、新型コロナウイルス感染症に対して十分な感染防止対策を取りつつ、当社グループの事業活動への影響が最小限となるよう努めるとともに、当社グループの企業理念である「暮らしを彩る、暮らしに役立つものづくりで、社会に貢献する」ことを追い求めてまいります。

また、目指すべき企業像である「色彩を軸に、市場が求める価値をお客様と共に創造、実現すること」に日々取り組むことで、持続的に成長できる企業としてチャレンジを続けてまいります。

②キャッシュ・フローの状況の分析・検討内容並びに資本の財源および資金の流動性に係る情報

a.財務戦略の基本的な考え方

当社グループでは高収益メーカーへの成長の通過点として、2020年度連結経常利益15億円を目標とする5か年の経営計画「TOKYOink 2020」を策定しており、その中の経営戦略において、財務戦略の基本方針を掲げております。

◆財務戦略の基本方針

経営基盤の強化と株主価値の向上を基本とし、財務リスクの対応を図り、事業戦略に応じた最適な資本構成を構築することを骨子として、財務体質の向上と資本効率を高める。

なお、2020年度は「TOKYOink 2020」の最終年度でありましたが、新型コロナウイルス感染症の経営環境への影響が見通せない状況が継続していること、ウィズコロナ、アフターコロナ下での外部環境変化も未だ不透明な状況下にあることから、現中期経営計画を1年延長しております。

前連結会計年度の第4四半期以降、新型コロナウイルス感染症拡大による影響が徐々に表面化し、当社グループの売上高が減少、収益力低下によって営業活動を原資とした運転資金が万一不足して財務体質悪化の事態に陥るリスクに備え、手許流動性の確保として以下の対応を図ってまいりました。

・現預金等手許資金を月商の過半数超の水準で維持

・コミットメントラインによる短期借入金融資枠の増額

・財務制限条項の抵触に対するリスク対応

現時点では、上記財務リスクへの対応により、経営の守りを固めることに注力し、安定した事業運営が継続出来ております。今後も更なる企業価値向上へ向けた最適な資源配分や株主還元を実施し、機動的な事業運営を引続き遂行してまいります。

b.キャッシュ・フローの状況の分析

当社グループの当連結会計年度のキャッシュ・フローの状況の分析につきましては、当連結会計年度末の現金及び現金同等物(以下「資金」という。)の残高は31億6千1百万円で、前連結会計年度末に比べ15億8千5百万円の増加(100.6%増)となりました。

この資金の増加の要因は、「第2 事業の状況 3経営者による財政状態、経営成績及びキャッシュ・フローの状況等の分析 (2)経営者の視点による経営成績等の状況に関する分析・検討内容 ②キャッシュ・フローの状況の分析・検討内容並びに資本の財源および資金の流動性に係る情報 a. 財務戦略の基本的な考え方」に記載のとおり、新型コロナウイルス感染症拡大の影響による財務体質悪化の事態に陥るリスクに備えた手許流動性の確保施策の一環によるものであると考えます。

なお当社グループは、営業活動により獲得されたキャッシュ・フローと投資活動に支出されたキャッシュ・フローを合計したフリー・キャッシュ・フローにつきまして、今後の事業展開に備えた設備等の投資や金融機関からの借入等負債返済へ充当可能な資金としての純額、若しくは、外部からの資金調達等の借入依存度を定量判断する目的として捉えており、基本的な考え方は、事業活動により獲得したキャッシュの創出額をベースに、投資の意思決定を経営判断していることから、当社の事業運営にとって有用な指標と認識しております。

フリー・キャッシュ・フローの概況(5期分)

(単位:百万円)

| 区分 | 2017年3月期 | 2018年3月期 | 2019年3月期 | 2020年3月期 | 2021年3月期 |

| 営業活動によるキャッシュ・フロー | 2,359 | 2,370 | 1,675 | 661 | 1,942 |

| 投資活動によるキャッシュ・フロー | △865 | △1,457 | △1,623 | △442 | △1,668 |

| フリー・キャッシュ・フロー | 1,494 | 912 | 51 | 218 | 273 |

当連結会計年度におけるフリー・キャッシュ・フローは、税金等調整前当期純利益や減価償却費、売上債権の減少や仕入債務の減少等による収入19億4千2百万円が計上され、有形固定資産の取得による支出や投資有価証券の売却による収入および連結範囲の変更を伴う子会社株式取得による支出等16億6千8百万円を若干上回り、2億7千3百万円の収入となりました(前連結会計年度は2億1千8百万円の収入)。

なお、当連結会計年度における各キャッシュ・フローの状況は、「第2 事業の状況 3経営者による財政状態、経営成績及びキャッシュ・フローの状況等の分析 (1)経営成績等の状況の概要 ③キャッシュ・フローの状況」に記載のとおりですが、分析や検討内容は以下のとおりであります。

連結キャッシュ・フローの主な分析

(単位:百万円)

| 項目 | 2020年3月期 | 2021年3月期 | 増減額 | 主な内容分析 | |

| 営業活動CF | 税金等調整前当期純利益 | 830 | 889 | 58 | コロナ禍の影響下での利益確保 |

| 減価償却費 | 1,352 | 1,344 | △7 | 前年と同水準を維持 | |

| 負ののれん発生益 | - | △219 | △219 | 荒川塗料工業㈱の連結子会社化による | |

| 出資分配益 | △73 | △207 | △134 | 米国子会社の出資先からの分配益 | |

| 売上債権の増減額 | 1,999 | 800 | △1,198 | コロナ禍による売上債権の減少 | |

| たな卸資産の増減額 | △71 | 446 | 518 | 販売減少による在庫圧縮 | |

| 仕入債務の増減額 | △2,894 | △502 | 2,392 | 販売減少による原材料等仕入高減少 | |

| 法人税等の支払額 | △321 | △526 | △204 | 米国子会社の法人税納税額増加 | |

| その他 | △160 | △83 | 77 | ||

| 小計 | 661 | 1,942 | 1,281 | 事業運営上の必要資金確保 | |

| 投資活動CF | 有形固定資産の取得 | △2,012 | △1,808 | 203 | 若干減少するも、設備投資は維持 |

| 有形固定資産の売却 | 1,573 | - | △1,573 | 前期に不動産賃貸物件売却 | |

| 投資有価証券の売却 | 72 | 383 | 311 | CGCに基づく政策保有株式売却継続 | |

| 出資分配金による収入 | 23 | 645 | 622 | 米国連結子会社の出資先からの分配金 | |

| 連結範囲の変更を伴う 子会社株式取得による支出 | - | △689 | △689 | 当連結会計年度より新規連結子会社と なった荒川塗料工業㈱の株式取得 | |

| その他 | △99 | △200 | △100 | ||

| 小計 | △442 | △1,668 | △1,226 | M&A費用等の成長投資等実施 | |

(単位:百万円)

| 項目 | 2020年3月期 | 2021年3月期 | 増減額 | 主な内容分析 | |

| 財務活動CF | 短期借入金の純増減額 | 340 | 726 | 386 | コロナ禍による手許資金厚め |

| 長期借入金による収入 | 1,150 | 2,370 | 1,220 | 荒川塗料工業㈱買収・年度資金調達による | |

| 長期借入金の返済 | △1,522 | △1,446 | 76 | 約定弁済による返済 | |

| 連結範囲の変更を伴わない 子会社株式取得による支出 | △20 | - | 20 | 前連結会計年度の支出は連結子会社化 したハヤシ化成工業㈱の株式取得 | |

| 自己株式の取得による支出 | △201 | △1 | 200 | 前連結会計年度に自己株式取得 | |

| その他 | △367 | △328 | 38 | ||

| 小計 | △621 | 1,319 | 1,941 | コロナ禍による事業環境悪化への備え | |

c.資本政策の基本的な方針

当社グループは、経営基盤の強化ならびに今後の企業価値向上へ向けた将来の収益の源泉である設備投資や研究開発等に必要な内部留保を確保しつつ、株主還元を経営の重要課題の一つと考え、安定的かつ継続的に配当することを基本方針としております。

| 決算年月 | 2017年3月期 | 2018年3月期 | 2019年3月期 | 2020年3月期 | 2021年3月期 |

| 自己資本利益率 (ROE) | 4.9% | 5.5% | 4.3% | 2.8% | 2.5% |

| 総資産経常利益率 (ROA) | 3.4% | 3.8% | 3.1% | 1.8% | 1.4% |

| 売上高営業利益率 (ROS) | 2.7% | 3.3% | 2.8% | 1.4% | 0.7% |

| 配当性向(連結) | 15.2% | 14.8% | 21.0% | 32.8% | 34.9% |

自己資本利益率 (ROE):親会社株主に帰属する当期純利益/(純資産-非支配株主持分)

総資産経常利益率 (ROA):経常利益/総資産

売上高営業利益率 (ROS):営業利益/売上高

配当性向(連結):1株当たり配当金/1株当たり当期純利益

当連結会計年度の配当性向は34.9%と前連結会計年度と比較し、2.1%上回っており、基本方針のもと、引続き成長戦略に応じた積極投資や素材を活かす要素技術・加工技術の拡充等次世代を見据えた研究開発費用としての内部留保とのバランスを鑑みながら、株主還元の一層の拡充を目指してまいります。

また、前連結会計年度におきまして、資本効率の向上を通じて株主利益の向上を図り、機動的な資本戦略と株主還元を実現するために、当社として初となる自己株式の取得を実施し、総額1億9千9百万円の自己株式を取得いたしました。この自己株式の取得は、自己資金によって賄われました。

d.資金調達の基本的な方針

当社グループの主な資金需要として、短期的な資金需要は主として製造費用、販売費および一般管理費等運転資金であり、営業活動により獲得したキャッシュ・フローをベースに金融機関からの短期借入金により資金調達を行っております。また、長期的な資金需要は主に生産性向上や新規拡充を目的とした設備投資や素材を活かす要素技術・加工技術の拡充等研究開発費用、事業戦略としてのコア事業の更なる強化/拡大…基盤強化戦略、コア事業周辺領域の事業拡大…成長戦略に向けた投資および株主還元としての配当支払い等であり、主として内部留保資金の活用や金融機関からの固定金利による長期借入金により資金調達を行っております。

なお当社グループは、財務戦略の一環として親会社、子会社間においての資金効率を高める目的で、グループ内キャッシュ・マネジメント・システムを実施しております。グループ全体の資金状況を可視化し、外部からの調達は親会社主導による一元化、資金需要のある子会社へ最適配分する一方、余剰資金のある子会社から資金調達を行うことで資金効率化、流動性管理の高度化を図っております。

前連結会計年度の第4四半期以降、新型コロナウイルス感染症拡大による影響が徐々に表面化し、当社グループの売上高が減少、収益力低下によって営業活動を原資とした運転資金が万一不足して財務体質悪化の事態に陥るリスクに備え、手許流動性の確保として以下の対応を図ってまいりました。

・現預金等手許資金を月商の過半数超の水準で維持

・コミットメントラインによる短期借入金融資枠の増額

・財務制限条項の抵触に対するリスク対応

手許現預金を通常より手厚く保持することで、急激な売上減少等事業環境悪化に備え、コロナ禍においての運転資金管理への対応を図り、必要資金の調達環境の拡充として、短期借入金や長期借入金の金融機関に対する信用枠を十分確保しながら、資金調達枠であるコミットメントラインの設定を増額いたしました。通常時では事業展開に伴う資金調達として十分対応出来ている契約設定額を、コロナ禍における緊急的措置として、更に増額する方針を経営判断し、追加設定額34億円を新たに確保、複数の金融機関との間で合計74億円のコミットメントライン契約を設定したことで、事業展開に伴う機動的な資金調達への対応ができているものと考えます(借入実行残高17億4千万円、借入未実行残高56億6千万円)。

また、コミットメントラインの設定に関しては、財務制限条項の抵触に対するリスクへの対応として、複数の金融機関との交渉にて財務制限条項の見直しを行い、有事の際を想定した安定的資金調達環境の取組みを実施いたしました。

これら施策の実施により、D/Eレシオが一時的に0.35倍と5ヵ年推移で高水準となりましたが、中長期的には財務戦略の基本方針に基づき有利子負債の水準を適正にコントロールしてまいります。

(参考)キャッシュ・フロー関連指標の推移

| 2017年3月期 | 2018年3月期 | 2019年3月期 | 2020年3月期 | 2021年3月期 | |

| 自己資本比率(%) | 50.1 | 51.1 | 51.4 | 54.9 | 54.7 |

| 時価ベースの自己資本比率(%) | 17.2 | 22.5 | 14.7 | 11.3 | 12.4 |

| キャッシュ・フロー対有利子負債比率(年) | 3.2 | 2.9 | 4.4 | 10.9 | 4.6 |

| インタレスト・カバレッジ・レシオ(倍) | 63.8 | 71.3 | 51.0 | 19.3 | 54.7 |

| D/Eレシオ(倍) | 0.33 | 0.29 | 0.31 | 0.30 | 0.35 |

自己資本比率:自己資本/総資産

時価ベースの自己資本比率:株式時価総額/総資産

キャッシュ・フロー対有利子負債比率:有利子負債/キャッシュ・フロー

インタレスト・カバレッジ・レシオ:キャッシュ・フロー/利払い

D/Eレシオ:有利子負債/自己資本

(注1)いずれも連結ベースの財務数値により計算しております。

(注2)株式時価総額は自己株式を除く発行済株式数をベースに計算しております。

(注3)キャッシュ・フローは、営業キャッシュ・フローを利用しております。

(注4)有利子負債は連結貸借対照表に計上されている負債のうち利子を支払っているすべての負債を対象としております。

2021年3月31日現在、短期借入金、長期借入金やリース債務の内訳は以下のとおりであり、有利子負債の合計は88億8千7百万円となっております。

(契約債務)

2021年3月31日現在の契約債務の概要は以下のとおりであります。

| 年度別要支払額(百万円) | |||||

| 契約債務 | 合計 | 1年以内 | 1年超3年以内 | 3年超5年以内 | 5年超 |

| 短期借入金 | 3,116 | 3,116 | - | - | - |

| 長期借入金 | 5,524 | 1,555 | 2,215 | 1,038 | 715 |

| リース債務 | 246 | 93 | 119 | 33 | - |

(注) 連結貸借対照表の1年内返済予定の長期借入金は、長期借入金に含めております。

③重要な会計方針及び見積り及び当該見積りに用いた仮定

当社グループの連結財務諸表は、わが国において一般に公正妥当と認められている会計基準に基づき作成しております。連結財務諸表の作成にあたり、「第5 経理の状況 1 連結財務諸表等 (1)連結財務諸表 注記事項(重要な会計上の見積り)」に記載のとおり、減損会計の検討には、合理的な見積りを勘案した判断を行っておりますが、実際の結果は、見積り特有の不確実性を伴うため、これらの見積りと異なる可能性があります。