有価証券報告書-第51期(2023/04/01-2024/03/31)

当連結会計年度における当社グループ(当社、連結子会社及び持分法適用会社)の財政状態、経営成績及びキャッシュ・フローの状況及び分析の内容は次のとおりであります。

なお、文中における将来に関する事項は、当連結会計年度末現在において判断したものであります。

(1) 経営成績の状況及び分析

(単位:百万円)

当連結会計年度における国内経済は、世界的な金融引締めや中国経済の停滞等の影響が懸念されるものの、雇用・所得環境が改善する下で、景気は緩やかな回復が続く状況で推移しました。

賃貸住宅市場においては、貸家の新設着工戸数は前年度比2.0%減少となりましたが、人口減少・少子高齢化により空き家数の増加が続く中で安定した入居率を確保するためには、今後も増加していくことが予想されている単独世帯に向けて、地域や顧客の特性に合った販売戦略、適切なメンテナンスによる物件価値の維持・向上、不動産テックの導入による利便性の高いサービスの提供等を進めていくことが重要と考えております。

このような状況の中、当社グループは、入居率及び家賃単価の上昇による収益力強化を図るとともに、選択と集中によるコストの最適化に注力することにより、収益構造と財務基盤の安定化に取り組んでまいりました。

① 売上高

売上高は、前連結会計年度比16,222百万円(4.0%)増加の422,671百万円となりました。

これは主に、家賃単価及び期中平均入居率の上昇により、賃貸事業売上高が前連結会計年度比16,050百万円(4.1%)増加の407,489百万円となったことによるものであります。

② 売上総利益

売上総利益は、前連結会計年度比15,549百万円(29.2%)増加の68,835百万円、売上総利益率は16.3%(前連結会計年度比3.2ポイント上昇)となりました。

これは主に賃貸物件の原状回復やメンテナンス関連の原価が増加した一方、家賃適正化の効果による家賃原価の減少等で収益性が向上したことによるものであります。

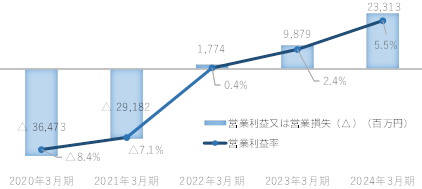

③ 営業利益

営業利益は、前連結会計年度比13,434百万円(136.0%)増加の23,313百万円となりました。

これは主に、貸倒引当金繰入額が1,154百万円減少した一方、業績連動賞与等の計上に伴い給料及び賞与が1,466百万円、支払手数料が2,000百万円それぞれ増加したこと等により、販売費及び一般管理費が前連結会計年度比2,114百万円(4.9%)増加したものの、収益性向上による売上総利益の増加がそれを上回ったことによるものであります。

なお、営業利益率は5.5%(前連結会計年度比3.1ポイント改善)となりました。

また、当連結会計年度のEBITDAは27,974百万円(前連結会計年度比70.1%増)となりました。

④ 経常利益

経常利益は、前連結会計年度比12,949百万円(198.4%)増加の19,476百万円となりました。

これは主に、支払利息3,622百万円や資金調達費用962百万円を計上したものの、売上増加とコスト抑制により営業利益が大幅に改善したことによるものであります。

なお、経常利益率は4.6%(前連結会計年度比3.0ポイント上昇)となりました。

⑤ 親会社株主に帰属する当期純利益

親会社株主に帰属する当期純利益は、前連結会計年度比22,251百万円(112.3%)増加の42,062百万円となりました。

これは主に、資材価格の高騰や2024年末までの明らかな不備解消に向けた工事スケジュールの見直し等により補修工事関連損失2,730百万円を計上したものの、繰延税金資産の積み増しにより法人税等調整額(益)26,564百万円を計上したこと等によるものです。

なお、1株当たり当期純利益は130.91円(前連結会計年度比70.69円増加)となりました。

(セグメント別の経営成績の状況及び分析)

(単位:百万円)

① 賃貸事業

賃貸事業においては、部屋探しから契約まで非対面で完結可能なWEB契約、スマートフォンでの家電操作や施錠が可能なスマートアパート化の推進、法人顧客の社宅ブレーンとしての地位確立、仲介業者との関係強化、顧客やエリアの特性・ニーズに合わせたきめ細やかな販売戦略の展開等により安定した入居率の確保を図るとともに、販売単価の見直し等による採算性の向上に努めております。

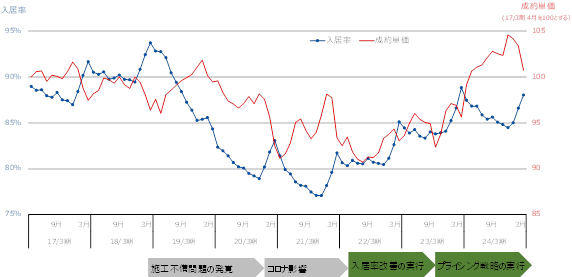

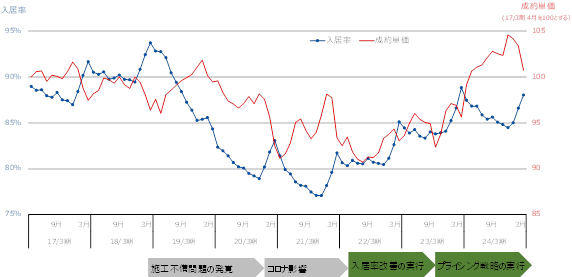

当連結会計年度末の入居率は88.03%(前期末比-0.80ポイント)、期中平均入居率は85.99%(前期比+1.33ポイント)となり、成約家賃単価(新規契約の平均家賃)は施工不備問題発覚前の水準まで回復いたしました。なお、管理戸数は554千戸(前期末比6.8千戸減)となりました。

また、DX戦略のもと、デジタル技術の導入による業務効率化を進めて拠点集約を実施した結果、当連結会計年度末の直営店舗数は72店(前期末比37店舗減)となりました。

これらの結果、当連結会計年度の売上高は、家賃単価の上昇や期中平均入居率のベースアップにより、407,489百万円(前連結会計年度比4.1%増)、営業利益は、増収効果に加えて、コスト構造の適正化により収益性が向上したこと等により、30,386百万円(前連結会計年度比79.9%増)となりました。

② シルバー事業

シルバー事業においては、各種営業施策や原価抑制策の継続等により、売上高14,007百万円(前連結会計年度比0.5%増)、営業損失621百万円(前連結会計年度比587百万円損失減少)となりました。

なお、当連結会計年度末の施設数は85施設(前期末比2施設減)となっております。

③ その他事業

グアムリゾート施設の運営等を行っているその他事業は、台風被害の復興作業員等の利用による一時的な稼働率上昇はあったものの、グアム入島者数はコロナ禍前の水準にはまだ遠く及ばず、リゾート施設の稼働率低迷が続いているため、売上高は1,175百万円(前連結会計年度比9.9%増加)、営業損失は2,391百万円(前連結会計年度比314百万円損失減少)となりました。

(生産、受注及び販売の実績)

a.生産実績

当連結会計年度の生産実績をセグメントごとに示すと、次のとおりであります。

(注)生産実績の著しい減少は、主に前連結会計年度に売却した株式会社もりぞうの生産実績が、当連結会計年度には含まれていないことによるものであります。

b.受注実績

当連結会計年度における受注実績をセグメントごとに示すと、次のとおりであります。

(注)1.上記以外の事業につきましては、受注の形態を取っておりませんので記載しておりません。

2.総受注高の著しい増加は、主に水害復旧工事等に係る受注の増加によるものであり、受注残高の著しい減少は、主にアパート建築請負工事の解約によるものであります。

c.販売実績

当連結会計年度の販売実績をセグメントごとに示すと、次のとおりであります。

(注)1.当社グループの相手先は不特定の法人・個人であるため、主要な販売先の記載は省略しております。

2.セグメント間の取引については相殺消去しております。

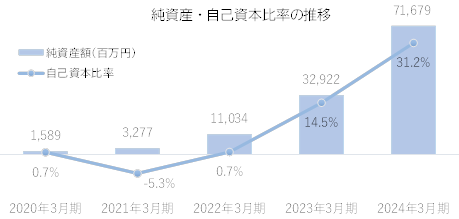

(2) 財政状態の状況及び分析

(単位:百万円)

当連結会計年度末の資産は、前連結会計年度末比38,451百万円増加の205,000百万円となりました。これは主に機械装置及び運搬具(純額)が845百万円、有形固定資産その他(純額)が1,623百万円、無形固定資産その他が1,254百万円それぞれ減少した一方、現金及び預金が15,066百万円、繰延税金資産が26,577百万円それぞれ増加したことによるものであります。

負債の合計は、前連結会計年度末比305百万円減少の133,320百万円となりました。これは主に1年内返済予定の長期借入金が560百万円、未払金が2,363百万円、空室損失引当金が1,093百万円増加した一方、前受金及び長期前受金が1,016百万円、補修工事関連損失引当金が2,243百万円、長期借入金が1,134百万円それぞれ減少したことによるものであります。

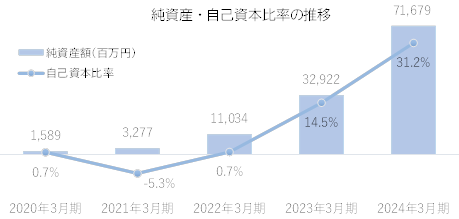

純資産の合計は、前連結会計年度末比38,757百万円増加の71,679百万円となりました。これは主に本年7月より開始した自社株買い等による自己株式の増加4,153百万円、連結子会社における非支配株主への自己株式取得代金及び配当金の支払等による非支配株主持分の減少989百万円があった一方、円安の進行に伴う為替換算調整勘定の増加1,212百万円、親会社株主に帰属する当期純利益の計上42,062百万円があったことによるものであります。

なお、自己資本比率は、前連結会計年度末比16.7ポイント上昇し31.2%となりました。

(3) キャッシュ・フローの状況の分析・検討内容並びに資本の財源及び資金の流動性に係る情報

(単位:百万円)

営業活動によるキャッシュ・フローは、21,422百万円の収入(前連結会計年度比10,876百万円の収入増加)となりました。これは主に、前受金の減少額が1,016百万円、利息の支払額が4,080百万円、補修工事関連支払額が5,000百万円となった一方、税金等調整前当期純利益が17,005百万円、減価償却費が4,660百万円、補修工事関連損失が2,730百万円、空室損失引当金の増加額が1,093百万円となったことによるものであります。

投資活動によるキャッシュ・フローは、851百万円の収入(前連結会計年度比55百万円の収入減少)となりました。これは主に、定期預金の預入による支出と払戻による収入が純額で295百万円の支出となった一方、連結の範囲の変更を伴う子会社株式の売却による収入が1,165百万円あったことによるものであります。

財務活動によるキャッシュ・フローは、7,119百万円の支出(前連結会計年度比4,300百万円の支出増加)となりました。これは主に、長期借入による収入が30,000百万円あった一方、長期借入金の返済による支出が30,185百万円、ファイナンス・リース債務の返済による支出が654百万円、自己株式取得による支出が3,466百万円、資金調達による支出が962百万円、連結子会社における非支配株主からの自己株式取得による支出が940百万円、非支配株主への配当金の支払額が910百万円となったことによるものであります。

この結果、当連結会計年度末の現金及び現金同等物残高は68,143百万円となり、前連結会計年度末比15,282百万円増加いたしました。

また、フリー・キャッシュ・フローは22,273百万円となり、前連結会計年度末比10,821百万円増加いたしました。

(契約債務)

2024年3月31日現在の契約債務の概要は以下のとおりであります。

(財務政策)

当社グループは、設備投資計画に照らして、平常時においては、必要な資金を主に銀行借入や社債発行等により調達する方針としております。

当連結会計年度においては、借入金の借換(リファイナンス)を目的として、Fortress Investment Group LLC(以下「FIG」といいます。)の関連事業体である枇杷合同会社から30,000百万円の資金調達を行い、同じくFIGの関連事業体である楓合同会社からの借入金30,000百万円の期限前弁済を行いました。

翌年度以降については、賃貸事業の収益力強化並びにキャッシュ・フローの改善に努め、資金計画に基づき想定される需要に十分対応できる資金を確保してまいります。

なお、2024年3月31日現在、長期借入金(1年内返済予定の長期借入金を含む)の残高は29,845百万円であります。

(4) 重要な会計上の見積り及び当該見積りに用いた仮定

当社グループの連結財務諸表は、わが国において一般に公正妥当と認められている会計基準に基づき作成しております。この連結財務諸表を作成するにあたって、資産、負債、収益及び費用の報告額に影響を及ぼす見積り及び仮定を用いておりますが、これらの見積り及び仮定に基づく数値は実際の結果と異なる可能性があります。

連結財務諸表の作成に当たって用いた会計上の見積り及び当該見積りに用いた仮定のうち、重要なものについては、第5 経理の状況 1 連結財務諸表等 (1) 連結財務諸表 注記事項(重要な会計上の見積り)に記載のとおりであります。

なお、文中における将来に関する事項は、当連結会計年度末現在において判断したものであります。

(1) 経営成績の状況及び分析

(単位:百万円)

| 2023年3月期 | 2024年3月期 | 増減額 | 増減率 | |

| 売上高 | 406,449 | 422,671 | +16,222 | +4.0% |

| 売上総利益 (売上総利益率) | 53,285 (13.1%) | 68,835 (16.3%) | +15,549 | +29.2% (+3.2p) |

| 営業利益 (営業利益率) | 9,879 (2.4%) | 23,313 (5.5%) | +13,434 | +136.0% (+3.1p) |

| EBITDA(営業利益+減価償却費) | 16,449 | 27,974 | +11,525 | +70.1% |

| 経常利益 | 6,526 | 19,476 | +12,949 | +198.4% |

| 親会社株主に帰属する当期純利益 | 19,810 | 42,062 | +22,251 | +112.3% |

当連結会計年度における国内経済は、世界的な金融引締めや中国経済の停滞等の影響が懸念されるものの、雇用・所得環境が改善する下で、景気は緩やかな回復が続く状況で推移しました。

賃貸住宅市場においては、貸家の新設着工戸数は前年度比2.0%減少となりましたが、人口減少・少子高齢化により空き家数の増加が続く中で安定した入居率を確保するためには、今後も増加していくことが予想されている単独世帯に向けて、地域や顧客の特性に合った販売戦略、適切なメンテナンスによる物件価値の維持・向上、不動産テックの導入による利便性の高いサービスの提供等を進めていくことが重要と考えております。

このような状況の中、当社グループは、入居率及び家賃単価の上昇による収益力強化を図るとともに、選択と集中によるコストの最適化に注力することにより、収益構造と財務基盤の安定化に取り組んでまいりました。

① 売上高

売上高は、前連結会計年度比16,222百万円(4.0%)増加の422,671百万円となりました。

これは主に、家賃単価及び期中平均入居率の上昇により、賃貸事業売上高が前連結会計年度比16,050百万円(4.1%)増加の407,489百万円となったことによるものであります。

② 売上総利益

売上総利益は、前連結会計年度比15,549百万円(29.2%)増加の68,835百万円、売上総利益率は16.3%(前連結会計年度比3.2ポイント上昇)となりました。

これは主に賃貸物件の原状回復やメンテナンス関連の原価が増加した一方、家賃適正化の効果による家賃原価の減少等で収益性が向上したことによるものであります。

③ 営業利益

営業利益は、前連結会計年度比13,434百万円(136.0%)増加の23,313百万円となりました。

これは主に、貸倒引当金繰入額が1,154百万円減少した一方、業績連動賞与等の計上に伴い給料及び賞与が1,466百万円、支払手数料が2,000百万円それぞれ増加したこと等により、販売費及び一般管理費が前連結会計年度比2,114百万円(4.9%)増加したものの、収益性向上による売上総利益の増加がそれを上回ったことによるものであります。

なお、営業利益率は5.5%(前連結会計年度比3.1ポイント改善)となりました。

また、当連結会計年度のEBITDAは27,974百万円(前連結会計年度比70.1%増)となりました。

④ 経常利益

経常利益は、前連結会計年度比12,949百万円(198.4%)増加の19,476百万円となりました。

これは主に、支払利息3,622百万円や資金調達費用962百万円を計上したものの、売上増加とコスト抑制により営業利益が大幅に改善したことによるものであります。

なお、経常利益率は4.6%(前連結会計年度比3.0ポイント上昇)となりました。

⑤ 親会社株主に帰属する当期純利益

親会社株主に帰属する当期純利益は、前連結会計年度比22,251百万円(112.3%)増加の42,062百万円となりました。

これは主に、資材価格の高騰や2024年末までの明らかな不備解消に向けた工事スケジュールの見直し等により補修工事関連損失2,730百万円を計上したものの、繰延税金資産の積み増しにより法人税等調整額(益)26,564百万円を計上したこと等によるものです。

なお、1株当たり当期純利益は130.91円(前連結会計年度比70.69円増加)となりました。

(セグメント別の経営成績の状況及び分析)

(単位:百万円)

| 売上高 | 営業利益 | |||||

| 前期 | 当期 | 増減額 | 前期 | 当期 | 増減額 | |

| 賃貸事業 | 391,438 | 407,489 | +16,050 | 16,887 | 30,386 | +13,499 |

| シルバー事業 | 13,941 | 14,007 | +65 | △1,208 | △621 | +587 |

| その他事業 | 1,069 | 1,175 | +105 | △2,706 | △2,391 | +314 |

| 調整額 | - | - | - | △3,092 | △4,059 | △967 |

| 合計 | 406,449 | 422,671 | +16,222 | 9,879 | 23,313 | +13,434 |

① 賃貸事業

賃貸事業においては、部屋探しから契約まで非対面で完結可能なWEB契約、スマートフォンでの家電操作や施錠が可能なスマートアパート化の推進、法人顧客の社宅ブレーンとしての地位確立、仲介業者との関係強化、顧客やエリアの特性・ニーズに合わせたきめ細やかな販売戦略の展開等により安定した入居率の確保を図るとともに、販売単価の見直し等による採算性の向上に努めております。

当連結会計年度末の入居率は88.03%(前期末比-0.80ポイント)、期中平均入居率は85.99%(前期比+1.33ポイント)となり、成約家賃単価(新規契約の平均家賃)は施工不備問題発覚前の水準まで回復いたしました。なお、管理戸数は554千戸(前期末比6.8千戸減)となりました。

また、DX戦略のもと、デジタル技術の導入による業務効率化を進めて拠点集約を実施した結果、当連結会計年度末の直営店舗数は72店(前期末比37店舗減)となりました。

これらの結果、当連結会計年度の売上高は、家賃単価の上昇や期中平均入居率のベースアップにより、407,489百万円(前連結会計年度比4.1%増)、営業利益は、増収効果に加えて、コスト構造の適正化により収益性が向上したこと等により、30,386百万円(前連結会計年度比79.9%増)となりました。

② シルバー事業

シルバー事業においては、各種営業施策や原価抑制策の継続等により、売上高14,007百万円(前連結会計年度比0.5%増)、営業損失621百万円(前連結会計年度比587百万円損失減少)となりました。

なお、当連結会計年度末の施設数は85施設(前期末比2施設減)となっております。

③ その他事業

グアムリゾート施設の運営等を行っているその他事業は、台風被害の復興作業員等の利用による一時的な稼働率上昇はあったものの、グアム入島者数はコロナ禍前の水準にはまだ遠く及ばず、リゾート施設の稼働率低迷が続いているため、売上高は1,175百万円(前連結会計年度比9.9%増加)、営業損失は2,391百万円(前連結会計年度比314百万円損失減少)となりました。

(生産、受注及び販売の実績)

a.生産実績

当連結会計年度の生産実績をセグメントごとに示すと、次のとおりであります。

| セグメントの名称 | 金額(百万円) | 前期比(%) |

| 賃貸事業 | 577 | △55.0 |

(注)生産実績の著しい減少は、主に前連結会計年度に売却した株式会社もりぞうの生産実績が、当連結会計年度には含まれていないことによるものであります。

b.受注実績

当連結会計年度における受注実績をセグメントごとに示すと、次のとおりであります。

| セグメントの名称 | 総受注高(百万円) | 前年同期比(%) | 受注残高(百万円) | 前期比(%) |

| 賃貸事業 | 589 | +49.7 | 1,586 | △51.3 |

(注)1.上記以外の事業につきましては、受注の形態を取っておりませんので記載しておりません。

2.総受注高の著しい増加は、主に水害復旧工事等に係る受注の増加によるものであり、受注残高の著しい減少は、主にアパート建築請負工事の解約によるものであります。

c.販売実績

当連結会計年度の販売実績をセグメントごとに示すと、次のとおりであります。

| セグメントの名称 | 金額(百万円) | 前期比(%) |

| 賃貸事業 | 407,489 | +4.1 |

| シルバー事業 | 14,007 | +0.5 |

| その他事業 | 1,175 | +9.9 |

| 合計 | 422,671 | +4.0 |

(注)1.当社グループの相手先は不特定の法人・個人であるため、主要な販売先の記載は省略しております。

2.セグメント間の取引については相殺消去しております。

(2) 財政状態の状況及び分析

(単位:百万円)

| 2023年3月期 | 2024年3月期 | 増減額 | 増減率 | |

| 資産 | 166,548 | 205,000 | +38,451 | +23.1% |

| 負債 | 133,625 | 133,320 | △305 | △0.2% |

| 純資産 | 32,922 | 71,679 | +38,757 | +117.7% |

| 自己資本比率 | 14.5% | 31.2% | - | +16.7p |

当連結会計年度末の資産は、前連結会計年度末比38,451百万円増加の205,000百万円となりました。これは主に機械装置及び運搬具(純額)が845百万円、有形固定資産その他(純額)が1,623百万円、無形固定資産その他が1,254百万円それぞれ減少した一方、現金及び預金が15,066百万円、繰延税金資産が26,577百万円それぞれ増加したことによるものであります。

負債の合計は、前連結会計年度末比305百万円減少の133,320百万円となりました。これは主に1年内返済予定の長期借入金が560百万円、未払金が2,363百万円、空室損失引当金が1,093百万円増加した一方、前受金及び長期前受金が1,016百万円、補修工事関連損失引当金が2,243百万円、長期借入金が1,134百万円それぞれ減少したことによるものであります。

純資産の合計は、前連結会計年度末比38,757百万円増加の71,679百万円となりました。これは主に本年7月より開始した自社株買い等による自己株式の増加4,153百万円、連結子会社における非支配株主への自己株式取得代金及び配当金の支払等による非支配株主持分の減少989百万円があった一方、円安の進行に伴う為替換算調整勘定の増加1,212百万円、親会社株主に帰属する当期純利益の計上42,062百万円があったことによるものであります。

なお、自己資本比率は、前連結会計年度末比16.7ポイント上昇し31.2%となりました。

(3) キャッシュ・フローの状況の分析・検討内容並びに資本の財源及び資金の流動性に係る情報

(単位:百万円)

| 2023年3月期 | 2024年3月期 | 増減額 | |

| 営業活動によるキャッシュ・フロー | 10,545 | 21,422 | +10,876 |

| 投資活動によるキャッシュ・フロー | 906 | 851 | △55 |

| 財務活動によるキャッシュ・フロー | △2,819 | △7,119 | △4,300 |

| 現金及び現金同等物残高 | 52,860 | 68,143 | +15,282 |

営業活動によるキャッシュ・フローは、21,422百万円の収入(前連結会計年度比10,876百万円の収入増加)となりました。これは主に、前受金の減少額が1,016百万円、利息の支払額が4,080百万円、補修工事関連支払額が5,000百万円となった一方、税金等調整前当期純利益が17,005百万円、減価償却費が4,660百万円、補修工事関連損失が2,730百万円、空室損失引当金の増加額が1,093百万円となったことによるものであります。

投資活動によるキャッシュ・フローは、851百万円の収入(前連結会計年度比55百万円の収入減少)となりました。これは主に、定期預金の預入による支出と払戻による収入が純額で295百万円の支出となった一方、連結の範囲の変更を伴う子会社株式の売却による収入が1,165百万円あったことによるものであります。

財務活動によるキャッシュ・フローは、7,119百万円の支出(前連結会計年度比4,300百万円の支出増加)となりました。これは主に、長期借入による収入が30,000百万円あった一方、長期借入金の返済による支出が30,185百万円、ファイナンス・リース債務の返済による支出が654百万円、自己株式取得による支出が3,466百万円、資金調達による支出が962百万円、連結子会社における非支配株主からの自己株式取得による支出が940百万円、非支配株主への配当金の支払額が910百万円となったことによるものであります。

この結果、当連結会計年度末の現金及び現金同等物残高は68,143百万円となり、前連結会計年度末比15,282百万円増加いたしました。

また、フリー・キャッシュ・フローは22,273百万円となり、前連結会計年度末比10,821百万円増加いたしました。

(契約債務)

2024年3月31日現在の契約債務の概要は以下のとおりであります。

| 年度別要支払額(百万円) | |||||

| 契約債務 | 合計 | 1年以内 | 1年超3年以内 | 3年超5年以内 | 5年超 |

| 長期借入金 | 29,845 | 620 | 29,225 | - | - |

| リース債務 | 1,034 | 297 | 408 | 326 | 1 |

(財務政策)

当社グループは、設備投資計画に照らして、平常時においては、必要な資金を主に銀行借入や社債発行等により調達する方針としております。

当連結会計年度においては、借入金の借換(リファイナンス)を目的として、Fortress Investment Group LLC(以下「FIG」といいます。)の関連事業体である枇杷合同会社から30,000百万円の資金調達を行い、同じくFIGの関連事業体である楓合同会社からの借入金30,000百万円の期限前弁済を行いました。

翌年度以降については、賃貸事業の収益力強化並びにキャッシュ・フローの改善に努め、資金計画に基づき想定される需要に十分対応できる資金を確保してまいります。

なお、2024年3月31日現在、長期借入金(1年内返済予定の長期借入金を含む)の残高は29,845百万円であります。

(4) 重要な会計上の見積り及び当該見積りに用いた仮定

当社グループの連結財務諸表は、わが国において一般に公正妥当と認められている会計基準に基づき作成しております。この連結財務諸表を作成するにあたって、資産、負債、収益及び費用の報告額に影響を及ぼす見積り及び仮定を用いておりますが、これらの見積り及び仮定に基づく数値は実際の結果と異なる可能性があります。

連結財務諸表の作成に当たって用いた会計上の見積り及び当該見積りに用いた仮定のうち、重要なものについては、第5 経理の状況 1 連結財務諸表等 (1) 連結財務諸表 注記事項(重要な会計上の見積り)に記載のとおりであります。