有価証券報告書-第121期(令和2年4月1日-令和3年3月31日)

(1)経営成績等の状況の概要、経営者の視点による経営成績等の状況に関する分析・検討内容

当連結会計年度における当社及び連結子会社並びに持分法適用会社(以下、当社グループ)の経営成績、財政状態及びキャッシュ・フローの状況の概要、経営者の視点による当社グループの経営成績等の状況に関する認識及び分析・検討内容は次の通りです。文中における将来に関する事項は、当連結会計年度末(2021年3月31日)現在において判断したものです。なお、当第1四半期連結会計期間よりセグメント区分の変更を行っています。詳細は、「第5 経理の状況 1連結財務諸表等 連結財務諸表注記 6.セグメント情報」に記載のとおりです。

文中において、当連結会計年度は当年度、前連結会計年度は前年度と、省略して記載しています。

① 当社グループの課題及び取り組み

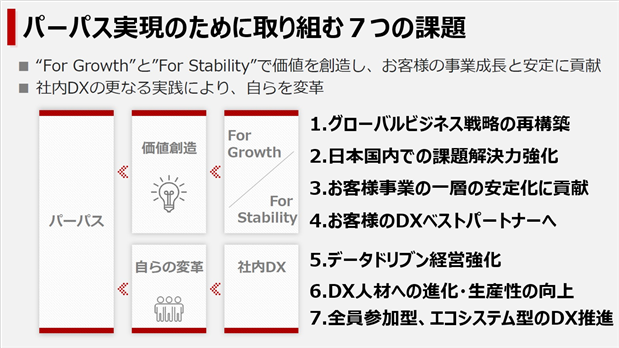

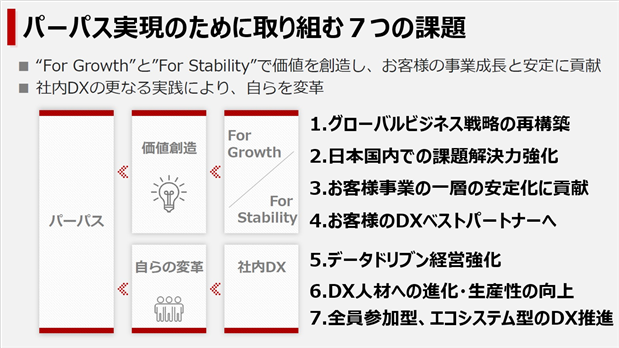

わたしたちのパーパスは、イノベーションによって社会に信頼をもたらし、世界をより持続可能にしていくことです。当社グループは、このパーパス実現のために、2つの課題に取り組んでいます。“For Growth”と”For Stability”で価値を創造しお客様の事業成長と安定に貢献すること、社内DXの更なる実践により自らを変革することです。

AI、データ活用などのテクノロジーをベースとしたDXビジネスと、DXに必要なクラウド移行などのモダナイゼーションとを合わせた「デジタル領域」を“For Growth”と位置付け、お客様の事業の変革や成長に貢献します。同時に、企業の業務の中核部分に関わる大規模な基幹システムの構築や、その運用サービスの提供を中心とする「従来型IT領域」を“For Stability”と定め、お客様の事業のより一層の安定化に貢献します。併せて、データドリブン経営や社内プロセス・情報インフラの刷新などの社内DXを実行し、自らの変革を加速します。

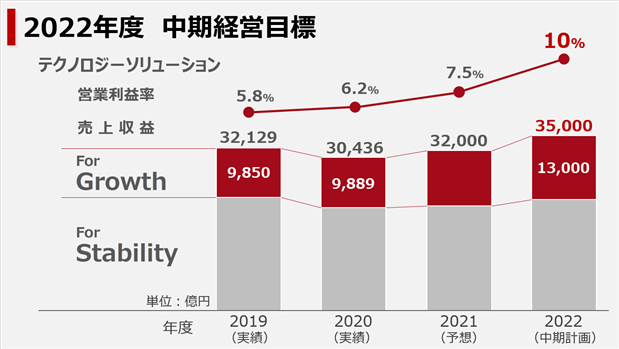

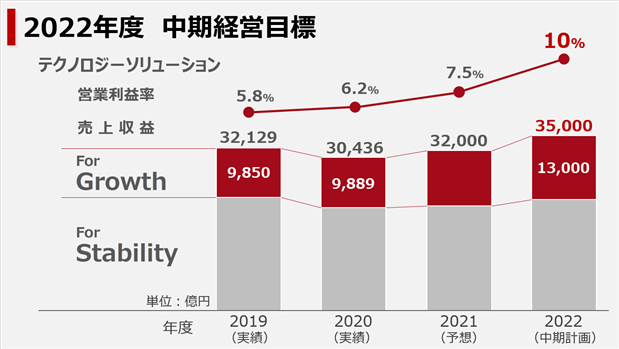

当社グループは持続的な成長と収益性の向上を目指して、2022年度にコア事業のテクノロジーソリューションで売上収益3兆5,000億円、営業利益率10%の達成を中期経営目標として掲げています。

当年度のテクノロジーソリューションは、売上収益3兆436億円、営業利益1,884億円、営業利益率6.2%となりました。新型コロナウイルス感染症による商談の停滞や延伸が大きく影響し、売上収益は減収となりましたが、パーパス実現のための7つの課題に着実に取り組んだことにより、ソリューション・サービスビジネスを中心に品質管理の向上やリモート開発・保守の拡大などで採算性が改善するとともに、海外ビジネスの採算性改善や営業費用の効率化も進み、営業利益は増益、営業利益率も改善しました。

[パーパス実現のために取り組む課題及び進捗状況]

(ⅰ)グローバルビジネス戦略の再構築

当年度は、グローバル共通の施策として、ポートフォリオに沿った重点アカウントの選定やオファリングの拡充を行うとともに、オフショア開発拠点として世界8か国に展開したグローバルデリバリーセンターを活用し、サービスデリバリーの標準化や最適化を促進してコスト競争力の強化を図りました。グローバルデリバリーセンターは2022年までに2万人体制まで拡大し、その業務範囲についても、従来のアプリケーション開発から設計・運用フェーズを含むITシステムのライフサイクル全般に拡大する計画です。

さらに、各リージョンにおいても構造改革を推進しました。欧州ではドイツ・アウクスブルク工場の閉鎖を含むプロダクト生産体制の見直しや低採算国からの撤退を完了しました。Americasリージョンではビジネス体制を含めた全体の構造改革に着手しました。Oceaniaリージョンでは規模や成長性に基づいて注力するマーケットを定め、それに適した業種軸のフォーメーション強化を行いました。Asiaリージョンではサービスビジネスへのシフトを進めて重点領域を定め、それぞれに適したオファリングの強化を実施しました。

(ⅱ)日本国内での課題解決力強化

日本国内においては、日本の社会課題の解決に貢献するための体制強化として、2020年10月に富士通JAPAN株式会社(以下、富士通JAPAN)を発足し、2021年4月から11,000人体制で本格的に活動を開始しました。民需分野の準大手・中堅中小企業や全国の自治体、医療、教育向けビジネス等の窓口を富士通JAPANに一本化し、コンサルティングからサポートまでをワンストップで提供するとともに、全国を6つのエリアに分けて各エリアに責任本部を設置することで、日本の各地域でお客様のICT高度化や、地域が抱える様々な社会課題の解決、新ビジネス創出を加速します。

(ⅲ)お客様事業の一層の安定化に貢献

日本固有の商習慣やニーズをオフショアに適した形に整備し、グローバルデリバリーセンターの活用を拡大していく組織として2020年11月にジャパン・グローバルゲートウェイを設立しました。ジャパン・グローバルゲートウェイによって、当社が付加価値の高いITサービスを持続的に提供できる企業となるために、徹底した内製化、デリバリースキルの向上、標準化による品質と生産性の向上を図ります。加えて2021年4月に国内のSI系グループ会社15社を当社並びに富士通JAPANに吸収合併し、そのうち11社をジャパン・グローバルゲートウェイに統合しました。また、先端技術の研究開発によるイノベーション創出によりDX企業への変革をさらに加速させるため、株式会社富士通研究所を当社に統合するとともに、社内に点在している調査/分析機能を集約し全社技術戦略立案機能を強化しました。グループ各社に分散していた強みを集約し、グループの総合力を強化することによって、お客様事業のより一層の安定化に貢献していきます。

(ⅳ)お客様のDXベストパートナーへ

フロント機能の強化を進めました。当社グループでは、デザイン思考でお客様の潜在ニーズを掘り起こし、お客様との共感を通じてDXをリードするビジネスプロデューサーの育成を進めており、日本国内ではすでに約3,700名の育成プログラムに着手しています。また、2020年4月に始動したRidgelinez株式会社は、既に約300社の多様なお客様に対してDX実現に向けたコンサルティングサービスを提供しており、DXを軸に富士通と異なる独自のビジネスを推進しています。

(ⅴ)データドリブン経営強化

自らを変革すべく、社内DXの実践として、当社グループの事業を支える主要な業務を全て世界共通にするOne Fujitsuの取り組みを推進しています。One Fujitsuでは、グループ全体の経営・業務プロセスを標準化するOne ERPを構築するとともに、当社と協業しているPalantir Technologies Inc.のデータ分析テクノロジーを活用し、社内に発生するあらゆるデータをリアルタイムで収集・分析する未来予測型のデータドリブン経営に取り組んでいます。

(ⅵ)DX人材への進化・生産性の向上

これまでの常識や前提にとらわれないデザイン思考の浸透によるDX人材の育成に積極的に取り組んでいます。また、ジョブ型の人材マネジメントや昨年7月に開始したWork Life Shiftによって、社員がより能力を発揮できる生産性の高い働き方を実現しています。

(ⅶ)全員参加型、エコシステム型のDX推進

社内の業務プロセスや組織、企業文化・風土を変革する全社DXプロジェクトとしてFujitsu Transformation(以下、フジトラ)を2020年7月にスタートしました。フジトラでは各現場で任命したDXオフィサーが部門間のコミュニケーション機能を担い、社内のニーズに沿った横断的な変革を実現することを目指しており、現在すでに約300のテーマを同時に推進しています。

[キャピタルアロケーションポリシー]

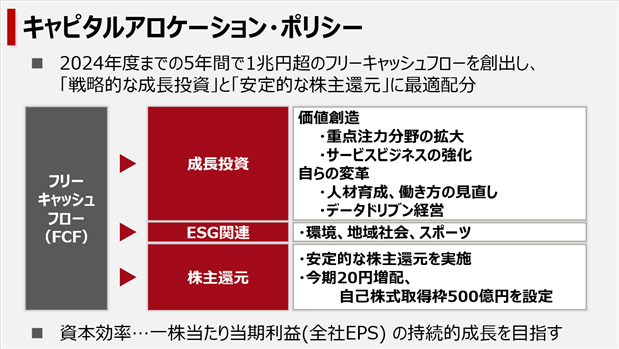

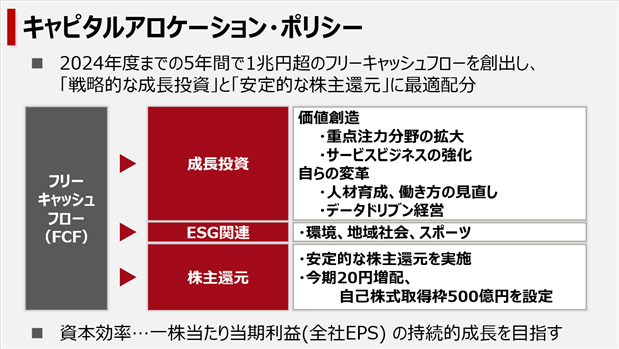

当社グループは、パーパスを実現し、将来にわたり持続的に企業価値を向上させることを目指して、事業活動で創出したフリー・キャッシュ・フローを、事業の成長につながる戦略的な投資と、安定的な株主還元にバランスよく配分するキャピタルアロケーションポリシーを定めました。

当社グループは、パーパスを実現し、将来にわたり持続的に企業価値を向上させることを目指して、事業活動で創出したフリー・キャッシュ・フローを、事業の成長につながる戦略的な投資と、安定的な株主還元にバランスよく配分するキャピタルアロケーションポリシーを定めました。

持続的な企業価値の向上に資するため、2022年度を達成年度とする中期経営計画よりも長期の視点で考え、2024年度までの5年間で1兆円超のフリー・キャッシュ・フローの創出を目指します。そして、獲得した資金を、健全な財務基盤をベースとしながら、戦略的な成長投資と安定した株主還元に最適配分(アロケーション)していくことで、事業の拡大と収益力の強化を図ると同時に、資本効率の向上にも取り組んでまいります。

戦略的な成長投資については、2024年度までの5年間でおよそ5,000億円から6,000億円の投資を積極的に実施します。AIやDXなどのデジタル領域を中心とする重点注力分野での成長を実現するために、新たな価値創造のためのサービス・オファリング投資、イノベーションを加速するための研究開発の強化、お客様のDX実現に向けたコンサルティングサービスの拡充、有力パートナーとのアライアンスなどを行います。また、高度専門人材の獲得や人材育成、データドリブン経営に向けた社内システムの強化、働き方改革など、自らの変革を促す投資を行います。さらに、事業のサステナビリティを高めるために、地球温暖化などの環境課題や少子化・高齢化などの社会課題の解決に向けたソリューションの開発やスポーツを通じた地域貢献などのESG関連投資も実施していきます。

株主還元については、事業と利益の成長ステージに見合った、中長期に安定した株主還元を実施します。持続的な事業の成長に基づいて安定的な配当を実施していくとともに、長期間留保された余剰資金を原資に、機動的な自社株買いを行い、2024年度までの5年間でおよそ4,000億円から5,000億円の総還元を実施する方針です。

当社グループは、これまでコア事業であるテクノロジーソリューション事業へ経営資源を集中するとともに、社会インフラを支える企業として相応しい強固な財務基盤の構築を進めてきたことから、財務健全性については現時点で一定水準の確保ができたと考えています。今後は、資本効率を高める取り組みに重点を置き、2024年度までの5年間で全社EPSの年平均成長率12%を目指します。

なお、当年度のフリー・キャッシュ・フロー、成長投資、株主還元はそれぞれ、2,363億円、400億円、600億円となりました。2021年度は、それぞれ、2,100億円、1,000億円、931億円を計画しています。

[新型コロナウイルス感染症の影響について]

新型コロナウイルス感染症により、当年度は、売上収益で1,469億円、営業利益で482億円のマイナス影響がありました。国内では産業・流通などの民需ビジネスや自治体・ヘルスケア等の分野で上期を中心にコロナによる商談延伸や停滞の影響を受けました。また、海外では厳格なロックダウンが継続し、国内以上にコロナの影響を強く受けました。

新型コロナウイルス感染症の収束時期は不透明な状況にありますが、グローバルな経済活動は2021年度以降徐々に回復するものと想定しています。一方、当社グループの経営成績等に対しては、一部の国・地域や事業では新型コロナウイルス感染症の影響が継続する可能性がありますが、業績への重要な影響はないと考えています。

当社グループは、5,000億円超の水準の手元流動性を有し、追加の資金調達余力も含めると、緊急の資金需要に対応するのに十分な支払能力を有しています。また、自己資本比率は約45%と、十分な自己資本を有しています。これら健全な財務基盤により、新型コロナウイルス感染症に対し短期的にも中長期的にも資金繰り等の大きな問題はないと考えています。

② 経営成績

<要約連結損益計算書>(億円)

(ご参考)財務指標

(注1)ROE :親会社の所有者に帰属する当期利益÷{(期首の親会社の所有者に帰属する持分合計(自己資本)

+期末の親会社の所有者に帰属する持分合計(自己資本))÷2}

(注2) EPS :基本的1株当たり当期利益

当社グループの当年度の業績は、売上収益3兆5,897億円、営業利益2,663億円、親会社の所有者に帰属する当期利益2,027億円となりました。テクノロジーソリューションの収益性向上に加え、デバイスソリューションにおける電子部品の増収効果や採算性改善、ユビキタスソリューションでの事業譲渡益もあり、営業利益、当期利益ともに過去最高益を達成することができました。

(ⅰ)売上収益

当年度の売上収益は3兆5,897億円と、前年度比で2,680億円、6.9%の減収となりました。ネットワークビジネスで5G基地局を中心に増収となったほか、世界的な半導体需要の高まりを受けて電子部品の所要が高いレベルで推移しましたが、全体としては減収です。新型コロナウイルス感染症による減収影響が1,469億円、前年のWindows7サポート期限終了に伴うパソコン買い替え需要の反動を中心としたユビキタスビジネスの減収影響が1,220億円、また、半導体三重工場や携帯販売代理店事業の連結除外、欧州の低採算国や北米プロダクト事業からの撤退など再編による減収影響が936億円ありました。

当年度の米国ドル、ユーロ及び英国ポンドの平均為替レートはそれぞれ106円、124円、139円と、前年度に比べてドルが3円の円高、ユーロが3円、英国ポンドが1円の円安となりました。為替レートの変動により前年度比で45億円の売上収益の増収影響がありました。内訳は、米国ドルで65億円の減収影響、ユーロで98億円、英国ポンドで12億円の増収影響です。

海外売上比率は32.7%と、前年度比0.9ポイントの上昇です。

(ⅱ)売上原価、販売費及び一般管理費、その他の損益並びに営業利益

当年度の売上原価は2兆5,094億円で、売上総利益は1兆802億円、売上総利益率は前年度比で1.3ポイント上昇し、30.1%になりました。

販売費及び一般管理費は8,345億円と、前年度比で301億円減少しました。Work Life Shiftの推進による一般経費の削減やシステムプラットフォームビジネスにおけるIAサーバの開発効率化などを中心に減少しました。一方で、積極的な成長投資も実施しています。当年度はサービスビジネス強化に向けた投資やデータドリブン経営に向けた社内DX投資に加え、Work Life Shiftを加速させるためのセキュアなネットワーク環境の構築・オフィス環境の見直しなど約400億円の成長投資を実行し、そのうち150億円を営業費用に計上しました。

その他の損益は205億円の利益と、前年度比で537億円の好転です。当年度は携帯販売代理店事業の譲渡に関する一時的な利益として254億円を計上するとともに、国内工場再編を中心に64億円のビジネスモデル変革費用を計上しました。ビジネスモデル変革費用は、前年度に計上した234億円から大きく減少し、当年度でビジネスモデル変革の大きな枠組みが完了しました。欧州では計画通り2020年9月にアウクスブルク工場を閉鎖しサーバ等の製造を外部の製造委託会社へ移管するとともに、国内と海外で分散していた研究開発機能の集約を完了しました。また、低採算国からの撤退も予定通り完了しました。北米ではプロダクトビジネスからの撤退を計画通り年度内に完了しました。2021年度からは年間を通してこれらのビジネスモデル変革の効果を享受する計画です。

この結果、営業利益は2,663億円と、前年度比で548億円の増益となりました。営業利益率は7.4%と、前年度比で1.9ポイントの上昇です。ビジネスモデル変革費用などの特殊事項を除くベースでは、前年度から189億円の増益です。今年度は新型コロナウイルス感染症の影響で482億円の減益となったほか、ユビキタスビジネスが前年のPC買い替え需要の反動で121億円の減益となりましたが、テクノロジーソリューションがサービスビジネスを中心とした採算性の改善やネットワーク事業での5G基地局の増収効果などにより528億円の増益、デバイスビジネスが堅調な半導体需要に支えられて264億円の増益となりました。

為替レートの変動による営業利益への影響は前年度比で約85億円のプラスとなりました。円高によりパソコンやサーバなどのプロダクト製品における米国ドル建の部材調達コストが低下したことでプラスとなった一方で、電子部品における米国ドル建の輸出売上が減少しマイナスの影響を受けました。当年度の為替レートが1円円高に変動した場合の営業利益への影響額は、米国ドルが約3億円のプラス、ユーロが約1億円のマイナス、英国ポンドが影響無しとなりました。また、一部の欧州拠点では、米国ドルに対しユーロが変動した場合、米国ドル建の部材調達コストが変動する影響があります。当年度の米国ドルに対するユーロの為替レートが0.01上昇した場合の営業利益への影響額は、13億円のプラスとなりました。

(ⅲ)金融損益、持分法による投資利益及び税引前利益

金融収益と金融費用をあわせた金融損益は102億円の利益と、前年度比で79億円の増益となりました。持分法による投資利益は153億円と、前年度比で5億円の増益となりました。

税引前利益は2,918億円と、営業利益の増益などにより前年度比で632億円の増益となりました。

(ⅳ)法人所得税費用、当期利益及び親会社の所有者に帰属する当期利益

当期利益は2,135億円と、前年度比で531億円の増益となりました。当期利益のうち、親会社の所有者に帰属する当期利益は2,027億円の利益で前年度から426億円の増益、非支配持分に帰属する金額は108億円の利益で前年度から105億円の増益となりました。法人所得税費用は783億円と、課税所得の増加により前年度比で100億円増加しました。税引前利益の利益額に対する税負担率は、前年度の29.9%から当年度は26.8%となりました。

親会社の所有者に帰属する当期利益を親会社の所有者に帰属する持分(自己資本)で除して算定したROEは15.1%となりました。親会社の所有者に帰属する当期利益の増加により、前年度比で1.6ポイント上昇しました。

当年度の親会社の所有者に帰属する当期利益の増加やキャッシュ・フローの拡大など財務状況の改善を踏まえ、事業環境なども総合的に勘案し、株主還元の充実と資本効率の向上を図るため、当年度の1株あたり年間配当は200円と、前年度から年間で20円増額しました。また、当年度は自己株式200億円を取得し、2020年1月に設定した500億円の自己株式取得枠の全額の取得を完了しました。この結果、配当に自己株式取得を加えた総還元性向は29.6%となりました。

(ⅴ)税引後その他の包括利益及び当期包括利益

税引後その他の包括利益は635億円となりました。保有する金融資産の時価が上昇した影響が309億円、為替が円安に推移したことにより在外子会社等の換算差額が好転した影響が220億円、確定給付制度の再測定の影響が78億円ありました。当期利益と税引後その他の包括利益をあわせた当期包括利益は2,770億円となりました。当期包括利益のうち、親会社の所有者に帰属する当期包括利益は2,649億円、非支配持分に帰属する当期包括利益は121億円となりました。

(ⅵ)セグメント情報

当社グループは、経営組織の形態、製品・サービスの特性に基づき、複数の事業セグメントを集約した上で、「テクノロジーソリューション」、「ユビキタスソリューション」及び「デバイスソリューション」の3つを報告セグメントとしています。「テクノロジーソリューション」については、情報通信システムの構築などを行うソリューション/SI、クラウドサービスやアウトソーシング、保守サービスを中心とする「ソリューション・サービス」、ICTの基盤となる、サーバやストレージシステムなどのシステムプロダクトと携帯電話基地局や光伝送システムなどの通信インフラを提供するネットワークプロダクトにより構成される「システムプラットフォーム」、海外においてソリューション・サービスを提供する「海外リージョン」、テクノロジーソリューション全体に関する投資等を含む「共通」により構成されています。「ユビキタスソリューション」は、パソコンなどの「クライアントコンピューティングデバイス」により構成されています。「デバイスソリューション」は、半導体パッケージ、電池をはじめとする「電子部品」により構成されています。

当年度のセグメント別の売上収益(セグメント間の内部売上収益を含む)及び営業利益は以下のとおりです。

(億円)

a テクノロジーソリューション

テクノロジーソリューションの売上収益は3兆436億円と、新型コロナウイルス感染症の影響により前年度比で5.3%の減収となりました。営業利益は1,884億円と、前年度比で5億円の増益です。

ソリューション・サービスの売上収益は1兆7,659億円と、前年度比で6.2%の減収となりました。新型コロナウイルス感染症の影響に加え、前年のWindows7サポート終了に伴うハード一体型ビジネスの反動影響を受けて減収となりました。営業利益は1,835億円と、前年度比で40億円の増益です。ソリューション/SIや運用、保守サービスでの採算性の改善に加え、営業費用の効率化を進め、減収影響をカバーして増益となりました。

システムプラットフォームの売上収益は6,654億円と、前年度比で2.8%の増収となりました。サーバやストレージ等のシステムプロダクトは新型コロナウイルス感染症の影響を受けて減収となりましたが、ネットワークビジネスで5G基地局などの通信インフラに対する需要が増加し、前年から増収となりました。営業利益は412億円と、前年度比で137億円の増益です。ネットワークビジネスの増収効果に加え、グローバルでのIAサーバ開発体制の効率化などにより増益となりました。

海外リージョンの売上収益は7,237億円と、前年度比で5.6%の減収となりました。海外は厳格なロックダウンが継続し、国内以上に新型コロナウイルス感染症の影響を受けました。営業利益は116億円と、前年度比で77億円の増益です。前年度に計上した北米等でのビジネスモデル変革費用がなくなった影響に加え、NWE(Northern & Western Europe)やAmericasなどで改善が進み、増益となりました。これまで実施してきたビジネスモデル変革の効果が現れ、採算性の改善や費用効率化が進んだことで減収影響をカバーすることができました。

テクノロジーソリューション共通の営業利益は478億円のマイナスと、前年度比で249億円の悪化です。社内DXやWork Life Shiftを加速させるための成長投資を増加させた影響が152億円、前年に実施した事業譲渡による利益がなくなった影響が96億円ありました。

b ユビキタスソリューション

ユビキタスソリューションの売上収益は3,346億円と、前年度比で26.5%の減収となりました。前年のWindows7サポート期限終了に伴うパソコン買い替え需要の反動による影響や、当年度に実施した携帯販売代理店事業の譲渡による影響がありました。営業利益は480億円と、前年度比で212億円の増益となりました。携帯販売代理店事業の譲渡による利益254億円などの特殊事項を除くと、減収影響を受けて前年から47億円の減益です。

c デバイスソリューション

デバイスソリューションの売上収益は2,938億円と、前年度比で4.7%の減収となりました。前年度の第3四半期に三重工場を譲渡した影響で減収となりましたが、この再編影響を除くと電子部品の所要増加により前年度から増収となりました。営業利益は298億円と、前年度比で330億円の好転となりました。前年度に実施した電子部品事業の再編に伴う費用がなくなった影響で100億円の好転です。この影響を除くと、半導体需要の高まりを受けて電子部品が年間を通じて好調に推移し、230億円の増益となりました。

(ⅶ)事業別セグメント情報(国内海外売上高)

(億円)

(ⅷ)海外リージョンの損益情報

当社グループは、グローバルでの売上収益の拡大と収益力向上を経営上の重要な課題の1つであると考えており、テクノロジーソリューションに含まれる海外リージョンの損益情報は当社グループの事業管理において重要な項目であるとともに、株主、投資家の皆様に当社グループの損益概況をご理解頂くための有益な情報であると考えています。

(億円)

a NWE(Northern & Western Europe)

NWEは欧州域内のイギリス、アイルランド、北欧、西欧等を含むリージョンです。売上収益は3,478億円と、前年度比で2.3%の減収となりました。営業利益は53億円と、前年度比で6億円の増益です。イギリスや北欧を中心に新型コロナウイルス感染症の影響を大きく受けた一方で、サービスビジネスでの採算性の改善が進むとともに、為替が円安に推移した影響もあり、増益となりました。

b CEE(Central & Eastern Europe)

CEEは欧州域内のドイツ、スイス、オーストリア、東欧等を含むリージョンです。売上収益は1,704億円と、前年度比で0.7%の減収となりました。営業利益は53億円と、前年度比で55億円の減益です。2020年9月までにドイツ・アウクスブルク工場を閉鎖して外部のEMSへ製造委託する体制を整えるとともに、採算性の低い国からの撤退も完了しました。

c Americas

Americasは、アメリカ、カナダ、ブラジル、メキシコ等を含むリージョンです。売上収益は507億円と、プロダクトや保守ビジネス等から撤退した影響で前年から23.9%の減収となりました。営業利益は54億円の赤字ですが、前年度比で119億円の改善です。前年度に計上したビジネスモデル変革費用の反動による影響もありますが、採算性の低いプロダクトビジネス等からの撤退を着実に実行し、利益率の高いサービスビジネスを強化するとともに営業費用の効率化を進め、赤字を縮小することができました。デジタル領域を中心に高利益率商談へ集中するとともにデリバリの効率化・標準化を進め、着実な損益改善を実施していく計画です。

d Asia

Asiaは、シンガポール等の東南アジア諸国や中国、韓国、香港、台湾を含むリージョンです。売上収益は798億円と、前年度比で7.6%の減収となりました。営業利益は26億円と、前年度比で2億円の増益です。新型コロナウイルス感染症の影響で減収となりましたが、営業費用の効率化などでカバーしました。

e Oceania

Oceaniaは、オーストラリア、ニュージーランドを含むリージョンです。売上収益は743億円と、前年度比で0.3%の減収となりました。営業利益は17億円と、前年度比で2億円の減益です。前年度の大型商談の反動による影響などで減収となりました。

③ 財政状態

<要約連結財政状態計算書>(億円)

(注)自己資本 :親会社の所有者に帰属する持分合計

有利子負債 :社債、借入金及びリース負債

ネットキャッシュ :現金及び現金同等物-有利子負債

(ご参考)財務指標

(注)自己資本比率 :親会社の所有者に帰属する持分合計(自己資本)÷資産合計

D/Eレシオ :有利子負債÷親会社の所有者に帰属する持分合計(自己資本)

当年度末の資産合計は3兆1,902億円と、前年度末から27億円増加しました。流動資産は1兆8,730億円と、前年度末比で180億円減少しました。新型コロナウイルス感染症の影響などにより減収となった影響があり、売上債権の残高が減少しました。現金及び現金同等物は4,818億円と、前年度末比で299億円増加しました。非流動資産は1兆3,171億円と、前年度末比で207億円増加しました。その他投資に含まれる政策保有株式が株価上昇により増加しました。

負債合計は1兆6,433億円と、前年度末比で1,957億円減少しました。流動負債及び非流動負債の社債、借入金及びリース負債をあわせた有利子負債は3,163億円と、前年度末比で892億円減少しました。社債を償還したほか借入金の返済を進めたことなどによります。この結果、D/Eレシオは0.22倍と、前年度末比で0.11ポイント低下しました。現金及び現金同等物から有利子負債を控除したネットキャッシュ残高は1,655億円と、前年度末比で1,192億円増加しました。このほか、株価上昇に伴い国内従業員向けの退職給付制度の積立状況が改善し、退職給付に係る負債が、前年度末比で403億円減少しました。

資本合計は1兆5,469億円と、前年度末比で1,984億円増加しました。利益剰余金は9,091億円と、親会社の所有者に帰属する当期利益2,027億円を計上したことなどにより前年度末比で1,732億円増加しました。その他の資本の構成要素は546億円と、前年度末比で522億円増加しました。為替が円安に推移したことにより在外子会社の換算差額が増加した影響や、保有する有価証券の時価が上昇した影響がありました。また、自己株式は794億円のマイナスです。株主還元施策として自己株式200億円を取得しました。これらの結果、自己資本は1兆4,501億円となり、自己資本比率は45.5%と、前年度末比で6.6ポイント上昇しました。

なお、連結財政状態計算書に計上されないオフバランスの負債は、IAS第16号(有形固定資産)及びIAS第38号(無形資産)に規定される資産の取得に関する契約上のコミットメントが550億円です。

確定給付型退職給付制度の状況 (億円)

国内外の従業員向け確定給付型退職給付制度の退職給付債務は1兆6,047億円と、前年度末比で1,488億円増加し、年金資産は1兆5,655億円と、前年度末比で1,745億円増加しました。この結果、積立状況(退職給付債務から年金資産を控除した金額)は391億円の不足と、前年度末比で256億円改善しました。株価上昇により年金資産が増加したことなどによります。

④ キャッシュ・フロー

<要約連結キャッシュ・フロー計算書>(億円)

当年度の営業活動によるキャッシュ・フローは3,079億円のプラスと、前年度比で393億円の収入減となりました。利益の増加による収入増はありましたが、法人所得税の支払額増加などの影響がありました。

投資活動によるキャッシュ・フローは715億円のマイナスと、前年度比で426億円の支出減となりました。携帯販売代理店事業の売却収入やパソコン事業の再編に伴うアーンアウト収入に加え、ドイツのアウクスブルク工場などの資産売却による収入がありました。また、定期預金などの短期投資に関する支出は45億円と、前年度比で291億円減少しました。

営業活動及び投資活動によるキャッシュ・フローを合わせたフリー・キャッシュ・フローは2,363億円のプラスと、前年度から33億円の収入増となりました。

財務活動によるキャッシュ・フローは2,196億円のマイナスと、前年度比で264億円の支出増となりました。借入金の返済を進めたほか、上場子会社である富士通フロンテック株式会社の完全子会社化を目的とした株式公開買付の影響がありました。

この結果、現金及び現金同等物の期末残高は前年度末から287億円増加し、4,818億円となりました。

当年度末の現金及び現金同等物は4,818億円です。当社グループは、緊急の資金需要に対応するため、月商の数カ月分を目安に十分な手元流動性を確保しています。

また、当社は、グローバルに資本市場から資金調達するため、ムーディーズ・インベスターズ・サービス(以下、ムーディーズ)、スタンダード&プアーズ(以下、S&P)及び株式会社格付投資情報センター(以下、R&I)から債券格付けを取得しています。本有価証券報告書提出日現在における格付けは、ムーディーズ:A3(長期)、S&P:A-(長期)、R&I :A+(長期)/a-1(短期)です。

当社グループは、事業や国・地域毎の特性やリスクを加味し、株主資本コストと借入コストの加重平均として資金調達コストを算定し、これに基づいて各事業における投資意思決定や回収可能性の判断を行っています。当社グループは、今後ますます需要が高まるDXビジネスに経営資源を集中し、中長期的に安定して高い収益性を獲得していくことによって、資金調達コストより高いリターンをあげることができると考えています。

⑤ 生産、受注及び販売の実績

当社グループの生産・販売品目は広範囲かつ多種多様であり、当社グループの経営管理においては、セグメントごとに生産規模及び受注規模を金額あるいは数量で示すことはしておりません。なお、当年度におけるセグメントごとの販売実績は、(1)②(vi)セグメント情報にて記載しております。

⑥ 重要な会計方針及び見積り

IFRSに準拠した連結財務諸表の作成において、経営陣は、会計方針の適用並びに資産、負債、収益及び費用に影響を与える判断、見積り及び仮定を必要としておりますが、実際の結果と異なる場合があります。また、見積り及びその基礎となる仮定は継続して見直されます。会計上の見積りの見直しによる影響は、その見積りを見直した連結会計期間及び影響を受ける将来の連結会計期間において認識されます。連結財務諸表の金額に重要な影響を与える見積り及び判断については、「第5 経理の状況 連結財務諸表注記 4.重要な会計上の見積り及び見積りを伴う判断」をご参照ください。

当連結会計年度における当社及び連結子会社並びに持分法適用会社(以下、当社グループ)の経営成績、財政状態及びキャッシュ・フローの状況の概要、経営者の視点による当社グループの経営成績等の状況に関する認識及び分析・検討内容は次の通りです。文中における将来に関する事項は、当連結会計年度末(2021年3月31日)現在において判断したものです。なお、当第1四半期連結会計期間よりセグメント区分の変更を行っています。詳細は、「第5 経理の状況 1連結財務諸表等 連結財務諸表注記 6.セグメント情報」に記載のとおりです。

文中において、当連結会計年度は当年度、前連結会計年度は前年度と、省略して記載しています。

① 当社グループの課題及び取り組み

わたしたちのパーパスは、イノベーションによって社会に信頼をもたらし、世界をより持続可能にしていくことです。当社グループは、このパーパス実現のために、2つの課題に取り組んでいます。“For Growth”と”For Stability”で価値を創造しお客様の事業成長と安定に貢献すること、社内DXの更なる実践により自らを変革することです。

AI、データ活用などのテクノロジーをベースとしたDXビジネスと、DXに必要なクラウド移行などのモダナイゼーションとを合わせた「デジタル領域」を“For Growth”と位置付け、お客様の事業の変革や成長に貢献します。同時に、企業の業務の中核部分に関わる大規模な基幹システムの構築や、その運用サービスの提供を中心とする「従来型IT領域」を“For Stability”と定め、お客様の事業のより一層の安定化に貢献します。併せて、データドリブン経営や社内プロセス・情報インフラの刷新などの社内DXを実行し、自らの変革を加速します。

当社グループは持続的な成長と収益性の向上を目指して、2022年度にコア事業のテクノロジーソリューションで売上収益3兆5,000億円、営業利益率10%の達成を中期経営目標として掲げています。

当年度のテクノロジーソリューションは、売上収益3兆436億円、営業利益1,884億円、営業利益率6.2%となりました。新型コロナウイルス感染症による商談の停滞や延伸が大きく影響し、売上収益は減収となりましたが、パーパス実現のための7つの課題に着実に取り組んだことにより、ソリューション・サービスビジネスを中心に品質管理の向上やリモート開発・保守の拡大などで採算性が改善するとともに、海外ビジネスの採算性改善や営業費用の効率化も進み、営業利益は増益、営業利益率も改善しました。

[パーパス実現のために取り組む課題及び進捗状況]

(ⅰ)グローバルビジネス戦略の再構築

当年度は、グローバル共通の施策として、ポートフォリオに沿った重点アカウントの選定やオファリングの拡充を行うとともに、オフショア開発拠点として世界8か国に展開したグローバルデリバリーセンターを活用し、サービスデリバリーの標準化や最適化を促進してコスト競争力の強化を図りました。グローバルデリバリーセンターは2022年までに2万人体制まで拡大し、その業務範囲についても、従来のアプリケーション開発から設計・運用フェーズを含むITシステムのライフサイクル全般に拡大する計画です。

さらに、各リージョンにおいても構造改革を推進しました。欧州ではドイツ・アウクスブルク工場の閉鎖を含むプロダクト生産体制の見直しや低採算国からの撤退を完了しました。Americasリージョンではビジネス体制を含めた全体の構造改革に着手しました。Oceaniaリージョンでは規模や成長性に基づいて注力するマーケットを定め、それに適した業種軸のフォーメーション強化を行いました。Asiaリージョンではサービスビジネスへのシフトを進めて重点領域を定め、それぞれに適したオファリングの強化を実施しました。

(ⅱ)日本国内での課題解決力強化

日本国内においては、日本の社会課題の解決に貢献するための体制強化として、2020年10月に富士通JAPAN株式会社(以下、富士通JAPAN)を発足し、2021年4月から11,000人体制で本格的に活動を開始しました。民需分野の準大手・中堅中小企業や全国の自治体、医療、教育向けビジネス等の窓口を富士通JAPANに一本化し、コンサルティングからサポートまでをワンストップで提供するとともに、全国を6つのエリアに分けて各エリアに責任本部を設置することで、日本の各地域でお客様のICT高度化や、地域が抱える様々な社会課題の解決、新ビジネス創出を加速します。

(ⅲ)お客様事業の一層の安定化に貢献

日本固有の商習慣やニーズをオフショアに適した形に整備し、グローバルデリバリーセンターの活用を拡大していく組織として2020年11月にジャパン・グローバルゲートウェイを設立しました。ジャパン・グローバルゲートウェイによって、当社が付加価値の高いITサービスを持続的に提供できる企業となるために、徹底した内製化、デリバリースキルの向上、標準化による品質と生産性の向上を図ります。加えて2021年4月に国内のSI系グループ会社15社を当社並びに富士通JAPANに吸収合併し、そのうち11社をジャパン・グローバルゲートウェイに統合しました。また、先端技術の研究開発によるイノベーション創出によりDX企業への変革をさらに加速させるため、株式会社富士通研究所を当社に統合するとともに、社内に点在している調査/分析機能を集約し全社技術戦略立案機能を強化しました。グループ各社に分散していた強みを集約し、グループの総合力を強化することによって、お客様事業のより一層の安定化に貢献していきます。

(ⅳ)お客様のDXベストパートナーへ

フロント機能の強化を進めました。当社グループでは、デザイン思考でお客様の潜在ニーズを掘り起こし、お客様との共感を通じてDXをリードするビジネスプロデューサーの育成を進めており、日本国内ではすでに約3,700名の育成プログラムに着手しています。また、2020年4月に始動したRidgelinez株式会社は、既に約300社の多様なお客様に対してDX実現に向けたコンサルティングサービスを提供しており、DXを軸に富士通と異なる独自のビジネスを推進しています。

(ⅴ)データドリブン経営強化

自らを変革すべく、社内DXの実践として、当社グループの事業を支える主要な業務を全て世界共通にするOne Fujitsuの取り組みを推進しています。One Fujitsuでは、グループ全体の経営・業務プロセスを標準化するOne ERPを構築するとともに、当社と協業しているPalantir Technologies Inc.のデータ分析テクノロジーを活用し、社内に発生するあらゆるデータをリアルタイムで収集・分析する未来予測型のデータドリブン経営に取り組んでいます。

(ⅵ)DX人材への進化・生産性の向上

これまでの常識や前提にとらわれないデザイン思考の浸透によるDX人材の育成に積極的に取り組んでいます。また、ジョブ型の人材マネジメントや昨年7月に開始したWork Life Shiftによって、社員がより能力を発揮できる生産性の高い働き方を実現しています。

(ⅶ)全員参加型、エコシステム型のDX推進

社内の業務プロセスや組織、企業文化・風土を変革する全社DXプロジェクトとしてFujitsu Transformation(以下、フジトラ)を2020年7月にスタートしました。フジトラでは各現場で任命したDXオフィサーが部門間のコミュニケーション機能を担い、社内のニーズに沿った横断的な変革を実現することを目指しており、現在すでに約300のテーマを同時に推進しています。

[キャピタルアロケーションポリシー]

当社グループは、パーパスを実現し、将来にわたり持続的に企業価値を向上させることを目指して、事業活動で創出したフリー・キャッシュ・フローを、事業の成長につながる戦略的な投資と、安定的な株主還元にバランスよく配分するキャピタルアロケーションポリシーを定めました。

当社グループは、パーパスを実現し、将来にわたり持続的に企業価値を向上させることを目指して、事業活動で創出したフリー・キャッシュ・フローを、事業の成長につながる戦略的な投資と、安定的な株主還元にバランスよく配分するキャピタルアロケーションポリシーを定めました。持続的な企業価値の向上に資するため、2022年度を達成年度とする中期経営計画よりも長期の視点で考え、2024年度までの5年間で1兆円超のフリー・キャッシュ・フローの創出を目指します。そして、獲得した資金を、健全な財務基盤をベースとしながら、戦略的な成長投資と安定した株主還元に最適配分(アロケーション)していくことで、事業の拡大と収益力の強化を図ると同時に、資本効率の向上にも取り組んでまいります。

戦略的な成長投資については、2024年度までの5年間でおよそ5,000億円から6,000億円の投資を積極的に実施します。AIやDXなどのデジタル領域を中心とする重点注力分野での成長を実現するために、新たな価値創造のためのサービス・オファリング投資、イノベーションを加速するための研究開発の強化、お客様のDX実現に向けたコンサルティングサービスの拡充、有力パートナーとのアライアンスなどを行います。また、高度専門人材の獲得や人材育成、データドリブン経営に向けた社内システムの強化、働き方改革など、自らの変革を促す投資を行います。さらに、事業のサステナビリティを高めるために、地球温暖化などの環境課題や少子化・高齢化などの社会課題の解決に向けたソリューションの開発やスポーツを通じた地域貢献などのESG関連投資も実施していきます。

株主還元については、事業と利益の成長ステージに見合った、中長期に安定した株主還元を実施します。持続的な事業の成長に基づいて安定的な配当を実施していくとともに、長期間留保された余剰資金を原資に、機動的な自社株買いを行い、2024年度までの5年間でおよそ4,000億円から5,000億円の総還元を実施する方針です。

当社グループは、これまでコア事業であるテクノロジーソリューション事業へ経営資源を集中するとともに、社会インフラを支える企業として相応しい強固な財務基盤の構築を進めてきたことから、財務健全性については現時点で一定水準の確保ができたと考えています。今後は、資本効率を高める取り組みに重点を置き、2024年度までの5年間で全社EPSの年平均成長率12%を目指します。

なお、当年度のフリー・キャッシュ・フロー、成長投資、株主還元はそれぞれ、2,363億円、400億円、600億円となりました。2021年度は、それぞれ、2,100億円、1,000億円、931億円を計画しています。

[新型コロナウイルス感染症の影響について]

新型コロナウイルス感染症により、当年度は、売上収益で1,469億円、営業利益で482億円のマイナス影響がありました。国内では産業・流通などの民需ビジネスや自治体・ヘルスケア等の分野で上期を中心にコロナによる商談延伸や停滞の影響を受けました。また、海外では厳格なロックダウンが継続し、国内以上にコロナの影響を強く受けました。

新型コロナウイルス感染症の収束時期は不透明な状況にありますが、グローバルな経済活動は2021年度以降徐々に回復するものと想定しています。一方、当社グループの経営成績等に対しては、一部の国・地域や事業では新型コロナウイルス感染症の影響が継続する可能性がありますが、業績への重要な影響はないと考えています。

当社グループは、5,000億円超の水準の手元流動性を有し、追加の資金調達余力も含めると、緊急の資金需要に対応するのに十分な支払能力を有しています。また、自己資本比率は約45%と、十分な自己資本を有しています。これら健全な財務基盤により、新型コロナウイルス感染症に対し短期的にも中長期的にも資金繰り等の大きな問題はないと考えています。

② 経営成績

<要約連結損益計算書>(億円)

| 前年度 (自 2019年4月 1日 至 2020年3月31日) | 当年度 (自 2020年4月 1日 至 2021年3月31日) | 前年度比 | 増減率 (%) | ||

| 売上収益 | 38,577 | 35,897 | △2,680 | △6.9 | |

| 売上原価 | △27,484 | △25,094 | 2,390 | △8.7 | |

| 売上総利益 | 11,093 | 10,802 | △290 | △2.6 | |

| 販売費及び一般管理費 | △8,646 | △8,345 | 301 | △3.5 | |

| その他の損益 | △331 | 205 | 537 | - | |

| 営業利益 | 2,114 | 2,663 | 548 | 25.9 | |

| 金融損益 | 22 | 102 | 79 | 346.2 | |

| 持分法による投資利益 | 147 | 153 | 5 | 3.6 | |

| 税引前利益 | 2,285 | 2,918 | 632 | 27.7 | |

| 法人所得税費用 | △682 | △783 | △100 | 14.8 | |

| 非支配持分に帰属する当期利益 | 2 | 108 | 105 | - | |

| 親会社の所有者に帰属する当期利益 | 1,600 | 2,027 | 426 | 26.7 |

(ご参考)財務指標

| 前年度 | 当年度 | 前年度比 | ||

| 売上総利益率 | 28.8% | 30.1% | 1.3% | |

| 営業利益率 | 5.5% | 7.4% | 1.9% | |

| ROE(注1) | 13.5% | 15.1% | 1.6% | |

| EPS(注2) | 791.20円 | 1,013.78円 | 28.1% |

(注1)ROE :親会社の所有者に帰属する当期利益÷{(期首の親会社の所有者に帰属する持分合計(自己資本)

+期末の親会社の所有者に帰属する持分合計(自己資本))÷2}

(注2) EPS :基本的1株当たり当期利益

当社グループの当年度の業績は、売上収益3兆5,897億円、営業利益2,663億円、親会社の所有者に帰属する当期利益2,027億円となりました。テクノロジーソリューションの収益性向上に加え、デバイスソリューションにおける電子部品の増収効果や採算性改善、ユビキタスソリューションでの事業譲渡益もあり、営業利益、当期利益ともに過去最高益を達成することができました。

(ⅰ)売上収益

当年度の売上収益は3兆5,897億円と、前年度比で2,680億円、6.9%の減収となりました。ネットワークビジネスで5G基地局を中心に増収となったほか、世界的な半導体需要の高まりを受けて電子部品の所要が高いレベルで推移しましたが、全体としては減収です。新型コロナウイルス感染症による減収影響が1,469億円、前年のWindows7サポート期限終了に伴うパソコン買い替え需要の反動を中心としたユビキタスビジネスの減収影響が1,220億円、また、半導体三重工場や携帯販売代理店事業の連結除外、欧州の低採算国や北米プロダクト事業からの撤退など再編による減収影響が936億円ありました。

当年度の米国ドル、ユーロ及び英国ポンドの平均為替レートはそれぞれ106円、124円、139円と、前年度に比べてドルが3円の円高、ユーロが3円、英国ポンドが1円の円安となりました。為替レートの変動により前年度比で45億円の売上収益の増収影響がありました。内訳は、米国ドルで65億円の減収影響、ユーロで98億円、英国ポンドで12億円の増収影響です。

海外売上比率は32.7%と、前年度比0.9ポイントの上昇です。

(ⅱ)売上原価、販売費及び一般管理費、その他の損益並びに営業利益

当年度の売上原価は2兆5,094億円で、売上総利益は1兆802億円、売上総利益率は前年度比で1.3ポイント上昇し、30.1%になりました。

販売費及び一般管理費は8,345億円と、前年度比で301億円減少しました。Work Life Shiftの推進による一般経費の削減やシステムプラットフォームビジネスにおけるIAサーバの開発効率化などを中心に減少しました。一方で、積極的な成長投資も実施しています。当年度はサービスビジネス強化に向けた投資やデータドリブン経営に向けた社内DX投資に加え、Work Life Shiftを加速させるためのセキュアなネットワーク環境の構築・オフィス環境の見直しなど約400億円の成長投資を実行し、そのうち150億円を営業費用に計上しました。

その他の損益は205億円の利益と、前年度比で537億円の好転です。当年度は携帯販売代理店事業の譲渡に関する一時的な利益として254億円を計上するとともに、国内工場再編を中心に64億円のビジネスモデル変革費用を計上しました。ビジネスモデル変革費用は、前年度に計上した234億円から大きく減少し、当年度でビジネスモデル変革の大きな枠組みが完了しました。欧州では計画通り2020年9月にアウクスブルク工場を閉鎖しサーバ等の製造を外部の製造委託会社へ移管するとともに、国内と海外で分散していた研究開発機能の集約を完了しました。また、低採算国からの撤退も予定通り完了しました。北米ではプロダクトビジネスからの撤退を計画通り年度内に完了しました。2021年度からは年間を通してこれらのビジネスモデル変革の効果を享受する計画です。

この結果、営業利益は2,663億円と、前年度比で548億円の増益となりました。営業利益率は7.4%と、前年度比で1.9ポイントの上昇です。ビジネスモデル変革費用などの特殊事項を除くベースでは、前年度から189億円の増益です。今年度は新型コロナウイルス感染症の影響で482億円の減益となったほか、ユビキタスビジネスが前年のPC買い替え需要の反動で121億円の減益となりましたが、テクノロジーソリューションがサービスビジネスを中心とした採算性の改善やネットワーク事業での5G基地局の増収効果などにより528億円の増益、デバイスビジネスが堅調な半導体需要に支えられて264億円の増益となりました。

為替レートの変動による営業利益への影響は前年度比で約85億円のプラスとなりました。円高によりパソコンやサーバなどのプロダクト製品における米国ドル建の部材調達コストが低下したことでプラスとなった一方で、電子部品における米国ドル建の輸出売上が減少しマイナスの影響を受けました。当年度の為替レートが1円円高に変動した場合の営業利益への影響額は、米国ドルが約3億円のプラス、ユーロが約1億円のマイナス、英国ポンドが影響無しとなりました。また、一部の欧州拠点では、米国ドルに対しユーロが変動した場合、米国ドル建の部材調達コストが変動する影響があります。当年度の米国ドルに対するユーロの為替レートが0.01上昇した場合の営業利益への影響額は、13億円のプラスとなりました。

(ⅲ)金融損益、持分法による投資利益及び税引前利益

金融収益と金融費用をあわせた金融損益は102億円の利益と、前年度比で79億円の増益となりました。持分法による投資利益は153億円と、前年度比で5億円の増益となりました。

税引前利益は2,918億円と、営業利益の増益などにより前年度比で632億円の増益となりました。

(ⅳ)法人所得税費用、当期利益及び親会社の所有者に帰属する当期利益

当期利益は2,135億円と、前年度比で531億円の増益となりました。当期利益のうち、親会社の所有者に帰属する当期利益は2,027億円の利益で前年度から426億円の増益、非支配持分に帰属する金額は108億円の利益で前年度から105億円の増益となりました。法人所得税費用は783億円と、課税所得の増加により前年度比で100億円増加しました。税引前利益の利益額に対する税負担率は、前年度の29.9%から当年度は26.8%となりました。

親会社の所有者に帰属する当期利益を親会社の所有者に帰属する持分(自己資本)で除して算定したROEは15.1%となりました。親会社の所有者に帰属する当期利益の増加により、前年度比で1.6ポイント上昇しました。

当年度の親会社の所有者に帰属する当期利益の増加やキャッシュ・フローの拡大など財務状況の改善を踏まえ、事業環境なども総合的に勘案し、株主還元の充実と資本効率の向上を図るため、当年度の1株あたり年間配当は200円と、前年度から年間で20円増額しました。また、当年度は自己株式200億円を取得し、2020年1月に設定した500億円の自己株式取得枠の全額の取得を完了しました。この結果、配当に自己株式取得を加えた総還元性向は29.6%となりました。

(ⅴ)税引後その他の包括利益及び当期包括利益

税引後その他の包括利益は635億円となりました。保有する金融資産の時価が上昇した影響が309億円、為替が円安に推移したことにより在外子会社等の換算差額が好転した影響が220億円、確定給付制度の再測定の影響が78億円ありました。当期利益と税引後その他の包括利益をあわせた当期包括利益は2,770億円となりました。当期包括利益のうち、親会社の所有者に帰属する当期包括利益は2,649億円、非支配持分に帰属する当期包括利益は121億円となりました。

(ⅵ)セグメント情報

当社グループは、経営組織の形態、製品・サービスの特性に基づき、複数の事業セグメントを集約した上で、「テクノロジーソリューション」、「ユビキタスソリューション」及び「デバイスソリューション」の3つを報告セグメントとしています。「テクノロジーソリューション」については、情報通信システムの構築などを行うソリューション/SI、クラウドサービスやアウトソーシング、保守サービスを中心とする「ソリューション・サービス」、ICTの基盤となる、サーバやストレージシステムなどのシステムプロダクトと携帯電話基地局や光伝送システムなどの通信インフラを提供するネットワークプロダクトにより構成される「システムプラットフォーム」、海外においてソリューション・サービスを提供する「海外リージョン」、テクノロジーソリューション全体に関する投資等を含む「共通」により構成されています。「ユビキタスソリューション」は、パソコンなどの「クライアントコンピューティングデバイス」により構成されています。「デバイスソリューション」は、半導体パッケージ、電池をはじめとする「電子部品」により構成されています。

当年度のセグメント別の売上収益(セグメント間の内部売上収益を含む)及び営業利益は以下のとおりです。

(億円)

| 前年度 (自 2019年4月 1日 至 2020年3月31日) | 当年度 (自 2020年4月 1日 至 2021年3月31日) | 前年度比 | 増減率 (%) | ||||

| テクノロジーソリューション | |||||||

| 売上収益 | 32,129 | 30,436 | △1,692 | △5.3 | |||

| 営業利益 | 1,879 | 1,884 | 5 | 0.3 | |||

| (営業利益率) | (5.8%) | (6.2%) | (0.4%) | ||||

| ソリューション・サービス | |||||||

| 売上収益 | 18,830 | 17,659 | △1,170 | △6.2 | |||

| 営業利益 | 1,795 | 1,835 | 40 | 2.2 | |||

| (営業利益率) | (9.5%) | (10.4%) | (0.9%) | ||||

| システムプラットフォーム | |||||||

| 売上収益 | 6,470 | 6,654 | 184 | 2.8 | |||

| 営業利益 | 274 | 412 | 137 | 49.9 | |||

| (営業利益率) | (4.2%) | (6.2%) | (2.0%) | ||||

| 海外リージョン | |||||||

| 売上収益 | 7,663 | 7,237 | △426 | △5.6 | |||

| 営業利益 | 38 | 116 | 77 | 199.3 | |||

| (営業利益率) | (0.5%) | (1.6%) | (1.1%) | ||||

| 共通 | |||||||

| 売上収益 | △835 | △1,115 | △280 | - | |||

| 営業利益 | △229 | △478 | △249 | - | |||

| ユビキタスソリューション | |||||||

| 売上収益 | 4,552 | 3,346 | △1,206 | △26.5 | |||

| 営業利益 | 267 | 480 | 212 | 79.3 | |||

| (営業利益率) | (5.9%) | (14.4%) | (8.5%) | ||||

| デバイスソリューション | |||||||

| 売上収益 | 3,084 | 2,938 | △146 | △4.7 | |||

| 営業利益 | △32 | 298 | 330 | - | |||

| (営業利益率) | (△1.1%) | (10.1%) | (11.2%%) | ||||

| 全社消去 | |||||||

| 売上収益 | △1,188 | △823 | 364 | - | |||

| 連結 | |||||||

| 売上収益 | 38,577 | 35,897 | △2,680 | △6.9 | |||

| 営業利益 | 2,114 | 2,663 | 548 | 25.9 | |||

| (営業利益率) | (5.5%) | (7.4%) | (1.9%) | ||||

a テクノロジーソリューション

テクノロジーソリューションの売上収益は3兆436億円と、新型コロナウイルス感染症の影響により前年度比で5.3%の減収となりました。営業利益は1,884億円と、前年度比で5億円の増益です。

ソリューション・サービスの売上収益は1兆7,659億円と、前年度比で6.2%の減収となりました。新型コロナウイルス感染症の影響に加え、前年のWindows7サポート終了に伴うハード一体型ビジネスの反動影響を受けて減収となりました。営業利益は1,835億円と、前年度比で40億円の増益です。ソリューション/SIや運用、保守サービスでの採算性の改善に加え、営業費用の効率化を進め、減収影響をカバーして増益となりました。

システムプラットフォームの売上収益は6,654億円と、前年度比で2.8%の増収となりました。サーバやストレージ等のシステムプロダクトは新型コロナウイルス感染症の影響を受けて減収となりましたが、ネットワークビジネスで5G基地局などの通信インフラに対する需要が増加し、前年から増収となりました。営業利益は412億円と、前年度比で137億円の増益です。ネットワークビジネスの増収効果に加え、グローバルでのIAサーバ開発体制の効率化などにより増益となりました。

海外リージョンの売上収益は7,237億円と、前年度比で5.6%の減収となりました。海外は厳格なロックダウンが継続し、国内以上に新型コロナウイルス感染症の影響を受けました。営業利益は116億円と、前年度比で77億円の増益です。前年度に計上した北米等でのビジネスモデル変革費用がなくなった影響に加え、NWE(Northern & Western Europe)やAmericasなどで改善が進み、増益となりました。これまで実施してきたビジネスモデル変革の効果が現れ、採算性の改善や費用効率化が進んだことで減収影響をカバーすることができました。

テクノロジーソリューション共通の営業利益は478億円のマイナスと、前年度比で249億円の悪化です。社内DXやWork Life Shiftを加速させるための成長投資を増加させた影響が152億円、前年に実施した事業譲渡による利益がなくなった影響が96億円ありました。

b ユビキタスソリューション

ユビキタスソリューションの売上収益は3,346億円と、前年度比で26.5%の減収となりました。前年のWindows7サポート期限終了に伴うパソコン買い替え需要の反動による影響や、当年度に実施した携帯販売代理店事業の譲渡による影響がありました。営業利益は480億円と、前年度比で212億円の増益となりました。携帯販売代理店事業の譲渡による利益254億円などの特殊事項を除くと、減収影響を受けて前年から47億円の減益です。

c デバイスソリューション

デバイスソリューションの売上収益は2,938億円と、前年度比で4.7%の減収となりました。前年度の第3四半期に三重工場を譲渡した影響で減収となりましたが、この再編影響を除くと電子部品の所要増加により前年度から増収となりました。営業利益は298億円と、前年度比で330億円の好転となりました。前年度に実施した電子部品事業の再編に伴う費用がなくなった影響で100億円の好転です。この影響を除くと、半導体需要の高まりを受けて電子部品が年間を通じて好調に推移し、230億円の増益となりました。

(ⅶ)事業別セグメント情報(国内海外売上高)

(億円)

| 前年度 (自 2019年4月 1日 至 2020年3月31日) | 当年度 (自 2020年4月 1日 至 2021年3月31日) | 前年度比 | 増減率 (%) | ||||

| テクノロジー ソリューション | 売上収益 | 32,129 | 30,436 | △1,692 | △5.3 | ||

| 国内 | 23,042 | 21,934 | △1,108 | △4.8 | |||

| 海外 | 9,086 | 8,501 | △584 | △6.4 | |||

| ソリューション サービス | 売上収益 | 18,830 | 17,659 | △1,170 | △6.2 | ||

| 国内 | 18,388 | 17,252 | △1,135 | △6.2 | |||

| 海外 | 441 | 407 | △34 | △7.8 | |||

| システム プラットフォーム | 売上収益 | 6,470 | 6,654 | 184 | 2.8 | ||

| 国内 | 5,295 | 5,370 | 75 | 1.4 | |||

| 海外 | 1,175 | 1,284 | 109 | 9.3 | |||

| 海外リージョン | 売上収益 | 7,663 | 7,237 | △426 | △5.6 | ||

| 国内 | 11 | 4 | △6 | △58.6 | |||

| 海外 | 7,652 | 7,232 | △420 | △5.5 | |||

| 共通 | 売上収益 | △835 | △1,115 | △280 | - | ||

| ユビキタス ソリューション | 売上収益 | 4,552 | 3,346 | △1,206 | △26.5 | ||

| 国内 | 3,234 | 2,246 | △988 | △30.6 | |||

| 海外 | 1,318 | 1,099 | △218 | △16.6 | |||

| デバイス ソリューション | 売上収益 | 3,084 | 2,938 | △146 | △4.7 | ||

| 国内 | 1,121 | 758 | △362 | △32.3 | |||

| 海外 | 1,963 | 2,179 | 216 | 11.0 | |||

| 全社消去 | 売上収益 | △1,188 | △823 | 364 | - | ||

| 連結計 | 売上収益 | 38,577 | 35,897 | △2,680 | △6.9 | ||

| 国内 | 26,292 | 24,176 | △2,116 | △8.1 | |||

| 海外 | 12,285 | 11,720 | △564 | △4.6 | |||

| 海外売上比率 | 31.8% | 32.7% | 0.9% | ||||

(ⅷ)海外リージョンの損益情報

当社グループは、グローバルでの売上収益の拡大と収益力向上を経営上の重要な課題の1つであると考えており、テクノロジーソリューションに含まれる海外リージョンの損益情報は当社グループの事業管理において重要な項目であるとともに、株主、投資家の皆様に当社グループの損益概況をご理解頂くための有益な情報であると考えています。

(億円)

| 前年度 (自 2019年4月 1日 至 2020年3月31日) | 当年度 (自 2020年4月 1日 至 2021年3月31日) | 前年度比 | 増減率 (%) | ||||

| NWE | |||||||

| 売上収益 | 3,560 | 3,478 | △81 | △2.3 | |||

| 営業利益 | 47 | 53 | 6 | 12.5 | |||

| (営業利益率) | (1.3%) | (1.6%) | (0.3%) | ||||

| CEE | |||||||

| 売上収益 | 1,716 | 1,704 | △11 | △0.7 | |||

| 営業利益 | 108 | 53 | △55 | △50.5 | |||

| (営業利益率) | (6.3%) | (3.2%) | (△3.1%) | ||||

| Americas | |||||||

| 売上収益 | 666 | 507 | △159 | △23.9 | |||

| 営業利益 | △174 | △54 | 119 | - | |||

| (営業利益率) | (△26.2%) | (△10.8%) | (15.4%) | ||||

| Asia | |||||||

| 売上収益 | 864 | 798 | △65 | △7.6 | |||

| 営業利益 | 23 | 26 | 2 | 9.6 | |||

| (営業利益率) | (2.8%) | (3.3%) | (0.5%) | ||||

| Oceania | |||||||

| 売上収益 | 745 | 743 | △2 | △0.3 | |||

| 営業利益 | 20 | 17 | △2 | △11.8 | |||

| (営業利益率) | (2.7%) | (2.4%) | (△0.3%) | ||||

| その他・消去 | |||||||

| 売上収益 | 110 | 4 | △105 | - | |||

| 営業利益 | 12 | 19 | 6 | - | |||

| 海外リージョン | |||||||

| 売上収益 | 7,663 | 7,237 | △426 | △5.6 | |||

| 営業利益 | 38 | 116 | 77 | 199.4 | |||

| (営業利益率) | (0.5%) | (1.6%) | (1.1%) | ||||

a NWE(Northern & Western Europe)

NWEは欧州域内のイギリス、アイルランド、北欧、西欧等を含むリージョンです。売上収益は3,478億円と、前年度比で2.3%の減収となりました。営業利益は53億円と、前年度比で6億円の増益です。イギリスや北欧を中心に新型コロナウイルス感染症の影響を大きく受けた一方で、サービスビジネスでの採算性の改善が進むとともに、為替が円安に推移した影響もあり、増益となりました。

b CEE(Central & Eastern Europe)

CEEは欧州域内のドイツ、スイス、オーストリア、東欧等を含むリージョンです。売上収益は1,704億円と、前年度比で0.7%の減収となりました。営業利益は53億円と、前年度比で55億円の減益です。2020年9月までにドイツ・アウクスブルク工場を閉鎖して外部のEMSへ製造委託する体制を整えるとともに、採算性の低い国からの撤退も完了しました。

c Americas

Americasは、アメリカ、カナダ、ブラジル、メキシコ等を含むリージョンです。売上収益は507億円と、プロダクトや保守ビジネス等から撤退した影響で前年から23.9%の減収となりました。営業利益は54億円の赤字ですが、前年度比で119億円の改善です。前年度に計上したビジネスモデル変革費用の反動による影響もありますが、採算性の低いプロダクトビジネス等からの撤退を着実に実行し、利益率の高いサービスビジネスを強化するとともに営業費用の効率化を進め、赤字を縮小することができました。デジタル領域を中心に高利益率商談へ集中するとともにデリバリの効率化・標準化を進め、着実な損益改善を実施していく計画です。

d Asia

Asiaは、シンガポール等の東南アジア諸国や中国、韓国、香港、台湾を含むリージョンです。売上収益は798億円と、前年度比で7.6%の減収となりました。営業利益は26億円と、前年度比で2億円の増益です。新型コロナウイルス感染症の影響で減収となりましたが、営業費用の効率化などでカバーしました。

e Oceania

Oceaniaは、オーストラリア、ニュージーランドを含むリージョンです。売上収益は743億円と、前年度比で0.3%の減収となりました。営業利益は17億円と、前年度比で2億円の減益です。前年度の大型商談の反動による影響などで減収となりました。

③ 財政状態

<要約連結財政状態計算書>(億円)

| 前年度末 (2020年3月31日) | 当年度末 (2021年3月31日) | 前年度末比 | ||

| 資産 | ||||

| 流動資産 | 18,911 | 18,730 | △180 | |

| 非流動資産 | 12,963 | 13,171 | 207 | |

| 資産合計 | 31,874 | 31,902 | 27 | |

| 負債 | ||||

| 流動負債 | 13,656 | 12,894 | △761 | |

| 非流動負債 | 4,734 | 3,538 | △1,195 | |

| 負債合計 | 18,390 | 16,433 | △1,957 | |

| 資本 | ||||

| 自己資本 | 12,409 | 14,501 | 2,091 | |

| 非支配持分 | 1,074 | 967 | △107 | |

| 資本合計 | 13,484 | 15,469 | 1,984 | |

| 負債及び資本合計 | 31,874 | 31,902 | 27 | |

| 現金及び現金同等物 | 4,518 | 4,818 | 299 | |

| 有利子負債 | 4,055 | 3,163 | △892 | |

| ネットキャッシュ | 462 | 1,655 | 1,192 |

(注)自己資本 :親会社の所有者に帰属する持分合計

有利子負債 :社債、借入金及びリース負債

ネットキャッシュ :現金及び現金同等物-有利子負債

(ご参考)財務指標

| 前年度末 (2020年3月31日) | 当年度末 (2021年3月31日) | 前年度末比 | ||

| 自己資本比率 | 38.9% | 45.5% | 6.6% | |

| D/Eレシオ | 0.33倍 | 0.22倍 | △0.11倍 |

(注)自己資本比率 :親会社の所有者に帰属する持分合計(自己資本)÷資産合計

D/Eレシオ :有利子負債÷親会社の所有者に帰属する持分合計(自己資本)

当年度末の資産合計は3兆1,902億円と、前年度末から27億円増加しました。流動資産は1兆8,730億円と、前年度末比で180億円減少しました。新型コロナウイルス感染症の影響などにより減収となった影響があり、売上債権の残高が減少しました。現金及び現金同等物は4,818億円と、前年度末比で299億円増加しました。非流動資産は1兆3,171億円と、前年度末比で207億円増加しました。その他投資に含まれる政策保有株式が株価上昇により増加しました。

負債合計は1兆6,433億円と、前年度末比で1,957億円減少しました。流動負債及び非流動負債の社債、借入金及びリース負債をあわせた有利子負債は3,163億円と、前年度末比で892億円減少しました。社債を償還したほか借入金の返済を進めたことなどによります。この結果、D/Eレシオは0.22倍と、前年度末比で0.11ポイント低下しました。現金及び現金同等物から有利子負債を控除したネットキャッシュ残高は1,655億円と、前年度末比で1,192億円増加しました。このほか、株価上昇に伴い国内従業員向けの退職給付制度の積立状況が改善し、退職給付に係る負債が、前年度末比で403億円減少しました。

資本合計は1兆5,469億円と、前年度末比で1,984億円増加しました。利益剰余金は9,091億円と、親会社の所有者に帰属する当期利益2,027億円を計上したことなどにより前年度末比で1,732億円増加しました。その他の資本の構成要素は546億円と、前年度末比で522億円増加しました。為替が円安に推移したことにより在外子会社の換算差額が増加した影響や、保有する有価証券の時価が上昇した影響がありました。また、自己株式は794億円のマイナスです。株主還元施策として自己株式200億円を取得しました。これらの結果、自己資本は1兆4,501億円となり、自己資本比率は45.5%と、前年度末比で6.6ポイント上昇しました。

なお、連結財政状態計算書に計上されないオフバランスの負債は、IAS第16号(有形固定資産)及びIAS第38号(無形資産)に規定される資産の取得に関する契約上のコミットメントが550億円です。

確定給付型退職給付制度の状況 (億円)

| 前年度末 (2020年3月31日) | 当年度末 (2021年3月31日) | 前年度末比 | ||

| a.確定給付制度債務 | 14,558 | 16,047 | 1,488 | |

| b.年金資産 | 13,910 | 15,655 | 1,745 | |

| c.積立状況 (b)-(a) | △648 | △391 | 256 |

国内外の従業員向け確定給付型退職給付制度の退職給付債務は1兆6,047億円と、前年度末比で1,488億円増加し、年金資産は1兆5,655億円と、前年度末比で1,745億円増加しました。この結果、積立状況(退職給付債務から年金資産を控除した金額)は391億円の不足と、前年度末比で256億円改善しました。株価上昇により年金資産が増加したことなどによります。

④ キャッシュ・フロー

<要約連結キャッシュ・フロー計算書>(億円)

| 前年度 (自 2019年4月 1日 至 2020年3月31日) | 当年度 (自 2020年4月 1日 至 2021年3月31日) | 前年度比 | ||

| Ⅰ営業活動によるキャッシュ・フロー | 3,472 | 3,079 | △393 | |

| Ⅱ投資活動によるキャッシュ・フロー | △1,142 | △715 | 426 | |

| Ⅰ+Ⅱフリー・キャッシュ・フロー | 2,330 | 2,363 | 33 | |

| Ⅲ財務活動によるキャッシュ・フロー | △1,931 | △2,196 | △264 | |

| Ⅳ現金及び現金同等物の期末残高 | 4,530 | 4,818 | 287 |

当年度の営業活動によるキャッシュ・フローは3,079億円のプラスと、前年度比で393億円の収入減となりました。利益の増加による収入増はありましたが、法人所得税の支払額増加などの影響がありました。

投資活動によるキャッシュ・フローは715億円のマイナスと、前年度比で426億円の支出減となりました。携帯販売代理店事業の売却収入やパソコン事業の再編に伴うアーンアウト収入に加え、ドイツのアウクスブルク工場などの資産売却による収入がありました。また、定期預金などの短期投資に関する支出は45億円と、前年度比で291億円減少しました。

営業活動及び投資活動によるキャッシュ・フローを合わせたフリー・キャッシュ・フローは2,363億円のプラスと、前年度から33億円の収入増となりました。

財務活動によるキャッシュ・フローは2,196億円のマイナスと、前年度比で264億円の支出増となりました。借入金の返済を進めたほか、上場子会社である富士通フロンテック株式会社の完全子会社化を目的とした株式公開買付の影響がありました。

この結果、現金及び現金同等物の期末残高は前年度末から287億円増加し、4,818億円となりました。

当年度末の現金及び現金同等物は4,818億円です。当社グループは、緊急の資金需要に対応するため、月商の数カ月分を目安に十分な手元流動性を確保しています。

また、当社は、グローバルに資本市場から資金調達するため、ムーディーズ・インベスターズ・サービス(以下、ムーディーズ)、スタンダード&プアーズ(以下、S&P)及び株式会社格付投資情報センター(以下、R&I)から債券格付けを取得しています。本有価証券報告書提出日現在における格付けは、ムーディーズ:A3(長期)、S&P:A-(長期)、R&I :A+(長期)/a-1(短期)です。

当社グループは、事業や国・地域毎の特性やリスクを加味し、株主資本コストと借入コストの加重平均として資金調達コストを算定し、これに基づいて各事業における投資意思決定や回収可能性の判断を行っています。当社グループは、今後ますます需要が高まるDXビジネスに経営資源を集中し、中長期的に安定して高い収益性を獲得していくことによって、資金調達コストより高いリターンをあげることができると考えています。

⑤ 生産、受注及び販売の実績

当社グループの生産・販売品目は広範囲かつ多種多様であり、当社グループの経営管理においては、セグメントごとに生産規模及び受注規模を金額あるいは数量で示すことはしておりません。なお、当年度におけるセグメントごとの販売実績は、(1)②(vi)セグメント情報にて記載しております。

⑥ 重要な会計方針及び見積り

IFRSに準拠した連結財務諸表の作成において、経営陣は、会計方針の適用並びに資産、負債、収益及び費用に影響を与える判断、見積り及び仮定を必要としておりますが、実際の結果と異なる場合があります。また、見積り及びその基礎となる仮定は継続して見直されます。会計上の見積りの見直しによる影響は、その見積りを見直した連結会計期間及び影響を受ける将来の連結会計期間において認識されます。連結財務諸表の金額に重要な影響を与える見積り及び判断については、「第5 経理の状況 連結財務諸表注記 4.重要な会計上の見積り及び見積りを伴う判断」をご参照ください。