四半期報告書-第59期第3四半期(令和1年10月1日-令和1年12月31日)

当社グループは、主として機器・備品・消耗品等を卸売形態で販売する事業を営んでおります。この他、WEB購買代行事業がありますが、重要性が乏しいため、セグメント情報の記載を省略しております。このため報告セグメントは一つのため、セグメント別の記載を省略しております。

文中の将来に関する事項は、当四半期連結会計期間の末日現在において判断したものであります。

(1) 財政状態の状況

当第3四半期連結会計期間末の資産合計は、776億84百万円(前連結会計年度末比10億88百万円減)となりました。このうち流動資産は、446億46百万円(同28億18百万円減)となりました。これは、主として現金及び預金が29億14百万円減少し、受取手形及び売掛金が23億43百万円減少した一方、有価証券が投資有価証券からの振替により20億円増加したこと等によるものであります。固定資産は、330億37百万円(同17億29百万円増)となりました。これは、主として来年度稼動を予定している新物流センターに設置する設備の中間金払い等によりその他の有形固定資産が15億54百万円増加したこと、建物及び構築物が4億1百万円増加したこと等によるものであります。

当第3四半期連結会計期間末の負債合計は、215億60百万円(同39億61百万円減)となりました。このうち流動負債は、185億2百万円(同42億45百万円減)となりました。これは、主として支払手形及び買掛金が20億94百万円減少したこと、未払法人税等が9億64百万円減少したこと、投資有価証券の取得に伴う未払金を含むその他の流動負債が7億30百万円減少したこと等によるものであります。固定負債は、30億57百万円(同2億84百万円増)となりました。これは、主として繰延税金負債が8億74百万円増加した一方、長期借入金が5億75百万円減少したこと等によるものであります。

当第3四半期連結会計期間末の純資産は、561億24百万円(同28億72百万円増)となりました。これは、主としてその他有価証券評価差額金が17億27百万円増加したこと、利益剰余金が11億47百万円増加したこと等によるものであります。

(2) 経営成績の状況

当第3四半期連結累計期間(2019年4月1日~2019年12月31日、以下「当第3四半期」という)におけるわが国経済は、良好な雇用環境が景気の下支えとなっている一方、米中貿易摩擦等に起因する海外経済の減速懸念から輸出や生産に弱さが見られたのに加え、消費税増税時期を挟んだ駆け込み需要やその反動減などにより先行き不透明な状況が続きました。

また、当第3四半期は例年より営業日数が5日少ない連結累計期間となりました。

このような事業環境のもと、当第3四半期の連結売上高は、494億16百万円(前年同四半期比3.5%増)となりました。この要因としては、eコマース型集中購買やネット通販業者向け売上が引き続き伸張していること、品揃えが400万点超に増えたWEB上のみの取扱商品の売上が新規の売上獲得に貢献していること、新規商材として取り組んでいる介護施設向けや工場向けMROサプライ品、レンタルや校正サービスなどが伸張したこと等があげられます。

なお、当社は日々使用される消耗品を日々ご注文いただく業態であり、営業日数の増減に、売上高の増減が少なからず連動する傾向があります。参考までに、1日当たりの売上高で比較すると下表のようになります。

単位:百万円

また、第2四半期後半においては、消費税増税に関連した前倒しと見られる駆け込み需要があったと見られ、消費税増税以降は反動減と見られる影響が少なからずありました。

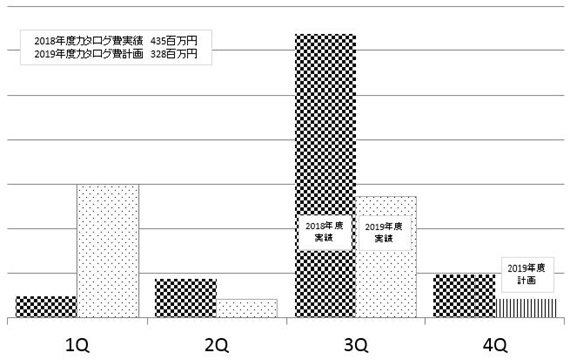

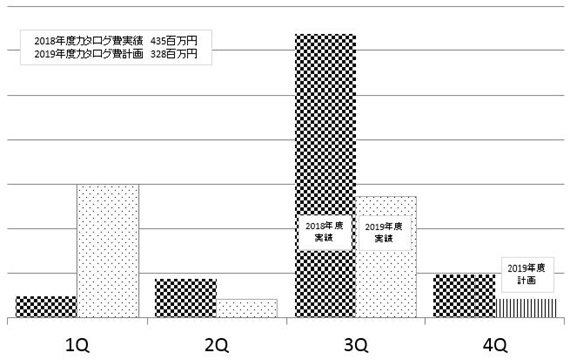

販売費及び一般管理費につきましては、97億53百万円(同1.9%増)と前年同四半期比1億80百万円の増加にとどまりました。単価上昇も含めた運賃及び保管費等による増加があった一方、それ以外は次頁四半期毎のカタログ費イメージに示すとおり発刊費用の減少もあり、全体として計画内の抑制的な運用ができました。

(四半期毎のカタログイメージ)

この結果、営業利益は57億94百万円(同7.7%増)、経常利益は59億75百万円(同8.3%増)、親会社株主に帰属する四半期純利益は40億28百万円(同7.4%増)となりました。

部門別の状況及び中期経営計画売上施策の進捗状況は以下のとおりです。

<部門別の状況>部門別の売上高は以下のとおりとなりました。

①研究・産業機器部門

科学機器分野では、実験用の工具やワゴンなどの実験設備品、分析用消耗品等の引合いが増えました。販売チャネルとしては、引き続きeコマース型集中購買及びネット通販業者向けが増えました。これらにより当分野の売上高は285億66百万円(同5.0%増)と底堅く推移しました。

また、製造現場を対象とする産業機器分野は、クリーンルーム用品や汎用機器の伸びが減速したものの、分析用消耗品や環境測定機器類、工場向けMROサプライ品の引合いが増えました。販売チャネルではネット通販業者向けが引続き拡大しております。一方で、全体としては産業界の景況感の後退や消費税増税以降は反動減と見られる影響もありました。これらにより当分野の売上高は109億25百万円(同0.9%減)となりました。この結果、当部門の当第3四半期の売上高合計は394億92百万円(同3.3%増)となりました。

②病院・介護部門

病院・介護部門では、消耗品、ウェア類、院内感染防止器具等の引合いが増えました。販売チャネルとしては、掲載品を拡充したネット通販業者向け及び介護施設向けが伸張しました。また、2019年11月に新商品を多数掲載した2,000頁超の医療機関向け総合カタログ「ナビス 看護・医療用品総合カタログ」及び「ナビス クリニック用・医療用品総合カタログ」を発刊し、全国の医療機関に配布し、新商品の販促活動を開始しました。一方で、全体としては消費税増税以降は反動減と見られる影響もありました。これらにより当部門の当第3四半期の売上高は96億6百万円(同4.3%増)となりました。

③その他

子会社の株式会社トライアンフ・ニジュウイチは、「OffSide」システムにより理化学機器・消耗品等のWEB購買代行サービスを運営しております。そのシステム利用料としての当第3四半期の売上高は3億17百万円(同0.9%増)となりました。

<中期経営計画売上施策の進捗状況>中期経営計画で掲げる売上3施策は、以下のとおりとなりました。

なお、海外事業につきましては、大学や研究機関を中心とする中国におけるローカルユーザー向け売上は伸張したものの、中国における日系企業向け売上が奮いませんでした。また、日本からの中国以外のアジア地域等への輸出は、海外経済の減速の影響を一部受けました。

新規商材につきましても、新規カテゴリーにおける物販とレンタルや校正などのサービス受託に取り組んでおり、特に物販において前年同期に対しては高い成長を示したものの、産業界の景況感の後退や消費税増税後の反動減と見られる影響等があり、年度計画に対して若干進捗が遅れた状況となりました。

(3) 研究開発活動

当第3四半期連結累計期間においては、新商品の開発を中心に研究開発活動のため15百万円を計上いたしました。

なお、当第3四半期連結累計期間において、当社グループの研究開発活動の状況に重要な変更はありません。

文中の将来に関する事項は、当四半期連結会計期間の末日現在において判断したものであります。

(1) 財政状態の状況

当第3四半期連結会計期間末の資産合計は、776億84百万円(前連結会計年度末比10億88百万円減)となりました。このうち流動資産は、446億46百万円(同28億18百万円減)となりました。これは、主として現金及び預金が29億14百万円減少し、受取手形及び売掛金が23億43百万円減少した一方、有価証券が投資有価証券からの振替により20億円増加したこと等によるものであります。固定資産は、330億37百万円(同17億29百万円増)となりました。これは、主として来年度稼動を予定している新物流センターに設置する設備の中間金払い等によりその他の有形固定資産が15億54百万円増加したこと、建物及び構築物が4億1百万円増加したこと等によるものであります。

当第3四半期連結会計期間末の負債合計は、215億60百万円(同39億61百万円減)となりました。このうち流動負債は、185億2百万円(同42億45百万円減)となりました。これは、主として支払手形及び買掛金が20億94百万円減少したこと、未払法人税等が9億64百万円減少したこと、投資有価証券の取得に伴う未払金を含むその他の流動負債が7億30百万円減少したこと等によるものであります。固定負債は、30億57百万円(同2億84百万円増)となりました。これは、主として繰延税金負債が8億74百万円増加した一方、長期借入金が5億75百万円減少したこと等によるものであります。

当第3四半期連結会計期間末の純資産は、561億24百万円(同28億72百万円増)となりました。これは、主としてその他有価証券評価差額金が17億27百万円増加したこと、利益剰余金が11億47百万円増加したこと等によるものであります。

(2) 経営成績の状況

当第3四半期連結累計期間(2019年4月1日~2019年12月31日、以下「当第3四半期」という)におけるわが国経済は、良好な雇用環境が景気の下支えとなっている一方、米中貿易摩擦等に起因する海外経済の減速懸念から輸出や生産に弱さが見られたのに加え、消費税増税時期を挟んだ駆け込み需要やその反動減などにより先行き不透明な状況が続きました。

また、当第3四半期は例年より営業日数が5日少ない連結累計期間となりました。

このような事業環境のもと、当第3四半期の連結売上高は、494億16百万円(前年同四半期比3.5%増)となりました。この要因としては、eコマース型集中購買やネット通販業者向け売上が引き続き伸張していること、品揃えが400万点超に増えたWEB上のみの取扱商品の売上が新規の売上獲得に貢献していること、新規商材として取り組んでいる介護施設向けや工場向けMROサプライ品、レンタルや校正サービスなどが伸張したこと等があげられます。

なお、当社は日々使用される消耗品を日々ご注文いただく業態であり、営業日数の増減に、売上高の増減が少なからず連動する傾向があります。参考までに、1日当たりの売上高で比較すると下表のようになります。

単位:百万円

| 2016年3月期 | 2017年3月期 | 2018年3月期 | 2019年3月期 | 2020年3月期 | |

| 第3四半期 | 第3四半期 | 第3四半期 | 第3四半期 | 第3四半期 | |

| 売上高 | 37,552 | 39,253 | 43,209 | 47,749 | 49,416 |

| 前年同期比 | 103.5% | 104.5% | 110.1% | 110.5% | 103.5% |

| 国内営業日数(日) | 180 | 180 | 183 | 183 | 178 |

| (前年同期比増減) | (△2) | (-) | (+3) | (-) | (△5) |

| 1日当たり売上高 | 208 | 218 | 236 | 260 | 277 |

| 前年同期比 | 104.7% | 104.5% | 108.3% | 110.5% | 106.4% |

また、第2四半期後半においては、消費税増税に関連した前倒しと見られる駆け込み需要があったと見られ、消費税増税以降は反動減と見られる影響が少なからずありました。

販売費及び一般管理費につきましては、97億53百万円(同1.9%増)と前年同四半期比1億80百万円の増加にとどまりました。単価上昇も含めた運賃及び保管費等による増加があった一方、それ以外は次頁四半期毎のカタログ費イメージに示すとおり発刊費用の減少もあり、全体として計画内の抑制的な運用ができました。

(四半期毎のカタログイメージ)

この結果、営業利益は57億94百万円(同7.7%増)、経常利益は59億75百万円(同8.3%増)、親会社株主に帰属する四半期純利益は40億28百万円(同7.4%増)となりました。

部門別の状況及び中期経営計画売上施策の進捗状況は以下のとおりです。

<部門別の状況>部門別の売上高は以下のとおりとなりました。

| 部門 | 前第3四半期連結累計期間 (自 2018年4月1日 至 2018年12月31日) (百万円) | 当第3四半期連結累計期間 (自 2019年4月1日 至 2019年12月31日) (百万円) | 前年同四半期比 (%) |

| 研究・産業機器部門 | 38,223 | 39,492 | 103.3 |

| 病院・介護部門 | 9,211 | 9,606 | 104.3 |

| その他 | 314 | 317 | 100.9 |

| 合計 | 47,749 | 49,416 | 103.5 |

①研究・産業機器部門

科学機器分野では、実験用の工具やワゴンなどの実験設備品、分析用消耗品等の引合いが増えました。販売チャネルとしては、引き続きeコマース型集中購買及びネット通販業者向けが増えました。これらにより当分野の売上高は285億66百万円(同5.0%増)と底堅く推移しました。

また、製造現場を対象とする産業機器分野は、クリーンルーム用品や汎用機器の伸びが減速したものの、分析用消耗品や環境測定機器類、工場向けMROサプライ品の引合いが増えました。販売チャネルではネット通販業者向けが引続き拡大しております。一方で、全体としては産業界の景況感の後退や消費税増税以降は反動減と見られる影響もありました。これらにより当分野の売上高は109億25百万円(同0.9%減)となりました。この結果、当部門の当第3四半期の売上高合計は394億92百万円(同3.3%増)となりました。

②病院・介護部門

病院・介護部門では、消耗品、ウェア類、院内感染防止器具等の引合いが増えました。販売チャネルとしては、掲載品を拡充したネット通販業者向け及び介護施設向けが伸張しました。また、2019年11月に新商品を多数掲載した2,000頁超の医療機関向け総合カタログ「ナビス 看護・医療用品総合カタログ」及び「ナビス クリニック用・医療用品総合カタログ」を発刊し、全国の医療機関に配布し、新商品の販促活動を開始しました。一方で、全体としては消費税増税以降は反動減と見られる影響もありました。これらにより当部門の当第3四半期の売上高は96億6百万円(同4.3%増)となりました。

③その他

子会社の株式会社トライアンフ・ニジュウイチは、「OffSide」システムにより理化学機器・消耗品等のWEB購買代行サービスを運営しております。そのシステム利用料としての当第3四半期の売上高は3億17百万円(同0.9%増)となりました。

<中期経営計画売上施策の進捗状況>中期経営計画で掲げる売上3施策は、以下のとおりとなりました。

| 前第3四半期連結累計期間 (自 2018年4月1日 至 2018年12月31日) (百万円) | 当第3四半期連結累計期間 (自 2019年4月1日 至 2019年12月31日) (百万円) | 前年同四半期比 (%) | 同期間計画比 (%) | |

| eコマース | 7,810 | 9,226 | 118.1 | 101.7 |

| 海外事業 | 2,817 | 2,741 | 97.3 | 81.4 |

| 新規商材 | 2,049 | 2,617 | 127.7 | 90.6 |

| 3施策合計 | 12,677 | 14,585 | 115.1 | 95.1 |

なお、海外事業につきましては、大学や研究機関を中心とする中国におけるローカルユーザー向け売上は伸張したものの、中国における日系企業向け売上が奮いませんでした。また、日本からの中国以外のアジア地域等への輸出は、海外経済の減速の影響を一部受けました。

新規商材につきましても、新規カテゴリーにおける物販とレンタルや校正などのサービス受託に取り組んでおり、特に物販において前年同期に対しては高い成長を示したものの、産業界の景況感の後退や消費税増税後の反動減と見られる影響等があり、年度計画に対して若干進捗が遅れた状況となりました。

(3) 研究開発活動

当第3四半期連結累計期間においては、新商品の開発を中心に研究開発活動のため15百万円を計上いたしました。

なお、当第3四半期連結累計期間において、当社グループの研究開発活動の状況に重要な変更はありません。